Pengaruh harga minyak dunia dan variabel

advertisement

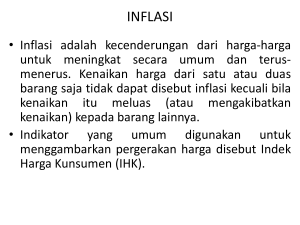

II. TINJAUAN PUSTAKA 2.1. Pasar Modal Pasar modal adalah pasar dari berbagai instrumen keuangan (sekuritas) jangka panjang yang dapat diperjualbelikan, baik dalam bentuk hutang (obligasi) maupun modal sendiri (saham) yang diterbitkan pemerintah atau perusahaan swasta. Pada dasarnya fungsi pasar modal sebagai wahana demokratisasi pemilikan saham yang ditunjukkan dengan semakin banyaknya institusi dan individu yang memiliki saham perusahaan yang telah go public (Husnan dan Pudjiastuti 1994). Pasar modal memiliki peranan penting dalam mobilisasi dana untuk menunjang pembangunan nasional. Akses dana dari pasar modal telah mengundang banyak perusahaan nasional maupun patungan untuk menyerap dana masyarakat tersebut dengan tujuan yang beragam. Namun, sasaran utamanya adalah meningkatkan produktivitas kerja melalui ekspansi usaha dan/atau mengadakan pembenahan struktur modal untuk meningkatkan daya saing perusahaan. 2.2 Harga Minyak Mentah Dunia Minyak mentah merupakan sumber energi vital bagi masyarakat dunia saat ini. Sebagian besar industri di dunia menjalankan industrinya dengan menggunakan sumber energi yang berasal dari olahan minyak mentah, contohnya avtur yang merupakan bahan bakar pesawat terbang. Tidak hanya kalangan industri, masyarakat awam pun sangat bergantung pada minyak mentah, contohnya bensin yang digunakan untuk bahan bakar kendaraan bermotor. Kebutuhan minyak mentah dunia yang semakin meningkat secara langsung berdampak pada pergerakan harga minyak mentah dunia. Ada beberapa jenis harga minyak mentah yang dikelompokkan berdasarkan kualitas minyak mentah yang dihasilkan dari ladang minyak (The International Crude Oil Market Handbook 2004). Beberapa harga minyak mentah dunia tersebut adalah West Texas Intermediate atau lebih dikenal dengan minyak light sweet, Brent Blend, Russian Export Blend, OPEC Basket price. Diantara keempat harga minyak 12 mentah tersebut, harga minyak jenis light sweet menjadi acuan harga minyak mentah dunia hingga saat ini. Jika dikaitkan dengan perekonomian suatu negara maka pergerakan harga-harga minyak tersebut tentu akan berpengaruh terhadap negara-negara yang selama ini menjadi pemasok dan konsumen minyak mentah dunia. 2.2.1. Harga Minyak dan Fluktuasi Ekonomi di Negara Eksportir Minyak Bagi negara eksportir minyak, kenaikan harga minyak mempengaruhi perekonomian melalui dua jalan yakni pertama, melalui penambahan penerimaan dan kesejahteraan. Kenaikan harga minyak menrepresentasikan adanya transfer kesejahteraan dari importir minyak ke eksportir minyak. Pengaruh jangka menengah ke jangka panjang, bagaimanapun, tergantung pada apa yang dilakukan produsen minyak (dalam hal ini pemerintah) terhadap tambahan penerimaan tersebut. Jika penerimaan tersebut digunakan untuk belanja barang dan jasa di negara bersangkutan, maka kenaikan harga minyak akan menyebabkan aktivitas ekonomi domestik yang lebih tinggi. Oleh karena itu, kesejahteraan secara nasional akan meningkat begitu pula dengan permintaan yang meningkat. Potensi keuntungan dari sektor energi juga dapat menyediakan peluang investasi dan bisnis secara keseluruhan, dengan meningkatnya permintaan terhadap tenaga kerja dan modal. Bagaimanapun, aktivitas ekonomi yang tinggi dapat berakibat munculnya tekanan pada inflasi dan mata uang lokal, yang terapresiasi di negara pengekspor minyak. (Haldane 1997). Kedua, kenaikan harga minyak dapat mempengaruhi perekonomian melalui efek negatif dari perdagangan. Kenaikan harga minyak menyebabkan negara pengimpor minyak mengurangi permintaan barang dan jasa dari negara pengekspor minyak. Jika kenaikan harga minyak terus terjadi maka bisa berakibat sektor ekspor dari negara pengekspor minyak akan turun dan merupakan stimulus negatif bagi negara pengekspor minyak. 2.2.2. Harga Minyak dan Fluktuasi Ekonomi di Negara Importir Minyak Guncangan harga minyak biasanya memiliki pengaruh terhadap banyak sektor, khususnya sektor usaha yang input dalam proses produksinya 13 menggunakan energi minyak. Harga energi yang lebih tinggi mempengaruhi output yang dihasilkan melalui fungsi produksi agregat. Perusahaan harus mengurangi jumlah energi yang digunakan dalam proses produksi karena naiknya biaya produksi akibat kenaikan harga energi. Hal tersebut pada akhirnya membuat perusahaan menurunkan output yang dihasilkan serta profit yang diperoleh pun berkurang (Adebiyi et al. 2009). Dari sisi konsumen, pengurangan output dan pendapatan membuat konsumen di negara pengimpor minyak harus mengurangi konsumsinya (begitu juga dengan investasi) dan akhirnya akan mengurangi permintaan aggregat (Bohi 1989). 2.2.3. Hubungan Harga Minyak Mentah Dunia dengan Harga Saham Mekanisme yang menjelaskan pengaruh harga minyak dunia terhadap harga saham telah banyak diungkapkan, khususnya dari perspektif saluran permintaan dan penawaran. Salah satunya dalam penelitian Adebiyi et al. (2009) yang mengungkapkan bahwa bahan bakar minyak adalah salah satu input penting bagi produksi sehingga jika ada kenaikan harga bahan bakar minyak akan meningkatkan biaya produksi dan mengurangi produktivitas. Peningkatan biaya produksi dan menurunnya produktivitas akan mempengaruhi jumlah output yang dihasilkan serta harga jual output. Hal tersebut selanjutnya akan berpengaruh terhadap daya beli konsumen, dimana naiknya biaya produksi akan membuat naiknya harga jual serta konsumen akan cenderung mengurangi jumlah barang yang dikonsumsi sehingga penerimaan produsen akan cenderung menurun dan mempengaruhi arus kas. Arus kas yang menurun akan dipandang tidak baik oleh investor sehingga hal tersebut akan membuat investor tidak tertarik untuk menginvestasikan dananya pada saham perusahaan. Selain berpengaruh pada daya beli konsumen, peningkatan harga bahan bakar minyak juga akan membuat produsen mensubstitusi penggunaan energinya, dari bahan bakar minyak ke sumber energi lain. Hal ini karena jumlah biaya penggunaan sumber energi lain, seperti batu bara, yang harus dikeluarkan oleh produsen relatif lebih kecil dibandingkan biaya penggunaan bahan bakar minyak sebagai input produksi. Pengaruh kenaikan harga minyak tidak selalu sama bagi setiap negara. Secara umum, bagi negara eksportir minyak, kenaikan harga minyak merupakan 14 berkah karena pendapatan negara meningkat dan berujung pada tingkat kesejahteraan yang lebih baik. Sebaliknya bagi negara importir minyak, kenaikan harga minyak akan meningkatkan pengeluaran negara pada sektor energi. Basher dan Sadorsky (2006) mengungkapkan bahwa bahan bakar minyak, begitu pula dengan modal, tenaga kerja dan bahan baku merupakan komponen penting dalam produksi barang dan jasa, sehingga perubahan harga input-input ini akan mempengaruhi arus kas. Pada kasus negara importir minyak (Gambar 7), peningkatan harga minyak akan meningkatkan biaya produksi karena tidak adanya input substitusi antara faktor-faktor produksi tersebut. Biaya produksi yang tinggi mengurangi arus kas dan pada akhirnya menurunkan harga saham. Kenaikan harga minyak juga mempengaruhi tingkat bunga diskonto. Kenaikan harga minyak sering menunjukkan tekanan inflasi yang bank sentral dapat mengontrol dengan menaikkan suku bunga. Bagi tipe investor yang memiliki kecenderungan berhati-hati (risk averter), kenaikan suku bunga membuat investasi pada instrumen obligasi lebih menarik daripada saham, selain untuk mengantisipasi resiko fluktuasi harga saham, hal tersebut menyebabkan penurunan harga saham karena para investor memindahkan dananya ke instrumen obligasi. Perubahan Harga Minyak Dunia (naik) Depresiasi Inflasi naik Biaya Produksi meningkat Pengeluaran konsumen naik Suku bunga naik Output turun Investasi di obligasi meningkat Arus kas turun Harga saham turun Gambar 7 Hubungan Harga Minyak Dunia dengan Harga Saham di Negara Importir Minyak 15 Jika dilihat dari sudut pandang perusahaan, pengaruh kenaikan harga minyak sebenarnya tergantung pada apakah perusahaan menggunakan bahan bakar minyak sebagai sumber energi utama dalam proses produksinya. Sejak banyaknya perusahaan di dunia yang menggunakan bahan bakar minyak sebagai sumber energi utama dalam proses produksinya, pengaruh kenaikan harga minyak terhadap pasar saham menjadi lebih bersifat negatif. Pergerakan harga minyak dunia, yang dinotasikan dengan mata uang US Dollar, akan mempengaruhi nilai tukar setiap negara melalui suplai dan permintaan minyak karena perubahan suplai dan permintaan terhadap minyak akan ikut menggerakkan nilai US Dollar terhadap mata uang setiap negara, baik eksportir maupun importir minyak (Coudert et al. 2008). Nilai tukar dapat mempengaruhi pasar saham melalui ekspektasi inflasi. Peningkatan harga minyak, karena naiknya permintaan terhadap minyak, akan memicu terjadinya depresiasi di negara importir. Di sisi lain, depresiasi mata uang suatu negara akan menurunkan harga saham karena investor beranggapan bahwa inflasi akan meningkat. Inflasi merupakan salah satu informasi buruk bagi pasar saham karena inflasi akan memicu naiknya pengeluaran konsumen dan menurunkan pendapatan perusahaan, yang berujung pada turunnya harga saham perusahaan tersebut (Dimitrova 2005). Saat ini penggunaan energi di negara berkembang lebih efisien dibandingkan 20 tahun yang lalu. Efisiensi energi terjadi karena adanya pengurangan intensitas energi melalui inovasi teknologi dan peningkatan diversifikasi sumber energi lainnya. Negara berkembang cenderung menggunakan energi yang lebih banyak dibandingkan negara maju, sehingga terjadinya kenaikan harga minyak akan sangat berpengaruh pada penerimaan dan harga saham di negara berkembang. 2.3. Hubungan Kebijakan Moneter dengan Harga Saham Suku bunga merupakan salah satu resiko yang harus dipertimbangkan oleh investor sebelum berinvestasi di sebuah negara. Mishkin (2001) mengungkapkan bahwa kebijakan moneter tidak hanya mempengaruhi perekonomian melalui instrumen utang namun bisa melalui harga aset. Salah satu harga aset yang dipengaruhi oleh suku bunga melalui mekanisme transmisi adalah harga saham. 16 Fluktuasi harga di pasar saham, yang dipengaruhi oleh kebijakan moneter, memiliki pengaruh penting terhadap ekonomi. Mekanisme transmisi yang melibatkan pasar saham terdiri dari tiga jenis yakni pengaruh pasar saham terhadap investasi, pengaruh neraca perusahaan, pengaruh kesejahteraan rumah tangga, dan pengaruh likuiditas rumah tangga. Khusus untuk pengaruh pasar saham terhadap investasi. Teori Tobin’s q menjelaskan mekanisme penting tentang bagaimana pergerakan harga saham dapat mempengaruhi perekonomian. Tobin’s q dapat diartikan sebagai nilai pasar perusahaan dibagi dengan biaya penggantian modal. Jika q tinggi, harga pasar perusahaan relatif tinggi terhadap biaya penggantian modal, dan pabrik baru serta peralatan relatif murah terhadap nilai pasar perusahaan. Perusahaan dapat menerbitkan saham dan menperoleh harga saham yang tinggi terhadap biaya fasilitas dan peralatan mereka beli. Pengeluaran untuk investasi akan meningkat karena perusahaan dapat membeli banyak instrumen investasi hanya dengan menerbitkan sedikit saham. Hal yang terpenting dari model Tobin’s q adalah adanya hubungan antara harga saham dan pengeluaran investasi. Kemudian bagaimana kebijakan moneter mempengaruhi harga saham. Kebijakan moneter ekspansif dimana suku bunga diturunkan akan membuat obligasi tidak menarik dibandingkan saham dan meningkatkan permintaan terhadap saham yang harganya akan meningkat. Dengan mengkombinasikan hal tersebut dengan pengeluaran investasi, maka harga saham yang tinggi akan meningkatkan pengeluaran investasi. Mekanisme transmisinya dapat dilihat dalam skema berikut ini peningkatan jumlah uang beredar menunjukan kebijakan moneter ekspansif. Jika penetapan harga saham menggunakan model dividend discount, maka kebijakan moneter akan mempengaruhi harga saham melalui suku bunga karena investasi di saham lebih menguntungkan dibandingkan di obligasi (Hildebrand 2006). Kemudian jumlah saham yang dimiliki meningkat dan mengindikasikan pengeluaran investasi meningkat. Dengan demikian akan terjadi peningkatan pada permintaan aggregat yang akan meningkatkan output. Investasi perusahaan tidak hanya melalui obligasi tetapi dapat pula melalui penerbitan saham baru. Biaya modal perusahaan akan relatif turun ketika harga 17 saham tinggi karena perusahaan memperoleh dana yang lebih besar dari penerbitan saham baru tersebut. Ketika harga saham tinggi maka pengeluaran investasi akan meningkat karena biaya modal yang rendah. Kebijakan moneter ekspansif meningkatkan harga saham, menurunkan biaya modal dan menyebabkan investasi dan output meningkat. 2.4. Tinjauan Penelitian Empiris Gejolak harga minyak dunia yang dimulai dari sejak awal tahun 2002 dan pada saat yang sama terjadi bullish pada indeks harga saham global, menimbulkan banyak ketertarikan peneliti untuk menganalisa hubungan antara harga minyak dunia dan pasar keuangan, khususnya pasar saham di negara-negara eksportir maupun importir minyak. Beberapa penelitian di bawah ini fokus pada pengaruh harga minyak dunia terhadap perekonomian salah satu tipe negara, baik negara eksportir minyak dan importir minyak sekaligus negara maju dan berkembang. Beberapa penelitian yang menunjukan pergerakan indeks harga saham di negara eksportir minyak diantaranya ialah penelitian Bjornland (2008) yang dilakukan di salah satu negara eksportir minyak di Eropa yakni Norwegia. Dengan menggunakan metode SVAR, Bjornland (2008) mengungkapkan bahwa kenaikan harga minyak dunia akan menaikkan indeks harga saham. Hal tersebut karena kenaikan harga minyak dunia menstimulasi perekonomian Norwegia sehingga terjadi peningkatan kesejahteraan dan permintaan aggregat, artinya masyarakat dengan tingkat kesejahteraan masyarakat yang tinggi akan cenderung menginvestasikan dananya pada instrumen saham. Hasil penelitian Bjornland (2008) serupa dengan hasil penelitian Abdelaziz et al. (2008) yang menggunakan VECM untuk menguji pengaruh harga minyak dunia terhadap indeks harga saham empat negara eksportir minyak di Timur Tengah yakni Arab Saudi, Mesir, Oman, dan Kuwait. Hasil penelitian Abdelaziz menunjukan bahwa harga minyak dunia menjadi penentu pergerakan nilai tukar dan harga saham di empat negara tersebut. Hasil tersebut mengindikasikan bahwa kondisi perekonomian keempat negara tersebut cukup terpengaruh oleh pergerakan harga minyak dunia karena keempat negara eksportir tersebut adalah produsen minyak mentah terbesar di dunia. 18 Hasil berbeda justru diungkapkan oleh Adebiyi et al. (2009) yang mengestimasi pengaruh harga minyak dunia, nilai tukar, suku bunga, dan indeks produksi industri terhadap indeks harga saham di Nigeria. Dengan menggunakan metode VAR, hasil penelitian menunjukan bahwa harga minyak dunia berpengaruh negatif terhadap indeks harga saham, yang artinya bahwa naiknya harga minyak dunia akan menurunkan indeks harga saham di Nigeria. Hasil tersebut tidak sesuai dengan apa yang diharapkan karena Nigeria merupakan negara pengekspor minyak mentah sekaligus negara anggota Organization of Petroleum Exporting Countries (OPEC), dimana kenaikan harga minyak dunia seharusnya meningkatkan indeks harga saham di Nigeria. Perbedaan penelitian Adebiyi et al. (2009) dengan dua penelitian sebelumnya yakni Bjornland (2008) dan Abdelaziz et al. (2008) adalah penelitian Adebiyi et al. (2009) membandingkan shocks harga minyak dunia dan shocks suku bunga terhadap pasar saham untuk menentukan variabel mana yang lebih berperan menggerakkan indeks harga saham di Nigeria. Hasilnya adalah shocks suku bunga memiliki pengaruh yang lebih besar dari pada shocks harga minyak dunia. Hal tersebut mengindikasikan bahwa kebijakan moneter di Nigeria secara sistematis mengantisipasi inflasi yang ditimbulkan oleh kenaikan harga minyak dunia dengan peningkatan suku bunga, yang pada akhirnya akan menurunkan indeks harga saham. Sedangkan penelitian yang dilakukan terhadap indeks harga saham negara importir minyak yakni penelitian Masih et al. (2010) yang menjelaskan dampak perubahan harga minyak dunia dan volatilitas harga minyak dunia terhadap indeks harga saham, produksi industri, dan suku bunga di Korea Selatan, yang merupakan importir minyak. Hasil penelitian menunjukan bahwa pergerakan harga minyak dunia mempengaruhi pasar saham. Adanya shock harga minyak dunia dan volatilitas harga minyak dunia membuat harga saham turun secara perlahan dalam kurun waktu 9 bulan. Dalam kurun waktu tersebut suku bunga juga mempengaruhi pergerakan harga saham. Artinya, instrumen suku bunga digunakan oleh pemegang kebijakan ekonomi di Korea Selatan untuk mengantisipasi inflasi yang ditimbulkan oleh pergerakan harga minyak dunia. 19 Sementara itu, penelitian tentang pengaruh harga minyak dunia terhadap indeks harga saham di negara-negara maju dilakukan oleh Apergis dan Miller (2008) yang menguji pengaruh pasar minyak dunia terhadap pasar saham di delapan negara yakni Australia, Kanada, Perancis, Jerman, Italia, Jepang, dan Inggris dengan menggunakan VECM. Penelitian Apergis dan Miller (2008) ini tidak spesifik melihat pengaruh shock harga minyak dunia namun lebih pada pengaruh shock suplai minyak dunia terhadap indeks harga saham. Hasil penelitian menunjukan bahwa pasar saham di delapan negara tersebut tidak terlalu merespon perubahan suplai minyak dunia. Jika dikaitkan dengan penelitian Basher et al. (2010) yang menjelaskan bahwa konsumsi minyak mentah negaranegara maju cenderung stabil dan bahkan turun, maka penelitian ini membuktikan hal tersebut dimana indeks harga saham negara-negara maju tidak terlalu reaktif dengan apa yang terjadi di pasar minyak dunia karena negara-negara tersebut memiliki tingkat konsumsi minyak yang stabil dan bahkan di beberapa negara konsumsi minyaknya cenderung menurun. Sedangkan penelitian Kilian dan Park (2007) tentang pengaruh harga minyak dunia terhadap indeks harga saham, khususnya di Amerika Serikat, menjelaskan bahwa pernyataan “kenaikan harga minyak dunia akan menurunkan harga saham” sebenarnya tidak mutlak terjadi. Kilian dan Park (2007) mengungkapkan bahwa pernyataan tersebut hanya berlaku bagi negara-negara yang memiliki jumlah permintaan atas minyak dunia yang relatif tinggi karena negara-negara tersebut mengantisipasi berkurangnya suplai minyak dunia dari eksportir minyak di masa datang. Hasil dari penelitian Kilian dan Park (2007) tersebut diperoleh setelah keduanya menganalisis shock suplai minyak dan shock permintaan minyak. Hasilnya diperoleh bahwa suplai minyak tidak signifikan mempengaruhi harga dan lebih jauh lagi tidak mempengaruhi indeks harga saham. Sehingga bisa dikatakan bahwa respon indeks harga saham tergantung pada faktor yang menyebabkan pergerakan harga minyak dunia, apakah karena suplai minyak atau permintaan minyak. Hasil berbeda diungkapkan oleh Maghreyeh (2004). Penelitian pengaruh harga minyak dunia terhadap indeks harga saham di negara-negara berkembang dilakukan oleh Maghreyeh (2004). Dengan menggunakan metode VAR, 20 Maghreyeh (2004) mengungkapkan bahwa harga minyak dunia tidak terlalu dominan mempengaruhi indeks harga saham di negara-negara berkembang. Selain itu, hasil impulse response menunjukan bahwa gejolak pasar minyak dunia yang ditunjukan oleh harga minyak dunia tidak terlalu direspon oleh indeks harga saham. Hasil ini menunjukan bahwa pergerakan harga minyak dunia tidak selalu berarti pergerakan indeks harga saham. Selain itu, hasil penelitian Maghreyeh (2004) ini juga membuktikan bahwa arus modal di pasar saham negara-negara berkembang tidak berjalan efektif karena pengaruh spekulasi dari beberapa investor. Jika dibandingkan dengan penelitian sebelumnya maka penelitian ini memiliki perbedaan. Pertama, terkait dengan indeks harga saham di negara eksportir dan importir minyak. Beberapa penelitian sebelumnya lebih fokus pada salah satu tipe negara saja, yakni apakah negara tersebut eksportir atau importir minyak. Pada penelitian ini, hasil analisis akan disajikan berdasarkan apakah negara tersebut adalah eksportir minyak atau importir minyak. Sekaligus, penelitian ini juga menyajikan hasil berdasarkan pada tingkat perekonomian masing-masing negara sehingga diperoleh perbandingan pengaruh harga minyak dunia terhadap indeks harga saham di negara maju dan indeks harga saham di negara berkembang. Penelitian ini juga akan menggunakan variabel dummy yakni krisis subprime mortgage. Hal ini dikarenakan periode penelitian ini mencakup periode krisis dan sebelum krisis subprime mortgage terjadi. Selain itu, penggunaan variabel dummy ini diharapkan dapat menunjukan seberapa besar pengaruh krisis subprime mortgage terhadap pergerakan indeks harga saham. 2.5. Kerangka Pemikiran Skema alur pemikiran pada Gambar 8 menunjukan analisis pengaruh pergerakan harga minyak dunia dan variabel makroekonomi terhadap pergerakan indeks harga saham. Namun ada beberapa variabel yang tidak dimasukkan dalam lingkup penelitian yakni jumlah produksi dan konsumsi minyak mentah, investasi pada instrumen obligasi, pengeluaran konsumen, biaya produksi perusahaan, output perusahaan dan arus kas perusahaan serta harga saham perusahaan. Selain itu, penelitian ini memasukkan variabel dummy untuk menjelaskan periode 21 sebelum dan selama krisis subprime mortgage yang terjadi di Amerika Serikat yang berawal pada bulan Juli 2007. Berdasarkan beberapa literatur teori dan penelitian terdahulu maka diduga terdapat pengaruh pergerakan harga minyak dunia dan variabel makroekonomi terhadap indeks harga saham, khususnya di negara-negara Asia Tenggara, Asia Timur, Eropa, dan Amerika. Inti permasalahan pada penelitian ini adalah apakah terdapat pengaruh pergerakan harga minyak dunia terhadap aktivitas perekonomian dunia, yang ditunjukan oleh pergerakan pasar saham. Alasan pasar saham dijadikan indikator aktivitas perekonomian di suatu negara pada penelitian ini ialah karena pasar keuangan ini merupakan tempat atau sarana bagi aliran modal dari luar negeri maupun dari domestik yang dipandang memiliki keterkaitan dengan tingkat kesejahteraan. Dana berlimpah yang dimiliki masyarakat atau perusahaan, khususnya kalangan investor, akan membuat arus modal semakin aktif mengalir di pasar saham dan indeks harga saham akan menunjukan tren positif sehingga aktivitas perekonomian negara tersebut bisa dikatakan baik. Secara umum, penelitian ini ingin melihat apakah ada pengaruh pergerakan harga minyak dunia terhadap pergerakan pasar saham di masingmasing negara yang akan diuji. Secara khusus, peneliti akan melihat bagaimana respon indeks harga saham di setiap negara eksportir dan importir minyak yang sekaligus merupakan negara maju dan negara berkembang terhadap pergerakan harga minyak dunia. Minyak dunia menjadi komoditas penting bagi setiap negara khususnya bagi negara-negara yang sedang mengembangkan sektor industrinya. Sehingga pergerakan harga komoditas ini menjadi perhatian khusus bagi pemegang kebijakan ekonomi di setiap negara. Pengaruh kenaikan harga minyak dunia sebenarnya tidak sama bagi setiap negara. Secara umum, bagi negara yang memiliki sumber minyak yang berlimpah, kenaikan harga minyak dunia merupakan berkah karena pendapatan negara meningkat dan berujung pada tingkat kesejahteraan yang lebih baik. Sebaliknya bagi negara yang lebih besar konsumsi daripada produksi minyaknya, kenaikan harga minyak dunia akan meningkatkan pengeluaran negara pada sektor energi. 22 Bagi negara eksportir minyak, kenaikan harga minyak dunia akan membuat nilai tukar mata uang lokal mereka terapresiasi. Nilai mata uang lokal yang meningkat dibandingkan nilai mata uang asing akan membuat industri sebagai pengguna bahan bakar minyak dalam kegiatan produksinya akan lebih leluasa mengendalikan biaya produksinya. Biaya produksi yang stabil akan berimbas pada harga jual produk yang stabil pula. Sehingga tingkat inflasi dapat dikendalikan oleh bank sentral melalui kebijakan moneter yakni suku bunga diturunkan atau tetap. Keadaan ini sebenarnya dapat dilihat dari dua sisi yakni sisi pemerintah dan perusahaan (dalam hal ini adalah produsen dan pengguna bahan bakar minyak) dan sisi masyarakat sebagai pemegang dana (investor). Bagi pemerintah, tambahan penerimaan dari sektor energi merupakan peluang untuk meningkatkan perekonomian. Pengaruh jangka menengah ke jangka panjang, bagaimanapun, tergantung pada apa yang dilakukan oleh pemerintah terhadap tambahan penerimaan tersebut. Jika penerimaan tersebut digunakan belanja barang dan jasa di negara bersangkutan, kenaikan harga minyak menyebabkan aktivitas ekonomi domestik lebih tinggi. Oleh karena itu, kesejahteraan secara nasional akan meningkat begitu pula dengan permintaan yang meningkat. Potensi keuntungan dari sektor energi juga dapat menyediakan peluang investasi dan bisnis secara keseluruhan, dengan meningkatnya permintaan terhadap tenaga kerja dan modal. Bagaimanapun, aktivitas ekonomi yang tinggi dapat berakibat munculnya tekanan pada inflasi dan mata uang lokal (apresiasi). Bagi masyarakat sebagai pemegang dana (investor), keadaan mata uang yang terapresiasi serta penetapan suku bunga yang cenderung rendah oleh bank sentral membuat berinvestasi pada instrumen dengan pendapatan tetap (fixed income), seperti obligasi, menjadi tidak menarik. Suku bunga rendah juga dapat memicu meningkatnya jumlah uang beredar karena masyarakat tidak akan tertarik menyimpan dananya di deposito ataupun obligasi dan lebih memilih untuk menginvestasikannya pada instrumen investasi yang tidak tergantung pada tingkat suku bunga. Instrumen dengan likuiditas tinggi seperti saham menjadi pilihan investasi bagi sebagian kalangan dengan tujuan meningkatkan kesejahteraan. Potensi keuntungan di instrumen obligasi yang kurang menarik membuat 23 instrumen saham menjadi alternatif pilihan bagi investor untuk berinvestasi. Hal tersebut akan meningkatkan indeks harga saham. Pergerakan Harga Minyak Dunia Krisis subprime mortgage Negara-negara Asia Tenggara, Asia Timur, Eropa, dan Amerika Jumlah Produksi dan Konsumsi Minyak Nilai Tukar Inflasi Suku Bunga Pengeluaran Konsumen Biaya Produksi Output Indeks Harga Saham Investasi Obligasi Arus Kas Perusahaan Vector Autoregression Harga Saham Perusahaan Pengaruh Harga Minyak Dunia dan Variabel Makroekonomi Terhadap Indeks Harga Saham Keterangan : = alur penelitian Gambar 8 Kerangka Pemikiran Jika kenaikan harga minyak dunia merupakan keuntungan bagi negara eksportir minyak maka sebaliknya bagi negara importir minyak. Pada saat terjadi kenaikan harga minyak mentah dunia maka negara importir minyak membutuhkan lebih banyak US Dollar untuk mengimpor minyak sehingga nilai tukar mata uang 24 lokal negara importir terdepresiasi. Dimitrova (2005) mengungkapkan bahwa jika terjadi depresiasi maka ekspektasi inflasi akan meningkat karena ada kekhawatiran bahwa harga akan naik setelah terjadinya kenaikan harga minyak dunia. Bank sentral sebagai otoritas moneter dapat mengendalikan ekspektasi inflasi melalui penetapan suku bunga nominal, sesuai dengan persamaan Fisher bahwa salah satu faktor yang menentukan tingkat suku bunga nominal, selain suku bunga riil, adalah tingkat ekspektasi inflasi (Mankiw 2007). Jika tingkat ekspektasi inflasi tinggi maka bank sentral perlu menaikkan suku bunga nominal, dengan kata lain bahwa bank sentral melakukan kebijakan moneter kontraktif. Menurut mekanisme transmisi suku bunga yang diungkapkan oleh Miskhin (2001), kebijakan moneter kontraktif, yakni menaikkan suku bunga nominal akan mempengaruhi tingkat bunga di instrumen obligasi. Hal ini akan mempengaruhi harga saham (turun) karena instrumen obligasi jauh lebih menarik dan beresiko rendah karena tingkat return-nya ditentukan oleh tingkat suku bunga. 2.6. Hipotesis Penelitian Berdasarkan literatur-literatur yang mendasari penelitian serta dari hasil penelitian sebelumnya, maka penulis memiliki hipotesis sebagai berikut: 1. Diduga pergerakan indeks harga saham di masing-masing negara yang berada di kawasan Asia Tenggara, Asia Timur, Eropa, dan Amerika disebabkan oleh pergerakkan harga minyak dunia. 2. Diduga pergerakan harga minyak dunia berpengaruh terhadap indeks harga saham di masing-masing negara yang berada di kawasan Asia Tenggara, Asia Timur, Eropa, dan Amerika. Kenaikan harga minyak akan meningkatkan indeks harga saham di negara eksportir minyak. Sedangkan di negara importir minyak, kenaikan harga minyak akan menurunkan indeks harga saham. 3. Diduga variabel makroekonomi seperti nilai tukar, inflasi, dan suku bunga ikut memberi kontribusi dalam fluktuasi indeks harga saham di masingmasing negara yang berada di kawasan Asia Tenggara, Asia Timur, Eropa, dan Amerika.