Laporan Bulanan - Badan Kebijakan Fiskal

advertisement

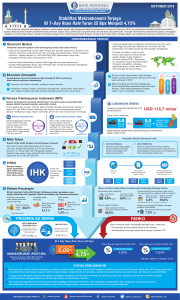

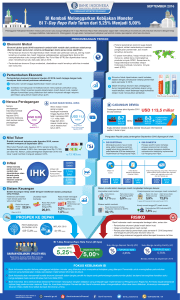

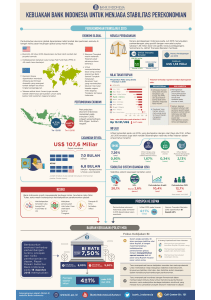

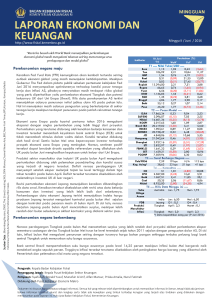

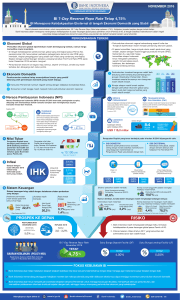

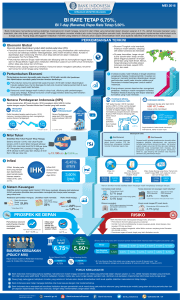

DAN Minggu III / Juni / 2016 http://www.fiskal.kemenkeu.go.id “Setelah isu Fed fund rate mereda, perkembangan ekonomi global masih dibayangi oleh perkembangan hasil referendum UK (Brexit)”. 17 Juni ‘16 Indikator Sumber Data : Bloomberg,Reuters,CNBC,The Street,Investing,WSJ,CNN Money,Channel News Asia,BBC,New York Times,BPS,Kontan, Kompas,Media Indonesia,Tempo,Antara News,Bisnis Indonesia,Vibiz news. Perekonomian negara maju The Fed memutuskan untuk mempertahankan tingkat suku bunga acuan pada level 0,25 – 0,50 persen mengingat masih tingginya ketidakpastian pada outlook ekonomi AS, terutama laju perbaikan sektor tenaga kerja dan investasi bisnis AS yang melambat, serta kemungkinan terjadinya Brexit. Sementara itu, data ekonomi AS pekan ini menunjukkan hasil yang bervariasi. Penjualan ritel bulan Mei mengalami ekspansi didorong oleh meningkatnya belanja rumah tangga, sedangkan produksi sektor industri mengalami kontraksi seiring dengan penurunan produksi manufaktur di tengah penguatan dolar AS, penurunan permintaan global, dan pelemahan pada sektor energi. Dari sektor perumahan, pembangunan rumah baru, tercermin dalam data housing starts, pada bulan Mei mengalami kontraksi. Namun demikian, berlanjutnya tren peningkatan permohonan izin building permits memberikan sinyal akan adanya potensi rebound yang diharapkan dapat mendukung pertumbuhan ekonomi pada kuartal kedua. Produksi sektor industri zona Eropa mengalami rebound pada bulan April setelah mengalami perlambatan dalam dua bulan berturut-turut. Perkembangan tersebut sejalan dengan rilis data inflasi bulan Mei yang menunjukan adanya perbaikan meskipun masih berada di zona deflasi. Badan statistik zona Eropa menyatakan bahwa harga sewa dan tembakau menyumbang kenaikan angka inflasi sementara harga bahan bakar dan gas memberikan dampak penurunan yang lebih besar. Di tengah perkembangan inflasi tersebut, Bank of England (BoE) mempertahankan suku bunganya pada level 0,5 persen sebagai upaya untuk menjaga stabilitas keuangan terhadap kemungkinan risiko dari hasil referendum pada 23 Juni mendatang bagi keuangan global. Bank of Japan (BoJ) mempertahankan suku bunganya di level -0,1 persen meskipun yen menguat dan inflasi masih berada jauh dari target BoJ. BoJ menyatakan akan menunggu hingga keluarnya hasil referendum UK yang kemungkinan dapat berdampak pada stabilitas keuangan global. Sementara itu, data produksi sektor industri Jepang mengalami kenaikan yang lebih besar dibandingkan proyeksi. Perekonomian negara berkembang WoW Perubahan (%) YoY Ytd T1 ---- Nilai Tukar/USD ---Euro Yen GBP Real Rubel Rupiah Rupee Yuan KRW SGD Ringgit Baht Peso 1,1277 106,01 1,5609 0,3168 0,01754 13339 67,1525 6,5818 1173,19 1,3526 4,098 35,24 45,245 (0,23) (0,34) (0,50) 1,97 0,79 (0,34) (0,49) (0,37) (0,67) 0,80 (0,72) 0,03 (0,72) (0,73) 13,62 3,45 21,11 25,90 9,22 (1,40) (3,33) 1,80 5,33 6,51 2,52 (1,18) (3,88) 13,60 (5,55) 14,72 (19,81) 3,55 (1,43) (1,44) (0,04) 4,45 4,49 2,17 (2,65) 8,34 7,24 (12,76) 0,54 8,81 14,48 7,05 14,86 (4,80) (6,70) (2,44 0,57 3,23 10,18 1,44 1,33 (18,04) (0,40) 12,81 6,57 (19,48) 5,27 (7,96) (18,48) (4,14) (4,04) 10,35 9,64 T2 ---- Pasar Modal ---DJIA S&P500 Nikkei KOSPI Brazil IBX MICEX SENSEX JCI Hangseng Shanghai STI FBMKLCI SET PCOMP 17675,16 2071,22 15599,66 1953,4 20457,32 1877,07 21063,62 4835,143 20169,98 2885,105 2763,42 1624,18 1421,32 7622,07 (1,06) (1,19) (6,03) (3,18) 0,19 (1,39) 1,47 (0,27) (4,15) (1,44) (2,11) (1,04) (0,55) 1,49 T3 ---- Surat Berharga Negara ---Yield FR56 Kep, Asing* 7,59 38,62 0 bps 50 bps N/A 15 bps 87 bps 41 bps T4 ---- Komoditas ---Oil CPO Gold Coal Nickel 48 2450,00 1285,22 50,9 9,065,00 (2,71) (5,04) 1,92 1,57 1,09 (9,10) 6,94 13,30 (12,32) (28,90) 17,60 0,57 22,4 10,05 6,58 T5 ---- Rilis Data Minggu ini ---Produksi sektor industri Inflasi Penjualan Ritel Produksi sektor industri dan penjualan ritel Tiongkok pada bulan Mei masih Suku Bunga melanjutkan tren pertumbuhan positif pada bulan sebelumnya. Sementara Acuan itu, tingkat investasi Tiongkok melambat secara yoy akibat penurunan investasi pada komoditas batu bara dan besi. Meskipun perkembangan sektor industry dan retail relative stabil tetapi perlambatan investasi meningkatkan kekhawatiran terhadap pertumbuhan ekonomi jangka menengah. Tiongkok Mei : 6.0 Apr : 6,0 Inggris Eropa AS Mei : 0,3 Mei : -0,1 Mei : 0,5 Apr : 0,3 Apr : -0,1 Apr : 1,3 Inggris AS Mei : 0,9 Juni: 0,5 Apr : 1,9 Mei : 0,5 Inggris Juni: 0,5 Mei : 0,5 *) Data kepemilikan asing per (16 Juni 2016) Inflasi India pada bulan Mei tercatat naik ke level tertinggi dalam 21 bulan terakhir didorong kenaikan harga bahan pangan dan bahan bakar. Hasil tersebut menurunkan kemungkinan bagi bank sentral India untuk memangkas suku bunga acuannya tahun ini. Penjualan ritel Brazil pada bulan April mengalami kenaikan dibanding bulan sebelumnya seiring dengan pertumbuhan penjualan bahan pangan dan pakaian. Sebelumnya, para ekonom telah meningkatkan outlook ekonomi bagi negara tersebut untuk tahun 2016. Pengarah: Kepala Badan Kebijakan Fiskal Penanggung Jawab: Kepala Pusat Kebijakan Sektor Keuangan Penyusun: Syaifullah, Ronald Yusuf, Munafsin Al Arif, Alfan Mansur, Priska Amalia, Nurul Fatimah Didukung oleh Pusat Kebijakan Ekonomi Makro Dokumen ini disusun hanya sebatas sebagai informasi. Semua hal yang relevan telah dipertimbangkan untuk memastikan informasi ini benar, tetapi tidak ada jaminan bahwa informasi tersebut akurat dan lengkap serta tidak ada kewajiban yang timbul terhadap kerugian yang terjadi atas tindakan yang dilakukan dengan mendasarkan pada laporan ini. Hak cipta Badan Kebijakan Fiskal, Kementerian Keuangan. Perekonomian nasional Neraca perdagangan Indonesia pada bulan Mei mencatatkan surplus sebesar USD0,38 miliar, lebih rendah dari surplus bulan sebelumnya yang sebesar USD0,66 miliar. Penurunan surplus tersebut disebabkan oleh penurunan surplus nonmigas akibat peningkatan impor nonmigas, seperti plastik dan barang dari plastik, serealia, gula dan kembang gula, biji-bijian berminyak, serta kapal terbang dan bagiannya. Selain itu, penurunan surplus juga disebabkan oleh peningkatan defisit migas yang dipengaruhi oleh kenaikan impor migas, khususnya minyak mentah. Bank Indonesia (BI) menurunkan BI Rate sebesar 25 bps menjadi 6,50 persen dan menetapkan suku bunga Deposit Facility turun sebesar 25 bps menjadi 4,50 persen serta Lending Facility turun sebesar 25 bps menjadi 7,00 persen. BI juga menetapkan penurunan BI 7-day (Reverse) Repo Rate sebesar 25 bps menjadi 5,25 persen. Dari sisi makroprudensial, BI melakukan pelonggaran kebijakan melalui pelonggaran ketentuan Loan to Value Ratio (LTV) dan Financing to Value Ratio (FTV) pembiayaan properti untuk Rumah Tapak, Rumah Susun, dan Ruko/Rukan serta pelonggaran pembiayaan melalui mekanisme inden dengan pengaturan pencairan kredit bertahap sesuai perkembangan pembangunan untuk Rumah Tapak, Rumah Susun, dan Ruko/Rukan sampai dengan fasilitas pembiayaan kedua. Lebih lanjut, untuk mendorong kredit perbankan, BI menyesuaikan batas bawah Loan to Funding Ratio terkait Giro Wajib Minimum (GWMLFR) dari 78 persen menjadi 80 persen, dengan batas atas tetap di level 92 persen. Ketentuan mengenai suku bunga akan mulai berlaku pada tanggal 17 Juni 2016 sementara mengenai makroprudensial mulai diberlakukan pada Agustus 2016. Utang Luar Negeri (ULN) Indonesia pada April 2016 tercatat sebesar USD319,0 miliar atau tumbuh 6,3 persen yoy. Berdasarkan jangka waktu, ULN jangka panjang meningkat 8,3 persen yoy sementara ULN jangka pendek masih mengalami penurunan sebesar 5,5 persen yoy. Berdasarkan kelompok peminjam, ULN sektor publik meningkat sebesar 15,7 persen yoy sementara ULN sektor swasta masih mengalami penurunan 1,1 persen yoy. Perkembangan komoditas global Harga minyak mentah global ditutup menguat pada akhir perdagangan akibat pelemahan dolar AS serta di tengah wait and see atas perkembangan Brexit. Namun demikian, secara mingguan harga minyak mentah masih menunjukkan pelemahan sebesar 2%. Harga emas pada pekan ini ditutup menguat didorong oleh pelemahan dolar AS. Sejalan dengan penguatan harga logam mulia di pasar global, harga batubara pada pekan ini ditutup menguat dipicu oleh penurunan persediaan batubara Tiongkok. Harga CPO di pasar global ditutup menguat akibat pelemahan mata uang ringgit serta kenaikan harga minyak mentah. Perkembangan sektor keuangan Indeks global sebagian besar ditutup melemah secara mingguan ditengah keputusan FOMC Meeting yang tetap mempertahankan tingkat suku bunga acuan serta wait and see atas perkembangan Brexit. Sejalan dengan pelemahan indeks saham global, nilai tukar secara umum melemah terhadap dolar AS. Di pasar keuangan domestik, IHSG mengalami pelemahan mingguan sebesar 0,27 persen didorong oleh sentimen ekonomi global. Dari sisi aktivitas perdagangan, walaupun mengalami pelemahan, transaksi IHSG pada pekan ini membukukan volume transaksi yang lebih tinggi dibandingkan pekan sebelumnya dengan transaksi investor non residen yang mencatatkan net buy sebesar 2,4 triliun. Nilai tukar rupiah mencatatkan pelemahan mingguan, ditutup pada level Rp13,339 per USD. Pelemahan rupiah sejalan dengan pelemahan sebagian besar nilai tukar global kecuali Dolar Singapura, Real, Rubel dan Baht yang melemah secara mingguan. Tekanan terhadap nilai tukar rupiah mengalami volatilitas yang meningkat di akhir pekan sebagaimana tercermin dari spread antara nilai spot dan non deliverable forward 1 bulan. Di tengah kebijakan terkini the Fed yang cenderung dovish, nilai tukar rupiah diperkirakan akan mengalami tekanan dalam jangka pendek didorong oleh kebijakan BI yang menurunkan suku bunga acuan. Laporan Ekonomi Keuangan Mingguan / Weekly Report 2 ISU UTAMA: Momen Positif Pertumbuhan Ekonomi Diharapkan Akan Terus Berlanjut The Fed masih berhati-hati dalam memutuskan suku bunga acuan. Neraca perdagangan bulan Mei 2016 mencatatkan surplus. BI rate dan BI 7-day (Reverse) Repo Rate turun masing-masing sebesar 25 bps. Kebijakan makroprudensial diperlonggar. Harapan untuk permintaan domestik dapat meningkat akan dihadapkan pada tantangan kondisi moneter yang sedang berada dalam tren menurun. The Fed masih berhati-hati Perkembangan pasar tenaga kerja AS terkini, seperti misalnya jumlah tambahan pekerjaan selama bulan Mei 2016 yang mencatatkan rekor terendah sejak 2010, menunjukkan bahwa pemulihan perekonomian AS belum terlalu kuat. Kondisi inilah yang kemudian melatarbelakangi keputusan the Fed pada minggu lalu (16/06) untuk mempertahankan suku bunga acuannya tetap di level 0,25 persen-0,5 persen. Selain kondisi dalam negeri AS yang belum solid, keputusan the Fed tersebut sedikit banyak juga dipengaruhi oleh kondisi global, terutama ancaman keluarnya Inggris dari Uni Eropa (Brexit) yang referendumnya akan dilaksanakan pada 23 Juni mendatang. Sampai dengan akhir 2016, the Fed mengindikasikan bahwa peluang untuk kenaikan FFR masih terbuka seiring peningkatan proyeksi inflasi AS pada tahun ini yang menuju ke level 2 persen. Surplus neraca perdagangan Indonesia Di tengah perkembangan perekonomian AS dan global yang belum solid, neraca perdagangan Indonesia untuk bulan Mei 2016 mencatatkan surplus sebesar 0,38 miliar dolar AS, lebih rendah dari surplus bulan sebelumnya sebesar 0,66 miliar dolar AS. Hal ini disebabkan oleh surplus sektor nonmigas yang mengalami penurunanan dan defisit sektor migas yang mengalami peningkatan. Dari sisi ekspor, AS, Jepang, dan Tiongkok merupakan tiga negara terbesar tujuan ekspor nonmigas Indonesia. Mengingat belum solidnya kondisi perekonomian di negara-negara tersebut, kontribusi ekspor terhadap perekonomian Indonesia juga akan terbatas. Sementara itu dari sisi impor, nilai impor bahan baku dan barang modal selama periode Januari-Mei 2016 secara rata-rata mengalami penurunan sebesar 14,80 persen yoy, sebaliknya impor barang konsumsi pada periode yang sama mengalami peningkatan sebesar 14,15 persen yoy. Hal ini menunjukkan bahwa tingkat daya saing dan produktivitas industri di dalam negeri semakin menurun, sehingga hal ini perlu dicermati oleh Pemerintah khususnya oleh Pembina sektor terkait. Pelonggaran kebijakan moneter Menyusul keputusan the Fed yang menahan suku bunga acuannya, melalui Rapat Dewan Gubernur (RDG) BI, BI rate diturunkan sebesar 25bps menjadi 6,50 persen. Deposit facility rate, lending facility rate, dan BI 7-day (Reverse) Repo Rate juga diturunkan menjadi masing-masing 4,50 persen, 7,00 persen, dan 5,25 persen. Berlanjutnya stabilitas makroekonomi di dalam negeri, rendahnya inflasi, dan defisit transaksi berjalan yang relatif terkendali serta nilai tukar rupiah yang relatif stabil merupakan halhal yang melatarbelakangi keputusan BI tersebut. Hal yang menjadi perhatian adalah pelonggaran kebijakan moneter BI tidak diikuti penurunan suku bunga kredit perbankan secara signifikan. BI rate tercatat telah turun sebesar 75 bps hingga bulan Mei dan 100 bps hingga bulan ini, sementara suku bunga kredit perbankan, misalnya untuk investasi dan modal kerja, hanya turun sebesar ±39-50 bps dan hanya ±12 bps hingga Mei 2016. Suku bunga perbankan yang mengalami penurunan relatif hampir sama besarnya dengan BI rate adalah suku bunga deposito jangka pendek (tenor 1 bulan dan 2 bulan). Oleh karena itu, NIM perbankan telah mengalami kenaikan sebesar 3,19 persen secara ytd hingga April 2016. Pelonggaran kebijakan makroprudensial dan kondisi moneter Selain pelonggaran kebijakan moneter, BI juga melakukan pelonggaran kebijakan makroprudensial melalui relaksasi ketentuan Loan to Value Ratio (LTV), Financing to Value Ratio (FTV), dan Loan to Funding Ratio terkait Giro Wajib Minimum (GWM-LFR) serta ketentuan pembiayaan melalui mekanisme inden dengan pengaturan pencairan kredit bertahap sesuai perkembangan pembangunan untuk Rumah Tapak, Rumah Susun, dan Ruko/Rukan sampai dengan fasilitas pembiayaan kedua. Pelonggaran kebijakan makroprudensial bersama dengan pelongggaran kebijakan moneter diharapkan akan mampu mendorong peningkatan permintaan domestik secara signifikan, sehingga pada akhirnya akan mampu mendorong pertumbuhan ekonomi secara berkelanjutan melalui kredit. Hanya saja, hal yang patut dicermati adalah kondisi moneter di dalam negeri termasuk permintaan atas pinjaman baru yang berada dalam tren menurun. Sejak Q3 2015 hingga Q1 2016, berdasarkan survei BI, permintaan atas pinjaman baru telah mengalami penurunan secara berturut – turut. Sementara itu, pertumbuhan uang beredar luas secara riil juga melambat dari 5,37 persen yoy pada Q4 2015 menjadi 3,01 persen yoy pada Q1 2016. Pertumbuhan kredit baik dari bank maupun nonbank juga tercatat terus menurun masing-masing menjadi sebesar 9,70 persen yoy dan 0,55 persen yoy pada Q1 2016. Kondisi inilah yang kan menjadi tantangan tersendiri pada tahun ini. Kebijakan yang berorientasi supply side seperti penurunan suku bunga dan berbagai paket kebijakan yang telah diluncurkan oleh Pemerintah sebelumnya memang penting, tetapi dampaknya baru akan terasa dalam jangka panjang (Basri, 2016). Oleh karena itu, kombinasi dengan kebijakan yang berorientasi jangka pendek juga sangat diperlukan, sehingga dapat mendorong peningkatan permintaan domestik secara cepat, khususnya masyarakat menengah ke bawah. Kebijakan pemerintah, seperti program cash transfer dan proyek–proyek jangka pendek, termasuk juga realisasi gaji ke-13 dan 14 serta kenaikan batas Penghasilan Tidak Kena Pajak (PTKP) diharapkan dapat meningkatkan daya beli masyarakat. Namun, yang tidak kalah pentingnya adalah pengendalian inflasi dan harga bahan makanan untuk menjaga daya beli masyarakat tetap stabil. Berbagai hal tersebut akan dapat mendorong peningkatan konsumsi masyarakat secara instan yang pada gilirannya akan memberikan efek pengganda untuk peningkatan investasi dan akhirnya ekonomi nasional dapat tumbuh mengingat konsumsi masyarakat merupakan komponen Laporan Ekonomi Keuangan Mingguan / Weekly Report 3 penggerak utama. Perkembangan Ekonomi Global dan Domestik Laporan Ekonomi Keuangan Mingguan / Weekly Report 4