suplemen 3 - Bank Indonesia

advertisement

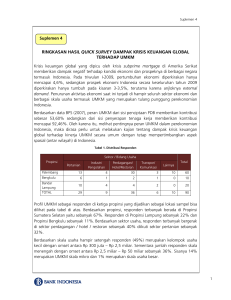

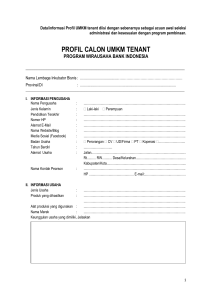

SUPLEMEN 3 MENGKONSOLIDASIKAN DUKUNGAN TERHADAP UMKM Usaha Mikro, Kecil, dan Menengah atau yang kerap disebut UMKM sejak lama telah dipercaya sebagai katup pengaman perekonomian nasional. Di berbagai wacana, seminar, dan studi, telah dibicarakan dan dibuktikan bahwa UMKM merupakan kelompok atau jenis usaha yang mempunyai daya tahan kuat terhadap krisis dan bersifat padat karya. Dengan berdasar pada sifat dasar tersebut, tidak berlebihan jika pemerintah beserta jajaran baik di tingkat pusat maupun daerah, termasuk Bank Indonesia, memberikan perhatian dan usaha yang lebih terhadap pengembangan UMKM. Data Departemen Koperasi dan Usaha Kecil Menengah menunjukkan bahwa pada tahun 2006 usaha kecil telah menyerap 91 persen tenaga kerja dan sebagian besar usaha kecil tersebut merupakan usaha-usaha yang bergerak di sektor pertanian. Berangkat dari data tersebut, tidak berlebihan kita berharap dengan memajukan UMKM maka diharapkan permasalahan pengangguran dan kemiskinan segera dapat teratasi. Namun, walaupun diakui sebagai sektor yang menjanjikan, saat ini banyak keluhan bahwa dukungan perbankan terhadap UMKM belum seperti yang diharapkan. Kurangnya dukungan tersebut dianggap sebagai bentuk ketidakberpihakan perbankan terhadap UMKM. Bahkan, belakangan ini, wacana dimaksud disandingkan dengan fenomena nasional dimana pemerintah daerah cenderung ’memarkirkan’ dana APBD mereka ke Sertifikat Bank Indonesia (SBI). Kondisi ini memerlukan klarifikasi melalui pemahaman mengenai permasalahan apa yang tengah terjadi pada UMKM. Permasalahan yang tengah dihadapi saat ini oleh UMKM salah satunya sulitnya akses dalam mendapatkan fasilitas pembiayaan dari perbankan. Permasalahan tersebut pada dasarnya sangat terkait dengan profil dari debitur-debitur UMKM yang kebanyakan kurang atau bahkan tidak bankable (tidak memenuhi persyaratan persyaratan teknis perbankan). Tidak bankable-nya debitur UMKM menjadikan aspek kelayakan (feasibility) debitur UMKM terabaikan. Hanya karena tidak dapat memenuhi persyaratan-persyaratan teknis perbankan, calon debitur UMKM 1 7 kehilangan kesempatan untuk mendapatkan fasilitas kredit dari perbankan. Permasalahanpermasalahan lain yang dihadapi adalah oleh perbankan dalam menyalurkan UMKM adalah; (i) asymmetric information, dan (ii) moral hazard. Tiga permasalahan inilah yang membutuhkan penyelesaian yang terintegrasi dan melibatkan berbagai kalangan baik di tingkat pusat dan daerah. Untuk menjadi bankable biasa debitur diharuskan, antara lain, memenuhi dokumendokumen administratif maupun dokumen atau pencatatan yang terkait dengan operasional usaha. Kedua dokumen tersebut dibutuhkan untuk kepastian atau legalitas debitur dan usahanya, serta prospek dari usahanya itu sendiri. Upaya untuk menjadi debitur UMKM menjadi bankable telah dilakukan Bank Indonesia melalui program Konsultan Keuangan Mitra Bank (KKMB). Program KKMB berintikan pada kegiatan pendampingan konsultan terhadap debitur UMKM dalam berhubungan dengan bank. Bentuk pendampingan tersebut adalah pemberian ketrampilan dan pengetahuan, misalnya, dalam menyusun studi kelayakan usaha dan pembukuan dan manajemen usaha (akuntansi dasar dan penentuan harga pokok penjualan). Namun selain itu, terdapat pula dokumen-dokumen administratif yang dibutuhkan oleh debitur UMKM yang terkait dengan legalitas usaha, misalnya, Surat IjinTempat Usaha (SITU), Tanda Daftar Perusahaan (TDP), Surat Ijin Usaha Perdagangan (SIUP), Nomor Pokok Wajib Pajak (NPWP), dan KTP. Terkadang debitur UMKM terkendala dikarenakan tidak dapat memenuhi dokumen-dokumen teknis dimaksud sehingga diperlukan peran dari instansi atau dinas terkait dalam membantu proses keluarnya izin-izin tersebut secara tepat waktu dengan biaya yang terjangkau. Dua permasalahan lain (asymmetric information dan moral hazard). Permasalahan asymmetric information terjadi salah satunya dikarenakan pasar keuangan (perbankan dan nonperbankan) tidak mengetahui secara detail mengenai UMKM baik dari prospek dan risiko usaha, serta karakter nasabah. Selain asymmetric information, pertimbangan pemberian kredit juga sangat bergantung kepada pangsa pasar yang dibidik oleh tiap-tiap lembaga keuangan. Dengan mempertimbangkan kondisi yang sedemikian rupa, pengembangan UMKM dalam bentuk pemberian kredit tidak dapat sepenuhnya diserahkan kepada mekanisme pasar, jika tidak akan terjadi kegagalan pasar (market failure) dimana sektor keuangan tidak dapat mengalokasikan financial resources dari surplus spending unit ke deficit spending unit. Sementara itu, untuk permasalahan moral hazard terjadi dikarenakan adanya penggunaan kredit di luar peruntukkan seharusnya tanpa sepengetahuan bank, dan biasanya kesalahan penggunaan kredit tersebut mengakibatkan terjadi gagal bayar. Pada akhirnya moral hazard mengakibatkan trauma bagi 2 perbankan untuk menyalurkan kredit. Pada akhirnya, baik asymmetric information maupun moral hazard mengakibatkan terjadinya market failure, sehingga perlu ada langkah ’intervensi’ untuk mengkoreksi kegagalan tersebut. ’Intervensi’ itulah apa yang dimaksud dengan peran pemerintah pusat, daerah, Bank Indonesia, perbankan, departemen atau dinas teknis, dan institusi terkait lainnya. Melalui pendekatan teoritik, dengan menggunakan analisa kurva penawaran dan permintaan kredit, dapat dijelaskan bahwa upaya meningkatkan pasokan kredit perbankan dengan tingkat suku bunga perbankan dapat ditempuh dengan intervensi pemerintah dan pihak terkait. Hal tersebut tentunya dicerminkan dengan bergesernya kurva penawaran dari S0 ke S1. Pergeseran kurva pasokan kredit akan diikuti oleh pergeseran permintaan kredit dari D0 ke D1. Sehingga dengan demikian akan terjadi keseimbangan baru pada koordinat (L1, r1), dimana kredit tersedia pada jumlah yang lebih banyak dengan tingkat suku bungan yang lebih murah. Apa yang telah dijelaskan di atas adalah permasalahan-permasalahan dengan scope mikro perusahaan dan individual masing-masing debitur UMKM. Masih terdapat banyak permasalahan yang menghadang dari sisi; (i) penjaminan, dimana dukungan lembaga kredit dibutuhkan dalam mengeliminir risiko kredit sehingga tidak bertumpu pada bank saja, (ii) dukungan sarana dan produksi pertanian, sehingga kelangsungan usaha debitur khususnya di sektor pertanian dapat terjamin dengan dukungan bibit, pupuk, peralatan, irigasi, dan bantuan teknis yang memadai, dan (iii) dukungan pemasaran Permasalahan-permasalahan yang telah dipaparkan di atas, jika ditarik ke kepada tataran nasional maupun regional jelas membutuhkan langkah-langkah penyelesaian yang menyeluruh dalam bentuk agenda nasional untuk memberdayakan UMKM. Secara skema bentuk dukungan tersebut digambarkan sebagai berikut. 3 7 Dengan mempertimbangkan kondisi dan permasalahan-permasalahan yang dihadapi, pengembangan UMKM dapat hanya diselesaikan secara parsial dengan bertumpu pada sektor keuangan, khususnya perbankan, semata. Banyak permasalahan yang membutuhkan solusi serta dukungan dari pihak terkait untuk membuat UMKM menjadi usaha yang prospektif sehingga membuat bank tertarik untuk membiayai. ’Intervensi’ atau dukungan sebagai dideskripsikan pada skema di atas, setidaknya dapat memberi pencerahan bahwa permasalahan UMKM bukan hanya di sisi permodalan saja. 4