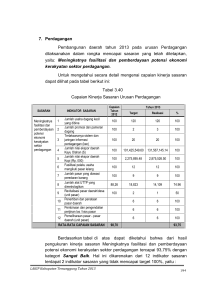

Bab II: Pemulihan Ekonomi Global dan Tantangan

advertisement