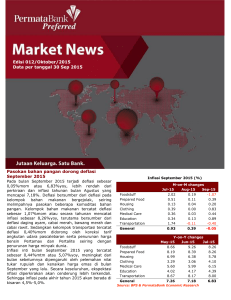

Inflasi Juni terkendali Edisi Juli 2015 Data per

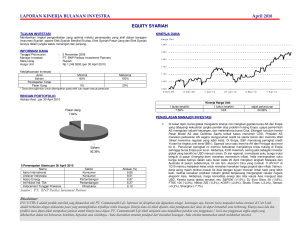

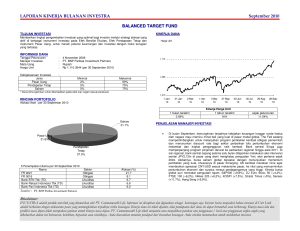

advertisement

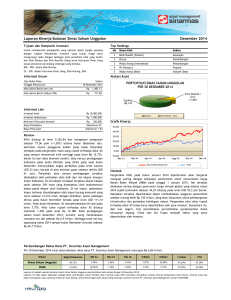

Edisi Juli 2015 Data per tanggal 30 Juni 2015 Inflasi Juni terkendali Inflasi bulan Juni 2015 tercatat sebesar 0,54%mom atau 7,26%yoy, lebih tinggi dari inflasi pada bulan sebelumnya sebesar 0,50%mom atau 7,15%yoy, terutama disebabkan oleh kenaikan harga bhaan makanan memasuki bulan Ramadhan. Kelompok bahan pangan tercatat inflasi sebesar 1,60%mom atau 8,58%yoy, menyumbang 0.33ppt dari inflasi bulan Juni. Inflasi kelompok makanan jadi, minuman, rokok dan tembakau tercatat sebesar 0.55%mom dan kontribusi sebesar 0.09ppt. Sedangkan inflasi kelompok perumahan didorong berkontribusi sebesar 0.08ppt. Sementara, inflasi inti meningkat terbatas menjadi 0,26%mom atau 5,04%yoy, didorong oleh masih lemahnya ekonomi domestik dan tetap terkendalinya ekspektasi inflasi. Kedepannya, inflasi sangat dipengaruhi oleh perkembangan harga minyak dunia, nilai tukar, penyesuaian administered prices, dan dampak El Nino. Secara keseluruhan, inflasi pada akhir tahun 2015 diperkirakan akan berada di kisaran 4,5%5,0%. Inflasi Juni 2015 (%) Foodstuff Prepared Food Housing Clothing Medical Care Education Transportation General M-on-M changes Apr-15 May-15 Jun-15 -0.79 1.39 1.60 0.50 0.50 0.55 0.22 0.20 0.23 0.24 0.23 0.28 0.38 0.34 0.32 0.05 0.06 0.07 1.80 -2.87 0.11 0.36 0.50 0.54 Foodstuff Prepared Food Housing Clothing Medical Care Education Transportation General Y-on-Y changes Apr-15 May-15 Jun-15 6.29 7.92 8.58 8.30 8.47 8.71 7.52 7.49 7.33 3.67 3.78 3.76 5.76 5.68 5.63 4.15 4.15 4.13 7.85 7.84 7.75 6.79 7.15 7.26 Source: Bloomberg & PermataBank Economic Research Berita Ekonomi : Juli 2015 Surplus neraca perdagangan menyusut Kinerja Neraca Perdagangan Indonesia USD bn 6 Trade Balance (LHS) 100 4 80 3 60 2 40 1 20 0 0 -1 -20 -2 -40 -3 -60 Sumber: Bloomberg & PermataBank Economic Research Kontributor Inflasi bulan Juni 2015 (%) (%) 0.33 0.35 0.30 0.25 0.20 0.15 0.09 0.10 0.06 0.05 0.01 0.02 Clothing Medical Care 0.02 0.01 0.00 Foodstuffs Prepared foods Housing Education Transportation Sumber : Bloomberg & PermataBank Economic Research BI rate dan Inflasi (%) BI rate Core Inflation y-y 10 8 6 4 2 Sumber : Bloomberg & PermataBank Economic Research Jun-15 Nov-14 Apr-14 Sep-13 Feb-13 Jul-12 Dec-11 May-11 Oct-10 Mar-10 Aug-09 0 Jan-09 Pada Rapat Dewan Gubernur BI bulan Juli 2015, BI rate diperkirakan masih akan dipertahankan di level 7,50% karena tingkat suku bunga tersebut masih konsisten untuk memastikan tekanan inflasi jangka pendek terkendali, menjaga stabilitas nilai tukar rupiah serta menekan defisit transaksi berjalan ke arah yang lebih sehat. %yoy 120 Import 5 Inflation y-y Kebijakan moneter Bank Indonesia tetap ketat Export May-15 Jan-15 Sep-14 May-14 Jan-14 Sep-13 May-13 Jan-13 Sep-12 May-12 Jan-12 Sep-11 May-11 Jan-11 Sep-10 May-10 Jan-10 Sep-09 May-09 Jan-09 Sep-08 May-08 Jan-08 Sep-07 May-07 Jan-07 Sep-06 May-06 Jan-06 Sep-05 May-05 Jan-05 Neraca perdagangan Indonesia pada Mei 2015 kembali mencatat surplus sebesar 0,95 miliar dolar AS. Kinerja neraca perdagangan yang positif tersebut ditopang oleh kenaikan surplus neraca nonmigas dan penurunan defisit neraca migas. Surplus neraca perdagangan nonmigas pada Mei 2015 meningkat menjadi 1,66 miliar dolar AS dari 1,36 miliar pada bulan sebelumnya. Kenaikan surplus neraca nonmigas dipengaruhi oleh penurunan impor nonmigas yang lebih tajam dibandingkan dengan penurunan ekspor nonmigas. Ekspor nonmigas terkontraksi sebesar 3,9%mom menjadi 11,19 miliar dolar AS, terutama karena turunnya ekspor lemak dan minyak hewan/nabati, bahan bakar mineral, mesin/peralatan listrik, karet dan barang dari karet, dan kendaraan & bagiannya. Penurunan lebih lanjut tertahan oleh perbaikan kinerja ekspor beberapa komoditas, terutama bijih, kerak, dan abu logam, benda-benda dari besi dan baja, dan bahan kimia anorganik. Penurunan kinerja ekspor juga diiringi oleh penurunan impor nonmigas sebesar 7,4%mom menjadi 9,53 miliar dolar AS, terutama karena penurunan impor mesin dan peralatan mekanik, mesin dan peralatan listrik, serta besi dan baja. Kinerja neraca perdagangan migas juga membaik dengan defisit yang menurun menjadi 0,71 miliar dolar AS dari 0,88 miliar dolar AS pada bulan sebelumnya. Penurunan defisit tersebut dipengaruhi oleh penurunan ekspor migas sebesar 6,0%mom yang disertai dengan penurunan impor migas yang lebih dalam sebesar 10,9%mom. Ekspor migas periode Mei 2015 tercatat sebesar 1,37 miliar dolar AS, lebih rendah dibanding periode sebelumnya sebesar 1,46 miliar dolar AS, sejalan dengan berkurangnya ekspor hasil minyak dan gas. Sementara itu, impor migas turun dari 2,34 miliar dolar AS pada bulan sebelumnya menjadi 2,08 miliar dolar AS, terutama disebabkan oleh turunnya impor minyak mentah, hasil minyak dan gas. Berita Ekonomi : Juli 2015 Pertumbuhan ekonomi 1Q15 melambat Pertumbuhan ekonomi pada 1Q15 tercatat 4,71%yoy, menurun dibandingkan kuartal sebelumnya sebesar 5,02%yoy. Pelemahan pertumbuhan ekonomi pada triwulan I 2015 terutama didorong melemahnya kinerja beberapa komponen permintaan domestik seperti konsumsi rumah tangga, konsumsi pemerintah dan investasi pada sektor bangunan. Pelemahan pada konsumsi pemerintah terjadi akibat belum optimalnya penyerapan belanja. Sementara, penurunan yang terjadi pada pertumbuhan konsumsi rumah tangga terutama akibat lebih rendahnya belanja pada periode ini dibandingkan dengan periode yang sama tahun lalu yang sangat besar dengan adanya belanja pemilu (base effect). Pada investasi bangunan, pelemahan diakibatkan oleh masih adanya sikap wait and see sektor swasta dan masih belum berjalannya proyek-proyek pemerintah. Di sisi eksternal, kinerja ekspor juga menurun sejalan dengan masih lemahnya permintaan dan turunnya harga komoditas dunia. Sementara itu, pertumbuhan impor mengalami penurunan cukup dalam sejalan dengan melemahnya perkembangan permintaan domestik. Pertumbuhan ekonomi pada 2Q15 diperkirakan akan sedikit membaik didorong dengan ekspektasi meningkatnya optimalisasi penyerapan anggaran di kuartal II dibandingkan kuartal sebelumnya. Namun demikian, risiko meningkatnya tekanan inflasi dalam 2 bulan terakhir menyebabkan daya beli masyarakat menurun sehingga pertumbuhan ekonomi pada 2015 dapat mengarah ke batas bawah kisaran 4,85-5,0%. Pencapaian tingkat pertumbuhan tersebut akan dipengaruhi seberapa besar dan cepat realisasi berbagai proyek infrastruktur yang direncanakan Pemerintah, selain konsumsi yang tetap kuat dan ekspor yang secara gradual akan membaik. Indonesia’s GDP Growth %yoy 10 GDP Growth 9 8 7 6 5 4 3 Mar-04 Jun-04 Sep-04 Dec-04 Mar-05 Jun-05 Sep-05 Dec-05 Mar-06 Jun-06 Sep-06 Dec-06 Mar-07 Jun-07 Sep-07 Dec-07 Mar-08 Jun-08 Sep-08 Dec-08 Mar-09 Jun-09 Sep-09 Dec-09 Mar-10 Jun-10 Sep-10 Dec-10 Mar-11 Jun-11 Sep-11 Dec-11 Mar-12 Jun-12 Sep-12 Dec-12 Mar-13 Jun-13 Sep-13 Dec-13 Mar-14 Jun-14 Sep-14 Dec-14 Mar-15 2 Sumber : BPS & PermataBank Economic Research Berita Ekonomi : Juli 2015 Indonesia’s Real GDP Growth and Contribution by Expenditure Sumber : BPS & PermataBank Economic Research Indonesia’s Real GDP Growth and Share by Industry Sumber : BPS & PermataBank Economic Research Berita Ekonomi : Juli 2015 Indonesia’s current Account Deficit Sumber : Bank Indonesia & PermataBank Economic Research Macro Economic Indicators Indicators 2010 2011 2012 2013 2014 2015F Inflation (%YoY) Exchange Rate Eop (Rp/US$) Current Account (% GDP) Fiscal Balance (% GDP) Interest Rate BI Rate (%p.a) Time Deposit 3 month (%p.a) Lending rate working capital (%p.a) Credit Growth (% YoY) Deposit Growth (% YoY) NPL Commercial Banks (%) Car Sales (1000 Units) Car Sales Growth (%) Motorcycle Sales (1000 Units) Motorcycle Sales Growth (%) Government Capital Exp. (Rp tn) Unemployment Rate (%) International Reserve (US$ bn) GDP Growth (%) 6,96 8.991 0,70 -0,73 3,79 9.068 0,20 -1,14 4,30 9.670 -2,74 -1,77 8,38 12.189 -3,30 -2,23 8,36 12.440 -2,95 -2,15 5,00 13.300 -2,60 -1,90 6,50 7,06 12,83 22,80 18,54 2,50 765 57,33 7.373 25,99 80,3 7,14 96,2 6,22 6,00 6,81 12,18 24,59 19,07 2,17 894 16,93 8.013 8,67 117,9 6,56 110,1 6,49 5,75 5,76 11,50 23,08 15,81 1,87 1.116 24,84 7.064 -11,83 145,1 6,14 112,8 6,26 7,50 7,61 12,12 21,60 13,60 1,77 1.220 9,31 7.745 9,63 172,4 6,25 99,4 5,78 7,75 8,95 12,81 11,44 12,14 2,20 1.208 -1,78 7.867 1,59 138,3 5,94 111,9 5,02 7,50 8,50 12,50 12,00 14,00 2,50 1.000 -17,22 6.300 -19,92 290,2 5,90 112,0 4,85 Sumber : PermataBank Economic Research Analisa Pasar Obligasi : Juli 2015 Analisa Valas : Juli 2015 Review Pasar Obligasi Indonesia US Dollar Index Pasar obligasi berlanjut dengan dominasi kondisi bearish pada bulan Juni yang lalu. Kondisi tersebut sekaligus membuat pasar obligasi sepanjang 2Q15 dalam kondisi bearish. Indeks IDMA terkoreksi 1.5%mom ke level 97.47 dari level 98.95 di bulan Mei. Dominasi kondisi bearish yang terjadi pada pasar obligasi di bulan Juni diperkirakan lebih dipengaruhi oleh tekanan yang berasal dari eksternal di tengah minimnya sentimen dari dalam negeri. Tekanan dari eksternal tersebut dipicu oleh ekspektasi kenaikan suku bunga acuan AS menjelang rapat FOMC pada tanggal 16-17 Juni 2015. Ekspektasi naikknya suku bunga AS turut mendorong terdepresiasinya rupiah yang bergerak melemah dari awal Juni di level 13,214 per dollar ke level 13,348 per dollar pada tanggal 17 Juni. Pasar obligasi kemudian bergerak menguat pasca keputusan rapat FOMC yang memutuskan untuk mempertahankan suku bunga di kisaran 0.00%0.25%. Sementara itu, Bank Indonesia kembali mempertahankan BI rate di level 7,50% pada Rapat Dewan Gubernur BI bulan Juni. Namun demikian, pasar obligasi kembali bergerak negatif di pekan akhir bulan Juni menyusul naiknya ketidakpastian krisis utang Yunani. Pada pekan terakhir di bulan Juni, diselenggarakan pertemuan antara pemerintah Yunani dengan para kreditur utamanya yakni IMF, Uni Eropa dan Bank Sentral Eropa untuk membahas nasib utang pemerintah Yunani yang jatuh tempo pada tanggal 30 Juni. Namun, tidak tercapainya kesepakatan yang ditandai dengan deadlock yang terjadi dalam sepekan, diperkirakan memicu naiknya ekspektasi gagal bayar Yunani yang kemudian memicu naiknya persepsi risiko di pasar obligasi. Naiknya persepsi risiko terutama dari investor global turut berimbaas pada persepsi risiko pasar obligasi Indonesia yang tercermin dari kenaikan premi Credit Default Swap (CDS) Indonesia tenor 5 tahun sebesar 6bps ke level 174,8 di akhir bulan Juni dari level 168,9. SUN seri benchmark melanjutkan pelemahan harga do bulan Juni dengan rata-rata pelemahan untuk keempat serinya sebesar 89,8bps atau lebih rendah jika dibandingkan dengan rata-rata pelemahan bulan Mei yang sebesar 251,4bps. Penurunan harga terdalam dicatatkan oleh seri-seri tenor panjang (FR70, FR71 dan FR68) yakni sebesar 107,5bps. Sementara seri dengan tenor pendek (FR69) melemah sebesar 36,9bps. Pelemahan harga SUN seri benchmark tenor panjang mengindikasikan naiknyan ekspektasi risiko dan ketidakpastian,sehingga investor cenderung melepas instrumen jangka panjang termasuk SUN benchmark tenor-tenor panjang. Dari sisi kenaikan yield, FR70 tercatat mengalami kenaikan yield tertinggi yakni hingga 16bps, disusul oleh seri FR68, FR69 dan FR71 yang masing-masing mengalami kenaikan yield sebesar 14,4bps, 11,4bps dan 9,9bps. Dollar AS masih cenderung menguat terhadap sebagian besar mata uang utama yang ditunjukkan dengan indeks dollar yang terapresiasi mendekati 6,8%YTD. Tren penguatan dollar AS masih berlanjut di bulan Juni lalu meskipun notulensi rapat FOMC bulan Juni yang mengindikasikan bahwa bank sentral AS memprediksi lanju kenaikan suku bunga acuan akan lebih lambat dari proyeksi sebelumnya. Gubernur bank sentral AS mengatakan kondisi ekonomi AS saat ini masih belum cukup untuk menaikkan suku bunga. FOMC akan membahas kenaikan suku bunga pada setiap rapat kebijakan, dan akan tergantung pada penilaian data-data ekonomi AS yang akan dirilis dalam beberpa bulan ke depan. Meskipun arah kebijakan bank sentral cenderung dovish pada bulan Juni, namun kekhawatiran isu Yunani mendorong permintaan safe haven dollar AS. Indeks dolar diperkirakan akan mencapai 99,10 pada 3Q, 97,15 pada 4Q15, dan 96,66 di 1Q16. EUR/USD EUR/USD bergerak cenderung volatile sepanjang bulan Juni lalu di rentang 1,0900-1,1400 ditengah ketidakpastian penyelesaian hutang Yunani yang jatuh tempo pada tanggal 30 Juni lalu. Nilai tukar Euro terdepresiasi 7,87%YTD pada akhir bulan Juni lalu. Membaiknya data-data ekonomi Zona Euro berpotensi membatasi pelemahan nilai tukar Euro yang dipicu oleh isu Yunani. Dalam jangka menengah-panjang, EUR masih berpotensi kembali tertekan seiring dengan divergensi kebijakan moneter antara bank sentral AS dan Eropa mengingat stimulus moneter bank sentral Eropa akan berlangsung hingga September 2016. EUR/USD diperkirakan akan berada di rentang 1,0900-1,1400 dalam jangka pendek ini. AUD/USD AUD/USD diperdagangkan cenderung berfluktuasi di rentang 0,76000-0,78500. Penguatan nilai tukar Aussie pasca rapat FOMC yang belum menaikkan suku bunga acuan AS dihapus oleh tren pelemahan nilai tukar hingga akhir bulan Juni lalu. Pelemahan nilai tukar Aussie didorong oleh ekspektasi bahwa Reserve Bank of Australia (RBA) akan mempertahankan suku bunga di rekor terendah disaat harga komoditas yang terus menurun, dan meningkatnya ketidakpastian ekonomi China walaupun telah diberi stimulus. Bank sentral Australia tersebut telah menurunkan suku bunga sebanyak dua kali akibat turunnya investasi di sektor pertambangan yang turut menyeret belanja modal dan pendapatan negara. AUD/USD diperkirakan akan berada di rentang 0,75000,7750. Analisa Valas : Juli 2015 USD/IDR GBP/USD Nilai tukar rupiah terdepresiasi dengan rata-rata 1.31% ke level 13,306/dolar dibandingkan dengan 13.133/dolar pada bulan sebelumnya. Bulan lalu the Federal Reserve telah mengkornfirmasi bahwa bank sentral AS akan memulai kebijakan normalisasi moneter di tahun ini dengan pertimbangan untuk meningkatkan pasar tenaga kerja meskipun inflasi masih tetap lemah. Pelemahan nilai tukar rupiah terhadap dollar AS dipicu oleh meningkatnya isu hutang Yunani yang memicu pelemahan nilai tukar Euro yang berimbas pada depresiasi rupiah terhadap dollar AS. Dalam upaya menjaga stabilitas nilai tukar rupiah, Bank Indonesia melakukan langkah intervensi di pasar domestik dan hal tersebut terkonfirmasi dengan turunnya cadangan devisa pada bulan Juni menjadi USD 108,03 miliar dari USD 110,77 miliar pada bulan Mei. Selama bulan Juni di pasar saham tercatat aksi beli dana asing mencapai USD 17,9 juta. Sementara, investor asing membukukan pembelian bersih IDR 23 triliun pada pasar obligasi Indonesia. BI diperkirakan akan mempertahankan kebijakan moneter ketat pada tahun 2015 ini supaya defisit neraca transaksi berjalan menuju ke level lebih sehat. BI rate diperkirakan akan bertahan di level 7,50% yang diharapkan dapat menahan keluarnya dana asing dari pasar keuangan Indonesia. Dengan demikian, USD/IDR diperkirakan akan berada di rentang 13,30013,400 dalam bulan Juli ini. GBP/USD cenderung menguat terutama pada pertengahan bulan Juni lalu didorong oleh masih dipertahankannya suku bunga acuan AS di level rendah pada rapat FOMC bulan Juni. Disamping itu, data-data ekonomi Inggris pada bulan Juni lalu, antara lain pertumbuhan gaji, meningkatkan ekspektasi bank sentral Inggris untuk menaikkan suku bunga acuan paling cepat di akhir tahun ini. Permintaan terhadap Sterling meningkat hingga pertengahan bulan Juni lalu didorong dengan ekspektasi pemulihan ekonomi Inggris yang lebih cepat dibandingkan ekonomi AS. Namun demikian, penguatan Sterling terhadap dollar AS menyusut hingga akhir bulan lalu seiring dengan meningkatnya risiko keluarnya Yunani dari kawasan Euro yang memicu permintaan dollar AS sebagai mata uang safe haven. GBP/USD diperkirakan akan berada di rentang 1.5400-1.5750. USD/IDR 6,000 USD/IDR JCI 7,000 JCI 6000 5000 8,000 4000 9,000 10,000 3000 11,000 USD/JPY USD/JPY juga diperdagangkan cenderung volatile sepanjang bulan Juni lalu di rentang level 122,00126,00. JPY sempat terdepresiasi terhadap dollar AS ke level 124,00 menjelang rapat FOMC pertengahan bulan Juni lalu, namun demikian nilai tukar Yen Jepang berbalik menguat pada pekan terakhir di bulan lalu dipicu oleh meningkatnya permintaan Yen seiring dengan koreksi tajam pasar keuangan China yang memicu permintaan safe haven Yen Jepang pada akhir bulan lalu. Kinerja Yen Jepang kedepannya akan bergantung pada arah kebijakan bank sentral Jepang yang akan menambah stimulus moneter dalam upaya mendorong konsumsi rumah tangga. Dengan demikian, USD/JPY diperkirakan akan berada di rentang 121,50-123,50 dalam jangka pendek. 2000 12,000 1000 13,000 14,000 0 May-15 Feb-15 Nov-14 Aug-14 May-14 Feb-14 Nov-13 Aug-13 May-13 Feb-13 Nov-12 Aug-12 May-12 Feb-12 Nov-11 Aug-11 May-11 Feb-11 Nov-10 Aug-10 May-10 Feb-10 Nov-09 Aug-09 May-09 Feb-09 Nov-08 Aug-08 May-08 Feb-08 Nov-07 Aug-07 May-07 Feb-07 Nov-06 Aug-06 May-06 Feb-06 Nov-05 Aug-05 May-05 Feb-05 Sumber : Bloomberg & PermataBank Economic Research This document is issued by Global Markets PT. Bank Permata, Tbk. (PermataBank) for information and private circulation purpose only. It does not constitute any offer, proposal, recommendation or solicitation to any person to enter into any transaction or adopt any hedging, trading or investment strategy, nor does it constitute any prediction of likely future movement in rates or prices or any representation that any such future movement will not exceed those shown in any illustration. All reasonable care has been taken in preparing this document, no responsibility or liability is accepted for error, omissions, negligence, and/or inaccuracy of fact or for any opinion expressed herein. Opinion, projection and estimates are subject to change without notice. PermataBank and/or its members of Board of Director and Commissioners, employees, affiliates, agents and/or its advisors disclaims any and all responsibility or liability relating to or resulting from the use of this documents whatsoever which may be brought against or suffered by any person as a result of acting in reliance upon the whole or any part of the contents of this document. You are advised to make your own independent judgment with respect to any matter contained herein, by fully aware of any consequences obtained on said judgment.