Perkembangan Ekonomi Indonesia Turunnya harga

advertisement

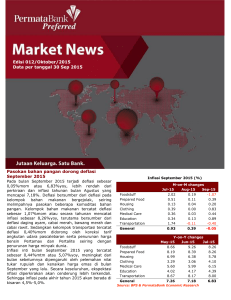

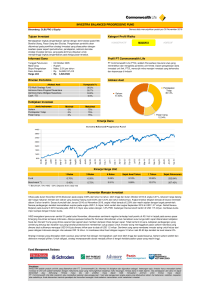

Edisi 006/ Februari /2015 Data per tanggal 1 Februari 2015 Perkembangan Ekonomi Indonesia Turunnya harga BBM memicu deflasi Pada bulan Januari 2015 tercatat deflasi sebesar 0,24%mom, yang bersumber dari deflasi kelompok harga yang ditentukan pemerintah dan meredanya tekanan inflasi harga makanan bergejolak. Secara tahunan inflasi tercatat sebesar 6,96%yoy. Pendorong deflasi pada bulan Januari antara lain adalah inflasi kelompok transportasi yang tumbuh -4,04%mom didorong oleh kebijakan Pemerintah menurunkan harga bensin dan solar, pertamax, dan tarif angkutan dalam kota. Sementara itu inflasi kelompok makanan turun signifikan menjadi 0,60%mom dari 3,22%mom, bersumber dari bersumber dari deflasi aneka cabai. Kedepannya, risiko inflasi pada tahun ini cenderung mereda seiring dengan harga BBM yang kebih rendah dari tahun 2014 di tengah tren menurunnya harga minyak dunia. Sementara itu, inflasi kelompok makanan akan cenderung lebih stabil seiring ekspektasi produksi padi yang cenderung meningkat karena program pemerintah untuk mendorong produksi padi seluruh provinsi di Indonesia. Dengan demikian, ekspektasi inflasi akan cenderung lebih terkendali. Sehingga inflasi pada akhir tahun 2015 akan berada di kisaran 4,5%-5,0%. Inflasi Januari 2015 (%) Foodstuff Prepared Food Housing Clothing Medical Care Education Transportation General Nov-14 2,15 0,71 0,49 -0.08 0,43 0,08 4,29 1,50 Nov-14 7,97 6,79 6,18 2,67 5,17 4,13 6,58 M-on-M changes Dec-14 3,22 1,96 1,45 0.64 0,74 0,36 5,55 2,46 Y-on-Y changes Dec-14 10,57 8,11 7,36 3,08 5,71 4,44 12,14 Foodstuff Prepared Food Housing Clothing Medical Care Education Transportation General 6,23 8,36 Source: Bloomberg & PermataBank Economic Research Jan-15 0,60 0,65 0,80 0.85 0,66 0,26 -4,04 -0,24 Jan-15 8,24 8,04 7,14 3,38 5,64 4,42 7,40 6,96 Berita Ekonomi : Februari 2015 Kinerja neraca perdagangan membaik Kinerja Neraca Perdagangan Indonesia USD bn 4000 Trade Balance (LHS) %yoy 80 3000 Export 60 2000 Import 40 1000 20 0 0 -1000 -20 -2000 -40 -3000 -60 Nov-14 Jun-14 Jan-14 Aug-13 Mar-13 Oct-12 May-12 Dec-11 Jul-11 Feb-11 Sep-10 Apr-10 Nov-09 Jun-09 Jan-09 Kinerja neraca perdagangan Indonesia membaik pada Desember 2014. Neraca perdagangan Indonesia mencatat surplus USD 0,19 miliar setelah pada bulan sebelumnya mengalami defisit USD 0,42 miliar. Perbaikan kinerja tersebut terutama disebabkan oleh kenaikan surplus nonmigas, di tengah defisit migas yang juga menyempit. Dengan perkembangan tersebut, kinerja neraca perdagangan keseluruhan 2014 mencatat perbaikan cukup signifikan dibandingkan tahun sebelumnya. Surplus neraca perdagangan nonmigas Desember 2014 tercatat sebesar USD 1,22 miliar, lebih tinggi dibandingkan surplus bulan sebelumnya sebesar USD 0,94 miliar, akibat kenaikan ekspor nonmigas sebesar 6,6%mom atau menjadi USD 12,27 miliar. Kenaikan ekspor nonmigas terutama didominasi oleh ekspor produk manufaktur seperti perhiasan/permata, mesin/peralatan listrik, kendaraan dan bagiannya, serta mesin-mesin/pesawat mekanik. Sementara itu, ekspor berbasis sumber daya alam yang meningkat adalah karet dan barang dari karet. Surplus neraca perdagangan nonmigas Desember 2014 tertahan oleh kenaikan impor nonmigas, terutama karena naiknya impor besi dan baja, serealia, kapas, serta barang dari besi dan baja. Perbaikan kinerja neraca perdagangan Desember 2014 didukung juga oleh perbaikan neraca migas. Ekspor migas tumbuh 11,7%mom, didukung oleh kenaikan ekspor minyak mentah, hasil minyak, dan gas. Di sisi lain, impor migas turun 2,4%mom, yang disebabkan oleh turunnya impor gas dan hasil minyak. Perkembangan neraca perdagangan sampai dengan Desember 2014 tersebut akan berdampak positif terhadap kinerja transaksi berjalan triwulan IV-2014 dan keseluruhan 2014. Perbaikan kinerja neraca perdagangan ke depan diperkirakan akan didukung oleh peningkatan aktivitas ekspor seiring dengan perbaikan ekonomi global dan tren penurunan harga minyak dunia yang dapat mendorong berkurangnya tekanan pada defisit neraca migas. Sumber: Bloomberg & PermataBank Economic Research Kontributor Deflasi bulan Januari 2015 (%) (%) 0.40 0.20 0.20 0.12 0.06 0.11 0.03 0.02 0.00 -0.20 -0.40 -0.60 -0.80 Kebijakan moneter Bank Indonesia tetap ketat Bank Indonesia diperkirakan akan mempertahankan suku bunga acuan BI rate tetap di level 7.75% pada bulan Februari 2015 karena tingkat suku bunga tersebut masih konsisten untuk memastikan tekanan inflasi jangka pendek pasca kebijakan realokasi subsidi BBM yang ditempuh Pemerintah akan tetap terkendali dan temporer sehingga akan kembali normal di kisaran 5%-5,5% pada 2015. Sementara itu, tingkat suku bunga acuan masih konsisten dengan fokus Bank Indonesia untuk menekan defisit transaksi berjalan ke arah yang lebih sehat. -0.78 -1.00 Foodstuffs Prepared foods, beverages and cigarettes Housing Clothing Medical Care Education, Transportation recreation and and sports Communications Sumber : Bloomberg & PermataBank Economic Research BI rate dan Inflasi (%) Inflation y-y BI rate Core Inflation y-y 10.0 8.0 6.0 4.0 2.0 0.0 Jan-15 Nov-14 Sep-14 Jul-14 May-14 Mar-14 Jan-14 Nov-13 Sep-13 Jul-13 May-13 Mar-13 Jan-13 Nov-12 Sep-12 Jul-12 May-12 Mar-12 Jan-12 Nov-11 Sep-11 Jul-11 May-11 Mar-11 Jan-11 Nov-10 Sep-10 Jul-10 May-10 Mar-10 Jan-10 Nov-09 Sep-09 Jul-09 May-09 Mar-09 Jan-09 Sumber : Bloomberg & PermataBank Economic Research Berita Ekonomi : Februari 2015 Pertumbuhan ekonomi 2015 diperkirakan membaik Pertumbuhan ekonomi 2014 sebesar 5,02%, melambat dibandingkan 2013 sebesar 5,58%. Sementara pada 4Q14hanya tumbuh 5,01%. Perlambatan ini disebabkan oleh perlambatan konsumsi rumah tangga, karena inflasi tinggi akibat kenaikan harga BBM dan berkurangnya bantuan sosial karena ditiadakannya beras miskin ke13. Pada 2014 pertumbuhan konsumsi masyarakat sebesar 5,14% jauh lebih rendah dari tahun lalu 5,38%. Selain itu perlambatan ekonomi juga dikarenakan perlambatan pertumbuhan sektor konstruksi dan bangunan serta mesin kendaraan. Sementara sisi investasi hanya tumbuh 4,12% jauh lebih rendah dibandingkan pada 2013 sebesar 5,82%. Perlambatan juga terjadi karena belanja pemerintah pada 2014 terendah dalam lima tahun terakhir. Hal ini dikarenakan adanya penghematan, tingginya belanja utang, dan realisasi belanja modal pemerintah hanya 60%. Ekspor dan impor juga masih menjadi pendorong penurunan pertumbuhan ekonomi karena permintaan global yang masih melambat. Satu-satunya pendorong pertumbuhan ekonomi adalah pengeluaran konsumsi lembaga non-profit rumah tangga karena adanya pemilihan umum pada 2014. Pengeluaran Lembaga Non Profit yang Melayani Rumah Tangga tumbuh 12,43%, lebih tinggi dibandingkan 2013 sebesar 8,18%. Pertumbuhan ekonomi 1Q15 diperkirakan akan lebih rendah dibandingkan dengan 4Q14. Investasi masih melambat karena investor masih wait and see, atas janji-janji Presiden Joko Widodo, dan kestabilan hukum dan politik. Dari sisi ekonomi masih cukup stabil. Realisasi Pelayanan Terpadu Satu Pintu juga cukup baik untuk meningkatkan investasi. Konsumsi masyarakat cenderung masih stabil, apalagi harga bahan bakar minyak sudah mulai turun. Dari sisi ekspor juga belum ada peningkatan signifikan, apalagi harga minyak dunia dan komoditas masih melambat. Dari sisi belanja pemerintah pada 1Q15 belum ada perubahan signifikan. Alasannya, penyerapan anggaran baru akan dilakukan pada semester II tahun ini. Dengan kebijakan presiden yang menetapkan lelang barang dan jasa paling lambat Maret, maka realisasi belanja paling cepat baru mulai pada kuartal II. Meski pertumbuhan ekonomi pada 1Q15 diprediksi melambat, namun pertumbuhan sepanjang 2015 di perkirakan di kisaran 5,3%. Pasalnya, belanja pemerintah tahun ini cukup besar meski semua nya sangat tergantung pada realisasi penyerapannya. Investasi juga cenderung meningkat apalagi jika janji kampanye Presiden Joko Widodo direalisasikan dan kestabilan politik serta hukum dapat ditegakkan. Macro Economic Indicators Indicators Inflation (%YoY) Exchange Rate Eop (Rp/US$) Current Account (% GDP) Fiscal Balance (% GDP) Interest Rate BI Rate (%p.a) Time Deposit 3 month (%p.a) Lending rate working capital (%p.a) Credit Growth (% YoY) Deposit Growth (% YoY) NPL Commercial Banks (%) Car Sales (1000 Units) Car Sales Growth (%) Motorcycle Sales (1000 Units) Motorcycle Sales Growth (%) Government Capital Exp. (Rp tn) Unemployment Rate (%) International Reserve (US$ bn) GDP Growth (%) Sumber : PermataBank Economic Research 2010 2011 2012 2013 2014F 2015F 6,96 8.991 0,70 -0,73 3,79 9.068 0,20 -1,14 4,30 9.670 -2,74 -1,77 8,38 12.189 -3,30 -2,23 8,36 12.440 -3,10 -2,20 5,50 12.200 -2,80 -1,90 6,50 7,06 12,83 22,80 18,54 2,50 765 57,33 7.373 25,99 80,3 7,14 96,2 6,22 6,00 6,81 12,18 24,59 19,07 2,17 894 16,93 8.013 8,67 117,9 6,56 110,1 6,49 5,75 5,76 11,50 23,08 15,81 1,87 1.116 24,84 7.064 -11,83 145,1 6,14 112,8 6,26 7,50 7,61 12,12 21,60 13,60 1,77 1.220 9,31 7.745 9,63 172,4 6,25 99,4 5,78 7,75 9,40 12,80 13,00 11,00 2,50 1.208 -1,78 7.867 1,59 160,8 5,94 111,9 5,02 8,00 9,50 12,90 16,00 11,00 2,30 1.150 -0,05 7.500 -4,67 156,5 5,93 116,0 5,30 Analisa Market : Februari 2015 Review dan Outlook Pasar Obligasi Indonesia Pasar obligasi mengawali tahun 2015 dengan pergerakan yang positif, tercermin dari kinerja ketiga indeks acuan pasar obligasi di bulan Januari yang membaik dibanding dengan akhir tahun 2014 lalu. Sempat bergerak tertekan di pekan pertama yang disebabkan oleh rilisnya data inflasi bulan Desember dan neraca perdagangan bulan November yang jauh diatas proyeksi yakni 2,46%mom atau 8,36%yoy untuk inflasi Desember dan defisit USD0,42 miliar untuk neraca perdagangan November, pasar obligasi berhasil berbalik positif dari pertengahan bulan hingga akhir bulan Januari. Diturunkannya kembali harga BBM bersubsidi jenis premium oleh pemerintah sebanyak dua kali yakni di awal tahun 2015 yang turun dari Rp8.500/liter menjadi Rp7.600/liter, dan pada tanggal 19 Januari yang kembali turun menjadi Rp6.600/liter diperkirakan sebagai salah satu penyebab positifnya pasar obligasi awal tahun ini. Kembalinya harga premium bersubsidi di harga Rp6.600/liter mendorong ekspektasi pasar akan turunnya kembali tingkat inflasi dalam jangka panjang. Ekspektasi tersebut pada akhirnya memicu kurva yield menurun lebih cepatnya pergerakan yield pada kelompok obligasi tenor panjang dibanding dengan kedua tenor lainnya. Penyebab lain bergerak positifnya pasar obligasi lebih didorong oleh faktor global. Ditengah bayang-bayang kenaikan the Fed Rate, keputusan Bank Sentral Eropa (ECB) untuk meluncurkan program stimulusnya berupa pembelian obligasi senilai 60miliar Euro/bulan dari bulan Maret 2015 s/d September 2016, memberikan optimisme pasar terhadap berlanjut tingginya demand SBN domestik. Diturunkannya suku bunga acuan India ke level 7,75% pada tanggal 14 Januari lalu diperkirakan akan semakin menambah tingginya demand terhadap SBN domestik. Sebagaimana diketahui, capital inflow yang terjadi di pasar SBN domestik hingga akhir bulan Januari 2015 yang ditunjukkan oleh naiknya angka kepemilikan asing sudah tercatat sebesar Rp39,5tn. Kondisi tersebut otomatis mendorong semakin besarnya dominasi asing terhadap kepemilikan SBN domestik yakni hingga mencapai 40,3% dari total SBN yang outstanding atau senilai IDR500,1 triliun. USD/IDR Pelemahan nilai tukar rupiah terus berlanjut pada bulan Januari yang lalu dimana Rupiah terdepresiasi secara rata-rata 1,24% ke level 12,583 per dollar AS dibandingkan rata-rata nilai tukar rupiah pada bulan sebelumnya di level 12,428 per dollar. Pelemahan nilai tukar rupiah di bulan Januari 2015 ini didorong oleh meningkatnya probabilitas kenaikan suku bunga acuan AS serta belum membaiknya kondisi fundamental ekonomi Indonesia. Meskipun pemerintah Indonesia telah bergerak cepat untuk menghapus subsidi BBM, USD/IDR masih bertahan di atas level 12,500. Fundamental ekonomi diperkirakan akan membaik ke depannya. Prospek pertumbuhan tetap redup dalam waktu dekat dengan ekonomi negara cenderung stagnan di tengah pertumbuhan global yang tidak rata dan potensi perlambatan ekonomi China. Sementara ruang fiskal telah meningkat secara signifikan dengan langkah subsidi BBM, namun indikato fundamental lainnya yang diperkirakan masih di atas 3% dari PDB, jauh di atas 2,5% dari PDB (target Bank Indonesia dan pemerintah). Belum membaiknya fundamental ekonomi secara signifikan masih akan membebani pergerakan niali tukar rupiah. Di samping itu, potensi ketegangan politik ke depannya berpotensi menjadi penghambat penguatan rupiah terhadap dollar AS. Di samping faktor domestik, apresiasi nilai tukar dolar seiring dengan normalisasi kebijakan moneter Fed juga menjadi potensi risiko pelemahan nilai tukar rupiah ke depannya. Selain itu, kondisi likuiditas dolar yang ketat juga berpotensi membayangi nilai tukar dollar. Di pasar keuangan tercatat aksi jual dana asing mencapai USD3.8 miliar sejak minggu terakhir Desember 2014. Namun, aksi jual di pasar saham diimbangi dengan akumulasi investro asing di pasar obligasi yang mencapai IDR34.6 triliun. Bank Indonesia diperkirakan akan menjaga stabilitas nilai tukar rupiah pada level fundamentalnya, Dengan demikian, BI diperkirakan akan mempertahankan kebijakan moneter ketat pada tahun 2015 ini supaya defisit neraca transaksi berjalan menuju ke level lebih sehat. BI rate diperkirakan akan bertahan di level 7,75% yang diharapkan dapat menahan keluarnya dana asing dari pasar keuangan Indonesia. Dengan demikian, USD/IDR diperkirakan akan berada di rentang 12,200-12,500 pada tahun 2015 ini. USD/IDR USD/IDR 9,500 JCI JCI 5600 5400 10,000 5200 10,500 5000 11,000 4800 11,500 4600 4400 12,000 4200 12,500 4000 13,000 3800 Jan-15 Dec-14 Sumber : Bloomberg & PermataBank Economic Research Nov-14 Oct-14 Sep-14 Aug-14 Jul-14 Jun-14 May-14 Apr-14 Mar-14 Jan-14 Dec-13 Nov-13 Oct-13 Sep-13 Aug-13 Jul-13 Jun-13 May-13 Apr-13 Mar-13 Ekspektasi positif yang membayangi pasar obligasi ternyata turut mendorong semaraknya transaksi SBN di pasar sekunder, terutama pada kelompok obligasi bertenor panjang. Antusiasme pasar juga tercermin dari tingginya total penawaran yang masuk dari empat kali pelaksanaan lelang SBN-SBSN di bulan Januari yang mencapai Rp110,5tn. Yang mana total penawaran yang masuk untuk masing-masing pelaksanaan lelang tersebut mencatatkan oversubscribed antara 2,0 s/d 9,5 kali dibanding target indikatifnya. Analisa Valas : Februari 2015 USD Index Dolar terapresiasi sebesar 8% sejak 1 Desember 2014 dan sekitar 5% pada bulan Januari 2015. Penguatan nilai tukar dollar AS terhadap beberapa mata uang utama terjaga karena ekspektasi kenaikan suku bunga acuan bank sentral AS di tahun 2015 masih besar seiring rilis data ekonomi AS terutama data tenga kerja yang positif. Data Non-Farm Payrolls AS dirilis lebih bagus dari ekspektasi pasar. Data untuk bulan Januari tersebut dirilis 257,000 pekerja, di atas prediksi 231,000 pekerja. Hasil ini mendorong penguatan dollar AS dan sempat mengangkat indeks saham AS. Hasil ini memperlihatkan bahwa kenaikan orang yang dipekerjakan di AS tetap stabil setiap bulannya di atas angka 200,000 pekerja. Ini membuka peluang kenaikan suku bunga acuan AS bisa dipercepat. Apalagi juga dilaporkan bahwa rata-rata upah per jam AS di bulan Januari naik 0,5% dibandingkan bulan lalu yang turun 0,2%. Kenaikan upah bisa mendorong kenaikan tingkat inflasi ke depannya. Saat ini tingkat inflasi AS mengalami penurunan karena tekanan dari penurunan harga minyak mentah. Hingga hari ini, Bank Sentral AS masih diekspektasikan baru akan menaikan suku bunga acuan di awal semester II 2015. AUD/USD Aussie anjlok terhadap dollar AS setelah Reserve Bank of Australia (RBA) memangkas suku bunga acuan sebesar 0,25% menjadi 2,25%. RBA menyatakan tekanan penurunan harga minyak telah membatasi pertumbuhan perekonomian Australia. Keputusan pelonggaran moneter Australia ini diharapkan dapat membantu mendorong pertumbuhan. Aussie meluncur ke level terendah 5,5 tahun dan melemah 2,6% terhadap Dollar AS walau pesanan pabrik AS dilaporkan menurun. Pemangkasan suku bunga acuan RBA juga didorong oleh data inflasi pada 4Q14 yang menurun ke level 1,7%, di bawah target 2-3%. Pertumbuhan GDP 3Q14 juga turun ke level 0,3% dibandingkan kuartal sebelumnya yang tumbuh 0,5%. AUD/USD diperkirakan akan berada di rentang 0.7600-0.7900 dalam jangka pendek. GBP/USD program stimulus ini bertujuan untuk melepaskan zona euro dari zona deflasi. ECB memprogramkan pembelian surat hutang negara dan swasta Poundsterling melesat terhadap dollar AS pasca rilis laporan PMI sektor jasa Inggris bulan Januari yang naik lebih tinggi dari ekspektasi. Proyeksi sektor jasa industri Inggris meningkat ke level 57.2 melampaui ekspektasi 56.6 dan naik dari level 55.8 di bulan sebelumnya. Sinyal pertumbuhan industri Inggris semakin menguat setelah sebelumnya PMI sektor konstruksi Inggris di bulan Januari juga naik ke level 59.1 lebih tinggi dari ekspektasi 56.9. Secara umum, pasar terlihat antusias merespon sinyal pertumbuhan perekonomian Inggris yang mulai pulih sehingga memberikan dorongan penguatan Sterling terhadap Dollar AS. Di samping itu, bank sentral Inggris (BOE) diperkirakan akan mempertahankan suku bunga acuannya di level terendahnya yaitu 0,5% dalam jangka pendek-menengah karena rendahnya harga minyak menjauhkan laju inflasi dari target. GBP/USD diperkirakan akan berada di rentang 1.5200-1.5400. sebesar 60 miliar euro setiap bulannya mulai Maret 2015-September 2016. Dengan program ini, ECB akan memperbesar neraca keuanganya USD/JPY EUR/USD Bank Sentral Eropa (ECB) menambah program stimulus. Penambahan sekitar 1,08 triliun euro. Program stimulus yang masif ini akan mengikuti kesuksesan program stimulus yang dilakukan Bank Sentral AS dan Jepang. Aksi ECB ini membawa EUR/USD melemah ke level terendah dalam 11 tahun di 1.1. Di samping stimulus ECB, EUR juga tertekan oleh isu keluarnya Yunani dari Zona Euro dimana pertentangan antara Yunani dengan pihak kreditor akan menimbulkan ketidakpastian di pasar keuangan global, terlebihi lagi pergerakan mata uang Euro. Ketidakpastian akan mendorong pelaku pasar mencari instrumen safe haven. Yunani akan menghadapi batas waktu perpanjangan program bailout pada tanggal 28 Februari. EUR/USD diperkirakan akan bergerak di Penolakan Yunani Dan Data China Menopang Yen. Yen merangkak naik dari level terendah 4-pekan terhadap Dollar dengan adanya tanda perlambatan perekonomian di China, negara perekonomian terbesar kedua dunia. Outlook pesimis terhadap China ini kemudian mengangkat permintaan mata uang Jepang sebagai haven. Yen juga mendapatkan dukungan pelemahan bursa Eropa dan surat hutang dengan imbal hasil tinggi karena setelah berita pemerintah Yunani yang mensinyalkan penolakan untuk bertahan dalam program dana talangan internasional. Ketegangan di blok Euro membuat investor kemudian melirik aset haven seperti Yen Jepang. Dengan demikain, USD/JPY diperkirakan akan berada di rentang 117-120 dalam jangka pendek. rentang 1.1200-1.1500. This document is issued by Global Markets PT. Bank Permata, Tbk. (PermataBank) for information and private circulation purpose only. It does not constitute any offer, proposal, recommendation or solicitation to any person to enter into any transaction or adopt any hedging, trading or investment strategy, nor does it constitute any prediction of likely future movement in rates or prices or any representation that any such future movement will not exceed those shown in any illustration. All reasonable care has been taken in preparing this document, no responsibility or liability is accepted for error, omissions, negligence, and/or inaccuracy of fact or for any opinion expressed herein. Opinion, projection and estimates are subject to change without notice. PermataBank and/or its members of Board of Director and Commissioners, employees, affiliates, agents and/or its advisors disclaims any and all responsibility or liability relating to or resulting from the use of this documents whatsoever which may be brought against or suffered by any person as a result of acting in reliance upon the whole or any part of the contents of this document. You are advised to make your own independent judgment with respect to any matter contained herein, by fully aware of any consequences obtained on said judgment.