BAB 2 LANDASAN TEORI 2.1 Pengertian Bank Ada beberapa

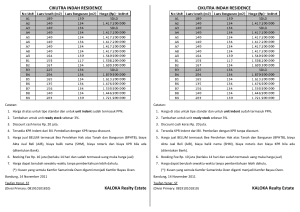

advertisement

BAB 2 LANDASAN TEORI 2.1 Pengertian Bank Ada beberapa definisi bank yang dikemukakan sesuai dengan tahap perkembangan bank. Untuk memberikan definisi yang tepat agaknya memerlukan penjabaran, karena definisi tentang bank dapat dilihat dari berbagai sudut pandang. Berikut ini dapat dikemukakan beberapa pendapat tentang pengertian bank, yaitu: Definisi bank menurut UU No. 14 tahun 1967 Pasal 1 tentang Pokok-Pokok Perbankan adalah “lembaga keuangan yang usaha pokoknya memberikan kredit dan jasa-jasa dalam lalu lintas pembayaran dan peredaran uang”, dan pengertian bank menurut UU No. 7 tahun 1992 tentang perbankan, yaitu “bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan, dan menyalurkan kepada masyarakat dalam rangka meningkatkan taraf hidup rakyat banyak Definisi bank menurut Undang-undang Nomor 7 Tahun 1992 tentang Perbankan : Bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan, dan menyalurkan kepada masyarakat dalam rangka meningkatkan taraf hidup rakyat banyak. Definisi bank menurut Undang-undang Nomor 10 Tahun 1998 Perubahan Undang-undang Nomor 7 Tahun 1992 tentang Perbankan : Bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak. Dari beberapa pengertian diatas dapat disimpulkan sebagai berikut: Pertama, pengertian bank telah mengalami evolusi, sesuai dengan perkembangan bank itu sendiri. Kedua, fungsi bank pada umumnya adalah; (1) menerima berbagai bentuk simpanan dari masyarakat; (2) memberikan kredit, baik bersumber dari dana yang diterima dari masyarakat maupun berdasarkan atas kemampuannya untuk menciptakan tenaga beli baru; (3) memberikan jasa-jasa lalu lintas pembayaran dan peredaran uang. 2.1.2 Fungsi Bank Secara umum, fungsi bank adalah menghimpum dana dari masyarakat dan menyalurkannya kembali kepada masyarakat untuk berbagai tujuan atau sebagai financial intermediary. Secara lebih spesifik bank dapat berfungsi sebagai agent of trust, agent of development, agent of servie. a. Agent of trust Dasar utama kegiatan perbankan adalah kepercayaan (trust), baik dalam penghimpunan dana maupun penyaluran dana. Masyarakat akan mau menitipkan dananya di bank apabila dilandasi adanya unsur kepercayaan. Masyarakat percaya bahwa uangnya tidak akan disalahgunakan oleh bank, uangnya akan dikelola dengan baik, bank tidak akan bangkrut dan pad saat yang telah dijanjikan simpanan tersebut dapat ditarik kembali dari bank. Pihak bank sendiri akan mau menempatkan atau menyalurkan dananya pada debitur atau masyarakat apabila dilandasi adanya unsur kepercayaan. Pihak bank percaya bahwa pihak debitur tidak akan menyalagunakan pinjamannya, debitur akan mengelola dana pinjamannya dengan baik, debitur akan mempunyai kemampuan untuk membayar pada saat jatuh tempo, dan debitur mempunyai niat baik untuk mengembalikan pinjaman beserta kewajiban lainnya pada saat jatuh tempo. b. Agent of development Kegiatan perekonomian masyarakat di sektor moneter dan sektor riil tidak dapat dipisahkan. Kedua sektor tersebut selalu berinteraksi dan saling mempengaruhi. Sektor riil tidak akan dapat berkinerja dengan baik apabila sektor moneter tidak bekerja dengan baik. Kegiatan bank berupa berupa penghimpunan dan penyaluran dana sangat diperlukan bagi lancarnya kerugian perekonomian di sektor rill. Kegiatan bank tersebut memungkinkan masyarakat melakukan kegiatan investasi, kegiatan distribusi, serta kegiatan konsumsi barang dan jasa, mengingat bahwa kegiatan investasi-distribusi-konsumsi ini tidak dapat dilepaskan dari adanya penggunan uang. Kelancaran kegiata 5 investasi-distribusi-konsumsi ini tidak lai adalah kegiatan pembangunan perekonomian. c. Agent of servies Disamping melakukan kegiatan penghimpunan dan penyaluran dana, bank juga memberikan penawaran jasa perbankan yang lain kepada masyarakat. Jasa yang ditawarkan bank ini erat kaitannya dengan kegiatan perekonomian masyarakat secara umum. Jasa ini antara lain dapat berupa jasa pengiriman uang,penitipan barang berharga, pemberian jaminan bank, da penyelesaian tagihan. Ketiga fungsi bank diatas diharapkan dapat memberikan gambaran yang menyeluruh dan lengkap mengenai funsi bank dalam perekonomian, sehingga bank tidak hanya dapat diartikan sebagai lembaga perantara keuangan (financial intermediary intituton). 2.1.3 Tujuan Bank Menurut Undang-Undang RI Nomor 10 Tahun 1998 Tentang Perbankan tujuan perbankan adalah untuk menunjang pelaksanaan pembangunan nasional dalam rangka meningkatkan pemerataan, pertumbuhan ekonomi dan stabilitas nasional ke arah peningkatan kesejahteraan hidup rakyat banyak. 2.1.4 Kegiatan Bank Umum Kegiatan bank umum secara lengkap meliputi kegiatan sebagai berikut : 1. Menghimpun Dana (Funding) Kegiatan menghimpun dana merupakan kegiatan membeli dana dari masyarakat. Kegiatan ini dikenal juga dengan kegiatan funding. Kegiatan membeli dana dapat dilakukan dengan cara menawarkan berbagai jenis simpanan. Simpanan sering disebut dengan nama rekening atau account. Jenis-jenis simpanan yang ada dewasa ini adalah: a. Simpanan Giro (Demand Deposit) 6 Yang merupakan simpanan pada bank dimana penarikannya dapat dilakukan setiap saat dengan menggunakan cek atau bilyet giro. b. Simpanan Tabungan (Saving Deposit) Yaitu simpanan pada bank yang penarikannya dapat dilakukan sesuai perjanjian antara bank dengan nasabah dan penarikannya dengan menggunakan slip penarikan, buku tabungan, kartu ATM atau sarana penarikan lainnya. c. Simpanan Deposito (Time Deposit) Merupakan simpanan pada bank yang penarikannya sesuai jangka waktu (jatuh tempo) dan dapat ditarik dengan bilyet deposit atau sertifikat deposito 2. Menyalurkan Dana (Lending) Sebelum kredit dikucurkan bank terlebih dulu menilai kelayakan kredit yang diajukan oleh nasabah. Kelayakan ini meliputi berbagai aspek penilaian. Penerima kredit akan dikenakan bunga kredit yang besarnya tergantung dari bank yang menyalurkannya. Besar kecilnya bunga kredit sangat mempengaruhi keuntungan bank, mengingat keuntungan utama bank adalah dari selisih bunga kredit dengan bunga simpanan. 3. Memberikan jasa- jasa Bank Lainnya (Services) Jasa-jasa bank lainnya merupakan kegiatan penunjang untuk mendukung kelancaran kegiatan menghimpun dan menyalurkan dana. Sekalipun sebagai kegiatan penunjang, kegiatan ini sangat banyak memberikan keuntungan bagi bank dan nasabah, bahkan dewasa ini kegiatan ini memberikan kontribusi keuntungan yang tidak sedikit bagi keuntungan bank, apalagi keuntungan dari spread based semakin mengecil, bahkan cenderung negatif spread (bunga simpanan lebih besar dari bunga kredit). Semakin lengkap jasa-jasa bank yang dapat dilayani oleh suatu bank maka akan semakin baik. Kelengkapan ini ditentukan dari permodalan bank serta kesiapan bank dalam menyediakan SDM yang handal. Disamping itu ,juga perlu didukung oleh kecanggihan teknologi yang dimilikinya. Dalam praktiknya jasajasa bank yang ditawarkan meliputi : a. Kiriman Uang (Transfer) 7 Suatu kegiatan jasa bank untuk memindahkan sejumlah dana tertentu sesuai dengan perintah si pemberi amanat yang ditujukan untuk keuntungan seseorang yang ditunjuk sebagai penerima transfer. b. Kliring (Clearing) Penyelesaian utang piutang antar bank-bank peserta kliring yang berbentuk surat-surat berharga c. Inkaso (Collection) Sebuah layanan bank untuk penagihan pembayaran atas surat/document berharga kepada pihak ketiga di tempat atau kota lain di dalam negeri d. Safe Deposit Box Sebuah jasa penyewaan kotak penyimpanan harta atau surat-surat berharga yang dirancang secara khusus dari bahan baja dan ditempatkan dalam ruang khasanah yang kokoh, tahan bongkar dan tahan api untuk memberikan rasa aman bagi penggunanya. e. Bank Card (Kartu kredit) Merupakan kartu plastik yang dikeluarkan bank dan diberikan kepada nasabahnya untuk dapat dipergunakan sebagai alat pembayaran di berbagai tempat. f. Bank Notes Merupakan uang kartal asing yang dikeluarkan dan diterbitkan oleh bank di luar negeri. g. Bank Garansi Jaminan bank dalam penyelesaian suatu proyek jika pelaksana (kontraktor) ingkar/cedera janji. h. Bank Draft Surat berharga atau check yang diterbitkan dan dijamin oleh bank. i. Letter of Credit (L/C) Merupakan salah satu instrument pembayaran yang sangat penting dalam perdagangan international. j. Cek Wisata (Travellers Cheque) 8 Cheque yang diterbitkan oleh bank atau lembaga keuangan non bank yang berwenang dalam bentuk pecahan tertentu untuk dipergunakan dalam perjalanan didalam maupun diluar negeri. 2.2 Pengertian Kredit Prof.DR.H. Veithzal,SE, MM, MBA, dkk. (2013,3) Menyatakan bahwa istilah credit, berasal dari perkataan latin credo, yang berarti I Belive, I Trust, saya percaya atau saya menaruh kepercayaan. Perkataan credo berasal dari kombinasi perkataan sansekerta crd yang berarti kepercayaan. Perkataan (trust) dan perkataan latin di, yang berarti saya menaruh. Sesudah kombinasi tersebut menjadi bahasa latin, kata kerjanya dan kata bendanya masing-masing menjadi crede dan creditum. Banyak penulis mengemukakan bahwa credit berasal dari crede. Istilah yang merupakan pasangan kredit merupakan utang (debt). Kredit dan utang merupakan istilah –istilah untuk satu perbuatan ekonomi yang dilihat dari arah berlawanan. Kredit adalah penyerahan barang, jasa atau uang dari satu pihak (kreditor atau pemberi pinjaman) atas dasar kepercayaan kepada pihak lain (debitur atau pengutang/borrower) dengan janji membayar dari penerima kredit kepada pemberi kredit pada tanggal yang telah disepakati kedua belah pihak. 2.3 Jenis Kredit Dilihat dari Tujuannya Kredit Konsumtif Kredit konsumtif, bertujuan untuk memperoleh barang-barang atau kebutuhan-kebutuhan lainnya guna memenuhi kebutuhan dalam konsumsi. Kredit Produktif Kredit produktif merupakan bentuk kredit yang bertujuan untuk memperlancar jalannya proses produksi, mulai dari saat pengumpulan bahan mentah, pengolahan dan sampai kepada proses penjualan barang-barang yang sudah jadi. Kredit konsumtif yang tujuan utamanya adalah unutk memperoleh barangbarang dan memenuhi kebutuhan konsumsi salah satunya adalah Kredit Pemilikan 9 Rumah atau KPR yang sangat dibutuhkan oleh beberapa oleh semua kalangan masyarakat yang bertujuan untuk memiliki rumah dengan cara kredit. 2.4 Prinsip 6 C’s Analyis Prof.DR.H. Veithzal Rivai,SE, MM, MBA, dkk. (2013,250) Mengutip bahwa pemberian kredit kepada seseorang nasabah harus terlebih dahulu memenuhi persyaratan yang dikenal dengan prinsip 6 C’s ditambah dengan constraint. Keenam prinsip klasik tersebut adalah sebagai berikut. 1. Character Character adalah keadaan watak atau sifat dari debitur, baik dalam kehidupan pribadi maupun dalam lingkungan usaha. Kegunaan dari penilaian terhadap karakter ini adalah untuk mengetahui sampai sejauh mana kemauan debitur untuk memenuhi kewajibannya sesuai perjanjian yang telah disepakati. Pemberian kredit didasari atas dasar kepercayaan yang berasal dari pihak bank bahwa peminjam mempunyai moral, watak, maupun sifat-sifat pribadi yang positif dan kooperatif. 2. Capital Capital adalah jumlah dana atau modal sendiri yang dimiliki oleh calon debitur. Semakin besar modal sendiri dalam perusahaan, tentu semakin tinggi kesungguhan calon debitur dalam menjalankan usahanya dan bank akan merasa lebih yakin dalam memberikan kredit. Modal sendiri juga diperlukan bank sebagai alat kesungguhan dan tanggung jawab debitur dalam menjalankan usahanya karena ikut menanggung risiko terhadap gagalnya usaha. 3. Capacity Capacity adalah kemampuan yang dimiliki calon debitur dalam menjalankan usahanya guna memperoleh laba yang diharapkan. Kegunaan dari penilaian ini adalah untuk mengetahui atau mengukur samapi sejauh mana calon debitur mampu untuk mengembalikan atau melunasi utang-utangnya secara tepat waktu dari usaha yang diperolehnya. 10 4. Collateral Collateral adalah barang-barang yang diserahkan sebagai agunan terhadap kredit yang diterimanya. Collateral tersebut harus dinilai oleh bank untuk mengetahui sejauh mana risiko kewajiban finansial debitur kepada bank. Penilaian terhadap agunan ini meliputi jenis, lokasi, bukti pemilikan, dan status hukumnya. 5. Condition of Economy Condotion of economy, yaitu situasi dan kondisi politik, sosial, ekonomi, budaya yang mempengaruhi keadaan perekonomian pada suatu saat yang kemungkinannya mempengaruhi kelancaran perusahaan calon debitur untuk melunasi utang yang bank. 6. Constraint Constraint adalah batasan dan hambatan yang tidak memungkinkan suatu bisnis untuk dilaksanakan pada tempat tertentu, misalkan pendirian suatu usaha pompa bensin yang disekitarnya banyak bengkel las yang dapat memicu kebakaran. 2.5 KPR (Kredit Pemilikan Rumah) Pengertian KPR pertama-tama dapat dipahami dari kepanjangan KPR itu sendiri. KPR merupakan arti dari kredit pemilikian rumah. Pengertian KPR secara istilah atau definisi KPR adalah kredit jangka panjang yang diberikan oleh lembaga keuangan kepada debiturnya untuk medirikan atau memiliki rumah diatas sebuah lahan dengan jaminan sertifikat kepemilikan atas rumah dan lahan itu sendiri. Pengertian KPR KPR (Kredit Pemilikan Rumah) adalah kredit untuk membeli rumah atau untuk kebutuhan konsumtif lainnya dengna jaminan atau agunan berupa rumah. Walaupun penggunaannya mirip, KPR berbeda dengan kredit konstruksi dan renovasi. Agunan yang diperlukan untuk KPR adalah rumah yang akan dibeli itu 11 sendiri untuk KPR pembelian. Sedangkan untuk KPR Multigua atau KPR Refinancing yaitu menjadi agunan adalah rumah yang sduah dimiliki Dalam kategori kredit konsumtif maka peruntukan KPR haruslah untuk kegiatan yang bersifat konsumtif seperti pembelian rumah, furniture, kendaraan bermotor dan tidak diperbolehkan untuk kegiatan yang bersifat produktif sperti pembelian stok dagangan, modal kerja dan lain sebgaianya. 1. Simulasi KPR (Kredit Pemilikan Rumah) Simulasi KPR merupakan sebuah gambaran proses mengenai kredit sebuah rumah yang wajib dilakukan oleh setiap nasabah yang hendak membeli rumah melalui sistem KPR. Proses simulasi kredit tersebut akan dilakukan oleh pihak-pihak kreditur atau pemberi kredit (biasanya dari pihak Bank) dengan pihak nasabah yang hendak mengajukan permohonan pembelian rumah secara kredit KPR. Pihak developer rumah atau pemilik rumah tidak akan terlibat dalam simulasi ini. Ini disebabkan oleh pihak tersebut pada nantinya adalah pihak yang akan mendapatkan atau menerima pembayaran dari pihak kreditur. Selanjutnya, sesuai dengan perjanjian yang sudah dibuat, maka pihak nasabah harus membayar kredit. 2.6 Jenis-Jenis KPR 1. KPR Pembelian KPR pembelian merupakan kredit pemilikan rumah yang menggunakan rumah yang akan dibeli nanti sebagai agunan atau jaminan. Namun rumah tersebut tetap bisa ditempati, namun surat-suratnya akan berbeda di tangan Bank. Ini tentu cocok bagi yang ingin memiliki rumah dengan cara kredit namun tidak punya harta benda yang bisa dijadikan sebagai jaminannya. 2. KPR Multiguna atau KPR Refinancing KPR Multiguna atau bisa disebut dalam dunia perbankan adalah KPR Refinancing merupakan jenis KPR di mana agunannya menggunakan rumah milik pribadi yang telah dimiliki sebelumnya. Tentu ini sangat cocok di ambil jika menginginkan renovasi rumah namun tidak ada biaya. 12 2.7 Komponen Utama KPR (Kredit Pemilikan Rumah) 1. Kreditur KPR Kreditur adalah lembaga keuangan (misalnya Bank) yang mengucurkan dana kepada debitur untuk membeli objek KPR. 2. Debitur KPR Debitur adalaah seseorang atau sebuah badan hukum (misalnya PT) yang akan membeli objek KPR. 3. Jangka Waktu KPR Dalam pengertian KPR diatas disebutkan bahwa KPR adalah “kredit jangka panjang”. Diesbutkan jangka panjang, karena KPR boleh diartikan merupakan satu-satunya kredit yang memiliki waktu pelunasan terpanjang, yakni bisa mencapai beberapa puluh tahun. 2.8 Manfaat Adanya KPR I. Tidak Perlu Dana Besar untuk Memiliki Rumah KPR bisa membuat orang langsung memiliki rumah dengan dana yang tidak besar. Asal lulus syarat KPR, sesorang bisa memiliki sebuah rumah tanpa dana yang besar diawal. 1. Bisa Langsung Ditempati Membeli sebuah rumah secara KPR, bisa langsung menempatinya tanpa harus menunggu KPR tersebut lunas. 2. Nilainya Meningkat Terus Membeli rumah secara KPR, sama seperti menabung dengan kenaikan investasi yang signifikan. Tentu didalam memilih sebuah rumah untuk dibeli, juga perlu mempertimbangkan peningkatan dari investasi tersebut. Sama seperti investasi properti lainnya, properti juga merupakan investasi yang memiliki resiko dan peluang. 13 3. Rumah Yang dibeli Dapat Meangsur Sendiri Perpaduan antara manfaat KPR yang sudah disebutkan diatas ini adalah dengan perpaduan jiwa bisinis. Jiwa bisnis yang dimaksud adalah adanya kecermatan dalam menangkap peluang untuk menyewakan sebuah rumah. Beberapa rumah yang strategis memiliki potensi untuk memiliki nilai sewa yang sangat tinggi. Jika nilai sewa lebih tinggi dari pada besarnya biaya angsuran KPR, dapat dikatakan bahwa rumah tersebut mencicl angsurannya sendiri. 2.9 Skema Pengajuan KPR (Kredit Pemilikan Rumah) Pilih properti (Misalkan rumah) Memilih Bank untuk mengajukan KPR Analisa permohonan kredit Melakukan survey Apprasial nilai aset dan properti Persiapkan semua data yang dibutuhkan Isi form pengajuan kredit Disetujui, siapkan biaya administrasi KPR dan melakukan akad kredit didepan notaris Akat kredit atau Realiasasi Bayar cicilan tiap bulan Langkah 1 Pilih properti Sebelum membeli properti pastikan terlebih dahulu : 1. Lokasi properti tidak banjir 2. Akses ke lokasi juga tidak banjir 3. Usahakan untuk pilih lokasi yang dekat dengan tempat anda bekerja 4. Cek lingkungan sekitar perumahan 14 5. Cek akses transportasi umum 6. Cek fasilitas umum terdekat seperti : sekolah, tempat ibadah, tempat belanja, kantor polisi, pemadam kebakaran, dll Pastikan membeli properti dari pengembang yang reputasinya baik dan mempunyai track record yang bagus, alias tidak pernah gagal dalam membangun proyeknya Pastikan bahwa pengembang/developer telah memperoleh semua perijinan. Langkah 3 - Isi formulir pemesanan 1. 2. Isi formulir pemesanan unit dari developer. Di dalam formulir pemesanan unit, pastikan jadwal pembayaran booking fee dan pelunasan uang muka sudah jelas dan disetujui kedua belah pihak. Terutama apabila booking fee dan pelunasan uang muka bisa dicicil. 3. Setelah itu bayar booking fee. 4. Besarnya booking fee tergantung ketentuan dari pihak developer. Apabila Anda membeli properti dari pasar sekunder, besar booking fee tergantung dari permintaan penjual. Langkah 4 - Isi Form Formulir pengajuan kredit dan persiapan dokumen KPR Dokumen standar : 1. Usia tidak lebih dari 50 dan tidak boleh melaewati uisa batas pensiun tahun ketika melakukan pengajuan permohonan KPR 2. Fotokopi KTP pemohon 3. Surat nikah/cerai bila sudah menikah atau bercerai 4. Kartu keluarga 5. Surat keterangan WNI (untuk WNI keturunan) 6. Dokumen kepemilikan agunan (SHM, IMB, PBB) 7. Dokumen tambahan untuk karyawan : 8. Slip gaji 9. Surat keterangan dari tempat bekerja 15 10. Rekening tabungan (keadaan keuangan Anda pada catatan rekening ini harus bagus minimal selama 3 bulan) Dokumen tambahan untuk wiraswasta atau profesional : 1. Bukti transaksi keuangan usaha 2. Rekening bank (keadaan keuangan pada catatan rekening ini harus bagus minimal selama 3 bulan) 3. NPWP (nomor pokok wajib pajak) 4. SIUP (jika usaha Anda dibidang perdagangan) 5. Surat ijin usaha yang lainnya jika usaha Anda selain perdagangan 6. TDP (tanda daftar perusahaan) 7. Jika Anda seorang profesional, hal tersebut diatas ditambahkan dengan Surat Ijin Praktek, misalnya profesi Anda seorang Dokter. Langkah 5 - Analisa resiko kredit (credit risk analysis) Tahapan paling krusial, bank akan melakukan analisa kredit untuk menilai kemampuan Anda dalam membayar angsuran. Besar angsuran bulanan biasanya maksimum 33.3% dari total pendapatan tetap suami, atau istri atau gabungan suami dan istri. Bank akan melakukan cek rekening koran selama 3 - 6 bulan terakhir. Bank akan cek semua pengeluaran Anda perbulan dengan cara memanggil Anda untuk wawancara dan juga melakukan pengecekan via Bank Indonesia (BI Checking) : 1. Kartu kredit 2. Kredit kendaraan bermotor 3. KPR lainnya 4. Kredit lainnya seperti KTA, kredit usaha, dll 5. Biaya hidup perbulan seperti makan, transport, sekolah anak, asuransi, dll 6. Bank juga akan melakukan pengecekan lainnya seperti : 7. Kroscek dengan menelepon sejumlah referen yang Anda berikan dalam tahapan pengisian form pengajuan KPR. 8. BI Checking untuk status Anda apakah pernah, tidak pernah atau bahkan sedang status BLACKLIST. 16 Apabila bank telah selesai melakukan analisa resiko kredit, bank akan mengambil keputusan apakah Anda layak atau mampu membayar angsuran bulanan atau tidak. Langkah 6 - Survey penilaian aset properti Bank melakukan survey aset properti (property appraisal) untuk menentukan harga jual dan legalitas properti yang dimaksud : 1. Nilai aset properti sesuai harga pasar yang berlaku 2. Legalitas dokumen seperti : Sertifikat IMB, Setifikat Tanah, Sertifikat Sarusun (untuk apartemen/office space), SPPT PBB, Asuransi Unit Properti, Surat Kuasa Jual, Surat Hibah, Surat Warisan, dll 3. Setelah bank melakukan survey aset properti, bank akan menentukan apabila bisa lanjut ke proses akad kredit atau masih perlu ada dokumen-dokumen lainnya yang perlu disiapkan. Langkah7-Akad kredit Biaya dan kebutuhan administrasi sebelum akad kredit : 1. Pelunasan BPHTB - Bea Peralihan Hak Atas Tanah dan Bangunan. Besarnya 5% dari harga jual properti sebelum pajak. 2. Asuransi FIDUCIA (bisa juga digantikan dengan Asuransi Jiwa dengan nilai yang ditanggungkan harus sama atau lebih besar dari nilai properti yang akan dibeli) 3. Provisi kredit, besarnya relatif sama pada suatu bank dengan bank lainnya 4. Asuransi unit properti (biasanya ditanggung oleh developer) 5. Biaya notaris untuk pengikatan kredit secara hukum 6. Setelah hal tersebut dipenuhi maka selanjutnya dilaksanakan akad kredit. 17 Langkah 8 - Bayar angsuran bulanan Setelah akad kredit, bank akan mengucurkan dana kredit yang akan ditransfer langsung ke rekening pengembang atau developer. Umumnya butuh waktu 1-7 hari kerja. Setelah itu anda harus bayar bulanan dengan tepat waktu untuk menghindari denda keterlambatan. Umumnya bank akan melakukan review bunga kredit secara berkala. Setelah anda melunasi semua cicilan KPR, maka anda berhak mendapatkan : 1. Surat pelunasan dari Bank BTN 2. Unit asli kepemilikan unit 18