P rospektus - Chandra Asri Petrochemical

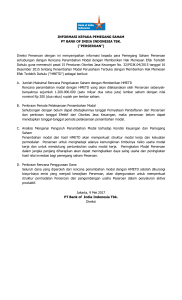

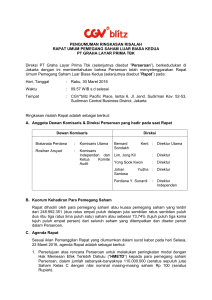

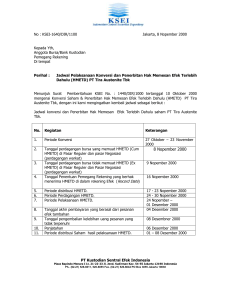

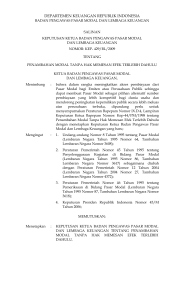

advertisement