PENGARUH PROXY RASIO KEUANGAN

advertisement

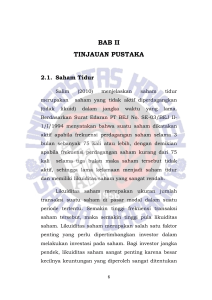

Jurnal Keuangan & Bisnis Volume 2 No. 3, November 2010 PENGARUH PROXY RASIO KEUANGAN TERHADAP RETURN SAHAM PADA PERUSAHAAN NON KEUANGAN YANG TERDAFTAR DI BURSA EFEK INDONESIA Taufik Hidayat ([email protected]) Dosen F.E. Universitas Negeri Medan ABSTRACT The aim of the research is to examined the impact of liquidity ratio, solvability ratio, profitability ratio, activity ratio and market ratio to stock return of business company which is listed in Indonesian Stock Exchange (ISX), either is partially and simultaneously. And its also to examined simultaneously the impact of financial ratios to stock returns at the very same objects. The Object of this research is all of the business company enlisted in Indonesian Stock Exchange (ISX) since 2004-2007, and publish the financial statement and get profit during observation year which excluded bank, financial and insurance company. The sample has taken to observated by 124 business company. The result of this research give the information that liquidity ratio, solvability ratio, and activity ratio don’t have the significant influence to the stock return while profitability ratio, and market ratio have the significant influence to the stock return but on the other summary give the result that financial ratio have the significant influence to the stock return. Keywords : Liquidity Ratio, Solvability Ratio, Profitability Ratio, Activity Ratio, Market Ratio, Financial Ratio and Stock Return PENDAHULUAN Latar Belakang Penelitian Investasi merupakan penanaman modal satu atau lebih aktiva yang dimiliki dan biasanya berjangka waktu panjang dengan harapan mendapatkan keuntungan dimasa mendatang berupa capital gain dan dividen yield. Akan tetapi, sebelum melakukan investasi, investor perlu memastikan apakah modal yang ditanamkan mampu memberikan pengembalian (return) yang diharapkan, yaitu dengan cara mengetahui kinerja perusahaan. Perusahaan yang berkinerja baik akan memberikan tingkat pengembalian yang lebih baik dibandingkan pada perusahaan yang berkinerja tidak baik. Untuk itu diharapkan suatu kinerja yang mumpuni pada perusahaan yang yang dijadikan tempat berinvestasi. Hal yang dilakukan adalah menganalisa laporan keuangan perusahaan yang bersangkutan dimana laporan keuangan merupakan pencerminan prestasi manajemen perusahaan pada periode tertentu. Informasi yang diperlukan oleh para investor di pasar modal tidak hanya informasi yang bersifat fundamental saja, tetapi juga informasi yang bersifat teknikal. Informasi yang bersifat fundamental diperoleh dari kondisi intern perusahaan, dan informasi yang bersifat teknikal diperoleh dari luar perusahaan, seperti ekonomi, politik, finansial dan faktor lainnya. Informasi yang diperoleh dari kondisi intern perusahaan yang lazim digunakan adalah informasi laporan keuangan. Informasi fundamental dan teknikal tersebut dapat digunakan sebagai dasar bagi investor untuk memprediksi return, resiko atau ketidakpastian, jumlah, waktu dan faktor lain yang berhubungan dengan aktivitas investasi di pasar modal. Pembiayaan merupakan salah satu fungsi perusahaan yang penting bagi keberhasilan usaha suatu perusahaan. Fungsi ini penting karena fungsi inilah yang melakukan usaha untuk mendapatkan dana. Baik perusahaan besar maupun kecil membutuhkan dana untuk menjalankan kegiatan usahanya. Dana yang dibutuhkan bisa diperoleh baik melalui pembiayaan dari dalam perusahaan (internal financing) maupun pembiayaan dari luar perusahaan (external financing). Sumber pembiayaan modal internal adalah berupa pemanfaatan laba yang ditahan (retained earnings), yaitu laba yang tidak dibagikan sebagai dividen. Sumber pembiayaan 238 - 257 Jurnal Keuangan & Bisnis eksternal diperoleh perusahaan dengan melakukan pinjaman kepada pihak lain atau menjual sahamnya kepada masyarakat (go public) di pasar modal. Bagian riset saham Harian Bisnis Indonesia dalam laporannya yang berjudul Pasar Prospek Finansial Asia Pasifik 2006 menyatakan bahwa pertumbuhan tingkat pengembalian (return) pasar saham Indonesia sepanjang tahun 2005 turun menjadi 16,08 % dari 49,71 % pada tahun 2004 (www.bisnisindonesia.com). Hal ini mengakibatkan alokasi investasi investor asing ke Indonesia menjadi berkurang. Di bidang manufaktur, dalam beberapa bulan terakhir tahun 2005 sampai dengan Maret 2006 telah terjadi penurunan penjualan dan produksi pada sejumlah sektor industri nasional seperti otomotif dan elektronika, yang berdampak kepada penurunan kinerja industri manufaktur yang secara rata-rata sebesar 5,85 % dari target 6,8 % berdasarkan data yang dikeluarkan oleh Departemen Perindustrian (www.bisnisindonesia.com). Hal ini mengindikasikan bahwa selama rentang waktu tersebut terjadi penurunan kinerja dari perusahaan yang berdampak pada berkurangnya return daripada saham di lingkungan perusahaan go public dan beralihnya alokasi investasi oleh investor asing keluar dari Indonesia. Investor yang melakukan investasi dengan membeli saham perusahaan tentunya mengharapkan return atas investasi mereka. Menurut Pradhono (2004 : 149), return yang diterima oleh pemegang saham adalah pengembalian yang diterima atas investasi yang telah dilakukan. Return tersebut dapat berupa capital gain yaitu keuntungan yang diperoleh dari selisih lebih pergerakan harga saham pada saat membeli dan menjual dan keuntungan yang diperoleh dari pembagian dividen (laba yang dibagikan kepada para pemegang saham). Laba (income) sering dinyatakan sebagai indikasi kemampuan perusahaan membayar dividen. Laba bersih yang diperoleh perusahaan sebagian diberikan kepada pemegang saham dalam bentuk dividen, sebagian lagi disisihkan menjadi laba ditahan karena itu tingkat pembayaran dividen yang dilakukan oleh perusahaan bervariasi tergantung kebijaksanaan perusahaan. Para pemegang saham tentu November berharap mendapatkan dividen dalam jumlah yang besar tetapi perusahaan mempunyai pertimbangan yang logis karena perusahaan harus memikirkan kelangsungan hidup dan pertumbuhan perusahaan dimasa yang akan datang. Selama periode setelah perang dunia kedua, tingkat pembayaran dividen turun di bawah 40 %. Selama dekade tahun 1950-an, tingkat pembayaran dividen naik menjadi 45 %. Selama dekade tahun 1960-an, tingkat pembayaran dividen naik menjadi 50 %, sementara kesempatan investasi terbatas. Rasio pembayaran dividen turun lagi dengan adanya tingkat pertumbuhan ekonomi. Penelitian terdahulu yang dilakukan oleh Suhairy (2006) yang meneliti variabel fundamental terhadap return saham, dan hasil yang diperoleh menunjukkan bahwa variabelvariabel fundamental internal perusahaan seperti return on assets, return on equity, dan debt to equity ratio mempunyai pengaruh terhadap return saham. Prasetyo (2000) yang meneliti pengaruh ROA, DPR, BVS & beta saham terhadap return saham, hasilnya menunjukkan bahwa semua variabel bebas berpengaruh signifikan terhadap return saham. Penelitian yang dilakukan oleh Utami & Santoso (1998) yang meneliti ROE, DPR, BETA & PBV terhadap return saham, memberikan hasil bahwa data-data keuangan perusahaan tidak terlalu menarik bagi investor. Investor kurang memperhatikan rasio-rasio keuangan ini dalam melakukan penilaian saham. Hasil penelitian tersebut didukung oleh penelitian yang dilakukan oleh Asyik (1999) yang meneliti pengaruh analisis laporan keuangan terhadap return saham, dimana hasil penelitiannya memberikan informasi bahwa ternyata semua rasio keuangan tidak berpengaruh terhadap return saham. Octora dkk (2003) yang melakukan studi analisa pengaruh dari penilaian kinerja dengan konsep konvensional dan konsep value based terhadap rate of return. Variabel yang digunakan adalah Rate of return, ROI, ROE, ROA, EVA (economic value added) dengan kesimpulan yang menunjukkan terdapat pengaruh yang signifikan antara konsep penilaian konvensional (ROI, ROE, ROA) dan EVA terhadap tingkat pengembalian investasi. Dari beberapa penelitian terdahulu tersebut menunjukkan bahwa hasil yang 239 2010 Taufik Hidayat diberikan oleh para peneliti memberikan informasi tentang adanya pengaruh rasio keuangan terhadap return saham, namun ada juga hasil dari peneliti lainnya menunjukkan bahwa rasio keuangan tidak berpengaruh terhadap return saham. Hasil penelitian yang tidak konsisten ini mendorong untuk dilakukannya penelitian lebih lanjut tentang hubungan atau pengaruh rasio keuangan terhadap return saham. Perbedaan penelitian yang dilakukan ini dengan penelitian sebelumnya terlihat dari penambahan beberapa rasio keuangan sebagai variabel independennya dan periode yang digunakan dalam pengamatan penelitian. Pengaruh kinerja terhadap tingkat pengembalian investasi sangat penting untuk diketahui investor untuk memperoleh kepastian tentang kegiatan investasi yang akan dilakukannya terhadap sebuah perusahaan. Investor akan dapat melakukan pengambilan keputusan investasi secara tepat, jika dapat mengetahui kinerja sebuah perusahaan. Sehubungan dengan penjelasan di atas, maka penulis tertarik untuk meneliti dengan mengutarakan judul : “Pengaruh Rasio Keuangan terhadap Return Saham pada Perusahaan yang Terdaftar di Bursa Efek Indonesia”. 2. Bagi pihak manajemen, sebagai pertimbangan dalam upaya meningkatkan kinerja pengelolaan perusahaan yang dikelolanya di masa yang akan datang. 3. Bagi peneliti, hasil penelitian ini diharapkan dapat menambah pengetahuan dan wawasan dalam memahami pengaruh variabel rasio keuangan terhadap return saham khususnya pada perusahaan yang terdaftar (listing) di Bursa Efek Indonesia dan mendapatkan gambaran empiris tentang return saham. 4. Bagi dunia ilmu pengetahuan, penelitian ini diharapkan dapat menambah perbendaharaan penelitian dibidang manajemen investasi yang dapat dijadikan referensi bagi penelitian selanjutnya terutama yang berhubungan dengan pengaruh rasio keuangan terhadap return saham. Originalitas Penelitian ini merupakan replikasi terhadap penelitian sebelumnya yang dilakukan oleh Suhairy (2006) yang meneliti variabel fundamental terhadap return saham, dan hasil yang diperoleh menunjukkan bahwa variabel-variabel fundamental internal perusahaan seperti return on assets, return on equity, dan debt to equity ratio mempunyai pengaruh terhadap return saham. Beda penelitian ini dengan penelitian sebelumnya, terletak pada penggunaan sampel yang terdiri dari seluruh sektor usaha yang terdapat di BEI dengan pengecualian pada jenis industri banking, credit agencies, securities dan insurance sebagai penyesuaian dari Peraturan Bank Indonesia Nomor 6/10/PBI/2004 tanggal 12 April 2004 tentang Sistem Penilaian Tingkat Kesehatan Bank Umum yang menetapkan bank wajib melakukan penilaian tingkat kesehatan bank secara triwulanan, dimana yang menjadi tolok ukurnya adalah penilaian faktor CAMELS yaitu permodalan (capital), kualitas aset (asset quality), manajemen (management), rentabilitas (earnings), likuiditas (liquidity) dan sensitivitas terhadap resiko pasar (sensitivity to market risk). Dampak dari peraturan tersebut akan membutuhkan pengujian tersendiri. Selanjutnya penelitian ini juga menambahkan beberapa variabel independen dari rasio keuangan yang Rumusan Masalah Berdasarkan latar belakang di atas, maka rumusan masalah yang dibentuk sebagai berikut : Apakah rasio keuangan secara simultan berpengaruh terhadap return saham pada perusahaan yang listing di Bursa Efek Indonesia ? Tujuan Penelitian Tujuan dari penelitian ini adalah : Untuk menguji dan menganalisis secara simultan pengaruh rasio keuangan terhadap return saham pada perusahaan yang listing di Bursa Efek Indonesia. Manfaat Penelitian Adapun manfaat dari penelitian ini diharapkan : 1. Bagi calon investor dan investor, hasil penelitian ini diharapkan sebagai bahan pertimbangan dalam pengambilan keputusan dalam melakukan investasi dalam bentuk saham (surat-surat berharga) pada Bursa Efek Indonesia (BEI). 240 238 - 257 Jurnal Keuangan & Bisnis kesemuanya terdiri atas : current ratio (CR), debt to equity ratio (DER), leverage ratio (LEV), net profit margin (NPM), return on equity (ROE), return on assets (ROA), earnings per share (EPS), total asset turnover (TATO), price to earnings ratio (PER) dan price to book value (PBV), serta periode pengamatan penelitian yang digunakan adalah laporan keuangan perusahaan pada periode tahun 2004 sampai dengan tahun 2007. November orientasinya terletak pada investor dan kreditor, karena dengan memenuhi kebutuhan mereka maka hampir semua kebutuhan dari para pemakai eksternal lainnya akan terpenuhi (Warsidi, 2000). Weston & Brigham (1994) mengelompokkan rasio-rasio keuangan ke dalam 6 (enam) jenis yaitu : 1. Rasio likuiditas (liquidity ratio) merupakan rasio yang menggambarkan kemampuan perusahaan memenuhi kewajiban jangka pendeknya. 2. Rasio solvabilitas (leverage ratio) merupakan rasio yang mengukur sejauh mana perusahaan dibiayai dengan hutang. 3. Rasio aktivitas/perputaran (activity ratio) merupakan rasio yang mengukur tingkat efektifitas pemanfaatan sumber daya perusahaan. 4. Rasio profitabilitas (profitability ratio) merupakan rasio yang memberikan ukuran tingkat efektifitas manajemen seperti ditunjukkan oleh laba yang dihasilkan dari penjualan dan dari pendapatan investasi. 5. Rasio pertumbuhan (growth ratio) merupakan rasio yang menggambarkan kemampuan perusahaan mempertahankan posisi ekonominya di tengah pertumbuhan perekonomian dan sektor usahanya. 6. Rasio penilaian (valuation ratio) merupakan rasio yang memberikan ukuran kemampuan manajemen menciptakan nilai pasar usahanya di atas biaya investasi. TINJAUAN PUSTAKA Landasan Teori Rasio Keuangan Laporan keuangan yang dipublikasikan oleh perusahaan memberikan gambaran mengenai kondisi keuangan perusahaan pada saat tertentu (dalam jangka waktu periode setahun), prestasi operasi dalam suatu rentang waktu, serta informasi-informasi lainnya yang berkaitan dengan perusahaan itu sendiri. Dari sudut pandang manajemen, laporan keuangan adalah media bagi mereka untuk mengkomunikasikan performance keuangan perusahaan yang dikelolanya kepada pihakpihak yang berkepentingan, sedangkan ditinjau dari sudut pandang pemakai, diharapkan dapat digunakan untuk mengambil keputusan yang rasional dalam praktek bisnis yang sehat dan berdasarkan dari informasi keuangan yang valid (telah diaudit oleh Kantor Akuntan Publik). Dalam menilai kondisi keuangan dan prestasi perusahaan, diperlukan beberapa tolok ukur, antara lain adalah rasio yang menghubungkan data-data keuangan yang satu dengan lainnya. Analisis rasio keuangan adalah sebuah instrumen analisis dalam menilai prestasi perusahaan yang menjelaskan berbagai hubungan dan indikator keuangan, yang ditujukan untuk menunjukkan perubahan dalam kondisi keuangan atau prestasi operasi di masa lalu dan membantu menggambarkan tren pola perubahan tersebut, untuk kemudian menunjukkan resiko dan peluang yang melekat pada perusahaan yang bersangkutan. Makna dan kegunaan rasio keuangan dalam praktek bisnis pada kenyataannya bersifat subjektif tergantung kepada untuk apa suatu analisis dilakukan dan dalam konteks apa analisis tersebut diaplikasikan. Meskipun pelaporan keuangan memiliki tujuan sosial yang luas, akan tetapi Kegunaan Rasio Keuangan Van Horne & Wachowicz (2005), menyatakan : Agar dapat mengevaluasi kondisi keuangan perusahaan dan kinerjanya, analisis keuangan perlu melakukan “pemeriksaan” atas berbagai aspek kesehatan keuangan perusahaan. Alat yang sering kali digunakan selama pemeriksaan tersebut adalah rasio keuangan (financial ratio), atau indeks, yang menghubungkan dua angka akuntansi dan didapat dengan membagi satu angka dengan angka lainnya. Pernyataan tersebut memberikan penjelasan bahwa rasio keuangan sangatlah berguna dalam melakukan evaluasi terhadap kondisi keuangan dan kinerja yang telah dilakukan oleh perusahaan. Hal ini akan memberikan informasi tentang kemampuan-kemampuan yang dimiliki oleh 241 2010 Taufik Hidayat perusahaan pada rentang waktu tertentu. Dalam beberapa penelitian yang telah dilakukan, diantaranya : 1. Beaver (1966) dalam Itan dan Syahroza (2003), mengungkapkan bahwa rasio keuangan secara signifikan berhubungan dengan kebangkrutan suatu perusahaan. Penelitian ini dilanjutkan oleh Altman (1968) dalam Itan dan Syahroza (2003) yang mengungkapkan bahwa rasio keuangan dari profitabilitas, likuiditas dan solvency dapat memprediksi kebangkrutan suatu perusahaan. 2. Ou & Pennan (1989) dalam Itan dan Syahroza (2003) melakukan penelitian menggunakan rasio keuangan dalam memprediksi stock returns. 3. Machfoedz (1994) dalam Itan dan Syahroza (2003) menggunakan rasio keuangan dalam penelitiannya memprediksi perubahan laba. Dari hal di atas dapatlah suatu gambaran bahwa rasio keuangan sangatlah bermanfaat dalam melihat kemampuan-kemampuan yang dimiliki oleh suatu perusahaaan. Dengan kata lain rasio keuangan sangatlah berguna sebagai sarana dalam melakukan prediksi bagi kondisi keuangan dan kinerja perusahaan dimasa yang akan datang. Syahroza (2003)). Kutipan-kutipan tersebut memberikan penjelasan mengenai keterbatasan analisis rasio keuangan dan penggunaannya dalam penelitian. Hubungan Rasio Keuangan dengan Return Saham Return saham adalah hasil atau keuntungan yang diperoleh pemegang saham sebagai hasil dari investasinya. Jogiyanto (2000) membedakan return saham menjadi dua jenis yaitu return realisasi (realized return) dan return ekspektasian (expected return). Return realisasi merupakan return yang sudah terjadi dan dihitung secara relatif. Return realisasi ini penting dalam mengukur kinerja perusahaan dan sebagai dasar penentuan return dan resiko mendatang, sedangkan return ekspektasian merupakan return yang diharapkan terjadi dimasa mendatang dan bersifat tidak pasti. Komposisi perhitungan return saham terdiri dari capital gain (loss) atau deviden. Capital gain (loss) merupakan selisih laba/rugi yang dialami oleh pemegang saham karena harga saham relatif lebih tinggi atau rendah dibandingkan harga saham periode sebelumnya. Deviden merupakan bagian dari laba perusahaan yang dibagikan pada periode tertentu sesuai dengan keputusan manajemen. Deviden atau yield bisa berupa angka nol (0) dan positif (+). Pembentukan portofolio berangkat dari usaha diversifikasi investasi guna mengurangi resiko. Bukti menunjukkan bahwa semakin banyak jenis sekuritas yang dikumpulkan dalam keranjang portofolio, maka resiko kerugian saham yang satu dapat dinetralisir oleh keuntungan yang diperoleh dari saham lainnya. Selanjutnya dalam konteks portofolio pasar, harus dipahami adanya resiko investasi yang terdiri dari 2 komponen yaitu : 1) resiko tidak sistematis (unsystemic risk) dan 2) resiko sistematis (systemic risk) (Jogiyanto, 2000). Dalam pasar modal yang efisien, dana akan teralokasikan dengan tepat sehingga produktifitasnya tinggi. Penawar tertinggilah yang akan berhasil mendapatkan sumber daya yang tersedia. Harga saham tidaklah dapat dikendalikan sendiri oleh pembeli atau penjual. Sebagian besar perdagangan saham tidak cukup kuat untuk mempengaruhi harga Keterbatasan Analisis Rasio Keuangan Salah satu keterbatasan dari analisis rasio keuangan adalah adanya kemungkinan timbulnya multikolinearitas, yang terjadi diantara rasio tersebut dan antar periode analisis (Gujarati, 1999) dalam Itan dan Syahroza (2003). Walaupun rasio keuangan telah dikelompokkan dalam kategori tertentu, masih mungkin dipertanyakan hubungan diantara rasio tersebut (Bird and McHugh, 1977 ; Horrigan, 1965 dalam Itan dan Syahroza (2003)). Dalam memberikan informasi yang memadai, hanya diperlukan sebagian rasio keuangan. Namun pemilihan rasio keuangan tersebut harus dilakukan secara hati-hati (Horrigan, 1965 dalam Itan dan Syahroza (2003)). Pemilihan rasio keuangan yang memiliki informasi yang lengkap tidak dapat dilakukan hanya dengan logika biasa, tetapi harus dilakukan berdasarkan bukti empirik dimana hubungannya ditunjukkan oleh criteria statistic (Barnes, 1987 dalam Itan dan 242 238 - 257 Jurnal Keuangan & Bisnis saham. Dalam prakteknya dapat kita amati bahwa harga saham sangat rentan dengan informasi yang berkembang, baik informasi yang berasal dari dalam maupun dari luar perusahaan. Informasi tersebut berasal dari faktor fundamental perusahaan, faktor teknis dan lingkungan sosial ekonomi. Faktor yang diperkirakan akan mempengaruhi harga saham ialah faktor fundamental seperti penjualan, pertumbuhan penjualan dan sebagainya. Hal tersebut dapat memberikan gambaran bahwa apabila kemampuan perusahaan dalam menghasilkan laba meningkat dan cukup baik, maka harga sahamnya akan meningkat dan beriringan pula dengan keuntungan yang terjadi yaitu return saham (rate of stock return). Laporan keuangan diupayakan bertujuan memiliki cakupan yang luas agar memenuhi berbagai kebutuhan para pemakai dan melayani kepentingan umum dari berbagai pemakai yang potensial, bukan hanya untuk kebutuhan khusus kelompok tertentu saja. Setelah menetapkan tujuan sosial yang luas yang merupakan tujuan menyeluruh dari pelaporan keuangan, pelaporan keuangan juga harus menyediakan informasi yang bermanfaat untuk menaksir arus kas di masa yang akan datang (Jogiyanto, 1998). Dari laporan keuangan yang diterbitkan setelah dianalisis akan bisa diperoleh rasio keuangan, yang berguna untuk mengungkapkan kekuatan dan kelemahan relatif suatu perusahaan, serta untuk menunjukkan apakah posisi keuangan membaik atau memburuk selama jangka waktu tertentu. Hal ini akan membantu bagi investor, kreditor, dan pemakai lainnya yang potensial, dalam menilai ketidakpastian penerimaan dari dividen dan bunga dimasa yang akan datang (Jogiyanto, 1998). Dengan kata lain, tujuan ini mengasumsikan bahwa investor menginginkan informasi tentang hasil dan resiko dari investasi yang dilakukan (Husnan, 2001). Selain itu, dari rasio keuangan yang diperoleh akan dapat dimanfaatkan oleh manajemen perusahaan yang bersangkutan maupun para investor untuk melakukan tindakan, setelah menilai kinerja perusahaan yang dilihat dari rasio keuangan tersebut dan melakukan penilaian terhadap nilai saham perusahaan. Sebagai contoh adalah ROA, jika November diperoleh ROA yang cukup tinggi, maka dapat diasumsikan bahwa perusahaan tersebut beroperasi secara efektif, hal ini akan merupakan daya tarik bagi investor yang mengakibatkan peningkatan nilai saham perusahaan yang bersangkutan, dan karena nilainya meningkat, maka saham perusahaan tersebut akan diminati oleh banyak investor, yang akibatnya akan meningkatkan return atas investasi yang dilakukan oleh investor. Semakin tinggi rasio ini, menunjukkan bahwa perusahaan semakin efektif dalam memanfaatkan aktiva untuk menghasilkan laba bersih setelah pajak. Dengan demikian, semakin tinggi ROA, kinerja perusahaan semakin efektif. Hal ini selanjutnya akan meningkatkan daya tarik perusahaan kepada investor. Peningkatan daya tarik perusahaan menjadikan perusahaan tersebut makin diminati investor, karena tingkat kembalian akan semakin besar (Ang, 1997). Hal ini juga akan berdampak bahwa harga saham dari perusahaan tersebut di pasar modal yang juga akan semakin meningkat. Dengan kata lain ROA akan berpengaruh terhadap harga saham perusahaan. Rasio-rasio keuangan yang akan digunakan, antara lain adalah current ratio (CR) untuk mewakili rasio likuiditas ; debt to equity ratio (DER) dan leverage ratio (LEV) untuk mewakili rasio solvabilitas ; net profit margin (NPM), return on assets (ROA), return on equity (ROE) dan earning per share (EPS) untuk mewakili rasio profitabilitas ; kemudian total assets turnover (TATO) sebagai wakil rasio aktivitas sedangkan price to earnings ratio (PER) dan price to book value (PBV) untuk mewakili rasio pasar / penilaian. Kecenderungan dari literatur yang ada menyatakan bahwa perusahaan yang memiliki nilai rasio likuiditas yang tinggi juga lebih cenderung mempunyai asset yang dapat dicairkan sewaktu-waktu tanpa mengalami penurunan nilai pasarnya (menjual efek). Perusahaan dengan posisi tersebut seringkali tidak terganggu likuiditasnya sehingga investor lebih menyukai untuk membeli saham-saham perusahaan dengan nilai rasio likuiditas yang rendah sehingga return saham yang diperoleh tinggi (Helfert, 2000). Hal yang senada juga diungkapkan Weston dan Brigham (1994 : 168), yakni pemilikan yang 243 2010 Taufik Hidayat lebih besar akan menaikkan aktiva lancar tanpa kenaikan hasil pengembalian (return) yang proporsional, malah tingkat hasil pengembalian investasi jadi turun. Dari sudut solvabilitas dan profitabilitas yang diungkap oleh Suhairy (2006) menyatakan bahwa rasio solvabiltas dan profitabilitas yang diwakili oleh DER dan ROA memberikan pengaruh yang signifikan terhadap return saham. Namun Harahap (2006) berpendapat bahwa DER yang merupakan proksi rasio solvabilitas tidak berpengaruh terhadap return saham. Ang (1997 : 18.34 - 18.35) dalam literatur yang dipublikasikannya menyatakan bahwa debt ratio atau lazim disebut sebagai leverage ratio digunakan untuk mengukur tingkat leverage (penggunaan hutang) terhadap total assets yang dimiliki perusahaan. Pengukuran rasio ini dilakukan dengan cara membandingkan total debts terhadap total assets. Debt ratio mempunyai dampak yang buruk terhadap kinerja perusahaan, karena tingkat hutang yang semakin tinggi berarti beban bunga akan semakin besar yang berarti mengurangi keuntungan. Sebaliknya, tingkat debt ratio yang kecil menunjukkan kinerja yang semakin baik, karena menyebabkan tingkat kembalian yang semakin tinggi. Dari sudut rasio profitabilitas menyatakan bahwa investor juga akan menyukai perusahaan yang memiliki rasio NPM yang tinggi karena perusahaan yang memiliki rasio NPM yang tinggi mampu menghasilkan tingkat keuntungan lebih besar dibandingkan perusahaan yang memiliki rasio NPM rendah, sehingga pengaruh rasio NPM terhadap return saham adalah positif (Helfert, 2000). Kemudian Helfert (2000) mengatakan bahwa para pemegang saham (dan calon pemegang saham) menaruh perhatian utama pada tingkat keuntungan, baik yang sekarang maupun kemungkinan tingkat keuntungan pada masa yang akan datang. Fokus pada profitabilitas, dikarenakan pada posisi tersebut perusahaan dapat menjaga kelangsungan hidupnya (going concern). Suatu perusahaan haruslah selalu berada dalam keadaan menguntungkan (profitable). Tanpa adanya keuntungan akan sangat sulit bagi perusahaan untuk menarik modal dari luar. Para kreditur, pemilik perusahaan dan terutama sekali pihak manajemen akan berusaha meningkatkan keuntungan, karena didasari betapa pentingnya arti keuntungan bagi masa depan perusahaan. Penelitian dalam mencari hubungan antara rasio profitabilitas dengan return saham sudah banyak dilakukan, proksi yang sering digunakan pada rasio profitabilitas dalam memprediksi hubungannya dengan return saham diantaranya ROI, ROA, dan ROE, seperti pada penelitian Suhairy (2006) yang menggunakan ROA dan ROE dalam hubungannya terhadap return saham. Kemudian Octora dkk (2003) menggunakan ROI, ROA dan ROE dalam meneliti kaitannya terhadap return saham. Pada rasio aktivitas yang dalam hal ini diwakili oleh total assets turnover (TATO) belum banyak peneliti yang memakai rasio ini sebagai bagian dalam penelitiannya dalam melihat pengaruh yang diberikan pada return saham, tetapi untuk rasio pasar / penilaian seperti yang dinyatakan oleh Gani (2002) bahwa PER dan PBV memberikan pengaruh yang signifikan baik secara parsial dan simultan terhadap return saham sebelum krisis keuangan terjadi. KERANGKA KONSEP DAN HIPOTESIS Kerangka Konseptual Rasio Likuiditas Current Ratio (X1) Rasio Keuangan Rasio Solvabilitas Debt to Equity Ratio (X2) Leverage Ratio (X3) Rasio Profitabilitas Net Profit Margin (X4) Return on Equity (X5) Return on Assets (X6) Earnings per Share Ratio (X7) H1 Return Saham (Y) Rasio Aktivitas Total Assets Turnover (X8) Rasio Pasar / Penilaian Price Earnings Ratio (X9) Price to Book Value (X10) Gambar 1. Kerangka Konseptual Hipotesis Penelitian Dari kerangka konseptual dan landasan teori yang telah dikemukakan sebelumnya, maka hipotesis yang dikemukakan adalah sebagai berikut : Rasio keuangan secara simultan berpengaruh terhadap return saham 244 238 - 257 Jurnal Keuangan & Bisnis pada perusahaan yang listing di Bursa Efek Indonesia. November 2. Dari hasil publikasi laporan keuangan yang di amati, perusahaan secara terus dari tahun 2004 hingga tahun 2007 menghasilkan laba bersih setelah pajak (earnings after tax), dan tidak memunculkan angka negatif pada net profit margin (NPM). Setelah dilakukan penilaian dengan purposive sampling, maka emiten yang terpilih adalah sebanyak 124 (seratus dua puluh empat) perusahaan yang dapat dilihat dalam lampiran 1 pada bagian tambahan dalam tesis ini. Khusus Perusahaan jenis banking, credit agencies, securities dan insurance disisihkan dari sampel karena memiliki karakteristik rasio tersendiri yang diatur secara tersendiri dalam Peraturan Bank Indonesia Nomor 6/10/PBI/2004 tanggal 12 April 2004 tentang Sistem Penilaian Tingkat Kesehatan Bank Umum menetapkan bank wajib melakukan penilaian tingkat kesehatan bank secara triwulanan. Adapun yang menjadi tolok ukur dasar penilaian kesehatan bank umum adalah penilaian faktor CAMELS yaitu permodalan (capital), kualitas aset (asset quality), manajemen (management), rentabilitas (earnings), likuiditas (liquidity) dan sensitivitas terhadap resiko pasar (sensitivity to market risk). Dampak dari peraturan tersebut akan membutuhkan pengujian independen tersendiri. METODE PENELITIAN Jenis Penelitian Penelitian ini merupakan penelitian kausal komparatif yang bertujuan untuk menganalisis pengaruh variabel bebas terhadap variabel terikat. Variabel yang digunakan dalam penelitian ini adalah current ratio (CR), debt to equity ratio (DER), leverage ratio (LEV), net profit margin (NPM), return on equity (ROE), return on assets (ROA), earning per share (EPS), total assets turn over (TATO), price to earnings ratio (PER) dan price to book value (PBV) sebagai variabel independen, serta return saham (Y) sebagai variabel dependen. Lokasi Penelitian Lokasi penelitian adalah di Bursa Efek Indonesia dengan tahun pengamatan mulai dari tahun 2004 sampai 2007. Ruang lingkup penelitian ini adalah laporan keuangan yang memenuhi kriteria variabel penelitian dan tetap dipublikasikan selama tahun pengamatan. Populasi dan Sampel Penelitian Populasi Penelitian Metode Pengumpulan Data Populasi adalah wilayah generalisasi yang terdiri atas objek atau subjek yang mempunyai kualitas dan karakteristik tertentu yang ditetapkan oleh peneliti untuk dipelajari, kemudian ditarik kesimpulannya (Sugiyono, 2004: 72). Populasi pada penelitian ini adalah seluruh emiten yang listing di BEI tahun 2004-2007 sejumlah 325 (tiga ratus dua puluh lima) emiten. Teknik pengumpulan data yang digunakan dalam penelitian ini adalah studi dokumentasi dengan cara mengumpulkan data sekunder dari Indonesia Capital Market Directory tahun 2004 sampai dengan tahun 2007 yang diterbitkan oleh Bursa Efek Indonesia dan di download dari www.idx.co.id. Hasil up dating data terakhir, penulis hanya mampu mengumpulkan data laporan keuangan dari perusahaan yang terdaftar di BEI sampai dengan tahun 2007 saja dan tidak sampai dengan laporan keuangan untuk tahun 2008. Hal ini disebabkan oleh hasil pengamatan penulis sampai dengan akhir bulan April tahun 2009 masih terdapat banyak perusahaan yang belum mempublikasikan laporan keuangannya untuk tahun 2008, sehingga penulis hanya melakukan pengamatan laporan keuangan perusahaan yang terdaftar di BEI dari tahun 2004 sampai dengan 2007 saja. Metode Penarikan Sampel Penarikan sampel dalam penelitian ini dilakukan dengan menggunakan metode purposive sampling, yaitu teknik penentuan sampel dengan pertimbangan tertentu (Sugiyono, 2004 : 78). Adapun pertimbangan yang ditentukan oleh peneliti adalah sebagai berikut : 1. Laporan keuangan yang disajikan perusahaan secara terus menerus terpublikasi pada Bursa Efek Indonesia dari tahun 2004 hingga tahun 2007. 245 2010 Taufik Hidayat Jenis data yang digunakan dalam penelitian ini adalah gabungan data cross section untuk berbagai jenis perusahaan dari satu periode yang sama dan data time series (runtun waktu) yang diistilahkan dengan nama data pooled cross section-time series. X3 X4 X5 X6 X7 X8 X9 X10 Defenisi Operasional dan Pengukuran Variabel ● ● Current Ratio (X1) Debt to equity ratio (X2) ● Leverage Ratio (X3) ● Net Profit Margin Ratio (X4) ● Return On Equity (X5) ● Return On Assets (X6) ● Earning Per Share (X7) ● Total Assets Turnover Ratio (X8) ● Price to Earnings Ratio (X9) ● Price to Book Value (X10) Dependen Variabel Return Saham (Y) Definisi Variabel Parameter Merupakan rasio yang mengukur besarnya hutang lancar yang dijamin oleh aktiva lancar - Total Aktiva Lancar - Total Hutang Lancar - Total Hutang - Total Modal Sendiri Merupakan bagian dari setiap Rupiah modal sendiri yang dijadikan jaminan untuk keseluruhan hutang Merupakan keseluruhan total Aktiva yang dijadikan jaminan untuk keseluruhan hutang Kemampuan perusahaan untuk menghasilkan keuntungan dibandingkan dengan penjualan yang dicapai Kemampuan perusahaan menghasilkan laba berdasarkan modal tertentu Efektivitas perusahaan di dalam menghasilkan keuntungan dengan memanfaatkan aktiva yang dimilikinya. Keuntungan yang diperoleh pemegang saham untuk setiap lembar sahamnya Perputaran total aktiva adalah perbandingan antara penjualan bersih dengan seluruh kekayaan perusahaan. Perbandingan antara harga pasar per lembar saham dengan laba per saham. Perbandingan antara harga pasar per lembar saham dengan nilai buku per lembar saham Penghasilan yang diperoleh investor yang menanamkan modalnya dalam bentuk saham biasa - Total Hutang - Total Aktiva - Earnings After Tax - Net Sales - Earnings After Tax - Total Modal Sendiri - Earnings After Tax - Total Aktiva - Earnings After Tax - Jumlah Lembar aham - Total Aktiva - Net Sales - Harga Pasar per Lembar Saham - Laba per Saham - Harga Pasar per Lembar Saham - Nilai Buku per Lembar Saham - Harga aham Periode Sekarang - Harga saham Periode Lalu Skala Rasio Pengujian Asumsi Klasik Rasio Dalam suatu penelitian, kemungkinan munculnya masalah dalam analisis regresi cukup sering dalam mencocokkan model prediksi ke dalam sebuah model yang telah dimasukkan ke dalam serangkaian data. Masalah ini sering disebut dengan pengujian asumsi klasik yang didalamnya termasuk pengujian normalitas, multikolinearitas, heterokedasitas dan autokorelasi. Pengujian ini juga dimaksudkan agar persamaan regresi yang dipergunakan dalam masing-masing model analisis memenuhi kriteria BLUE (Gujarati,1995:72-73), yaitu Best, dengan maksud untuk memberikan model analisis yang terbaik ; Linier, dan merupakan kombinasi linier dari data sampel ; Unbiased, dan juga memiliki rata-rata atau nilai harapan yang harus sama dengan nilai sebenarnya ; Eficient estimator, dan terakhir memiliki varians yang minimal diantara pemerkira lain yang tidak bias. Rasio Rasio Rasio Rasio Rasio Rasio Rasio Rasio Rasio Uji Normalitas Data Uji normalitas bertujuan untuk mengetahui apakah dalam model regresi, variabel terikat dan variabel bebas memiliki distribusi normal atau tidak. Model regresi yang baik adalah memiliki distribusi data normal atau mendekati normal. Menurut Ghozali (2005 : 112), untuk mendeteksi apakah residual berdistribusi normal atau tidak yaitu dengan melihat tampilan grafik histogram. Metode Analisis Data Model Analisis Untuk menentukan tingkat pengaruh antara variabel independen dengan variabel dependen, digunakan model analisis dalam bentuk persamaan regresi linear berganda sebagai berikut : Y = Leverage Ratio (LEV) Net Profit Margin Ratio (NPM) Return On Assets (ROA) Return On Equity (ROE) Earning per Share (EPS) Total Assets Turnover (TATO) Price to Earnings Ratio (PER) Price to Book Value (PBV) Pengaruh variabel independen terhadap variabel dependen diuji dengan tingkat kepercayaan (convident interval) 95 % atau signifikan level () sama dengan 5 %. Tabel 1. Operasionalisasi Variabel Nama Variabel Independen Variabel = = = = = = = = a + b1 X1 + b2 X2 + b3 X3 + b4 X4 + b5 X5 + b6 X6 + b7 X7 + b8 X8 + b9 X9 + b10 X10 + e Uji Multikolinearitas Dimana : Y = Return Saham X1 = Current Ratio (CR) X2 = Debt to Equity Ratio (DER) Multikolinieritas adalah terdapatnya lebih dari satu hubungan linier pasti (sempurna). Dimana suatu keadaan yang satu atau lebih variabel bebasnya terdapat korelasi 246 238 - 257 Jurnal Keuangan & Bisnis dengan variabel bebas lainnya. Adanya multikolinieritas dapat dilihat dari tolerance value atau nilai Variance Inflation Factor (VIF), yaitu dengan rumus : Ghozali (2005 : 108) 2. Angka D-W di antara -2 sampai +2 berarti tidak ada autokorelasi 3. Angka D-W di atas +2 berarti ada autokorelasi. Pengujian Hipotesis 1 VIF R 1 k 2 2 Pengujian Hipotesis 1 (satu) Dalam pengujian hipotesis 1 (satu) akan digunakan alat analisis regresi linier berganda dengan menggunakan model analisis seperti yang telah dikemukakan sebelumnya, yakni : 2 R /k = Koefesien determinasi (R ) berganda ketika Xk diregresikan dengan variabelvariabel X lainnya. Batas tolerance value adalah 0,01 dan batas VIF adalah 10. dimana : tolerance value < 0,01 atau VIF > 10 = terjadi multikolinieritas tolerance value > 0,01 atau VIF < 10 = tidak terjadi multikolinieritas Y = a + b1 X1 + b2 X2 + b3 X3 + b4 X4 + b5 X5 + b6 X6 + b7 X7 + b8 X8 + b9 X9 + b10 X10 + e Model analisis ini akan dilakukan uji model (goodness of fit) dengan data yang ada sehingga diyakini bentuk persamaan/model yang pasti. Dari persamaan dengan model tersebut akan dapat dihitung R2 atau coefficient of determination yang menunjukkan persentase dari variasi variabel return saham yang mampu dijelaskan oleh model. Selanjutnya, dengan membandingkan besarnya nilai R2 untuk variabel rasio keuangan dapat diketahui faktor terpenting atau dominan yang menentukan pengaruhnya kepada return saham. Uji Koefisien Determinasi (R2), melihat berapa proporsi variasi dari variabel bebas secara bersamasama dalam mempengaruhi variabel terikat, dengan bantuan software Statistik SPSS versi 15 nilai koefisien determinasi (R2) ini diperoleh. Nilai koefisien determinasi adalah diantara nol dan satu. Nilai R² yang kecil berarti kemampuan variabel independen dalam menjelaskan variasi variabel dependen amat terbatas. Nilai yang mendekati satu berarti variabel-variabel independen memberikan hampir semua informasi yang dibutuhkan untuk memprediksi variasi variabel dependen. Selanjutnya setelah nilai koefisien determinasi diperoleh, langkah selanjutnya adalah melakukan uji statistik untuk melihat pengaruh yang diberikan oleh variabel bebas terhadap variabel terikat yaitu dengan menggunakan : 1. Uji-t statistik, untuk menguji pengaruh secara parsial antara variabel-variabel bebas terhadap variabel terikat dengan Uji Heterokedastisitas Heterokedastisitas muncul apabila kesalahan atau residual dari model yang diamati tidak memiliki varians yang konstan dari suatu observasi lainnya. Gejala heterokedastisitas dapat diuji dengan melihat ada tidaknya pola tertentu yang tergambar pada scatterplot, dasar pengambilan kesimpulan jika ada pola tertentu yang teratur (bergelombang melebar, kemudian menyempit), maka telah terjadi heterokedastisitas. Jika tidak ada pola yang jelas, serta titik-titik menyebar di atas dan di bawah angka 0 pada sumbu Y maka tidak terjadi heterokedastisitas. (Ghozali, 2005). Uji Autokorelasi Salah satu pengujian umum yang digunakan untuk mengetahui adanya autokorelasi adalah dengan memakai uji statistik Durbin-Watson yang dikembangkan oleh J. Durbin dan G. Watson pada tahun 1951. Menurut Gujarati (1999) pengujian statistik Durbin-Watson atau d statistik dihitung dengan rumus : U n d= t 2 t t 2 U 2 1 Ut November 2 2 Santoso (2000) menyatakan secara umum dengan menggunakan angka Durbin-Watson bisa diambil patokan : 1. Angka D-W di bawah -2 berarti ada autokorelasi positif. 247 2010 Taufik Hidayat Variabel Current Ratio (CR) asumsi bahwa variabel lain dianggap konstan, dengan tingkat keyakinan 95 % ( = 0,05). Dengan bantuan software Statistik SPSS versi 15 akan diperoleh thitung yang kemudian dibandingkan dengan ttabel pada tingkat keyakinan 95 % ( = 0,05). Kriteria pengujian, yakni : Tabel 2. Descriptive Statistics Untuk Current Ratio (CR) N Tahun 2004 Tahun 2005 Tahun 2006 Tahun 2007 Valid N (listwise) t hitung t tabel = X1 ; X2 ; X3 ; X4 ; X5 ; X6 ; X7 ; X8 ; X9 ; X10 berpengaruh terhadap Y t hitung t tabel = X1 ; X2 ; X3 ; X4 ; X5 ; X6 ; X7 ; X8 ; X9 ; X10 tidak 124 124 124 124 Minimum ,17 ,26 ,28 ,49 Maximum 557,47 80,16 34,35 28,19 Mean 7,1565 3,1505 2,7971 2,4989 Std. Deviation 50,11994 7,61371 4,56735 3,12182 124 F hitung F tabel = H1 diterima Dari hasil olahan data pada tabel 2. tersebut dapat disimpulkan bahwa rata-rata CR terbesar terlihat pada tahun 2004 yaitu sebesar 7,1565, hal ini berarti pada tahun 2004 kondisi rata-rata aktiva lancar terhadap hutang lancarnya dari perusahaan sampel terlihat paling baik, sedangkan nilai standar deviasi yang terbesar juga terjadi pada tahun 2004 dengan nilai standar deviasi sebesar 50,11994. Ini berarti bahwa pada tahun 2004 nilai CR semua perusahaan sampel paling bervariasi dengan nilai terbesar 557,47 dan yang terkecil 0,17. Kondisi ini sekaligus menunjukkan bahwa kondisi CR perusahaan sampel sangat berfluktuasi, dimana jarak pada rata-rata perusahaan yang memiliki rasio antara aktiva lancar terhadap hutang lancarnya cukup tinggi sangat jauh, jika dibandingkan dengan jarak pada rata-rata perusahaan yang memiliki rasio antara aktiva lancar terhadap hutang lancarnya yang bernilai rendah. F hitung F Variabel Debt to Equity Ratio (DER) berpengaruh terhadap Y atau : Nilai signifikan thitung > 0,05 = X1 ; X2 ; X3 ; X4 ; X5 ;X6 ; X7 ; X8 ; X9 ;X10 berpengaruh terhadap Y Nilai signifikan thitung ≤ 0,05 = X1 ; X2 ; X3 ; X4 ; X5 ;X6 ; X7 ; X8 ; X9 ;X10 tak berpengaruh terhadap Y 2. Uji F, untuk menguji pengaruh secara simultan antara variabel bebas berpengaruh terhadap variabel terikat, dengan tingkat keyakinan 95 % ( = 0,05). Dengan bantuan software Statistik SPSS versi 15 akan diperoleh Fhitung yang kemudian dibandingkan dengan Ftabel pada tingkat keyakinan 95 % ( = 0,05). Kriteria pengujian, yakni : tabel = H1 dapat ditolak Tabel 3. Descriptive Statistics Untuk Debt to Equity Ratio (DER) atau : Nilai signifikan Fhitung > 0,05 = H1 diterima Nilai signifikan Fhitung ≤ 0,05 = H1 dapat ditolak N Tahun 2004 Tahun 2005 Tahun 2006 Tahun 2007 Valid N (listwise) PEMBAHASAN Hasil Penelitian Deskripsi Variabel Penjelasan data melalui deskripsi variabel ini diharapkan memberikan gambaran awal tentang masalah yang diteliti. Analisa deskripsi semua variabel baik variabel bebas maupun variabel terikat adalah sebagai berikut : 124 124 124 124 Minimum ,02 ,02 ,03 ,05 Maximum 26,37 6,27 8,03 5,50 Mean 1,4808 1,2486 1,2660 1,2935 Std. Deviation 2,72096 1,09826 1,14645 1,09438 124 Dari hasil olahan data pada tabel 3. di atas dapat disimpulkan bahwa rata-rata DER terbesar terlihat pada tahun 2004 yaitu sebesar 1,4808, hal ini berarti pada tahun 2004 kondisi rata-rata kewajiban terhadap modal sendiri pada perusahaan sampel terlihat paling baik, sedangkan nilai standar deviasi yang terbesar juga terjadi pada tahun 2004 dengan nilai standar deviasi sebesar 2,72096. Ini berarti bahwa pada tahun 2004 nilai DER 248 238 - 257 Jurnal Keuangan & Bisnis semua perusahaan sampel paling bervariasi dengan nilai terbesar 26,37 dan yang terkecil 0,20. Kondisi ini sekaligus menunjukkan bahwa kondisi DER perusahaan sampel sangat berfluktuasi, dimana jarak pada ratarata perusahaan yang memiliki rasio antara kewajiban terhadap modal sendirinya cukup tinggi sangat jauh jika dibandingkan dengan jarak pada rata-rata perusahaan yang memiliki rasio antara kewajiban terhadap modal sendirinya yang bernilai rendah. Dari hasil olahan data pada tabel 5. di atas dapat disimpulkan bahwa rata-rata NPM terbesar terlihat pada tahun 2007 yaitu sebesar 0,128211, hal ini berarti pada tahun 2007 kondisi rata-rata laba bersih setelah pajak (earnings after tax) terhadap penjualan bersihnya pada perusahaan sampel terlihat paling baik, sedangkan nilai standar deviasi yang terbesar juga terjadi pada tahun 2007 dengan nilai standar deviasi sebesar 0,3183432. Ini berarti bahwa pada tahun 2007 nilai NPM semua perusahaan sampel paling bervariasi dengan nilai terbesar 3,42 dan yang terkecil 0,00. Kondisi ini sekaligus menunjukkan bahwa kondisi NPM perusahaan sampel sangat berfluktuasi, dimana jarak pada rata-rata perusahaan yang memiliki rasio antara laba bersih setelah pajak (earnings after tax) terhadap penjualan bersihnya cukup tinggi sangat jauh jika dibandingkan dengan jarak pada rata-rata perusahaan yang memiliki rasio antara laba bersih setelah pajak (earnings after tax) terhadap penjualan bersihnya yang bernilai rendah. Variabel Leverage Ratio (LEV) Tabel 4. Descriptive Statistics Untuk Leverage Ratio (LEV) N Tahun 2004 Tahun 2005 Tahun 2006 Tahun 2007 Valid N (listwise) 124 124 124 124 Minimum ,02 ,02 ,03 ,05 Maximum ,96 ,86 ,89 ,85 Mean ,4649 ,4646 ,4655 ,4731 Std. Deviation ,19046 ,19223 ,19568 ,18757 124 Dari hasil olahan data pada tabel 4. di atas dapat disimpulkan bahwa rata-rata LEV terbesar terlihat pada tahun 2007 yaitu sebesar 0,4731, hal ini berarti pada tahun 2007 kondisi rata-rata kewajiban terhadap total aktivanya pada perusahaan sampel terlihat paling baik, sedangkan nilai standar deviasi yang terbesar terjadi pada tahun 2006 dengan nilai standar deviasi sebesar 0,19568. Ini berarti bahwa pada tahun 2006 nilai LEV semua perusahaan sampel paling bervariasi dengan nilai terbesar 0,89 dan yang terkecil 0,30. Kondisi ini sekaligus menunjukkan bahwa kondisi LEV perusahaan sampel sangat berfluktuasi, dimana jarak pada ratarata perusahaan yang memiliki rasio antara kewajiban terhadap total aktivanya cukup tinggi sangat jauh jika dibandingkan dengan jarak pada rata-rata perusahaan yang memiliki rasio antara kewajiban terhadap total aktivanya yang bernilai rendah. Variabel Return On Equity (ROE) Tabel 6. Descriptive Statistics Untuk Return On Equity (ROE) N Tahun 2004 Tahun 2005 Tahun 2006 Tahun 2007 Valid N (listwise) Tabel 5. Descriptive Statistics Untuk Net Profit Margin (NPM) Tahun 2004 Tahun 2005 Tahun 2006 Tahun 2007 Valid N (listwise) 124 124 124 124 Minimum ,0009 ,0006 ,0006 ,0000 Maximum ,4400 ,6700 1,9300 3,4200 Mean ,091390 ,092765 ,103097 ,128211 124 124 124 124 Minimum ,05 ,11 ,15 ,16 Maximum 117,06 66,27 72,69 84,60 Mean 14,1294 13,3777 13,1990 15,0799 Std. Deviation 14,83347 11,89587 12,87800 14,65612 124 Dari hasil olahan data pada tabel 6. tersebut dapat disimpulkan bahwa rata-rata ROE terbesar terlihat pada tahun 2007 yaitu sebesar 15,0799, hal ini berarti pada tahun 2007 kondisi rata-rata laba bersih setelah pajak (earnings after tax) terhadap modal sendirinya pada perusahaan sampel terlihat paling baik, sedangkan nilai standar deviasi yang terbesar terjadi pada tahun 2004 dengan nilai standar deviasi sebesar 14,83347. Ini berarti bahwa pada tahun 2004 nilai ROE semua perusahaan sampel paling bervariasi dengan nilai terbesar 117,06 dan yang terkecil 0,05. Kondisi ini sekaligus menunjukkan bahwa kondisi ROE perusahaan sampel sangat berfluktuasi, dimana jarak pada ratarata perusahaan yang memiliki rasio antara laba bersih setelah pajak (earnings after tax) Variabel Net Profit Margin (NPM) N November Std. Deviation ,0827365 ,1032161 ,1927762 ,3183432 124 249 2010 Taufik Hidayat terhadap modal sendirinya cukup tinggi sangat jauh jika dibandingkan dengan jarak pada rata-rata perusahaan yang memiliki rasio antara laba bersih setelah pajak (earnings after tax) terhadap modal sendirinya yang bernilai rendah. Dari hasil olahan data pada tabel 8. di atas dapat disimpulkan bahwa rata-rata EPS terbesar terlihat pada tahun 2007 yaitu sebesar 499,3789, hal ini berarti pada tahun 2007 kondisi rata-rata laba bersih setelah pajak (earnings after tax) terhadap jumlah lembar sahamnya pada perusahaan sampel terlihat paling baik, sedangkan nilai standar deviasi yang terbesar juga terjadi pada tahun 2007 dengan nilai standar deviasi sebesar 1351,92923. Ini berarti bahwa pada tahun 2007 nilai EPS semua perusahaan sampel paling bervariasi dengan nilai terbesar 10.663,00 dan yang terkecil 0,30. Kondisi ini sekaligus menunjukkan bahwa kondisi EPS perusahaan sampel sangat berfluktuasi, dimana jarak pada rata-rata perusahaan yang memiliki rasio antara laba bersih setelah pajak (earnings after tax) terhadap jumlah lembar sahamnya cukup tinggi sangat jauh jika dibandingkan dengan jarak pada rata-rata perusahaan yang memiliki rasio antara laba bersih setelah pajak (earnings after tax) terhadap jumlah lembar sahamnya yang bernilai rendah. Variabel Return On Assets (ROA) Tabel 7. Descriptive Statistics Untuk Return On Assets (ROA) N Tahun 2004 Tahun 2005 Tahun 2006 Tahun 2007 Valid N (listwise) 124 124 124 124 Minimum ,0005 ,0008 ,0011 ,0007 Maximum ,4015 ,3749 ,3722 ,6216 Mean ,068822 ,066488 ,065935 ,080431 Std. Deviation ,0654078 ,0592091 ,0652703 ,0954738 124 Dari hasil olahan data pada tabel 7. di atas dapat disimpulkan bahwa rata-rata ROA terbesar terlihat pada tahun 2007 yaitu sebesar 0,080431, hal ini berarti pada tahun 2007 kondisi rata-rata laba bersih setelah pajak (earnings after tax) terhadap total aktivanya pada perusahaan sampel terlihat paling baik, sedangkan nilai standar deviasi yang terbesar juga terjadi pada tahun 2007 dengan nilai standar deviasi sebesar 0,954738. Ini berarti bahwa pada tahun 2007 nilai ROA semua perusahaan sampel paling bervariasi dengan nilai terbesar 0,6216 dan yang terkecil 0,0007. Kondisi ini sekaligus menunjukkan bahwa kondisi ROA perusahaan sampel sangat berfluktuasi, dimana jarak pada ratarata perusahaan yang memiliki rasio antara laba bersih setelah pajak (earnings after tax) terhadap total aktivanya cukup tinggi sangat jauh jika dibandingkan dengan jarak pada rata-rata perusahaan yang memiliki rasio antara laba bersih setelah pajak (earnings after tax) terhadap total aktivanya yang bernilai rendah. Variabel Total Asstes Turnover (TATO) Tabel 9. Descriptive Statistics Untuk Total Assets Turnover (TATO) N Tahun 2004 Tahun 2005 Tahun 2006 Tahun 2007 Valid N (listwise) Tabel 8. Descriptive Statistics Untuk Earnings Per Share (EPS) Tahun 2004 Tahun 2005 Tahun 2006 Tahun 2007 Valid N (listwise) 124 124 124 124 Minimum Maximum ,10 ,30 ,66 ,30 6958,00 4889,00 4666,00 10663,00 Mean 341,1191 326,3417 350,2594 499,3789 Minimum ,03 ,03 ,03 ,03 Maximum 7,17 15,89 12,18 9,34 Mean 1,1935 1,3088 1,2911 1,2345 Std. Deviation 1,12237 1,63330 1,38953 1,14852 124 Dari hasil olahan data pada tabel 9. di atas dapat disimpulkan bahwa rata-rata TATO terbesar terlihat pada tahun 2005 yaitu sebesar 1,3088, hal ini berarti pada tahun 2005 kondisi rata-rata penjualan bersih terhadap total aktivanya pada perusahaan sampel terlihat paling baik, sedangkan nilai standar deviasi yang terbesar juga terjadi pada tahun 2005 dengan nilai standar deviasi sebesar 1,63330. Ini berarti bahwa pada tahun 2005 nilai TATO semua perusahaan sampel paling bervariasi dengan nilai terbesar 15,89 dan yang terkecil 0,03. Kondisi ini sekaligus menunjukkan bahwa kondisi TATO perusahaan sampel sangat berfluktuasi, dimana jarak pada rata-rata perusahaan yang memiliki rasio antara penjualan bersih terhadap total aktivanya cukup tinggi sangat Variabel Earnings Per Share (EPS) N 124 124 124 124 Std. Deviation 913,26854 777,33471 885,75871 1351,92923 124 250 238 - 257 Jurnal Keuangan & Bisnis jauh jika dibandingkan dengan jarak pada rata-rata perusahaan yang memiliki rasio antara penjualan bersih terhadap total aktivanya yang bernilai rendah. sebesar 2,3928, hal ini berarti pada tahun 2007 kondisi rata-rata harga pasar per lembar saham terhadap nilai buku per lembar sahamnya pada perusahaan sampel terlihat paling baik, sedangkan nilai standar deviasi yang terbesar juga terjadi pada tahun 2007 dengan nilai standar deviasi sebesar 2,75335. Ini berarti bahwa pada tahun 2007 nilai PBV semua perusahaan sampel paling bervariasi dengan nilai terbesar 19,13 dan yang terkecil 0,22. Kondisi ini sekaligus menunjukkan bahwa kondisi PBV perusahaan sampel sangat berfluktuasi, dimana jarak pada ratarata perusahaan yang memiliki rasio antara harga pasar per lembar saham terhadap nilai buku per lembar sahamnya cukup tinggi sangat jauh jika dibandingkan dengan jarak pada rata-rata perusahaan yang memiliki rasio antara harga pasar per lembar saham terhadap nilai buku per lembar sahamnya yang bernilai rendah. Variabel Price to Earnings Ratio (PER) Tabel 10. Descriptive Statistics Untuk Price to Earnings Ratio (PER) N Tahun 2004 Tahun 2005 Tahun 2006 Tahun 2007 Valid N (listwise) 124 124 124 124 Minimum 2,16 2,57 3,18 1,87 Maximum 826,50 836,24 223,40 1093,00 Mean 44,6374 29,3997 26,5252 41,6124 Std. Deviation 122,99902 86,71153 34,46982 121,51900 124 Dari hasil olahan data pada tabel 10. di atas dapat disimpulkan bahwa rata-rata PER terbesar terlihat pada tahun 2004 yaitu sebesar 44,6374, hal ini berarti pada tahun 2004 kondisi rata-rata harga pasar per lembar saham terhadap laba per sahamnya pada perusahaan sampel terlihat paling baik, sedangkan nilai standar deviasi yang terbesar juga terjadi pada tahun 2004 dengan nilai standar deviasi sebesar 122,99902. Ini berarti bahwa pada tahun 2004 nilai PER semua perusahaan sampel paling bervariasi dengan nilai terbesar 826,50 dan yang terkecil 2,16. Kondisi ini sekaligus menunjukkan bahwa kondisi PER perusahaan sampel sangat berfluktuasi, dimana jarak pada rata-rata perusahaan yang memiliki rasio antara harga pasar per lembar saham terhadap laba per sahamnya cukup tinggi sangat jauh jika dibandingkan dengan jarak pada rata-rata perusahaan yang memiliki rasio antara harga pasar per lembar saham terhadap laba per sahamnya yang bernilai rendah. Variabel Return Saham (Y) Tabel 12. Descriptive Statistics Untuk Return Saham N Tahun 2004 Tahun 2005 Tahun 2006 Tahun 2007 Valid N (listwise) Tabel 11. Descriptive Statistics Untuk Price to Book Value (PBV) N 124 124 124 124 Minimum ,19 ,09 ,15 ,22 Maximum 16,83 15,01 21,26 19,13 Mean 1,8847 1,6869 1,9877 2,3928 124 124 124 124 Minimum Maximum -,8650 -,9220 -,8410 -,8460 8,2860 2,6320 6,3750 11,9230 Mean ,386629 ,040540 ,408750 ,680371 Std. Deviation 1,0044993 ,4577634 ,8751275 1,7127902 124 Dari hasil olahan data pada tabel 5.11. di atas dapat disimpulkan bahwa rata-rata return saham terbesar terlihat pada tahun 2007 yaitu sebesar 0,680371, hal ini berarti pada tahun 2007 kondisi rata-rata return saham pada perusahaan sampel terlihat paling baik. Sedangkan nilai standar deviasi yang terbesar juga terjadi pada tahun 2007 dengan nilai standar deviasi sebesar 1,7127902. Ini berarti bahwa pada tahun 2007 nilai return saham semua perusahaan sampel paling bervariasi dengan nilai terbesar 11,9230 dan yang terkecil - 0,8460. Kondisi ini sekaligus menunjukkan bahwa kondisi return saham perusahaan sampel sangat berfluktuasi, dimana jarak pada rata-rata perusahaan yang memiliki return saham cukup tinggi sangat jauh jika dibandingkan dengan jarak pada rata-rata perusahaan yang memiliki return saham yang bernilai rendah. Variabel Price to Book Value (PBV) Tahun 2004 Tahun 2005 Tahun 2006 Tahun 2007 Valid N (listwise) November Std. Deviation 2,34433 2,12534 2,37301 2,75335 124 Dari hasil olahan data pada tabel 11. tersebut dapat disimpulkan bahwa rata-rata PBV terbesar terlihat pada tahun 2007 yaitu 251 2010 Taufik Hidayat multikolinearitas dapat dilihat pada tabel 13. Hasil dari tabel 13. tersebut, menunjukkan bahwa variabel bebas yaitu : CR, DER, LEV, NPM, ROE, ROA, EPS, TATO, PER dan PBV memiliki angka Variance Inflaction Factor (VIF) dibawah angka 10. Dengan demikian dapat disimpulkan bahwa persamaan regresi yang dipakai sebagai model analisis tidak terdapat persoalan multikolinearitas. Pengujian Asumsi Klasik Uji Normalitas data Dalam uji ini dilakukan, untuk dapat menunjukkan simetris tidaknya distribusi data. Uji normalitas akan dideteksi melalui analisa grafis yang dihasilkan melalui perhitungan regresi dengan software SPSS release 15. Normal P-P Plot of Regression Standardized Residual Uji Autokorelasi Dependent Variable: RETURN SAHAM Dalam penelitian ini, uji autokorelasi dilakukan dengan melihat nilai Durbin Watson. Cara mendeteksi apakah model yang digunakan mengalami gejala autokorelasi adalah dengan melihat nilai statistik Durbin Watson. Hasil dari nilai Durbin Watson dapat dilihat pada tabel 5.13 berikut ini : 1.0 Expected Cum Prob 0.8 0.6 0.4 Tabel 14. Uji Autokorelasi 0.2 0.0 0.0 0.2 0.4 0.6 0.8 1.0 Model Observed Cum Prob 1 Gambar 2. Normalitas P-P Plot pada Dependen Variabel Return Saham Tabel 13. UjiMultikolinearitas ,174 1,888 Scatterplot Collinearity Statistics Tolerance VIF .997 .466 .467 .965 .251 .228 .728 .859 .871 .546 ,157 Uji Heterokedastisitas Dependent Variable: RETURN SAHAM 1.003 2.148 2.139 1.036 3.979 4.392 1.373 1.164 1.148 1.833 Regression Studentized Deleted (Press) Residual (Constant) CR DER LEV NPM ROE ROA EPS TATO PER PBV ,417(a) DurbinWatson Dari tabel 14. tersebut, dapat dilihat bahwa nilai Durbin Watson sebesar 1,888 dan sesuai dengan yang disampaikan oleh Santoso (2000) yang menjadi patokan terjadi tidaknya autokorelasi adalah jika angka D-W di antara -2 sampai +2 yang berarti tidak ada autokorelasi, dengan demikian angka/nilai Durbin Watson sebesar 1,888 berada diantara angka patokan yang disampaikan oleh Santoso (2000), yang menunjukkan bahwa tidak adanya autokorelasi antar variabel bebas yang diteliti. Uji Multikolinearitas 1 Adjusted R Square R Square a Predictors: (Constant), PBV, NPM, CR, DER, EPS, PER, TATO, LEV, ROE, ROA b Dependent Variable: RETURN SAHAM Dalam penelitian ini, uji normalitas hanya akan dideteksi melalui analisis grafik normal P-Plot yang dihasilkan melalui perhitungan regresi dengan software SPSS. Adapun hasil pengujiannya tersebut telah memperlihatkan pada grafik normalitas P Plot, bahwa penyebaran data yang terjadi ada di sekitar garis diagonal dan mengikuti garis diagonal, dengan demikian distribusi data telah memenuhi asumsi normalitas. Model R a Dependent Variable: RETURN SAHAM 7.5 5.0 2.5 0.0 -2.5 Uji ini dilakukan untuk menunjukkan ada tidaknya korelasi yang besar diantara variable bebas. Hasil pengujian -4 -2 0 2 4 Regression Standardized Predicted Value Gambar 3. Output Heterokedastisitas 252 6 238 - 257 Jurnal Keuangan & Bisnis Tabel 16. Hasil Uji t Variabel Independen terhadap Return Saham Hasil pengujian heterokedastisitas pada penelitian ini menggunakan program software SPSS dengan cara mengamati pola yang terdapat pada scatter plot, yang hasilnya dapat dilihat pada gambar 3. Pada gambar tersebut dapat terlihat bahwa titik-titik menyebar secara acak, tidak membentuk sebuah pola tertentu yang jelas, serta tersebar baik di atas maupun dibawah angka nol pada sumbu Y. Hal ini berarti tidak terjadi heterokedastisitas pada model regresi, sehingga model regresi layak dipakai. Unstandardized Coefficients B Std. Error 1 (Constant) -,466 ,139 CR -,001 ,001 DER -,046 ,033 LEV ,953 ,292 NPM ,315 ,148 ROE -,083 ,491 ROA 2,998 ,948 EPS 1,91E-005 ,000 TATO -,003 ,034 PER ,002 ,001 PBV ,055 ,021 a Dependent Variable: RETURN SAHAM Model Pengujian Hipotesis 1 (Satu) Dalam pengujian yang dilakukan pada hipotesis 1 (satu) yang menggunakan persamaan regresi linier berganda seperti yang telah diuraikan pada bab sebelumnya diperoleh hasil uji model (goodness of fit) dengan menggunakan data CR (X1), DER (X2), LEV (X3), NPM (X4), ROE (X5), ROA (X6), EPS (X7), TATO (X8), PER (X9), PBV (X10) dan Return Saham (Y) sebanyak 496 pengamatan pada tabel 15. berikut ini. Tabel 15. Nilai R Square Hipotesis 6 (enam) 1 R .417(a) R Square Adjusted R Square Std. Error of the Estimate DurbinWatson .174 .157 .82365 1.888 t -3,360 -1,284 -1,395 3,266 2,130 -,168 3,158 ,554 -,078 3,754 2,663 Sig. ,001 ,200 ,164 ,001 ,034 ,867 ,002 ,580 ,938 ,000 ,008 Hasil uji t persamaan regresi untuk model analisis pada hipotesis 6 (enam) berdasarkan tabel 5.30. menunjukkan bahwa nilai signifikan CR (X1) sebesar 0,200, nilai signifikan DER (X2) sebesar 0,164, nilai signifikan LEV (X3) sebesar 0,001, nilai signifikan NPM (X4) sebesar 0,034, nilai signifikan ROE (X5) sebesar 0,867, nilai signifikan ROA (X6) sebesar 0,002, nilai signifikan EPS (X7) sebesar 0,580, nilai signifikan TATO (X8) sebesar 0,938, nilai signifikan PER (X9) sebesar 0,000 dan nilai signifikan PBV (X10) sebesar 0,008, dimana dari kesemua variabel bebas tersebut menunjukkan bahwa nilai signifikan yang lebih kecil dari nilai α = 0,05 terdiri dari LEV, NPM, ROA, PER dan PBV sedangkan variabel CR, DER, ROE, EPS dan TATO menunjukkan nilai signifikan yang lebih besar dari nilai α = 0,05. Hasil tersebut memberikan informasi bahwa dari persamaan regresi berganda untuk hipotesis 6 (enam) pada penelitian ini ada lima variabel bebas dari proksi rasio keuangan yang berpengaruh signifikan terhadap return saham yaitu LEV, NPM, ROA, PER dan PBV dan juga ada lima variabel bebas dari proksi rasio keuangan yang tidak berpengaruh signifikan terhadap return saham yaitu CR, DER, ROE, EPS dan TATO. Model analisis regresi berganda antara variabel X terhadap Y dapat diformulasikan dalam model persamaan sebagai berikut : Pengujian Hipotesis Model November a Predictors: (Constant), DER, LEV b Dependent Variable: RETURN SAHAM Dari tabel 15. tersebut dapat dilihat bahwa nilai R2 (koefisien determinasi) dari persamaan regresi hipotesis 6 (enam) adalah sebesar 15,7 % (nilai yang digunakan adalah adjusted R2 karena persamaan regresi yang dipakai adalah persamaan regresi berganda) yang artinya bahwa persamaan model analisis pada hipotesis 6 (enam) hanya mampu memberikan penjelasan pengaruh CR, DER, LEV, NPM, ROE, ROA, EPS, TATO, PER dan PBV terhadap Y sebesar 15,7 % selebihnya lebih banyak dijelaskan oleh faktor lainnya. Setelah nilai R2 (koefisien determinasi) diperoleh, langkah selanjutnya adalah melakukan uji statistik, dimana uji yang pertama dilakukan adalah uji t statistik dimana hasilnya dapat dilihat pada tabel 16. berikut ini. Y = - 0,466 - 0,001 X1 - 0,046 X2 + 0,953 X3 + 0,315 X4 - 0,083 X5 + 2,998 X6 0,00000191 X7 - 0,003 X8 + 0,002 X9 + 0,055 X10 Dari hasil persamaan regresi berganda tersebut, masing-masing variabel bebas dapat 253 2010 Taufik Hidayat diinterprestasikan pengaruhnya terhadap return saham sebagai berikut : 1. Current Ratio (CR) (X1) memiliki koefisien bertanda negatif sebesar 0,001, hal tersebut berarti apabila nilai koefisien regresi variabel lainnya tetap (tidak berubah), maka perubahan CR sebesar 1% akan menurunkan return saham sebesar 0,1 %. 2. Debt to Equity Ratio (DER) (X2) memiliki koefisien bertanda negatif sebesar 0,046, hal tersebut berarti apabila nilai koefisien regresi variabel lainnya tetap (tidak berubah), maka perubahan DER sebesar 1% akan menurunkan return saham sebesar 4,6 %. 3. Leverage Ratio (LEV) (X3) memiliki koefisien bertanda positif sebesar 0,953, hal tersebut berarti apabila nilai koefisien regresi variabel lainnya tetap (tidak berubah), maka perubahan LEV sebesar 1% akan meningkatkan return saham sebesar 95,3 %. 4. Net Profit Margin (NPM) (X4) memiliki koefisien bertanda positif sebesar 0,315, hal tersebut berarti apabila nilai koefisien regresi variabel lainnya tetap (tidak berubah), maka perubahan NPM sebesar 1% akan meningkatkan return saham sebesar 31,5 %. 5. Return on Equity (ROE) (X5) memiliki koefisien bertanda negatif sebesar 0,083, hal tersebut berarti apabila nilai koefisien regresi variabel lainnya tetap (tidak berubah), maka perubahan ROE sebesar 1% akan menurunkan return saham sebesar 8,3 %. 6. Return on Assets (ROA) (X6) memiliki koefisien bertanda positif sebesar 2,998, hal tersebut berarti apabila nilai koefisien regresi variabel lainnya tetap (tidak berubah), maka perubahan ROA sebesar 1% akan meningkatkan return saham sebesar 299,8 %. 7. Earnings Per Share (EPS) (X7) memiliki koefisien bertanda negatif sebesar 0,00000191, hal tersebut berarti apabila nilai koefisien regresi variabel lainnya tetap (tidak berubah), maka perubahan EPS sebesar 1% akan menurunkan return saham sebesar 0,000191 %. 8. Total Assets Turnover (TATO) (X8) memiliki koefisien bertanda negatif sebesar 0,003, hal tersebut berarti apabila nilai koefisien regresi variabel lainnya tetap (tidak berubah), maka perubahan TATO sebesar 1% akan menurunkan return saham sebesar 0,3 %. 9. Price to Earnings Ratio (PER) (X9) memiliki koefisien bertanda positif sebesar 0,002, hal tersebut berarti apabila nilai koefisien regresi variabel lainnya tetap (tidak berubah), maka perubahan PER sebesar 1% akan meningkatkan return saham sebesar 0,2 %. 10.Price to Book Value (PBV) (X10) memiliki koefisien bertanda positif sebesar 0,055, hal tersebut berarti apabila nilai koefisien regresi variabel lainnya tetap (tidak berubah), maka perubahan PBV sebesar 1% akan meningkatkan return saham sebesar 5,5 %. Uji statistik yang selanjutnya dilakukan adalah uji F atau uji secara bersama. Hasil alat uji secara bersama akan digunakan untuk mengetahui apakah variabel bebas secara bersama berpengaruh signifikan terhadap variabel terikat. Berdasarkan hasil output regresi dengan menggunakan software SPSS yang dapat dilihat pada tabel 5.31 berikut ini, maka dapat dilihat secara bersama-sama untuk current ratio (CR) (X1), debt to equity ratio (DER) (X2), leverage ratio (LEV) (X3), net profit margin (NPM) (X4), return on equity (ROE) (X5), return on assets (ROA) (X6), earning per share (EPS) (X7), total assets turn over (TATO) (X8), price to earnings ratio (PER) (X9) dan price to book value (PBV) (X10) mempengaruhi Return Saham (Y). Tabel 17. Hasil Uji F Model Mean Square F Sig. Regression 6,916 10,194 ,000(a) Residual ,678 Total a Predictors: (Constant), PBV, NPM, CR, DER, EPS, PER, TATO, LEV, ROE, ROA b Dependent Variable: RETURN SAHAM 1 Dari tabel 17. diperoleh nilai Fhitung sebesar 10,194 sedangkan nilai signifikan Fnya adalah sebesar 0,000, yang artinya bahwa nilai signifikan F lebih kecil dari nilai α = 0,05. Hasil ini memberikan arti bahwa current ratio (CR) (X1), debt to equity ratio (DER) (X2), leverage ratio (LEV) (X3), net profit margin (NPM) (X4), return on equity (ROE) (X5), return on assets (ROA) (X6), earning per share (EPS) (X7), total assets turn over (TATO) (X8), price to earnings ratio (PER) 254 238 - 257 Jurnal Keuangan & Bisnis (X9) dan price to book value (PBV) (X10) secara bersama mempunyai pengaruh signifikan terhadap return saham. Dengan demikian hipotesis 6 (enam) yang menyatakan bahwa rasio keuangan secara simultan mempunyai pengaruh terhadap return saham dapat diterima. Hasil ini sekaligus memberikan bukti secara empiris bahwa rasio keuangan dengan proksi current ratio (CR), debt to equity ratio (DER), leverage ratio (LEV), net profit margin (NPM), return on equity (ROE), return on assets (ROA), earning per share (EPS), total assets turn over (TATO), price to earnings ratio (PER) dan price to book value (PBV) memiliki pengaruh signifikan terhadap return saham. uji t (uji parsial) menunjukkan bahwa ada lima variabel rasio keuangan yang berpengaruh signifikan terhadap return saham yakni LEV, NPM, ROA, PER dan PBV, serta ada lima variabel rasio keuangan yang tidak berpengaruh signifikan terhadap return saham yakni CR, DER, ROE, EPS dan TATO. KESIMPULAN DAN SARAN Kesimpulan Berdasarkan hasil pembahasan penelitian yang telah diuraikan sebelumnya maka dapat disimpulkan hal-hal sebagai berikut : Hasil pengujian dan analisis menunjukkan bahwa secara simultan rasio keuangan dengan menggunakan variabel current ratio (CR), debt to equity ratio (DER), leverage ratio (LEV), net profit margin (NPM), return on equity (ROE), return on assets (ROA), earning per share (EPS), total assets turn over (TATO), price to earnings ratio (PER) dan price to book value (PBV) mempunyai pengaruh signifikan terhadap return saham. Hasil ini selaras dengan literatur yang disampaikan oleh Weston dan Brigham (1994), Warsidi (2000) dan SAK (2004). Hasil ini mengindikasikan bahwa rasio keuangan, memberikan informasi yang menarik dan positif bagi pihak investor. PEMBAHASAN Pengaruh Rasio Return Saham Keuangan November Terhadap Berdasar hasil penelitian yang telah dilakukan, dari perhitungan regresi berganda model analisis untuk hipotesis 1 (satu) selama periode pengamatan (2004 - 2007) menunjukkan bahwa hasil pengujian dengan menggunakan variabel CR, DER, LEV, NPM, ROE, ROA, EPS, TATO, PER dan PBV sebagai proksi rasio keuangan secara bersama (simultan) berpengaruh signifikan terhadap return saham pada perusahaan di BEI. Hasil uji F (uji simultan) memberikan informasi bahwa rasio keuangan berpengaruh signifikan terhadap return saham. Hasil tersebut menunjukkan bahwa H6 dapat diterima. Dengan demikian dapat disimpulkan bahwa rasio keuangan secara simultan berpengaruh signifikan terhadap return saham (Y). Hasil ini selaras dengan yang disampaikan oleh Warsidi (2000) yang menyatakan bahwa meskipun pelaporan keuangan memiliki tujuan sosial yang luas, akan tetapi orientasinya terletak pada investor dan kreditor, karena dengan memenuhi kebutuhan mereka maka hampir semua kebutuhan dari para pemakai eksternal lainnya akan terpenuhi. Hal senada juga tersirat dari Kerangka Dasar Penyusunan Penyajian Laporan Keuangan (2004, par. 28). Hal ini mengindikasikan bahwa informasi rasio keuangan perusahaan go publik di BEI memberikan sinyal positif ketertarikan investor dalam melakukan investasinya. Hasil Keterbatasan Peneliti menyadari bahwa masih banyak terdapat beberapa kelemahan yang ada dalam penelitian ini, yaitu : 1. Periode pengamatan hanya mampu diamati untuk tahun 2004 sampai dengan 2007, tidak sampai dengan tahun 2008, ini disebabkan oleh belum tersedianya data laporan tersebut sampai dengan batas periode penelitian ini diusulkan. 2. Metode sampel yang dipergunakan masih membatasi jumlah sampel yang digunakan, yakni dengan menggunakan alasan-alasan tertentu. 255 2010 Taufik Hidayat Berdasarkan keterbatasan peneliti, maka masih perlu dilakukan penyempurnaan terhadap penelitian ini. Saran tersebut adalah sebagai berikut : Harahap, Zulkifli. 2006. Pengaruh Beberapa faktor Fundamental dan Teknikal terhadap harga saham Perusahaan Manufaktur di BEJ. Tesis. Sekolah Pascasarjana USU Tidak dipublikasikan. 1. Untuk peneliti selanjutnya sebaiknya lebih memperpanjang periode amatan dalam penelitian selanjutnya sehingga diharapkan bisa memberikan data yang valid dan up to date terkait dengan masalah penelitian ini. Hartono, Jogianto dan Cendrawati, 1999. ROA and EVA: A Comparative Empirical Study, Gadjah Mada International Journal of Business. Vol. 1 no. 1. pp. 45-54. Saran 2. Untuk peneliti selanjutnya sebaiknya menggunakan metode sampel yang berbeda dari penelitian ini, dengan demikian diharapkan akan memberikan kontribusi informasi yang lebih baik dan akurat untuk penelitian pada masa mendatang. Helfert, Erick A. 2000. Technique of Financial Analysis. A Guide to Value Creation, Mc Graw-Hill. International Edition. Husnan, Suad. 2001. Dasar-Dasar Teori Portofolio dan Analisis Sekuritas. UPP AMP YKPN : Yogyakarta. Ikatan Akuntan Indonesia. 2004. Standar Akuntansi Keuangan. per 1 Januari 2004. Salemba Empat : Jakarta. DAFTAR PUSTAKA Ang, Robbert. 1997. Buku Pintar : Pasar Modal Indonesia. Mediasoft Indonesia. Indonesian Capital Market Directory. 2007. Bursa Efek Indonesia. Edisi ke-8. Jakarta. Asyik, Nur Fadjrih. 1999. Tambahan Kandungan Informasi Rasio Arus Kas. Jurnal Riset Akuntansi Indonesia, Vol. 2, No. 2, Juli: 230-250. Indriantoro, Nur dan Bambang Supomo. 2000. Metodologi Penelitian Bisnis. Edisi Pertama. Penerbit BPFE : Yogyakarta. Daniati, Nina. dan Suhairi. 2006. Pengaruh Kandungan Informasi Komponem Arus Kas, Laba Kotor dan Size Perusahaan Terhadap Expected Return Saham (Pada Industry Textile dan Automotive Yang Terdaftar di BEJ). Simposium Nasional Akuntansi IX. IAIKompartemen Akuntan Pendidik Itan, Iskandar dan Akhmad Syahroza. 2003. The Influence of Financial Performance to Price of LQ 45 Stocks At Jakarta Stocks Exchange. Simposium Nasional Akuntansi VI. IAIKompartemen Akuntan Pendidik : Surabaya Gani, Enjelwati. 2002. Analisis pengaruh Kinerja keuangan Perusahaan terhadap harga saham. Tesis. Program Magister Manajemen Universitas Bina Nusantara : Jakarta Jogiyanto. 1998. Portofolio Saham. Bagian Penerbit Fakultas Ekonomi UGM : Yogyakarta. Norpratiwi, Agustina M.V. 2007. Analisis Korelasi Investment Opportunity Set Terhadap Return Saham (Pada Saat Pelaporan Keuangan Perusahaan). Penerbit STIE YKPN Yogyakarta. Ghozali, Imam. 2005. Aplikasi Analisis Multivariate Dengan Program SPSS. Badan Penerbit Universitas Diponegoro : Semarang. Oktora, Miranda., Yuliana Salim, Thio Anastasia. 2003. Analisis Pengaruh Penilaian Kinerja dengan Konsep Konvensional dan Konsep Value Based Terhadap Return Saham Simposium Gujarati, Damodar, 1999. Ekonometrika Dasar. Terjemahan Sumarno Zain. Penerbit Erlangga : Jakarta 256 238 - 257 Jurnal Keuangan & Bisnis Nasional Akuntansi X. IAIKompartemen Akuntan Pendidik : Makasar. Weston, J. Fred., dan Eugene F. Brigham. 1994. Dasar-Dasar Manajemen Keuangan. Jilid I. Edisi Ke-7. Cetakan Kelima. Terjemahan A.Q. Khalid. Penerbit Erlangga : Jakarta Pradhono dan Yulius Jogi Christiawan. 2004. “Pengaruh EVA, RI, Earnings, dan Arus Kas Operasi Terhadap Return yang diterima Oleh Pemegang Saham (Studi Pada Perusahaan Manufaktur yang Terdaftar di Bursa Efek Jakarta)”, Jurnal Akuntansi dan Keuangan. November. Hal. 140-165. Prasetyo, Teguh. 2000. Analisa Rasio Keuangan dan Nilai Kapitalisasi Pasar sebagai Prediksi Harga Saham di BEJ pada periode Bullish dan Bearish. Simposium Nasional Akuntansi III. IAIKompartemen Akuntan Pendidik. Agustus: pp.652-695. Sawir, Agnes. 2005. Analisis Kinerja Keuangan dan Perencanaan Keuangan Perusahaan. PT Gramedia Pustaka Utama : Jakarta. Sugiyono. 2004. Metode Penelitian Bisnis. Cetakan Ketujuh. Alfabeta : Bandung. Suhairy, Hapcin. 2006. Pengaruh Rasio Profitabilitas dan Leverage Terhadap Return Saham pada Perusahaan Manufaktur di BEJ. Tesis. Sekolah Pascasarjana USU Tidak dipublikasikan. Utami & Santoso. 1998. Pengaruh Informasi Penghasilan Perusahaan terhadap Harga Saham. Jurnal Akuntansi Manajemen dan Ekonomi, Vol. 1, No. 5 Van November Horne, James C., dan John M. Wachowicz, Jr. 2005. Fundamentals of Financial Management (PrinsipPrinsip Manajemen Keuangan). Buku 1. Edisi Ke-12. Terjemahan Dewi Fitriasari, S.S., M.Si., Ak. dan Deni Arnos Kwary, M.Hum. Penerbit Salemba Empat : Jakarta Warsidi. 2000. Evaluasi Kegunaan Rasio Keuangan Dalam Memprediksi Perubahan Di Masa Yang Akan Datang. Jurnal Akuntansi Manajemen dan Ekonomi, Vol. 2, No. 1 257