AKUNTANSI PAJAK MENENGAH

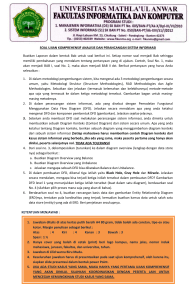

advertisement