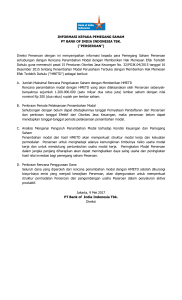

prospektus ringkas informasi dalam dokumen ini masih dapat

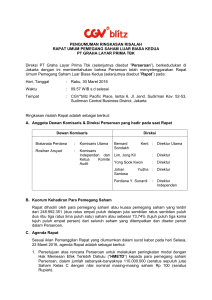

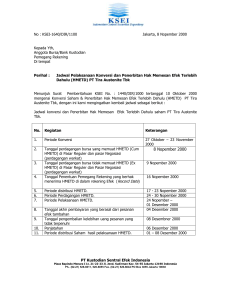

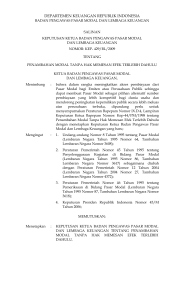

advertisement