Crowdfunding: Pendorong Efisiensi yang Belum Pernah Ada di

advertisement

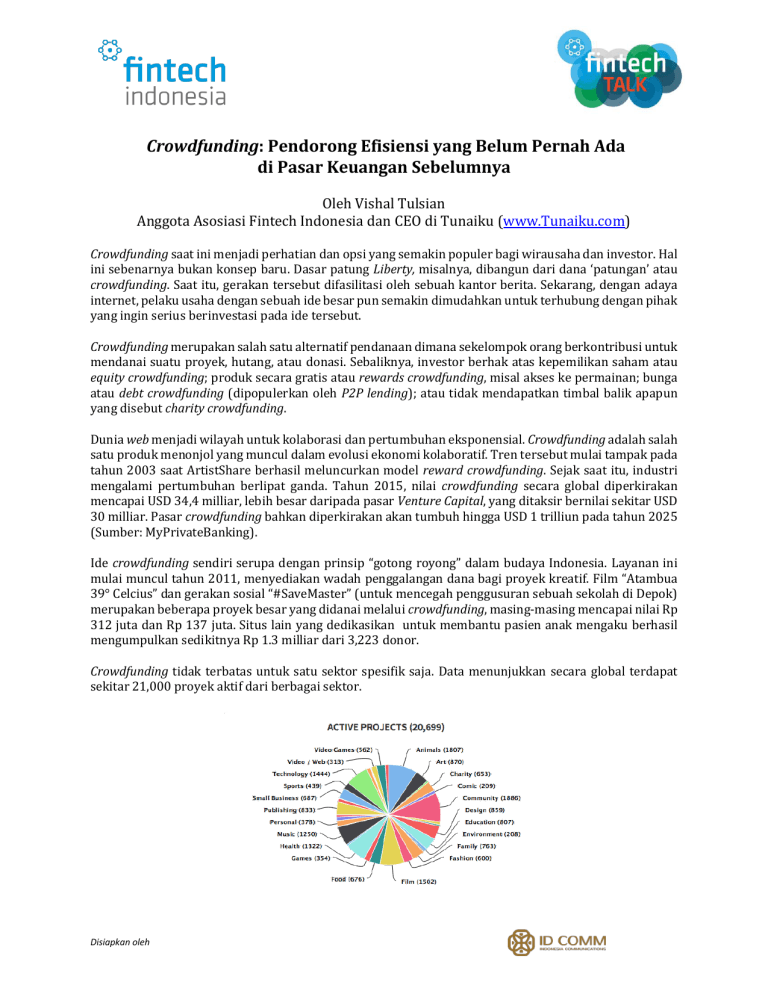

Crowdfunding: Pendorong Efisiensi yang Belum Pernah Ada di Pasar Keuangan Sebelumnya Oleh Vishal Tulsian Anggota Asosiasi Fintech Indonesia dan CEO di Tunaiku (www.Tunaiku.com) Crowdfunding saat ini menjadi perhatian dan opsi yang semakin populer bagi wirausaha dan investor. Hal ini sebenarnya bukan konsep baru. Dasar patung Liberty, misalnya, dibangun dari dana ‘patungan’ atau crowdfunding. Saat itu, gerakan tersebut difasilitasi oleh sebuah kantor berita. Sekarang, dengan adaya internet, pelaku usaha dengan sebuah ide besar pun semakin dimudahkan untuk terhubung dengan pihak yang ingin serius berinvestasi pada ide tersebut. Crowdfunding merupakan salah satu alternatif pendanaan dimana sekelompok orang berkontribusi untuk mendanai suatu proyek, hutang, atau donasi. Sebaliknya, investor berhak atas kepemilikan saham atau equity crowdfunding; produk secara gratis atau rewards crowdfunding, misal akses ke permainan; bunga atau debt crowdfunding (dipopulerkan oleh P2P lending); atau tidak mendapatkan timbal balik apapun yang disebut charity crowdfunding. Dunia web menjadi wilayah untuk kolaborasi dan pertumbuhan eksponensial. Crowdfunding adalah salah satu produk menonjol yang muncul dalam evolusi ekonomi kolaboratif. Tren tersebut mulai tampak pada tahun 2003 saat ArtistShare berhasil meluncurkan model reward crowdfunding. Sejak saat itu, industri mengalami pertumbuhan berlipat ganda. Tahun 2015, nilai crowdfunding secara global diperkirakan mencapai USD 34,4 milliar, lebih besar daripada pasar Venture Capital, yang ditaksir bernilai sekitar USD 30 milliar. Pasar crowdfunding bahkan diperkirakan akan tumbuh hingga USD 1 trilliun pada tahun 2025 (Sumber: MyPrivateBanking). Ide crowdfunding sendiri serupa dengan prinsip “gotong royong” dalam budaya Indonesia. Layanan ini mulai muncul tahun 2011, menyediakan wadah penggalangan dana bagi proyek kreatif. Film “Atambua 39° Celcius” dan gerakan sosial “#SaveMaster” (untuk mencegah penggusuran sebuah sekolah di Depok) merupakan beberapa proyek besar yang didanai melalui crowdfunding, masing-masing mencapai nilai Rp 312 juta dan Rp 137 juta. Situs lain yang dedikasikan untuk membantu pasien anak mengaku berhasil mengumpulkan sedikitnya Rp 1.3 milliar dari 3,223 donor. Crowdfunding tidak terbatas untuk satu sektor spesifik saja. Data menunjukkan secara global terdapat sekitar 21,000 proyek aktif dari berbagai sektor. Disiapkan oleh Berdasarkan riset Crowdfunding Center, terdapat sekitar 442 kampanye crowdfunding diluncurkan setiap harinya dengan pendanaan sebesar USD 60.000 per jam. Ada sekitar 162 negara aktif dengan Amerika Serikat mengambil porsi terbesar. Dari 20.669 proyek aktif, AS berkontribusi sekitar 11.505, sementara Inggris 2.205 dan Kanada 1.137. Indonesia masih punya banyak ruang untuk tumbuh dengan jumlah proyek aktif yang baru mencapai sekitar 30. Meningkatkan Efisiensi, Tidak Hanya Menekan Biaya Kepraktisan bisa jadi alasan utama popularitas model pendanaan ini. Crowdfunding dapat mengeliminasi peran perantara yang mematok biaya besar, seperti bank atau lembaga keuangan lainnya. Namun, saya kurang sepaham dengan pandangan ini. Jika crowdfunding berhasil hanya karena menurunkan biaya transaksi, maka pemain lama dapat memotong tarif mereka juga, memanfaatkan teknologi baru dalam set up yang ada. Di sisi lain, bank juga telah dipercaya untuk menyimpan pendapatan seseorang. Saya percaya crowdfunding sukses karena berhasil menawarkan suatu tingkat efisiensi dan kecanggihan yang belum pernah ada sebelumnya. Contoh lain, pendanaan debt crowdfunding. Banyak yang menyatakan rentang bunga deposito dan pinjaman bank yang berkisar antara 4% hingga 8% merupakan nilai yang sangat tinggi sehingga mendorong munculnya crowdfunding. Ini bisa menjadi salah satu alasan, namun apakah ini akan menjadi faktor penjamin keberhasilan di masa depan? Menurut saya tidak, karena bank akan mengejar ketinggalan. Saya juga percaya bahwa crowdfunding membawa efisiensi pemberian skor kredit yang belum pernah dilihat sebelumnya. Bank vs P2P Lenders Saat ini, bank memberi pinjaman ke individu (dalam bentuk kartu kredit atau pinjaman tanpa jaminan yang merupakan target kompetisi P2P lenders). Bagi bank, kelompok ini hanya satu dari berbagai aset pinjaman yang biasanya jumlahnya kecil (antara 5% hingga 10%) karena sebagian besar aset mereka didedikasikan untuk pinjaman dengan jaminan. Bank jelas tidak berinvestasi banyak dalam metode pemberian skor kredit untuk segmen ini. Sebaliknya, perusahaan P2P lending sepenuhnya bergantung pada model skor kredit yang jika tidak istimewa akan membuat perusahaan gulung tikar. Hal ini memaksa mereka untuk berinvestasi besar pada analitik data dan terus mempertajam model skor kredit, yang saat ini tidak terjadi di pemberi pinjaman konvensional. Bagaimana dengan Masa Depan? Fenomena crowdfunding merupakan sebuah progresi alami menuju efisiensi pasar, sehingga menjadi kekuatan yang harus diakui. Banyak tipe pemain baru yang akan masuk dalam sektor keuangan dan pemain lama akan dipaksa untuk mengubah model bisnis mereka untuk berkompetisi. Berbagai sub sektor spesifik akan bermunculan, seperti real estate crowdfunding. Disiapkan oleh Regulasi akan memainkan peran penting dalam mempercepat adopsi di berbagai negara. Negara seperti Inggris memimpin dalam hal ini dan diperkirakan akan menentukan panduan regulasi untuk industri ini. Indonesia juga memiliki potensi besar, sambil menanti regulasi OJK yang diharapkan akan segera terbit dalam waktu dekat. . Disiapkan oleh