7 II. TINJAUAN PUSTAKA 2.1 Kebangkrutan Kebangkrutan

advertisement

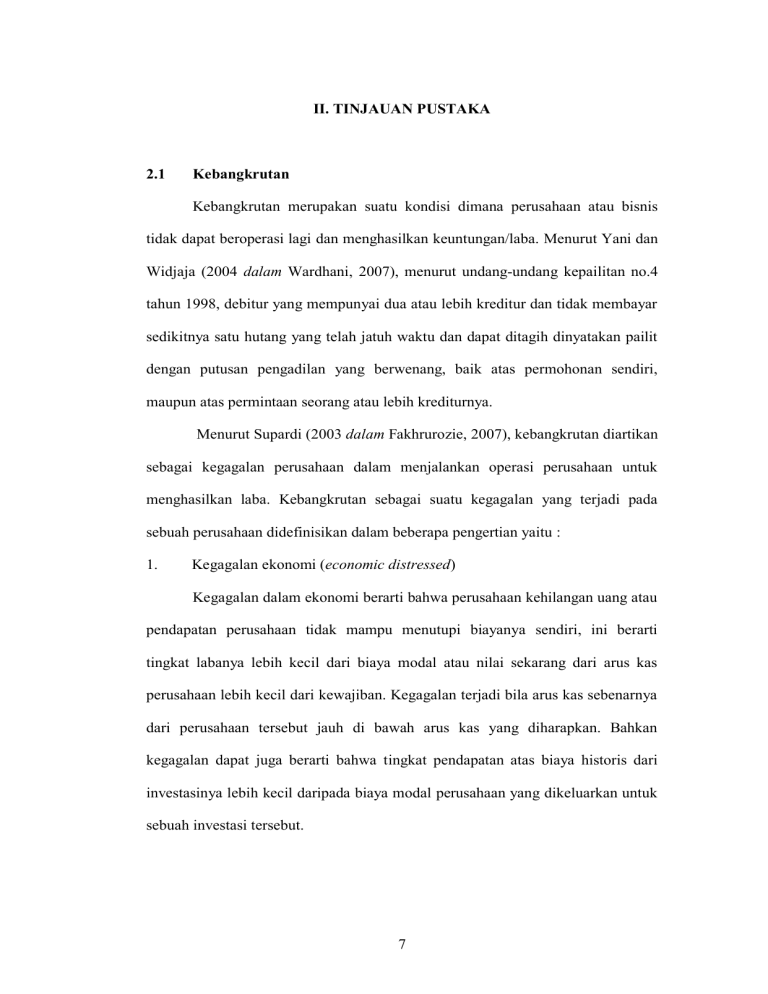

II. TINJAUAN PUSTAKA 2.1 Kebangkrutan Kebangkrutan merupakan suatu kondisi dimana perusahaan atau bisnis tidak dapat beroperasi lagi dan menghasilkan keuntungan/laba. Menurut Yani dan Widjaja (2004 dalam Wardhani, 2007), menurut undang-undang kepailitan no.4 tahun 1998, debitur yang mempunyai dua atau lebih kreditur dan tidak membayar sedikitnya satu hutang yang telah jatuh waktu dan dapat ditagih dinyatakan pailit dengan putusan pengadilan yang berwenang, baik atas permohonan sendiri, maupun atas permintaan seorang atau lebih krediturnya. Menurut Supardi (2003 dalam Fakhrurozie, 2007), kebangkrutan diartikan sebagai kegagalan perusahaan dalam menjalankan operasi perusahaan untuk menghasilkan laba. Kebangkrutan sebagai suatu kegagalan yang terjadi pada sebuah perusahaan didefinisikan dalam beberapa pengertian yaitu : 1. Kegagalan ekonomi (economic distressed) Kegagalan dalam ekonomi berarti bahwa perusahaan kehilangan uang atau pendapatan perusahaan tidak mampu menutupi biayanya sendiri, ini berarti tingkat labanya lebih kecil dari biaya modal atau nilai sekarang dari arus kas perusahaan lebih kecil dari kewajiban. Kegagalan terjadi bila arus kas sebenarnya dari perusahaan tersebut jauh di bawah arus kas yang diharapkan. Bahkan kegagalan dapat juga berarti bahwa tingkat pendapatan atas biaya historis dari investasinya lebih kecil daripada biaya modal perusahaan yang dikeluarkan untuk sebuah investasi tersebut. 7 8 2. Kegagalan Keuangan (Financial Distressed) Kegagalan keuangan bisa juga diartikan sebagai insolvensi yang membedakan antara dasar arus kas dan dasar saham. Insolvensi atas dasar arus kas ada dua bentuk yaitu : 1) Insolvensi teknis Perusahaan bisa dianggap gagal jika perusahaan tidak dapat memenuhi kewajiban pada saat jatuh tempo. Walaupun total aktiva melebihi total utang atau terjadi bila suatu perusahaan gagal memenuhi salah satu atau lebih kondisi dalam ketentuan hutangnya seperti rasio aktiva lancar terhadap utang lancar yang telah ditetapkan atau rasio kekayaan bersih terhadap total aktiva yang disyaratkan. Insolvensi teknis juga terjadi bila arus kas tidak cukup untuk memenuhi pembayaran bunga atau pembayaran kembali pokok pada tanggal tertentu. 2) Insolvensi dalam pengertian kebangkrutan Dalam pengertian ini kebangkrutan didefinisikan dalam ukuran sebagai kekayaan bersih negatif dalam neraca konvensional atau nilai sekarang dari arus kas yang diharapkan lebih kecil dari kewajiban. 2.2 Penyebab Kegagalan Perusahaan Menurut Riyanto (2001) faktor penyebab kegagalan suatu perusahaan dapat digolongkan menjadi dua yaitu: 1. Sebab intern adalah sebab-sebab yang timbul dari dalam perusahaan itu sendiri, yang meliputi sebab finansial maupun non finansial. 1) Sebab-sebab yang menyangkut bidang finansial meliputi: 9 a. Adanya utang yang terlalu besar sehingga memberikan beban tetap yang berat bagi perusahaan. b. Adanya “current liabilities” yang terlalu besar diatas “current assets”. c. Lambatnya pengumpulan piutang atau banyaknya “Bad-Debts” (piutang tak tertagih). d. Kesalahan dalam “dividend-policy”. e. Tidak cukupnya dana-dana penyusutan. 2) Sebab-sebab yang menyangkut bidang non finansiil meliputi: a. Adanya kesalahan pada para pendiri perusahaan, yaitu antara lain: a) Kesalahan dalam pemilihan tempat kedudukan perusahaan. b) Kesalahan dalam penentuan produk yang dihasilkan. c) Kesalahan dalam penentuan besarnya perusahaan. b. Kurang baiknya struktur organisasi perusahaan. c. Kesalahan dalam pemilihan pimpinan perusahaan. d. Adanya “managerial incompetence”. a) Kesalahan dalam policy pembelian. b) Kesalahan dalam policy produksi. c) Kesalahan dalam policy marketing. d) Adanya ekspansi yang berlebih-lebihan. 2. Sebab ekstern adalah sebab-sebab yang timbul atau berasal dari luar perusahaan dan yang berada diluar kekuasaan atau kontrol dari pimpinan perusahaan atau badan usaha, yaitu antara lain: 1) Adanya persaingan yang hebat. 2) Berkurangnya permintaan terhadap produk yang dihasilkannya. 10 3) Turunnya harga-harga, dan lain sebagainya. 2.3 Manfaat Informasi Kebangkrutan Menurut Hanafi dan Halim (2000) informasi kebangkrutan sangat bermanfaat bagi beberapa pihak seperti berikut ini: 1. Pemberi Pinjaman Informasi kebangkrutan bisa bermanfaat untuk mengambil keputusan siapa yang akan diberi pinjaman, dan kemudian bermanfaat untuk kebijakan memonitor pinjaman yang ada. 2. Investor Investor saham atau obligasi yang dikeluarkan oleh suatu perusahaan tentunya akan sangat berkepentingan melihat adanya kemungkinan bangkrut atau tidaknya perusahaan yang menjual surat berharga tersebut. Investor yang menganut strategi aktif akan mengembangkan model prediksi kebangkrutan untuk melihat tanda-tanda kebangkrutan seawal mungkin dan kemudian mengantisipasi kemungkinan tersebut. 3. Pemerintah Pada beberapa sektor usaha, lembaga pemerintah mempunyai tanggung jawab untuk mengawasi jalannya usaha tersebut. Pemerintah juga mempunyai badan-badan usaha yang harus selalu diawasi. Lembaga pemerintah mempunyai kepentingan untuk melihat tanda-tanda kebangkrutan lebih awal supaya tindakan yang perlu bisa dilakukan lebih awal. 4. Akuntan 11 Akuntan mempunyai kepentingan terhadap informasi kelangsungan suatu usaha karena akuntan akan menilai kemampuan keberlangsungan usaha suatu perusahaan. 5. Manajemen Apabila manajemen bisa mendeteksi kebangkrutan lebih awal, maka tindakan-tindakan penghematan bisa dilakukan yang berkaitan dengan munculnya biaya yang diakibatkan oleh kebangkrutan. 2.4 Kinerja Keuangan Menurut Hanafi (2003) kinerja adalah suatu usaha yang dilaksanakan perusahaan untuk mengevaluasi efisien dan efektifitas dari aktivitas perusahaan yang telah dilaksanakan pada periode waktu tertentu. Lebih lanjut menurut Mulyadi (2001 dalam Purnomo, 2007), kinerja keuangan adalah suatu tampilan tentang kondisi keuangan perusahaan selama periode tertentu. Untuk mengukur keberhasilan suatu perusahaan pada umumnya berfokus pada laporan keuangannya disamping data-data non keuangan lain yang bersifat sebagai penunjang. Informasi kinerja bermanfaat untuk memprediksi kapasitas perusahaan dalam menghasilkan arus kas dari sumber dana yang ada. Pengukuran kinerja adalah penentuan secara periodik tampilan perusahaan yang berupa kegiatan operasional, struktur organisasi, dan karyawan berdasarkan sasaran, standar dan kriteria yang telah ditetapkan sebelumnya. Menurut Ikatan Akuntansi Indonesia IAI (1996 dalam Purnomo, 2007), kinerja perusahaan dapat diukur dengan menganalisis dan mengevaluasi laporan keuangan. Informasi posisi keuangan dan kinerja keuangan di masa lalu seringkali 12 digunakan sebagai dasar untuk memprediksi posisi keuangan dan kinerja di masa depan dan hal-hal lain yang langsung menarik perhatian pemakai seperti pembayaran dividen, upah, pergerakan harga sekuritas dan kemampuan perusahaan untuk memenuhi komitmennya ketika jatuh tempo. 2.5 Pengukuran Kinerja Berdasarkan Pada Laporan Keuangan Manajemen konvensional ukuran kinerja yang sering digunakan adalah ukuran keuangan, karena ukuran keuangan inilah yang dengan mudah dilakukan pengukurannya (Mulyadi dan Setiawan, 2001). Dalam manajemen konvensional, pencapaian visi misi organisasi diukur hanya dengan menggunakan ukuran keuangan yang bertolak pada hasil akhir yang nampak dari laporan keuangan terutama dari neraca dan laporan laba rugi yang merupakan rekaman data keuangan historis dan hasil realisasi anggaran yang merupakan refleksi dari proses operasional manajemen perusahaan (Ikhsan, 2005). 2.6 Laporan Keuangan Dari bermacam laporan yang diterbitkan perusahaan untuk para pemegang sahamnya, laporan tahunan (annual report) mungkin adalah yang paling penting. Dua jenis informasi diberikan dalam laporan ini. Pertama, yaitu bagian verbal, sering kali disajikan sebagai surat dari direktur utama, yang menguraikan hasil operasi perusahaan selama tahun lalu dan membahas perkembangan- perkembangan baru yang akan mempengaruhi operasi dimasa mendatang. Kedua, laporan tahunan menyajikan empat laporan keuangan dasar neraca , laporan laba rugi, laporan laba ditahan, dan laporan arus kas. Jika disajikan bersama, semua 13 laporan ini memberikan gambaran akuntansi atas operasi dan posisi keuangan perusahaan (Brigham dan Houston, 2009). Menurut Munawir (2002) laporan keuangan adalah hasil dari proses akuntansi yang dapat digunakan sebagai alat untuk berkomunikasi antara data keuangan atau aktivitas suatu perusahaan dengan pihak-pihak yang berkepentingan dengan data atau aktivitas perusahaan tersebut. Lebih lanjut menurut Apriyono (2008), laporan keuangan adalah ringkasan dari proses akuntansi selama tahun buku yang bersangkutan yang digunakan sebagai alat untuk berkomunikasi antara data keuangan atau aktivitas suatu perusahaan dengan pihak-pihak yang berkepentingan terhadap data atau aktivitas perusahaan tersebut. Menurut Dahlan (2008), laporan keuangan terdiri atas: (1) Neraca yang menginformasikan posisi keuangan pada saat tertentu, yang tercermin pada jumlah harta yang dimiliki, jumlah kewajiban, dan modal perusahaan. (2) Perhitungan laba rugi yang menginformasikan hasil-hasil yang telah dicapai oleh perusahaan serta biaya yang terjadi selama periode tertentu. (3) Laporan perubahan modal menunjukkan sumber dan penggunaan atau alasan-alasan yang menyebabkan perubahan modal perusahaan. (4) Laporan arus kas yang menginformasikan perubahan dalam posisi keuangan sebagai akibat dari kegiatan usaha, pembelanjaan, dan investasi selama periode yang bersangkutan. (5) Catatan atas laporan keuangan yang menginformasikan kebijaksanaan akuntansi yang mempengaruhi posisi keuangan dari hasil keuangan perusahaan. 14 2.6.1 Keterbatasan laporan keuangan Menurut SAK (Standard Akuntansi Keuangan) (dalam Harahap, 2010), sifat dan keterbatasan laporan keuangan adalah sebagai berikut : 1. Laporan keuangan bersifat historis, yaitu merupakan laporan atas kejadian yang telah lewat bukan masa kini. Karenanya laporan keuangan tidak dianggap sebagai satu-satunya sumber informasi dalam proses pengambilan keputusan ekonomi apalagi untuk meramalkan masa depan atau menentukan nilai (harga) perusahaan saat ini. 2. Laporan keuangan bersifat umum, dan bukan dimaksudkan untuk memenuhi kebutuhan pihak tertentu atau pihak khusus saja seperti untuk pihak yang akan membeli perusahaan. 3. Proses penyusunan laporan keuangan tidak luput dari penggunaan tafsiran dan berbagai pertimbangan. 4. Akuntansi hanya melaporkan informasi yang material. Demikian pula, penerapan prinsip akuntansi terhadap suatu fakta atau pos tertentu mungkin tidak dilaksanakan jika hal ini tidak menimbulkan pengaruh secara material terhadap kelayakan laporan keuangan. 5. Laporan keuangan bersifat konservatif dalam menghadapi ketidakpastian. Bila terdapat beberapa kemungkinan kesimpulan yang tidak pasti mengenai penilaian suatu pos, maka lazimnya dipilih alternatif yang menghasilkan laba bersih atau nilai aktiva yang paling kecil. Laba yang belum direalisasi tidak dicatat namun rugi kendati pun belum direalisasi tetapi sudak berlaku di pasar maka dapat dicatat, misalnya jika harga persediaan di pasar berada di bawah harga pokok maka perbedaan ini 15 dapat dicatat sebagai rugi namun jika harga melebihi harga pokok tidak dicatat sebagai laba. 6. Laporan keuangan lebih menekankan pada makna ekonomis suatu peristiwa/transaksi daripada bentuk hukumnya (formalitas). (Substannce over Form). Misalnya jika perusahaan memiliki plafon kredit 1 miliar, artinya perusahaan memiliki dana yang dapat ditarik setiap saat sebesar jumlah itu. Namun jika itu belum ditarik, kita tidak boleh mencatatnya sebagai unsur kas di neraca. 7. Laporan keuangan disusun dengan menggunakan istilah-istilah teknis, dan pemakai laporan diasumsikan memahami bahasa teknis akuntansi dan sifat dari informasi yang dilaporkan. 8. Adanya berbagai alternatif metode akuntansi yang dapat digunakan menimbulkan variasi dalam pengukuran sumber-sumber ekonomis dan tingkat kesuksesan antar perusahaan. Metode penilaian persediaan boleh menggunakan metode LIFO (Last In First Out), FIFO (First In First Out), Average, yang hasilnya pasti berbeda. Demikian juga metode penyusutan : Garis lurus, saldo menurun, sum of years digit, dan sebagainya. 9. Informasi yang bersifat kualitatif dan fakta yang tidak dapat dikuantifikasikan umumnya diabaikan. 2.6.2 Pihak yang berkepentingan terhadap laporan keuangan Menurut Djarwanto (1999) pihak-pihak yang berkepentingan terhadap laporan keuangan adalah (1) Pemilik perusahaan, dimana pemilik perusahaan sangat berkepentingan terhadap laporan keuangan terutama pemilik perusahaan 16 yang menyerahkan kepemimpinan usahanya kepada orang lain sehingga dengan mengetahui laporan keuangan pemiilik dapat menilai sukses tidaknya seorang manajer dalam memimpin perusahaan. Jika kinerja manajemen tidak mampu memuaskan pemiliknya dalam hal ini pemegang saham maka pemegang saham bisa mengganti manajemennya atau bahkan menjual saham yang dimilikinya. (2) Manajer atau pemimpin perusahaan berkepentingan terhadap laporan keuangan untuk mengetahui posisi keuangan perusahaan periode yang baru, kemudian akan dapat menyusun rencana yang lebih baik, memperbaiki sistem pengawasannya dan menentukan kebijaksanaan-kebijaksanannya yang lebih tepat. Bagi mannajemen yang penting adalah bahwa laba yang dicapai cukup tinggi, cara kerja yang efisien, aktiva aman, tenaga kerja baik, struktur pemodalan sehat, dan perusahaan mempunyai rencana yang baik mengenai har depan baik dibidang keuangan maupun dibidang operasi. (3) Para investor (Penanam modal jangka panjang) yang menanamkan modalnya di perusahaan berkepentingan terhadap prospek keuntungan di masa mendatang dan perkembangan perusahaan selanjutnya untuk mengetahui jaminan investasinya dan untuk mengetahui kondisi kerja atau kondisi keuangan jangka pendek perusahaan tersebut. Dari hasil analia laporan keuangan tersebut para investor akan ddapat menentukan langkah-langkah yang harus ditempuh. (4) Para kreditur dan bannker berkepentingan terhadap laporan keuangan karena sebelum mengambil keputusan untuk memberi atau menolak permintaan kredit dari suatu perusahaan maka terlebih dahulu mereka perlu mengetahui posisi keuangan perusahaan yyang bersangkutan. Posisi atau keadaan keuangan perusahaan debitur akan dapat diketahui melalui penganalisisan laporan keuangan perusahaan tersebut. Hal ini dilakukan baik oleh 17 kreditur jangkka pendek atau kreditur jangka panjang. (5) Para pedagang besar berkepentingan 2.7 Pengertian Pengukuran Kinerja Menurut Mulyadi (2001) pengukuran kinerja adalah penentuan secara periodik tampilan perusahaan yang berupa kegiatan operasional, struktur organisasi dan karyawan berdasarkan sasaran, standar dan kriteria yang telah ditetapkan sebelumnya. Penilaian kinerja menurut Yuwono (2002) adalah tindakan penilaian yang dilakukan terhadap berbagai aktivitas dalam rantai nilai yang ada dalam organisasi. Kinerja perusahaan dapat diukur dari laporan keuangan yang dikeluarkan secara periodik, laporan berupa neraca, rugi laba, arus kas, dan perubahan modal yang secara bersama-sama memberikan suatu gambaran tentang posisi keuangan perusahaan (Purnomo, 2007). 2.8 Analisis Laporan Keuangan 2.8.1 Pengertian analisis laporan keuangan Analisis laporan keuangan terdiri dari dua kata yaitu analisis dan laporan keuangan. Untuk menjelaskan pengertian kata ini, kita dapat menjelaskannya dari masing-masing kata. Kata analisis adalah memecahkan atau menguraikan sesuatu unit menjadi berbagai unit terkecil. Sedangkan laporan keuangna adalah neraca, laba/rugi, dan arus kas (dana). Kalau dua pengertian ini digabungkan, analisis laporan keuangan berarti menguraikan pos-pos laporan keuangan menjadi unit 18 informasi yang lebih kecil dan melihat hubungannya yang bersifat signifikan atau yang mempunyai makna antara satu dnegan yang lain baikn antara data kuantitatif maupunn data non kuantitatif dengan tujuan untuk mengetahui kondisi keuangan lebih dalam yang sangat penting dalam proses menghasilkan keputusan yang tepat (Harahap, 2010). Analisis laporan keuangan adalah suatu proses penguraian pos-pos laporan keuangan menjadi unit informasi yang lebih kecil sehingga dapat dipahami dengan tujuan mengetahui kondisi keuangan dalam proses pengambilan keputusan (Syafri , 2002). Menurut Sartono (1997 dalam Oktavianingtyas, 2006) analisis keuangan untuk melaksanakannya dapat dengan cara membandingkan prestasi satu periode dibandingkan dengan periode sebelumnya sehingga diketahui adanya kecenderungan selama periode tertentu. Selain itu dapat pula dilakukan dengan cara membandingkan dengan perusahaan sejenis dalam industri itu sehingga dapat diketahui bagaimana posisi dalam industri. 2.8.2 Kegiatan analisis laporan keuangan Menurut Harahap (2010) kegiatan yang selalu lazim dilakukan dalam analisis laporan keuangan dari berbagai teknik yang akan dilakukan adalah sebagai berikut : 1. Menghitung rasio, indeks, kenaikan, penurunan atau persentase. 2. Membandingkan laporan keuangn baik dengan menggambarkannya, membuat indeks, membuat angka asli. Angka ini dibandingkan dengan : 19 periode sebelumnya, perusahaan sejenis, industrial norm (rasio rata-rata industri). 3. Menilai angka-angka : kenaikan, perbedaan dengan lainnya, penurunan atau rasio lainnya. 4. Menganalisis hubungan satu sama lain atau mencari kemungkinan penyebab persoalan yang menyebabkan perbedaan atau penurunan/kenaikan. 5. Menghubungkan antara satu data dengan data lain baik antara data kuantitatif dengan data kualitatif misalnya antara kenaikan penjualan dengan kenaikan biaya. Antara data kuantitatif dengan data kaulitatif misalnya antara angka penjualan dengan kondisi ekonomi nasional. 6. Menggunakan model atau rumus-rumus tertentu dengan menggunakan metode interplasi, mengujinya sekaligus melihat hasilnya dan membandingkannya dengan kenyataan yang terjadi. 2.8.3 Metode dan teknik analisis laporan keuangan Menurut Munawir (1995) metode analisis ada dua macam : 1. Metode Analisis Horizontal Yaitu analisis dengan mengadakan perbandingan laporan keuangan untuk beberapa periode atau beberapa saat, sehingga perkembangannya. 2. Metode Analisis Vertikal Yaitu apabila laporan keuangan yang dianalisis hanya akan diketahui 20 meliputi satu periode atau satu saat saja, yaitu dengan memperbandingkan antara pos yang satu dengan pos yang lainnya dalam laporan keuangan tersebut,sehingga hanya dapat diketahui keadaan keuangan atau hasil operasi pada saat itu saja. Sedangkan menurut Harahap (2010), adapun pedoman dan beberapa teknik kritis atau teknik terintegrasi dalam menganalisis laporan keuangan itu secara lengkap adalah sebagai berikut : 1. Menilai “Realibility Laporan” dan periode laporannya Sejauhmana laporan keuangan yang akan dianalisis dapat dipercaya, kita bisa melihat dari segi apakah laporan itu sudah diaudit, belum diaudit. Apakah laporannya tahun ini (up to date) atau periodenya sudah lama (out of date). 2. Lakukan analisis perubahan modal kerja atau arus kas Analisis laporan perubahan modal kerja atau arus kas ini sebagian dilakukan dengan melalui penelusuran kembali transaksi perusahaan. Dengan menyusun laporan perusahaan modal kerja sekaligus kita melakukan analisis laporan keuangan dua periode. Analisis ini sangat banyak membantu mengetahui kesalahan pembukuan. 3. Membuat laporan konsolidasi Laporan konsolidasi hanya bisa disusun dengan melakukan dua atau lebih laporan tentang perusahaan anak. Objek yang dianalisis menyangkut berbagai transaksi yang dilakukan antar perusahaan yang seinduk yang mau tidak mau memiliki pos tersendiri di masing-masing laporan keuangan perusahaan individu. Dengan menyusun laporan konsolidasi 21 maka akan dapat ditelusuri transaksi antar perusahhaan sehingga akan kelihatan kemungkinan kesalahan-kesalahan. 4. Me-review interrelated account Interrelated account maksudnya adalah perkiraan yang saling berkaitan antara pos satu dnegan pos lainnya. Misalnya antara pos piutang dengan penjualan kredit, antara kas dengan biaya, antara pembelian barang kredit dengan utang dagang, antara kantor pusat dengan cabang, antara kas dan bank dan sebagainya. Menganalisis pos yang sangat berkaitan ini sangat bermanfaat dalam menilai kondisi keuangan perusahaan dan ketelitiannya. Interrelated account ini bisa juga dilihat hubungan peristiwa dengan pos pembukuan. Misalnya jika ada kebakaran, pasti ada kerugian karena kebakaran, penerimaan asuransi, dan sebagainya. Sejalan dengan ini dalam auditing dikenal pemeriksaan analitis (analitycal review). Di sini kita menghubungkan satu pos dengan pos lainnya yang muncul akibat suatu transaksi. 5. Penggunaan segmen bisnis perusahaan yang dianalisis Untuk mengetahui kondisi ekonomi perusahaan kita bisa melepaskan diri dengan situasi ekonomi, atau segmen bisnis perusahaan yang bersangkutan. Seseorang yang mengenal bidang usaha yang bersangkutan. Seseorang yang dapat mengenal bidang usaha tertentu secara mendalam akan dapat menilai kewajaran suatu laporan mengenai laporan keuangan perusahaan perkebunan sawit dibandingkan dengan mereka yang belum tahu jenis bisnis ini. Seorang direktur akan mengetahui kesalahan laporan keuangan perusahaannya kendatipun dibandingkan dengan bagian 22 akuntansi, khususnya dalam hal sistem akuntansi perusahaan ia tidak mengatahui secara mendalam. 6. Meneliti lebih dalam beberapa transaksi yang bersifat : Related Parties Transaction (Hubungan Istimewa) Transaksi ini adalah transaksi yang terjadi antara perusahaan atau individu seafiliasi. Misalnya transaksi antara perusahaan dengan direksi, komisaris, cabang, anak perusahaan, atau induk, dan lain sebagainya. Misalnya dari Transfer Pricing atau harga yang ditetapkan antara perusahaan dengan pihak terafiliasi. Pos antara cabang (inter branch). Antara perkiraan yang berbalikan misalnya antara pos kantor pusat di cabang dengan pos cabang di kantor pusat. 7. Menghitung dan menafsirkan rasio keuangan yang lazim. Kemudian rasio ini dibandingkan dengan situasi : 1) Ekonomi internasional 2) Ekonomi nasional 3) Rasio rata-rata industri/bisnis 4) Rasio periode demi periode 5) Rasio standar/budget 8. Memahami metode dan cara penyusunan laporan keuangan Dengan memahami dan menguasai cara dan metode penyusunan suatu laporan keuangan, maka secara otomatis kita dapat menganalisis laporan keuangan dan mengetahui kesalahan yang dikandungnya. 23 9. Menilai laporan akuntan Kita juga dapat menilai laporan keuangan dari hasil audit akuntan. Kita memahami bunyi pendapat akuntan, prosedur akuntansinya, dan teknik pemeriksaan yang dilakukannya. Bahkan kita juga bisa menilai dan mencari tahu integritas atau bonafiditas akuntan yang memeriksa. 10. Menguasai konsep dan teknik analisis laporan keuangan, filosofi rasio, tujuan, dan kegunaanya Sebagaimana diketahui konsep analisis ini adalah memaksimalkan informasi yang terdapat dalam laporan keuangan. Untuk itu kita menggunakan beberapa teknik analisis laporan keuangan. Karenna itulah kita harus dapat menguasai teknik ini semua. 11. Memahami prinsip dan kebijakan akuntansi Prinsip dan kebijakan akuntansi menentukan isi laporan keuangan yang menjadi objek analisis. Perbedaan standar yang dianut akan menimbulkan perbedaan laporan keuangan. Oleh karena itu kita harus menguasai prinsip dan kebijakan akuntansi yang dianut. 12. Memahami situasi yang dihadapi perusahaan, termasuk bidang usaha, jenis industri, sejarah perusahaan, risiko yang mungkin dihadapi, gaya manajemen, pemilikan, dan prospek industri yang bersangkutan. 13. Tujuan disusunnya laporan keuangan Di Indonesia khususnya budaya audit laporan keuangan belum lazim sehingga sering terjadi laporan keuangan disusun untuk tujuan yang berbeda. Ada laporan keuangan yang disusun untuk kepentingan pajak, bank, persero, dan sebagainya. Analis harus melihat fenomena ini. 24 Laporan keuangan yang disususn untuk bank biasanya optimis cenderung overstated, sedangkan laporan keuangan yang disusun untuk kepentingan pajak sering pesimis atau understated. 14. Bentuk perusahaan Laporan keuangan yang disusun oleh perusahaan yang go public akan lebih diyakini dibandingkan dengan yang bukan go public. Laporan keuangan perusahaan firma atau CV lebih diyakini daripada laporan keuangan berbentuk perseorangan. 15. Sistem pengawasan dalam perusahaan yang menghasilkan laporan keuangan Laporan keuangan yang lahir dalam suatu perusahaan yang sistem akuntansinya tertata dengan baik dan rapi dengan sistem pengawasan intern dengan baik akan lebih diyakini dan lebih lengkap dibandingkan dengan laporan yang lahir dari situasi internal control yang lemah. 16. Ketaatan pada peraturan maupun agama Laporan keuangan yang lahir dari suatu perusahaan yang dikomando oleh manajemen yang relatif taat kepada aturan dan/atau agama relatif lebih diyakini daripada manajemen yang kurang taat kepada norma agamanya. 17. Menilai kualitas comparability Salah satu teknik laporan keuangan adalah perbandingan. Jika laporan keuangan dibandingkan maka manfaat perbandingan itu hanya diperoleh jika dasar penyusunan masing-masing periode diperbandingkan sama. Lebih lanjut masih menurut Harahap (2010), adapun beberapa teknik analisis laporan keuangan biasa dapat disebutkan sebagai berikut : 25 1) Perbandingan Laporan Keuangan Perubahan tahun ke tahun 2) Seri Trend/Angka Indeks 3) Laporan Keuangan Common Size (Bentuk Awam) Analisis struktur laporan keuangan 4) Analisis Rasio 5) Analisis Khusus a) Ramalan kas b) Analisis perubahan posisi keuanggan c) Laporan variasi gross margin d) Analisis break even e) Analisis dupont 2.9 Analisis Rasio 2.9.1 Pengertian analisis rasio Analisis rasio keuangan adalah suatu pedoman dasar untuk menunjukkan kinerja suatu perusahaan dan juga sebagai alat kerja perencanaan dan pengendalian keuangan perusahaan. Menurut Harahap (2010) rasio keuangan adalah angka yang diperoleh dari hasil perbandingan dari satu pos laporan keuangan dengan pos lainnya yang mempunyai hubungan yang relevan dan signifikan (berarti). Misalnya antara utang dan modal, antara kas dan total aset, antara harga pokok produksi dengann total penjualan, dan sebagainya. 26 Menurut Munawir (2002) analisis rasio adalah suatu metode analisis untuk mengetahui hubungan dari pos-pos tertentu dalam neraca atau laporan laba rugi secara individu atau kombinansi dari kedua laporan tersebut. 2.9.2 Keunggulan analisis rasio Menurut Harahap (2010) analisis rasio ini memiliki keunggulan dibanding teknik analisis lainnya. Keunggulan tersebut adalah : 1. Rasio merupakan angka-angka atau ikhtisar statistik yang lebih mudah dibaca dan ditafsirkan; 2. Merupakan pengganti yang lebih sederhana dari informasi yang disajikan laporan keuangan yang sangat rinci dan rumit; 3. Mengetahui posisi perusahaan di tengah industri lain; 4. Sangat bermanfaat untuk bahan dalam mengisi model-model pengambilan keputusan dan model prediksi (z-score); 5. Menstandarisir size perusahaan; 6. Lebih mudah memperbandingkan perusahaan dengan perusahaan lain atau melihat perkkembangan perusahaan secara periodik atau “time series”; 7. Lebih mudah melihat tren perusahaan serta melakukan prediksi di masa yang akan datang. 2.9.3 Keterbatasan Analisis Rasio Menurut Harahap (2010) disamping keunggulan yang dimiliki analisis rasio, teknik ini juga memiliki beberapa keterbatasan yang harus disadari sewaktu 27 penggunaannya agar kita tidak salah dalam penggunaanya. Adapun keterbatasan analisis rasio itu adalah : 1. Kesulitan dalam memilih rasio yang tepat yang dapat digunakan untuk kepentingan pemakainya. 2. Keterbatasan yang dimiliki akuntansi atau laporan keuangan juga menjadi keterbatasan teknik ini seperti : 1) Bahan perhitungan rasio atau laporan keuangan itu banyak mengandung taksiran dan judgment yang dapat dinilai bias atau subyektif; 2) Nilai yang terkandung dalam laporan keuangan dan rasio adalah nilai perolehan (cost) bukan harga pasar; 3) Klasifikasi dalam laporan keuangan bisa berdampak pada angka rasio; 4) Metode pencatatan yang tergambar dalam standar akuntansi bisa diterapkan berbeda oleh perusahaan yang berbeda. 3. Jika data untuk menghitung rasio tidak tersedia, akan menimbulkan kesulitan menghitung rasio. 4. Sulit jika data yang tersedia tidak sinkron. 5. Dua perusahaan yang dibandingkan bisa saja teknik dan standar akuntansi yang dipakai tidak sama. Oleh karenanya jika dilakukan perbandingan bisa menimbulkan kesalahan. 2.10 Penggolongan Angka Rasio Menurut Harahap (2010) rasio keuangan yang sering digunakan adalah : 1. Rasio likuiditas; 2. Rasio solvabilitas; 28 3. Rasio profitabilitas; 4. Rasio leverage; 5. Rasio aktivitas; 6. Rasio pertumbuhan; 7. Marked based (penilaian pasar); 8. Rasio produktivits Menurut Anggoro (1997 dalam Ananingsih, 2007) rasio keuangan dapat dikelompokkan menjadi lima jenis berdasarkan ruang lingkup atau tujuan yang ingin dicapai, yaitu: 1. Rasio likuiditas (liquidity ratio) 2. Rasio aktivitas ( activity ratio) 3. Rasio rentabilitas atau profitabilitas (profitability ratio) 4. Rasio solvabilitas (solvency ratio) 5. Rasio pasar (market ratio) Menurut Riyanto (2001) pengelompokan ratio keuangan sebagai berikut : 1. Rasio likuiditas 2. Rasio leverage 3. Rasio-rasio aktivitas 4. Rasio-rasio profitabilitas 2.10.1 Rasio likuiditas Menurut Harahap (2010) likuiditas menggambarkan kemampuan untuk menyelesaikan kewajiban jangka pendeknya. Rasio-rasio ini dapat dihitung melalui sumber informasi tentang modal kerja yaitu pos-pos aktiva lancar dan 29 utang lancar. Rasio Likuiditas adalah rasio-rasio yang dimaksudkan untuk mengukur likuiditas perusahaan (current ratio, Acid test ratio) (Riyanto, 2001). Likuiditas perusahan, menunjukkan kemampuan perusahaan untuk membayar kewajiban finansial jangka pendek tepat pada waktunya. Likuiditas perusahaan ditunjukkan oleh besar kecilnya aktiva lancar yaitu aktiva yang mudah untuk diubah menjadi kas yang meliputi kas, surat berharga, piutang, persediaan. Dari aktiva lancar tersebut, persediaan merupakan aktiva lancar yang paling kurang liquid dibanding dengan yang lainnya. Semakin tinggi rasio likuditas ini berarti semakin besar kemampuan perusahaan untuk memenuhi kewajiban finansial jangka pendek (Sartono, 1996 dalam Amrullah, 2007). Rasio ini menyatakan kemampuan peruasahaan dalam jangka pendek untuk memenuhi kewajiban yang jatuh tempo (Anggoro, 1997 dalam Ananingsih, 2007). Kategori rasio likuiditas dapat dilihat pada Tabel 2.1. Tabel 2.1 Kategori Rasio Likuiditas Rasio Kategori 200% Likuid >200% Sangat Likuid <200% Tidak Likuid Sumber : Djarwanto (1999) 2.10.2 Rasio solvabilitas Menurut Harahap (2010) rasio solvabilitas menggambarkan kemampuan perusahaan dalam membayar kewajiban jangka panjangnya atau kewajibankewajibannya apabila perusahaan dilikuidasi. Rasio ini dapat dihitung dari pospos yang sifatnya jangka panjang seperti aktiva tetap dan utang jangka panjang. rasio ini menggambarkan hubungan antara utang perusahaan terhadap modal 30 maupun asset. Rasio ini dapat melihat seberapa jauh perusahaan dibiayai oleh utang atau pihak luar dengan kemampuan perusahaan yang digambarkan oleh modal (equity). Perusahaan yang baik mestinya memiliki komposisi modal yang lebih besar dari utang. Kategori rasio solvabilitas dapat dilihat pada Tabel 2.2. Tabel 2.2 Kategori Rasio Solvabilitas Rasio Kategori 200% Likuid >200% Sangat Likuid <200% Tidak Likuid Sumber : Brigham dan Joel (2001) 2.10.3 Rasio rentabilitas/profitabilitas Menurut Harahap (2010) rasio rentabilitas atau disebut juga profitabilitas menggambarkan kemampuan perusahaan mendapatkan laba melalui semua kemampuan, dan sumber yang ada seperti kegiatan penjualan, kas, modal, jumlah karyawan, jumlah cabang, dan sebagainya. Rasio yang menggambarkan kemampuan perusahaan menghasilkan laba disebut juga operating ratio. Rasio ini menunjukkan keberhasilan perusahaan didalam menghasilkan keuntungan (Anggoro, 1997 dalam Ananingsih, 2007). Rasio Profitabilitas yaitu rasio-rasio yang menunjukkan hasil akhir dari sejumlah kebijaksanaan dan kemampuan-kemampuan (Profit margin on sales, Return on total assets, return on net worth dan lain sebagainya) (Riyanto, 2001). Kategori rasio profitabilitas dalam dilihat pada Tabel 2.3. 31 Tabel 2.3 Kategori Rasio Profitabilitas Rasio Kategori 200% Likuid >200% Sangat Likuid <200% Tidak Likuid Sumber : Direktorat Riset Ekonomi dan Kebijakan Moneter (2010) dalam (Candriasih,2010) 2.10.4 Rasio aktivitas Menurut Harahap (2010) rasio ini menggambarkan aktivitas yang dilakukan perusahaan dalam menjalankan operasinya baik dalam kegiatan penjualan, pembelian dan kegiatan lainnya. Rasio ini menunjukkan kemampuan serta efisiensi perusahaan didalam memanfaatkan harta yang dimilikinya (Anggoro, 1997). Rasio Aktivitas yaitu rasio-rasio yang dimaksudkan untuk mengukur sampai seberapa besar efektivitas perusahaan dalam mengerjakan sumber-sumber dananya (inventory turnover, average collection period dan lain sebagainya (Riyanto, 2001). Kategori rasio aktivitas dalam dilihat pada Tabel 2.4. Tabel 2.4 Kategori Rasio Aktivitas Rasio Kategori 200% Likuid >200% Sangat Likuid <200% Tidak Likuid Sumber : Helfret (1991 dalam Candriasih, 2010) 2.11 Multiple Discriminant Analysis Menurut Wardhani (2007) analisis diskriminan adalah suatu analisis yang menghasilkan suatu indeks yang memungkinkan penggolongan suatu observasi ke dalam salah satu kelompok yang telah ditetapkan terlebih dahulu. Misalnya 32 seorang analisis keuangan memiliki beberapa rasio keuangan dari sebuah perusahaan dan ingin menggunakan rasio tersebut untuk menggolongkan perusahaan itu masuk kategori bangkrut atau tidak. Multiple Discriminant Analysis atau analisis pembeda ganda merupakan suatu metodologi formal yang digunakan untuk memperkecil rasio dan untuk mempertinggi kerepresentatifan rasio keuangan yang dipilih sebagai variabel. Model analisis semacam ini dapat digunakan untuk: 1. Memprediksi kebangkrutan perusahaan. 2. Mengevaluasi atas prospek perusahaan secara individual. 3. Menilai kelayakan dan kewajaran suatu rencana organisasi dalam memutuskan alternatif-alternatifnya. 2.12 Analisis Z-score Model Altman Sejumlah studi telah dilakukan untuk mengetahui kegunaan analisis rasio keuangan dalam memprediksi kegagalan perusahaan. Salah satu studi tentang prediksi ini adalah studi yang dilakukan oleh Edward I Altman (Widyastuti, 2006). Altman menguji manfaat rasio keuangan dalam memprediksi kebangkrutan. Dalam penelitian ini Altman menggunakan sampel sebanyak 66 perusahaan yang terdiri atas 33 perusahaan bangkrut dan 33 perusahaan tidak bangkrut. Altman menggunakan Multivariate Discriminant Analysis. Hasil analisis menunjukkan bahwa rasio keuangan (profitability, liquidity, dan solvency) bermanfaat dalam memprediksi kebangkrutan dengan tingkat keakuratan 95% setahun sebelum perusahaan bangkrut. Tingkat keakuratan tersebut turun menjadi 72% untuk periode dua tahun sebelum bangkrut, 29% untuk periode empat tahun 33 sebelum bangkrut, dan 36% untuk periode lima tahun sebelum bangkrut. Hasil penelitian yang dilakukan Altman ini menunjukkan penurunan kekuatan prediksi rasio keuangan untuk periode waktu yang lebih lama (Adnan, 2001 dalam Widyastuti, 2006). Dalam penelitian ini Altman menyeleksi 22 macam rasio keuangan. Dari 22 macam rasio tersebut Altman menemukan lima macam rasio yang dapat dikombinasikan untuk melihat perbedaan antara perusahaan yang bangkrut dan tidak bangkrut (Widyastuti, 2006). Pada tahun 1968, Altman menemukan lima jenis rasio keuangan yang dapat dikombinasikan untuk melihat perbedaan antara perusahaan yang bangkrut dan yang tidak bangkrut. Z-score Altman ditentukan dengan menggunakan rumus sebagai berikut: Z-score= 0,012X1+ 0,014X2+ 0,033X3+ 0,006X4+ 0,999X5 Keterangan: X1= Modal kerja terhadap total harta (working capital to total assets) X2= Laba yang ditahan terhadap total harta (retained earnings to total assets) X3= Pendapatan sebelum pajak dan bunga terhadap total harta (earnings before interest and taxes to total assets) X4= Nilai pasar ekuitas terhadap nilai buku dari hutang (market value equity to book value of total debt) X5= Penjualan terhadap total harta (sales to total assets) Selanjutnya pada tahun 1983, karena banyak perusahaan yang tidak gopublic sehingga tidak mempunyai nilai pasar maka Altman mengembangkan model alternatif dengan menggantikan variabel X4 yang semula merupakan perbandingan nilai pasar modal sendiri dengan nilai buku total hutang, menjadi 34 perbandingan nilai saham biasa dan preferen dengan nilai buku total hutang. Hasil revisi ini hanya dapat digunakan pada perusahaan manufaktur. Persamaan hasil revisi tersebut adalah: Z-score = 0,717X1+ 0,847X2+ 3,107X3+ 0,420X4+ 0,998X5 Keterangan: X1= Modal kerja terhadap total harta (working capital to total assets) X2= Laba yang ditahan terhadap total harta (retained earnings to total assets) X3= Pendapatan sebelum pajak dan bunga terhadap total harta (earnings before interest and taxes to total assets) X4= Nilai pasar ekuitas terhadap nilai buku dari hutang (market value equity to book value of total debt) X5= Penjualan terhadap total harta (sales to total assets) (Supardi dan Mastuti, 2003) dalam (Wardhani, 2007). Selanjutnya Altman terus melakukan revisi yang akhirnya menghasilkan model Z”-score yang dapat digunakan oleh perusahaan public maupun private secara umum dengan mengganti X4 yang awalnya merupakan perbandingan nilai pasar atas ekuitas dengan nilai buku total hutang, menjadi perbandingan nilai buku atas ekuitas dengan nilai buku total hutang serta menghilangkan X5 yang merupakan rasio penjualan terhadap total harta dengan harapan ukuran perusahaan terkait dengan asset dan penjualan dapat dihilangkan. Model Altman hasil revisi terakhir inilah yang akan digunakan dalam penelitian ini. Z-score= 6,56X1+ 3,26X2+ 6,72X3+ 1,05X4 Keterangan: X1= Modal kerja terhadap total harta (working capital to total assets) X2= Laba yang ditahan terhadap total harta (retained earnings to total assets) X3= Pendapatan sebelum pajak dan bunga terhadap total harta (earnings before interest and taxes to total assets) X4= Nilai buku ekuitas terhadap nilai buku dari hutang (book value equity to book value of total debt) 35 Dengan klasifikasi skor Z > 2,60 diklasifikasikan sebagai perusahaan sehat, sedangkan perusahaan yang mempunyai skor Z < 1,1 diklasifikasikan sebagai perusahaan potensial bangkrut. Selanjutnya skor antara 1,1 sampai 2,60 diklasifikasikan sebagai perusahaan yang masuk dalam kategori pada grey area atau daerah kelabu (Prihadi, 2009). Dalam Manajemen keuangan, rasio-rasio yang digunakan dalam metode Altman ini dapat dikelompokkan dalam tiga kelompok besar yaitu: 1. Rasio Likuiditas yang terdiri dari X1 2. Rasio Profitabilitas yang terdiri dari X2 dan X3 3. Rasio Aktivitas yang terdiri dari X4dan X5 (Riyanto, 2001). 2.13 Analisis Z-Score Model Foster Dalam Wardhani (2007) mengatakan, Goerge Foster dalam bukunya yang berjudul “Financial Statement Analysis” melakukan penelitian untuk memprediksi kebangkrutan perusahaan-perusahaan kereta api di Amerika Serikat periode 19701971. Semula ia menggunakan Univariate Models dengan menggunakan dua variabel rasio secara terpisah, yaitu Transportation Expense to Operating Revenue Ratio (TE/OR Ratio) dan Time Interest Earned Ratio(TIE Ratio). Studi dilakukan terhadap 10 perusahaan kereta api dengan hasil delapan tidak bangkrut dan dua bangkrut. Hasil perhitungan rasio TE/OR dan TIE dapat dilihat pada Tabel 2.5. 36 Tabel 2.5 Hasil Perhitungan Rasio TE/OR dan TIE Keterangan Perusahaan tidak bangkrut (TB) Perusahaan yang bangkrut (B) TE/OR 0,356 TIE 2,49 0,473 -0,26 Ternyata terdapat perbedaan rata-rata dari dua kelompok tersebut untuk rasio-rasio yang dipilih. Untuk mengukur kemampuan meramalkan dari rasiorasio tersebut dibuatlah “Cut-off Point”, dimana untuk TE/OR Ratio adalah 0,403 sedangkan untuk TIE Ratio adalah 1,16. Sehingga dapat disimpulkan sebagai berikut: 1. TE/OR > 0,403 berarti perusahaan cenderung bangkrut (B). 2. TE/OR < 0,403 berarti perusahaan cenderung tidak bangkrut (TB). 3. TIE > 1,16 berarti perusahaan cenderung tidak bangkrut (TB). 4. TIE < 1,16 berarti perusahaan cenderung bangkrut (B). Kemudian Foster mengamati kemungkinan terjadinya kesalahan tipe I maupun tipe II, dimana kesalahan tipe I terjadi apabila perusahaan yang bangkrut (B) diramalkan tidak bangkrut (TB). Sebaliknya kesalahan tipe II terjadi apabila perusahaan yang tidak bangkrut (TB) diramalkan bangkrut (B). Untuk mengatasi hal tersebut maka Foster kemudian mencoba menerapkan sampel perusahaan yang sama untuk dianalisis dengan Multivariate Models. Rasio yang pertama menjelaskan seberapa besar biaya operasi dibandingkan dengan penghasilan, sedangkan rasio kedua menunjukkan seberapa besar laba operasi apabila dibandingkan dengan bunga yang harus dibayar. Dengan menggunakan data yang sama seperti Univariate Models, maka didapat persamaan diskriminannya yaitu: Z-Score= -3,366 X + 0,657 Y 37 Keterangan : X = TE/OR Y = TIE Persamaan ini kemudian digunakan untuk menyusun peringkat nilai-nilai Z untuk semua perusahaan yang diambil sebagai sampel. Setelah itu dicari “Cutoff Point” untuk memisahkan perusahaan yang bangkrut dan yang tidak bangkrut. Dalam hal ini Foster mempergunakan “Cut-off Point ” Z = 0,640, sehingga perusahaan yang mempunyai Z < 0,640 termasuk dalam kelompok perusahaan yang bangkrut, sedangkan jika Z > 0,640 termasuk dalam kelompok perusahaan yang tidak bangkrut. Studi ini dinilai berhasil karena dari 10 perusahaan hanya terdapat satu perusahaan yang salah dalam pengelompokan. Rasio keuangan yang dianalisis adalah rasio-rasio keuangan yang terdapat pada model Foster yaitu: 1. 𝑇𝐸/𝑂𝑅 = 2. 𝑇𝐼𝐸 = 𝑇𝑟𝑎𝑛𝑠𝑝𝑜𝑟𝑡𝑎𝑡𝑖𝑜𝑛 𝐸𝑥𝑝𝑒𝑛𝑠𝑒 𝑂𝑝𝑒𝑟𝑎𝑡𝑖𝑛𝑔 𝑅𝑒𝑣𝑒𝑛𝑢𝑒 𝐸𝐵𝐼𝑇 𝐼𝑛𝑡𝑒𝑟𝑒𝑠𝑡 𝐸𝑥𝑝𝑒𝑛𝑠𝑒 (Husnan,1998 dalam Wardhani, 2007) 2.14 Kelebihan dan Kelemahan Analisis Z-score Kelebihan analisis z-score adalah dengan mengetahui nilai z perusahaan dengan metode diskriminan kebangkrutan maka perusahaan dapat mengetahui tingkat kesehatan keuangan perusahaan. Selain itu jika nilai z perusahaan termasuk dalam kategori bangkrut atau kritis (rawan), maka perusahaan masih bisa memperbaiki kesehatan keuangan perusahaannya dengan segera. Sehingga 38 dengan mengetahui nilai z ini maka kondisi keuangan perusahaan akan semakin kuat dan dapat diantisipasi sedini mungkin (early warning system). Selain itu kelebihan dari analisis z-score ini adalah karena model diskriminan kebangkrutan ini termasuk kedalam analisis multivariate dimana variabel – variabel bebas dari model diskriminan ini diambil dari neraca dan laporan laba/rugi perusahaan. Artinya bahwa adanya keterkaitan antara variabel – variabel dari z-score dengan analisis rasio keuangan dimana variabel – variabel rasio keuangan juga diambil dari laporan keuangan. Sehingga sama halnya dengan analisis rasio keuangan dimana nilai dari rasio keuanggan dan z-score juga akan berpengaruh pada pengambilan keputusan perusahaan dalam mengatasi permasalahan-permasalahan khususnya masalah prestasi (performance) serta kesehatan keuangan perusahaan. Sedangkan kelemahan analisis z-score ini adalah bahwa analisis ini hanyalah bersifat “prediksi” atau ramalan keuangan perusahaan sehingga nilai z ini tidak bisa dijadikan tolok ukur dalam penentu apakah perusahaan tersebut akan benar – benar bangkrut ataupun tidak bangkrut, karena manajemen harus melihat dari segi indikator – indikator kegagalan perusahaan. Selain itu juga kekurangan z-score lainnya adalah model diskriminan kabangkrutan yang dikembangkan oleh Altman didalamnya terdapat variabel-variabel yang diambil dari laporan keuangan sehingga jika penyusunan laporan keuangan terdapat kesalahan maka hasil dari nnilai z ini juga tidak akan akurat lagi (Sriati, 2015). 2.15 Penelitian Terdahulu Penelitian terdahulu yang dijadikan pedoman dalam penelitian ini adalah : 39 1. Penelitian oleh Evi Wardhani tahun 2007 yang berjudul “Analisis Tingkat Kebangkrutan Model Altman dan Foster Pada Perusahaan Textile dan Garment Go-Public di Bursa Efek Jakarta”. Tujuan dari penelitian ini adalah untuk mengetahui bahwa laporan keuangan sebelum terjadi kebangkrutan dapat digunakan untuk mengukur tingkat kebangkrutan dengan Model Altman dan Foster pada perusahaan textile dan garment gopublic di Bursa Efek Jakarta dan untuk mengetahui apakah terdapat perbedaan tingkat kebangkrutan antara Model Altman dan Foster pada perusahaan textile dan garment go-public di Bursa Efek Jakarta. Analisis yang digunakan adalah analisis z’-score model Altman atau analisis kebangkrutan model Altman hasil revisi kedua dan z-score Foster. Dalam analisis z’score model Altman menggunakan rumus yang berbeda dan lima variabel X1 ,X2 ,X3 ,X4 , X5 yaitu working capital to total asset ratio, retained earning to total asset ratio, EBIT to total asset ratio, market value of equity to book value of debt ratio dan sales to total asset ratio. 2. Penelitian oleh Rini Widyastuti yang berjudul analisis kinerja keuangan pendekatan Altman dan pengaruhnya terhadap harga saham pada perusahaan jasa go-public di Bursa Efek Jakarta. Tujuan dari penelitian ini adalah untuk menganalsiis kinerja keuangan pendekatan Altman perusahaan jasa go-public di Bursa Efek Jakarta khususnya perusahaan yang bergerak dibidang restoran,hotel dan pariwisata. Analisis yang digunakan dalam penelitian ini adalah analisis kebangkrutan altman pertama atau z-score Altman. 40 Originalitas dalam penelitian ini terletak pada subjek penelitian yaitu 16 perusahaan perkebunan yang terdaftar di Bursa Efek Indonesia dan pengembangan pada analisis data yang digunakan. Analisis data yang digunakan adalah z”-score Altman revisi terbaru atau ketiga dan z-score Foster. Sehingga rumus z”-score yang digunakan berbeda serta variabel pengukuran yang digunakan juga berbeda yaitu terdiri dari working capital to total asset ratio, retained earning to total asset ratio, EBIT to total asset ratio dan book value of equity to book value of debt ratio. 2.16 Kerangka Pemikiran Segala aktivitas perusahaan baik dari segi manajemen, operasi dan kinerja karyawan akan menghasilkan suatu hasil (produk) yang diharapkan dapat mendatangkan keuntungan. Aktivitas perusahaan disusun dalam laporan, dimana laporan yang lebih dianggap sebagai penentu suatu perusahaan untung atau rugi adalah laporan keuangan. Untuk menghitung tingkat kinerja keungan suatu perusahaan, sering digunakan perhitungan analisis rasio keuangan. Namun analisis rasio keuangan belum cukup dalam menilai kinerja keuangan perusahaan dilihat dari tingkat kebangkrutan yang mungkin dialami perusahaan di masa mendatang. Sehingga dibutuhkan perkembangan dari analisis rasio keuangan yaitu dengan melakukan perhitungan analisis z-score model Altman dan z-score model Foster. Analisis z-score model Altman digunakan untuk memprediksi kebangkrutan perusahaan dengan menggabungkan beberapa rasio keuangan menjadi satu formula yang lebih dikenal dengan Altman z-score. Adapun rasio yang digunakan pada analisis z-score model Altman adalah working 41 capital to total assets ratio, retained earning to total assets ratio, earning before interest and taxes to total assets ratio, market of equity to book value of total debt ratio, sales to total assets ratio. Sedangkan z-score model Foster juga merupakan model prediksi kebangkrutan, perhitungan yang digunakan dalam perhitungan zscore model Foster dengan menghitung nilai rasio yang berbeda dengan model zscore model Altman. Adapun rasio yang digunakan dalam analisis z-score model Foster adalah transportation expense to operating revenue ratio dan time interest earned ratio. AKTIVITAS PERUSAHAAN KONDISI KEUANGAN : LAPORAN KEUANGAN ANALISIS KEUANGAN: ANALISIS RASIO ANALISIS ALTMAN ZSCORE ANALISIS FOSTER Z-SCORE TINGKAT KEBANGKRUTAN REKOMENDASI Gambar 2.1 Kerangka Pemikiran Analisis Tingkat Kebangkrutan Model Altman dan Foster pada Perusahaan Perkebunan di Bursa Efek Indonesia (BEI) 2.17 Hipotesis Penelitian ini menggunakan uji beda (uji-T) untuk mengetahui apakah terdapat perbedaan secara statistik antara tingkat kebangkrutan model Altman 42 dengan model Foster pada perusahaan perkebunan di Bursa Efek Indonesia (BEI) tahun 2013 – 2014 . Berdasarkan landasan teori dan kerangka berfikir diatas, diajukan hipotesis penelitian yaitu bahwa analisis tingkat kebangkrutan model Altman dengan model Foster pada perusahaan perkebunan di Bursa Efek Indonesia (BEI) tahun 20132014 terdapat perbedaan hasil analisis.