The Magic of Seven

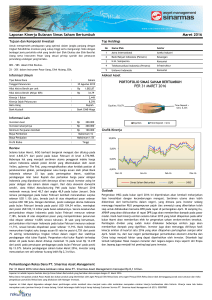

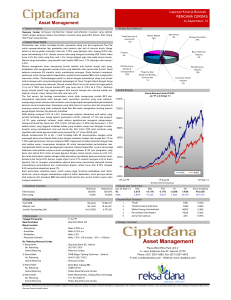

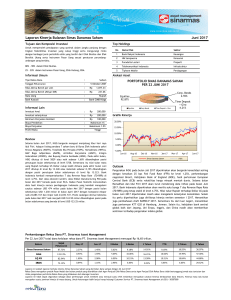

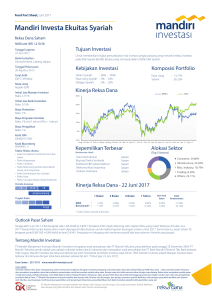

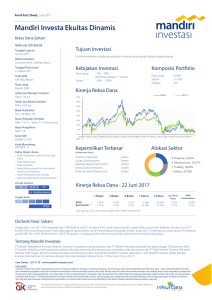

advertisement