BAB IV ANALISIS DAN HASIL PEMBAHASAN A. Prosedur

advertisement

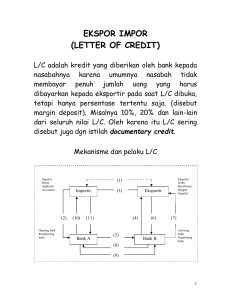

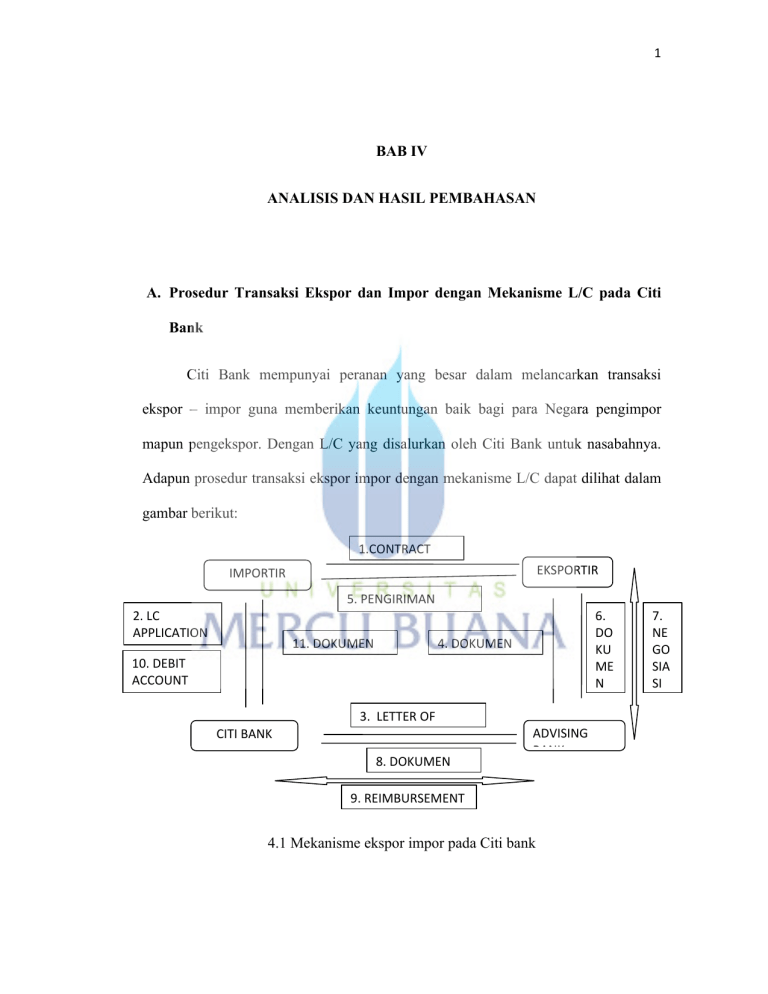

1 BAB IV ANALISIS DAN HASIL PEMBAHASAN A. Prosedur Transaksi Ekspor dan Impor dengan Mekanisme L/C pada Citi Bank Citi Bank mempunyai peranan yang besar dalam melancarkan transaksi ekspor – impor guna memberikan keuntungan baik bagi para Negara pengimpor mapun pengekspor. Dengan L/C yang disalurkan oleh Citi Bank untuk nasabahnya. Adapun prosedur transaksi ekspor impor dengan mekanisme L/C dapat dilihat dalam gambar berikut: 1.CONTRACT EKSPORTIR IMPORTIR 5. PENGIRIMAN 2. LC APPLICATION 11. DOKUMEN 6. DO KU ME N 4. DOKUMEN 10. DEBIT ACCOUNT 3. LETTER OF CITI BANK 8. DOKUMEN ADVISING BANK 9. REIMBURSEMENT 4.1 Mekanisme ekspor impor pada Citi bank 7. NE GO SIA SI 2 1. Eksportir dan Importir mengadakan kontrak jual beli (sales contract).Dalam Sales Contract dicantumkan cara pembayaran yang digunakan. 2. Apabila menggunakan L/C maka Eksportir - Importir akan meminta Citi Bank untuk membuka sebuah Letter of Credit (L/C) sebagai dana yang dipersiapkan untuk melunasi hutangnya kepada eksportir, sejumlah yang disepakati dalam sales contract. Citi Bank yang diminta eksportir membuka L/C itu disebut Opening Bank. Citi Bank inilah yang bertanggung jawab melakukan pembayaran atas L/C kepada eksportir penerima L/C. Importir yang meminta pembukaan L/C disebut applicant. 3. Citi Bank setelah menyelesaikan jaminan dana L/C dengan impor melakukan pembukaan L/C melalui bank korespondennya di negara eksportir. Pembukaan L/C dilakukan dengan surat, kawat, teleks, faksimile, atau media elektronik lainnya yang sah. Penegasan pembukaan L/C dalam bentuk tertulis itu disebut L/C Confirmation yang diteruskan oleh Citi Bank kepada bank korespondennya untuk disampaikan kepada penerima, yaitu ekspor yang disebut dalam surat itu. Bank koresponden yang diminta Citi Bank untuk menyampaikan amanat pembukaan L/C disebut Advising Bank. 4. advising Bank setelah meneliti keabsahan amanat pembukaan L/C yang diterimanya dari Citi Bank meneruskan amanat pembukaan L/C itu kepada eksportir yang berhak menerima dengan surat pengantar dari advising bank. Surat pengantar itu disebut L/C advis, sedangkan ekspor penerima L/C 3 disebut Beneficiary dari L/C itu. Bila Advising Bank diminta tertulis oleh Citi Bank untuk turut menjamin pembayaran atas L/C tersebut maka Advising Bank juga disebut Confirming Bank. 5. Eksportir setelah menerima L/C Confirmation kemudian mempersiapkan barang untuk diekspor, melakukan pemesanan ruang/tempat kepada perusahaan pelayaran (shipping company) yang kapalnya akan berangkat ke pelabuhan tujuan yang dimaksud dalam Sales Contract serta sesuai dengan waktu pengapalan (shippment date) yang disepakati dalam sales contract. Eksportir kemudian mengurus formalitas ekspor seperti mengisi pemberitahuan ekspor barang, membayar Pajak Ekspor dan Pajak Ekspor Tambahan melalui advising Bank, mengurus izin muat kepada Kantor Inspeksi Bea dan Cukai di pelabuhan muat. Setelah semua formalitas ekspor selesai, ekspor menyerahkan barang kepada perusahaan pelayaran (shipping company) untuk dimuat pada waktu yang disepakati. a. Shipping company setelah selesai melakukan pemuatan barang ke atas kapal, menyerahkan bukti penerimaan barang, bukti kontrak angkutan, dan bukti pemilikan barang dalam bentuk Bill of Lading atau transport document lainnya kepada ekspor yang dalam pengangkutan ini disebut shipper. b. Shipping company selanjutnya bertanggung jawab mengangkut muatan itu sampai ke pelabuhan tujuan, serta menyerahkannya dengan 4 selamat dan utuh kepada penerima barang yang disebut dalam B/L di pelabuhan tujuan (destination port) yang juga disebut dalam B/L itu. 6. Ekspor setelah menerima Bill of Lading dari perusahaan pelayaran, menyiapkan semua dokumen pengapalan yang disyaratkan dalam Letter of credit seperti faktur/invoice, packing list/daftar pengepakan, wesel/draft serta surat pengantar negosiasi dokumen secara lengkap dan cermat. Semua dokumen pengapalan itu diserahkan ekspor kepada negotiating bank yang ditentukan dalam L/C untuk memperoleh pembayaran. Negotiating bank meneliti dengan seksama semua dokumen pengapalan yang diminta dalam syarat - syarat L/C. Bila semuanya cocok baik jumlah, jenis, maupun uraian sebagaimana yang dituntut oleh L/C, maka negotiating bank akan membayarkan jumlah yang ditagih oleh ekspor dari dana L/C yang tersedia. Formalitas ekspor seperti mengisi pemberitahuan ekspor barang, membayar Pajak Ekspor dan Pajak Ekspor Tambahan melalui advising Bank, mengurus izin muat kepada Kantor Inspeksi Bea dan Cukai di pelabuhan muat. Setelah semua formalitas ekspor selesai, ekspor menyerahkan barang kepada perusahaan pelayaran (shipping company) untuk dimuat pada waktu yang disepakati. 7. Negotiating Bank meneruskan dokumen pengapalan yang sudah dilunasi itu kepada Citi Bank yang membuka L/C bersangkutan sebagai penagihan kembali dari uang yang sudah dibayarkan oleh negotiating bank tersebut 5 kepada ekspor. Citi Bank memeriksa dengan seksama semua dokumen pengapalan itu dan bila ternyata sesuai dengan syarat - syarat yang dibuka maka Citi Bank kemudian melunasi uang yang sudah dibayarkan oleh Negotiating Bank pembayaran pelunasan kembali ini disebut reimbursement. Citi Bank selanjutnya memberitahukan penerimaan dokumen pengapalan itu kepada importir. Importir akan mengambil dokumen pengapalan itu dari Citi Bank dan menyelesaikan pelunasan dokumen pengapalan tersebut dengan Citi Bank yang bersangkutan. Setelah itu Citi Bank akan menyerahkan seluruh dokumen pengapalan itu kepada importir untuk dipergunakan menerima barang yang bersangkutan dari perusahaan pelayaran dan Bea cukai setempat. 8. Issuing bank memberitahukan kedatangan dokumen kepada importir dan permintaan pelunasan L/C Pemuatan barang ekspor ke atas sarana pengangkut dilaksanakan setelah mendapat persetujuan muat dari Pejabat Bea dan Cukai. Dan telah diteliti baik berupa penelitian dokumen maupun penelitian fisik, dalam hal tertentu diadakan pemeriksaan fisik terhadap barang ekspor yang : 1. Berdasarkan petunjuk kuat akan terjadi pelanggaran atau telah terjadi pelanggaran ketentuan di bidang ekspor 2. Berdasarkan informasi dari Direktorat Jenderal Pajak terdapat petunjuk kuat akan terjadi pelanggaran atau telah terjadi pelanggaran ketentuan di bidang perpajakan dalam kaitannya dengan restitusi PPN dan PPn BM ; atau ; 6 3. Akan dimasukkan kembali ke dalam Daerah Pabean (re-impor) Pemeriksaan dapat dilaksanakan di Kawasan Pabean, Gudang ekspor, atau tempat lain yang digunakan ekspor untuk menyimpan barang ekspor. Sehingga dengan adanya PEB yang dikeluarkan oleh Pejabat Bea dan Cukai memberikan jaminan bahwa barang yang diekspor adalah barang yang diminta oleh impor. Salah satu hal pokok yang perlu diperhatikan oleh eksportir dalam pelaksanaan transaksi ekspor - impor adalah penyiapan dokumen sesuai dengan apa yang dipersyaratkan dalam Letter of Credit. Penyiapan dokumen ini sangat penting karena Bank membayar atas dokumen yang diserahkan oleh ekspor yang telah sesuai dengan L/C. Dan pembayaran oleh Citi Bank dengan menggunakan L/C dilakukan bukan atas barangnya melainkan berdasarkan dokumen. Perusahaan menyiapkan dokumen - dokumen yang diisyaratkan dalam L/C atas dasar L/C yang dibuka oleh Citi Bank untuk keperluan impor. Dokumen - dokumen yang diserahkan perusahaan kepada Bank untuk dinegosiasikan, yaitu : 1. Full set clean on board Bill of Lading 2. Commercial Invoice 3. Dan dokumen tambahan yang diminta oleh impor, misalkan Cerificate of Origin, Certificate of Fumigation, Packing List. Dokumen Bill of Lading (B/L) merupakan dokumen pengapalan yang paling penting karena mempunyai sifat jaminan atau pengamanan. Asli B/L menunjukkan hak pemilikan atas barang - barang dan tanpa B/L tersebut seseorang atau orang lain 7 yang ditunjuk tidak dapat menerima barang - barang yang disebutkan di dalam B/L yang bersangkutan. B/L yang dikeluarkan oleh pihak pengangkut berfungsi sebagai bukti tanda pengiriman barang, bukti kontrak pengangkutan, dan penyerahan barang, dan sebagai bukti atau pemilikan barang. Dengan Bill of Lading ini impor dapat mengeluarkan barang impor miliknya. Sehingga eksportir maupun Citi Bank harus lebih memperhatikan B/L sehingga tidak ada discrepancies yang akan merugikan ekspor. Hal - hal yang harus diperhatikan terhadap B/L : 1. Bill of Lading (B/L) yang diajukan harus merupakan seperangkat dokumen asli yang lengkap, seperti yang dikeluarkan. Jumlah B/L asli yang ditandatangani dan dikeluarkan perusahaan pelayaran merupakan satu perangkat dokumen lengkap selalu diterangkan dibagian bawah B/L di atas tanda tangan. 2. Pelabuhan muat (Port of Loading) dan pelabuhan bongkar (Port Of Destination) harus sesuai dengan persyaratan kredit. 3. Nama pihak pengangkut, pengirim dan penerima barang harus sesuai dengan yang tercantum dalam L/C. 4. Tanda - tanda pengapalan dan nomor - nomornya harus sesuai dengan tanda pengapalan dan nomor - nomor dalam dokumen lainnya seperti invoice, dokumen asuransi, dan sebagainya. 8 5. Sifat dari B/L adalah Clean. Tidak ada klausul tambahan luar biasa pada B/L yang secara tegas menerangkan keadaan tidak baik dari barang - barang atau pengepakan yang menandakan bahwa dokumen itu adalah Foul and Unclean. 6. Harus mencantumkan nama shipper atau agennya. 7. B/L tidak boleh kadaluwarsa. B/L harus disampaikan dalam waktu tertentu setelah tanggal penerbitannya, seperti yang ditentukan dalam L/C. Apabila waktu tersebut tidak disebutkan dalam L/C, bank akan menolak dokumen yang disampaikan kepadanya lewat dari 21 hari, dari tanggal pengeluaran B/L. 8. Segala perubahan atau penggantian pada B/L harus ditandatangani oleh penandatangan B/L. 9. Uraian barang - barang pada B/L tidak boleh berlawanan dengan yang terdapat di L/C. 10. Bukti bahwa barang - barang telah dimuat di atas kapal (on board). On board pada B/L haruslah diberi tanggal dan ditandatangani oleh pejabat perusahaan pelayaran atau agennya. Apabila B/L mencantumkan tanggal pengapalan terakhir (latest shippment date) 11. Dalam C&F atau C. I. F harus tercantum kata – kata : freight prepaid. Dalam hal F. O. B atau F. A. S harus tercantum kata - kata : freight to be paid at destination atau freight collect. 9 Perusahaan selaku ekspor akan menerima langsung pembayaran dari Bank Pembayar/Bank yang menegoiser L/C apabila dokumen yang telah diserahkan dinyatakan memenuhi syarat - syarat L/C termasuk didalamya dokumen B/L. Sementara bank akan memungut pembayaran kembali (reimbursement) dari Citi Bank sebagai pembuka L/C (impor). Apabila Bank yang menegoisasi L/C dalam pemeriksaan dokumen menemukan adanya penyimpangan yang tidak sesuai dengan syarat L/C dan kondisi L/C, maka kemungkinan dapat terjadi non payment (pembayaran tidak dilakukan). Dokumen yang tidak sesuai dengan syarat L/C dinyatakan /penyimpangan dokumen. B. Faktor – faktor yang Penting dalam Ekspor dan Impor pada Citi Bank Sebagaimana telah di uraikan sebelumnya, sebuah L/C atau kredit berdokumen menjamin baik kepentingan Importir maupun Eksportir yakni waktu pembayaran barang – barang yang dicocokkan debgan waktu penyerahan barang. Dengan demikian sebuah L/C yang irrevocable apalagi yang confirmed merupakan suatu alat pembayaran yang baik dan meyakinkan bagi ekspor. Begitu juga halnya bagi impor, bilamana dokumen – dokumen yang di isyaratkan, benar – benar lengkap maka L/C tersebut juga merupakan alat yang efektif untuk menerima penyerahan barang – barang. Oleh karena itulah maka L/C yang merupakan suatu alat pembayaran yang harus tepat dan tidak mengandung kesalahan – kesalahan harus ditangani oleh pihak 10 yang terlibat di dalamnya (Citi Bank) dengan teliti dan sempurna, dan karena ekspor dan imporlah yang paling berkepentungan didalamnya maka beberapa aturan berikut harus diperhatikan oleh pihak tersebut. 1. Pihak yang melakukan Impor a. Instruksi kepada issuing bank harus jelas dan tepat dan tidak bertele – tele. b. Syarat – syarat L/C dan dokumen – dokumen yang dimintakan harus sesuai dengan kontrak jual beli (sales kontrak) atas dasar mana L/C dibuka. c. Setiap pemeriksaan barang- barang sebeluma atau pada waktu pengapalan haruslah dibuktikan dengan sebuah dokumen. Sifat dokumen tersebut dan yang mengeluarkannya haruslah ditetapkan dalam L/C. d. L/C tidak boleh mensyaratkan dokumen – dokumen yang tidak mungkin dipenuhi oleh ekspor. 2. Pihak yang melakukan Ekspor a. Walaupun banyak waktu tersedia antara penerimaan L/C dan penggunanya, eksportir tidak boleh menunda – nunda penelitian L/C tersebut dan permintaan akan perubahan – perubahan yang perlu. b. Eksportir harus cukup puas dengan persyaratan – persyaratan dan dokumen – dokumen yang dimintakan dan telah sesuai dengan sales kontrak. Bank tidak 11 berkepentingan dalam kontrak – kontrak tersebut. Penelitian bank atas dokumen – dokumen tersebut hanya atas dasar syarat – syarat L/C dan perusahaan yang ada dalam L/C tersebut. c. Bilamana sudah waktunya untuk menyelesaikan dokumen – dokumen, eksportir harus : 1) Menyelesaikan dokumen –dokumen yang diminta tepat sebagaimana yang di syaratkan L/C. 2) Menyerahkan dokumen kepada bank secepat mungkin atau setidak – tidaknya dalam masa belakunya L/C, yang ditetapkan dalam L/C atau diperlakukan sesuai pasal 47 UCPDC. d. Eksportir harus mengingat bahwa ketidak cocokan L/C dengan syarat – syarat yang ditetapkan dalam L/C atau ketidak sempurnaannya dokumen mewajibkan bank untuk melakukan pembayaran. C. Masalah – masalah yang Timbul Dalam Pelaksanaan Transaksi Ekspor Impor Dalam pelaksanaan transaksi ekspor - impor berbagai masalah mungkin akan dihadapi oleh ekspor - impor, baik yang bersifat ekstern maupun intern. Berhasil tidaknya usaha-usaha untuk meningkatkan transaksi perdagangan antara lain 12 tergantung pada sejauh mana eksporti-impor yang bersangkutan tanggap dan sanggup menanggulangi masalah-masalah yang dihadapi 1. Masalah – Masalah Eksternal dalam Ekspor Impor a. Kepercayaan antara pihak yang melakukan ekspor-impor Salah satu faktor ekstern yang penting untuk menjamin terlaksananya transaksi antara pihak yang melakukan ekspor dan impor adalah kepercayaan. Dua pihak yang tempatnya berjauhan dan belum saling mengenal merupakan suatu resiko bila dilibatkan dengan pertukaran barang dengan uang. Apakah importir percaya untuk mengirimkan uang terlebih dahulu kepada eksportir sebelum barang dikirim atau sebaliknya apakah eksportir mengrimkan barang terlebih dahulu kepada pihak yang melakukan Importir sebelum melakukan pembayaran. Terlepas dari bantuan bank yang akan turut dalam pengamanan - pengamanan dokumen, apakah bisa dijamin bahwa eksportir akan mengirimkan barang sesuai dengan mutu, jumlah harga yang dipesan dan sebaliknya apakah dari Importir dapat dipastikan suatu itikad baik untuk membayar pada waktunya dan tidak menunda-menunda atau mencari-mencari dalih untuk menolak pembayaran. Oleh karena itu, sebelum kontrak jual beli diadakan masing-masing pihak harus sudah mengetahui kredibilitas dari rekan dagangnya melalui bantuan Citi Bank selaku pembuka L/C yang mempunyai atau dapat mengusahakan status report atau 13 credit information dari perusahaan - perusahaan tersebut. Saling mempercayai antara kedua belah pihak ekspor - improtir adalah mutlak perlu agar tidak terjadi kesulitankesulitan dan perselisihan-perselisihan di kemudian hari. Risiko yang timbul mungkin dapat diamankan oleh Citi Bank sebagai pihak perantara, namun dalam praktek akan tetap dirasakan kelambatan - kelambatan bila satu pihak mencari berbagai macam cara atau alasan untuk tidak memenuhi kewajibannya yang tidak jarang menyulitkan rekan dagangnya atau Citi Bank yang terlibat dalam realisasi transaksi tersebut. Haruslah diingat juga bahwa Citi Bank hanyalah berkepentingan dalam dokumen-dokumen pengapalan dan tidak turut terlibat dalam soal kontrak dagang antara eksportir dan importir. Bilamana rekan dagangnya baik, maka biasanya hubungan akan diteruskan dengan transaksi - transakssi selanjutnya, namun dengan rekan dagang yang ternyata kurang baik atau bersifat untung-untungan dan tidak jujur, hubungan-hubungan transaksi yang baru tersebut segera akan di putuskan. b. Pemasaran Ke Negara mana barang akan dipasarkan untuk mrndapatkan harga yang sebaik-baiknya merupakan factor yang perlu dipertimbangkan. Sebaliknya akan di impor untuk memperoleh kondisi-kondisi pembayaran yang lebih baik. Dalam usaha mengamankan kegiatan - kegiatan dalam bidang ekspor maka teristimewa bagi 14 eksportir perlu ditekankan keharusan mempelajari teknik-teknik pemasaran, mengetahui potensi barang-barang yang diperdagangkan dan memperkenalkan keistimewaan barang-barang tersebut. Dalam hal penetapan harga komoditi ekspor dan konsep pemasarannya, ekspor perlu mengetahui apakah dapat bersaing penjualannya diluar negeri. Harus dipikirkan cara-cara mana yang terbaik ditempuh dalam pemasaran, yakni menjual langsung kepada pembeli ataukah dengan pemasaran barang-barang, apakah pemasaran langsung , yakni menjual langsung kepada pembeli ataukah dengan pemasaran tidak langsung, yakni menggunakan jasa - jasa badan usaha ekspor, perantara dan lain-lain. Biaya-biaya untuk masing-masing cara tersebut juga harus diperhitungkan supaya keuntungan yang diperoleh sesuai dengan yang diharapkan, atau factor - faktor penentu harga, jenis-jenis barang, dan Negara tujuan ekspor memegang peranan yang cukup penting. Yang juga tidak kurang pentingnya adalah diversifikasi atau perluasan pemasaran memasuki pasaran-pasaran baru. Tidak jarang ekspor-ekspor terlalu terikat pada kebiasaan menawarkan barangnya ke Negara atau rekan dagang yang sama terus-menerus, sehingga kesempatan untuk memperoleh hasil yang lebih baik dari Negara atau rekan dagang yang lain terluput. Dalam saat-saat pasar telah jenuh dituntut kegesitan dari para ekspor untuk terus menerus mengganti perkembangan pasar, mengikuti secara aktif liku - liku perdagangan internasional, perkembangan- 15 perkembangan naik turunnya bidang - bidang usaha dan industry - industri tertentu secara mikro atau makro, sehingga dapat memberikan arah yang lebih tepat untuk melakukan langkah-langkah pemasaran barang-barang ekspornya c. Sistem kuota dan Kondisi Hubungan Perdagangan dengan Negara lain Keinginan eksportir - importir untuk mencari, memelihara atau, meningkatkan hubungan dagang dengan sesamanya juga tergantung pada kondisi Negara kedua pihak yang bersangkutan. Betapapun keinginan kedua belah untuk meningkatkan transaksi-transaksi yang cukup menguntungkan, namun bilamana ada pembatasan seperti ketentuan kuota barang dan kuota Negara, maka tidak sepenuhnya dapat terlaksana. Juga apabila hubungan dagang antara Negara-negara yang bersangkutan tidak diperbolehkan secara resmi maka pengamanan dari pembayaran transaksi tidak akan terjamin. d. Keterikatan dalam Organisasi - Organisasi internasional Indonesia merupakan anggota beberapa organisasi internasional yang berkaitan dengan komoditi-komoditi ekspor seperti ICO (kopi), OPEC (minyak bumi), INRO (karet), ITA (timah) dan sebagainya. Organisasi ini dimaksudkan untuk mengatur stabilisasi harga dari barang-barang komoditi ekspor tersebut dipasaran internasional. Namun terlepas dari manfaat yang diperoleh dari keanggotaan di dalamnya tak jarang merupakan penghambat untuk dapat melakukan tindakan- 16 tindakan tertentu bagi peningkatan transaksi komoditi yang bersangkutan, seperti contoh ICO dengan kuota kopi, serta penentuan harga yang lebih bersaing yang sering dihadapi anggota-anggota OPEC. e. Kurang Pemahaman akan Tersedianya Kemudahan - kemudahan Internasional Tersedianya kemudahan-kemudahan internasional banyak membantu ekspor seperti misalnya ASEAN Preferential Trading arrangement yang menyediakan kemudahan tarif barang tertentu bagi pengembangan perdagangan antara Negara ASEAN. Kemudahan tarif yang disediakan bersifat timbal balik dan pemanfaatannya dilakukan dengan menerbitkan Formulir C oleh Negara salah barang. Juga adanya tax treaty antar Negara-negara tersebut. 2. Masalah – masalah Internal dalam Ekspor Impor a. Persiapan - persiapan Teknis Keharusan perusahaan - perusahaan ekspor - impor untuk memenuhi syaratsyarat berusaha adakalanya tidak mendapat perhatian yang sungguh - sungguh. Persiapan - persiapan teknis yang seharusnya telah dilakukan diabaikan karena diburu oleh tujuan yang lebih utama yakni mengejar hasil yang cepat dan nyata dari perdagangan itu sendiri, sehingga persyaratan - persyaratan dasar untuk pelaksanaan 17 transaksi ekspor - impor itu terlupakan. Sebagaimana diketahui syarat-syarat umumnya antara lain adalah : 1) Harus merupakan badan hukum (PT, CV, FA, PN, PERUM dan sebagainya) 2) Eksportir harus memiliki Surat Izin Usaha Perdagangan (SIUP), atau mendapat Izin Usaha dari Departemen Teknis/Lembaga Pemerintah Non departemen, atau merupakan ekspor Terdaftar (ET) bagi eksportir yang telah memperoleh pengalaman sebagai eksportir terdaftar. Dalam tahun sebelum pakto, perusahaan ekspor-impor diharuskan memiliki izin dalam bentuk kartu pengenal, yaitu: Angka Pengenal Ekspor (APE) atau Angka Pengenal Ekspor Sementara (APES) bagi eksportir, dan Angka Pengenal Impor (API) atau Angka Pengenal Impor Sementara (APIS) bagi importir, dan khusus untuk ekspor dan impor dalam rangka PMA atau PMDN memerlukan APET (Angka Pengenal Ekspor Terbatas) dan APIT (Angka Pengenal Impor Terbatas) yang syarat-syarat pemilikannya ditentukan oleh instansi yang berwenang. 3) Importir harus memiliki Angka Pengenal Impor Sementara (APIS) atau Angka Pengenal Impor (API) atau Angka Pengenal Impor Terbatas (APIT). Patut dicatat bahwa kemudahan persyaratan bagi eksportir tersebut di atas yang hanya memerlukan SIUP sebagai pengganti Angka Pengenal Ekspor Sementara (APES) atau Angka Pengenal Ekspor (APE) atau Angka Pengenal Ekspor Terbatas 18 (APET) adalah dalam rangka usaha deregulasi untuk peningkatan usaha ekspor asal ada SIUP, kecuali untuk barang-barang yang kena kuota, antara lain tekstil dan kopi. b. Kemampuan dan Pemahaman Transaksi Luar Negeri Keberhasilan dan kelancaran pelaksanaan transaksi ekspor - impor juga didukung oleh sejauh mana pengetahuan atau pemahaman ekspor - impor, baik pimpinan atau petugas-petugasnya, dalam pengenalan transaksi ekspor - impor itu sendiri. Yang pertama perlu dikuasai adalah dasar - dasar transaksi ekspor - impor, tata cara pelaksanaanya, pengisian-pengisian formulir yang diperlukan, peraturanperaturan pemerintah dalam maupun luar negeri dimana rekan dagangnya berada. Selanjutnya yang bersangkutan harus mengembangkan pengetahuan dengam mempelajari liku - liku pelaksanaan transaksi - transaksi tersebut secara lebih luas dan memanfaatkan segala informasi yang diterima, melakukan tukar pikiran dengan instansi - instansi yang berwenang atau bank - bank dan rekan - rekan pedagang, dan rajin memperdalam pengetahuannya dengan membaca buku-buku, publikasipublikasi dagang dan surat-surat kabar dalam dan luar negeri yang diadakan oleh bank atau badan - badan tertentu. Dengan pemahaman dan pengetahuan yang lebih luas maka ekspor/impor tidak akan melakukan kekeliruan - kekliruan yang merugikan dan dapat melihat lebih jauh kedepan tentang kemungkinan - kemungkinan yang dapat dilakukannya untuk meningkatkan transaksi. Selain itu yang bersangkutan 19 dapat memanfaatkan kesempatan - kesempatan serta fasilitas - fasilitas yang tersedia pada Citi Bank. Mereka juga mampu menghindarkan kerugian - kerugian yang mungkin terjadi karena ulah dari pihak rekan dagang luar negeri dan lain sebagainya. Jelaskan bahwa pelaku Ekspor - Impor membekali diri dengan pengetahuan teori dan praktek transaksi perdagangan ekspor-impor. c. Pembiayaan Pembiayaan transaksi merupakan masalah yang penting yang tidak jarang dihadapi oleh para pengusaha ekspor-impor kita. Apakah cukup membiayai transaksi keuangannya sendiri ataukah perlu bantuan Citi Bank, jenis fasilitas pembiayaan mana yang paling tepat dan yang paling murah dan sampai sejauh mana dapat diperoleh pembiayaan - pembiayaan, merupakan pemikiran - pemikiran yang pokok bagi para pengusaha tersebut. Dalam hal ini diperlukan pengusaha - pengusaha yang mampu mengatur keuangannya secara bijaksana dan mempelajari serta memanfaatkan kemungkinan fasilitas - fasilitas pembiayaan untuk pelaksanaan transaksi - transaksi yang dilakukan. d. Kekurang Sempurnaan dalam Mempersiapkan Barang-barang Khusus dalam transaksi ekspor, kurang mampunya eksportir dalam menanggulangi penyiapan - penyiapan barang dapat menimbulkan akibat yang tidak 20 baik bagi kelangsungan hubungan transaksi dengan rekan dagang dari hal - hal berikut: 1) Pengiriman barang terlambat karena kesulitan administrasi dan pengaturan angkutan, peraturan-peraturan pemerintah dan sebagainya. 2) Mutu barang yang tidak dapat dipertahankan sesuai dengan yang diperjanjikan. 3) Kontunuitas penyediaan jumlah barang ekspor sesuai yang diperjanjikan tidak dapat dipenuhi. 4) Kelambatan dalam pengiriman dokumen-dokumen pengapalan. e. Kebijaksanaan dalam Pelaksanaan Ekspor - Impor Kelancaran transaksi pelaksanaan transaksi ekspor - impor pada hakikatnya tergantung dari peraturan-peraturan yang mendasarinya. Peraturan-peraturan yang apibila sering berubah-ubah dapat membingungkan dan menimbulkan salah pengertian dan kekeliruan,baik dipihak penguasa di dalam negeri maupun rekan dagangnya diluar negeri. Karena itu biasanya diperlukan waktu atau masa transisi dimana semua pihak telah siap dengan perubahan-perubahan yang ada. Selain itu diperlukan penjelasan - penjelasan yang cukup tentang latar belakang perubahanperubahan dan tujuannya, sehingga masing-masing pihak memaklumi dan megetahui aturan permainan dalam transaksi-transaksi selanjutnya. 21 D. Cara Mengatasi Permasalahan Ekspor - Impor pada Citi Bank Berbagi kemungkinan yang dapat dilakukan antara lain mengusahakan fasilitas dari rekan dagang di Negara lain sehingga syarat-syarat pembayarannya dapat diatur seringan mungkin, dan bila menggunakan L/C maka syarat-syarat L/C diusahakan agar dimungkinkan adanya fasilitas atau kemudahan bagi pihaknya. Yang lebih umum lagi dilakukan adalah memanfaatkan fasilitas-fasilitas pembiayaan yang tersedia pada bank-bank, fasilitas-fasilitas mana dapat disesuaikan dan tergantung dari pada jenis transaksi-transaksi yang dilakukan.. Sistem pembayaran dengan L/C ini merupakan cara yang paling aman bagi Eksportir untuk memperoleh hasil penjualan barangnya dari importir asalkan Eksportir tersebut dapat menyerahkan dokumen - dokumen sesuai dengan yang disyaratkan dalam L/C. dengan penerbitan L/C ini Citi Bank bertindak sebagai pengganti importir yakni pihak yang memberikan kepercayaan dan kepastian kepada penjual bahwa pembayaran akan dilakukan oleh Citi Bank sesuai dengan persyaratanpersyaratan yang terdapat di dalam L/C. Jadi L/C yang diterbitkan oleh Citi Bank tersebut atas nama dan untuk kepentingan importir yang ditujukan pada eksportir adalah merupakan fasilitas Citi Bank bagi importir yang bersangkutan, sebab bilamana impor yang bersangkutan tidak melakukan pembayaran, maka Citi Bank akan menanggung risiko untuk mengambil alih kewajiban-kewajiban importir tersebut untuk melakukan 22 pembayaran. Disamping itu bilamana ada L/C yang dibuka oleh seorang importir atau sebuah bank di Negara lain untuk diteruskan dan sekalian minta dikonfirmasi oleh bank ditempat eksportir (confirmed L/C) maka bank yang tersebut terakhir juga harus menanggung country risk (risiko ekonomi dan politik Negara) tempat importir tersebut. Kepastian akan amannya kepentingan kedua belah pihak eksportir dan importir dengan penggunaan L/C ini dimaksudkan adalah : 1. Kepada penjual dipastikan akan adanya pembayaran bilamana dokumen-dokumen pengapalan lengkap sesuai syarat-syarat L/C, dan 2. Kepada importir dipastikan bahwa pembayaran hanya akan dilakukan oleh Citi Bank bila sesuai dengan persyaratan-persyaratan L/C. Pembayaran yang dipastikan itu pun tergantung dari jenis L/C yang dibuka yakni apakah L/C tersebut irrevocable atau irrevocable confirmed. Demikaian jugA segi tenor pembayaran wesel dapat diatur apakah wesel segera dibayar yakni dengan sight L/C yang weselnya ditarik at sight, atau usance/term L/C, dimana ekpsortir akan menarik wesel berjangka yang disebut time draft/usance draft/term draft yang harus diaksep oelh bank dan bayar langsung dengan diskonto. Perlu dicatat bahwa dalam transaksi L/C ini Citi Bank hanya melihat dan berkepentingan dalam dokumen-dokumen saja dan tidak terlibat dalam barangbarang. Karena itu L/C tidak menjamin importir bahwa isi pengapalan-pengapalan 23 oleh eksportir adalah sesuai dengan yang disebut dalam “Sales Contract” antarkedua belah pihak eksportir dan importir. Sebagaimana diketahui ada 3 kontrak terpisah yang dikaitkan dengan L/C, yakni : 1. Kontrak jual beli (sales contract) antara penjual (ekspor) dan pembeli (impor). 2. Instrument L/C yang merupakan kontrak antara ekspor (beneficiary) dan bank pembuka L/C (issuing bank) 3. L/C atau “perjanjian jaminan” (security agreement) yang merupakan kontrak antara impor (applicant) dan bank pembuka L/C (issuing bank) Demikianlah sistem pembayaram yang paling umum dilakukan dalam transaksi ekspor-impor. Di dalam perdagangan internasional banyak perusahaan yang menggunakan lebih dari satu sistem ini, tergantung pada hubungan antar ekspor dan impor dan disesuaikan dengan kondisi negara yang berbeda-beda.