Ruang Lingkup Penelitian

advertisement

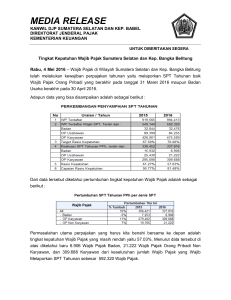

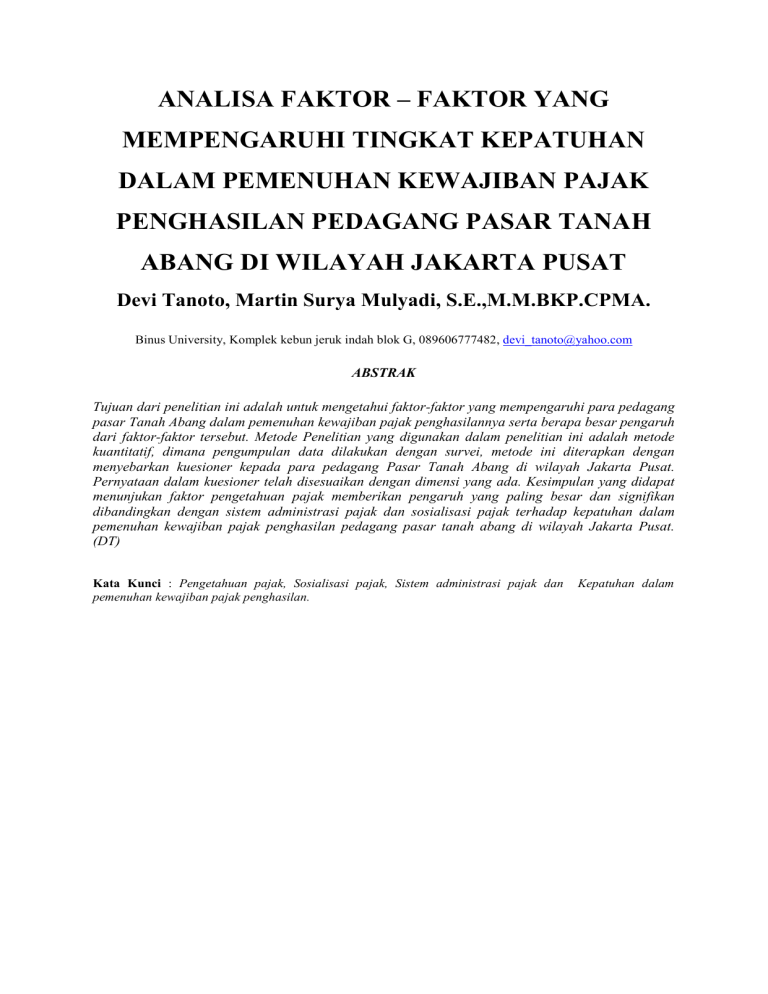

ANALISA FAKTOR – FAKTOR YANG MEMPENGARUHI TINGKAT KEPATUHAN DALAM PEMENUHAN KEWAJIBAN PAJAK PENGHASILAN PEDAGANG PASAR TANAH ABANG DI WILAYAH JAKARTA PUSAT Devi Tanoto, Martin Surya Mulyadi, S.E.,M.M.BKP.CPMA. Binus University, Komplek kebun jeruk indah blok G, 089606777482, [email protected] ABSTRAK Tujuan dari penelitian ini adalah untuk mengetahui faktor-faktor yang mempengaruhi para pedagang pasar Tanah Abang dalam pemenuhan kewajiban pajak penghasilannya serta berapa besar pengaruh dari faktor-faktor tersebut. Metode Penelitian yang digunakan dalam penelitian ini adalah metode kuantitatif, dimana pengumpulan data dilakukan dengan survei, metode ini diterapkan dengan menyebarkan kuesioner kepada para pedagang Pasar Tanah Abang di wilayah Jakarta Pusat. Pernyataan dalam kuesioner telah disesuaikan dengan dimensi yang ada. Kesimpulan yang didapat menunjukan faktor pengetahuan pajak memberikan pengaruh yang paling besar dan signifikan dibandingkan dengan sistem administrasi pajak dan sosialisasi pajak terhadap kepatuhan dalam pemenuhan kewajiban pajak penghasilan pedagang pasar tanah abang di wilayah Jakarta Pusat. (DT) Kata Kunci : Pengetahuan pajak, Sosialisasi pajak, Sistem administrasi pajak dan pemenuhan kewajiban pajak penghasilan. Kepatuhan dalam Pendahuluan 1.1. Latar Belakang Pada zaman era globalisasi ini sumber penerimaan negara berasal dari berbagai sektor, yakni sektor internal maupun sektor eksternal. Salah satu sumber penerimaan negara dari sektor internal berasal dari sektor pajak, sedangkan sumber penerimaan negara dari sektor eksternal berasal dari pinjaman luar negeri, misalnya.Untuk mengurangi ketergantungan negara dari sumber penerimaan eksternal yang berasal dari pinjaman luar negeri, pemerintah terus berusaha meningkatkan sumber penerimaan negara yang berasal dari sektor internal, yaitu sektor pajak.Dimana, pajak menjadi sumber penerimaan internal yang terbesar dalam Anggaran Pendapatan dan Belanja Negara (APBN). Begitu besarnya peran pajak dalam Anggaran Pendapatan dan Belanja Negara (APBN), maka usaha untuk meningkatkan penerimaan pajak terus dilakukan oleh pemerintah yang dalam hal ini merupakan tugas Direktorat Jenderal Pajak (DJP). Berbagai upaya dilakukan Direktorat Jenderal Pajak (DJP) agar penerimaan pajak maksimal, antara lain adalah ekstensifikasi dan intensifikasi pajak. Hal tersebut dilakukan dengan cara perluasan subjek pajak dan objek pajak, dengan menjaring Wajib Pajak baru. Usaha memaksimalkan penerimaan pajak tidak dapat hanya mengandalkan peran dari Direktorat Jenderal Pajak (DJP) maupun petugas pajak, tetapi dibutuhkan juga peran aktif dari para Wajib Pajak itu sendiri. Perubahan sistem perpajakan dari official assessment menjadi self assessment, memberikan kepercayaan Wajib Pajak untuk mendaftar, menghitung, membayar, dan melaporkan kewajiban perpajakannya sendiri.Hal ini menjadikan kepatuhan dan kesadaran Wajib Pajak menjadi faktor yang sangat penting dalam hal untuk mencapai keberhasilan penerimaan pajak. Namun beberapa fenomena kasus-kasus yang terjadi dalam dunia perpajakan Indonesia belakangan ini membuat masyarakat resah dan takut untuk membayar pajak, salah satu contohnya adalah kasus yang menimpa pegawai negeri sipil yang bekerja di Direktorat Jenderal Pajak Kementrian Keuangan Indonesia Gayus Tambunan.Kondisi tersebut dapat mempengaruhi kepatuhan Wajib Pajak, karena para Wajib Pajak tidak ingin pajak yang telah mereka bayarkan disalahgunakan oleh aparat pajak itu sendiri.Oleh karena itu, beberapa masyarakat yang belum dan sudah terdaftar menjadi Wajib Pajak berusaha menghindari pajak. Kesadaran Wajib Pajak atas fungsi perpajakan sebagai pembiayaan negara sangat diperlukan untuk meningkatkan kepatuhan Wajib Pajak. Pengetahuan Wajib Pajak akan perpajakan juga diperlukan untuk meningkatkan kepatuhan Wajib Pajak. Dengan memberikan sosialisasi pajak yang tepat, guna untuk mengurangi persepsi masyarakat mengenai pajak adalah ‘momok’ yang menyeramkan. Dapat menumbuhkan kepatuhan dan juga kepedulian masyarakat akan pajak sebagai pembiayaan negara. Banyak penelitian yang dilakukan oleh beberapa peneliti lain mengenai kepatuhan perpajakan Wajib Pajak dengan sasaran pada sektor usaha kecil menengah (UKM) sebagai bentuk kesadaran dan kepedulian para peneliti bahwa sektor usaha kecil menengah (UKM) merupakan sektor pajak yang perlu mendapat perhatian mengenai kewajiban perpajakannya. Para peneliti mungkin menyadari akan pentingnya pengetahuan perpajakan bagi sektor usaha kecil menengah (UKM) dalam melaksanakan kewajiban perpajakannya guna membantu pembiayaan negara. Seperti juga disadari oleh Direktorat Jenderal Pajak (DJP), jika para pedagang sektor usaha kecil menengah (UKM) mendapatkan kemudahan-kemudahan dalam membayar pajak atau sosialisasi pajak yang tepat, besar kemungkinan para pedagang usaha kecil menengah (UKM) tersebut mau sadar, peduli, dan patuh terhadap pajak. Dimana pajak yang dibayarkan para pedagang sektor usaha kecil menengah (UKM) dapat memberikan konstribusi yang cukup besar dalam pembiayaan negara, sebagai salah satu contohnya para pedagang usaha kecil menengah (UKM) yang menjadi target perluasan subjek pajak dan objek pajak oleh Direktorat Jenderal Pajak (DJP) ini adalah pasar Tanah Abang. Seperti yang kita ketahui, dengan ribuan bahkan puluhan ribu kios beserta pedagang didalamnya yang memiliki tempat usaha dan penghasilan yang cukup signifikan, sangat disayangkan bahwa kenyataannya penerimaan pajak yang didapat negara dari pasar ini masih rendah.Bahkan diketahui masih banyak pedagang didalamnya yang tidak membayarkan pajaknya secara tepat dan sesuai dengan kenyataan yang sebenarnya. Menyadari kenyataan tersebut, dan menyadari akan potensi pajak gemuk yang dapat didapatkan oleh negara jika para pedagang pasar Tanah Abang melaporkan dan membayarkan pajaknya secara sesuai dan merata. Direktorat Jenderal Pajak (DJP) terus berupaya melakukan perluasan subjek dan objek pajak ke pasar Tanah Abang. Namun mendengar dan sadar mereka akan menjadi sasaran perluasan subjek dan objek pajak DJP, para pedagang Tanah Abang pun secara serentak menolak gagasan DJP tersebut dengan berbagai alasan, seperti kondisi pasar yang sedang lesu, pajak akan menambah beban mereka, sistem pembayaran pajak yang terlalu sulit dan masih banyak lagi. Padahal alangkah baiknya jika mereka mengetahui bahwa pajak tidak akan memberatkan siapa pun, dan pajak selain bermanfaat untuk negara juga bermanfaat untuk mereka sendiri nantinya. Dengan tingkat penerimaan pajak yang rendah dari pasar besar inilah yang menjadi bukti bahwa masih rendahnya tingkat kepatuhan para pedagang tersebut dalam membayar pajak. Padahal seperti yang kita ketahui pajak pedagang usaha kecil menengah (UKM) ini akan menjadi pajak gemuk dalam menambah pendapatan negara di sektor pajak yang dimana sektor pajak merupakan salah satu sektor penerimaan negara terbesar dalam Anggaran Pendapatan dan Belanja Negara (APBN). Untuk meningkatkan kepatuhan para pedagang dari pasar besar ini diperlukanlah sebuah penelitian untuk meneliti dan mengungkapkan faktor-faktor apa sajakah yang mempengaruhi tingkat kepatuhan dalam pemenuhan kewajiban pajak penghasilan pedagang usaha kecil menengah (UKM) ini guna mengetahui faktor permasalahan apa yang terdapat di dalam pasar tersebut. Oleh karena itu, dengan melakukan penelitian mengenai faktor-faktor apa sajakah yang mempengaruhi tingkat kepatuhan dalam pemenuhan kewajiban pajak penghasilan pasar ini, KPP wilayah pasar Tanah Abang, khususnya DJP, dapat terbantu dalam mengukur dan membuat perencanaan lebih dalam mengenai rencana meningkatkan penerimaan pajak dari pedagang Usaha Kecil Menengah (UKM) yang berjumlah puluhan ribu tersebut agar lebih efisien. Dengan mengetahui faktor-faktor apa sajakah yang dapat mempengaruhi tingkat kepatuhan dalam pemenuhan kewajiban pajak penghasilan ini, KPP wilayah pasar Tanah Abang dapat menjadikannya sebagai sebuah bahan pertimbangan dalam menentukan langkah apa yang perlu dan baik untuk diambil dalam upaya meningkatkan penerimaan pajak penghasilan dari pedagang pasar Tanah abang. Berdasarkan hal-hal inilah yang menjadi dasar penulis untuk melakukan penelitian dengan topik penelitian yang lebih menitik beratkan kepada faktor-faktor yang mempengaruhi tingkat kepatuhan dalam pemenuhan kewajiban pajak penghasilan pasar Tanah Abang dengan pengetahuan perpajakan, sosialisasi perpajakan, serta sistem administrasi perpajakan sebagai variabel yang tertuang dalam bentuk skripsi yang berjudul “ANALISA FAKTOR-FAKTOR YANG MEMPENGARUHI TINGKAT KEPATUHAN DALAM PEMENUHAN KEWAJIBAN PAJAK PENGHASILAN PEDAGANG PASARTANAH ABANG DI WILAYAH JAKARTA PUSAT.” Identifikasi Masalah Sesuai dengan latar belakang yang ada, maka identifikasi masalah yang dapat diuraikan adalah sebagai berikut: 1. Apakah kepatuhan dalam memenuhi kewajiban pajak penghasilan para pedagang pasar Tanah Abang dipengaruhi oleh pengetahuan perpajakannya? 2. Apakah kepatuhan dalam memenuhi kewajiban pajak penghasilan para pedagang pasar Tanah Abang dipengaruhi oleh sosialisasi pajak yang mereka terima? 3. Apakah kepatuhan dalam memenuhi kewajiban pajak penghasilan para pedagang pasar Tanah Abang dipengaruhi oleh sistem administrasi pajak? 4. Apakah pengaruh pengetahuan perpajakan, sosialisasi pajak, dan sistem administrasi pajak secara bersama-sama mempengaruhi kepatuhan dalam pemenuhan kewajiban pajak penghasilan para pedagang pasar Tanah Abang? 5. Dari ketiga faktor diatas, faktor apakah yang memiliki persentase paling tinggi dalam mempengaruhi kepatuhan dalam pemenuhan kewajiban pajak penghasilan para pedagang pasar Tanah abang? Ruang Lingkup Penelitian Mengingat banyaknya hal-hal yang dapat mempengaruhi para pedagang pasar Tanah Abang dalam membayar pajak atau melaksanakan kewajiban perpajakannya, maka dalam penelitian ini hanya akan dibatasi pada kepatuhan perpajakan, pengetahuan perpajakan, sosialisasi perpajakan, dan mekanisme administrasi perpajakan. Dengan tujuan agar penelitian ini tidak menyimpang dari tujuannya dan agar lebih akurat, maka penelitian ini dibatasi hanya kepada pemilik kiosdi pasar Tanah abang yang memiliki lokasi di Jakarta pusat sebagai responden dalam penelitian ini. Tujuan Penelitian 1. Untuk mengetahui apakah pengetahuan perpajakan memiliki pengaruh terhadapkepatuhan responden, yakni pedagang pasar Tanah Abang untuk membayar atau melaksanakan kewajiban pajak penghasilannya. 2. Untuk mengetahui apakah sosialisasi pajak memiliki pengaruh terhadap kepatuhan responden, yakni pedagang pasar Tanah Abang untuk membayar atau melaksanakan kewajiban pajak penghasilannya. 3. Untuk mengetahui apakah sistem administrasi pajak memiliki pengaruh terhadap kepatuhan responden, yakni pedagang pasar Tanah Abang untuk membayar atau melaksanakan kewajiban pajak penghasilannya. 4. Untuk mengetahui apakah pengetahuan perpajakan, sistem administrasi pajak, dan sosialisasi secara bersama-sama memiliki pengaruh terhadap kepatuhan responden, yakni pedagang pasar Tanah Abang untuk membayar atau melaksanakan kewajiban pajak penghasilannya. Metodologi Penelitian Dalam melakukan penelitian ini, ringkasan metodologi yang digunakan oleh penulis adalah sebagai berikut: 1. Jenis penelitian yang digunakan adalah penelitian pengujian hipotesis (kuantitatif). 2. Penelitian pengujian yang dilakukan adalah penelitian kausal. 3. Dimensi waktu penelitian adalah cross section. 4. Kedalaman penelitian yang dilakukan oleh penulis kurang mendalam tetapi mempunyai tingkat generalisasi tinggi yaitu dengan uji statistik. 5. Metode pengumpulan data dilakukan dengan cara langsung dan tidak langsung, yaitu pembagian kuesioner. 6. Lingkungan penelitian yang dilakukan adalah lingkungan noncontived setting yaitu lingkungan riil. 7. Unit analisisnya adalah individu, yaitu pemilik kiosdi pasar Tanah Abang di Jakarta pusat. 8. Variabel yang digunakan terdiri dari satu variabel dependent yaitu kepatuhan terhadap kewajiban pajak penghasilan serta tiga variabel independent yaitu pengetahuanperpajakan, sosialisasi perpajakan, dan mekanisme sistem administrasi perpajakan. Hasil Dan Bahasan Tabel 4.22 Coefficientsa Standardized Unstandardized Coefficients Model 1 B (Constant) X1 Std. Error -.232 .644 .823 .204 Coefficients Beta T .554 Sig. -.360 .720 4.042 .000 X2 -.171 .201 -.121 -.847 .401 X3 .270 .149 .250 1.811 .077 a. Dependent Variable: Y Dari tabel coefficients 𝑎 dihasilkan persamaan regresi Y = -0.232 + 0.832 X1 -0.171 X2 +0.270 X3 +€, dimana konstata sebesar -0.232 menyatakan bahwa jika tidak ada kenaikan nilai dari variabel X1 (pengetahuan pajak), X2 (sosialisasi pajak), X3 (sistem administrasi pajak), nilai variabel Y (tingkat kepatuhan pajak) adalah 0.232. Koefisien regresi variabel X1 (pengetahuan pajak) sebesar 0.823 menyatakan bahwa setiap penambahan (karena tanda +) satu nilai pada variabel X1 (pengetahuan pajak)akan memberikan kenaikan skor sebesar 0.823. Koefisien variabel X1 (pengetahuan pajak) mempengaruhi secara signifikan terhadap variabel Y (tingkat kepatuhan pajak).Hal ini terlihat dari tingkat signifikansi variabel X1 (pengetahuan pajak) sebesar 0.000 yang lebih kecil daripada 0.001 (0.000 < 0.001), dengan menggunakan tingkat signifikansi 1%. Maka, dengan demikian hasil ini menjawab hipotesis 1 yang ada pada bab sebelumnya yaitu Ho diterima dan Ha ditolak, sebagai berikut: Hipotesis 1: Apakah kepatuhan dalam memenuhi kewajiban pajak penghasilan para pedagang pasar Tanah Abang dipengaruhi oleh pengetahuan perpajakannya? H0 : Ada Pengaruh yang signifikan antara pengetahuan pajak para pedagang pasar Tanah Abang dengan kepatuhan dalam pemenuhan pajak penghasilan Ha : Tidak ada pengaruh yang signifikan antara pengetahuan pajak para pedagang pasar Tanah Abang dengan kepatuhan dalam pemenuhan pajak penghasilan Dari hasil ini dapat ditarik kesimpulan bahwa X1 mempunyai pengaruh yang signifikan terhadap kepatuhan dalam pemenuhan pajak penghasilan. Semakin tinggi pengetahuan pajak seorang Wajib Pajak akan memberikan pengaruh yang cukup besar terhadap kepatuhannya dalam pemenuhan kewajiban pajaknya. Dengan adanya pengetahuan pajak para pedagang pasar Tanah abang menjadi tahu bahwa membayar pajak adalah suatu kewajiban penting yang patut dipatuhi karena salah satu fungsi pajak adalah untuk pembangunan negara yang akan dinikmati oleh mereka juga. Dan dengan mereka memiliki pengetahuan akan pajak, para pedagang pasar Tanah Abang dapat tahu bahwa sistem administrasi pajak tidaklah rumit seperti yang mereka bayangkan. Hasil ini juga didukung dengan penelitian terdahulu yang dilakukan oleh Banu Witono (2008) yang mengatakan bahwa pengujian variabel pengetahuan pajak dan keadilan sistem pajak baik bersama-sama maupun sendirisendiri menunjukkan pengaruh yang signifikan terhadap kepatuhan wajib dan konsultan pajak. Berdasarkan data diatas, koefisien regresi variabel X2 (sosialisasi pajak) sebesar - 0.171 menyatakan bahwa jika tidak ada kenaikan nilai dari variabel X2 (sosialisasi pajak) nilai variabel Y (tingkat kepatuhan pajak) adalah -0.17 dan dalam penelitian ini didapatkan hasil bahwa variabel X2 (sosialisasi pajak) tidak berpengaruh secara signifikan terhadap variabel Y (tingkat kepatuhan pajak) karena tingkat signifkansi variabel X3 lebih besar dari 0.10 (0.401 > 0.10) dengan menggunakan tingkat signifikansi 10%. Hasil ini bertentangan dengan penelitian terdahulu yang dilakukan oleh Novi Susanti yang mendapatkan hasil dimana sosialisasi pajak yang paling mempengaruhi tingkat kepatuhan pajak penghasilan seorang Wajib Pajak. Namun, hasil penelitian ini serupa dengan penelitian terdahulu yang dilakukan oleh Marrisa Heryanto dan Agus Arianto Toly (2013) yang mengatakan bahwa kegiatan sosialisasi yang dilakukan KPP Pratama Surabaya Sawahan belum memenuhi targetnya. Hal ini dikarenakan sebagian besar wajib pajak mengikuti kegiatan sosialisasi perpajakan hanya sebagai suatu keharusan karena bersifat memaksa, akan tetapi tetap saja tidak menjalankan kewajibannya dengan patuh. Menurut peneliti, sosialisasi pajak memang akan kurang berpengaruh atau kurang signifikan jika Wajib Pajak yang datang hanya sekedar formalitas saja. Namun, dalam memberikan pengertian akan pengetahuan pajak ataupun sistem administrasi pajak, sosialisasi adalah salah satu cara yang paling ampuh untuk memberitahu masyarakat. Maka dalam penelitian ini Ho ditolak dan Ha diterima, dalam hipotesis yang ada pada bab sebelumnya sebagai berikut: Hipotesis 2: Apakah kepatuhan dalam memenuhi kewajiban pajak penghasilan para pedagang pasar Tanah Abang dipengaruhi oleh sosialisasi pajak yang mereka terima? H0 : Ada pengaruh yang signifikan antara sosialisasi pajak yang di terima para pedagang pasar Tanah Abang dengan kepatuhan dalam pemenuhan pajak penghasilan Ha : Tidak ada pengaruh yang signifikan antara sosialisasi pajak yang di terima para pedagang pasar Tanah Abang dengan kepatuhan dalam pemenuhan pajak penghasilan Dan koefisien regresi variabel X3 (sistem administrasi pajak), sebesar 0.270 menyatakan bahwa setiap penambahan (karena tanda +) satu nilai pada variabel X3 (sistem administrasi pajak), akan memberikan kenaikan skor sebesar 0.270. Koefisien variabel X3 (sistem administrasi pajak), tidak mempengaruhi secara signifikan terhadap variabel Y (tingkat kepatuhan pajak). Namun, variabel X3 memberikan pengaruh yang cukup signifikan terhadap kepatuhan dalam pemenuhan pajak penghasilan. Hal ini terlihat dari tingkat signifikansi variabel X3 (sistem administrasi pajak), sebesar 0.077 yang lebih kecil daripada 0.010 (0.077 < 0.10). Hasil ini juga serupa dengan penelitian terdahulu yang dilakukan oleh Sri Rahayu dan Ita Salsalina Lingga (2009) yang didalam penelitiannya menemukan hasil bahwa sistem administrasi modern memiliki pengaruh yang rendah tapi pasti terhadap pencapaian kepatuhan wajib pajak. Karena dengan adanya sistem administrasi modern para pedagang pasar Tanah Abang yang kebanyakan sibuk akan merasa lebih mudah dan terbantu dalam pembayaran pajak mereka. Namun, faktor diluar variabel independent tersebut juga memiliki pengaruh yang sangat tinggi terhadap kepatuhan wajib pajak. Maka dalam penelitian ini Ho diterima dan Ha ditolak, dalam hipotesis yang ada pada bab sebelumnya sebagai berikut: Hipotesis 3: Apakah kepatuhan dalam memenuhi kewajiban pajak penghasilan para pedagang pasar Tanah Abang dipengaruhi oleh sistem administrasi pajak? H0 : Ada pengaruh yang signifikan antara sistem administrasi pajak para pedagang pasar Tanah Abang dengan kepatuhan dalam pemenuhan pajak penghasilan Ha : Tidak ada pengaruh yang signifikan antara sistem administrasi pajak para pedagang pasar Tanah Abang dengan kepatuhan dalam pemenuhan pajak penghasilan. Tabel 4.23 Model Summaryb Model R R Square .640a 1 Adjusted R Std. Error of the Square Estimate .410 .370 .76311 a. Predictors: (Constant), X3, X1, X2 b. Dependent Variable: Y Tabel 4.24 ANOVAb Model 1 Sum of Squares Df Mean Square Regression 18.175 3 6.058 Residual 26.205 45 .582 Total 44.380 48 F 10.404 Sig. .000a a. Predictors: (Constant), X3, X1, X2 b. Dependent Variable: Y Hipotesis 4: Apakah pengaruh pengetahuan perpajakan, sosialisasi pajak, dan sistem administrasi pajak secara bersama-sama mempengaruhi kepatuhan dalam pemenuhan kewajiban pajak penghasilan para pedagangpasar Tanah Abang? H0 : Ada pengaruh yang signifikan antara pengetahuan perpajakan, sosialisasi pajak, sistem administrasi pajak secara bersama-sama terhadap kepatuhan dalam pemenuhan pajak penghasilan para pedagangpasar Tanah Abang Ha : Tidak ada pengaruh yang signifikan antara pengetahuan perpajakan, sosialisasi pajak, sistem administrasi pajak secara bersama-sama terhadap kepatuhan dalam pemenuhan pajak penghasilan para pedagang pasar Tanah Abang Hasil uji signifikansi pada tabel ANOVA menunjukkan (nilai) sig. sebesar 0.000. Jika dibandingkan dengan α = 0,05, nilai Sig. lebih kecil daripada α (Sig.≤α), yaitu 0.000 ≤ 0.05. Artinya, Ho diterima Ha ditolak. Dengan demikian, hal ini menunjukkan bahwa variabel X1, X2, dan X3 berpengaruh terhadap variabel Y. Besarnya pengaruh variabel X1, X2, dan X3 secara simultan terhadap variabel Y dapat diketahui dengan melihat nilai R2 pada tabel Model Summary (sebelumnya). Interpretasi yang didapatkan adalah (nilai) R Square (R2 ) = 0.410 = 41%. Nilai ini menunjukkan bahwa pengaruh variabel X1,X2 dan X3 secara simultan terhadap variabel Y adalah sebesar 41% dan besarnya variabel lain yang mempengaruhi variabel X1, X2, X3 di luar kasus ini adalah sebesar 59%. Simpulan Dan Saran Simpulan Berdasarkan pembahasan dan analisa pada bab sebelumnya mengenai pengaruh pengetahuan pajak, sosialisasi pajak, dan sistem administrasi pajak terhadap kepatuhan dalam pemenuhan kewajiban pajak, maka dapat diambil keputusan sebagai berikut: 1. Pengetahuan pajak yang tersusun atas beberapa indikator seperti ketetapan / keterlambatan dalam pengisian, penyampaian, pelaporan, penyetoran SPT penyetoran pajak penghasilan, dan hukuman / sanksi pajak berdasarkan uji korelasi diketahui hubungannya antara pengetahuan pajak dengan tingkat kepatuhan pajak sebesar 37%. Sisanya sebesar 63% ditentukan oleh variabel lain yang tidak dijelaskan dalam penelitian ini. Dan juga hasil pengujian regresi linier pada table coefficients 𝑎 maka dihasilkan Sig.sebesar 0.000. Jika dibandingkan dengan α = 0.01. nilai Sig. lebih kecil daripada α (Sig.<α), yaitu 0.000 < 0.01. Sehingga dapat disimpulkan bahwa pengetahuan pajak memberikan pengaruh yang signifikan antara terhadap tingkat kepatuhan dalam pemenuhan kewajiban pajak penghasilan para pedagang di pasar Tanah Abang. 2. Sosialisasi pajak yang tersusun atas indikator media sosialisasi, carasosialisasi, waktu sosialisasi berdasarkan uji korelasi diketahui hubungannya antara sosialisasi pajak dengan kepatuhan perpajakaan sebesar 8.24 %. Sisanya sebesar 91,76% ditentukan oleh variabel lain yang tidak dijelaskan dalam penelitian ini. Dan juga hasil pengujian regresi linier pada table coefficients 𝑎 maka dihasilkan Sig. sebesar 0,401. Jika dibandingkan dengan α = 0,10, nilai Sig. lebih besar daripada α ( Sig. ≥ α), yaitu 0,401≥ 0,10. Sehingga dapat disimpulkan bahwasosialisasi pajak tidak berpengaruh secara signifikan terhadap tingkat kepatuhan dalam pemenuhan kewajiban pajak penghasilan para pedagang di pasar Tanah Abang. 3. Sistem administrasi pajak yang tersusun atas beberapa indikator seperti tempat pelayanan terpadu, pelayanan petugas pajak, modernisasi administrasi pajak secara online, kinerja petugas pajak, berdasarkan uji korelasi diketahui hubungannya antara Sistem administrasi pajak dengan tingkat kepatuhan pajak sebesar 19%. Sisanya sebesar 81% ditentukan oleh variabel lain yang tidak dijelaskan dalam penelitian ini. . Dan juga hasil pengujian regresi linier pada table coefficients 𝑎 maka dihasilkan Sig.sebesar 0.077. Jika dibandingkan dengan α = 0.01. nilai Sig. lebih kecil daripada α (Sig.<α), yaitu 0.077 ≤ 0.01. Sehingga dapat disimpulkan bahwasistem administrasi pajak memberikan pengaruh secara signifikan terhadap tingkat kepatuhan dalam pemenuhan kewajiban pajak penghasilan para pedagang di pasar Tanah Abang. 4. Dari hasil regresi linier berganda diketahui bahwa pengaruh variabel pengetahuan pajak, sosialisasi pajak, dan sistem administrasi pajak terhadap kepatuhan perpajakan penghasilan para pedagang di pasar Tanah Abang sebesar 41%. Nilai ini menunjukan bahwa pengetahuan pajak, sosialisasi pajak, dan sistem administrasi pajak berpengaruh terhadap kepatuhan perpajakan penghasilan para pedagang di pasar Tanah Abangadalah sebesar 41% dan besarnya variabel lain yang mempengaruhi varibel pengetahuan pajak, sosialisasi pajak, sistem administrasi pajak di luar kasus ini adalah sebesar 59%. 5. Dari seluruh pengujian yang telah dilakukan diperoleh hasil bahwa faktor yang paling mempengaruhi kepatuhan dalam pemenuhan kewajiban pajak penghasilan para pedagang di pasar Tanah Abang adalah pengetahuan pajak. Saran Setelah melakukan penelitian ini maka peneliti dapat memberikan saran yang ditujukkan kepada pembaca, antara lain sebagai berikut: 1. Berdasarkan hasil yang didapatkan peneliti dalam penelitiannya, faktor yang paling mempengaruhi tingkat kepatuhan pajak para pedagang Pasar Tanah Abang adalah faktor pengetahuan pajaknya. Semakin tinggi pengetahuan pajak para pedagang memungkinkan semakin tingginya tingkat kepatuhan pajak mereka. Maka untuk menambah pengetahuan pajak para pedagang dapat dilakukan dengan beberapa cara seperti membaca, bertanya pada orang sekitar, bertanya pada aparat pajak yang sedang bersosialisasi ke pasar-pasar, (khususnya untuk para pedagang di pasar Tanah Abang), menghadiri sosialisasi perpajakan yang diadakan oleh aparat pajak dan benar-benar mendengarkan apa yang disampaikan didalamnya. Bukan hanya datang sebagai formalitas saja. Dan hal-hal yang menyangkut pajak itu sendiri sebaiknya dibuat lebih ringkas, mudah dibaca, dan dimengerti oleh banyak orang. Agar mereka mau membaca dan mudah dimengerti. 2. Dari segi sosialisasi pajak dibutuhkan peran aparat pajak yang bekerja sama dengan pengelola pasarpasar dan juga masyarakat atau Wajib Pajak. Dimana aparat pajak mengadakan sosialisasi dan para Wajib Pajak pun mendengarkan dengan seksama. Jika tidak ada kerjasama antara kedua belah pihak maka sosialisasi yang disampaikan pun tidak akan bermakna. Aparat pajak harus lebih focus dan harus lebih sering mendatangi pasar-pasar tersebut. Aparat pajak juga harus lebih kreatif dalam membuat sosialisasi itu menjadi lebih menarik dan mengajak juga menimbulkan rasa ingin tau bagi masyarakat atau Wajib Pajak, seperti mengadakan event yang mengajak masyarakat atau Wajib Pajak untuk turut serta berpartisipasi didalamnya. Hal-hal yang ingin di sosialisasikan pun sebaiknya hal-hal yang juga bisa menghapus gambaran buruk masyarakat terhadap pajak. 3. Direktorat Jenderal Pajak atau fiskus lebih menyederhanakan sistem pembayaran pajak atau sistem administrasi pajak. Lebih mempermudah. Seperti salah satunya pembayaran melalui atm. Dan tak lupa peran sosialisasi pun dapat turut serta untuk menyampaikan pada masyarakat bahwa sistem administrasi pajak sudah lebih mudah dan tidak membingungkan lagi. Pada intinya yang terpenting adalah kesadaran dan kemauan untuk membayar pajak yang harus ditingkatkan oleh masyarakat itu sendiri. Karena pajak yang dibayarkan berguna untuk membiayai negara dalam berbagai macam pengeluaran demi kemakmuran rakyat. Oleh Karena itu segala upaya harus ditingkatkan oleh fiskus untuk meningkatkan tingkat pengetahuan pajak pada masyarakat REFERENSI Gunadi. (2003). Keberhasilan Pajak tergantung partisipasi masyarakat dalam persfektif baru.19 Juni 2014http://www.persfektif.net/ Hasan, Dahliana. (2008). Pelaksanaan tax compliance dalam upaya optimalisasi penerimaan di kota Yogyakarta http://scholar.google.com/ Herryanto. Toly. (2013). Pengaruh Kesadaran Wajib Pajak, Kegiatan Sosialisasi Perpajakan, dan Pemeriksaan Pajak terhadap Penerimaan Pajak Penghasilan di KPP Pratama Surabaya Sawahan http://scholar.google.com/ Leonardo, Gerry. (2012). Analisis Aspek-Aspek Yang Mempengaruhi Kepatuhan Pemenuhan Kewajiban Pajak Penghasilan Perdagangan Online Dengan Fasilitas Blackberry Messenger Wilayah Jakarta Barat. Tesis S1 tidak dipublikasikan. Universitas Bina Nusantara. Jakarta. Lumbantoruan, Sophar. (2005). Ensiklopedi Perpajakan Indonesia. Jakarta: Erlangga Mardiasmo. (2013). Perpajakan. Yogyakarta: Andi Publisher Nasucha, Chaizi. (2004). Reformasi Administrasi Publik: Teori dan Praktik. Jakarta : Penerbit PT Gramedia Widiasarana Indonesia. Peraturan Menteri Keuangan Republik Indonesia Nomor.252/PMK/.03/2008Tentang Petunjuk Pelaksanaan Pemotongan Pajak Atas Penghasilan Sehubungan Dengan Pekerjaan, Jasa, Dan Kegiatan Orang Pribadi Peraturan Pemerintah Republik Indonesia Nomor 46 Tahun 2013 Tentang Pajak Penghasilan Atas Penghasilan Dari Usaha Yang Diterima Atau Diperoleh Wajib Pajak Yang Memiliki Peredaran Bruto Tertentu (20/06/2014) Rahayu, Siti Kurnia. (2009). Perpajakan Indonesia: Konsep & AspekFormal.Yogyakarta:Graha Ilmu. Rahayu, Sri dan Lingga. (2009). Pengaruh Modernisasi Sistem Administrasi Perpajakan terhadap Kepatuhan Wajib Pajak di KPP Pratama Bandung “X” http://scholar.google.com/ Restiani, Metti. (2011). Analisis Kualitas Pelayanan Pajak dan Sosialisasi PerpajakanTerhadap Kepatuhan Formal Wajib Pajak Orang Pribadi pada Kantor PelayananPajak Pratama Cianjur. Skripsi Sarjana Fakultas Ekonomi Universitas Komputer, Bandung. Sarjono, Haryadi dan Julianita, Winda. (2011). SPSS vs Lisrel Sebuah Pengantar, Aplikasi untuk Riset. Jakarta : Salemba empat. Susanti, Novi (2011). Analisa Faktor-Faktor Yang Mempengaruhi Kepatuhan Dalam Pemenuhan Kewajiban Pajak Penghasilan Pemilik Online Shop Di Situs Jejaring Sosial Facebook Wilayah Jakarta Barat. Tesis S1 tidak dipublikasikan. Universitas Bina Nusantara. Jakarta. Torgler, Benno. (2011). Tax Morale and Compliance http://scholar.google.com/ Undang-Undang no 36 Tahun 2008 Tentang Perubahan Keempat Atas Undang-Undang Nomor 7 Tahun 1983 Tentang Pajak Penghasilan Undang-Undang Nomor 28 Tahun 2007 Tentang Ketentuan Umum Dan Tata Cara Perpajakan Waluyo . (2011). Perpajakan Indonesia.Jakarta : Salemba empat. Witono, Banu. (2008). Peranan pengetahuan pajak pada kepatuhan wajib pajak http://scholar.google.com/ Riwayat Penulis Nama : Devi Tanoto Tempat, Tanggal lahir : Medan, 16 Juni 1992 Pendidikan Terakhir : S1 (Universitas Bina Nusantara) jurusan (Akuntansi) Tahun 2014