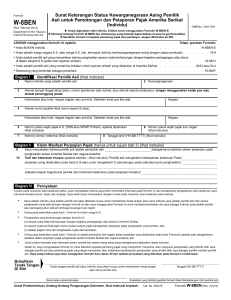

Instruksi untuk Formulir W-8BEN-E

advertisement