BAB 2 TINJAUAN TEORETIS DAN PERUMUSAN HIPOTESIS 2.1

advertisement

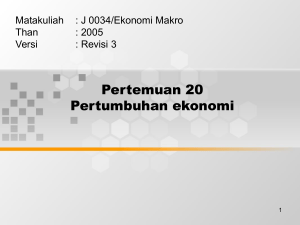

8 BAB 2 TINJAUAN TEORETIS DAN PERUMUSAN HIPOTESIS 2.1 Tinjauan Teoretis 2.1.1 Sumber Dana Bank Menurut Kuncoro dan Suhardjono (2011: 137-138) dana bank adalah semua utang dan modal yang tercatat pada neraca bank sisi pasiva yang dapat dipergunakan sebagai modal operasional bank dalam rangka kegiatan penyaluran atau penempatan dana. Kegiatan penyaluran dana tersebut dapat berupa pemberian kredit kepada masyarakat, pembelian surat-surat berharga dalam rangka likuiditas bank, penyertaan ke badan usaha lain maupun penempatan sebagai alat-alat likuid. Selanjutnya dana bank yang digunakan sebagai modal operasional dalam kegiatan usaha tersebut dapat bersumber dari: 1. Dana sendiri (dana pihak pertama) Dana yang berasal dari para pemegang saham bank atau pemilik bank. Dalam neraca bank, dana tersebut tercatat dalam pos modal dan cadangan yang tercantum pada sisi pasiva terdiri dari: a. Modal yang disetor, yaitu jumlah uang yang disetor secara efektif oleh para pemegang saham pada waktu bank berdiri. b. Cadangan-cadangan, yaitu sebagian dari laba bank yang disisihkan dalam bentuk cadangan modal dan cadangan lainnya yang akan dipergunakan untuk menutup timbulnya risiko dikemudian hari. 9 c. Laba yang ditahan (retained earning), yaitu bagian laba yang menjadi milik pemegang saham akan tetapi oleh Rapat Umum Pemegang Saham (RUPS) diputuskan untuk tidak dibagi dan dimasukkan kembali dalam modal bank. 2. Dana pinjaman dari pihak di luar bank (dana pihak kedua) Dana yang berasal dari pihak yang memberikan pinjaman kepada bank, yang terdiri dari empat pihak, yaitu: a. Pinjaman dari bank lain di dalam negeri, dikenal dengan pinjaman antar bank (interbank call money). Pinjaman ini biasanya diminta bila ada kebutuhan dan mendesak yang diperlukan bank misalnya untuk menutup kewajiban kliring atau memenuhi ketentuan saldo giro wajib minimum (GWM) di Bank Indonesia. Jangka waktu call money umumnya hanya satu malam (overnight call money). Instrument yang dipergunakan untuk mendapatkan dana pinjaman antarbank tersebut terdiri dari Sertifikat Deposito, Promes, dan Surat Berharga Pasar Uang (SBPU). b. Pinjaman dari bank atau lembaga keuangan di luar negeri, biasanya berbentuk pinjaman jangka menengah-panjang. Realisasi pinjaman ini harus melalui persetujuan Bank Indonesia yang bertindak sebagai Pengawas Pinjaman Luar Negeri (PKLN) c. Pinjaman dari Lembaga Keuangan Bukan Bank (LKBB), pinjaman dari LKBB ini kadangkala tidak benar-benar berbentuk pinjaman atau kredit, tapi lebih banyak berbentuk surat berharga yang dapat 10 diperjualbelikan sebelum tanggal jatuh tempo. Misalnya berbentuk Sertifikat Bank atau Deposit On Call dengan jangka waktu tiga bulan dan dapat diperpanjang kembali tanpa mengeluarkan sertifikat baru. Dalam banyak hal, pinjaman seperti ini digolongkan pada sumber dana pihak ketiga. d. Pinjaman dari Bank Sentral (Bank Indonesia), pinjaman dari Bank Indonesia diperoleh apabila bank yang bersangkutan ditunjuk oleh Bank Indonesia untuk menyalurkan pinjaman ke sektor-sektor usaha yang mendapat prioritas dari pemerintah untuk dikembangkan, misalnya Kredit Usaha Tani (KUT), Kredit Usaha Kecil (KUK), dan sebagainya. Pinjaman tersebut dikenal dengan nama Kredit Likuiditas Bank Indonesia (KLBI). 3. Dana masyarakat (dana pihak ketiga) Dana-dana yang berasal dari masyarakat, baik perorangan maupun badan usaha, yang diperoleh bank menggunakan berbagai instrument produk simpanan yang dimiliki oleh bank. Dana masyarakat merupakan dana terbesar yang dimiliki oleh bank dan ini sesuai dengan fungsi bank sebagai penghimpun dana dari pihak-pihak yang kelebihan dana dalam masyarakat. Dana masyarakat tersebut dihimpun oleh bank dengan produk-produk simpanan sebagai berikut: a. Giro (demand deposits), yaitu simpanan pihak ketiga kepada bank yang penarikannya dapat dilakukan setiap saat dengan menggunakan cek, surat perintah pembayaran lainnya atau dengan cara 11 pemindahbukuan. Sasarannya adalah seluruh lapisan masyarakat, baik perorangan maupun badan usaha yang dalam profesinya membutuhkan bantuan jasa bank untuk menyelesaikan transaksi pembayarannya. b. Deposito (time deposits), yaitu simpanan berjangka yang dikeluarkan oleh bank yang penarikannya hanya dapat dilakukan dalam jangka waktu tertentu sesuai dengan jangka waktu yang telah diperjanjikan sebelumnya. Deposit dibedakan menjadi dua, yaitu Deposit Berjangka dan Sertifikat Deposito. Sasarannya adalah seluruh lapisan masyarakat, baik perorangan maupun nonperorangan. c. Tabungan (saving), yaitu simpanan pihak ketiga yang dikeluarkan oleh bank yang penyetoran dan penarikannya hanya dapat dilakukan sesuai ketentuan yang berlaku di masing-masing bank. d. Titipan, yaitu simpanan pihak ketiga yang karena sesuatu hal tidak atau belum dicairkan oleh yang berhak, sehingga oleh pihak bank dibukukan sebagai titipan. Sedangkan penyetoran dan penarikannya hanya dapat dilakukan sesuai ketentuan yang berlaku di masingmasing bank. 2.1.2 Sumber Dana Bank Syariah Modal merupakan faktor terpenting dalam menjalankan kegiatan operasional usaha serta untuk mengembangkan dan perluasan perusahaan. Menurut Arifin (2002: 157) secara tradisional modal didefinisikan sebagai sesuatu yang mewakili kepentingan pemilik dalam suatu perusahaan. 12 Berdasarkan nilai buku, modal didefinisikan sebagai kekayaan bersih (net worth) yaitu selisih antara nilai buku dari aktiva dikurangi dengan nilai buku dari kewajiban (liabilities). Sedangkan dana adalah uang tunai yang dimiliki atau dikuasai oleh bank dalam bentuk tunai atau aktiva lain yang dapat segera diubah menjadi uang tunai. Uang tunai yang dimiliki atau dikuasai oleh bank tidak hanya berasal dari para pemilik bank itu sendiri, tetapi juga berasal dari titipan atau penyertaan dana orang lain atau pihak lain yang sewaktu-waktu atau pada suatu saat tertentu akan ditarik kembali, baik sekaligus ataupun secara berangsur-angsur. Maka terdapat tiga sumber dana yang utama dalam bank syariah, yaitu: modal inti (core capital) atau musyarakah, kuasi ekuitas (mudharabah account) dan titipan (wadi’ah) atau simpanan tanpa imbalan (non remunated deposit). 1. Modal Inti (Core Capital) atau Musyarakah Menurut Sudarsono (2004: 67-68) istilah lain dari musyarakah adalah sharikah atau syirkah. Musyarakah adalah kerjasama antara kedua pihak atau lebih untuk suatu usaha tertentu di mana masingmasing pihak memberikan kontribusi dana dengan keuntungan dan resiko akan ditanggung bersama sesuai dengan kesepakatan. Landasan hukum: Al-Qur’an: “Maka mereka berserikat pada sepertiga.” (QS. An-Nissa: 12). 13 “Dan sesungguhnya kebanyakan dari orang-orang yang berserikat itu sebagian mereka berbuat dzalim kepada sebagian yang lain kecuali orang yang beriman dan mengerjakan amal shaleh.” (QS. Shaad: 24). Al-Hadits: “Dari Abu Hurairah Rasulullah SAW bersabda, “Sesungguhnya Allah azza wa jalla berfirman, ’Aku pihak ketiga dari dua orang yang berserikat selama salah satunya tidak mengkhianati lainnya’”.” (HR. Abu Dawud). Menurut Arifin (2002: 160-161) modal inti adalah modal yang berasal dari para pemilik bank, yang terdiri dari modal yang disetor oleh para pemegang saham, cadangan dan laba ditahan. Modal inilah yang berfungsi sebagai penyangga dan penyerap kegagalan atau kerugian bank dan melindungi kepentingan para pemegang rekening titipan (wadi’ah) atau pinjaman (qard), terutama atas aktiva yang didanai oleh modal sendiri dan dana-dana wadi’ah atau qard. Modal inti terdiri dari: a. Modal yang disetor oleh para pemegang saham. Sumber dana ini hanya akan timbul apabila pemilik menyertakan dananya pada bank melalui pembelian saham, dan untuk penambahan dana berikutnya dapat dilakukan oleh bank dengan mengeluarkan dan menjual tambahan saham baru. b. Cadangan, yaitu sebagian laba bank yang tidak dibagi yang disisihkan untuk menutup timbulnya risiko kerugian di kemudian hari. 14 c. Laba ditahan, yaitu sebagian laba yang seharusnya dibagikan kepada para pemegang saham, tetapi oleh para pemegang saham sendiri (melalui Rapat Umum Pemegang Saham) diputuskan untuk ditanamkan kembali dalam bank. Menurut Kuncoro dan Suhardjono (2011: 553) menyatakan AlMusyarakah adalah akad kerja sama antara dua pihak atau lebih untuk suatu usaha tertentu di mana masing-masing pihak memberikan kontribusi dana (atau amal/expertise) dengan kesepakatan bahwa keuntungan dan risiko akan ditanggung bersama sesuai dengan kesepakatan. Al Musyarakah terdiri dari dua jenis, yaitu: a. Musyarakah kepemilikan, tercipta karena warisan, wasiat, atau kondisi lainnya yang mengakibatkan pemilikan suatu asset oleh dua orang atau lebih. Dalam musyarakah ini, kepemilikan dua orang atau lebih berbagi dalam sebuah asset nyata, dan berbagi pula dari keuntungan yang dihasilkan asset tersebut. b. Musyarakah akad, tercipta dengan cara kesepakatan di mana dua orang atau lebih setuju untuk berbagi keuntungan maupun kerugian. Aplikasi Al-Musyarakah dalam perbankan syariah berupa: a. Pembiayaan proyek, musyarakah biasanya diaplikasikan untuk pembiayaan proyek di mana nasabah dan bank sama-sama menyediakan dan untuk membiayai proyek tersebut. Setelah proyek 15 selesai, nasabah mengembalikan dana tersebut bersama bagi hasil yang telah disepakati untuk bank. b. Modal ventura, pada lembaga keuangan khusus yang diperbolehkan melakukan investasi dalam kepemilikan perusahaan, al-musyarakah diterapkan dalam skema modal ventura. Penanaman modal dilakukan untuk jangka waktu tertentu, dan setelah itu bank melakukan disvestasi atau menjual sebagian sahamnya, baik secara sekaligus maupun bertahap. 2. Kuasi Ekuitas (Mudharabah Account) Menurut Sudarsono (2004: 69) Mudharabah berasal dari kata adhdharbu fil ardhi, yaitu berpergian untuk urusan dagang. Firman Allah dalam surat 73 ayat 20, “Mereka berpergian di muka bumi mencari karunia Allah”. Disebut juga qiradh yang berasal dari kata alqardhu yang berarti al-qath’u (potongan), karena pemilik memotong sebagian hartanya untuk diperdagangkan dan memperoleh sebagian keuntungan. Secara teknis mudharabah adalah akad kerjasama usaha antara dua pihak dimana pihak pertama (shahibul maal) menyediakan seluruh modal, sedangkan pihak lainnya menjadi pengelola. Keuntungan usaha secara mudharabah dibagi menurut kesepakatan yang dituangkan dalam kontrak, sedangkan apabila rugi ditanggung oleh pemilik modal selama kerugian itu bukan akibat kelalaian si pengelola. Seandainya kerugian itu diakibatkan karena kecurangan atau kelalaian si pengelola, si pengelola harus bertanggung jawab atas kerugian tersebut. 16 Landasan hukum: Al-Qur’an: “Dan jika dari orang-orang yang berjalan di muka bumi mencari sebagian karunia Allah SWT.” (QS. Al Muzzamil: 20). “Apabila telah ditunaikan shalat maka bertebaranlah kamu di muka bumi dan carilah karunia Allah SWT.” (QS. Al-Jumuah: 10). Al-Hadits: “Diriwayatkan dari Abbas bahwa Abbas bin Abdul Muthalib jika memberikan dana ke mitra usahanya secara mudharabah ia mensyaratkan agar dananya tidak dibawa mengarungi lautan, menuruni lembah yang berbahaya, atau membeli ternak. Jika menyalahi peraturan tersebut, yang bersangkutan bertanggung jawab atas dana tersebut. Disampaikan syarat-syarat tersebut kepada Rasulullah SAW dan Rasulullah pun membolehkannya.” (HR. Thabrani). “Dari Shalih bin Suaib ra bahwa Rasulullah SAW bersabda, “Tiga hal yang di dalamnya terdapat keberkatan: jual-beli secara tangguh, muqarabah (mudharabah), dan mencampuradukkan dengan tepung untuk keperluan rumah bukan untuk dijual.” (HR. Ibnu Majah). Menurut Arifin (2002: 161) kuasi ekuitas adalah dana-dana yang tercatat dalam rekening-rekening bagi-hasil (mudharabah), namun rekening ini hanya dapat menangggung resiko atas aktiva yang dibiayai oleh dana dari rekening bagi-hasil itu sendiri. Selain itu pemilik rekening bagi-hasil dapat menolak untuk menanggung risiko atas aktiva yang 17 dibiayainya, apabila terbukti bahwa risiko tersebut timbul akibat salah urus (mismanagement), kelalaian atau kecurangan yang dilakukan oleh manajemen bank selaku mudharib. Dengan demikian sumber dana ini tidak dapat sepenuhnya berperan dalam fungsi permodalan bank, namun masih tetap merupakan unsur yang dapat diperhitungkan dalam pengukuran rasio kecukupan modal. a. Rekening investasi umum, di mana bank menerima simpanan dari nasabah yang mencari kesempatan investasi atas dana mereka dalam bentuk investasi berdasarkan prinsip mudharabah mutlaqah (unrestricted investment account). b. Rekening investasi khusus, di mana bank bertindak sebagai manajer investasi bagi nasabah institusi (pemerintah atau lembaga keuangan lain) atau nasabah korporasi untuk menginvestasikan dana mereka pada unit-unit usaha atau proyek-proyek tertentu yang mereka setujui atau mereka kehendaki. c. Rekening tabungan mudharabah, salah satu syarat mudharabah adalah dananya harus dalam bentuk uang (monetary form). Oleh karena itu tabungan mudharabah tidak dapat ditarik sewaktu-waktu sebagaimana tabungan wadiah. Menurut Kuncoro dan Suhardjono (2011: 554-556) Al-Mudharabah adalah akad kerja sama usaha antara dua pihak di mana pihak pertama (shahibul maal) menyediakan seluruh (100%) modal, sedangkan pihak lainnya menjadi pengelola. Keuntungan usaha secara mudharabah 18 dibagi menurut kesepakatan yang tertuang dalam kontrak, sedangkan apabila menderita kerugian ditanggung oleh pemilik modal selama kerugian tersebut bukan diakibatkan oleh kelalaian pengelola. Seandainya kerugian tersebut diakibatkan karena kecurangan atau kelalaian pengelola, maka pengelola harus bertanggung jawab atas kerugian tersebut. Jenis-jenis Al-Mudharabah yaitu: a. Mudharabah Muthlaqah adalah kerja sama antara shahibul maal dan mudharib (pengelola) yang cakupannya sangat luas dan tidak dibatasi oleh spesifikasi jenis usaha, waktu, dan daerah bisnis. b. Mudharabah Muqayyadah adalah bentuk kerja sama antara shahibul maal dan mudharib yang dibatasi dengan jenis usaha, waktu, atau tempat usaha. Aplikasi mudharabah dalam perbankan syariah meliputi: a. Pada sisi penghimpunan dana, mudharabah diterapkan untuk: 1) Tabungan berjangka, yaitu tabungan yang dimaksudkan untuk tujuan khusus, seperti tabungan haji, tabungan kurban, dan sebagainya. 2) Deposito biasa, di mana dana yang dititipkan nasabah khusus untuk bisnis tertentu. b. Pada sisi pembiayaan, mudharabah diterapkan untuk: 1) Pembiayaan modal kerja, seperti modal kerja untuk perdagangan dan jasa. 19 2) Investasi khusus, yang disebut juga mudharabah muqayyah, di mana sumber dana khusus dengan penyaluran yang khusus dengan syarat-syarat yang telah ditetapkan oleh shahibul maal. 3. Dana Tititpan (Wadi’ah) Menurut Sudarsono (2004: 57) Al Wad’iah dalam segi bahasa dapat diartikan sebagai meninggalkan atau meletakkan sesuatu pada orang lain untuk dipelihara dan dijaga. Dari aspek teknis, wadi’ah dapat diartikan sebagai titipan murni dari satu pihak ke pihak lain, baik individu maupun badan hukum, yang harus dijaga dan dikembalikan kapan saja si penitip kehendaki. Landasan hukum: Al-Qur’an: “Sesungguhnya Allah menyuruh kamu untuk menyampaikan amanat (titipan) kepada yang berhak menerimanya.” (QS. An-Nissa: 48). “Jika sebagian kamu mempercayai sebagian yang lain, hendaklah yang dipercaya itu menunaikan amanatnya (utangnya) dan hendaknya ia bertakwa kepada Allah Tuhannya.” (QS. Al Baqarah: 283). Al-Hadits: “Abu Hurairah meriwayatkan bahwa Rasulullah SAW bersabda, “Sampaikanlah (tunaikan) amanat kepada yang berhak menerimanya dan jangan membalas khianat kepada orang yang telah mengkhianati.” (HR. Abu Daud). 20 Menurut Arifin (2002: 56) Dana titipan adalah dana pihak ketiga yang dititipkan pada bank, yang umumnya berupa giro atau tabungan. Yaitu: a. Rekening giro wadi’ah, dalam hal ini bank Islam menggunakan prinsip wadi’ah yad dhamanah. Dengan prinsip ini bank sebagai custodian harus menjamin pembayaran kembali nominal simpanan wadi’ah. Dana tersebut dapat digunakan oleh bank untuk kegiatan komersil dan bank berhak atas pendapatan yang diperoleh dari pemanfaatan harta titipan tersebut dalam kegiatan komersial. Pemilik simpanan dapat menarik kembali simpanannya sewaktu-waktu, baik sebagian atau seluruhnya. b. Rekening tabungan wadi’ah, prinsip wadi’ah yad dhamanah ini juga dipergunakan oleh bank dalam mengelola jasa tabungan, yaitu simpanan dari nasabah yang memerlukan jasa penitipan dana dengan tingkat keleluasaan tertentu untuk menariknya kembali. Bank memperoleh izin dari nasabah untuk menggunakan dana tersebut selama mengendap di bank. Nasabah dapat menarik sebagian atau seluruh saldo simpanannya sewaktu-waktu atau sesuai dengan perjanjian yang telah disepakati. Sedangkan menurut Kuncoro dan Suhardjo (2011: 553) Al-Wadi’ah dapat diartikan sebagai titipan murni dari satu pihak ke pihak lain, baik individu maupun badan hukum yang harus dijaga dan dikembalikan 21 kapan saja si penitip menghendaki Aplikasi wadi’ah dalam perbankan adalah rekening giro. Secara umum wadi’ah terdiri dari dua jenis, yaitu: a. Yad al-amanah, yang diterapkan pada produk simpanan yang tidak sering ditarik atau dipakai, seperti safe deposit box. b. Yad dhamanah, ditetapkan pada rekening giro. 2.1.3 Penelitian Terdahulu Zidni Robby Rodliyya (2008) melakukan penelitian tentang pengaruh jumlah kantor layanan syariah terhadap penghimpunan dana pihak ketiga pada BNI Syariah, menyimpulkan bahwa layanan memberikan pengaruh yang signifikan bagi peningkatan dana pihak ketiga BNI Syariah. Hal ini ditunjukkan dari pengujian antara jumlah kantor layanan syariah dengan jumlah dana pihak ketiga dengan nilai koefisien korelasi sebesar 0,743. Sedangkan pada nilai uji koefisien determinasi menunjukkan angka 0,552 yang berarti 55,2% dana pihak ketiga kantor layanan syariah dipengaruhi oleh jumlah kantor layanan syariah. Penelitian yang dilakukan oleh Muchtolifah (2007) menyatakan bahwa pendapatan perkapita, tingkat inflasi, dan jumlah kantor Bank Umum berpengaruh signifikan terhadap jumlah tabungan masyarakat. Untuk variabel jumlah kantor bank secara parsial berpengaruh signifikan dan diperoleh nilai thitung = 2,543 lebih besar dari ttabel = 2,201 pada df = 11 dengan tingkat signifikansi sebesar 0,05 yang berarti semakin banyak jumlah kantor bank, maka akan sangat berdampak pada semakin meningkatnya jumlah tabungan masyarakat. Sedangkan nilai koefisien 22 determinasi parsial (r2) sebesar 0,3709 yang berarti tabungan masyarakat mampu dijelaskan oleh variabel jumlah kantor Bank Umum hingga 37,09% dan sisanya sebesar 62,91% dijelaskan oleh faktor lainnya. 2.2 Rerangka Pemikiran Dana yang berada pada bank syariah menjadi perhitungan atas besarnya biaya untuk mendirikan kantor bank dan biaya operasional kantor, sehingga kapan saat yang tepat bisa memaksimalkan fungsinya dan meminimalkan biaya operasional. Dalam penelitian ini sumber dana bank syariah yang akan dijadikan sebagai variabel pengujian faktor penentu apakah berpengaruh terhadap jumlah kantor bank syariah di Indonesia adalah: dana pihak ketiga, dana antar bank dan dana pinjaman. Untuk kejelasan dalam penelitian ini akan disajikan rerangka pemikiran sebagai berikut: = Parsial = Simultan Dana Pihak Ketiga (X1) Dana Antar Bank (X2) Dana Pinjaman (X3) Jumlah Kantor (Y) 23 2.3 Perumusan Hipotesis Berdasarkan rerangka pemikiran tersebut, hipotesis yang diajukan dalam penelitian ini adalah: H1 : Sumber dana pihak ketiga berpengaruh signifikan terhadap jumlah kantor bank syariah di Indonesia. H2 : Sumber dana antar bank berpengaruh signifikan terhadap jumlah kantor bank syariah di Indonesia. H3 : Sumber dana pinjaman berpengaruh signifikan terhadap jumlah kantor bank syariah di Indonesia. H4 : Sumber dana pihak ketiga, sumber dana antar bank, dan sumber dana pinjaman secara simultan berpengaruh signifikan terhadap jumlah kantor bank syariah di Indonesia.