Analisis Pengaruh Current Ratio, Debt Ratio, Net Profit Margin, Dan

advertisement

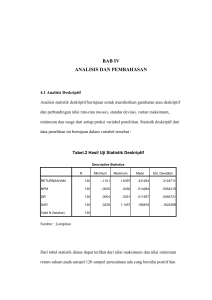

Analisis Pengaruh Current Ratio, Debt Ratio, Net Profit Margin, Dan Return On Investment Terhadap Harga Saham Pada Perusahaan Industri Dasar Dan Kimia Yang Terdaftar Di Bursa Efek Indonesia Periode 2012-2014 Oleh: PRIHONO 090462201269 ABSTRAK Penelitian ini bertujuan untuk mengetahui pengaruh CR, DR, NPM, dan ROI terhadap HARGA SAHAM baik secara parsial atau secara simultan pada perusahaan industri dasar dan kimia yang terdaftar di bursa efek Indonesia periode 2012-2014. Jenis data yang digunakan adalah data skunder. Variabel independent yang digunakan adalah CR, DR, NPM, dan ROI sedangkan variabel dependen adalah HARGA SAHAM. Model analisis data yang digunakan adalah regresi berganda dan uji asumsi klasik (uji normalitas, uji multikolonieritas, uji heteroskedastitas, dan uji autokorelasi). Pengujian hipotesis digunakan adalah uji T, uji F dan uji determinasi. Hasil penelitian ini menunjukan bahwa secara parsial CR, DR, ROI tidak memiliki pengaruh terhadap Harga Saham sedangkan NPM memiliki pengaruh signifikan terhadap Harga Saham. Secara simultan (bersamaan) CR, DR, NPM, dan ROI memiliki pengaruh signifikan terhadap Harga Saham pada perusahaan industri dasar dan kimia. Kata Kunci : CR, DR, NPM, ROI, dan HARGA SAHAM. PENDAHULUAN Aktivitas pasar modal, harga saham merupakan faktor yang sangat penting dan harus diperhatikan oleh investor dalam melakukan investasi karena harga saham menunjukkan prestasi emiten, pergerakan harga saham searah dengan kinerja emiten.Apabila emiten mempunyai prestasi yang semakin baik maka keuntungan yang dapat dihasilkan dari operasi usaha semakin besar. Kondisi yang demikian, harga saham emiten yang bersangkutan cenderung naik. Harga saham juga menunjukkan nilai suatu perusahaan. Nilai saham merupakan indeks yang tepat untuk efektifitas perusahaan. Kegiatan dalam menanamkan modal dana dalam suatu bidang tertentu untuk mendapatkan keuntungan dapat dilakukan melalui berbagai cara, salah satu diantaranya adalah investasi dalam bentuk saham. Namun sebelum memutuskan untuk melakukan investasi dengan membeli saham suatu perusahaan, investor terlebih dahulu menilai potensi keuntungan dan resiko yang akan didapatnya dari investasi itu. Investor harus pandai-pandai dalam menganalisis harga saham tersebut karena jika salah dalam menganalisis harga saham, maka investor akan mengalami kerugian yang jumlahnya tidak sedikit. Sebelum berinvestasi, investor hendaknya tidak hanya melihat laba bersih yang didapatkan perusahaan, tetapi juga harus melakukan analisis terhadap laporan keuangan emiten. Karena pada prakteknya, masih banyak investor yang memprediksi harga saham hanya melihat labanya saja, tanpa menganalisis laporan keuangan emiten. Berdasarkan latar belakang dan kajian-kajian yang telah dipaparkan dan dilakukan sebelumnya, maka penulis tertarik untuk menulis skripsi yang berjudul: “Analisis Pengaruh Current Ratio, Debt Ratio, Net Profit Margin, Dan Return On Investment Terhadap Harga Saham Pada Perusahaan Industri Dasar Dan Kimia Yang Terdaftar Di Bursa Efek Indonesia Periode 2012-2014“. LANDASAN TEORI Harga Saham Menurut Widiatmojo (1996:46), Saham merupakan tanda penyertaan atau kepemilikan seseorang atau badan dalam suatu perusahaan, selembar saham adalah selembar kertas yang menerangkan bahwa pemilik kertas tersebut adalah pemiliknya (berapapun porsinya/jumlahnya) dari suatu perusahaan yang menerbitkan kertas (saham) tersebut. Harga saham dapat dibedakan menjadi 3 (tiga) yaitu: a. Harga Nominal Harga yang tercantum dalam sertifikat saham yang ditetapkan oleh emiten untuk menilai setiap lembar saham yang dikeluarkan. Besarnya harga nominal yang dikeluarkan. Besarnya harga nominal memberikan arti penting dari saham karena deviden minimal biasanya ditetapkan berdasarkan nilai nominal. b. Harga Perdana Harga ini merupakan pada waktu harga saham tersebut dicatan di bursa efek. Harga saham pada pasar perdana biasanya ditetapkan oleh penjamin emisi (underwriter) dan emiten. Dengan demikian akan diketahui berapa harga saham emiten itu akan dijual kepada masyarakat biasanya untuk menentukan harga perdana. c. Harga Pasar Kalau harga perdana merupakan harga jual dari perjanjian emisi kepada investor, maka harga pasar adalah harga jual dari investor yang satu dengan investor yang lain. Harga ini terjadi setelah saham tersebut tercatat di bursa. Transaksi disini tidak lagi melibatkan emiten dan penjamin emisi, harga ini yang disebut sebagai harga di pasar skunder dan harga inilah yang benar-benar mewakili harga perusahaan penerbitnya, karena pada transaksi di pasar skunder, kecil sekali terjadi negosiasi harga investor dengan perusahaan penerbit. Harga yang setiap hari diumumkan di surat kabar atau media lain adalah harga pasar. Menurut Eugene Brigham (2006:24), Beberapa hal yang mempengaruhi harga saham suatu badan usaha: a. Proyeksi Laba per Saham, dalam memaksimumkan harga saham badan suatu usaha yang harus diperhatikan dahulu adalah laba per saham. Oleh karena itu, jika manajemen b. c. d. e. memperjuangkan kesejahteraan pemegang saham yang ada saat ini, maka harus memusatkan perhatian pada laba per saham bukan pada total. Saat diperolehnya laba, dalam memaksimumkan laba per saham hal lain yang harus diperhatikan adalah saat diperolehnya laba tersebut. Sehingga tergantung pada investasi mana yang memberikan nilai tambah terbesar kepada nilai saham, yang selanjutnya akan tergantung pada nilai saham, yang selanjutnya akan tergantung pada nilai waktu dari uang bagi para investor. Tingkat Resiko merupakan masalah lain adalah resiko yang tergantung pada laba per saham yang diproyeksikan juga tentang pada bagaimana pola pembiayaan badan usaha. Proporsi hutang badan usaha terhadap ekuitas adalah pembiayaan dengan menggunakan hutang akan dapat menaikkan laba per saham yang diproyeksikan bila operasi badan usaha berhasil, namun hutang juga memperbesar resiko atas laba masa mendatang. Kebijakan pembayaran deviden adalah masalah lain adalah menyangkut pembayaran deviden pemegang saham yang bertentangan dengan penahanan laba dan penginvestasiannya kembali dalam badan usaha guna meningkatkan pertumbuhan laba. Pemegang saham menginginkan pertumbuhan laba. Rasio Likuiditas Likuiditas adalah kemampuan perusahaan untuk memenuhi kewajiban jangka pendeknya. Current Ratio sangat berguna untuk mengukur kemampuan perusahaan dalam melunasi kewajiban-kewajiban jangka pendek, dimana dapat diketahui sampai berapa jauh sebenarnya jumlah total aktiva lancar. Semakin tinggi rasio semakin terjamin hutang-hutang perusahaan kepada kreditur. Current Ratio ini dapat menunjukkan kemampuan perusahaan untuk membayar kewajiban jangka pendeknya (Horned dan Wachowicz, 2009:206). Current ratio atau rasio lancar adalah ukuran yang umum digunakan atas solvensi jangka pendek, kemampuan suatu perusahaan memenuhi kebutuhan utang ketika jatuh tempo. Harus dipahami bahwa penggunaan current ratio dalam menganalisis laporan keuangan hanya mampu memberi analisis secara kasar, oleh karena itu perlu adanya dukungan analisis secara kualitatif secara lebih komprehensif. Adapun Current Ratio (CR) dirumuskan dengan : 𝐴𝑠𝑠𝑒𝑡 𝑙𝑎𝑛𝑐𝑎𝑟 𝐶𝑅 = 𝑥 100% 𝐻𝑢𝑡𝑎𝑛𝑔 𝑙𝑎𝑛𝑐𝑎𝑟 Rasio Solvabilitas Menurut Syafri (2008:303), Rasio solvabilitas adalah rasio yang menggambarkan kemampuan perusahaan dalam membayar kewajiban jangka panjangnya / kewajibankewajibannya apabila perusahaan dilikuidasi. Suatu perusahaan dianggap solvable apabila memiliki aktiva / kekayaan yang cukup untuk membayar seluruh hutang-hutangnya dan begitupun sebaliknya. Adapun rasio solvabilitas yang digunakan dalam penelitian ini adalah debt ratio. Menurut Sawir (2008:13) Debt ratio merupakan rasio yang memperlihatkan proporsi antara kewajiban yang dimiliki dan seluruh kekayaan yang dimiliki. Apabila debt ratio semakin tinggi, sementara proporsi total aktiva tidak berubah maka hutang yang dimiliki perusahaan semakin besar. Total hutang yang semakin besar berarti rasio finansial atau rasio kegagalan perusahaan untuk mengembalikan pinjaman akan semakin tinggi dan begitupun sebaliknya. Dengan kata lain, debt ratio ini digunakan untuk mengukur seberapa besar asset perusahaan dibiayai oleh utang atau seberapa besar utang perusahaan berpengaruh terhadap pembiayaan asset (Hery, 2016:166). Adapun rumus menghitung Debt Ratio (DR) adalah : 𝑇𝑜𝑡𝑎𝑙 ℎ𝑢𝑡𝑎𝑛𝑔 𝐷𝑅 = 𝑥 100% 𝑇𝑜𝑡𝑎𝑙 𝑎𝑠𝑠𝑒𝑡 Rasio Profitabilitas Menurut Kasmir (2011:196), Profitabilitas merupakan kemampuan perusahaan untuk mendapatkan laba ( keuntungan ) dalam suatu periode tertentu. Menurut Van Horne dan Wachowicz dalam (Devi, 2013) Profitabilitas dalam hubungannya dengan investasi, menggunakan dua pengukuran yaitu: ROI (Return on Investment) atau ROA (Return on Asset). ROA digunakan untuk mengukur efektifitas perusahaan dalam menghasilkan keuntungan dengan memanfaatkan aktiva yang dimilikinya. Adapun rasio profitabilitas yang digunakan dalam penelitian ini yaitu: 1. Net Profit Margin (NPM) Rasio Net Profit Margin merupakan rasio yang digunakan untuk mengukur besarnya peresentase laba bersih atas penjualan bersih (Hery, 2016:198). Menurut Joel G. Siegel dan Jae K. Shim dalam Fahmi (2012:136) mengatakan (1) margin laba bersih sama dengan laba bersih dibagi dengan penjualan bersih. Ini menunjukkan kestabilan kesatuan untuk menghasilkan perolehan pada tingkat penjualan khusus. Dengan memeriksa margin laba dan norma industri sebuah perusahaan pada tahun-tahun sebelumnya, dan menilai efisiensi operasi dan strategi penetapan harga serta status persaingan perusahaan dengan perusahaan lain dalam industri tersebut. (2) margin laba kotor sama dengan laba kotor dibagi laba bersih. Margin laba yang tinggi disukai karena menunjukkan bahwa perusahaan mendapat hasil yang baik yang melebihi harga pokok penjualan. Kelemahan dari rasio ini adalah memasukkan pos atau item yang tidak berhubungan langsung dengan aktivitas penjualan seperti seperti biaya bunga untuk pendanaan, dan biaya pajak pengahasilan (Darsono & Ashari, 2005:56). Adapun rumus Net Profit Margin (NPM) adalah: 𝐿𝑎𝑏𝑎 𝑏𝑒𝑟𝑠𝑖ℎ 𝑠𝑒𝑡𝑒𝑙𝑎ℎ 𝑝𝑎𝑗𝑎𝑘 𝑁𝑃𝑀 = 𝑥 100% 𝑃𝑒𝑛𝑗𝑢𝑎𝑙𝑎𝑛 2. Return on Investment (ROI) Menurut Moin (2009:138), return on asset sering disebut juga return on investment (ROI), yaitu rasio yang mengukur seberapa efektif asset yang ada mampu menghasilkan keuntungan. Rasio On Investment (ROI) atau pengembalian investasi, rasio ini melihat sejauh mana investasi yang telah ditanamkan mampu memberikan pengembalian keuntungan sesuai dengan yang diharapkan dan investasi tersebut sama dengan asset perusahaan yang ditanamkan atau ditempatkan. Adapun rumus Return On Investment (ROI) menurut (Fahmi, 2012) adalah: 𝐿𝑎𝑏𝑎 𝑏𝑒𝑟𝑠𝑖ℎ 𝑠𝑒𝑡𝑒𝑙𝑎ℎ 𝑝𝑎𝑗𝑎𝑘 𝑅𝑂𝐼 = 𝑥 100% 𝑇𝑜𝑡𝑎𝑙 𝑎𝑠𝑠𝑒𝑡 Hipotesis Penelitiaan Berdasarkan kerangka pemikiran yang dikembangkan di atas maka dapat dirumuskan hipotesis sebagai berikut: H1: Terdapat pengaruh Current Ratio terhadap harga saham pada perusahaan industri dasar dan kimia yang terdaftar di Bursa Efek Indonesia periode 2012-2014. H2: Terdapat pengaruh Debt Ratio terhadap tindakan harga saham pada perusahaan industri dasar dan kimia yang terdaftar di Bursa Efek Indonesia periode 2012-2014. H3: Terdapat pengaruh Net Profit Margin terhadap harga saham pada perusahaan industri dasar dan kimia yang terdaftar di Bursa Efek Indonesia periode 2012-2014. H4: Terdapat pengaruh Return On Investment terhadap harga saham pada perusahaan industri dasar dan kimia yang terdaftar di Bursa Efek Indonesia periode 2012-2014. H5: Terdapat pengaruh Current Ratio, Debt Ratio, Net Profit Margin, dan Return On Investment terhadap harga saham pada perusahaan industri dasar dan kimia yang terdaftar di Bursa Efek Indonesia periode 2012-2014. METODE PENELITIAN Populasi Seperti yang diungkap Sujarweni (2015:80), populasi adalah keseluruhan jumlah yang terdiri atas objek atau subjek yang mempunyai karakteristik dan kualitas tertentu yang ditetapkan oleh peneliti untuk diteliti dan kemudian ditarik kesimpulannya. Populasi penelitian ini adalah perusahaan manufaktur yang termasuk kedalam sub sektor industri dasar dan kimia yang terdaftar di Bursa Efek Indonesia dalam kurun waktu 2012 hingga tahun 2014. Dimana pada penelitian ini terdapat 59 perusahaan manufaktur sebagai populasi Sample Penelitian Menurut Sujarweni (2015:81), Sampel adalah bagian dari sejumlah karakteristik yang dimiliki oleh populasi yang digunakan untuk peneliti. Teknik pengumpulan sampel menggunakan purposive sampling yaitu teknik penentuan sampel dengan pertimbangan atau kriteria-kriteria tertentu. Sampel yang diambil dalam penelitian ini 20 perusahaan dari 59 perusahaan manufaktur sub sektor industri dasar dan kimia yang terdaftar di Bursa Efek Indonesia periode 2012-2014 dengan kriteria sebagai berikut: 1. Perusahaan manufaktur sub sektor industri dasar dan kimia yang telah terdaftar di Bursa Efek Indonesia periode 2012-2014. 2. Perusahaan manufaktur sub sektor industri dasar dan kimia yang memiliki laporan keuangan yang sudah diaudit lengkap sesuai dengan yang dibutuhkan selama periode 2012-2014. 3. Perusahaan manufaktur sektor industri dasar dan kimia yang mencantumkan laporan keuangan tidak dalam keadaan rugi selama periode 2012-2014. 4. Laporan keuangan disajikan dalam Currency Rupiah (Rp). Statistik Deskriptif Menurut Sugiono (2004), statistik yang digunakan untuk menganalisa data dengan cara mendeskripsikan atau menggambarkan data yang telah terkumpul sebagaimana adanya tanpa bermaksud membuat kesimpulan yang berlaku untuk umum atau generalisasi. Uji Asumsi Klasik Sebelum pengujiaan hipotesis terlebih dahulu adalah menganalisa apakah terdapat penyimpangan asumsi klasik pada model yang digunakan dalam penelitiaan ini. Uji asumsi klasik yang digunakan dalam penelitiaan ini adalah: Uji Normalitas Uji normalitas bertujuan untuk menguji apakah dalam model regresi, variable pengganggu atau residual memiliki distribusi normal. Ada dua cara untuk mendeteksi apakah residual berdistribusi normal atau tidak yaitu dengan analisi grafik dan uji statistik. Namun metode yang handal adalah dengan melihat normal probability plot yang membandingkan distribusi komulatif dari distribusi normal. Distribusi normal akan membentuk satu garis lurus diagonal, dan ploting data residual akan dibandingkan dengan garis diagonal. Jika distribusi dari data resedua tersebut normal, maka garis yang menggambarkan data sesungguhnya akan mengikuti garis diagonalnya (Ghozali, 2013: 160-161). Pada prinsipnya normalitas dapat dilihat dari tersebarnya titik pada sumbu diagonal dari grafik atau dengan meihat histogram dari residualnya. Dasar pengambilan keputusan : a. Jika data menyebar disekitar garis diagonal dan mengikuti arah garis diagonal atau grafik histrogramnya menunjukan pola distribusi normal, maka model regresi memenuhi asumsi normalitas. b. Jika data menyebar jauh dari diagonal atau grafik histrogram dan/ atau mengikuti arah garis diagonal atau grafik histrogram tidak menunjukan pola distribusi normal, maka model regresi tidak memenuhi asumsi normalitas. Uji statistik lainnya yang dapat digunakan untuk menguji normalitas residual adalah uji statistik non-parametik Kolmogorov-Smirnov (K-S), dalam uji ini terdapat pedoman yang digunakan dalam pengambilan keputusan. Jika niai signifikan < 0,05 maka distribusi data tidak normal, jika nilai signifikan > 0,05 maka distribusi data normal. Menurut ghozali (2013: 35-36) data yang tidak terdistribusi secara normal dapat di transformasi agar menjadi normal. Uji Multikolineritas Menurut Ghozali (2011) uji ini bertujuan menguji apakah pada model regresi ditemukan adanya kolerasi antar variabel bebas (independen). Model regresi yang baik sebenarnya tidak terjadi kolerasi di antara variabel independen. Jika variabel independen saling berkolerasi, maka variabel-variabel ini tidak ortogonal. Variabel ortogonal adalah variabel independen yang nilai kolerasi antara sesame variabel independen sama dengan nol. Untuk mendeteksi data atau tidaknya multikolonieritas di dalam model regresi adalah sebagai berikut : a. Nilai R2 yang dihasilkan oleh suatu estimasi model regresi empiris sangat tinggi, tetapi secara individual variabel-variabel independen banyak yang tidak signifikan mempengaruhi variabel dependen. b. Menganalisis metrik korelasi variabel-variabel independen. Jika antara variabel independen ada korelasi yang cukup tinggi (umumnya di atas 0,90), maka hal ini merupakan indikasi adanya multikolonieritas. Tidak adanya korelasi yang tinggi antar variabel independen tidak berati bebas dari multikolonieritas. Multikolonieritas dapat disebabkan karena adanya efek kombinasi dua atau lebih variabel independen. c. Multikolonieritas dapat juga dilihat dari nilai Tolerance dan lawannya, variance Inflation Factor (VIF). Kedua ukuran ini menunjukan setiap variabel independen manakala yang dijelaskan oleh variabel independen lainnya. Tolerance mengukur variabilitas variabel independen yang terpilih yang tidak dijelaskan oleh variabel independen lainnya. Jadi nilai tolerance yang rendah sama dengan nilai VIF tinggi (karena VIF = 1/Tolerance). Nilai Cutoff yang umum dipakai untuk menunjukan adanya multikolonieritas adalah nilai Tolerance ≤ 0,10 atau sama dengan nilai VIF ≥10. Uji Heteroskedastisitas Menurut Ghozali (2011) uji heteroskedastisitas bertujuan untuk menguji apakah dalam model regresi terjadi ketidaksamaan variance dari residu suatu pengamatan ke pengamatan lain. Jika variance dari residual satu pengamatan ke pengamatan yang lain tetap, maka disebut Homoskedastisitas dan jika berbeda disebut Heteroskedastisitas. Model regresi yang baik adalah yang Homoskesdasitas atau tidak terjadi Heterokesdatisitas. Kebanyakan dari data crossection mengandung situasi heteroskesdatisitas karena data ini menghimpun data yang mewakili berbagai ukuran (kecil, sedang dan besar). Deteksi ada tidaknya heteroskedastisitas dapat dilakukan dengan melihat ada tidaknya pola tertentu pada grafik scatterplot antara SRESID dan ZPRED dimana sumbu Y adalah Y yang telah diprediksi dan sumbu X adalah residual (Y prediksi-Y sesungguhnya) yang telah di-studentized. Dasar analisis adalah: a. Jika ada pola tertentu, seperti titik-titik yang ada membentuk pola tertentu yang teratur (bergelombang, melebar kemudian menyempit), maka mengindikasikan telah terjadi heteroskedastisitas. Jika tidak ada pola yang jelas, serta titik-titik menyebar di atas dan di bawah angka 0 pada sumbu Y, maka tidak terjadi heteroskedastisitas. analisis dengan grafik plots memiliki kelemahan yang cukup signifikan oleh karena jumlah pengamatan mempengaruhi hasil ploting. Semakin sedikit jumlah pengamatan semakin sulit menginterprestasikan hasil grafik plots. Oleh sebab itu diperlukan uji stastistik yang lebih dapat menjamin keakuratan hasil. Yang dimana pada uji stastistik ini menggunakan uji rank Spearman. Uji Autokerelasi Menurut Ghozali (2011), uji autokorelasi bertujuan menguji apakah dalam model regresi liner ada korelasi antar kesalahan pengganggu pada periode t dengan kesalahan pengganggu pada periode t-1 (sebelumnya). Autokorelasi muncul karena observasi yang berurutan sepanjang waktu berkaitan satu sama lainnya. Masalah ini timbul karena residual (kesalahan penganggu) tidak bebas dari satu observasi ke observasi lainnya. Model regresi yang baik adalah regresi yang bebas dari autokorelasi. Cara yang dapat digunakan untuk menditeksi ada atau tidaknya autokorelasi dalam penelitian ini yaitu salah satunya dengan uji Run Test. Run test digunakan untuk melihat apakah data residual terjadi secara random atau tidak (sistematis). H0 : residual (res_1) random (acak) HA : residual (res_1) tidak random Uji Hipotesis Dalam uji asumsi klasik dapat dilakukan analisis hasil regresi atau hipotesis. Uji hipotesis yang digunakan adalah sebagai berikut: Uji Secara Parsial (Uji-t) Uji stastik t pada dasarnya menunjukkan seberapa jauh pengaruh satu variabel penjelas/independen secara individual dalam menerangkan variasi variabel dependen (Ghozali, 2006:84). Jika tingkat probabilitasnya lebih kecil dari 0,05 maka dapat dikatakan variabel independen berpengaruh terhadap variabel dependen. Adapun prosedur pengujiannya adalah setelah melakukan perhitungan terhadap t hitung, kemudian membandingkan nilai t hitung dengan t tabel. Kriteria pengambilan keputusan adalah sebagai berikut : 1. Apabila t hitung > t tabel dan tingkat signifikansi (α) < 0,05, maka Ho yang menyatakan bahwa tidak terdapat pengaruh variabel independen secara parsial terhadap variabel dependen ditolak. Ini berarti secara parsial variabel independen berpengaruh signifikan terhadap variabel dependen. 2. Apabila t hitung < t tabel dan tingkat signifikansi (α) > 0,05 , maka Ho diterima, yang berarti secara parsial variabel independen tidak berpengaruh signifikan terhadap variabel dependen. Uji Signifikan Simultan (Uji F Statistik) Uji stastik f pada dasarnya menunjukkan apakah semua variabel independen atau bebas yang dimasukkan dalam model mempunyai pengaruh secara bersama-sama terhadap variabel dependen atau terikat (Ghozali, 2006:84). Apabila tingkat probabilitasnya lebih kecil dari 0,05 maka dapat dikatakan bahwa semua variabel independen secara bersama-sama berpengaruh terhadap variabel terikat. Adapun prosedur pengujiannya adalah setelah melakukan perhitungan terhadap F hitung kemudian membandingkan nilai F hitung dengan F tabel. Kriteria pengambilan keputusan adalah sebagai berikut : 1. Apabila F hitung > F tabel dan tingkat signifikansi (α) < 0,05 maka Ho yang menyatakan bahwa semua variabel independen tidak berpengaruh secara simultan terhadap variabel dependen, ditolak. Ini berarti secara simultan semua variabel independen berpengaruh signifikan terhadap variabel dependen. 2. Apabila F hitung < F tabel dan tingkat signifikansi (α) > 0,05, maka Ho diterima, yang berarti secara simultan semua variabel independen tidak berpengaruh signifikan terhadap variabel dependen. Uji F dilakukan untuk mengetahui adanya pengaruh secara bersama-sama variabel independen terhadap variabel dependen. Bentuk pengujiannya adalah : Ho : variabel Return On Equity, Current Ratio, Net Profit Margin, Debt to Equity, dan Debt Asset Ratio, secara simultan tidak berpengaruh signifikan terhadap Return Saham. Ha : variabel Return On Equity, Current Ratio, Net Profit Margin, Debt to Equity, dan Debt Asset Ratio, secara simultan berpengaruh signifikan terhadap Return Saham. Tingkat signifikansi yang digunakan adalah sebesar 5%, dengan derajat kebebasan df = (nk-1), dimana (n) adalah jumlah observasi dan (k) adalah jumlah variabel. Uji ini dilakukan dengan membandingkan signifikansi Fhitung dengan Ftabel dengan ketentuan sebagai berikut: Jika Fhitung < Ftabel maka Ho diterima. Jika Fhitung > Ftabel maka Ha diterima. Berdasarkan nilai probabilitas sebagai (signifikansi) dasar pengambilan keputusan adalah sebagai berikut: Sig. > α, untuk α = 5%, maka Ho diterima. Sig. > α, untuk α = 5%, maka Ha diterima. Koefisien Regresi (R2) Koefisien determinasi (R2) pada intinya mengukur seberapa jauh kemampuan model dalam menerangkan variasi variabel dependen. Nilai koefisien determinasi adalah antara noldan satu. Nilai adjusted (R2) yang kecil berarti kemampuan variabel-variabel independen dalam menjelaskan variasi variabel dependen amat terbatas. Nilai yang mendekati satu berarti variabelvariebel independen memberikan hampir semua informasi yang dibutuhkan untuk memprediksi variasi variabel dependen. Secara umum koefisien determinasi untuk data silang (crossection) relatif rendah karena adanya variasi yang besar antara masing-masing pengamatan, sedangkan untuk data runtun waktu (time series) biasanya mempunyai nilai koefisien determinasi yang tinggi. Dalam kenyatannya nilai adjusted (R2) dapat bernilai negatif, walaupun yang dikehendaki harus bernilai positif. Menurut Gujarati (2003) dalam bukunya Imam Ghozali (2013: 97) jika dalam uji empiris didapat nilai adjusted (R2) negatif, maka nilai adjusted (R2) dianggap bernilai nol. Koefisien determinasi R2 pada intinya mengukur seberapa jauh kemampuan model dalam menerangkan variasi dependen atau dengan kata lain untuk menguji goognessfit dari model regresi. Nilai koefisien determinasi adalah 0 dan 1. Nilai R2 yang kecil berati kemampuaan variabel-variabel independen dalam menjelaskan variasi variabel dependen amat terbatas (Ghozali, 2011). Nilai yang mendekati 1 berarti variabel-variabel independen memberikan hampir semua informasi yang dibutuhkan untuk memprediksi variasi variabel independen. Untuk menghindari bias, maka digunakan nilai Adjust R2, karena Adjust R2 dapat naik atau turun apabila satu variabel independen ditambah kedalam model. Analisis Regresi Berganda Analisis data merupakan proses penyerdehanaan data kedalam bentuk data yang mudah dibaca, dipahami dan diinterprestasikan. Penelitiaan ini menggunakan analisis regresi berganda. Analsis regresi linier berganda digunakan untuk menguji pengaruh rasio keuangan terhadap Harga Saham. Model penelitiaan ini adalah: Y= α + β1X1 + β 2X2 + β 3X3 + β 4X4 + β 5X5 + e Dimana: Y α β X1 X2 X3 X4 e = Harga Saham = Koefisien konstanta = Koefisien regresi dari masing-masing variabel = Current Ratio ( CR ) = Debt Ratio ( DR ) = Net Profit Margin ( NPM ) = Return On Invesment ( ROI ) = Eror PEMBAHASAN Statistik Deskriptif 1. Jumlah data (N) sebanyak 60 ini berdasarkan jumlah sampel sebanyak 20 perusahaan dan periode penelitian selama 3 tahun (20 x 3 = 60). 2. Variabel Current Ratio, memiliki nilai minimum atau terkecil 0.602 dan nilai maksimum atau terbesar adalah 9.345, nilai mean atau rata-rata adalah 2.49725 dan standar deviasi adalah 1.771631. 3. Variabel Debt Ratio, memiliki nilai minimum atau terkecil 0.057 dan nilai maksimum atau terbesar adalah 0.837, nilai mean atau rata-rata adalah 0.40672 dan standar deviasi adalah 0.205343. 4. Variabel Net Profit Margin, memiliki nilai minimum atau terkecil 0.001 dan nilai maksimum atau terbesar adalah 0.526, nilai mean atau rata-rata adalah 0.08720 dan standar deviasi adalah 0.097165. 5. Variabel Return On Investment, memiliki nilai minimum atau terkecil 0.001 dan nilai maksimum atau terbesar adalah 0.388, nilai mean atau rata-rata adalah 0.08550 dan standar deviasi adalah 0.083672. 6. Variabel Harga Saham, memiliki nilai minimum atau terkecil 50 dan nilai maksimum atau terbesar adalah 25000, nilai mean 4016.63 dan standar deviasi adalah 6105.001. Uji Normalitas Berdasarkan tabel diatas dari hasil pengolahan data yang telah di log di peroleh besarnya nilai Kolmogorof-Smirnov adalah 0,723 dan signifikansi pada 0.672. nilai signifikansi lebih besar dari 0.05. Hal ini berarti data residual terdistribusi secara normal, dengan demikian dapat disimpulkan model regresi memenuhi asumsi normalitas. Uji Multikolinieritas Dilihat bahwa angka tolerance Current Ratio adalah sebesar 0.538 > 0.1 dan VIF 1.860 < 10, tolerance Debt Ratio adalah sebesar 0.442 > 0,1 dan VIF 2.265 < 10, tolerance Net Profit Margin adalah sebesar 0.169 > 0,1 dan VIF 5.931 < 10, tolerance Return On Investment adalah 0.156 > 0,1 dan VIF 6.399 < 10. Hal ini mengindikasikan bahwa tidak terjadi multikolinearitas di antara variabel independen dalam penelitian. Uji Heteroskedastisitas Current Ratio memiliki nilai signifikansi sebesar 0,888 > 0,05, Debt Ratio memiliki nilai signifikansi sebesar 0,975 > 0,05, Net Profit Margin memiki nilai signifikansi sebesar 0,407 > 0,05, dan Return On Investment memiki nilai signifikansi sebesar 0,563 > 0,05. Hal ini dapat disimpulkan bahwa tidak terjadi heterokedastisitas, ini terlihat dari masing-masing variabel memiliki nilai signifikansinya lebih besar dari 0,05 terlihat dari uji Rank Spearman. Uji Autokolerasi bahwa nilai signifikan sebesar 0,435. Dengan demikian, maka dalam model regresi linear berganda ini tidak terjadi autokorelasi antara kesalahan pengganggu pada periode penelitian dengan kesalahan pengganggu pada periode sebelum penelitian. Hal ini terlihat dari nilai asymp.sig (2-tailed) memiliki nilai signifikansinya lebih dari 0,05. Setelah di uji dengan Runs Test. Uji f bahwa nilai fhitung 18,087 sedangkan ftabel 2.55 dengan df pembilang = 5 df penyebut = 55 dan taraf signifikan = 0.05 sehingga fhitung > ftabel dan nilai signifikansi 0.000 lebih kecil dari 0.05, Berdasarkan kedua nilai tersebut maka dapat disimpulkan bahwa Ho ditolak. ini menunjukkan bahwa variabel independen Current Ratio, Debt Ratio, Net Profit Margin, dan Return On Investment secara simultan (bersama-sama) berpengaruh signifikan terhadap Harga Saham pada perusahaan industri dasar dan kimia yang terdaftar di BEI periode 2012-2014. Uji Determinasi besarnya Adjusted R2 berdasarkan hasil analisis dengan menggunakan SPSS 20 diperoleh sebesar 0.537. Dengan demikian besarnya pengaruh yang diberikan oleh Current Ratio, Debt Ratio, Net Profit Margin, dan Return On Investment terhadap Harga Saham adalah sebesar 53%. Sedangkan sisanya sebesar 47% adalah dipengaruhi oleh faktor lain yang tidak diteliti dalam penelitian ini. KESIMPULAN DAN SARAN Berdasarkan hasil penelitiaan dan pembahasan penelitiaan ini, maka dapat disimpulkan beberapa hal sebagai berikut: a. Secara parsial Current Ratio tidak berpengaruh signifikan terhadap Harga Saham pada perusahaan industri dasar dan kimia periode 2012-2014. b. Secara parsial Debt Ratio tidak berpengaruh signifikan terhadap Harga Saham pada perusahaan industri dasar dan kimia periode 2012-2014. c. Secara parsial Net Profit Margin berpengaruh signifikan terhadap Harga Saham pada perusahaan industri dasar dan kimia periode 2012-2014. d. Secara parsial Return On Investment tidak berpengaruh signifikan terhadap Harga Saham pada perusahaan industri dasar dan kimia periode 2012-2014.. e. Secara simultan (bersama-sama) variabel Current Ratio, Debt Ratio, Net Profit Margin dan Return On Investment berpengaruh terhadap Harga Saham pada perusahaan industri dasar dan kimia periode 2012-2014. SARAN Dengan segala keterbatasan yang telah diungkapkan sebelumnya, maka peneliti memberikan saran untuk penelitian selanjutnya yaitu : 1. Didalam penelitian ini hanya menggunakan beberapa variabel independent namun peneliti menyarankan agar menambah variabel independen. Karena masih banyak variabel-variabel yang dapat mempengaruhi Harga Saham. 2. Didalam penelitian ini terbatas hanya tiga (3) tahun saja namun peneliti menyarankan agar penelitian selanjutnya menambahkan periode tahun yang akan diteliti. KETERBATASAN PENELITIAAN Penelitiaan ini memiliki keterbatasan yang memerlukan perbaikan dan pengembangan dalam penelitiaan-penelitiaan berikutnya. Keterbatasan-keterbatasan dalam penelitiaan ini adalah sebagai berikut : 1. Peneltiaan ini hanya menggunakan lima ( 5 ) variabel. Empat ( 4 ) variabel independen yaitu Current Ratio, Debt Ratio, Net Profit Margin Return On Investment, dan satu ( 1 ) variabel dependen yaitu Harga Saham. 2. Tahun penelitiaan terbatas hanya tiga ( 3 ) tahun saja, yaitu periode 2012-2014. 3. Sampel perusahaan dalam penelitiian ini terbatas hanya perusahaan industri dasar dan kimia yang terdaftar di BEI dengan kriteria tertentu sehingga hanya di peroleh 20 perusahaan sebagai sampel penelitiian. DAFTAR PUSTAKA Anoraga, Pandji dan Piji Pakarti. (2006). Pengantar Pasar Modal, Edisi Revisi. Jakarta: Rineka Cipta. Alam, Dipo Satria. (2007). Pengaruh Rasio Keuangan (Likuiditas, Solvabilitas, Aktivitas, Profitabilitas Dan Pasar) Terhadap Harga Saham Industri Manufaktur Di Bursa Efek Jakarta. Skripsi Universitas Sumatra Utara Fakultas Ekonomi: Medan. Darmadji, Tjiptono dan Hendy M. Fakhruddin. (2006). Pasar Modal Di Indonesia Pendekatan Tanya Jawab. Jakarta: Salemba Empat. Darsono, Ashari. (2005). Pedoman Praktis Memahami Laporan Keuangan. Yogyakarta: Andi. Fahmi, Irham. (2012). Analisis Laporan Keuangan, Cetakan Ke 2. Bandung: Alfabeta. Ghozali, Imam. (2006). Aplikasi Analisis Multivariate dengan Program SPSS, Edisi 4. Semarang: Universitas Diponegoro. Ghozali, Imam. (2013). Aplikasi Analisis Multivariate dengan Program IBM SPSS 21, Edisi 7. Semarang: Universitas Diponegoro. Hery. (2016). Analisis Laporan Keuangan. Integrated And Comprehensive Edition. Jakarta: PT. Grasindo Syafri, Harahap Sofyan. (2010). Analisis Kritis Atas Laporan Keuangan, Edisi satu. Jakarta: Rajawali Press. Horne, James C. Van dan Jhon M. Wachowicz., JR. (2009). Prinsip-prinsip Manajemen Keuangan . Jakarta: Salemba Empat. Hendri, Edduar. (2015). Pengaruh Debt To Asset Ratio (DAR), Long Term Debt To Equity Ratio (LTDER) Dan Net Profit Margin (NPM) Terhadap Harga Saham Pada Perusahaan Perbankan Yang Terdaftar Di Bursa Efek Indonesia. Jurnal Media Wahana Ekonomika, vol. 12, no.2, p. 1-19. Kasmir. (2008). Analisis Laporan Keuangan. Jakarta: PT. Raja Grafindo Persada. Mehrani, Heny. (2013). Pengaruh Return On Investment (ROI), Earning Per Share (EPS), Dan Price Earning Ratio (PER) Terhadap Harga Saham Pada PT. Indofood Sukses Makmur Tbk. Jurnal Ekonomi Dan Majemen. STIE MDP, p. 1-9. Nardi. (2014). Pengaruh Current Ratio (CR), Debt To Equity Ratio (DER), Net Profit Margin (NPM), Dan Return On Investment Terhadap Harga Saham Pada Perusahaan Food And Beverages Yang terdaftar Di Bursa Efek Indonesia (BEI). Universitas Maritim Raja Ali Haji Fakultas Ekonomi, p. 1-20. Priyatno, D. (2010). Paham Statistik Data Dengan SPSS Versi 20. Yogyakarta: Andi. Rinati, Ina. (2008). Pengaruh Net Profit Margin (NPM), Return On Asset (ROA), Dan Return On Equity (ROE) Terhadap Harga Saham Pada Perusahaan Yang Tercantum Dalam Indeks LQ 45. Fakultas Ekonomi Universitas Gunadarma, p. 1-12. Santoso, Singgih. (2012). Panduan Lengkap SPSS Versi 20. Jakarta: PT. Elex Media Komputindo. Sartono, Agus. (2010). Manajemen Keuangan Dan Teori Aplikasi, Edisi keempat. Yogyakarta: BPFE. Sawir, Agnes. (2009). Analisa Kinerja Keuangan Dan Perencanaan Keuangan Perusahaan. Jakarta: Gramedia Pustaka Utama. Sujarweni, Wiratna. (2015). Metodologi Penelitian Bisnis Dan Ekonomi. Jakarta: Pustaka Barupres. Suliyanto. (2011). Ekonometrika Terapan. Yogyakarta: CV. Andi Offset. Sitanggang, Devi. (2013). Manajemen Keuangan Perusahaan Lanjutan. Jakarta: Mitra Wacana Media. Sugiono. (2012). Metode Penelitian Kuantitatif, Kualitatif, dan R & D. Bandung: Alfabeta. Viandita, Tamara Oca dkk. (2013). Pengaruh Debt Ratio (DR), Price Earning Ratio (PER), Earning Per Share (EPS) ,Dan Size Terhadap Harga Saham. Jurnal Administrasi Bisnis, vol. 1 no. 2, p. 113-121. Weston J, Eugene Brigham. (2006). Dasar-dasar Manajemen Keuangan. Jilid satu. Jakarta: Salemba Empat. Wijayanti, Dyah Ayu. (2003). Pengantar Pasar Modal. Jakarta: Rineka Cipta. Widiatmojo, Sawidji. (1996). Teknik Memetik Keuntungan Di Pasar Bursa Efek. Jakarta: Rineka Cipta. www.idx.com.