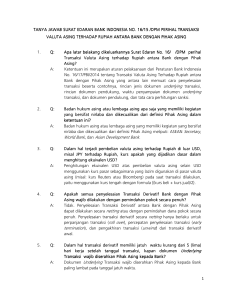

PERTEMUAN 5_PASAR UANG DAN PASAR VALAS

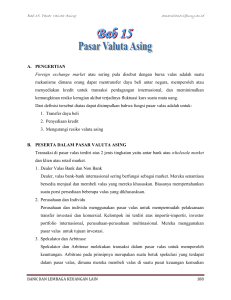

advertisement

PASAR UANG DAN PASAR VALAS Ratih Kurniasih PENGERTIAN PASAR UANG Pasar uang adalah suatu kelompok pasar dimana instrumen kredit jangka pendek, yang umumnya berkualitas tinggi diperjualbelikan. Pasar uang (money market) merupakan pertemuan demand dan supply dana jangka pendek. Dalam pasar uang, valuta asing diperlukan untuk membayar kegiatan ekspor impor, hutang luar negeri. Menurut Pandji Anoraga dan Piji Pakarti (2001 : 20), pasar uang adalah suatu tempat pertemuan abstrak dimana para pemilik dana jangka pendek dapat menawarkan kepada calon pemakai yang membutuhkannya, baik secara langsung maupun melalui perantara. FUNGSI PASAR UANG 1. 2. 3. 4. Sebagai sarana alternatif bagi lembaga-lembaga keuangan, perusahaan-perusahaan non keuangan untuk memenuhi kebutuhan dana jangka pendek maupun untuk menempatkan dana atas kelebihan likuiditasnya. Mempermudah masyarakat memperoleh dana-dana jangka pendek untuk membiayai modal kerja atau keperluan jangka pendek lainnya; Memberikan kesempatan masyarakat berpartisipasi dalam pembangunan dengan membeli Sertifikat Bank Indonesia (SBI) dan Surat Berharga Pasar Uang (SBPU); dan Menunjang program pemerataan pendapatan bagi masyarakat. CIRI-CIRI PASAR UANG 1. 2. 3. Menekankan pada pemenuhan dana jangka pendek. Mekanisme pasar uang ditekankan untuk mempertemukan pihak yang mempunyai kelebihan dana dan yang membutuhkan dana. Tidak terikat pada tempat tertentu seperti halnya pasar modal. Sedangkan Pasar Uang menurut Pandji Anoraga dan Piji Pakarti (2001:19) mempunyai ciri : 1. Jangka waktu dana yang pendek 2. Tidak terikat pada tempat tertentu 3. Pada umumnya supply dan demand bertemu secara langsung 4. Tidak perlu guarantee underwriter TUJUAN PASAR UANG 1. 2. 3. 4. 1. 2. 3. Dari Pihak yang membutuhkan dana, bertujuan: Untuk memenuhi kebutuhan jangka pendek, Untuk memenuhi kebutuhan likuidasi, Untuk memenuhi modal kerja, Membantu pihak yang membutuhkan dana apabila kalah kliring (penyelesaian utang piutang antar bank peserta kliring yang berbentuk surat-surat berharga) Sedangkan dari pihak yang menanamkan dana, bertujuan: Untuk memperoleh penghasilan dengan tingkat suku bunga tertentu, Membantu pihak – pihak yang mengalami kesulitan keuangan, Spekulasi. PELAKU PASAR UANG 1. 2. 3. 4. 5. 6. 7. 8. Bank Yayasan Lembaga Dana Pensiun Perusahaan Asuransi Perusahaan-perusahaan besar Lembaga Pemerintah Lembaga Keuangan lain Individu Masyarakat SUMBER PASAR UANG 1. 2. 3. Kelebihan uang kas dari Badan Usaha Milik Negara (BUMN) Kelebihan uang kas dari perusahaan yang belum digunakan. Kelebihan uang kas dari berbagai bank. INSTRUMEN PASAR UANG Instrumen atau surat-surat berharga yang diperjualbelikan dalam pasar uang jenisnya cukup bervariasi termasuk surat-surat berharga yang diterbitkan oleh badan-badan usaha swasta dan negara serta lembaga-lembaga pemerintah. Pemilihan dana oleh investor di dalam pasar uang tentu dengan berbagai pertimbangan. Investor dapat memilih salah satu dari sekian banyak surat berharga yang di tawarkan sesui dengan tujuan masing-masing. Surat-surat berharga yang ditawarkan di pasar uang kita sebut dengan instrument pasar. Instrumen pasar uang yang ada di Indonesia menurut Dahlan Siamat (2001:208) adalah sebagai berikut : 1. Sertifikat Bank Indonesia (SBI) Instrumen utang yang diterbitkan oleh pemerintah atau bank sentral atas unjuk dengan jumlah tertentu yang akan dibayarkan kepada pemegang pada tanggal yang telah ditetapkan. Diterbitkan oleh BI. Jangka waktu 1 bulan s/d 1 tahun. Diterbitkan tanpa warkat (dokumen, kertas berisi keterangan mengenai peristiwa untuk dipakai sebagai bukti). Dapat dipindahtangankan Dapat didiskontokan (potongan atau bunga yang harus dibayar oleh orang yang menjual wesel atau surat dagang yang diuangkan sebelum waktunya). Diterbitkan dengan sistem lelang Memengaruhi tingkat bunga di pasar Stop Out Rate (SOR) Pola pembelian SBI: pembelian melalui pasar perdana (langsung ke BI), pembelian melalui pasar sekunder, pembelian melalui broker Pembelian SBI dapat dilakukan baik secara outright atau repo (repurchase agreement dimana penjual surat berharga menyetujui untuk membeli kembali dengan harga yang ditetapkan di waktu tertentu) 2. Surat Berharga Pasar Uang (SBPU) Surat-surat berharga berjangka pendek yang dapat diperjualbelikan secara diskonto dengan Bank Indonesia atau lembaga diskonto yang ditunjuk oleh BI. Instrumen open market operation dalam rangka ekspansi moneter BI. Dapat berupa wesel atau promes (surat sanggup bayar). Jangka waktu 30 hari s/d 180 hari. 3. Sertifikat Deposito Instrumen keuangan yang diterbitkan oleh suatu bank atas unjuk dan dinyatakan dalam suatu jumlah, jangka waktu dan tingkat bunga tertentu. Diterbitkan oleh bank umum. Dapat diperjualbelikan atau dipindahtangankan sebelum jatuh tempo. Ciri pokok yang membedakannya dengan deposito berjangka terletak pada sifat yang dapat dipindahtangankan atau diperjualbelikan sebelum jangka waktu jatuh temponya melalui lembaga – lembaga keuangan lainnya. 4. Call Money Kegiatan pinjam meminjam dana antara satu bank dengan bank lainnya untuk jangka waktu pendek. Pasar uang antar bank. Penempatan atau pinjaman dana jangka (1s/d7 hari) antar bank 5. Repurchase Agreement Transaksi jual beli surat-surat berharga disertai dengan perjanjian bahwa penjual akan membeli kembali suratsurat berharga yang dijual tersebut pada tanggal dan dengan harga yang telah ditetapkan lebih dahulu 6. Bill of Exchange Surat perintah tertulis tak bersyarat yang ditujukan oleh seseorang kepada pihak lainnya untuk membayar sejumlah uang pada saat diperlihatkan atau pada tanggal tertentu kepada penarik atau order atau pembawa (wesel bayar). Bersifat likuid. Penarikan wesel ini biasanya didahului dengan transaksi jual beli barang. Penjual sebagai penarik wesel, pembeli sebagai tertarik. Jangka waktu 6 hari s/d 180 hari. Dapat diperjualbelikan secara diskonto. Dapat berubah menjadi banker’s acceptance. 7. Banker’s Acceptence Suatu instrumen pasar uang yang digunakan untuk memberikan kredit pada eksportir atau importir untuk membayar sejumlah barang atau untuk membeli valuta asing. Jangka waktu akseptasi biasanya 30 sampai 270 hari. Keuntungan Banker’s Acceptance: Eksportir dapat menerima uangnya segera tanpa penundaan. Importir dapat menunda pembayarannya sesuai dengan jangka waktu credit line yg disepakati dengan bank. Bank penerbit yg memegang banker’s acceptance (didiskonto dari eksportir) merupakan instrumen keuangan yg sangat likuid yg dapat dijual sebelum jatuh tempo. 8. Commercial Paper (CP) Penerbit CP adalah perusahaan yg memiliki kredibilitas tinggi. CP dinilai oleh lembaga pemeringkat (di Indonesia adalah PT. Pefindo). Jangka waktu maksimal 270 harian. Penjualan dengan sistem diskonto atau dengan bunga sebagaimana halnya dengan kredit. Promes yang tidak disertai dengan jaminan yang diterbitkan oleh perusahaan untuk memperoleh dana jangka pendek dan dijual kepada investor dalam pasar uang. INDIKATOR PASAR UANG Indikator pasar uang sangat diperlukan untuk mengukur atau paling tidak mengamati perkembangan pasar uang. Indikator pasar uang meliputi: Suku bunga Pasar Uang Antar Bank (Rp) : Tingkat bunga yang dikenakan oleh bank terhadap bank lain dalam hal pinjam meminjam dana dalam bentuk rupiah. Volume transaksi Pasar Uang Antar Bank (Rp): Jumlah transaksi antar bank dalam hal pinjam meminjam dalam bentuk rupiah. Suku bunga Pasar Uang Antar Bank (US$) : Tingkat bunga yang dikenakan oleh bank terhadap bank lain dalam hal pinjam meminjam dana dalam bentuk US $. Volume transaksi Pasar Uang Antar Bank (US$) : Jumlah transaksi antar bank dalam hal pinjam meminjam dalam bentuk US $. JIBOR (Jakarta Interbank Offered Rate) : rata-rata dari suku bunga indikasi pinjaman tanpa agunan yang ditawarkan dan dimaksudkan untuk ditransaksikan oleh Bank Kontributor kepada Bank kontributor lain untuk meminjamkan rupiah untuk tenor tertentu di Indonesia. Suku bunga deposito Rupiah (%/Th) : Tingkat bunga yang diberikan para deposan yang mendepositokan uangnya dalam bentuk Rupiah. Suku bunga deposito US$ (%/Th) : Tingkat bunga yang diberikan para deposan yang mendepositokan uangnya dalam bentuk US $. Nilai Tukar Rupiah (Kurs) : Harga suatu mata uang terhadap mata uang lainnya atau nilai dari suatu mata uang terhadap mata uang lainnya. Suku bunga kredit : Tingkat bunga kredit yang dikenakan bank atau lembaga keuangan lainnya kepada para kreditor. Inflasi : Kenaikan tingkat harga barang dan jasa secara umum dan terus menerus suatu waktu tertentu. Indeks Harga Konsumen (IHK) : Angka indeks yang menunjukkan tingkat harga barang dan jasa yang harus dibeli konsumen dalam suatu periode tertentu. Sertifikat Bank Indonesia (SBI) : Instrumen investasi jangka pendek yang bebas resiko. KELEBIHAN PASAR UANG 1. 2. Sarana untuk mencari pinjaman dana jangka pendek bagi perusahaan yang mengalami kesulitan likuiditas. Sarana untuk menempatkan kelebihan dana yang dimiliki oleh badan usaha. KELEMAHAN ATAU RESIKO PASAR UANG 1. 2. 3. 4. 5. Resiko pasar (market risk) : risiko turunnya nilai surat berharga, kenaikan tingkat bunga. Resiko gagal bayar : debitur (peminjam) tidak dapat memenuhi kewajiban bayar kepada kreditur. Resiko inflasi : pemberi pinjaman menghadapi kemungkinan naiknya harga barang dan jasa yang menurunkan daya beli atas pendapatan yang diterima. Resiko nilai tukar atau valuta : perubahan tidak menguntungkan terhadap kurs mata uang asing. Resiko politik : perubahan undang-undang atau peraturan pemerintah. VALUTA ASING VALAS atau dalam Bahasa Inggris dikenal sebagai FOREX (Foreign Exchange) adalah mata uang asing dan alat pembayaran lainnya yang digunakan untuk melakukan atau membiayai transaksi ekonomi dan keuangan internasional atau luar negeri dan biasanya mempunyai catatan kurs resmi pada Bank Sentral atau Bank Indonesia. PASAR VALUTA ASING Perdagangan ini diawali pada tahun 1971 berdasarkan perjanjian Bretton Woods yang menetapkan perubahan nilai mata uang suatu negara dari kurs tetap menjadi kurs mengambang yang nilainya ditentukan oleh pasar. Pasar valuta asing (foreign exchange market) adalah suatu mekanisme dimana mata uang satu ditukar dengan mata uang lainnya. Suatu jenis perdagangan atau transaksi yang memperdagangkan mata uang suatu negara terhadap mata uang negara lainnya yang melibatkan pasar–pasar uang utama di dunia selama 24 jam secara berkesinambungan. TUJUAN PASAR VALUTA ASING 1. 2. 3. 4. 5. 6. 7. 8. Mendapatkan keuntungan berupa selisih harga beli dan harga jual, Mendapatkan bunga atau selisih suku bunga atau swap, Untuk transaksi pembayaran, Mempertahankan daya beli, Pengiriman uang keluar negeri, Mencari keuntungan, Pemagaran risiko, Kemudahan berbelanja. PELAKU UTAMA PASAR VALAS 1. Dealer Dealer pada umumnya disebut juga sebagai market maker yang berfungsi sebagai pihak yang membuat pasar bergairah di pasar uang. Dealer umumnya mengkhususkan pada mata uang tertentu dan menetapkan tingkat persediaan tertentu pada mata uang tersebut. Biasanya yang bertindak sebagai dealer adalah pihak bank, meskipun ada juga beberapa yang nonbank. Mereka mendapatkan keuntungan dari selisih harga jual dan harga beli valuta asing. 2. Perusahaan atau Perorangan Perusahaan maupun individu dapat pula melakukan transaksi perdagangan valuta asing (valas). Pasar valuta asing dimanfaatkan untuk memperlancar transaksi bisnis. Yang termasuk dalam kelompok ini adalah eksportir, importir, investor internasional, perusahaan multinasional dan lain-lainnya. 3. Bank Sentral Fungsi Bank Sentral dalam pasar valuta asing umumnya adalah sebagai stabilitator nilai tukar mata uang lokal. Bank Sentral memanfaatkan pasar valuta asing untuk mendapatkan atau membelanjakan cadangan valuta asingnya agar dapat mempengaruhi stabilitas nilai tukar mata uang sehingga berdampak positif bagi perekonomian nasional negara. 4. Spekulan dan Arbitrator Spekulan dan arbitrator bertindak atas kehendak mereka sendiri dan mereka tidak memiliki kewajiban untuk melayani konsumen serta tidak menjamin kelangsungan pasar, berbeda dari dealer. Spekulan juga pelaku pasar yang akan meramaikan transaksi di pasar uang. Para spekulan dapat keuntungan dari perubahan atau fluktuasi harga umum (capital gain). Sementara itu, arbitrator memperoleh keuntungan dengan memanfaatkan perbedaan harga di berbagai pasar. 5. Pialang Pasar Valas Pialang bertindak sebagai perantara yang mempertemukan penawaran dan permintaan terhadap mata uang tertentu. Agar dapat melaksanakan tugasnya dengan baik, perusahaan pialang memiliki akses langsung dengan dealer dan bank di seluruh dunia. FUNGSI PASAR VALAS 1. Transfer Daya Beli Sangat diperlukan terutama dalam perdagangan internasional dan transaksi modal yang biasanya melibatkan pihak-pihak yang tinggal di negara yang memiliki mata uang yang berbeda. 2. Mengurangi Resiko Valas Importir mengharapkan memperoleh keuntungan dalam usaha perdagangan. Dalam kondisi normal dari kemungkinan resiko yang tidak diperkirakan misalnya terjadi perubahan kurs yang tiba-tiba sehingga mempengaruhi besarnya keuntungan yang telah diperkirakan. 3. Penyediaan Kredit Pengiriman barang antarnegara dalam perdagangan internasional membutuhkan waktu, oleh karena itu harus ada suatu cara untuk membiayai barang-barang dalam perjalanan pengiriman tersebut termasuk setelah barang sampai ke tempat tujuan yang biasanya memerlukan beberapa waktu untuk kemudian dijual kepada pembeli. JENIS-JENIS PASAR VALAS 1. Pasar Spot (Pasar Tunai) Kurs spot adalah nilai tukar berjalan suatu valuta. Pasar spot adalah pasar yang memfasilitasi transaksitransaksi nilai tukar berjalan suatu valuta. Dimana komoditi atau valas dijual secara tunai dengan penyerahan segera. Dalam pasar spot, dibedakan atas tiga jenis transaksi: a. Cash, dimana pembayaran satu mata uang dan pengiriman mata uang lain diselesaikan dalam hari yang sama. b.Tom (kependekan dari tomorrow/besok), dimana pengiriman dilakukan pada hari berikutnya. c. Spot, dimana pengiriman diselesaikan dalam tempo 48 jam setelah perjanjian. 2. Pasar Forward Kurs forward adalah nilai tukar suatu valuta dengan valuta lain pada suatu waktu di masa depan yang dikuotasikan oleh bank-bank. Pasar Forward adalah pasar yang memfasilitasi perdagangan kontrak forward mata uang. Menurut Kuncoro transaksi forward merupakan transaksi valas dimana pengiriman mata uang dilakukan pada suatu tanggal tertentu di masa datang. Kurs dimana transaksi forward akan diselesaikan telah ditentukan pada saat kedua belah pihak menyetujui kontrak untuk membeli dan menjual. Waktu antara ditetapkannya kontrak dan pertukaran mata uang yang sebenarnya terjadi dapat bervariasi dari dua minggu hingga satu tahun. Jatuh tempo kontrak forward biasanya satu, dua, tiga atau enam bulan. Transaksi forward biasanya terjadi bila eksportir, importir, atau pelaku ekonomi lain yang terlibat dalam pasar valas harus membayar atau menerima sejumlah mata uang asing pada suatu tanggal tertentu di masa mendatang. 3. Pasar Currency Futures Pasar Currency Futures merupakan pasar yang memfasilitasi perdagangan kontrak Currency Futures. Suatu kontrak Currency Futures menetapkan suatu volume standar dari suatu valuta tertentu yang akan dipertukarkan pada tanggal penyelesaian (settlement date) tertentu di masa depan. Sebuah MNC (multi national corporation) yang ingin meng-hedge hutangnya akan membeli kontrak Currency Futures untuk mengunci harga suatu valuta di masa depan. 4. Pasar Currency Options Pasar Currency Options merupakan pasar yang memfasilitasi perdagangan kontrak currency options. Kontrak currency options dapat diklasifikasikan sebagai call atau put. Suatu currency call Options menyediakan hak untuk membeli suatu valuta tertentu dengan harga tertentu (yang dinamakan dengan strike price atau exercise price) dalam suatu periode waktu tertentu. Currency call options digunakan untuk meng-hedge hutanghutang valas yang harus dibayarkan di masa depan. Currency put options memberikan hak untuk menjual suatu valuta asing dengan harga tertentu dalam suatu periode waktu tertentu. Dalam dunia pertukaran mata uang asing atau currency exchange umumnya dipakai kode atau simbol tertentu untuk mewakili setiap mata uang agar lebih mudah untuk identifikasi dan proses karena hanya menggunakan 3 digit karakter huruf untuk tiap-tiap mata uang yang ada. KELEBIHAN PASAR VALAS 1. Transaksi 24-Jam Transaksi pasar valas berjalan 24 jam sehari selama 5 hari dalam seminggu. 2. Likuiditas Banyaknya broker/dealer dalam pasar valas menjadikan pasar valas menjadi sangat likuid sekaligus bisa menjadikan harga menjadi lebih stabil. Dengan begitu, trader bisa membuka atau menutup posisi pada fair market price. 3. Rendahnya Biaya Transaksi Biaya transaksi di pasar valas secara online tidak ada, namun hanya dikenakan biaya yang jumlahnya cukup beragam salah satu contohnya adalah biaya pada saat penarikan dana dari akun forex. 4. Keuntungan dari Kenaikan dan Penurunan Harga Para trader dapat menarik keuntungan dari kenaikan harga yaitu selisih antara harga beli dengan harga jual/harga penutupan pada pesanan beli. Sedangkan pada pesanan jual, keuntungan didapat dari selisih antara harga jual dengan harga beli/penutupan. 5. Marjin Perdagangan Perdagangan dengan marjin dapat membuat daya beli investor melebihi jumlah modal yang dimiliki. 6. Keuntungan 2 Arah Dapat menghasilkan keuntungan 2 arah, ketika market naik atau pun ketika market turun. Hal ini tidak berlaku bagi investasi jenis lain (1 way opportunity), sebagai contoh: saham. 7. Fungsi Leverage (daya ungkit/faktor pengali) Dengan modal relatif kecil dapat menghasilkan keuntungan yang jauh lebih besar. Contoh : tanpa leverage hanya akan mendapatkan $0.01/point dengan modal $100. Tapi dengan leverage 1:100 maka dapat menghasilkan $1/point dengan modal yang sama ($100). KELEMAHAN PASAR VALAS 1. Resiko Kurs Pertukaran (Exchange Rate Risk) Resiko ini timbul sebagai akibat dari naik-turunnya nilai tukar (kurs) valas. 2. Resiko Negara Asal Resiko ini timbul dari akibat campur tangan pemerintah yang mata uangnya diperdagangkan di pasar valas contohnya seperti intervensi bank sentral di negara tersebut dengan menaikkan tingkat suku bunga, melepas obligasi pemerintah, pembelian valuta asing secara besarbesaran oleh pemerintah dan sebagainya. TERIMA KASIH