BAB 1 PENDAHULUAN 1.1 Latar Belakang Masalah Kegiatan

advertisement

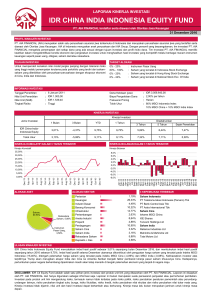

BAB 1 PENDAHULUAN 1.1 Latar Belakang Masalah Kegiatan ekonomi saat ini dihadapkan dengan pilihan untuk melakukan konsumsi sekarang atau konsumsi mendatang. Penundaan konsumsi sekarang untuk konsumsi mendatang dapat dikatakan sebagai suatu investasi. Secara umum investasi dikenal sebagai kegiatan untuk menanamkan harta ataupun modal baik pada aktiva riil maupun aktiva finansial pada suatu unit usaha atau pendanaan dengan maksud memperoleh keuntungan pada masa yang akan datang. Salah satu bentuk investasi yang mulai diminati individu sebagai pemodal adalah investasi saham melalui bursa. Biasanya investor lebih suka membeli saham perusahaan yang go publik, sebab saham perusahaan go publik sebagai komoditi investasi tergolong menjanjikan return yang tinggi tapi juga memiliki risiko tinggi karena sifat komoditinya yang sangat peka terhadap perubahan di bidang politik, ekonomi, moneter, kebijakan pemerintah, baik perubahan itu di luar negeri maupun di dalam negeri. Semakin banyaknya perusahaan yang menjadi emiten di pasar modal akan menimbulkan berbagai kombinasi saham yang bisa dipilih oleh investor dalam berinvestasi di pasar modal portofolio. Berdasarkan kenyataan bahwa pada umumnya investor tidak menginvestasikan seluruh dananya pada satu jenis saham tapi mereka melakukan diversifikasi saham yang bertujuan untuk mengurangi risiko yang ditanggung akibat dana yang diinvestasikan. Untuk mendapatkan keuntungan yang semaksimal mungkin maka analisis portofolio merupakan salah satu alat yang tepat untuk memperkecil risiko yang diterima dengan tujuan memaksimalkan profit dengan tingkat risiko yang sama diantara saham yang ada. Hasil dari analisis ini akan menentukan ketepatan dalam pengambilan keputusan investasi yang dapat diambil oleh investor. Expected return merupakan tujuan para investor dalam berinvestasi. Untuk memaksimalkan expected return dengan tingkat risiko tertentu, biasanya para investor menyiasati dengan portofolio saham dan salah satu cara untuk mengurangi risiko investasi saham bisa dilakukan dengan melakukan diversifikasi kepemilikan saham, yaitu dengan mengkombinasikan berbagai saham dalam investasinya atau dengan membentuk portofolio. Karena pada dasarnya investor sangat menyukai investasi yang menghasilkan pengembalian yang tinggi, tetapi tidak begitu menyukai adanya risiko. Adanya ketidakpastian di masa yang akan datang akan menyebabkan risiko dalam berinvestasi khususnya pada aset finansial yang selalu dipasarkan di bursa, hal tersebut diakibatkan aset finansial sangat peka terhadap perubahan baik perubahan dari dalam perusahaan yang mengeluarkan aset tersebut ataupun perubahan yang diakibatkan oleh keadaan pasar. Sehingga akan menimbulkan dua jenis risiko yaitu risiko sistematis dan risiko tidak sistematis, risiko sistematis biasanya dipengaruhi oleh keadaan pasar atau risiko ini akan dihadapi oleh semua aset yang listing di bursa sedangkan risiko tidak sistematis biasanya diakibatkan oleh kebijakan-kebijakan perusahaan dan hanya menimpa pada perusahaan yang bersangkutan. Dalam berinvestasi ada dua faktor yang paling dipertimbangkan oleh investor, yaitu tingkat pengembalian yang diharapkan (expected return) dan risiko (risk). Dua faktor ini merupakan hal yang berlawanan, dalam arti investor menyukai expected return yang tinggi dan tidak begitu menyukai risiko yang tinggi. Pada kenyataan terdapat hubungan yang alami antara besarnya pengembalian dan besarnya risiko, karena semakin besar pengembalian yang diharapkan maka akan semakin besar pula risiko yang akan dihadapi atau tingkat pengembalian yang tinggi akan selalu diikuti dengan tingkat risiko yang tinggi pula. Teori portofolio mempelajari dan menentukan kombinasi saham yang paling efisien terhadap sekumpulan saham untuk mengoptimalkan keuntungan yang diharapkan berkaitan dengan pencapaian tujuan investasi. Portofolio saham selain untuk menghindari risiko juga untuk memaksimalkan expected return. Hakikat dari pembentukan portofolio yang efisien dan optimal adalah untuk mengurangi risiko dengan cara diversifikasi saham, yaitu menempatkan sejumlah dana pada berbagai alternatif investasi yang berkorelasi negatif agar dana dapat menghasilkan pengembalian yang optimal. Untuk membentuk portofolio optimal dapat menggunakan Model Indeks Tunggal (Single Index Model). Model Indeks Tunggal didasarkan pada pengamatan bahwa harga dari suatu sekuritas berfluktuasi searah dengan indeks pasar. Secara khusus dapat diamati bahwa kebanyakan saham cenderung mengalami kenaikan harga jika indeks harga saham naik, dan juga sebaliknya, yaitu jika indeks harga saham turun, kebanyakan saham mengalami penurunan harga. Hal ini menyarankan bahwa return-return dari sekuritas mungkin berkolerasi karena adanya reaksi umum (common response) terhadap perubahanperubahan nilai pasar (Jogiyanto, 2008:323). Asumsi Model Indeks Tunggal mempunyai implikasi bahwa sekuritassekuritas bergerak bersama-sama bukan karena efek di luar pasar, melainkan karena mempunyai hubungan yang umum terhadap indeks pasar yang searah dengan perubahan Indeks Harga Saham Gabungan (IHSG). Model Indeks Tunggal ini dapat diterima dan mewakili kenyataan sesungguhnya bergantung dari seberapa besar asumsi-asumsi tersebut realistis. Untuk menganalisis portofolio, diperlukan sejumlah prosedur perhitungan melalui sejumlah data sebagai input dan dianalisis menjadi output yang menggambarkan apakah termasuk portofolio optimal atau sebaliknya. Salah satu teknik analisis portofolio optimal adalah menggunakan Model Indeks Tunggal. Analisis atas sekuritas dilakukan dengan membandingkan excess return to beta (ERB) dengan cut-off rate-nya (Ci) dari masing- masing saham. Saham yang memiliki ERB lebih besar dari Ci dijadikan kandidat portofolio optimal, jika sebaliknya Ci lebih besar daripada ERB maka tidak dijadikan suatu portofolio optimal. LQ45 (Liquid 45) dapat dijadikan alternatif dalam membentuk portofolio saham. Hal ini didasarkan bahwa Bursa Efek Indonesia (BEI) secara rutin memantau perkembangan kinerja emiten-emiten yang masuk dalam perhitungan LQ45. Setiap tiga bulan sekali dilakukan evaluasi atas pergerakan urutan sahamsaham tersebut, serta penggantian saham dilakukan setiap enam bulan sekali yaitu pada bulan Februari dan Agustus. LQ45 juga terdiri dari 45 saham unggulan yang mempunyai kriteria diantaranya: mempunyai likuiditas yang tinggi, kapitalisasi pasar pada periode tertentu, prospek pertumbuhan perusahaan, keadaan keuangan, serta aktivitas transaksi (nilai, volume dan frekuensi) yang baik di pasar reguler. Dengan menginvestasikan dananya di sejumlah saham yang tergolong LQ45, investor mengharapkan dapat mencapai portofolio yang optimal. Motivasi inilah yang mendorong peneliti untuk melakukan sebuah penelitian, untuk mempermudah dan memperjelas ruang lingkup pembahasan. Seperti halnya dalam penelitian ini yang akan menganalisis bagaimana terbentuknya suatu portofolio optimal dengan menggunakan sampel perusahaan LQ45 yang terdaftar di Bursa Efek Indonesia pada periode Januari - Desember 2012. Dari latar belakang yang telah diuraikan tersebut, maka peneliti mengambil judul: “ANALISIS PORTOFOLIO OPTIMAL PADA PERUSAHAAN LQ45 DI BURSA EFEK INDONESIA.” 1.2 Rumusan Masalah Berdasarkan latar belakang yang telah dikemukakan, suatu perusahaan membentuk portofolio dengan mempertimbangkan permasalahan yang mungkin akan terjadi nantinya. Maka dari itu, peneliti mengambil perumusan masalahnya adalah: “Bagaimana membentuk portofolio optimal sehingga dapat memaksimalkan expected return pada perusahan LQ45 di Bursa Efek Indonesia?” 1.3 Tujuan Penelitian Penelitian ini memiliki tujuan untuk mengetahui bagaimana membentuk portofolio optimal sehingga dapat memaksimalkan expected return pada perusahaan LQ45 di Bursa Efek Indonesia. 1.4 Manfaat Penelitian Hasil penelitian ini diharapkan memberikan manfaat sebagai berikut: a. Kontribusi Praktis Sebagai sarana pertimbangan bagi investor untuk mengidentifikasi dan mengambil keputusan saham-saham mana yang akan dipilih dan menentukan proporsi saham yang akan diinvestasikan sehingga dapat memaksimalkan expected return yang diharapkan pada perusahaan LQ45 yang go publik. b. Kontribusi Teoritis Penelitian ini adalah proses penulis untuk dapat menerapkan dan mengaplikasikan secara nyata ilmu pengetahuan yang telah diperoleh selama mengikuti perkuliahan di Sekolah Tinggi Ilmu Ekonomi Indonesia (STIESIA), dan hasil dari penelitian ini diharapkan dapat berguna untuk memberikan sumbangan bagi ilmu pengetahuan khususnya di bidang manajemen keuangan serta berguna untuk menambah informasi pembendaharaan perpustakaan sebagai acuan dalam kepentingan ilmiah bagi mahasiswa STIESIA. c. Kontribusi Kebijakan Sebagai media untuk bahan pertimbangan bagi badan pengawas pasar modal (BAPEPAM) dalam mengawasi dan mengatur kegiatan pasar modal agar dapat mewujudkan kegiatan yang teratur, wajar dan efisien serta melindungi kepentingan pemodal dan masyarakat. 1.5 Ruang Lingkup Penelitian Agar dapat meminimalkan pembahasan yang terlalu luas dan agar tidak menyimpang dalam pembahasan yang ada, maka penulis membatasi ruang lingkup permasalahan pada masalah analisis portofolio dengan menggunakan Model Indeks Tunggal dalam menentukan portofolio yang optimal pada periode Januari-Desember 2012, di mana penulis mempertimbangkan kriteria dalam hal pembagian dividen bulanan maupun saham perusahaan yang masih aktif diperdagangkan pada perusahaan LQ45 di Bursa Efek Indonesia (BEI) pada periode tersebut.