Talking Point

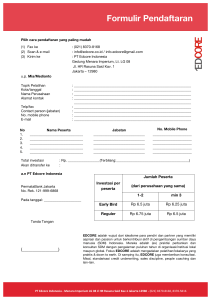

advertisement

August 2016 Schroders Talking Point Teddy Oetomo Head of Intermediary Bunga berbunga: Kawan atau Lawan? Kata bunga berbunga sering membuat kita panas dingin, terutama bagi individu yang berhutang. Kita sering mendengar kisah individu yang terlilit hutang dikarenakan salah mengantisipasi akibat dari bunga berbunga. Namun, di sisi lain, bunga berbunga dapat menjadi sebuah keuntungan yang besar apabila dilihat dari segi investor yang berinvestasi. Mengapa bunga berbunga sering menjadi sosok yang menakutkan bagi peminjam? Bila kita ambil sebuah contoh, seseorang meminjam Rp 1 juta, dengan bunga 1 persen per bulan. Apabila diasumsikan individu tersebut sama sekali tidak membayar cicilan, maka setelah satu tahun, hutang individu tersebut menjadi Rp 1.126 juta atau sama dengan bunga 12.6 persen setahun. Bahkan apabila pada contoh tersebut, diasumsikan bunganya adalah 2 persen per bulan, dalam satu tahun, hutang individu tersebut akan manjadi Rp 1.268 juta, atau bunga hampir 27 persen per tahun. Cukup menarik dari contoh diatas bahwa apabila kita ditawarkan produk investasi dengan jaminan pengembalian 27 persen, kita mungkin akan pesimis. Dengan semua berita negatif tentang investasi bodong, kita akan seringkali curiga terhadap produk investasi yang memberikan janji keuntungan yang di atas 25 persen. Namun, dilain pihak, kita sering tidak berpikir dua kali saat meminjam dengan bunga 2 persen per bulan, atau sama dengan hampir 27 persen per tahun. Namun, apa yang dicontohkan di atas sama sekali bukan dengan maksud menyatakan bahwa berhutang dengan basis bunga berbunga adalah sesuatu yang tabu. Bila kita mengambil contoh di atas, di mana seseorang berhutang Rp 1 juta, dengan bunga 2 persen per bulan. Namun, individu tersebut membayar cicilan Rp 94,560 per bulan. Maka di dalam kurun waktu 12 bulan, individu tersebut akan melunaskan seluruh hutang beserta dengan bunga yang dikenakan. Total pembayaran yang dilakukan individu tersebut selama setahun adalah Rp 1.134 juta. Sehingga, individu tersebut dikenakan bunga secara efektif sebesar 13.4 persen, bukan hampir 27 persen seperti yang di ilustrasikan di atas dengan skenario di mana individu tersebut tidak melakukan cicilan pembayaran sama sekali. Dari contoh diatas, terlihat jelas bahwa meminjam dalam bentuk bunga berbunga bukanlah sesuatu yang tabu. Namun, ketidak disiplinan dari seseorang dalam membayar cicilanlah yang dapat membuat individu tersebut terjerat dalam hutang yang sangat besar akibat bunga berbunga. Seringkali individu yang terjerat hutang menyalahkan aspek bunga berbunga dan menyatakan bahwa mereka terkejut atas skema tersebut. Bunga berbunga telah ditemukan dan di implementasikan sejak beribu ribu tahun yang lalu, pertama di masa Babilonia. Sehingga, ini bukanlah sesuatu hal baru sama sekali. Logika di balik bunga berbungapun sebetulnya cukup mudah dan adil. Bila diasumsikan seseorang meminjam Rp 1 juta dan berjanji akan membayar bunga 2 persen. Sebulan kemudian, individu yang meminjamkan uang tersebut, berhak atas Rp 1.02 juta. Sehingga, apabila dikembalikan oleh peminjam, individu yang meminjamkan dapat memutarkan sebesar Rp 1.02 juta dengan kesempatan mendapatkan imbal hasil dari modal Rp 1.02 juta, bukan Rp 1 juta. Maka, bila peminjam tidak mengembalikan pinjaman tersebut pada akhir bulan pertama, pada bulan kedua, seyogyanya peminjam dikenakan bunga 2 persen dari Rp 1.02 juta bukan Rp 1 juta. Bunga berbunga terlihat mengerikan apabila diilustrasikan dari mata seorang peminjam. Namun, di sisi lain, apabila diilustrasikan dari sisi investor yang berinvestasi, bunga berbunga dapat dengan cepat meningkatkan nilai investasi seseorang. Sama seperti contoh di atas, di mana besaran bunga efektif turun jauh saat cicilan bulanan dilakukan, keuntungan dari investasi akan berkembang dengan cepat dengan konsep bunga berbunga, terutama apabila di investasikan untuk jangka panjang tanpa melakukan penarikan. Apabila seseorang berinvestasi dengan keuntungan 5 persen per tahun, Rp 1 juta yang di investasikan untuk kurun waktu 10 tahun akan bernilai Rp 1.63 juta. Apabila keuntungan investasi tersebut adalah 10 persen per tahun, di akhir 10 tahun, nilai investasi akan mencapai Rp 2.59 juta. Namun, apabila diasumsikan bahwa individu tersebut menarik Rp 30,000 dari investasinya setiap tahun, sekalipun dengan imbal hasil 10 persen per tahun, di akhir tahun ke 10, nilai investasi individu tersebut hanya mencapai Rp 1.8 juta, atau 30 persen lebih rendah bila dibandingkan skenario di mana investor tersebut tidak menarik dana investasinya sama sekali. Sehingga, dapat dilihat bahwa bunga berbunga dapat dengan cepat meningkatkan nilai investasi, terutama apabila tidak dilakukan penarikan sama sekali selama kurun waktu investasi. Memang terlihat jelas bahwa setiap individu harus dapat mengatur posisi keuangan mereka sehingga dapat melakukan investasi jangka panjang. Dari contoh diatas, dapat disimpulkan bahwa keuntungan bunga berbunga paling terasa bagi individu yang dapat melakukan investasi jangka panjang, tanpa perlu melakukan penarikan. Di sisi lain, untuk peminjam, perlu diatur pembayaran cicilan yang disiplin supaya hutang pinjaman tidak membengkak akibat bunga berbunga. Di akhir kata, konsep bunga berbunga sebetulnya bisa menjadi kawan, maupun lawan. Semua tergantung pada cara anda mengatur keuangan anda. Bagi peminjam yang tidak disiplin, konsep bunga berbunga dapat menjadi lawan yang mematikan. Di sisi lain, bagi investor yang disiplin, konsep bunga berbunga terdengar bagaikan musik yang indah karena dapat meningkatkan nilai investasi dengan cukup cepat. Informasi Penting: Pandangan dan opini yang terdapat didalam adalah pendapat dari Teddy Oetomo, Head of Intermediary, dan belum tentu mewakili pandangan yang diungkapkan atau mencerminkan pendapat dari PT Schroder Investment Management Indonesia ("Schroders Indonesia"). Materi ini tidak dimaksudkan untuk memberikan, dan tidak boleh diandalkan sebagai rekomendasi akuntansi, nasihat hukum atau pajak, atau investasi. Informasi di sini diyakini kebenarannya akan tetapi Schroders Indonesia tidak menjamin kelengkapan atau akurasinya. Hal ini tidak mengesampingkan atau membatasi setiap tugas atau kewajiban yang Schroders Indonesia miliki terhadap nasabah kami yang diatur oleh Undang-Undang dan Peraturan di Indonesia. " PT Schroder Investment Management Indonesia (PT SIMI) telah memperoleh izin sebagai Manajer Investasi dari Otoritas Jasa Keuangan (OJK) dan dalam melakukan kegiatan usahanya diawasi oleh OJK.”