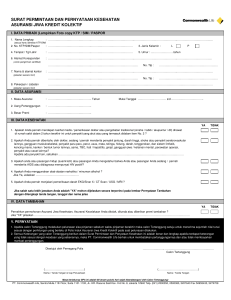

Asuransi Pasar Modal

advertisement

1. PENDAHULUAN Akhir-akhir ini, banyak sekali kejadian buruk yang menimpa beberapa perusahaan sekuritas. Salah satu dari sekian banyak kejadian yang ada adalah kejadian yang menimpa Sarijaya tahun 2009 silam. Di kala itu, Sarijaya yang merupakan perusahaan broker menyalahgunakan dana nasabah dan melakukan pemalsuan terhadap laporan keuangannya. Tak kehabisan akal, Sarijaya pun mencoba melakukan kegiatan gali lubang tutup lubang yang dinamakan dengan Ponzi Scheme, yang mana berarti adanya penggunaan dana dari nasabah baru untuk membayar dana nasabah lama. Dengan adanya kejadian ini, para pengguna jasa broker banyak melontarkan pertanyaan. Siapa yang akan menjamin dana nasabah? Jika dana itu sudah berubah menjadi saham apakah kepemilikan saham tersebut akan dijamin oleh KPEI dan KSEI? Jika dana itu masih belum berbentuk saham, lantas siapa yang menjamin? LPS atau BapepamLK? Beberapa masyarakat yang menggeluti bidang sekuritas pun semakin mempertimbangkan apakah bermain saham di luar negeri seperti Amerika Serikat lebih aman dari Indonesia. Alasan timbulnya pertanyaan ini adalah karena beberapa pemain mengetahui bahwa broker-broker di Amerika Serikat sudah di reasuransikan. Jadi, apabila broker-broker tersebut tutup, uang dan saham akan selamat. Adapun, perkembangan asuransi di Indonesia sudah semakin pesat. Hingga saat ini, jumlah pemegang polis asuransi di Indonesia mencapai sekitar 63 juta, dimana 10 juta adalah pemegang polis individual dan 53 juta adalah pemilik polis gabungan. Aset industri asuransi hingga saat ini telah menyentuh level Rp285 triliun. Beberapa asosiasi memperkirakan pada tahun 2014 aset industri tersebut akan mencapai angka Rp500 triliun. Pada tahun 2013, bisnis premi asuransi di Indonesia akan terdorong oleh semakin berkembangnya pasar domestik, dan semakin menguatnya regulasi. Selain itu perkembangan sektor perlindungan jiwa, properti, kesehatan ini akan ditopang oleh meningkatnya kemakmuran di Indonesia dan kesadaran bencana alam. Melihat perkembangan asuransi yang begitu pesat di Indonesia, timbul pertanyaan mengapa broker-broker di Indonesia tidak dapat di asuransikan seperti di Amerika Serikat? 2. DEFINISI ASURANSI Banyak definisi yang telah diberikan kepada istilah asuransi, dimana secara sepintas tidak ada kesamaan antara definisi yang satu dengan yang lainnya. Hal ini bisa dimaklumi, karena mereka dalam mendefinisikannya disesuaikan dengan sudut pandang yang mereka gunakan dalam memandang asuransi, dimana sesuai dengan uraian diatas bahwa asuransi dapat dipandang dari beberapa sudut. Definisi asuransi menurut Pasal 246 Kitab Undang-undang Hukum Dagang (KUHD) Republik Indonesia adalah suatu perjanjian, dengan mana seorang penanggung mengikatkan diri pada tertanggung dengan menerima suatu premi, untuk memberikan penggantian kepadanya karena suatu kerugian, kerusakan atau kehilangan keuntungan yang diharapkan, yang mungkin akan dideritanya karena suatu peristiwa yang tak tertentu Berdasarkan definisi tersebut, maka dalam asuransi terkandung 4 unsur, yaitu: Pihak tertanggung (insured) yang berjanji untuk membayar uang premi kepada pihak penanggung, sekaligus atau secara berangsur-angsur. Pihak penanggung (insure) yang berjanji akan membayar sejumlah uang (santunan) kepada pihak tertanggung, sekaligus atau secara berangsur-angsur apabila terjadi sesuatu yang mengandung unsur tak tertentu. Suatu peristiwa (accident) yang tak terntentu (tidak diketahui sebelumnya). Kepentingan (interest) yang mungkin akan mengalami kerugian karena peristiwa yang tak tertentu. Menurut Prof. Mehr dan Cammack, asuransi merupakan suatu alat untuk mengurangi resiko keuangan, dengan cara pengumpulan unit-unit exposure dalam jumlah yang memadai, untuk membuat agar kerugian individu dapat diperkirakan. Kemudian kerugian yang dapat diramalkan itu dipikul merata oleh mereka yang tergabung". Definisi asuransi menurut Prof. Mark R. Green adalah suatu lembaga ekonomi yang bertujuan mengurangi risiko, dengan jalan mengkombinasikan dalam suatu pengelolaan sejumlah obyek yang cukup besar jumlahnya, sehingga kerugian tersebut secara menyeluruh dapat diramalkan dalam batas-batas tertentu. Definisi asuransi menurut C.Arthur William Jr dan Richard M. Heins diadasarkan atas dua sudut pandang, yaitu,: Asuransi adalah suatu pengaman terhadap kerugian finansial yang dilakukan oleh seorang penanggung. Asuransi adalah suatu persetujuan dengan mana dua atau lebih orang atau badan mengumpulkan dana untuk menanggulangi kerugian finansial. Berdasarkan definisi-definisi tersebut di atas kiranya mengenai definisi asuransi yang dapat mencakup semua sudut pandang, asuransi adalah suatu alat untuk mengurangi risiko yang melekat pada perekonomian, dengan cara manggabungkan sejumlah unit-unit yang terkena risiko yang sama atau hampir sama, dalam jumlah yang cukup besar, agar probabilitas kerugiannya dapat diramalkan dan bila kerugian yang diramalkan terjadi akan dibagi secara proposional oleh semua pihak dalam gabungan itu. Pengertian asuransi bila di tinjau dari segi hukum adalah perjanjian antara 2 (dua) pihak atau lebih dimana pihak tertanggung mengikat diri kepada penanggung, dengan menerima premipremi Asuransi untuk memberi penggantian kepada tertanggung karena kerugian, kerusakan atau kehilangan keuntungan yang di harapkan atau tanggung jawab hukum kepada pihak ketiga yang mungkin akan di derita tertanggung karena suatu peristiwa yang tidak pasti, atau untuk memberi pembayaran atas meninggal atau hidupnya seseorang yang di pertanggungkan. 2.1 Fungsi Asuransi Fungsi-fungsi dari asuransi pada umumnya meliputi: Transfer Resiko Dengan membayar premi yang relatif kecil, seseorang atau perusahaan dapat memindahkan ketidakpastian atas hidup dan harta bendanya (resiko) ke perusahaan asuransi Kumpulan Dana Premi yang diterima kemudian dihimpun oleh perusahaan asuransi sebagai dana untuk membayar resiko yang terjadi 2.2 Risiko-risiko Yang Dapat Diasuransikan Sering menjadi pertanyaan dalam benak kita, “Apakah semua risiko dapat diasuransikan?” Jawabannya adalah tidak. Adapun, risiko-risiko yang dapat diasuransi meiputi: Risiko yang dapat diukur dengan uang, Risiko murni (tidak mendatangkan keuntungan) Secara ekstrim dapat dikatakan bahwa risiko murni ini identik dengan musibah / kecelakaan, Risiko partikular (dari sumber individu) Karakter risiko ini identik dengan risiko murni, tetapi dampak atau keparahan akibat yang ditimbulkan (severity) masih dalam batas-batas yang bisa dihitung atau dikalkulasi, Risiko tiba-tiba (accidental/kecelakaan), Insurable interest (tertanggung memiliki kepentingan atas obyek pertanggungan) Yang membuat perjanjian asuransi hanya mereka yang mempunyai kepentingan keuangan yang melekat pada objek pertanggungan dan kepentingan keuangan yang melekat itu harus sah menurut hukum yang berlaku (recognized at law), 3. Risiko yang tidak bertentangan dengan hukum. RUMUSAN MASALAH Dari beberapa definisi asuransi yang telah dibahas sebelumnya, dapat diketahui bahwa ada banyak hal yang dapat diasuransikan, termasuk transfer risiko yang dapat diukur dengan uang. Sehubungan dengan kegiatan pasar modal di Indonesia, seringkali timbul pertanyaan apakah aset-aset yang ditransaksikan di pasar modal di Indonesia dapat diasuransikan. 4. STUDI BANDING 4.1 Amerika Serikat Di Amerika Serikat, berkaitan dengan kegiatan asuransi yang menjamin aset-aset keuangan, ada yang namanya SIPC (Securities Investor Protection Corporation) dan FDIC (Federal Deposit Insurance Corporation). SIPC ini adalah semacam program asuransi yang mana dapat digunakan oleh para broker sebagai proteksi kerugian. SIPC ini adalah suatu hal yang diwajibkan bagi para broker yang mana diatur dalam SIPC Act (1970). Jadi, untuk para pemain mau berasuransi atau tidak, dapat dikonsultasikan dengan broker-brokernya masing-masing. Namun, untuk para broker sendiri, membayar iuran pada SPIC adalah kewajiban, dimana besarnya tergantung dari total setiap pembelian (“the fee shall be based upon the total dollar amount of each purchase”). Jumlah iuran yang diminta SPIC adalah sebesar 25% dari setiap pendapatan dengan nilai minimum $150 per tahun. Apabila broker mengalami kerugian, karena kebodohannya memainkan saham, maka SPIC akan menggantikannya dengan batasan sampai sebesar $500,000 per pelanggan dan maksimum uang tunai sebesar $100,000. Sebagai contoh, saham PT X dibeli dengan harga $50 per lembar yang kemudian untuk cut loss dijual pada harga $35, maka SPIC akan menggantikan seluruh saham yang dijual tersebut dalam bentuk saham juga. Jadi, pada dasarnya, SPIC tidak peduli dengan kenaikan dan penurunan harga saham. FDIC pada dasarnya serupa dengan SIPC. Bila pada SIPC proteksi diberikan untuk melindungi aset-aset di broker, FDIC memberikan proteksi pada aset-aset yang ada di bank, seperti deposito. FDIC dibentuk pada tahun 1933 untuk memproteksi deposito di bank-bank agar terhindar dari kerugian apabila bank-bank tersebut bankrut. Cara kerja FDIC serupa dengan asuransi-asuransi pada umumnya dimana para pengguna jasa FDIC akan dikenakan premi berdasarkan risikonya. Apabila menurut FDIC risikonya besar, maka preminya akan besar, apabila risikonya kecil, maka preminya akan kecil juga. FDIC mempunyai batasan ganti rugi sampai maksimum sebesar $250,000. Berikut adalah sejarah batasan FDIC dari tahun-ke tahun: 1934 - $2,500 1935 - $5,000 1950 - $10,000 1966 - $15,000 1969 - $20,000 1974 - $40,000 1980 - $100,000 2008 - $250,000 Batasan sampai sebesar $250,000 ini telah disahkan dalam Wall Street Reform and Consumer Protection Act (P.L.111-203). Segala hal yang berkaitan dengan FDIC diatur dalam Federal Deposit Insurance Corporation Improvement Act of 1991 dan yang lebih terbarunya adaah Federal Deposit Insurance Reform Act of 2005 yang disahkan oleh George W Bush pada Februari 2006. Pembuatan peraturan baru ini terkait dengan masalah teknikal yang menyebabkan peraturan harus diperbaharui agar lebih efektif. Cara kerja FDIC adalah bahwa FDIC akan mendepositkan sejumlah dana untuk ganti rugi pada bank-bank yang ingin bekerja sama dengannya. Apabila ada bank yang bankrut, maka nasabah yang di masukkan ke dalam daftar pengguna jasa FDIC akan dikembalikan uang tabungannya seutuhnya. Untuk mengganti uang deposit FDIC, biasanya FDIC akan menjual sisa-sisa aset dari bank yang bankrut tersebut. Adapun, Aset-aset yang tidak akan digantikan oleh FDIC meliputi: saham, sekuritas, obligasi, reasuransi, dan aset-aset sejenisnya. 4.2 Indonesia Di Indonesia sendiri, asuransi yang menjamin aset-aset keuangan pada transaksi pasar modal seperti pembelian saham secara individu belum ada. Kalaupun ada, itu hanya antar broker, dan hukumnya belum dibakukan. Peraturan yang digunakan hanya peraturan dari perusahaan asuransi terkait. Sebagai contoh pada perusahaan reksadana yang mengasuransikan aset-asetnya pada suatu perusahaan asuransi. Bagi para pemain saham individu juga ada kemungkinan dapat memperoleh asuransi dari broker-broker terkait yang mana tergantung apakah broker terkait mau memberikan asuransi yang mana pastinya peraturannya dibuat oleh broker itu sendiri. Sempat ada isu bahwa BEI membuat undang-undang resmi untuk asuransi saham yang mana hanya meliputi empat emiten saja yang dapat diasuransikan, yakni: Astra Internasional, Telkom, BCA dan Indofood. Preminya berkisar di antara 0% - 3%. Adapun, beberapa broker juga mengajukan menggunakan teknik hedging sebagai ganti asuransi. Cara-cara hedging yang dapat dilakukan meliputi: covered call, protective put, long butterfly, dan lain sebagainya. Untuk jaminan dana di bank, Indonesia memiliki LPS (Lembaga Penjamin Simpanan) atau dalam bahasa asingnya disebut Indonesia Deposit Insurance Corporation. LPS ini sama seperti FDIC di Amerika Serikat dimana fungsinya adalah menjamin simpanan nasabah bank dan turut aktif dalam menjaga stabilitas sistem perbankan. Nilai maksimum simpanan yang dijamin LPS adalah 100 juta rupiah per nasabah. Bila terjadi sesuatu pada bank, seperti likuidasi, dan ada nasabah yang memiliki simpanan lebih dari 100 juta rupiah, maka simpanannya akan dibayarkan dari hasil likuidasi bank tersebut. Premi terbaru LPS saat ini adalah 0.1% - 0.35%, yang mana tentunya bank yang risikonya besar diharuskan untuk membayar premi lebih mahal, Adapun, setiap bank yang melakukan kegiatan usaha di wilayah Republik Indonesia wajib menjadi peserta LPS. Seluruh peraturan tentang LPS diatur dalam Undang-undang Republik Indonesia nomor 24 yang ditetapkan pada 22 September 2004. Undang-undang ini mulai efektif pada 22 September 2005. 5. ANALISIS Melihat dari hasil studi banding, dapat diketahui bahwa pasar modal di Indonesia masih belum seaman di Amerika Serikat. Di Indonesia, hanya 4 dari 440 perusahaan yang mendapatkan jaminan asuransi dari BEI. Sedangkan di Amerika Serikat, ada sekitar 4,000 dari 10,000 perusahaan yang mendapatkan jaminan asuransi dari lembaga kenegaraan. Hal ini disebabkan karena perusahaan-perusahaan terdaftar di Amerika Serikat sudah sangat maju dan sustain. Sebagai contoh, Apple, Facebook, dan Google yang mana apabila salah satu perusahaan tersebut dijual, maka uangnya akan mampu membeli 440 perusahaan terdaftar di Indonesia dan masih ada sisa uang. 5.1 Analisis Menurut Hukum Menurut KUHD pasal 252, 253, dan dipertegas dalam pasal 278, seharusnya asuransi itu mempunyai fungsi indemnity dimana asuransi diartikan sebagai mekanisme dimana penanggung menyediakan kompensasi finansial dalam upayanya menempatkan tertanggung dalam posisi keuangan yang ia miliki sesaat sebelum terjadinya kerugian. Dalam kaitannya dengan hal ini, seharusnya asuransi pada pasar modal sangat diperbolehkan. Menurut Undang-undang no.2 tahun 1992, asuransi dibentuk dengan salah satu tujuannya adalah bahwa usaha perasuransian yang sehat merupakan salah satu upaya menanggulangi risiko yang dihadapi anggota masyarakat dan sekaligus merupakan salah satu lembaga penghimpun dana masyarakat, sehingga memiliki kedudukan strategis dalam pembangungan dan kehidupan perekonomian, dalam upaya memajukan kesejahteraan umum. Dalam kaitannya dengan hal ini, seharusnya asuransi atas aset-aset di pasar modal harus digalakkan. Pada umumnya risiko pada pasar modal cukup besar, terutama pada aset-aset yang bukan bluechip. Selain itu, pada umumnya juga, jumlah dana yang terdapat di pasar modal sangatlah besar. 5.2 Analisis Menurut Produk-produk Asuransi Yang Berlaku di Indonesia Produk-produk asuransi di Indonesia meliputi: Asuransi Kerugian Menutup pertanggungan untuk kerugian karena kerusakan atau kemusnahan harta benda yang dipertanggungkan karena sebab - sebab atau kejadian yang dipertanggungkan (sebab - sebab atau bahaya - bahaya yang disebut dalam kontrak atau polis asuransi). Dalam asuransi kerugian, penanggung menerima premi dari tertanggung dan apabila terjadi kerusakan atau kemusnahan atas harta benda yang dipertanggungkan maka ganti kerugian akan dibayarkan kepada tertanggung. Produk-produk asuransi kerugian meliputi: Asuransi Kebakaran, Asuransi Angkutan Laut , Asuransi Kendaraan Bermotor , Asuransi Kerangka Kapal , Construction All Risk (CAR) , Property / Industrial All Risk , Asuransi Customs Bond Pemerintah Indonesia pada tahun 1995 melalui SK Menteri Keuangan No. 108/KMK.01/1995 tanggal 13-03-1995 serta SKB tanggal 20-07-1995 antara Dirjen Lembaga Keuangan, Dirjen Bea Cukai dan Dirjen Bapeksta keuangan menetapkan Undang-undang No. 10 / 95 yang melegalisasi seluruh barang impor yang tujuannya ekspor dapat menggunakan fasilitas impor sementara dengan beberapa alternatif yang diantaranya meliputi: uang tunai, jaminan bank garansi, jaminan perusahaan asuransi (inilah yang disebut customs bond), dan jaminan SSB (Surat Sanggup Bayar). Jadi pada dasarnya, customs bond adalah sebagai suatu jaminan alternatif dari bank garansi yang merupakan salah satu syarat yang harus dipenuhi dalam memperoleh fasilitas impor dari pemerintah. Adapun fasilitas impor dapat berupa Pembebasan atau Penangguhan pajak-pajak Bea Masuk, Bea Masuk Tambahan, PPN, PPnBM dan Sanksi Administrasi (denda). Asuransi Surety Bond suatu perjanjian tertulis antara Perusahaan Asuransi (Surety Company) dan Kontraktor (Principal) untuk menjamin kepentingan Pemilik Proyek (Obligee), dimana apabila Kontraktor (Principal) cidera janji atau gagal melaksanakan kewajibannya sesuai dengan perjanjian dalam kontrak maka Surety Company akan bertanggung jawab untuk menyelesaikan kewajiban Principal terhadap kerugian yang diderita Obligee. Asuransi Kecelakaan Diri , Asuransi Kesehatan. Asuransi Jiwa Menutup pertanggungan untuk membayarkan sejumlah santunan karena meninggal atau tetap hidupnya seseorang dalam jangka waktu pertanggungan. Dalam asuransi jiwa, penanggung menerima premi dari tertanggung dan apabila tertanggung meninggal, maka santunan (uang pertanggungan) dibayarkan kepada ahli waris atau seseorang yang ditunjuk dalam polis sebagai penerima santunan. Produk-produk asuransi jiwa meliputi: Asuransi Jiwa Murni (Whole Life Insurance), Asuransi Jiwa Berjangka Panjang , Asuransi Jiwa Jangka Pendek (Term Insurance). Asuransi Sosial Selain asuransi kerugian dan jiwa, ada juga asuransi sosial yang meliputi: Asuransi Kecelakaan Diri yang dikeluarkan oleh PT Jasa Raharja , Asuransi Kesehatan dan Tabungan Hari Tua yang dikeluarkan oleh PT JAMSOSTEK, Produk Asuransi Jiwa Dalam Program Asuransi Sosial , Program Dana Pensiun dan Tabungan Hari Tua bagi pegawai negeri dan ABRI yang diselenggarakan oleh PT. TASPEN dan PT ASABRI. Melihat dari produk-produk asuransi yang ada di Indonesia, seharusnya asuransi untuk transaksi aset-aset pasar modal dapat dimasukkan ke dalam kategori asuransi kerugian. Adapun, pengertian dari asuransi kerugian sendiri mencakup sebab-sebab atau bahaya-bahaya yang disebut dalam polis asuransi. Dengan demikian, pada dasarnya pihak asuransi dapat membuat suatu asuransi untuk transaksi saham dengan menyebut bahaya-bahaya kerugian yang mungkin terjadi dalam polisnya. 6. KESIMPULAN DAN SARAN 6.1 Kesimpulan Dari hasil analisis, dapat disimpulkan bahwa perusahaan-perusahaan asuransi sebenarnya tetap lebih mengutamakan keuntungan pribadi daripada mentaati peraturan. Seperti halnya di Amerika Serikat, hanya 4,000 dari 10,000 perusahaan yang mau ditanggung oleh SIPC. Hal yang sama juga terjadi di Indonesia dimana hanya 4 perusahaan bluechip saja yang bersedia diasuransikan oleh BEI dan tidak ada perusahaan asuransi lain yang berani membuka asuransi atas transaksi pasar modal. Hal ini disebabkan karena risiko yang terdapat pada pasar modal sangatlah besar dimana secara umum, jumlah pemain yang untung dibanding yang rugi berbanding 30 : 70. Keadaan dalam pasar modal sangat sulit untuk diprediksi, apalagi di Indonesia yang masih sangat gonjang ganjing. Layaknya suatu rumah yang ingin diasuransi untuk banjir, apabila rumah tersebut diketahui sangat rawan banjir, maka biasanya pihak asuransi akan menolak. Dari studi banding, dapat disimpulkan bahwa asuransi atas transaksi pasar modal di Amerika Serikat masih lebih baik dari Indonesia. Hal ini dikarenakan adanya lembaga kenegaraan yang bernama SIPC (Securities Investor Protection Corporation) yang secara khusus mengurus asuransi atas transaksi pasar modal yang diperuntukkan untuk para broker. Bagi para broker, hal ini bahkan diwajibkan dan ada hukummnya, yaitu SIPC Act (1970). 6.2 Saran Agar pasar modal di Indonesia menjadi lebih aman transaksinya dan peminatnya semakin bertambah, pemerintah Indonesia diharapkan dapat membentuk suatu badan seperti SIPC di Amerika Serikat. Lembaga seperti ini juga dapat menjadi pemicu bagi perusahaan-perusahaan asuransi lain untuk mengembangkan asuransi seperti ini. REFERENSI KUHD Undang-undang Republik Indonesia Nomor 2 Tahun 1992 Tentang Usaha Perasuransian Undang-undang Republik Indonesia Nomor 24 Tahun 2004 Tentang LPS http://asuransisuretybond.com/index.php?option=com_content&task=view&id=12&Itemid=27 http://www.sinarmas.co.id/pusat_belajar/ilmu_asuransi/custombond.asp http://www.schwabmoneywise.com/public/moneywise/money_basics/account_types/fdic_insura nce.html http://www.fdic.gov/consumers/consumer/information/fdiciorn.html http://en.wikipedia.org/wiki/Federal_Deposit_Insurance_Corporation http://en.wikipedia.org/wiki/Securities_Investor_Protection_Corporation http://www.solopos.com/2010/06/06/investor-disarankan-beli-saham-beserta-asuransi-24614 http://zidni.blogspot.com/2009/01/kasus-penggelapan-sarijaya-sekuritas.html