PT Sarana Multi Infrastruktur (Persero)

advertisement

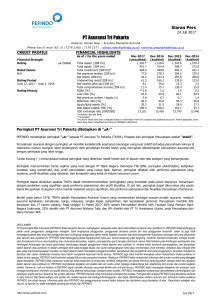

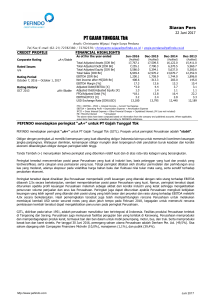

PT Sarana Multi Infrastruktur (Persero) Analysts: Hendro Utomo / Hotma Parulian Manalu Phone/Fax/E-mail: (62-21) 72782380 / 72782370 / [email protected] / [email protected] CREDIT PROFILE Corporate Rating FINANCIAL HIGHLIGHTS idAA+/Stable Rated Issues Bonds I/2014 (NEW) idAA+ Rating Period 24 March 2014 – 1 March 2015 Rating History - As of/for the year ended Total Assets [IDR Bn] Total Equity [IDR Bn] Total Gross Loans [IDR Bn] Total Gross Earning Assets [IDR Bn] Net Interest Revenue [IDR Bn] Net Income/(Loss) [IDR Bn] Cost to Income [%] ROAA [%] NPL/Gross Loans [%] Loan Loss Reserves/Gross Loan [%] Equity/Total Assets [%] Total Debt/(S. Fund + MI) [x] USD Exchange Rate [IDR/USD] Dec-2013 Dec-2012 Dec-2011 Dec-2010 (audited) (audited) (audited) (audited) S.Fund=shareholders funds MI=Minority Interests 7,088.9 4,545.9 5,108.1 6,806.1 358.7 207.2 28.3 3.4 0.1 0.9 64.1 0.5 12,189 5,132.4 4,310.3 1,967.0 4,882.3 166.7 106.6 42.0 2.9 0.1 0.8 84.0 0.2 9,670 2,213.3 2,195.5 518.7 1,987.7 153.3 97.4 29.5 4.5 0.0 2.0 99.2 0.0 9,068 2,120.9 2,098.4 172.0 1,532.8 70.2 41.1 38.7 2.6 0.0 0.0 98.9 0.0 8,991 The above ratios have been computed based on information from the company and published accounts. Where applicable, some items have been reclassified according to PEFINDO’s definitions. RATIONALE P EFINDO memberikan peringkat “idAA+” untuk PT Sarana Multi Infrastruktur (Persero) (SMI) dan rencana emisi Obligasi I/2014 dengan nilai sebesar-besarnya Rp 1 triliun. Prospek dari peringkat Perusahaan adalah “stabil”. Peringkat tersebut mencerminkan peran yang sangat penting bagi pemerintah Republik Indonesia, potensi permintaan yang tinggi untuk pembiayaan infrastruktur, dan tingkat permodalan yang sangat kuat. Namun peringkat tersebut dibatasi oleh terbatasnya jumlah proyek infrastruktur yang siap secara komersial dan profil pembiayaan yang terkonsentrasi. SMI adalah badan usaha milik Negara (BUMN) yang didirikan untuk menjadi katalis dalam percepatan pembangunan infrastuktur di Indonesia, dengan menyediakan sumber pendanaan untuk membiayai proyek infrastruktur dan mempromosikan kerjasama pemerintah swasta (KPS). SMI sepenuhnya dimiliki oleh pemerintah RI, dan per 31 Desember 2013 memiliki 82 karyawan. Perusahaan memiliki 34.3% saham di PT Indonesia Infrastructure Finance (IIF) yang juga bergerak dalam pembiayaan infrastruktur. Faktor yang mendukung peringkat di atas adalah: Peran yang sangat penting bagi pemerintah. Kami percaya bahwa ada kecenderungan dukungan yang sangat kuat dari pemerintah kepada Perusahaan terkait fungsi SMI yang sangat penting bagi pemerintah. SMI memiliki kaitan yang sangat kuat, terkait fungsi khususnya untuk mendukung pembangunan infrastruktur di Indonesia. Selain melakukan pembiayaan bersama dengan kreditur lain, Perusahaan memiliki fleksibilitas untuk menyediakan pembiayaan jangka panjang untuk proyek infrastruktur, termasuk melalui pinjaman mezzanine dan subordinasi, dan dengan menjadi investor di proyek infrastruktur. Dukungan dari pemerintah dibuktikan dengan suntikan modal sebesar Rp. 4 triliun dalam 5 tahun pendirian, yang terakhir sebesar Rp. 2 triliun di tahun 2012. Perusahaan juga berencana untuk mendapatkan tambahan modal sebesar Rp. 2 triliun di tahun 2015. Walaupun tidak ada dukungan yang bersifat eksplisit dari pemerintah untuk menjamin kelangsungan usaha SMI, PEFINO meyakini bahwa dukungan dari pemerintah akan tetap sangat kuat di masa mendatang mengingat sangat pentingnya pembangunan infrastruktur untuk mendorong pertumbuhan ekonomi. Potensi permintaan yang tinggi untuk pembiayaan infrastruktur. PEFINDO meyakini bahwa adanya potensi permintaan yang sangat tinggi untuk pembiayaan infrastruktur, mengingat tertinggalnya pembangunan infrastruktur di Indonesia. Sepanjang tahun 2011 – 2025 diperkirakan ada kebutuhan investasi sebesar Rp. 4.000 triliun untuk mengembangkan sektor infrastruktur, sementara porsi yang mampu dibiayai oleh anggaran pemerintah hanya sekitar 25%, dan sisanya harus didanai oleh pihak swasta. Selain pembiayaan, SMI juga dapat membimbing persiapan proyek infrastruktur untuk menjadi siap secara komersial bagi investor potensial. Perusahaan telah menerima mandat dari Pemerintah untuk membantu persiapan proyek kereta Bandar udara Soekarno Hatta dan penyediaan air bersih Umbulan. Untuk mendukung pengembangan usaha Perusahaan, saat ini juga terdapat 25 proyek infratruktur potensial untuk dibiayai SMI dengan total nilai proyek mencapai Rp. 73,4 triliun. Tingkat permodalan yang sangat kuat. PEFINDO menilai SMI memiliki tingkat permodalan yang sangat kuat untuk mendukung rencana pertumbuhan usaha di masa mendatang. Dengan tambahan modal sebesar Rp. 2 triliun di tahun 2102 dan akumulasi keuntungan, SMI memiliki total ekuitas yang besar mencapai Rp. 4.5 triliun per akhir FY2013. Rasio pinjaman terhadap modal (DER, termasuk channeling) sangat konservatif di 0.5x per FY2013, naik dari 0.2x per FY2012. Walaupun diproyeksikan untuk mengalami pertumbuhan penyaluran pembiayaan, PEFINDO yakin tingkat permodalaan SMI akan tetap sangat kuat di masa mendatang, mengingat dukungan permodalan yang sangat kuat dari pemerintah digabungkan dengan akumulasi laba Perusahaan. Peringkat tersebut dibatasi oleh: Terbatasnya jumlah proyek infrastruktur yang siap secara komersial. PEFINDO menilai walaupun ada kebutuhan yang besar untuk pembiayaan infrastruktur, namun jumlah proyek infrastruktur yang siap secara komersial untuk dibiayai sangat terbatas. Sebagian besar proyek infrastruktur tidak dikemas secara baik sehingga tidak mampu menarik minat investor dan kreditur potensial, termasuk SMI. Untuk mengatasi persoalan ini, SMI secara aktif terlibat dalam menyediakan fasilitasi dalam persiapan proyek. Namun mengingat proses fasilitasi ini dapat berlangsung cukup lama, PEFINDO memandang rencana Perusahaan untuk mengembangkan segmen pembiayaan infrastruktur tetap akan terkendala oleh terbatasnya jumlah proyek yang siap secara komersial. Profil pembiayaan yang terkonsentrasi. PEFINDO menilai profil pembiayaan SMI terpapar oleh risiko konsentrasi, mengingat Rp. 3,1 triliun pembiayaan hanya tersebar di 23 debitur. Dengan profil risiko sektor infrastruktur yang dianggap cukup tinggi, kualitas aset Perusahaan dapat menurun secara signifikan jika beberapa debitur besar mengalami masalah keuangan. Ke depannya, PEFINDO memandang profil pembiayaan Perusahaan akan tetap terkonsentrasi mengingat pembiayaan infrastruktur umumnya memiliki nilai nominal yang besar. PEFINDO CREDIT RATING INDONESIA Maret 2014 P rospek “stabil” diberikan pada peringkat Perusahaan. Peringkat dapat dinaikkan jika terdapat bukti yang lebih kuat terkait komitmen dari Pemerintah untuk memberikan dukungan kepada SMI, termasuk adanya regulasi yang mendukung sektor pembiayaan infrastruktur. Di sisi lain, peringkat dapat diturunkan jika terjadi penurunan yang material terkait dukungan dari Pemerintah, yang dapat disebabkan oleh berkurangnya peran SMI dalam pembangunan infrastruktur, atau melemahnya indikator permodalan dan kualitas aset Perusahaan. DISCLAIMER PT Pemeringkat Efek Indonesia (PEFINDO) tidak menjamin akurasi, kelengkapan, ketepatan waktu atau ketersediaan isi laporan atau publikasi ini. PEFINDO tidak bertanggung jawab untuk penggunaan, penggunaan sebagian, tidak lengkapnya penggunaan, penggunaan bersama produk lain atau penggunaan tersendiri, selain itu juga tidak bertanggung jawab atas hasil dari penggunaan atau kurangnya penggunaan dalam setiap kegiatan investasi atau jenis pengambilan keputusan keuangan lain yang didasarkan atas laporan atau publikasi ini. PEFINDO tidak bertanggung jawab kepada pihak mana pun secara langsung, tidak langsung, insidentil, bersifat kompensasi, sebagai penalti, atau konsekuensi khusus atas terjadinya atau munculnya kerusakan, ongkos, jasa legal atau ganti kerugian (termasuk namun tidak terbatas pada kehilangan pendapatan atau kehilangan keuntungan dan biaya oportunitas) sehubungan dengan penggunaan materi laporan atau publikasi ini. Analisa kredit, termasuk pemeringkatan, dan pernyataan dalam laporan atau publikasi ini adalah pendapat kami pada tanggal dibuat, dan bukan pengungkapan fakta atau rekomendasi untuk membeli, menahan atau menjual efek atau untuk membuat keputusan investasi. Isi materi laporan bukan merupakan pengganti keahlian, pemahaman dan pengalaman dari para penggunanya, karyawan manajemen dan/atau klien dalam melakukan investasi atau dalam mengambil keputusan bisnis lainnya. PEFINDO juga tidak memiliki kewajiban untuk memperbarui materi publikasi ini dalam bentuk apapun. PEFINDO tidak bertindak sebagai fidusia atau penasihat investasi. Walaupun PEFINDO telah memperoleh informasi dari sumbersumber yang dianggap dapat diandalkan, PEFINDO tidak melakukan audit dan tidak melakukan uji tuntas atau verifikasi independen dari setiap informasi yang digunakan sebagai dasar dan disajikan dalam laporan atau publikasi ini. PEFINDO memisahkan kegiatan unit analitis dari unit usaha untuk menjaga independensi dan objektivitas dari proses dan produk kegiatan analitis. Karena itu, unit-unit tertentu di PEFINDO dapat memiliki informasi yang tidak dimiliki oleh unit-unit lainnya. PEFINDO telah menetapkan kebijakan dan prosedur untuk menjaga kerahasiaan informasi non-publik tertentu yang diterima sehubungan dengan proses analitis. PEFINDO mendapatkan kompensasi dari pekerjaan pemeringkatan dan pekerjaan analitis lainnya, biasanya dari emiten sekuritas. PEFINDO berhak untuk menyiarkan pendapat dan analisa. Peringkat dan analisa PEFINDO yang dipublikasi tersedia di situs internet, http://www.pefindo.com (gratis) dan melalui layanan lain berbayar/berlangganan, dan dapat didistribusikan melalui caracara lain, termasuk melalui publikasi PEFINDO dan pihak lainnya. Informasi pada situs PEFINDO dan penggunaannya masuk dalam batasan dan disclaimer yang dinyatakan di atas. Reproduksi sebagian atau seluruh isi laporan ini, wajib mendapat persetujuan tertulis dari PEFINDO. PEFINDO CREDIT RATING INDONESIA Maret 2014