Laporan Pertanggungjawaban SBN

advertisement

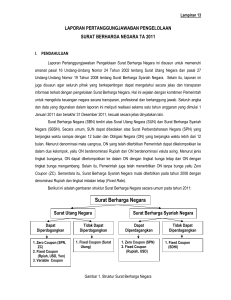

LAPORAN PERTANGGUNGJAWABAN PENGELOLAAN SURAT BERHARGA NEGARA TAHUN 2009 DISAMPAIKAN SEBAGAI BAGIAN DARI PERTANGGUNGJAWABAN PELAKSANAAN APBN 2009 LAPORAN PERTANGGUNGJAWABAN PENGELOLAAN SURAT BERHARGA NEGARA TA 2009 I. PENDAHULUAN Laporan Pertanggungjawaban Pengelolaan Surat Berharga Negara ini disusun untuk memenuhi amanat pasal 16 Undang-Undang Nomor 24 Tahun 2002 tentang Surat Utang Negara dan pasal 27 Undang-Undang Nomor 19 Tahun 2008 tentang Surat Berharga Syariah Negara. Selain itu, laporan ini juga disusun agar seluruh pihak yang berkepentingan dapat mengetahui secara jelas dan transparan informasi terkait dengan pengelolaan Surat Berharga Negara. Hal ini sejalan dengan komitmen Pemerintah untuk mengelola keuangan negara secara transparan, profesional dan bertanggung jawab. Seluruh angka dan data yang digunakan dalam laporan ini meliputi realisasi selama satu tahun anggaran yang dimulai 1 Januari 2009 dan berakhir 31 Desember 2009, kecuali secara jelas dinyatakan lain. Surat Berharga Negara (SBN) terdiri atas Surat Utang Negara (SUN) dan Surat Berharga Syariah Negara (SBSN). Secara umum, SUN dapat dibedakan atas Surat Perbendaharaan Negara (SPN) yang berjangka waktu sampai dengan 12 bulan dan Obligasi Negara (ON) yang berjangka waktu lebih dari 12 bulan. Menurut denominasi mata uangnya, ON yang telah diterbitkan Pemerintah dapat dikelompokkan ke dalam dua kelompok, yaitu ON berdenominasi Rupiah dan ON berdenominasi valuta asing. Menurut jenis tingkat bunganya, ON dapat dikelompokkan ke dalam ON dengan tingkat bunga tetap dan ON dengan tingkat bunga mengambang. Selain itu, Pemerintah juga telah menerbitkan ON tanpa bunga yaitu Zero Coupon (ZC). Sementara itu, Surat Berharga Syariah Negara mulai diterbitkan pada tahun 2008 dengan denominasi Rupiah dan tingkat imbalan tetap (Fixed Rate). Berikut ini adalah gambaran struktur utang pemerintah secara umum pada tahun 2009: Surat Berharga Negara (SBN) Note: FR – Reguler : semi anually coupon VR – Reguler : quarterly coupon ORI : monthly coupon Surat Berharga Negara (SBN) (dapat diperdagangkan) Surat Utang Negara (SUN) Obligasi Negara (ON) ON – Valas Variable Rate - Rp Variable Rate Reguler SBN tidak dapat dipedagangkan Surat Berharga Syariah Negara (SBSN) Surat Perbendaharaan Negara (SPN) ON – Rupiah Fixed Rate - Rp Fixed Rate - Reguler Zero Coupon Reguler Gambar 1. Struktur Utang Pemerintah ORI II. PENGELOLAAN PORTOFOLIO SUN TAHUN 2009 Sebelum dilakukan penyesuaian melalui APBN-Perubahan tahun 2009, target pembiayaan dari SBN Neto ditetapkan sebesar Rp 54,71 triliun. Dalam perkembangannya, target tersebut kemudian direvisi menjadi Rp 99,25 triliun. Jumlah nominal tersebut merupakan target neto, yaitu jumlah penerbitan SUN baru setelah dikurangi dengan jumlah SUN yang jatuh tempo maupun dibeli kembali oleh Pemerintah sebelum jatuh tempo (buyback). Untuk melaksanakan hal tersebut, dalam rangka pengelolaan portofolio SUN dilakukan kegiatan : A. Penerbitan Obligasi Negara dalam Rupiah Obligasi Negara (ON) dalam denominasi Rupiah yang diterbitkan pada tahun 2009 dilelang sebanyak 23 kali, yang dilakukan sejak bulan Januari sampai November 2009, dengan rincian sebagai berikut: No 1 2 3 4 5 6 7 8 9 10 11 12 13 14 Seri FR0023 (reopen) FR0030 (reopen) FR0031 (reopen) FR0036 (reopen) FR0040 (reopen) FR0043 (reopen) FR0044 (reopen) FR0047 (reopen) FR0050 (reopen) FR0051 (reopen) FR0052 (reopen) ORI006 VR0018 (reopen) VR0019 (reopen) Tanggal Penerbitan 15 Januari 2009 3 September 2009 19 November 2009 5 November 2009 19 November 2009 30 Juli 2009 5 November 2009 30 Juli 2009 3 September 2009 26 Februari 2009 19 November 2009 12 Agustus 2009 26 Februari 2009 19 Februari 2009 JUMLAH Jatuh Tempo 15 Desember 20012 15 Mei 2016 15 November 2020 15 September 2019 15 September 2025 15 Juli 2022 15 September 2024 15 Februari 2028 15 Juli 1938 15 Mei 2014 15 Agustus 2030 15 September 2012 25 Oktober 2012 25 Desember 2014 Kupon 11,00% 10,75% 11,00% 11,50% 11,00% 10,25% 10,00% 10,00% 10,50% 11,25% 10,50% 9,35% 6,59% 6,58% Face Value 15.172.500.000.000 11.560.000.000.000 13.169.000.000.000 10.860.000.000.000 17.224.000.000.000 14.417.000.000.000 18.054.000.000.000 17.590.000.000.000 5.911.000.000.000 2.525.000.000.000 8.054.000.000.000 8.536.730.000.000 4.386.483.000.000 13.856.226.000.000 161.315.939.000.000 Penerbitan Obligasi Negara secara reguler dilakukan dengan cara lelang di pasar perdana. Pada setiap penerbitan, jumlah penawaran yang dimenangkan lebih rendah dari jumlah penawaran yang masuk dengan bid to cover ratio berkisar dari 1,00 kali sampai 11,87 kali Total nilai nominal ON dalam denominasi Rupiah yang diterbitkan pada tahun 2009 dengan tingkat bunga tetap (Fixed Rate) adalah sebesar Rp. 134,54 triliun, ON dengan tingkat bunga mengambang (Variable Rate) sebesar Rp 18,24 triliun sedangkan ON dengan pembayaran bunga secara diskonto (Zero Coupon) tidak diterbitkan pada tahun 2009, serta ORI diterbitkan sebesar Rp 8,54 triliun. Penerbitan ON dalam denominasi Rupiah mempertimbangkan berbagai aspek, antara lain: (i) struktur jatuh tempo utang yang sudah ada, (ii) pengembangan pasar sekunder SUN, dan (iii) cost of borrowing. 2 Penjualan Obligasi Negara Ritel (ORI) yang dilakukan sebanyak 1 kali penerbitan merupakan salah satu upaya yang dilakukan oleh Pemerintah untuk memperluas basis investor SUN dan ditujukan untuk investor cara bookbuilding melalui Agen Penjual yang diseleksi oleh Panitia Seleksi. Penerbitan ORI006 tersebut mendapat sambutan yang cukup positif dari masyarakat, terbukti dengan jumlah penawaran yang masuk mencapai Rp 8,54 triliun. Mengantisipasi minat investor yang cenderung bergeser dari instrumen jangka panjang ke instrumen jangka pendek sehubungan dengan kondisi ketidakpastian pasar karena adanya krisis keuangan global, pemerintah mengambil inisiatif untuk tidak hanya menerbitkan instrumen ON jangka panjang dan menengah, tetapi juga ON jangka pendek. Instrumen jangka pendek yang diterbitkan oleh Pemerintah adalah ON dengan tingkat bunga mengambang (Variable Rate), yaitu Obligasi Negara yang memberikan bunga sesuai dengan Sertifikat Bank Indonesia tenor 3 bulan, dan ON jenis Zero Coupon. B. Penerbitan Surat Perbendaharaan Negara (SPN) SPN adalah Surat Utang Negara yang jangka waktu jatuh temponya sampai dengan 12 bulan. Pada tahun 2009, Pemerintah menerbitkan 9 seri SPN, yaitu SPN 20100114, SPN 20100218, SPN 20100311, SPN 20100415, SPN 20100513, SPN 20100610, SPN 20100715, SPN 20100902 dan SPN 20101007 dengan total penerbitan SPN mencapai Rp 24,7 triliun, dengan rincian sebagai berikut: No Seri 1 2 3 4 5 6 7 8 9 SPN20100114 SPN20100218 SPN20100311 SPN20100415 SPN20100513 SPN20100610 SPN20100715 SPN20100902 SPN20101007 Tanggal Penerbitan 15 Januari 2009 19 Februari 2009 12 Maret 2009 16 April 2009 14 Mei 2009 11 Juni 2009 16 Juli 2009 03 September 2009 08 Oktober 2009 JUMLAH Jatuh Tempo Kupon Face Value 14 Januari 2010 18 Februari 2010 11 Maret 2010 15 April 2010 13 Mei 2010 10 Juni 2010 15 Juli 2010 02 September 2009 07 Oktober 2009 - 5.500.000.000.000 3.100.000.000.000 2.900.000.000.000 3.950.000.000.000 2.600.000.000.000 2.000.000.000.000 2.000.000.000.000 1.450.000.000.000 1.200.000.000.000 24.700.000.000.000 Untuk meningkatkan minat investor atas instrumen SPN dan mendorong perkembangan pasar SPN, Pemerintah telah melakukan perubahan terhadap PP nomor 11 tahun 2006 dengan menerbitkan PP Nomor 27 Tahun 2008 tentang Pajak Penghasilan atas diskonto SPN, dimana pemungutan pajak atas diskonto SPN dilakukan di pasar sekunder dan pada saat jatuh tempo dengan tarif sebesar 20% final. C. Penerbitan Obligasi Negara dalam Valuta Asing (International Bonds) Total penerbitan International Bonds dalam tahun 2009 mencapai US$ 3,0 miliar atau setara dengan Rp 28,2 triliun. Mempertimbangkan daya serap pasar SBN domestik, pada tahun 2009 3 dilaksanakan 1 kali penerbitan International Bonds yaitu pada bulan Maret 2009 yaitu seri RI 140504 dengan tingkat yield 10,375% dan seri RI 190304 dengan tingkat yield 11,625%. Penerbitan Obligasi Negara di pasar internasional pada tahun 2009 ini adalah untuk kedelapan kalinya sejak penerbitan pertama pada tahun 2004 lalu. Sebagaimana penerbitan sebelumnya, penerbitan pada tahun 2009 ini juga mendapatkan sambutan yang baik di pasar internasional. Adapun distribusi investor berdasarkan regional, untuk RI 140504 yaitu Asia (55%), Eropa (18%), dan Amerika (27%). Sedangkan untuk RI 190304, distribusi investor berdasarkan regional adalah Asia (30%), Eropa (20%) dan Amerika (50%). Hasil penerbitan ini menunjukkan kepercayaan investor internasional terhadap manajemen fiskal dan prospek ekonomi Indonesia jangka panjang. Sehubungan dengan kinerja penerbitan International Bonds pada tahun 2008, telah diperoleh penghargaan internasional, yaitu The Assets Triple A Deal of The Year 2008 untuk kategori sebagai berikut: 1. Best Issuer; 2. Best Sovereign Bond untuk penerbitan Obligasi Negara dalam valuta asing seri INDO-18 dan INDO38; 3. Best Deal in Indonesia untuk penerbitan Obligasi Negara dalam valuta asing seri INDO-18 dan INDO-38. Tahun 2009 Pemerintah Indonesia menerbitkan obligasi dengan denominasi Yen Jepang yang disebut Samurai Bond dengan seri RIJPY0719 sebesar JP¥ 35.000.000.000 setara Rp 3,5 T dengan tingkat kupon 2,73% dan jatuh tempo tahun 2019. The Asset sebagai salah satu media keuangan internasional memberikan penghargaan tersebut karena menilai Indonesia telah berhasil dalam menerbitkan Obligasi Negara dalam valuta asing dengan tenor 10 dan 30 tahun di tengah-tengah krisis keuangan global yang penuh tantangan. D. Pelaksanaan Debt Switching/Buyback Total pelaksanaan debt switching pada tahun 2009 adalah sebanyak 6 kali dengan jumlah nominal SUN yang ditukar sebesar Rp.2,93 triliun. Selain itu juga telah dilakukan cash buyback sebanyak 2 kali. Buyback pertama dilakukan secara lelang dengan jumlah nominal sebesar Rp8,52 triliun. Buyback kedua dilakukan secara langsung sebesar 10 milyar. Pada akhir tahun 2008, profil jatuh tempo SUN terkonsentrasi dengan jumlah cukup besar pada kurun waktu 2009-2010. Dalam rangka mengurangi risiko pelunasan pokok SUN pada kurun tahun 20102011 tersebut, Pemerintah berupaya untuk menata ulang struktur jatuh tempo SUN melalui debt switching, yaitu dengan membeli seri-seri Obligasi Negara jangka pendek dan menukarkannya dengan Obligasi Negara yang mempunyai jatuh tempo jangka menengah dan panjang. Jumlah SUN yang jatuh tempo pada 4 kurun tahun 2009-2010, yang berada pada kisaran di atas Rp 32,79 triliun, digeser ke jangka waktu jatuh tempo yang lebih panjang. Kondisi ini juga memberikan keleluasaan bagi Pemerintah untuk menerbitkan instrumen SUN jangka pendek, baik berupa Obligasi Negara Ritel maupun Surat Perbendaharaan Negara. Upaya lain yang dilakukan oleh Pemerintah untuk mengurangi refinancing risk adalah dengan memberikan prioritas penerbitan Obligasi Negara jangka menengah dan panjang. Disamping debt switch, Pemerintah juga melakukan kegiatan cash buyback yang merupakan salah satu strategi pengelolaan portofolio SUN dengan cara melaksanakan pembelian Obligasi Negara yang belum jatuh tempo di pasar sekunder. Dalam tahun 2009, cash buyback sebanyak 2 kali. Buyback pertama dilakukan secara lelang dengan jumlah nominal sebesar Rp8,52 triliun. Buyback kedua dilakukan secara langsung. Obligasi Negara yang telah dibeli tersebut kemudian dinyatakan lunas atau jatuh tempo, sehingga mengurangi total outstanding SUN. Pada saat pasar mengalami bearish, dimana harga SUN cenderung diskon, penerapan strategi cash buyback ini akan lebih menguntungkan Pemerintah, dibanding jika harus membayar pelunasan pokok pada saat jatuh tempo nantinya. Disamping itu pelaksanaan cash buyback oleh Pemerintah pada saat kondisi pasar bearish ini juga dapat menahan penurunan harga yang makin dalam dan melakukan stabilisasi pasar SUN. III. PENGELOLAAN PORTOFOLIO SBSN TAHUN 2009 Dalam rangka perluasan basis investor, diversifikasi sumber pembiayaan, dan pengembangan pasar keuangan dalam negeri, Pemerintah telah menerbitkan surat berharga berdasarkan prinsip syariah, atau dikenal secara internasional dengan istilah sukuk. Instrumen keuangan ini pada prinsipnya sama seperti surat berharga konvensional, dengan perbedaan pokok antara lain berupa penggunaan konsep imbalan dan bagi hasil sebagai pengganti bunga, adanya suatu transaksi pendukung (underlying transaction) berupa sejumlah tertentu aset yang menjadi dasar penerbitan sukuk, serta adanya aqad atau penjanjian antara para pihak berdasarkan prinsip-prinsip syariah. Untuk keperluan penerbitan surat berharga berdasarkan prinsip syariah, perlu adanya pengaturan secara khusus, baik yang menyangkut instrumen maupun perangkat yang diperlukan. Hal tersebut, juga dengan mempertimbangkan adanya kendala-kendala yang dihadapi dari sisi legal dalam hal Pemerintah akan menerbitkan surat berharga berdasarkan prinsip syariah dengan menggunakan basis hukum yang ada di Indonesia pada saat ini. Oleh karena itu, pada 7 Mei 2008 telah disahkan Undang-Undang (UU) Nomor 19 Tahun 2008 tentang Surat Berharga Syariah Negara (SBSN) yang diajukan oleh pemerintah oleh Dewan Perwakilan Rakyat. Secara garis besar UU tersebut mengatur hal-hal sebagai berikut: 5 a. Transparansi pengelolaan Surat Berharga Syariah Negara dalam kerangka kebijakan fiskal dan kebijakan pengembangan pasar Surat Berharga Syariah Negara dengan mengatur lebih lanjut tujuan penerbitannya dan jenis-jenis akad atau perjanjian yang digunakan. b. Kewenangan Pemerintah untuk menerbitkan Surat Berharga Syariah Negara, baik dilakukan secara langsung oleh Pemerintah yang didelegasikan kepada Menteri, ataupun dilaksanakan melalui Perusahaan Penerbit yang dibentuk oleh Menteri. c. Kewenangan Pemerintah untuk menggunakan Barang Milik Negara sebagai dasar penerbitan Surat Berharga Syariah Negara (underlying asset). d. Kewenangan Wali Amanat untuk bertindak mewakili kepentingan Pemegang Surat Berharga Syariah Negara; e. Kewenangan Pemerintah untuk membayar semua kewajiban yang timbul dari penerbitan Surat Berharga Syariah Negara, baik yang diterbitkan secara langsung oleh Pemerintah maupun melalui Perusahaan Penerbit, secara penuh dan tepat waktu sampai berakhirnya kewajiban tersebut. f. Landasan hukum bagi pengaturan lebih lanjut atas tata cara dan mekanisme penerbitan Surat Berharga Syariah Negara di pasar perdana maupun perdagangan Surat Berharga Syariah Negara di pasar sekunder agar pemodal memperoleh kepastian untuk memiliki dan memperdagangkan Surat Berharga Syariah Negara secara mudah dan aman. Pemerintah untuk pertama kalinya menerbitkan SBSN pada Agustus 2008 melalui metode bookbuilding di pasar perdana dalam negeri. Pada tahun anggaran 2009 pemerintah Indonesia menerbitkan Surat Berharga Syariah Negara sebanyak 7 kali seri yaitu No Seri Tanggal Penerbitan Tanggal Jatuh Tempo Kupon Nilai Outstanding 1 SDHI 2010A 07 Mei 2009 07 Mei 2010 8,52% 1.500.000.000.000 2 SDHI 2010B 24 Juni 2009 07 Mei 2010 7,83% 850.000.000.000 3 SDHI 2010C 24 Juni 2009 24 Juli 2010 7,89% 336.000.000.000 4 IFR 003 29 Oktober 2009 15 September 2015 9,25% 727.000.000.000 5 IFR 004 12 November 2009 15 Oktober 2013 9,00% 550.000.000.000 6 Sukuk Ritel 25 Februari 2009 25 Februari 2012 12,00% 5.556.290.000.000 23 April 2009 23 April 2014 8,80% US$ 650.000.000 SR 001 7 SBSN Valas SNI 14 IV. STRUKTUR PORTOFOLIO SURAT BERHARGA NEGARA SELAMA TAHUN 2009 A. Surat Berharga Negara Berdenominasi Rupiah Surat Berharga Negara berdenominasi Rupiah dapat dipisahkan ke dalam beberapa jenis, yaitu: 6 a. Obligasi berbunga tetap (fixed rate bonds – FR) Obligasi jenis ini memiliki tingkat kupon yang ditetapkan pada saat penerbitan dan dibayarkan secara periodik. Kupon obligasi berbunga tetap seri FR (Fixed Rate) dibayarkan setiap enam bulan sekali (semi-annually). Berdasarkan posisi akhir tahun 2009, terdapat 41 seri FR dengan tingkat kupon berkisar antara 9% sampai dengan 15,575% dengan masa jatuh tempo berkisar antara tahun 2010 sampai dengan tahun 2038. Obligasi jenis FR dapat diperdagangkan dan dipindahtangankan kepemilikannya di pasar sekunder. Grafik 1: Struktur Outstanding ON Rupiah seri FR Grafik 2: Struktur Jatuh Tempo ON Rupiah Seri FR b. Obligasi Negara Ritel (ORI) ORI adalah Obligasi Negara yang dijual kepada individu atau perseorangan Warga Negara Indonesia melalui Agen Penjual di pasar perdana. ORI memiliki tingkat kupon yang ditetapkan 7 pada saat penerbitan dan dibayarkan secara periodik. Kupon ORI dibayarkan sebulan sekali (monthly). ORI dapat diperdagangkan dan dipindahtangankan kepemilikannya di pasar sekunder. Penerbitan ORI merupakan salah satu upaya untuk melaksanakan Strategi Pengelolaan Utang Negara tahun 2005 – 2009 yang telah ditetapkan oleh Menteri Keuangan melalui Keputusan Menteri Keuangan nomor 447/KMK.06/2005. Di dalam dokumen strategi dimaksud ditetapkan bahwa pengembangan pasar sekunder SUN dilakukan antara lain dengan melakukan diversifikasi instrumen SUN melalui SUN Ritel yang mana hal ini sejalan pula dengan upaya memperluas basis investor. Penerbitan ORI merupakan langkah nyata Pemerintah dalam melaksanakan strategi dimaksud. Selain itu, ORI diterbitkan juga dalam rangka memberikan alternatif investasi yang cukup menguntungkan dan aman bagi investor individu, serta memberikan unsur pendidikan bagi investor individu untuk berinvestasi pada instrumen pasar modal seperti ORI. Selama ini investor individu umumnya menyimpan dananya pada instrumen investasi berupa tabungan atau deposito yang notabene instrumen pasar uang. Terlebih dengan belum pulihnya kepercayaan masyarakat umum pada industri reksadana. Selain itu, keberadaan ORI dapat menjadi alternatif lahan investasi yang menjanjikan seperti instrumen investasi lainnya yang sudah ada seperti saham, reksadana dan deposito. Grafik 3: Struktur Outstanding ORI 8 Grafik 4: Struktur Jatuh Tempo ORI c. Obligasi tanpa bunga (zero coupon – ZC) Zero coupon adalah obligasi negara tanpa bunga yang dijual secara diskonto. Berdasarkan posisi akhir tahun 2009, terdapat 3 seri ZC dengan outstanding berkisar dari Rp 1,3 T sampai dengan Rp 5,8 T dengan masa jatuh tempo berkisar antara tahun 2010 sampai dengan tahun 2013. Zero coupon dapat diperdagangkan dan dipindahtangankan kepemilikannya di pasar sekunder. Grafik 5: Struktur Outstanding Zero Coupon (ZC) 9 Grafik 6: Struktur Jatuh Tempo Zero Coupon (ZC) d. Obligasi berbunga mengambang (variable rate bonds – VR) Obligasi berbunga mengambang memiliki tingkat kupon yang ditetapkan secara periodik berdasarkan tingkat bunga SBI (Sertifikat Bank Indonesia) berjangka 3 bulan. Kupon dibayarkan secara periodik setiap 3 (tiga) bulan. Sampai akhir tahun 2008, terdapat 16 seri VR dengan outstanding berkisar dari Rp 1,5 T sampai dengan Rp 25 T dengan masa jatuh temponya berkisar antara tahun 2011 sampai dengan 2020. Obligasi jenis VR dapat diperdagangkan dan dipindahtangankan kepemilikannya di pasar sekunder. Grafik 7: Struktur Outstanding VR 10 Grafik 8: Struktur Jatuh Tempo VR e. Surat Perbendaharaan Negara (SPN) SPN merupakan instrumen utang jangka pendek dengan penerbitan secara diskonto. Sampai akhir tahun 2009, terdapat 9 seri SPN dengan outstanding berkisar Rp 1,2 T dan Rp 5,5 T yang akan jatuh tempo pada tahun 2010. SPN dapat diperdagangkan dan dipindahtangankan kepemilikannya di pasar sekunder. Grafik 9: Struktur Outstanding SPN 11 f. Surat Utang Pemerintah (SUP) kepada BI Surat Utang Pemerintah kepada Bank Indonesia terdiri dari lima seri yaitu SU002, SU004, SU007, dan Special Rate Bank Indonesia (SRBI01). Kupon SUP dibayarkan secara periodik setiap 6 (enam) bulan sekali. Pembayaran cicilan pokok dilakukan bersamaan dengan pembayaran bunga. Grafik 10: Struktur Outstanding SUP Grafik 11: Struktur Jatuh Tempo SUP 12 g. Surat Berharga Syariah Negara (SBSN) Pada akhir tahun 2009, terdapat 5 seri fixed rate SBSN yaitu IFR0001, IFR0002, IFR0003, IFR0004 dan SR-001 dengan masa jatuh tempo masing-masing tahun 2012 dan 2018 dengan tingkat imbalan antara 9,00% sampai dengan 12,00%. Grafik 12: Struktur Outstanding SBSN B. Surat Berharga Negara Berdenominasi Valas Surat Berharga Negara (SBN) saat ini telah menjadi sumber utama dalam pemenuhan target pembiayaan dalam APBN karena mempunyai pengaruh yang signifikan. Dalam rangka pemenuhan target tersebut pemerintah semaksimal mungkin berusaha terus menggali potensi sumber pembiayaan dari dalam negeri, yaitu dengan menerbitkan SBN berdenominasi Rupiah di pasar domestik. Namun, dengan pertimbangan beberapa hal seperti daya serap pasar obligasi dalam negeri yang masih terbatas dan kebutuhan untuk pemenuhan benchmark atas obligasi Indonesia dalam denominasi USD, maka Pemerintah memutuskan untuk melakukan penerbitan obligasi negara dalam valuta asing di pasar internasional mengacu pada Undang-Undang nomor 24 tahun 2002 tentang Surat Utang Negara. Sampai dengan akhir tahun 2009, terdapat 11 seri SUN Valas dengan 10 seri memiliki denominasi USD dan 1 seri dengan denominasi JP¥ yaitu seri RIJPY0719. SUN valas tersebut memiliki tingkat kupon mulai dari 2,730% sampai dengan 11,625% dengan masa jatuh tempo mulai dari tahun 2014 sampai dengan 2038. Selain itu terdapat 1 seri SBSN Valas yaitu seri SNI14 sebesar USD 650.000.000 setara Rp. 6,1 T 13 Grafik 13: Struktur Outstanding SUN Valas Grafik 14: Struktur Jatuh Tempo SUN Valas Secara umum, struktur Surat Berharga Negara pada akhir tahun 2009 dapat digambarkan sebagai berikut: 14 Grafik 15: Struktur Outstanding SUN dan SBSN Rupiah Grafik 16: Struktur Outstanding SBN V. MUTASI SURAT BERHARGA NEGARA SELAMA TAHUN 2009 Surat Berharga Negara dapat berubah saldonya akibat adanya penerbitan baru, pelunasan, pembelian kembali atau oleh sebab lainnya. Adapun ringkasan perubahan posisi SBN tahun 2009 adalah sebagai berikut: 15 Tabel 1: Mutasi Principle Outstanding SBN Tahun 2009 Jenis SBN (1) 31-Des-09 (2) 31-Des-08 (3) Mutasi (4=2-3) A. SBN Rupiah FR 353.393.549.000.000 318.925.042.000.000 34.468.507.000.000 ORI 40.149.265.000.000 34.633.185.000.000 5.516.080.000.000 VR 143.286.082.000.000 145.933.799.000.000 (2.647.717.000.000) ZC 8.686.000.000.000 11.491.000.000.000 (2.805.000.000.000) SPN 24.700.000.000.000 10.012.000.000.000 14.688.000.000.000 SBSN 11.868.990.000.000 4.699.700.000.000 7.169.290.000.000 SUP 251.875.025.331.844 258.160.372.437.845 (6.285.347.106.001) SDHI 2.350.000.000.000 0 2.350.000.000.000 836.308.911.331.844 783.855.098.437.845 52.453.812.893.999 141.032.479.019.000 122.640.000.000.000 18.392.479.019.000 SBSN Valas 6.110.000.000.000 0 6.110.000.000.000 RIJPY 3.570.000.000.000 0 3.570.000.000.000 Total SUN Valas (Rp) 150.712.479.019.000 122.640.000.000.000 28.072.479.019.000 Grand Total SBN (A+B) 987.021.390.350.844 906.495.098.437.845 80.526.291.912.999 Total SBN Rupiah B. SUN Valas INDO Memperhatikan tabel di atas, dapat dilihat adanya perubahan yang cukup signifikan berupa meningkatnya porsi SBN berbunga tetap (FR) dan menurunnya porsi SBN berbunga mengambang (VR) serta menurunnya porsi Surat Utang Pemerintah kepada Bank Indonesia. Hal ini sejalan dengan upaya Pemerintah untuk menurunkan risiko tingkat bunga dengan meningkatkan porsi fixed rate bonds dalam portofolio SBN. VI. PENCAPAIAN TARGET APBN TA 2009 Target APBN atas pengelolaan SUN ditetapkan dalam dua pos yaitu pos Bunga Utang SBN (SUN + SBSN) dan Cicilan Pokok Utang Dalam Negeri yang menjadi fungsi Bagian Anggaran Bendahara Umum Negara Pengelolaan Utang (999.01) A. Bunga Utang Surat Berharga Negara Berdasarkan APBN TA 2009, total pagu Bunga dan Biaya Utang SBN Dalam Negeri ditetapkan sebesar Rp 68,24 T sementara realisasi pembayaran bunga dan biaya SBN Dalam Negeri mencapai Rp 62,70 T, sehingga terdapat sisa pagu anggaran sebesar Rp 5,54 T. 16 Pagu Bunga Utang SUN Valas ditetapkan sebesar Rp 11,87 T sementara realisasi pembayaran bunga dan biaya SUN valas mencapai Rp 11,58 T, sehingga terdapat sisa pagu anggaran sebesar Rp 0,29 T. B. Surat Berharga Negara Neto Surat Berharga Neto adalah selisih antara SBN yang diterbitkan dengan SBN yang jatuh tempo dan yang dibeli kembali. Mengingat target pembiayaan SBN dalam APBN ditetapkan dalam bentuk penerbitan SBN Neto, maka Pemerintah memiliki fleksibilitas untuk menentukan jumlah penerbitan SBN dan jumlah pembelian kembali, asalkan jumlah SBN Neto tidak melebihi yang telah ditetapkan dalam APBN. Untuk tahun 2009, SBN Neto ditetapkan sebesar Rp 99,26 T, sedangkan realisasi SBN Neto mencapai Rp 99,47 T, sehingga terdapat selisih kurang sebesar Rp 0,21 T dengan rincian sebagai terlampir di bawah ini. SBN NETTO PER DESEMBER 2009 Penerbitan SBN Penerbitan SPN ( 711411) Penerbitan SUN Dalam Negeri (711421) Penerimaan Utang Bunga (Accrued Interest) Dalam Negeri (711422) 25,200,000,000,000 65,974,730,000,000 1,027,625,034,000 7,169,290,000,000 2,350,000,000,000 13,866,390,000 39,770,426,000,000 7,031,748,227,903 0 Penerimaan Penerbitan SBSN-Jk Pjg(711441) Penerimaan Penerbitan SBSN-Jk Pdk(711431) Penerimaan Imbalan Berjangka Jk Pjg (SBSN)- (711442) Penerbitan SUN - Valas (711611) Penerbitan SBSN - Valas (712341) Penerimaan Utang Bunga (Accrued Interest) - Valas (712312) Total Penerbitan SBN 148,537,685,651,903.00 Pembiayaan SBN Pelunasan SPN (721311) Pelunasan SUN - Dalam Negeri (721321) Pembelian Kembali SUN Dalam Negeri (721322) Pembayaran Utang Bunga (Accrued Interest) - Dalam Negeri (721324) 10,512,000,000,000.00 26,262,207,106,001.00 11,466,000,000,000.00 809,915,735,000.00 16,665,166,900.00 - Pembayaran Utang Bunga (Accrued Interest) - Valas (722313) Pelunasan SBSN-Jk Pj (721341) Pemby imbalan dibayar dimuka SBSN Dalam Negeri-Jk Pjg (721343) Pelunasan SUN -Valas (722311) Pembelian kembali Sun Valas (722312) Pembayaran imbalan dibayar dimuka SBSN Valas-Jk Pjg (722343) Total Pelunasan SBN 49,066,788,007,901.00 SBN Neto Target APBN-P 2009 Selisih 99,470,897,644,002.00 99,256,600,000,000.00 214,297,644,002.00 17