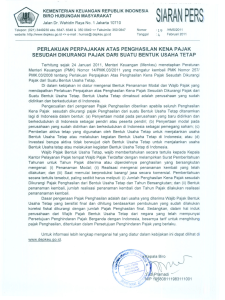

kementerian keuangan republik indonesia biro hubungan masyarakat

advertisement

KEMENTERIAN KEUANGAN REPUBLIK INDONESIA BIRO HUBUNGAN MASYARAKA T Jalan Dr. Wahidin Raya No.1 Jakarta 10710 Telepon : (021) 3449230 eks. 6347-6348 & 3500849 <> Faksimile: 3500847 website: http://www.depkeu.go.id <> e-mail: [email protected] Nomor Tanggal 75 19 /HMS/2010 Apri12010 Pedoman Penghitungan Pengkreditan Pajak Masukan Bagi Pengusaha Kena Pajak yang Melakukan Penyerahan yang Terutang Pajak dan Penyerahan yang Tidak Terutang Pajak Menteri Keuangan melalui Peraturan Menteri Keuangan (PMK) Nomor 78/PMK.03/2010 menetapkan Pedoman Penghitungan Pengkreditan Pajak Masukan Bagi Pengusaha Kena Pajak yang Melakukan Penyerahan yang Terutang Pajak dan Penyerahan yang Tidak Terutang Pajak yang berlaku mulai tanggal 1 April 2010. Pengusaha Kena Pajak (PKP) yang melakukan kegiatan: 1) usaha terpadu (integrated), terdiri dari: a.) unit atau kegiatan yang melakukan Penyerahan yang Terutang Pajak, dan b.) unit atau kegiatan lain yang melakukan Penyerahan yang Tidak Terutang Pajak; 2) usaha yang atas penyerahannya terutang pajak dan yang tidak terutang pajak; 3) usaha untuk menghasilkan, memperdagangkan barang, dan usaha jasa yang atas penyerahannya terutang pajak dan yang tidak terutang pajak; atau 4) usaha yang atas penyerahannya sebagian terutang pajak dan sebagian lainnya tidak terutang pajak; sedangkan Pajak Masukan untuk Penyerahan yang Terutang Pajak tidak dapat diketahui dengan pasti, maka jumlah Pajak Masukan yang dapat dikreditkan untuk Penyerahan yang Terutang Pajak dihitung dengan menggunakan pedoman penghitungan Pajak Masukan yang dapat dikreditkan. Pedoman penghitungan Pajak Masukan yang dapat dikreditkan tersebut adalah: P = PM x Z dengan ketentuan: P adalah jumlah Pajak Masukan yang dapat dikreditkan; PM adalah jumlah Pajak Masukan atas perolehan Barang Kena Pajak dan/atau Jasa Kena Pajak; dan Z adalah persentase yang sebanding dengan jumlah Penyerahan yang Terutang Pajak terhadap penyerahan seluruhnya. PKP yang telah mengkreditkan Pajak Masukan dengan menggunakan pedoman penghitungan sebagaimana tersebut di atas, harus menghitung kembali besarnya Pajak Masukan yang dapat dikreditkan. Penghitungan kembali Pajak Masukan yang dapat dikreditkan dilakukan dengan menggunakan pedoman penghitungan sebagai berikut: a) untuk Barang Kena Pajak dan Jasa Kena Pajak yang masa manfaatnya lebih dari 1 (satu) tahun: P' = PM T X Z' dengan ketentuan: P' adalah jumlah Pajak Masukan yang dapat dikreditkan dalam 1(satu) tahun buku; PM adalah jumlah Pajak Masukan atas perolehan Barang Kena Pajak dan/atau Jasa Kena Pajak; T adalah masa manfaat Barang Kena Pajak "dan/atau Jasa Kena Pajak yang ditentukan sebagai berikut: 1) untuk Barang Kena Pajak berupa tanah dan bangunan adalah 10 (sepuluh) tahun; 2) untuk Barang Kena Pajak selain tanah dan bangunan dan Jasa Kena Pajak adalah 4 (empat) tahun; dan Z' adalah persentase yang sebanding dengan jumlah Penyerahan yang Terutang Pajak terhadap seluruh penyerahan dalam 1(satu) tahun buku; b) untuk Barang Kena Pajak dan Jasa Kena Pajak yang masa manfaatnya 1 (satu) tahun atau kurang: P' = PM x Z' dengan ketentuan: P' adalah jumlah Pajak Masukan yang dapat dikreditkan dalam 1 (satu) tahun buku; PM adalah jumlah Pajak Masukan atas perolehan Barang Kena Pajak dan/atau Jasa Kena Pajak; dan Z' adalah persentase yang sebanding dengan jumlah Penyerahan yang Terutang Pajak terhadap seluruh penyerahan dalam 1(satu) tahun buku. Pajak Masukan yang dapat dikreditkan dari hasil penghitungan kembali, diperhitungkan dengan Pajak Masukan yang dapat dikreditkan pada suatu Masa Pajak, paling lama pada bulan ketiga setelah berakhirnya tahun buku. Pada saat Peraturan Menteri Keuangan ini mulai berlaku, Keputusan Menteri Keuangan Nomor 575/KMK.04/2000 tentang Pedoman Penghitungan Pengkreditan Pajak Masukan Bagi Pengusaha Kena Pajak yang Melakukan Penyerahan yang Terutang Pajak dan Penyerahan yang Tidak Terutang Pajak, dicabut dan dinyatakan tidak berlaku. Informasi lengkap atas ketantuan ini dapat dilihat di www.depkeu.qo.id