legalitas penunjukan perusahaan asuransi tertentu oleh bank

advertisement

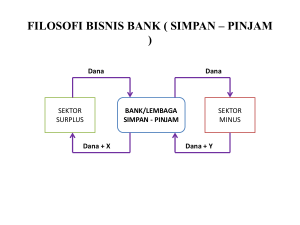

LEGALITAS PENUNJUKAN PERUSAHAAN ASURANSI TERTENTU OLEH BANK SEBAGAI PENANGGUNG DALAM PERJANJIAN KREDIT PEMILIKAN RUMAH Kristen Natalia & Brian Amy Prastyo1 Fakultas Hukum Universitas Indonesia ABSTRAK Pasal 6 ayat (1) Undang-undang No. 2 Tahun 1992 tentang Usaha Perasuransian mengatur mengenai kebebasan bagi tertanggung untuk secara bebas tanpa tekanan dari pihak manapun untuk memilih perusahaan asuransi sebagai penanggungnya. Hal tersebut ditujukan untuk melindungi tertanggung sebagai pihak yang paling berkepentingan terhadap objek asuransi. Namun, dalam produk Kredit Pemilikan Rumah yang diselenggarakan oleh perbankan, terdapat kewajiban bagi debitur untuk menutup perjanjian asuransi dengan perusahaan asuransi yang telah menjadi mitra dari bank bersangkutan. Penelitian ini dilakukan dengan pendekatan undang-undang dan pendekatan analitikal yang menggunakan Undang-Undang No. 2 Tahun 1992, Kitab Undang-Undang Hukum Dagang, peraturan perundang-undangan di bidang perbankan, serta karya hukum, jurnal, artikel yang terkait. Di akhir penelitian, Penulis berkesimpulan bahwa bank berhak untuk menunjuk beberapa perusahaan asuransi untuk menjadi penaggung dari debitur karena kepentingan yang juga dimilikinya terhadap objek asuransi. Bank tidak diperbolehkan menunjuk satu perusahaan asuransi saja karena praktik tersebut merupakan pelanggaran terhadap prinsip kebebasan memilih penanggung yang diatur dalam Pasal 6 ayat (1) UU No. 2 Tahun 1992. Kata Kunci : Asuransi KPR; Bancassurance; Kebebasan memilih Penanggung; Perjanjian asuransi dengan bank. ABSTRACT Article 6 verse (1) Law Number 2 Year 1992 concerning Systems of Insurance Undertaking regulates the freedom of the isured to freely choose any insurance company to be their insurer. This stipulation is mean to protect the insured as the most concerned party to the insurance object. Nevertheless, in House Mortgage product which is performed by bank, there is an obligation for the debtor to cover an insurance agreement with the insurance companywhich had been the partner of the bank. This research was based on statute approah and analytical approach which use Law Number 2 Year 1992, Commercil Code, regulations on banking field, also some related works in law, journals, articles. At the end of the study, the author concluded that bank has right to appoint several insurance company to be the insurer of the debtor based on the bank interest to the insurance object. Banks are prohibited to appoint one certain insurance company as that practice is the violation of freedom to choose insurer principle regulated in article 6 verse (1) Law Number 2 Year 1992. Keywords : Bancassurance; Freedom to choose insurer; House Mortgage Insurance; Insurance agreement with bank. 1 Kristen Natalia adalah mahasiswa Fakultas Hukum Universitas Indonesia yang telah mempertahankan skripsinya di hadapan sedang penguji. Brian Amy Prastyo adalah Dosen Fakultas Hukum UI yang memberikan bimbingan kepada Kristen dalam menulis skripsinya yang berjudul “Legalitas Penunjukan Perusahaan Asuransi Tertentu Oleh Bank Sebagai Penanggung Dalam Perjanjian Kredit Pemilikan Rumah”. Tulisan ini merupakan ringkasan dari Skripsi yang dimaksud. Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 A. PENDAHULUAN Perjanjian asuransi melibatkan penanggung dan tertanggung. Dalam perjanjian asuransi, Tertanggung sepakat untuk mengalihkan risikonya kepada Penanggung sebagai premi atas pengalihan risiko tersebut. Penanggung sepakat untuk membayar atau membiayai kerugian yang mungkin akan dialami oleh Tertanggung pada saat terjadi risiko (risk financing).2 Dasar hukum asuransi diatur dalam Kitab Undang-Undang Hukum Dagang (KUHD) dan UndangUndang Nomor 2 Tahun 1992 tentang Usaha Perasuransian (Undang-undang asuransi). Pada dasarnya, pengalihan risiko oleh tertanggung kepada tertanggung besifat voluntary basis, di mana tertanggung memiliki hak untuk secara bebas memilih perusahaan asuransi yang akan menjadi penanggungnya sebagaimana diatur dalam pasal 6 ayat (1) Undang-undang asuransi:3 “Penutupan asuransi atas obyek asuransi harus didasarkan pada kebebasan memilih penanggung, kecuali bagi Program Asuransi Sosial.” Peraturan tersebut dibuat untuk melindungi tertanggung agar dapat secara bebas memilih perusahaan asuransi sebagai penanggungnya. Hal ini wajar mengingat tertanggung merupakan pihak yang paling berkepentingan atas obyek yang dipertanggungkannya, sehingga tertanggung memiliki kebebasan memilih atau freedom to choose dan dapat menentukan sendiri perusahaan asuransi yang akan menjadi penanggungnya. Dalam penelitian ini, penulis mengambil studi kasus terhadap produk Kredit Pemilikan Rumah (KPR) yang diselenggarakan oleh perbankan. Menurut Ch. Gatot Wardoyo ada beberapa klausul yang selalu dan perlu dicantumkan dalam setiap perjanjian kredit, salah satunya adalah klausul asuransi (insurance clause), yang bertujuan untuk pengalihan risiko yang mungkin terjadi baik atas barang agunan maupun atas kreditnya sendiri. Adapun materinya perlu memuat mengenai maskapai asuransi yang ditunjuk, premi asuransinya, keharusan polis asuransi untuk disimpan di bank dan sebagainya.4 Klausula asuransi dalam penyelenggaraan KPR lazimnya menyertakan perusahaan asuransi tertentu yang telah ditunjuk oleh bank sebagai penanggung. Nasabah sebagai debitur tidak dapat memenuhi klausula arbitrase tersebut dengan menggunakan perusahaan asuransi lain sebagai penanggungnya. Dalam hal ini, apabila dikaitkan dengan pasal 6 ayat (1) UU asuransi 2 Kornelius Simanjuntak, Brian Amy Prastyo dan Myra R.B. Setiawan, Hukum Asuransi, (Depok: Fakultas Hukum Universitas Indonesia, 2011), 1. 3 Indonesia, Undang-Undang tentang Usaha Perasuransian, UU No. 2 Tahun 1992, LN. Tahun 1992 No. 13, TLN No. 3467, Pasal 6. 4 Muhammad Djumhana, Hukum Perbankan di Indonesia, Cet. 3, (Bandung : PT. Citra Aditya Bakti, 2000), 391. Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 mengenai kebebasan memilih penanggung, terlihat bahwa bank melanggar prinsip kebebasan memilih penanggung tersebut dalam mewajibkan debitur membuat perjanjian asuransi. Namun demikian, penulis berpendapat bahwa penunjukan perusahaan asuransi tertentu oleh bank sebagai penanggung debitur dalam KPR adalah hal yang wajar dan berdasar. Sebagai salah satu faktor pembangunan ekonomi Indonesia, bank harus mengutamakan efisiensi dalam menjalankan usahanya, salah satunya adalah dengan mengalihkan risiko kepada lembaga asuransi tertentu yang telah ditunjuk oleh bank agar bank dengan mudah dapat mengendalikan pertanggungan yang berlaku dalam pemberian kredit kepada nasabahnya. Dengan demikian, dalam pemaketan produk asuransi dengan menunjukan perusahaan asuransi tertentu oleh bank bukanlah merupakan suatu pelanggaran terhadap prinsip kebebasan memilih penanggung, dan bank memiliki hak untuk menunjuk perusahaan asuransi tertentu sebagai penanggung. Melihat latar belakang tersebut, penulis melakukan penelitian dan penulisan ini berdasarkan data-data terkait, baik studi literatur dan studi kasus pada dunia perbankan. a. Pokok Permasalahan Pokok permasalahan yang ditinjau dalam penelitian ini adalah: 1. Apakah dalam membuat perjanjian KPR, bank harus mewajibkan debitur untuk menutup perjanjian asuransi dan memosisikan bank sebagai penerima manfaat asuransi tersebut jika terjadi risiko? 2. Apakah kedudukan bank sebagai pihak yang menjadi penerima manfaat asuransi yang tertanggungnya adalah debitur, telah sesuai dengan prinsip insurable interest? 3. Apakah bank berhak untuk menunjuk satu perusahaan asuransi untuk debitur? b. Tujuan Penelitian Tujuan penelitian ini secara umum adalah untuk menambah wawasan dan pengetahuan baik kepada peneliti dan juga pembaca lewat studi keilmuan dari sudut pandang hukum tentang legalitas penunjukan perusahaan asuransi tertentu sebagai penanggung dikaitkan dengan prinsip kebebasan memilih perusahaan asuransi sebagai penanggung. Secara khusus penelitian ini memiliki beberapa tujuan sebagai berikut: Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 1. Untuk mengemukakan hasil penelitian penulis tentang legitimasi penunjukan perusahaan asuransi tertentu sebagai penanggung oleh lembaga perbankan pada proses penjualan produk Kredit Pemilikan Rumah. 2. Untuk mengemukakan dasar-dasar legalitas mengapa bank memiliki hak untuk mewajibkan debitur menutup perlindungan asuransi dalam perjanjian KPR dan menunjuk secara langsung perusahaan asuransi mana yang menjadi penanggung. 3. Untuk mengetahui peranan bank di dalam hubungan perikatan perasuransian antara debitur dan perusahaan asuransi. B. TINJAUAN TEORITIS Berdasarkan Pasal 1 angka 11 Undang-Undang Nomor 7 Tahun 1992 tentang Perbankan sebagaimana telah diubah dengan Undang-Undang Nomor 10 Tahun 1998 (Undang-undang Perbankan), Kredit adalah penyediaan uang atau tagihan yang dapat dipersamakan dengan itu, berdasarkan persetujuan atau kesepakatan pinjam-meminjam antara bank dengan pihak yang meminjam yang mewajibkan pihak peminjam untuk melunasi utangnya setelah jangka waktu tertentu dengan pemberian bunga.5 Kredit Pemilikan Rumah (KPR) merupakan salah satu jenis kredit yang diselenggarakan oleh perbankan untuk membiayai atau memfasilitasi masyarakat dalam hal kepemilikan rumah. Tingginya kebutuhan akan rumah tinggal serta tingginya harga tanah saat ini memengaruhi harga jual rumah menjadi relatif tinggi sehingga bagi sebagian masyarakat, tingkat harga ini tidak memungkinkan bagi mereka untuk memiliki rumah tinggal pribadi. Untuk hal inilah produk KPR yang diselenggarakan oleh perbankan menawarkan kepada masyarakat untuk memiliki rumah tinggal pribadi dengan cara mencicil atau kredit. Bank Indonesia menetapkan satu pedoman untuk menyelenggarakan KPR oleh seluruh bank yang dituangkan dalam Surat Edaran Bank Indonesia Nomor 12/38/DPNP tanggal 31 Desember 2010 tentang Pedoman Penyusunan Standard Operating Procedure Administrasi Kredit Pemilikan Rumah dalam Rangka Sekuritisasi. Seluruh proses administrasi dan persyaratan KPR yang diatur dalam Surat Edaran Bank Indonesia tersebut memperlihatkan bahwa bank melaksanakan prinsip kehati-hatian dalam menjalankan usahanya sebagaimana diatur dalam pasal 2 Undang-undang Nomor 10 Tahun 1998 tentang Perbankan (UU 5 Indonesia, Undang-undang Perbankan, UU No. 10 Tahun 1998, LN Tahun 1998 No. 182, TLN No. 3790, Pasal 1 angka 11. Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 Perbankan)6. Prinsip kehati-hatian adalah suatu asas atau prinsip yang menyatakan bahwa bank dalam menjalankan fungsi dan kegiatan usahanya wajib bersikap hati-hati dalam rangka melindungi dana masyarakat yang dipercayakan kepadanya.7 Prinsip kehati-hatian mencakup di dalamnya prinsip 5C (The five C’s Credit of credit analysis)8, salah satunya adalah collateral, yaitu jaminan yang diberikan oleh calon nasabah. Berdasarkan Surat Edaran Bank Indonesia Nomor 12/38/DPNP, agunan dalam KPR mencakup Hak Tanggungan (HT) atas Tanah dan Bangunan dan Akta Jaminan Fidusia atas Semua tagihan, hak, wewenang dan klaim uang ganti rugi asuransi yang timbul berdasarkan polis asuransi kerugian dan asuransi jiwa debitur.9 Peranan asuransi dalam KPR dituangkan secara yuridis dalam dalam Surat Edaran Bank Indonesia No. 12/35/DPNP tanggal 23 Desember 2010 tentang Penerapan Manajemen Risiko pada Bank yang Melakukan Aktivitas Kerjasama Pemasaran dengan Perusahaan Asuransi (Bancassurance). 10 Bancassurance dikategorikan ke dalam 3 model bisnis, yaitu referensi, kerjasama distribusi, dan integrasi produk. Kegiatan referensi sendiri dibedakan lagi menjadi referensi dalam rangka produk bank dan referensi tidak dalam rangka produk bank. Asuransi dalam KPR digolongkan ke dalam referensi dalam rangka produk bank. Praktik bancassurance dalam dunia perbankan sangat erat kaitannya dengan manajemen risiko, mengingat Bank Indonesia mewajibkan setiap bank yang melakukan aktivitas bancassurance untuk menerapkan manajemen risiko dalam Surat Edaran Bank Indonesia No. 12/35/DPNP tanggal 23 Desember 2010. Manajemen risiko didefinisikan sebagai serangkaian prosedur dan metodologi yang digunakan untuk mengidentifikasi, mengukur, memantau, dan mengendalikan risiko yang timbul dari kegiatan usaha bank.11 Di dalam pengendalian risiko 6 3790. Indonesia, Undang-undang Perbankan, UU No. 10 Tahun 1998, LN Tahun 1998 No. 182, TLN No. 7 Rachmadi Usman, Aspek-aspek Hukum Perbankan di Indonesia, (Jakarta: PT Gramedia Pustaka Utama, 2001), 18. 8 Ibid., 246. 9 Bank Indonesia, Lampiran Surat Edaran tentang Pedoman Penyusunan Standard Operating Procedure Administrasi Kredit Pemilikan Rumah Dalam Rangka Sekuritisasi, SE No. 12/38/DPNP tanggal 31 Desember 2010, 7. 10 Bank Indonesia, Surat Edaran tentang Penerapan Manajemen Risiko pada Bank yang Melakukan Aktivitas Kerjasama Pemasaran dengan Perusahaan Asuransi (Bancassurance), SE No. 12/35/DPNP tanggal 23 Desember 2010. 11 Bank Indonesia, Peraturan Bank Indonesia tentang Perubahan Atas Peraturan Bank Indonesia Nomor 5/8/PBI/2003 tentang Penerapan Manajemen Risiko Bagi Bank Umum, PBI No. 11/25/PBI/2009, LN Tahun 2009 No. 103, TLN No. 5029, Pasal 1 angka 5. Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 terdapat metode pembiayaan risiko, yaitu metode yang berhubungan dengan penyediaan dana untuk memulihkan suatu kerugian. Terdapat 2 cara dalam pembiayaan risiko, yaitu:12 1. Retensi risiko (risk retention) oleh perusahaan yang bersangkutan; 2. Pemindahan risiko kepada perusahaan asuransi (risk financing transfer). Terdapat titik temu antara proses manajemen risiko yang diwajibakan peraturan perundangundangan kepada perbankan dengan fungsi asuransi. Makna dari kata asuransi menurut Dictionary of Insurance yang disusun oleh C. Bennet ada 3, yaitu Pembiayaan risiko (risk financing), Pengalihan risiko (risk transfer), Pengkombinasian risiko (risk combination).13 Pembiayaan risiko adalah fungsi dimana penanggung sepakat untuk membayar atau membiayai kerugian yang mungkin akan dialami oleh tertanggung pada saat terjadi risiko, sedangkan pengalihan risiko adalah fungsi di mana tertanggung sepakat untuk mengalihkan risikonya kepada penanggung dan membayar sejumlah uang kepada penanggung sebagai premi atas pengalihan risiko. Bank memerlukan lembaga asuransi untuk menjalankan manajemen risiko di dalam KPR. C. METODE PENELITIAN Hal yang diteliti di dalam penelitian ini adalah norma hukum mengenai hak bank untuk mewajibkan debitur menutup asuransi pada perusahaan tertentu yang ditunjuknya dalam rangka pemberian KPR. Secara spesifik peraturan yang diteliti adalah Undang-Undang Nomor 2 Tahun 1992 tentang Usaha Perasuransian, Kitab Undang-Undang Hukum Dagang, Undang-Undang Nomor 7 Tahun 1992 tentang Perbankan beserta berbagai Surat Edaran Bank Indonesia yang terkait. Penulis menggunakan Undang-Undang No. 2 Tahun 1992 tentang Usaha Perasuransian dan peraturan perundang-undangan lain yang terkait yang merupakan sumber data dari bahan hukum pimer.14 Selain menggunakan peraturan perundang-undangan, Penulis juga menggunakan data dari hasil penelitian. Karya dari kalangan hukum, jurnal, artikel yang sesuai dengan penelitian ini, yang kesemuanya itu 12 C. Arthur Williams Jr dan Richard M. Heins, Risk Management and Insurance, 6th ed., (Mc. Graw-Hill Internatinal, 1989), 224. 13 Kornelius Simanjuntak, Brian Amy Prastyo dan Myra R.B Setiawan, Hukum Asuransi, 1. 14 Bambang Sunggono, Metode Penelitian Hukum, (Jakarta: PT Raja Grafindo Persada, 2007), 113. Bahan hukum pimer adalah bahan-bahan hukum yang mengikat dan terdiri dari norma atau kaidah dasar, peraturan dasar, peraturan perundang-undangan, bahan hukum yang tidak dikodifikasikan, yurisprudensi, traktat, bahan hukum dari jaman penjajahan yang hingga kini masih berlaku. Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 merupakan bahan hukum sekunder.15 Untuk memperjelas maksud dari norma hukum yang diteliti tersebut, penulis juga melakukan wawancara terhadap beberapa narasumber yaitu, Ibu Pur dari Bank Mandiri Kantor Cabang Utama Bekasi, Bapak Koko dari Bank Nasional Indonesia (BNI) Kantor Pusat, dan Bapak Denni Irman dari Bank Rakyat Indonesia (BRI) Kantor Cabang Pekayon. Dalam penelitian ini penulis menggunakan dua pendekatan, yaitu pendekatan undangundang (statute approach) dan pendekatan analitikal. Pendekatan undang- undang adalah pendekatan yang dilakukan dengan cara menelaah semua undang- undang dan regulasi yang terkait dengan isu hukum yang sedang ditangani.16 Sedangkan untuk pendekatan analitikal dilakukan dengan cara melakukan telaah terhadap kesesuaian antara berbagai norma hukum yang diteliti tersebut. D. PEMBAHASAN 1. Bank Harus Mewajibkan Debitur Untuk Menutup Perjanjian Asuransi dalam Membuat Perjanjian KPR “Risk is a condition in which there is a possibility of an adverse deviation from a desired outcome that is expected of hoped for,”17 Deifini tersebut diterjemahkan secara bebas oleh DR. A. Junaedy Ganie, risiko adalah suatu kondisi yang mengandung kemungkinan terjadinya penyimpangan yang lebih buruk dari hasil yang diharapkan. Definisi risiko berupa ketidakpastian adanya kerugian merupakan suatu pengertian yang sangat mendasar dalam prinsip asuransi, karena asuransi itu memang dirancang secara khusus untuk selalu berhubungan dengan risiko yang dihadapi masyarakat.18 Berbicara mengenai asuransi berarti juga berbicara mengenai risiko. Sebagai lebaga yang mengelola keuangan masyarakat, bank memiliki risiko sehingga dalam usahanya bank akan selalu berhubungan dengan lembaga asuransi. Dasar dari kewajiban penutupan asuransi dalam pembuatan perjanjian KPR adalah Surat Edaran Bank Indonesia No. 12/38/DPNP tanggal 31 Desember 2010. Salah satu persyaratan KPR adalah persyaratan asuransi, yang mencakup 15 Ibid., 114. Bahan hukum sekunder adalah bahan yang memberikan penjelasan mengenai bahan hukum primer, misalnya Rancangan Undang-Undang (RUU), Rancangan Peraturan Pemerintah (RPP), hasil penelitian (hukum), hasil karya (ilmiah) dari kalangan hukum, dan sebagainya. 16 Peter Mahmud Marzuki, Penelitian Hukum, (Jakarta: Kencana Permada Media Group. 2006), 93. 17 Emmett J. Vaughan dan Theresa Vaughan, Fundamentals of Risk and Insurance, 9th Edition (John Wiley Sons, Inc., 2003), 3. 18 Agus Prawoto, Hukum Asuransi dan Kesehatan Perusahaan Asuransi Berdasarkan Risk Base Capital (RBC), (Yogyakarta: Fakultas Ekonomi UGM, 2003), 13 Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 kewajiban untuk asuransi jiwa dan asuransi umum yang paling kurang mencakup proteksi terhadap kebakaran. Asuransi tersebut dilengkapi dengan banker’s clause untuk kepentingan bank sebagai originator.19 Dengan persyaratan tersebut, jelas bahwa bank harus mewajibkan debitur untuk menutup perjanjian asuransi atas jiwa dan rumah debitur sebagai pelaksanaan dari Surat Edaran Bank Indonesia No. 12/38/DPNP tanggal 31 Desember 2010 tersebut. Terlepas dari ketentuan mengenai kewajiban asuransi dalam pembuatan perjanjian KPR, pada dasarnya terdapat beberapa hal mengapa bank harus mewajibkan debitur untuk menutup perjanjian asuransi dalam membuat perjanjian KPR. Risiko yang dimiliki perbankan dalam menyelenggarakan KPR merupakan risiko yang murni (pure risk), yaitu ketidakpastian bahwa kerugian itu akan timbul. Penyelenggaraan KPR memiliki karakter risiko murni, yaitu kemungkinan untung dan rugi. Bank akan mendapat untung apabila kredit lancar, namun bank juga bisa rugi apabila kredit macet. Risiko murni yang dimiliki bank merupakan risiko yang dapat diasuransikan. Risiko murni yang dimiliki bank dapat digolongkan ke dalam personal risk, yaitu kehilangan pendapatan dari cicilan kredit debitur apabila kreditur mengalami meninggal dunia, dan property risk, berupa risiko hilangnya atau rusaknya rumah yang menjadi objek KPR. Selain itu, risiko bank juga memenuhi persyaratan risiko yang dapat diasuransikan, yaitu: menimbulkan kerugian, risiko tidak diperkirakan sebelumnya, berdasarkan premi yang pantas, risiko tidak menimbulkan kerugian katastropal, risiko bersifat homogen, dan Risiko harus tidak bertentangan dengan kepentingan umum atau peraturan perundang-undangan yang berlaku.20 Bank memiliki kewajiban untuk mengatasi risiko-risiko tersebut agar tidak membahayakan kelangsungan usaha perbankan. Terdapat dua cara yang dimiliki bank untuk menghindari risiko-risiko tersebut, yaitu melalui penerapan prinsip kehati-hatian perbankan dan manajemen risiko. Prinsip kehati-hatian à Salah satu unsur prinsip kehati-hatian adalah collateral atau • agunan. Kewajiban bank untuk melaksanakan prinsip kehati-hatian diwajibkan oleh Pasal 2 Undang-undang Perbankan, sehingga bank perlu untuk melakukan efisiensi dalam pelaksanaan unsur collateral ini. Rumah, yang juga berkedudukan sebagai objek perjanjian KPR, merupakan barang agunan yang dibebankan dengan Hak Tanggungan. Kedudukan rumah sebagai barang agunan perlu dilindungi dari risikorisiko yang membahayakan rumah tersebut. Perlindungan dilakukan dengan proteksi 19 Bank Indonesia, Lampiran Surat Edaran tentang Pedoman Penyusunan Standard Operating Procedure Administrasi Kredit Pemilikan Rumah Dalam Rangka Sekuritisasi, SE No. 12/38/DPNP tanggal 31 Desember 2010, 8. 20 Agus Prawoto, Hukum Asuransi dan Kesehatan Perusahaan Asuransi, 25. Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 asuransi. Bank memerlukan kondisi utuh dari rumah tersebut sebagai jaminan mendapatkan kembali piutangnya. Apabila rumah tersebut musnah karena kebakaran, maka barang agunan akan musnah. Selain rumah, yang berkedudukan sebagai barang agunan adalah perjanjian asuransi. Kedudukan perjanjian asuransi sebagai agunan dalam KPR juga merupakan dasar dari posisi bank sebagai pemegang polis asuransi. Perjanjian Asuransi sebagai Agunan diatur dalam Lampiran Surat Edaran Bank Indonesia No. 12/38/DPNP tanggal 31 Desember 2010 tentang Pedoman Penyusunan Standard Operating Procedure Administrasi Kredit Pemilikan Rumah Dalam Rangka Sekuritisasi, disebutkan bahwa persyaratan agunan KPR salah satunya adalah akta jaminan fidusia atas semua tagihan, wewenang, dan klaim uang ganti rugi asuransi yang timbul berdasarkan polis asuransi kerugian dan asuransi jiwa debitur.21 Dokumen polis asuransi merupakan salah satu bukti awal yang menunjukkan adanya perjanjian asuransi antara perusahaan asuransi dan debitur. Kepemilikan polis memberikan pemegangnya memiliki hak atas tagihan, wewenang, dan klaim uang ganti rugi asuransi apabila terjadi peristiwa yang menimbulkan kerugian. Karena hal ini, bank menjadi pemegang polis dalam hubungannya dengan debitur dalam perjanjian kredit. Manajemen Risiko à Menurut C. Arthur Williams Jr dan Richard M. Heins, salah • satu dari pelaksanaan identifikasi risiko adalah pembiayaan risiko, yang mencakup retensi risiko dan pemindahan risiko kepada perusahaan asuransi.22 Bank diwajibkan untuk melaksanakan proses manajemen risiko untuk mengalihkan risiko, salah satunya risiko kredit, hal tersebut dilakukan salah satunya adalah dengan mengalihkan risiko tersebut kepada perusahaan asuransi. Risiko tersebut harus dipindahkan kepada perusahaan asuransi, bukan lembaga keuangan lain, karena fungsi dari perusahaan asuransi sebagai lembaga pembiayaan risiko (risk financing). Sesuai dengan penjelasan dari C. Arthur Williams Jr dan Richard M. Heins tersebut, identifikasi risiko dilaksanakan dengan proses pembiayaan risiko. Tentu saja pembiayaan risiko hanya bisa dilakukan oleh lembaga yang memiliki fungsi tersebut, yaitu perusahaan asuransi. 21 Bank Indonesia, Lampiran Surat Edaran Bank Indonesia tentang Pedoman Penyusunan Standard Operating Procedure Administrasi Kredit Pemilikan Rumah dalam Rangka Sekuritisasi, SE No. 12/38/DPNP, tanggal 31 Desember 2010, 7. 22 C. Arthur Williams Jr & Richard M. Heins, Risk Management and Insurance, 224. Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 2. Kedudukan Bank Sebagai Penerima Manfaat Asuransi Sesuai dengan Prinsip Insurable Interest. Insurable interest merupakan suatu faktor yang penting dalam suatu perjanjian asuransi. Insurable interest dapat diterjemahkan sebagai kepentingan finansial yang dapat dipertanggungkan.23 Adanya kepentingan yang dapat diasuransikan merupakan dasar dari diadakannya perjanjian pertanggungan. Pasal 250 KUHD mengatur mengenai kepentingan yang dapat diasuransikan tersebut. Perjanjian asuransi yang dibuat dalam perjanjian KPR antara bank dan debitur menempatkan bank sebagai penerima manfaat. Hal tersebut ditegaskan di dalam polis asuransi dalam bentuk banker’s clause yang menyatakan bahwa bank berhak atas ganti rugi ketika terjadinya suatu kejadian yang mengakibatkan kerusakan atau kerugian atas barang-barang yang dipertanggungkan atau kematian atas debitur yang ditutup asuransinya. Perjanjian asuransi yang dibuat dalam perjanjian KPR antara bank dan debitur menempatkan bank sebagai penerima manfaat. Hal tersebut ditegaskan di dalam polis asuransi dalam bentuk banker’s clause yang menyatakan bahwa bank berhak atas ganti rugi ketika terjadinya suatu kejadian yang mengakibatkan kerusakan atau kerugian atas barangbarang yang dipertanggungkan atau kematian atas debitur yang ditutup asuransinya. . Berdasarkan penelitian yang telah dilakukan, bank memiliki kepentingan atas kedua objek asuransi, yaitu atas jiwa debitur dan rumah debitur. Pada dasarnya kepentingan bank terhadap objek yang dipertanggungkan didasarkan pada kepentingan atas pengembalian piutang dari debitur. Dalam asuransi jiwa, kepentingan yang dapat diasuransikan bukan hanya kepentingan tertanggung sendiri tetapi juga kepentingan orang ketiga.24 Seseorang mempunyai kepentingan yang dapat diasuransikan dalam hidup seseorang lain apabila ia mempunyai harapan keuntungan keuangan dari kelangsungan hidup orang itu.25 Dalam hal ini, bank memiliki kepentingan selaku pihak ketiga dalam perjanjian asuransi jiwa. Perjanjian KPR memberikan bank hak untuk mendapatkan pembayaran piutang dari debitur hingga lunas. Agar mendapatkan pelunasan piutangnya, diperlukan adanya wujud debitur untuk membayar piutang tersebut. Artinya, kelangsungan hidup debitur merupakan harapan keuntungan keuangan bagi bank. Meninggalnya debitur sebagai pihak yang membayar piutang bank dapat menimbulkan kerugian bagi perbankan. Atas dasar kepentingan itu, bank memiliki 23 Kornelius Simanjuntak, Brian Amy Prastyo dan Myra R.B. Setiawan, Hukum Asuransi, 25. A. Hasymi Ali, Pengantar Asuransi, Cet. 3, (Jakarta: Bumi Aksara, 2002), 85. 25 Ibid., 89. 24 Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 kepentingan sebagai pihak ketiga untuk mewajibkan debitur membuat perjanjian asuransi atas jiwanya. Dalam asuransi jiwa tersebut debitur berkedudukan sebagai subjek, dan bank sebagai pemilik sekaligus beneficiary. Kedudukan bank sebagai beneficiary memberikan bank hak untuk menerima pembayaran polis tersebut apabila debitur meninggal dunia. Dalam asuransi kerugian, yaitu asuransi terhadap rumah, kepentingan bank terhadap rumah debitur merupakan kepentingan yang bersifat representatif. Kepentingan yang dimiliki bank bukan berdasarkan kepemilikan langsung terhadap rumah tersebut. Bank memiliki kepentingan atas wujud rumah tersebut berdasarkan kontrak atau perjanjian KPR, karena wujud rumah tersebut merupakan jaminan bagi bank untuk mendapatkan pelunasan piutangnya. Dalam perjanjian KPR ini, tidak hanya rumah debitur yang diasuransikan, tetapi juga kepentingan bank terhadap wujud rumah tersebut. Prof. Wirjono Prodjodikoro memberikan contoh sebagai berikut, misalnya suatu rumah tertentu yang dibebani hipotik harus dijamin terhadap kebakaran, yang dijamin itu sebenarnya bukan rumah itu selaku benda an-sich, melainkan kepentingan atas berlangsung wujudnya rumah itu bagi terjamin, dan yang berkepentingan atas berlangsungnya rumah itu tidak selalu hanya pemilik dari rumah itu. Karena rumah tersebut dibebani hipotik, maka kreditur sangat berkepentingan agar rumah itu tidak akan terbakar, karena dengan terbakarnya rumah tesebut, berarti piutangnya tidak terjamin akan terbayar kembali. Kalau ini terjadi, maka yang berkepentingan atas kemungkinan terbakarnya rumah itu sebetulnya si berpiutang itu. Sebab itu kalau diadakan asuransi, yang menjamin terjamin sebetulnya harus si berpiutang, dan ini dapat dicapai apabila asuransi diadakan oleh si berpiutang sendiri atau oleh si pemilik rumah tetapi untuk kepentingan si berpiutang sebagai pihak ketiga.26 Penjelasan tersebut dapat digunakan untuk menjelaskan hubungan perusahaan asuransi, bank, dan debitur dalam perjanjian asuransi. Bank mewajibkan debitur untuk mengasuransikan rumahnya kepada perusahaan asuransi karena bank memiliki kepentingan terhadap wujud rumah debitur untuk keperluan pengembalian piutangnya, sehingga bank memiliki kewajiban untuk menjamin kedua objek tersebut. Hal ini dilakukan dengan menjadi perantara dalam mengadakan perjanjian asuransi antara debitur KPR dengan perusahaan asuransi mitranya untuk kepentingan bank sendiri sebagai pihak ketiga dan sebagai kreditur. Bank memang memiliki kepentingan terhadap wujud jiwa dan rumah debitur selama masa pengembalian pinjaman belum dilunasi oleh debitur. Kepentingan tersebut merupakan 26 Djoko Prakoso dan I Ketut Murtika, Hukum Asuransi Indonesia, (Jakarta: Rineka Cipta, 2004), Cet. 5, 84-85. Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 dasar dari hak bank sebagai penerima manfaat, artinya bank memiliki hak untuk menerima uang pertanggungan apabila terjadi risiko-risiko yang telah dijelaskan di atas. Berdasarkan penjelasan tersebut, dapat diketahui bahwa kedudukan bank sebagai penerima manfaat asuransi yang tertanggungnya adalah debitur telah sesuai dengan prinsip insurable interest, karena bank memiliki kepentingan yang dapat diasuransikan terhadap kedua objek pertanggungan. 3. Bank Berhak Untuk Menunjuk Beberapa Perusahaan Asuransi Untuk Debitur Kebebasan memilih penanggung yang diatur dalam pasal 6 ayat (1) Undang-undang Asuransi berbunyi: “Penutupan asuransi atas obyek asuransi harus didasarkan pada kebebasan memilih penanggung, kecuali bagi Program Asuransi Sosial.”27 Dalam penjelasan ketentuan tersebut, dikatakan bahwa kebebasan memilih penanggung dimaksudkan untuk melindungi hak tertanggung agar dapat secara bebas memilih perusahaan asuransi sebagai penanggungnya. Hal ini dipandang perlu mengingat tertanggung adalah pihak yang paling berkepentingan atas obyek yang dipertanggungkannya sehingga sudah sewajarnya apabila mereka secara bebas tanpa adanya pengaruh dan tekanan dari pihak manapun dapat menentukan sendiri perusahaan asuransi yang akan menjadi penanggungnya.28 Prinsip kebebasan memilih penanggung didasarkan atas kepentingan atas obyek yang dipertanggungkan. Dari ketentuan ini, dapat ditarik suatu pemahaman bahwa sejauh seseorang memiliki kepentingan terhadap suatu objek pertanggungan, maka berdasarkan pasal 6 ayat (1) Undang-Undang No. 2 Tahun 1992 ia dapat secara bebas memilih penanggung. Kepentingan yang dimiliki bank terhadap objek asuransi jiwa da erugian merupakan kepentingan finansial, bank memiliki kepentingan atas pengembalian piutang dari debitur kepada pihaknya, sehingga berdasarkan kepentingan tersebut ia dapat mengasuransikan jiwa dan rumah debitur. Hanya saja penutupan asuransi terhadap kedua objek tersebut tidak dilakukan secara langsung, namun dilakukan dengan cara mewajibkan debitur membuat perjanjian asuransi terhadap kedua objek tersebut. Kepentingan yang dimiliki bank tersebut tidak hanya menempatkan bank sebagai pihak yang sah dalam menerima manfaat, tetapi juga menempatkan bank sebagai pihak yang 27 Indonesia, Undang-Undang tentang Usaha Perasuransian, UU No. 2 Tahun 1992, LN Tahun 1992 No. 13, TLN No. 3467, Pasal 6 ayat (1). 28 Ibid., Penjelasan Pasal 6 ayat (1). Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 berhak untuk memilih perusahaan asuransi secara bebas sebagai penanggung. Berdasarkan kepentingannya terhadap kedua objek asuransi tersebut, bank menjadi bagian dari pertanggungan, tidak hanya sebagai perantara, sehingga baik bank dan debitur memiliki hak yang sama untuk secara bebas memilih perusahaan asuransi sebagai penanggung. Memang, dalam pertanggungan ini, bukan hanya bank yang memiliki kepentingan atas objek pertanggungan, tetapi juga debitur. Debitur juga memiliki hak untuk menentukan perusahaan asuransi mana yang akan menjadi penanggung dari risiko-risikonya. Dalam Surat Edaran Bank Indonesia No. 12/35/DPNP tanggal 23 Desember 2010. Salah satu ketentuan tersebut mengatur bahwa: “Untuk mengakomodasi kebebasan nasabah bank dalam memilih produk asuransi yang diwajibkan, bank harus menawarkan pilihan produk asuransi dimaksud paling kurang dari 3 (tiga) perusahaan asuransi mitra bank yang 1 (satu) diantaranya dapat merupakan pihak terkait bank.”29 Ketentuan tersebut tidak memberikan bank hak untuk menunjuk secara langsung satu perusahaan asuransi sebagai penanggung. Ketentuan tersebut mewajibkan bank untuk menawarkan pilihan produk asuransi paling kurang tiga perusahaan asuransi mitra bank. Peneliti berpendapat ketentuan ini mengakomodir kebebasan memilih penanggung yang dimiliki oleh bank dan debitur. Dalam praktik, bank terlebih dahulu melakukan penilaian terhadap perusahaan asuransi yang dianggap berkompetensi dan mampu untuk menanggung risiko usahanya. Proses penilaian tersebut akan menghasilkan sejumlah daftar perusahaan asuransi mitra yang akan menanggung risiko, kemudian bank akan memberikan debitur kesempatan untuk memilih dua perusahaan asuransi, untuk asuransi jiwa dan asuransi kerugian, pada saat melakukan penawaran kepada calon debitur. Saat itu, akad kredit belum dimulai karena bank baru saja memberikan persyaratan apa saja yang harus dipenuhi debitur melalui offering letter.30 Peneliti berpendapat dengan proses tersebut, hak masing-masing pihak untuk secara bebas memiliki perusahaan asuransi, sebagaimana diatur dalam pasal 6 ayat (1) Undang-undang Asuransi telah terpenuhi. Berdasarkan hasil wawancara peneliti dengan beberapa bank yang menyelenggarakan KPR, tidak ada bank yang langsung menunjuk satu perusahaan asuransi tertentu untuk menjadi penanggung. Bank menyerahkan sejumlah 29 Bank Indonesia, Surat Edaran tentang Penerapan Manajemen Risiko pada Bank yang Melakukan Aktivitas Kerjasama Pemasaran dengan Perusahaan Asuransi (Bancassurance), SE No. 12/35/DPNP tanggal 23 Desember 2010, 30 Didapatkan dari hasil wawancara penulis dengan Bank Mandiri, BNI, dan BRI. Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 daftar pilihan perusahaan asuransi untuk dipilih oleh debitur,31 sehingga dalam praktik, dapat dikatakan bahwa tidak ada pelanggaran terhadap kebebasan memilih debitur dalam memilih perusahaan asuransi sebagai penanggungnya. Dari penjelasan yang telah dilakukan di atas, dapat ditarik suatu kesimpulan bahwa bank memiliki hak untuk mereferensikan sejumlah perusahaan asuransi kepada debitur berdasarkan kepentingan atas objek pertanggungan. Surat Edaran Bank Indonesia No. 12/35/DPNP tanggal 23 Desember 2010 mewajibkan bank untuk menawarkan minimal tiga perusahaan asuransi kepada debitur untuk dipilih. Bank tidak diperbolehkan untuk menunjuk satu perusahaan asuransi tertentu sebagai penanggung, karena praktik tersebut merupakan pelanggaran terhadap prinsip kebebasan memilih penanggung. 4. Analisis Pembayaran Premi yang Dilimpahkan Kepada Debitur dalam Asuransi Kerugian Premi merupakan hal yang lazim dalam suatu perjanjian asuransi. Pengertian Asuransi atau Pertanggungan dalam pasal 1 Undang-undang Asuransi menyebutkan perihal tersebut: “Asuransi atau Pertanggungan adalah perjanjian antara dua pihak atau lebih, dengan mana pihak penanggung mengikatkan diri kepada tertanggung, dengan menerima premi asuransi,...” Sebagaimana perjanjian pada umumnya, perjanjian asuransi menuntut para pihak yang mengadakan perjanjian untuk melakukan suatu prestasi. Pihak yang mengadakan perjanjian dapat disebut sebagai subjek perjanjian. Bagi tertanggung, sebagai salah satu subjek, maka salah satu kewajibannya adalah membayar premi sesuai dengan yang telah diperhitungkan oleh perusahaan asuransi. Dalam asuransi kerugian pada perjanjian KPR, debitur sebagai tertanggung memiliki kewajiban untuk membayar premi secara penuh kepada perusahaan asuransi karena debitur merupakan pihak berkepentingan dalam hal perlindungan rumah debitur. Namun, yang menjadi permasalahan adalah bahwa debitur bukanlah satu-satunya pihak yang berkepentingan terhadap objek asuransi. Prof. Wirjono Prodjodikoro memberikan contoh sebagai berikut, rumah yang dibebani hipotek untuk utangnya si pemilik kepada orang lain, maka kreditor ini sangat berkepentingan agar rumah itu tidak akan terbakar, karena dengan terbakarnya rumah tersebut, berarti piutangnya tidak terjamin akan terbayar kembali.32 Sebab itu kalau diadakan asuransi, yang menjamin terjamin sebetulnya harus si berpiutang, 31 32 Ibid. Djoko Prakoso dan I Ketut Murtika, Hukum Asuransi Indonesia, 84. Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 dan ini dapat dicapai apabila asuransi diadakan oleh si berpiutang sendiri atau oleh si pemilik rumah tetapi untuk kepentingan si berpiutang sebagai pihak ketiga.33 Permisalan tersebut dapat dianalogikan sebagai bank dan debitur. Sebagai pemegang hak tanggungan atas rumah debitur, bank memiliki kepentingan yang utama selama piutangnya belum dilunasi. Karena itu sudah seharusnya bank yang mengadakan perjanjian asuransi dengan perusahaan asuransi mitranya, bukan debitur. Dalam contoh tersebut, Prof. Wijono Projodikoro tidak mengatakan bahwa debitur sebagai pemilik rumah memiliki kepentingan atas rumah tersebut. Tentu saja hal ini tidak dapat disamakan dengan asuransi antara debitur dan bank, karena dalam perjanjian KPR debitur juga memiliki kepentingan yang sama terhadap objek asuransi. Subjek dan kepentingan merupakan suatu kesatuan dalam perjanjian asuransi. Tertanggung sebagai salah satu subjek dalam perjanjian asuransi haruslah merupakan pihak yang berkepentingan dalam perjanjian tersebut. Atas kepentingan yang dimilikinya, ia melakukan pembayaran premi. Dalam hal ini, bank juga memiliki kepentingan terhadap objek asuransi, kepentingan ini juga memosisikan bank sebagai subjek dalam perjanjian asuransi, sehingga bank seharusnya juga melakukan suatu prestasi yaitu pembayaran premi. Peneliti berpendapat, pembayaran premi bukan merupakan kewajiban yang harus dilaksanakan oleh debitur seorang diri. Bank dan debitur sebagai subjek yang berkepentingan dalam perjanjian asuransi seharusnya melaksanakan prestasi, yaitu menanggung pembayaran premi secara bersama-sama. Berhubungan dengan perjanjian asuransi yang dibuat untuk pihak ketiga sebagaimana dijelaskan oleh Prof. Wirjono Prodjodikoro, Prof. Emmy PangaribuanSimanjuntak mengungkapkan bahwa pertanggungan mengikuti kepentingan.34 Dalam hal suatu pertanggungan dibuat untuk kepentingan pihak ketiga, maka berlaku juga ketentuan umum tentang hak dan kewajiban pihak-pihak dalam pertanggungan. Pihak ketiga dalam perjanjian asuransi semacam ini dapat dipertanggungjawabkan atas pembayaran premi sesudah ia bertindak sebagai orang yang berkepentingan, yaitu atas premi terjamin yang baru, dan tertanggung asli tidak lagi bertanggung jawab.35 Penjelasan Prof. Emmy Simanjuntak memberikan kejelasan mengenai kedudukan bank sebagai pihak yang berkepentingan. Bank sebagai pihak ketiga tersebut dapat dipertanggung jawabkan atas pembayaran premi kepada perusahaan asuransi karena kepentingannya dalam pertanggungan. Memang debitur sebagai tertanggung asli tetap harus bertanggung jawab juga atas pembayaran premi, karena 33 Ibid., 85. Emmy Pangaribuan Simanjuntak, Hukum Pertanggungan (Pokok-pokok Pertanggungan Kerugian, Kebakaran dan Jiwa), 35. 35 Ibid., 40. 34 Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 penjelasan tersebut mengarahkan kepada tertanggung asli yang tidak memiliki kepentingan lagi setelah masuknya pihak ketiga dalam perjanjian asuransi. Tidak demikian dengan debitur, masuknya bank sebagai pihak ketiga tidak menghilangkan kepentingan dari debitur, karena kepentingan bank tersebut hanya sementara yaitu sampai ia mendapatkan pelunasan piutangnya. Karena itu, seharusnya premi yang menjadi tanggung jawab debitur dan bank tersebut dibagi antara kedua pihak. Peneliti berpendapat pembayaran premi oleh debitur seorang diri tidaklah tepat, bank seharusnya menanggung sebagian premi yang menjadi kewajiban debitur tersebut. Dengan demikian, akan tercipta keseimbangan antara bank dan debitur dalam pertanggungan yang dilakukan oleh penanggung. 5. Analisis Klausul Asuransi Sebagai Klausul Baku dalam Perjanjian KPR Menurut Ch. Gatot Wardoyo, klausul asuransi atau insurance clause merupakan salah satu klausul yang selalu dan perlu dicantumkan dalam setiap perjanjian kredit.36 Klausul ini bertujuan untuk pengalihan risiko yang mungkin terjadi, baik atas barang agunan maupun atas kreditnya sendiri. Adapun materinya perlu memuat mengenai maskapai asuransi yang ditunjuk, premi asuransinya, keharusan polisi asuransi untuk disimpan di bank, dan sebagainya.37 Sebagai salah satu klausul dari perjanjian kredit, klausul asuransi tidak terlepas dari sifat perjanjian kredit bank, yaitu merupakan perjanjian standar (perjanjian baku). Klausul asuransi telah dibakukan dan dituangkan dalam perjanjian. Nasabah tidak memiliki kesempatan untuk membicarakan atau menegosiasikan lebih lanjut mengenai klausul tersebut. Sifat baku dari klausul asuransi tidak selalu berkonotasi negatif. Kehadiran klausul tersebut dalam suatu perjanjian KPR tidak berarti melanggar prinsip kebebasan memilih penanggung dalam ketentuan di bidang perasuransian. Berdasarkan hasil riset Bank Indonesia pada kuartal I tahun 2013, pembelian properti melalui produk KPR bank mencapai 76,46%.38 Presentase tersebut menunjukan besarnya konsumsi KPR di Indonesia. Dengan konsumsi sebanyak itu, diperlukan adanya suatu perjanjian baku yang dapat digunakan oleh masyarakat setiap kali dibutuhkan. Apabila klausul-klausul dalam perjanjian KPR antara satu dengan lainnya dibedakan, bank akan kesulitan memantau dan mengendalikan perputaran uang dalam bentuk penyaluran kredit di masyarakat, yang mana hal tersebut berbahaya bagi keseimbangan ekonomi. Menurut Man Suparman Sastrawidjaja, tujuan semula diadakannya 36 Djoni S. Gazali dan Rachmadi Usman, Hukum Perbankan, (Jakarta: Sinar Grafika, 2010), 331-332. Ibid. 38 Bank Indonesia, “Survei Harga Properti Residensial di Pasar Primer Triwulan I-2013”, http://www.bi.go.id/NR/rdonlyres/2C8DEF74-A438-4E38-AC72-BEE0FFEEBAD0/29128/SHPRTWI2013.pdf (diakses pada 24 Mei 2013, pukul 10.02). 37 Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 perjanjian baku adalah alasan efisiensi dan alasan praktis.39 Banyaknya konsumsi KPR oleh masyarakat menuntut bank untuk mengadakan praktik yang efisien dalam membuat perjajian KPR. Caranya adalah dengan membuat perjanjian baku bagi seluruh masyarakat yang ingin membeli property melalui KPR, termasuk di dalamnya klausul asuransi yang tidak dapat dinegosiasikan oleh nasabah kepada bank. Apabila hal ini dilihat secara umum, memang terdapat ketidakseimbangan antara bank dan nasabah dalam tawar-menawar isi perjanjian. Namun yang perlu dilihat adalah perjanjian kredit bank tidak sama dengan perjanjian baku lainnya yang dibuat oleh perorangan atau perusahaan biasa. Bank tidak hanya mewakili dirinya sebagai perusahaan bank saja tetapi juga mengemban kepentingan masyarakat (penyimpan dana dan selaku bagian sistem moneter).40 Melihat pertimbangan ini, pencantuman klausul asuransi atau insurance clause sebagai klausul baku dalam perjanjian KPR tidak melanggar prinsip kebebasan dalam pembuatan kontrak secara umum, karena pencantuman klausul baku dalam perjanjian KPR ini adalah justru untuk melindungi bank sebagai pelaksana kebijakan moneter pemerintah. Hal ini merupakan salah satu alasan pembenar bank untuk menetapkan suatu perjanjian baku bagi nasabah konsumen KPR. Penjelasan tersebut dapat pula dianalogikan terhadap fenomena penunjukan perusahaan asuransi oleh bank. Selain dari hal-hal yang telah dijelaskan sebelumnya, bank sebagai pelaksana kebijakan moneter pemerintah perlu untuk melindungi kepentingannya dengan menjaga praktik yang efisien dalam pengalihan risiko kredit. Caranya adalah dengan menunjuk beberapa perusahaan asuransi untuk menjadi penanggung dari debiturnya ketika melaksanakan perjanjian KPR. Penunjukan beberapa perusahaan asuransi tersebut dimaksudkan untuk menyempitkan pasar yang harus dipantau oleh bank. Apabila debitur dapat secara bebas memilih perusahaan asuransi sebagai penanggungnya, bank akan kesulitan untuk memantau sejauh mana pertanggungan dilakukan perusahaan asuransi tersebut, pembuatan banker’s clause, atau pengajuan klaim ketika terjadi peristiwa yang tidak diinginkan. Berbeda halnya dengan apabila bank menunjuk beberapa perusahaan asuransi yang telah dipercaya oleh bank berdasarkan penilaian profesional, bank akan lebih mudah dalam membantu debitur melakukan penutupan asuransi, mengadakan banker’s clause dengan perusahaan asuransi tersebut, mengajukan klaim, dan sebagainya. Pada akhirnya, hal tersebut merupakan keuntungan bagi masing-masing pihak dalam memeroleh kepentingannya masing-masing. 39 40 Djoni S. Gazali dan Rachmadi Usman, Hukum Perbankan, 322. Ibid., 326. Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 E. KESIMPULAN Berdasarkan penelitian yang telah dilakukan, maka dapat disimpulkan beberapa hal sebagai berikut: • Bank harus mewajibkan debitur untuk menutup asuransi berdasarkan Surat Edaran Bank Indonesia No. 12/38/DPNP tanggal 31 Desember 2010 tentang Pedoman Penyusunan Standard Operating Procedure Administrasi Kredit Pemilikan Rumah Dalam Rangka Sekuritisasi, karena persyaratan dari KPR adalah skim asuransi jiwa dan asuransi kerugian. • Kedudukan bank sebagai penerima manfaat asuransi yang tertanggungnya adalah debitur telah sesuai dengan prinsip insurable interest, karena bank memiliki kepentingan yang dapat diasuransikan terhadap kedua objek pertanggungan, yaitu jiwa debitur dan rumah debitur. Kepentingan tersebut berdasarkan pada kepentingan bank atas pengembalian piutang dari debitur. • Bank tidak berhak untuk menunjuk satu perusahaan asuransi saja kepada debitur. Bank dapat dianggap melanggar prinsip kebebasan memilih penanggung apabila bank hanya menunjuk satu perusahaan asuransi untuk debitur. Oleh karenanya, agar bank tidak melanggar prinsip kebebasan memilih penanggung, maka bank harus melaksanakan Surat Edaran Bank Indonesia No. 12/35/DPNP tanggal 23 Desember 2010 yang mengharuskan bank untuk memberikan pilihan sekurang-kurangnya 3 perusahaan asuransi kepada debitur. F. SARAN • Mengingat bank berkepentingan untuk mendapat pembayaran piutang dan debitur berkepentingan agar ahli warisnya tidak terbebani dengan utang kepada bank, maka bank dan debitur harus bersama-sama membayar premi asuransi yang merupakan persyaratan dari setiap KPR. • Sebelum pelaksanaan akad kredit, bank harus menyebutkan dengan jelas perusahaanperusahaan asuransi apa saja yang dapat dipilih oleh debitur dan mengapa debitur perlu menutup asuransi untuk memperoleh KPR. Bank juga perlu menjelaskan mengenai Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 kredibilitas perusahaan tersebut agar calon debitur mengetahui perusahaan mana yang menurut penilaiannya mampu untuk menjadi penanggungnya. • Apabila debitur menemukan praktik yang mana suatu bank hanya menunjuk satu perusahaan asuransi, debitur tersebut dapat melaporkan ke Bank Indonesia. Terhadap Bank Indonesia harus mengawasi pelaksanaan berbagai peraturannya yang terkait dengan bancassurance ini dan menyediakan sarana pengaduan untuk debitur. G. KEPUSTAKAAN Ali, A. Hasymi. Pengantar Asuransi. Cet. 3. Jakarta: Bumi Aksara, 2002. Bank Indonesia, Lampiran Surat Edaran tentang Pedoman Penyusunan Standard Operating Procedure Administrasi Kredit Pemilikan Rumah Dalam Rangka Sekuritisasi, SE No. 12/38/DPNP tanggal 31 Desember 2010. ____________, Peraturan Bank Indonesia tentang Perubahan Atas Peraturan Bank Indonesia Nomor 5/8/PBI/2003 tentang Penerapan Manajemen Risiko Bagi Bank Umum, PBI No. 11/25/PBI/2009, LN Tahun 2009 No. 103, TLN No. 5029, Pasal 1 angka 5. ____________, Surat Edaran tentang Penerapan Manajemen Risiko pada Bank yang Melakukan Aktivitas Kerjasama Pemasaran dengan Perusahaan Asuransi (Bancassurance), SE No. 12/35/DPNP tanggal 23 Desember 2010. ____________, “Survei Harga Properti Residensial di Pasar Primer Triwulan I-2013”, http://www.bi.go.id/NR/rdonlyres/2C8DEF74-A438-4E38-AC72BEE0FFEEBAD0/29128/SHPRTWI2013.pdf (diakses pada 24 Mei 2013, pukul 10.02). Djumhana, Muhammad. Hukum Perbankan di Indonesia. Cet. 3. Bandung : PT. Citra Aditya Bakti, 2000. Gazali, Djoni S. dan Rachmadi Usman, Hukum Perbankan, Jakarta: Sinar Grafika, 2010. Indonesia, Undang-Undang tentang Usaha Perasuransian, UU No. 2 Tahun 1992, LN. Tahun 1992 No. 13, TLN No. 3467. ________, Undang-undang Perbankan, UU No. 10 Tahun 1998, LN Tahun 1998 No. 182, TLN No. 3790. Legalitas penunjukan…, Kristen Natalia, FH UI, 2013 Marzuki, Peter Mahmud. Penelitian Hukum. Jakarta: Kencana Permada Media Group. 2006. Prakoso, Djoko dan I Ketut Murtika. Hukum Asuransi Indonesia. Cet. 5. Jakarta: Rineka Cipta, 2004. Prawoto, Agus. Hukum Asuransi dan Kesehatan Perusahaan Asuransi Berdasarkan Risk Base Capital (RBC). Yogyakarta: Fakultas Ekonomi UGM, 2003. Simanjuntak, Emmy Pangaribuan. Hukum Pertanggungan (Pokok-pokok Pertanggungan Kerugian, Kebakaran dan Jiwa). Yogyakarta: Seksi Hukum Dagang Fakultas Hukum Universitas Gadjah Mada. 1975. Simanjuntak, Kornelius, Brian Amy Prastyo dan Myra R.B. Setiawan. Hukum Asuransi. Depok: Fakultas Hukum Universitas Indonesia, 2011. Sunggono, Bambang. Metode Penelitian Hukum. Jakarta: PT Raja Grafindo Persada, 2007. Usman, Rachmadi. Aspek-aspek Hukum Perbankan di Indonesia. Jakarta: PT Gramedia Pustaka Utama, 2001. Vaughan, Emmett J. dan Theresa Vaughan. Fundamentals of Risk and Insurance. 9th Edition. John Wiley Sons, Inc., 2003 Williams, C.Arthur Jr dan Richard M. Heins. Risk Management and Insurance. 6th ed. Mc. Graw-Hill Internatinal, 1989. Legalitas penunjukan…, Kristen Natalia, FH UI, 2013