Investasi Bodong - Adiwarman Karim

advertisement

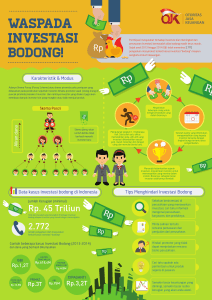

Investasi Bodong Written by Administrator Wednesday, 27 March 2013 13:48 - Last Updated Wednesday, 27 March 2013 13:54 Republika | Senin, 18 Maret 2013 Investasi selalu mengandung risiko untung dan risiko rugi. Perusahaan yang menjual produk investasi harus diawasi dengan ketat oleh otoritas untuk menghindari berbagai jenis penipuan. Di seluruh dunia, otoritas yang mengawasi perusahaan yang menjual produk investasi selalu mengatur paling tidak tiga aspek. Aspek pertama pada tataran korporasi. Aspek ini paling tidak terdiri dari tiga hal. Pertama, kecukupan modal minimum. Kedua, batasan portofolio investasi. Ketiga, pemisahan rekening perusahaan dan rekening nasabah. Pengaturan aspek ini dimaksudkan untuk mencegah kejahatan korporasi (corporate crime). Aspek kedua pada tataran pengelola perusahaan. Aspek ini paling tidak terdiri dari tiga hal juga. Pertama, kompetensi manajemen berupa pengalaman dan keahlian. Kedua, integritas pengurus berupa jejak rekam yang tidak tercela. Ketiga, tata kelola pengelolaan yang baik dan transparan. Pengaturan aspek ini dimaksudkan untuk mencegah kejahatan pimpinan perusahaan (white collar crime). Aspek ketiga pada tataran pelaksana lapangan perusahaan. Aspek ini terdiri dari tiga hal. Pertama, pengenalan selera risiko nasabah (risk appetite). Kedua, pengetahuan tenaga penjual akan produk investasi yang dijualnya. Ketiga, transparansi dalam menjelaskan risiko investasi. Pengaturan aspek ini dimaksudkan untuk mencegah kejahatan tenaga pelaksana (blue collar crime). Persoalan mulai muncul ketika produk-produk investasi berkembang demikian cepat dan mencari celah-celah regulasi sehingga produk-produk tersebut tidak berada dalam yurisdiksi otoritas-otoritas yang selama ini bertugas mengawasi perusahaan yang menjual produk investasi. Contoh yang paling anyar adalah kasus investasi emas bodong. Tahun lalu Malaysia dan Singapura dikejutkan dengan skandal besar investasi emas bodong. The Gold Guarantee Malaysia (TGG-M) dan Asia Pacific Bullion yang berbasis di Singapura dikejutkan dengan kaburnya pemimin perusahaan itu, Lee Song Teck. Geneva Singapura juga melakukan hal yang sama, pemimpinnya, Leow Wee Khong, tidak diketahui keberadaanya. Bank Sentral Singapura memasukkan tiga perusahaan itu dalam Daftar Waspada Investasi Perusahaan Tidak Berijin. 1/4 Investasi Bodong Written by Administrator Wednesday, 27 March 2013 13:48 - Last Updated Wednesday, 27 March 2013 13:54 Bank Sentral Malaysia melakukan hal yang sama untuk Geneva Malaysia, Pageantry Gold, Caesar Gold, Worldwide Far East dan Bestino. Sebagai taktik pemasarannya, salah satu perusahaan itu malah mengaku model penjualan emasnya telah disetujui oleh Bank Sentral, sesuai dengan prinsip syariah dan mempunyai Dewan Pengawas Syariah, bahkan menampilkan foto mantan Perdana Menteri Malaysia untuk meyakinkan calon nasabahnya. Tiga pemimpin Geneva, Marcus Yee Yuen Seng, Ng Poh Weng, Chin Wai Leong disangkakan telah melakukan praktek bank gelap, pencucian uang dan penghindaran pajak oleh Bank Sentral Malaysia. Tiga orang ini juga menjadi pemimpin Geneva Singapura. Perusahaan-perusahaan investasi emas bodong ini bersembunyi di celah regulasi yang belum mengatur penjualan produk investasi emas berkedok penjualan emas. Mekanisme bisnis mereka adalah menjual emas dengan harga 20-25% diatas harga pasar. Katakan saja harga pasar Rp 500 ribu puriah per gram, dijual Rp 600 ribu per gram. Nasabah mendapat dua hal untuk kelebihan harga itu. Pertama, nasabah dapat diskon harga 2,5% per bulan dari harga beli emas. Kedua, pada akhir periode kontrak nasabah dapat jaminan pembelian kembali emas seharga harga belinya. Selisih harga emas itulah yang menyebabkan perusahaan sejenis ini tidak dapat dikategorikan sebagai perusahaan penjual emas, tapi masuk dalam kategori perusahaan yang menjual produk investasi. Selisih harga emas itulah yang berpotensi menjadi money game atau dikenal luas sebagai sistem ponzi. Itu pula yang dijadikan alasan Bank Sentral Malaysia mengenakan sangkaan “penghimpunan dana masyarakat secara ilegal”. Dalam prakteknya, bahkan sebagian besar transaksi tidak terjadi penyerahan fisik emas, atau hanya sebagian kecil emas yang diserahkan fisiknya, atau terjadi selisih waktu antara penyerahan uang dengan penyerahan fisik emas. Model bisnis yang persis sama kemudian ditawarkan di Indonesia. Salah satu perusahaan bahkan menggunakan taktik pemasaran yang persis sama. Dengan menyalah-gunakan rekomendasi Dewan Syariah Nasional MUI yang seharusnya digunakan untuk mengurus kelengkapan ijin legalitas dari otoritas yang berwenang, namun digunakan untuk kepentingan pemasaran mengelabui calon nasabah. Juga menampilkan foto Ketua DPR dan Ketua MUI untuk tujuan yang sama. Setelah itu, giliran Indonesia dikejutkan dengan skandal yang sama, kaburnya pemilik PT GTIS warga negara Malaysia, Michael Han Cun Ong, Edward C.H. Ho, sedangkan Dato Zahari Sulaiman sebagai komisarisnya. Kesadaran otoritas keuangan akan adanya celah regulasi ini, terlihat dari munculnya berbagai 2/4 Investasi Bodong Written by Administrator Wednesday, 27 March 2013 13:48 - Last Updated Wednesday, 27 March 2013 13:54 regulasi di beberapa negara tentang investasi emas. Cina bahkan sejak tahun 1949 melarang penjualan produk investasi emas oleh swasta, baru sejak tahun 2002 diijinkan bertahap dengan aturan yang ketat. Amerika Serikat juga telah melarang semua produk investasi emas dalam bentuk produk derivatif emas dan perak kepada investor ritel. Bank Sentral India juga membuat regulasi tentang hal yang sama. Otoritas Malaysia dan Singapura memasukkannya kedalam yurisdiksi mereka sebagai kegiatan shadow banking. Itu sebabnya ketika GTIS meminta rekomendasi DSN MUI untuk kelengkapan dokumen mengurus legalitas ijin, DSN MUI memberikan sederet ketentuan dan syarat yang harus dipenuhi. Diantara yang terpenting adalah harusnya adanya penyerahan uang dan fisik emas secara tunai pada saat yang bersamaan. Memahami adanya perbedaan harga pembelian emas dengan harga pasar, yang memasukkan perusahaan ini sebagai perusahaan yang menjual produk investasi, DSN MUI mengarahkan perusahaan ini mengurus legalitas ijinnya ke Badan Pengawas Perdagangan Berjangka Komoditi (Bappebti). OJK tidak menjadi pilihan karena yurisdiksinya tidak mencakup produk investasi berbasis komoditi. Ada dua alasan DSN MUI mengarahkannya ke Bappebti. Pertama, UU No.10 tahun 2011 tentang Perdagangan Berjangka Komoditi telah mengakomodir produk syariah. Kedua, DSN MUI telah bekerjasama dengan Bursa Berjangka Jakarta (BBJ) untuk produk syariah berdasarkan Fatwa DSN No. 82 tahun 2011. Hal ini sangat penting karena model bisnis seperti yang ditawarkan GTIS ini memang belum dikenal dalam yurisdiksi Bappebti, BBJ, dan berbeda dengan yang digariskan dalam Fatwa No. 82. GTIS bermain di celah regulasi yang ada. Tidak masuk yurisdiksi Bank Indonesia, OJK, maupun Bappebti. Yurisdiksi penjualan fisik emas juga tidak karena adanya perbedaan harga beli emas dengan harga pasar, ada diskon bulanan, ada kontrak, ada buy back guarantee. DSN MUI jelas bukan otoritas yang memiliki yurisdiksi. DSN MUI diberi wewenang oleh UU Perseroan Terbatas untuk memberikan rekomendasi syariah yang diperlukan dalam mengurus ijin usaha bagi perusahaan yang akan menawarkan produk berbasis syariah. Bank Indonesia sebagai otoritas yang mengatur micro-prudential khususnya bidang perbankan, memang tidak memiliki wewenang untuk mengatur perusahaan non-bank seperti GTIS. Namun bila GTIS melakukan kegiatan shadow banking tentu masuk dalam ranah BI. Sebagai otoritas macro-prudential yang mencakup otoritas moneter dan sistem pembayaran, jelas berkepentingan dengan cadangan emas dan cadangan devisa, dan tentunya perdagangan emas dan valas. 3/4 Investasi Bodong Written by Administrator Wednesday, 27 March 2013 13:48 - Last Updated Wednesday, 27 March 2013 13:54 Oleh : Adiwarman A. Karim 4/4