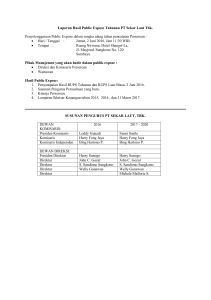

PT Solusi Tunas Pratama Tbk

advertisement