pratama pendapatan tetap sbn

advertisement

Lap o r an Kin er ja Reksa Dan a

PRATAMA PENDAPATAN TETAP SBN

Juni 2017

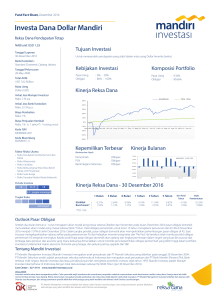

TUJUAN INVESTASI

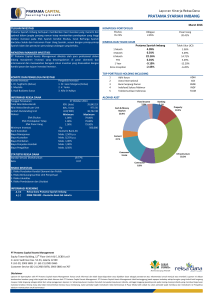

KOMPOSISI PORTFOLIO

Pratama Pendapatan Tetap SBN bertujuan untuk memberikan perndapatan yang

optimal dan stabil dalam jangka panjang melalui Efek Bersifat Utang yang

berpendapatan tetap serta dapat berinvestasi pada Efek bersifat Ekuitas dan/atau

instrumen Pasar Uang.

Fixed Income

71.4%

Equities

24.1%

MENGENAI MANAJER INVESTASI

PT Pratama Capital Assets Management dikelola oleh para profesional dalam

bidang manajemen investasi yang berpengalaman di pasar domestik dan

internasional dan menawarkan beragam solusi investasi yang disesuaikan dengan

kondisi pasar dan tujuan investasi Investor.

Cash & others

4.5%

0.0%

10.0%

20.0%

30.0%

40.0%

50.0%

60.0%

70.0%

80.0%

KOMITE DAN PENGELOLA INVESTASI

Komite Investasi

1. Dr. Sugiharto (Ketua)

2. Mustofa

3. Rudi Budianto Surya

4. John Budiharsana

Pengelola Investasi

1. Dr. Iwan Margana (Ketua)

2. Yanto

3. Alfa Sri Aditya

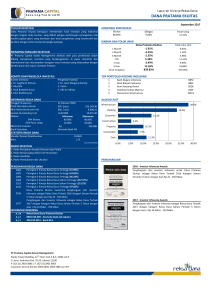

KINERJA DAN TOLOK UKUR

Reksa Dana

0.77%

1.68%

1 Month

3 Month

Tolok Ukur (SBN+ Index*)

1.10%

3.21%

INFORMASI REKSA DANA

Total Nilai Aktiva Bersih

Nilai Aktiva Bersih per Unit

Jumlah Outstanding Unit

Alokasi

Efek Utang RI

Efek Ekuitas

Efek Pasar Uang

Minimum Investasi

Bank Kustodian

Biaya Manajemen

Biaya Kustodian

IDR. (Juta)

IDR. / Unit

Unit('000)

Minimum

80.00%

0.00%

0.00%

Rp

Bank Central Asia

Maks. 1,00% p.a.

Maks. 0,20% p.a.

15,161.57 9 * SBN+ Index constructed based on 20% JCI + 80% IBPA INDObex Govt Return

1,047.03 #

14,480.57 # GRAFIK PERFORMA

Maximum

4.00%

100.00%

3.50%

20.00%

20.00%

3.00%

500,000

2.50%

2.00%

1.68%

1.50%

1.00%

1.10%

0.77%

#

# 0.50%

0.00%

1 Month

3 Month

RISIKO INVESTASI

1. Risiko Perubahan Kondisi Ekonomi dan Politik

2. Risiko Berkurangnya Nilai Unit Penyertaan

3. Risiko Likuiditas

4. Risiko Pembubaran dan Likuidasi

INFORMASI REKENING

A/N

A/C

Reksa Dana Pratama Pendapatan Tetap SBN

206.312.2912 - Bank Central Asia

PT Pratama Capital Assets Management

Equity Tower Building, 12th Floor Unit A & E, SCBD Lot.9

Jl. Jend. Sudirman Kav. 52-53, Jakarta 12190

P. (62-21) 2903 5885 | F. (62-21) 2903 5865

Customer Service (62-21) 2903 5878, 2903 5885 ext 707

Reksa Dana

Tolok Ukur (SBN+ Index*)

3.21%

Lap o r an Kin er ja Reksa Dan a

PRATAMA PENDAPATAN TETAP SBN

Juni 2017

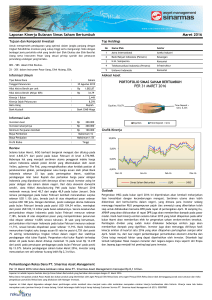

ULASAN PASAR MODAL

Pasar keuangan global pada bulan Juni terus melanjutkan kenaikan. Pasar saham negara maju (MSCI World Index ) mengalami kenaikan 0,2%,

sementara pasar saham negara berkembang (MSCI Emerging Markets Index ) mengalami kenaikan 0,5%. Dollar Index terus menurun (-1,3%),

sementara US 10 years yield meningkat 10 bps ke 2,3%. Harga-harga komoditas menunjukkan performa beragam, Newcastle Coal mengalami

kenaikan 10,3% dan nikel mengalami kenaikan 4,7%. Namun timah mengalami penurunan -1,7%; brent oil -4,8%; dan CPO -5,6%.

Ekonomi dunia tetap berada dalam mode ekspansi di kuartal kedua. Pada bulan Mei, JP Morgan Global Composite PMI tetap berada di atas 50

(53,7), menunjukkan ekspansi di sektor manufaktur maupun sektor jasa. Di China, moderasi dalam aktivitas pabrik diimbangi oleh sektor jasa (China

Caixin Manufacturing PMI 49,6, Services PMI 52,8). Di US, Markit Composite PMI masih berada di area ekspansif di 53,6. Di Eropa, Markit Eurozone

PMI Composite Output Index berada di 56,8. Menurut laporan World Bank Global Economic Prospects yang dirilis Juni 2017, pertumbuhan ekonomi

global akan menguat menjadi 2,7% pada 2017, dari 2,4% di 2016. Pertumbuhan Negara maju akan meningkat menjadi 1,9% dari 1,7%; sementara

negara berkembang menjadi 4,1% dari 3,5%.

Bank Indonesia mengatakan bahwa mereka memperhatikan dampak potensial pengurangan ukuran neraca The Fed yang diperkirakanakan dimulai

akhir tahun ini. Langkah ini secara efektif menurunkan jumlah uang beredar di AS dan akibatnya mempengaruhi likuiditas global. BI memperkirakan

resiko terhadap rupiah belum mereda. Kami melihat salah satu kunci positif bagi Rupiah sejauh ini adalah current account deficit yang berada di 1%

dari PDB di 1Q17, tingkat ini diekspektasi akan melebar di akhir tahun. Namun kenaikan rating oleh S&P dapat memberi momentum untuk FDI terus

meningkat ke Indonesia dan mengurangi resiko eksternal. Pada 15 Juni, World Bank merilis laporan Indonesia Economic Quarterly dimana di

dalamnya terdapat saran bagi pemerintah Indonesia untuk kembali merevisi daftar negatif investasi untuk lebih memperbesar lagi FDI ke Indonesia.

Imbal hasil surat utang pemerintah dengan tenor 10 tahun berada di level 6,8%, atau turun 12 bps dibanding bulan sebelumnya. Sementara imbal

hasil surat utang pemerintah 15 tahun mengalami penurunan 3 bps dan 20 tahun mengalami penurunan 7 bps. Imbal hasil surat utang pemerintah

dengan tenor 5 tahun mengalami penurunan 4 bps. Selama Juni, dana asing masuk USD 630 juta ke obligasi Indonesia.

PANDANGAN INVESTASI

Sesuai ekspektasi pasar, FOMC menaikkan target Fed Funds Rate sebesar 25 basis poin menjadi 1,00% -1,25%. Sebagai tambahan, the Fed menyusun

sebuah rencana untuk mulai menormalisasi neraca keuangannya dan mengungkapkan bahwa rata-rata anggota FOMC mempunyai ekspektasi adanya

satu kenaikan suku bunga lagi di tahun 2017. Tingkat inflasi di US yang menurun menjadi 1,9% yoy di bulan Mei, dari puncak 2,7% di Februari,

menunjukkan tingkat pertumbuhan yang moderat. Hal ini turut menjelaskan mengapa yield US Treasury 10 tahun telah mereda dari rata-rata bulan

Maret 2017 2,48% menjadi rata-rata 2,18% pada bulan Juni. Kurva imbal hasil telah melandai seiring dengan komentar dari Fed yang

mengindikasikan kenaikkan suku bunga.

Harga minyak mentah kembali melemah pada Juni ini karena kelebihan pasokan minyak global tidak berkurang secepat yang diperkirakan. Produksi

crude oil US naik menjadi 9,35 juta barel per hari, mendekati tingkat produsen utama Rusia dan Arab Saudi. Brent oil sempat turun ke USD 44,8 per

barrel sebelum mengakhiri bulan di USD 47,9 per barrel. Kami memperkirakan harga minyak akan berada pada level saat ini. Di akhir bulan Juni,

presiden ECB Mario Draghi mengatakan bahwa telah terlihat penguatan pertumbuhan di kawasan euro. Draghi mengatakan bahwa ECB dapat

menyesuaikan alat kebijakannya selama ini yaitu suku bunga di bawah nol dan pembelian obligasi (quantitative easing ), karena prospek ekonomi

telah membaik di Eropa.

Dari dalam negeri, inflasi bulan Juni berada pada level 4,37% yoy, atau 0,69% mom, dan 2,35% ytd. Kelompok barang transpor, komunikasi, dan jasa

keuangan mengalami inflasi tertinggi yaitu 1,27% mom. Bank Indonesia mempertahankan 7 DRRR di 4,75%, sejalan perkiraan konsensus. Tekanan

inflasi tetap menjadi pusat perhatian BI, terutama pada potensi passthrough penyesuaian harga administrasi. Sementara data neraca perdagangan

Mei menunjukkan pertumbuhan ekspor 24,1% yoy dan pertumbuhan impor 24,0% yoy. Surplus tercatat USD 474 juta di Mei atau USD 3 miliar di

5M17.

Melihat situasi global yang masih diwarnai oleh akselerasi pertumbuhan global yang gradual serta pengetatan moneter yang gradual, membuat kami

masih optimis akan prospek aset-aset emerging market. Melihat tren inflasi dan mata uang Indonesia yang masih terkendali, peningkatan

pertumbuhan PDB, fokus pemerintah di perbaikan infrastruktur, peningkatan kualitas aset perbankan, serta volatilitas harga komoditas; sektor

pilihan kami masih di perbankan, properti, infrastruktur, dan konstruksi.

PT Pratama Capital Assets Management

Equity Tower Building, 12th Floor Unit A & E, SCBD Lot.9

Jl. Jend. Sudirman Kav. 52-53, Jakarta 12190

P. (62-21) 2903 5885 | F. (62-21) 2903 5865

Customer Service (62-21) 2903 5878, 2903 5885 ext 707

Disclaimer

Laporan ini dipersiapkan oleh PT Pratama Capital Assets Management hanya untuk informasi dan tidak dapat digunakan atau dijadikan dasar sebagai penawaran atau rekomendasi untuk menjual atau membeli. Laporan ini dibuat

berdasarkan keadaan yang telah terjadi dan telah disusun oleh PT Pratama Capital Assets Management. PT Pratama Capital Assets Management tidak bertanggung jawab apapun terhadap setiap kerugian yang timbul baik langsung

maupun tidak langsung sebagai akibat dari setiap penggunaan laporan ini. Setiap keputusan investasi haruslah merupakan keputusan individu, sehingga tanggung jawabnya ada pada masing-masing individu yang membuat

keputusan investasi tersebut. Kinerja masa lalu tidak mencerminkan kinerja masa mendatang. Calon pemodal wajib memahami risiko berinvestasi di Pasar Modal oleh sebab itu calon pemodal wajib membaca dan memahami isi

Prospektus sebelum memutuskan untuk berinvestasi