shopping bag

advertisement

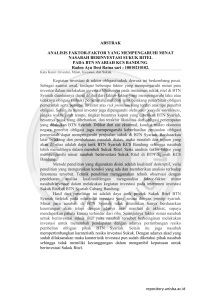

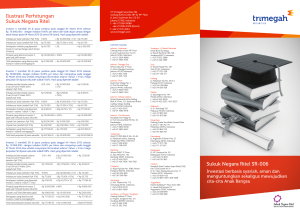

sukuk ritel INVESTASI RAKYAT PENUH MANFAAT Direktorat Pembiayaan Syariah Direktorat Jenderal Pengelolaan Utang Gedung A.A. Maramis II Lt. 6 Jl. Lapangan Banteng Timur No. 1 - 4 Jakarta 10710 Telepon (021) 351 6296, 344 9230 ext. 2600 - 2601 Faksimili (021) 351 0727 Website http://www.dmo.or.id 6. Memberikan kesempatan kepada masyarakat untuk berpartisipasi serta mendukung pembiayaan pembangunan nasional. Pengertian Surat Berharga Syariah Negara Ritel (Sukuk Ritel) adalah surat berharga negara yang diterbitkan berdasarkan prinsip syariah sebagai bukti atas bagian penyertaan terhadap Aset Surat Berharga Syariah Negara, yang dijual kepada individu atau perseorangan Warga Negara Indonesia melalui Agen Penjual, dengan volume minimum yang telah ditentukan. Dasar Hukum 1. Undang-Undang Nomor 19 Tahun 2008 tentang Surat Berharga Syariah Negara. 2. Peraturan Pemerintah Nomor 56 Tahun 2008 tentang Perusahaan Penerbit Surat Berharga Syariah Negara. 7. Pembayaran imbalan dan nilai nominal dilakukan secara tepat waktu dan online ke dalam rekening tabungan investor. Risiko Investasi pada SUKUK RITEL Investasi Sukuk Ritel pada prinsipnya merupakan investasi yang bebas dari risiko gagal bayar (yaitu kegagalan Pemerintah untuk membayar imbalan dan nilai nominal kepada investor). Sedangkan pada transaksi di pasar sekunder dimungkinkan adanya risiko pasar berupa capital loss akibat harga jual Sukuk Ritel yang lebih rendah dibandingkan harga belinya. Risiko capital loss ini dapat dihindari dengan cara tidak menjual Sukuk Ritel sampai dengan jatuh tempo. Persyaratan Investasi pada SUKUK RITEL 3. Peraturan Pemerintah Nomor 57 Tahun 2008 tentang Pendirian Perusahaan Penerbit Surat Berharga Syariah Negara Indonesia. 1. Individu atau perseorangan Warga Negara Indonesia yang dibuktikan dengan Kartu Tanda Penduduk (KTP)/Surat Izin Mengemudi (SIM). 4. Peraturan Menteri Keuangan Nomor 218 Tahun 2008 tentang Penerbitan dan Penjualan Surat Berharga Syariah Negara Ritel di Pasar Perdana Dalam Negeri. 2. Investasi minimum Rp 5.000.000,00 (lima juta rupiah) dan kelipatan Rp 5.000.000,00 (lima juta rupiah). 5. Fatwa Dewan Syari’ah Nasional Nomor 69/DSN-MUI/VI/2008 tentang Surat Berharga Syariah Negara. 6. Fatwa Dewan Syari’ah Nasional Nomor 70/DSN-MUI/VI/2008 tentang Metode Penerbitan Surat Berharga Syariah Negara. 7. Fatwa Dewan Syari’ah Nasional Nomor 71/DSN-MUI/VI/2008 tentang Sale and Lease Back. 8. Fatwa Dewan Syari’ah Nasional Nomor 72/DSN-MUI/VI/2008 tentang Surat Berharga Syariah Negara Ijarah Sale and Lease Back. Tujuan Penerbitan SUKUK RITEL Sukuk Ritel diterbitkan dengan tujuan membiayai anggaran negara, diversifikasi sumber pembiayaan, memperluas basis investor, mengelola portofolio pembiayaan negara, dan menjamin tertib administrasi pengelolaan Barang Milik Negara. Manfaat atau Keuntungan Investasi pada SUKUK RITEL Prosedur Investasi pada SUKUK RITEL 1.Investasi di Pasar Perdana • Membuka rekening tabungan di salah satu bank umum (bank umum syariah/bank umum konvensional) dan rekening surat berharga di salah satu sub-registry. • Mengisi formulir pemesanan dari Agen Penjual yang ditunjuk oleh Pemerintah dengan melampirkan fotokopi KTP/SIM. • Menerima pengembalian sisa dana dalam hal jumlah pemesanan tidak seluruhnya dimenangkan. sukuk > Investor A membeli Sukuk Ritel di Pasar Perdana sebesar Rp 10.000.000,00 dengan nilai indikatif imbalan 12% dan tidak dijual sampai jatuh tempo, maka hasil yang diperoleh adalah: 2.Investasi di Pasar Sekunder • Pembelian SUKUK RITEL yang dilakukan dengan mekanisme bursa harus melalui Perusahaan Efek. • Pembelian SUKUK RITEL yang dilakukan dengan mekanisme non-bursa (over the counter) dapat melalui Perusahaan Efek, Bank Umum Syariah dan Bank Umum Konvensional. >> • Imbalan = 12 % x Rp 10.000.000,00 x 1/12 • Nilai Nominal pada saat jatuh tempo • Total yang diperoleh pada saat jatuh tempo = Imbalan + Nilai Nominal = Rp 10.100.000,00 = Rp 100.000,00 setiap bulan sampai dengan jatuh tempo = Rp 10.000.000,00 2.Harga Premium Investor B membeli Sukuk Ritel di Pasar Perdana sebesar Rp 10.000.000,00 dengan kupon 12% dan dijual di Pasar Sekunder dengan harga 105%, maka hasil yang diperoleh adalah : • Memperoleh hasil penjatahan Pemerintah dari Agen Penjual sesuai dengan ketentuan yang berlaku. 2. Bagi Investor syariah, investasi ini tidak bertentangan dengan prinsip-prinsip syariah, sehingga selain aman juga menentramkan. 5. Dapat diperdagangkan di pasar sekunder sesuai dengan harga pasar, sehingga investor berpotensi mendapatkan capital gain di pasar sekunder. Ilustrasi Perhitungan Hasil Investasi SUKUK RITEL 1.Harga Par • Menyetor dana tunai ke rekening khusus Agen Penjual dan menyampaikan bukti setor dana kepada Agen Penjual sesuai dengan jumlah pemesanan. • Menerima bukti kepemilikan Sukuk Ritel dari Agen Penjual. 4. Prosedur pembelian dan penjualan yang mudah dan transparan. Pemerintah melalui Bank Indonesia mentransfer dana tunai sebesar jumlah pembayaran imbalan dan/atau nilai nominal Sukuk Ritel ke sub-registry. Selanjutnya sub-registry mentransfer dana tunai ke rekening tabungan investor pada tanggal jatuh tempo pembayaran imbalan dan/atau nilai nominal Sukuk Ritel. Pihak yang tercatat sebagai pemegang Sukuk Ritel pada sub-registry dalam 2 (dua) hari kerja sebelum tanggal pembayaran imbalan dan atau nilai nominal Sukuk Ritel berhak atas imbalan dan/atau nilai nominal Sukuk Ritel. 3. Mempunyai rekening tabungan di salah satu bank umum (bank umum syariah/ bank umum konvensional) dan rekening surat berharga di salah satu subregistry. 1. Investasi yang aman, karena pembayaran imbalan dan nilai nominalnya dijamin oleh Undang-Undang. 3. Investor memperoleh imbalan yang lebih tinggi dari tingkat imbalan yang diberikan oleh perbankan. Imbalan bersifat tetap dan dibayarkan setiap bulan sampai dengan jatuh tempo. Mekanisme Pembayaran Imbalan dan Nilai Nominal • Imbalan = 12 % x Rp10.000.000,00 x 1/12 • Capital Gain = Rp 10.000.000,00 x (105-100)% = Rp 500.000,00 • Nilai Nominal yang diterima saat dijual Rp 10.500.000,00 yang berasal dari Nilai Nominal SUKUK RITEL sebesar • Total yang diperoleh pada saat dijual = Imbalan + Nilai Nominal pada saat dijual = Rp 10.600.000,00 = Rp 100.000,00 setiap bulan sampai dengan saat dijual =Rp 10.000.000,00 + Capital Gain. 3.Harga Discount Investor C membeli Sukuk Ritel di Pasar Perdana sebesar Rp10.000.000,dengan kupon 12% dan dijual di Pasar Sekunder dengan harga 95%, maka hasil >>> yang diperoleh adalah: • Imbalan = 12 % x Rp 10.000.000,00 x 1/12 • Capital Loss • Jl. Lapangan Banteng Timur 1-4, = Rp 100.000,00 setiap bulan sampai dengan saat dijual Jakarta 10710 = Rp 10.000.000,00 x (95%-100%) Fax. 021 - 3510727 = - Rp 500.000,00 E-Mail [email protected]; Nilai Nominal yang diterima saat dijual Rp 9.500.000,00 yang berasal dari Nilai Nominal Sukuk Ritel sebesar • Gedung A. A. Maramis II Lantai 6, Telp. 021 - 3516296 (hunting) Website www.dmo.or.id =Rp 10.000.000,00 + Capital Loss. Total yang diperoleh pada saat dijual = Imbalan + Nilai Nominal pada saat dijual = Rp 9.600.000,00 POKOK-POKOK KETENTUAN SURAT BERHARGA SYARIAH NEGARA RITEL Catatan: • Ilustrasi di atas belum memperhitungkan biaya-biaya transaksi dan pajak. Obligor • Transaksi penjualan di Pasar Sekunder dengan asumsi penjualan terjadi pada saat pembayaran Imbalan, sehingga tidak memperhitungkan accrued yang ada. Penerbit : Perusahaan Penerbit SBSN Akad : Ijarah Sale and Lease Back Harga per Unit : At Par (100%) Nominal per unit : Rp 1.000.000,00 Tenor : 3 tahun Satuan Pembelian : Rp 5.000.000,00 dan kelipatannya, dan tidak ada jumlah maksimum pembelian. Perdagangan : Dapat diperdagangkan pada bursa dimana Sukuk Ritel ini didaftarkan Imbalan : Fixed coupon, ditentukan di awal akad (predetermined), dan dibayarkan secara periodik setiap bulan. Nominal Pelunasan : • At Par (100%), Kustodian : Anggota sub-registry (Bank Central Asia, Bank Internasional Indonesia, Bank Mandiri, Bank Negara Indonesia 1946, Bank CIMB Niaga, Bank Rakyat Indonesia, Citibank NA, Deutsche Bank, HSBC, Standard Chartered Bank, Bank Permata, Kustodian Sentral Efek Indonesia (KSEI). Agen Penjual : Bank Umum (bank umum syariah/bank uum konvensional) dan Perusahaan Efek yang ditunjuk Pemerintah Penatausahaan 1. Pencatatan kepemilikan dilakukan secara elektronik (scripless). Sebagaimana diamanatkan dalam Undang-Undang Nomor 19 tahun 2008, kegiatan penatausahaan yang mencakup antara lain kegiatan pencatatan kepemilikan, kliring dan setelmen, serta agen pembayar imbalan dan nilai nominal Sukuk Ritel dilaksanakan oleh Bank Indonesia (BI). Selanjutnya BI telah menunjuk 12 sub-registry untuk membantu pelaksanaan penatausahaan tersebut. 2. Daftar sub-registry yang telah ditunjuk oleh BI adalah Bank Central Asia, Bank Internasional Indonesia, Bank Mandiri, Bank Negara Indonesia 1946, Bank CIMB Niaga, Bank Rakyat Indonesia, Citibank NA, Deutsche Bank, HSBC, Standard Chartered Bank, Bank Permata, Kustodian Sentral Efek Indonesia (KSEI). 3. Biaya atas Kegiatan Penatausahaan yang dibebankan pada investor tergantung pada kebijakan masing-masing sub-registry. Sebagai contoh, biaya penyimpanan (safe keeping fee) pada “Sub-Registry X” adalah sebesar 0,005% per tahun dari jumlah nilai nominal investasi Sukuk Ritel yang dibayar setiap bulan. Untuk Informasi lebih lanjut hubungi: DEPARTEMEN KEUANGAN REPUBLIK INDONESIA DIREKTORAT JENDERAL PENGELOLAAN UTANG DIREKTORAT PEMBIAYAAN SYARIAH sukuk >>>> : Pemerintah Republik Indonesia Buyback : Pemerintah dapat membeli kembali Sukuk Ritel sebelum jatuh tempo pada harga pasar Target Investor : Individu (perseorangan) >>>>> SUKUK RITEL S U R AT B E R H A R G A S YA R I A H N E G A R A R I T E L Direktorat Pembiayaan Syariah Direktorat Jenderal Pengelolaan Utang Gedung A.A. Maramis II Lt. 6 Jl. Lapangan Banteng Timur No. 1 - 4 Jakarta 10710 Telepon (021) 351 6296, 344 9230 ext. 2600 - 2601 Faksimili (021) 351 0727 Website http://www.dmo.or.id 1. Apakah yang dimaksud dengan Surat Berharga Syariah Negara (SBSN) atau Sukuk Negara? Yaitu surat berharga yang diterbitkan berdasarkan prinsip syariah, sebagai bukti atas bagian penyertaan terhadap Aset SBSN, baik dalam mata uang rupiah maupun valuta asing. 2. Apakah yang dimaksud dengan Sukuk Negara Ritel? Yaitu Surat Berharga Negara yang diterbitkan berdasarkan prinsip-prinsip syariah yang diperuntukkan bagi investor individu. 3. Apakah dasar hukum penerbitan Sukuk Negara Ritel? Undang-Undang Nomor 19 tahun 2008 tentang Surat Berharga Syariah Negara. 4. Apakah yang membedakan antara Sukuk Negara Ritel dengan Surat Berharga Syariah Negara (SBSN) seri IFR-001 dan IFR-002 SBSN seri IFR-001 dan IFR-002 diperuntukkan bagi investor institusi dengan nilai pembelian minimal Rp1 miliar. Sedangkan Sukuk Negara Ritel diperuntukkan bagi investor individu dengan nilai minimal pembelian Rp 5 juta dan kelipatannya. 5. Apakah persamaan dan perbedaan Sukuk Negara Ritel dengan Obligasi Negara Ritel Indonesia (ORI)? Persamaan: • Sukuk Negara Ritel dan ORI merupakan Surat Berharga Negara yang diperuntukkan bagi investor ritel. • Sukuk Negara Ritel dan ORI merupakan bukti investasi masyarakat kepada pemerintah. • Baik Sukuk Ritel maupun ORI pembayaran bunga/imbalan dan pelunasan/ pembelian kembali dijamin oleh Pemerintah. Perbedaan: • ORI adalah pinjaman modal dari masyarakat kepada Pemerintah, sedangkan Sukuk Negara Ritel adalah bentuk penyertaan modal masyarakat atas bagian dari aset Sukuk Negara Ritel yang dijadikan obyek transaksi. sukuk sukuk 6. Apakah bentuk transaksi yang digunakan dalam Sukuk Negara Ritel tahun 2009? 13. Apakah keuntungan berinvestasi pada Sukuk Negara Ritel? Bentuk transaksi yang digunakan adalah Ijarah Sale and Lease Back. Transaksi ini diawali dengan penjualan (sale) hak manfaat atas Barang Milik Negara kepada investor yang melalui Perusahaan Penerbit SBSN (SPV), kemudian investor melalui SPV menyewakan kembali (lease back) kepada Pemerintah. Sewa yang dibayarkan oleh Pemerintah merupakan imbal hasil yang diterima oleh investor. 7. Apakah yang dimaksud dengan Aset Sukuk Negara Ritel? Adalah Barang Milik Negara (BMN) yang menjadi obyek transaksi atau dasar penerbitan SBSN atau Sukuk Negara Ritel. 1. Harga Par Keuntungannya yang diperoleh diantaranya adalah: • investasi ini dijamin pembayaran Imbalan dan Nilai Nominalnya oleh Pemerintah Investor A membeli Sukuk Negara Ritel di Pasar Perdana sebesar Rp 10.000.000,00 dengan nilai indikatif imbalan 12% dan tidak dijual sampai jatuh tempo, maka hasil yang diperoleh adalah: • Imbalan • bagi investor syariah, investasi ini tidak bertentangan dengan prinsip-prinsip syariah, sehingga selain aman juga menentramkan • Imbalan yang diperoleh lebih tinggi bila dibandingkan dengan rata-rata tingkat bunga deposito bank BUMN • Nilai Nominal pada saat jatuh tempo • Total yang diperoleh pada saat jatuh tempo = Imbalan + Nilai Nominal = Rp 10.100.000,00 • Berpotensi memperoleh capital gain • Dapat diperdagangkan di pasar sekunder 8. Siapa yang menerbitkan Sukuk Negara Ritel? • Memberikan kesempatan kepada masyarakat untuk turut serta mendukung pembiayaan pembangunan nasional. Perusahaan Penerbit SBSN yaitu badan hukum yang didirikan berdasarkan UndangUndang Nomor 19 Tahun 2008 tentang SBSN, khusus untuk melaksanakan kegiatan penerbitan SBSN 14. Bagaimana cara membeli Sukuk Negara Ritel di Pasar Perdana? 9. Apakah tujuan penerbitan Sukuk Negara Ritel? Prosedur pembelian Sukuk Negara Ritel di Pasar Perdana adalah: 2. membuka rekening dana (jika diperlukan) pada salah satu bank umum dan rekening surat berharga (jika diperlukan) pada salah satu subregistry; • Diversifikasi investor dan instrumen • Memberikan akternatif instrumen ritel berbasis syariah bagi investor 3. menyediakan dana yang cukup sesuai jumlah pesanan untuk pembelian Sukuk Negara Ritel melalui Agen Penjual; • Mendukung pengembangan pasar keuangan syariah 4. Mengsisi Formulir Pemesanan; • Memberikan kesempatan kepada investor kecil untuk berinvestasi dalam instrumen pasar modal yang aman dan menguntungkan. 5. menyampaikan Formulir Pemesanan, fotokopi identitas diri (KTP/SIM), dan bukti setor (jika diperlukan) kepada Agen Penjual dan menerima bukti penyerahan dokumen dari Agen Penjual. 10. Untuk apa dana hasil penerbitan Sukuk Negara Ritel? Dana tersebut akan dipergunakan oleh Pemerintah untuk pembiayaan umum APBN, termasuk untuk membiayai pembangunan proyek infrastruktur. 15. Berapa satuan pembelian dalam Sukuk Negara Ritel? Apakah ada batasan minimal dan maksimal pembelian? 11. Siapa saja yang dapat berinvestasi pada Sukuk Negara Ritel? Harga per unit Sukuk Negara Ritel adalah Rp 1.000.000,- (satu juta rupiah). Mininal pembeliannya adalah 5 (lima) unit dan kelipatannya, sedangkan batasan maksimal pembeliannya tidak ada. Seluruh Warga Negara Indonesia dapat berinvestasi pada Sukuk Negara Ritel. = Rp 100.000,00 setiap bulan sampai dengan jatuh tempo = Rp 10.000.000,00 Investor B membeli Sukuk Negara Ritel di Pasar Perdana sebesar Rp 10.000.000,00 dengan kupon 12% dan dijual di Pasar Sekunder dengan harga 105%, maka hasil yang diperoleh adalah : • Imbalan • Capital Gain = Rp 10.000.000,00 x (105-100)% = 12 % x Rp10.000.000,00 x 1/12 = Rp 100.000,00 setiap bulan sampai dengan saat dijual = Rp 500.000,00 • Nilai Nominal yang diterima saat dijual Rp 10.500.000,00 yang berasal dari Nilai Nominal SRI sebesar Rp 10.000.000,00 + Capital Gain. • Total yang diperoleh pada saat dijual = Imbalan + Nilai Nominal pada saat dijual = Rp 10.600.000,00 3. Harga Discount 16. Bagaimana cara menghitung imbalan Sukuk Negara Ritel? 12 .Apakah bukti kepemilikan Sukuk Negara Ritel? = 12 % x Rp 10.000.000,00 x 1/12 2. Harga Premium 1. mendatangi kantor pusat/cabang Agen Penjual yang telah dipilih oleh Pemerintah dalam melayani pembelian Sukuk Negara Ritel; Tujuan penerbitan Sukuk Negara Ritel adalah: • Memperluas sumber-sumber pembiayaan APBN • ORI memberikan penghasilan (return) kepada investor berupa bunga. Sedangkan Sukuk Negara Ritel memberikan penghasilan (return) kepada investor berupa imbalan sewa, sesuai dengan akad yang digunakan Sukuk Negara Ritel diterbitkan dalam bentuk tanpa warkat (scripless), namun kepada para investor akan diberikan Surat Bukti Kepemilikan Untuk mengetahui cara menghitung imbalan yang akan diperoleh dalam berintasi pada Sukuk Negara Ritel, disajikan ilustrasi perhitungan hasil investasi sebagai berikut: > >> >>> Investor C membeli Sukuk Negara Ritel di Pasar Perdana sebesar Rp10.000.000,dengan kupon 12% dan dijual di Pasar Sekunder dengan harga 95%, maka hasil yang diperoleh adalah: • Imbalan = 12 % x Rp 10.000.000,00 x 1/12 = Rp 100.000,00 setiap bulan sampai dengan saat dijual • Capital Loss = Rp 10.000.000,00 x (95%-100%) = - Rp 500.000,00 • Nilai Nominal yang diterima saat dijual Rp 9.500.000,00 yang berasal dari NilaiNominal SRI sebesar Rp 10.000.000,00 + Capital >>>> Loss. • Total yang diperoleh pada saat dijual = Imbalan + Nilai Nominal pada saat dijual = Rp 9.600.000,00 Terdapat beberapa risiko berinvestasi pada inistrumen investasi di pasar keuangan, diantaranya adalah: 21. Bagaimanakah mekanisme transaksi (jual beli) Sukuk Negara Ritel di pasar sekunder? PROSES PEMBELIAN DI PASAR SEKUNDER: 1. Nasabah datang kepada perbankan untuk mendapat informasi atau mengunjungi langsung perusahaan sekuritas yang sudah berpengalaman dalam perdagangan; Catatan: Ilustrasi di atas belum memperhitungkan biaya-biaya transaksi dan pajak. Transaksi penjualan di Pasar Sekunder dengan asumsi penjualan terjadi pada saat pembayaran Imbalan, sehingga tidak memperhitungkan accrued yang ada. 17. Bagaimana perlakuan pajak terhadap Sukuk Negara Ritel? Terkait perlakuan pajak terhadap Sukuk Negara Ritel sudah diperhitungkan oleh Pemerintah dan besarnya pajak yaitu Pajak Penghasilan (PPh) sebesar 20% atas imbalan dan 20% atas capital gain. Pajak untuk Sukuk Negara Ritel sama dengan Pajak yang dikenakan atas Surat Utang Negara (SUN). 18. Siapakah yang dapat menjadi Agen Penjual Sukuk Negara Ritel? 2. Nasabah membuka rekening surat berharga pada perusahaan sekuritas dimaksud dengan mengisi formulir pembukaan rekening yang antara lain mewajibkan penyebutan nomor rekening tabungan yang sudah dimiliki pada salah satu bank nasional; 3. Nasabah mengisi formulir pemesanan pembelian dengan antara lain menyebutkan nomor rekening surat berharga, nomor rekening tabungan, harga beli (dinyatakan dalam persen dengan 2 angka di belakang koma), dan jumlah nominal pembelian (minimal Rp5.000.000,00 dengan kelipatan Rp5.000.000,00); 4. Perusahaan sekuritas menyampaikan minat beli nasabah ke Bursa Efek Indonesia (BEI) untuk mendapatkan nasabah lain yang bermaksud menjual pada harga yang sesuai dengan permintaan nasabah yang berminat membeli; 5. Dalam hal terjadi kesesuaian harga antara nasabah pembeli dan nasabah penjual, maka transaksi pembelian diselesaikan melalui mekanisme bursa yang melibatkan PT. BEI, PT. KPEI, PT. KSEI, dan Perusahaan sekuritas; Adalah Bank Umum Syariah dan Bank Umum Konvensional yang telah memiliki ijin usaha dari Bank Indonesia dan Perusahaan Efek yang telah memiliki surat ijin usaha dari Badan Pengawas Pasar Modal dan Lembaga Keuangan, serta memenuhi kriteria dan syarat yang telah ditetapkan oleh Pemerintah 6. Jumlah dana yang harus dibayar oleh nasabah pembeli adalah sejumlah harga Sukuk Ritel ditambah dengan Imbalan berjalan. PROSES PENJUALAN DI PASAR SEKUNDER: 19.Siapakah yang dapat menjadi Konsultan Hukum Sukuk Negara Ritel? 1. Nasabah datang kepada perbankan untuk mendapat informasi atau mengunjungi langsung perusahaan sekuritas dimana yang bersangkutan memiliki rekening surat berharga; Adalah Konsultan Hukum yang telah terdaftar sebagai Profesi Penunjang Pasar Modal di Bapepam dan Lembaga Keuangan, serta memenuhi kriteria dan syarat yang telah ditetapkan Pemerintah. 2. Nasabah mengisi formulir pemesanan penjualan dengan antara lain menyebutkan nomor rekening surat berharga, nomor rekening tabungan, harga jual (dinyatakan dalam persen dengan 2 angka di belakang koma), dan jumlah nominal penjualan (minimal Rp5.000.000,00 dengan kelipatan Rp5.000.000,00); 20. Apakah Sukuk Negara Ritel dapat dijual sebelum jatuh tempo dan bagaimana caranya? Dapat. Caranya adalah: 1. melalui Agen Penjual di tempat investor membeli Sukuk Negara Ritel, atau 2. Risiko pasar (market risk), adalah potensi kerugian bagi investor (capital loss) karena menjual Sukuk Negara Ritel sebelum jatuh tempo dalam kondisi bunga sedang mengalami kenaikan. Kondisi ini dapat dihindari dengan memegang Sukuk Negara sampai dengan jatuh tempo. 3. Risiko Likuditas (liquidity risk), adalah potensi kerugian apabila sebelum jatuh tempo pemegang Sukuk Negara Ritel yang memerlukan dana mengalami kesulitan dalam menjual Sukuk Negara Ritel dalam harga wajar. 23. Bagaimana apabila Pemerintah mengalami gagal bayar (default)? Sesuai dengan Pasal 9 ayat (2) Undang-Undang Nomor 19 tahun 2008, Pemerintah memberikan jaminan untuk membayar Imbalan dan Nilai Nominal setiap SBSN yang diterbitkan. 24. Apabila pemegang Sukuk Negara Ritel meninggal dunia, apakah bisa diwariskan kepada ahli warisnya dan bagaimana caranya? TANYA JAWAB Sukuk Negara Ritel dapat diwariskan kepada ahli waris yang sah dan kepadanya tetap diberikan pembayaran Imbalan dan Nilai Nominal Sukuk Negara Ritel. 3. Perusahaan sekuritas menyampaikan minat jual nasabah ke Bursa Efek Indonesia (BEI) untuk mendapatkan nasabah lain yang bermaksud membeli Sukuk Ritel pada harga yang sesuai dengan permintaan nasabah yang berminat menjual; 4. Dalam hal terjadi kesesuaian harga antara nasabah penjual dan nasabah pembeli, maka transaksi penjualan diselesaikan melalui mekanisme bursa yang melibatkan PT. BEI, PT. KPEI, PT. KSEI, dan Perusahaan sekuritas; Mekanisme pembayaran Nilai Nominal kepada Pemegang Sukuk Negara Ritel pada saat jatuh tempo akan dilaksanakan secara otomatis dengan mentransfer ke Rekening Pemegang Sukuk Negara Ritel. 5. Jumlah dana yang akan diterima oleh nasabah penjual adalah sejumlah harga Sukuk Ritel ditambah dengan Imbalan berjalan. >>>> > >>>> >> MENGENAI TA N YA J A W A B SUKUK RITEL S U R AT B E R H A R G A S YA R I A H N E G A R A R I T E L 25. Pada saat Sukuk Negara Ritel jatuh tempo, bagaimana mekanisme pembayaran Nilai Nominal kepada pemegang Sukuk Negara Ritel? 2. melalui bursa. Untuk dapat memperdagangkan Sukuk Negara Ritel melalui bursa, investor harus menghubungi anggota bursa karena investor tidak dapat bertransaski langsung melalui bursa. Proses transaksi akan lebih rumit dan investor harus membayar jasa broker, serta waktu yang dibutuhkan akan lebih lama apabila tidak terdapat titik temu antara harga penawaran dan harga pembelian Sukuk Negara Ritel. sukuk 1. Risiko gagal bayar (default risk) adalah risiko di mana investor tidak dapat memperoleh pembayaran dana yang dijanjikan oleh penerbit pada saat produk investasi jatuh tempo. Sukuk Negara Ritel tidak mempunyai risiko gagal bayar karena Pemerintah berdasarkan Undang-Undang SBSN dan Undang-Undang APBN stiap tahunnya menjamin pembayaran Imbalan dan Nilai Nominal Sukuk Negara Ritel sampai dengan jatuh tempo. Direktorat Pembiayaan Syariah Direktorat Jenderal Pengelolaan Utang 22. Apakah risiko investasi pada Sukuk Negara Ritel? Gedung A.A. Maramis II Lt. 6 Jl. Lapangan Banteng Timur No. 1 - 4 Jakarta 10710 Telepon (021) 351 6296, 344 9230 ext. 2600 - 2601 Faksimili (021) 351 0727 Website http://www.dmo.or.id >>>> >>> >>>> Latar Belakang Konsep keuangan berbasis syariah Islam (Islamic finance) dewasa ini telah tumbuh secara pesat, diterima secara universal dan diadopsi tidak hanya oleh negara-negara Islam di kawasan Timur Tengah saja, melainkan juga oleh berbagai negara di kawasan Asia, Eropa, dan Amerika. Hal tersebut ditandai dengan didirikannya berbagai lembaga keuangan syariah dan diterbitkannya berbagai instrumen keuangan berbasis syariah. Selain itu, juga telah dibentuk lembaga internasional untuk merumuskan infrastruktur sistem keuangan Islam dan standar instrumen keuangan Islam, serta didirikannya lembaga rating Islam. Beberapa prinsip pokok dalam transaksi keuangan sesuai syariah antara lain berupa penekanan pada perjanjian yang adil, anjuran atas sistem bagi hasil atau profit sharing, serta larangan terhadap riba, gharar, dan maysir. Salah satu bentuk instrumen keuangan syariah yang telah banyak diterbitkan baik oleh korporasi maupun negara adalah sukuk. Di beberapa negara, sukuk telah menjadi instrumen pembiayaan anggaran negara yang penting. Pada saat ini, beberapa negara telah menjadi regular issuer dari sukuk, misalnya Malaysia, Bahrain, Brunei Darussalam, Uni Emirate Arab, Qatar, Pakistan, dan State of Saxony Anhalt - Jerman. Penerbitan sovereign sukuk biasanya ditujukan untuk keperluan pembiayaan negara secara umum (general funding) atau untuk pembiayaan proyek-proyek tertentu, misalnya pembangunan bendungan, unit pembangkit listrik, pelabuhan, bandar udara, rumah sakit, dan jalan tol. Selain itu, sukuk juga dapat digunakan untuk keperluan pembiayaan cash-mismatch, yaitu dengan menggunakan sukuk dengan jangka waktu pendek (Islamic Treasury Bills) yang juga dapat digunakan sebagai instrumen pasar uang. Total emisi sukuk internasional berkembang pesat dari semula pada tahun 2002 hanya sekitar USD 4,9 miliar, menjadi USD84,2 miliar pada bulan Oktober 2008. Jumlah dan jenis instrumen sukuk juga terus berkembang, dari semula hanya dikenal sukuk al-ijarah berkembang menjadi 14 jenis sukuk sebagaimana ditetapkan oleh The Accounting and Auditing Organisation of Islamic Financial Institutions (AAOIFI). Adapun investor sukuk, tidak lagi hanya terbatas pada investor Islami, karena pada saat ini sebagian besar investor sukuk justru merupakan investor konvensional. Di dalam negeri sendiri, pasar keuangan syariah, termasuk pasar sukuk juga tumbuh secara cepat, meskipun proporsinya dibandingkan pasar konvensional masih relatif sangat kecil. Untuk keperluan pengembangan basis sumber pembiayaan anggaran negara dan dalam rangka pengembangan pasar keuangan syariah dalam negeri, pada tahun 2008 telah ditetapkan oleh DPR Undang-Undang No. 19 tahun 2008 tentang Surat Berharga Syariah Negara (Sukuk Negara). Undang-undang tersebut memberi kewenangan kepada Pemerintah untuk menerbitkan Sukuk baik di dalam negeri maupin dalam valuta asing untuk membiayai defisit APBN, serta untuk membangun proyek-proyek pembangunan. Selain itu, di dalam Undangundang tersebut diatur pula mengenai penggunaan Barang Milik Negara sebagai underlying asset, dan pendirian Perusahaan penerbit (Special Purpose Vehicle). Apa itu sukuk? Istilah sukuk berasal dari bentuk jamak dari bahasa Arab ‘sak’ sukuk > atau sertifikat. Secara singkat AAOIFI mendefinisikan sukuk sebagai sertifikat bernilai sama yang merupakan bukti kepemilikan yang tidak dibagikan atas suatu aset, hak manfaat, dan jasa-jasa atau kepemilikan atas proyek atau kegiatan investasi tertentu. Sukuk pada prinsipnya mirip seperti obligasi konvensional, dengan perbedaan pokok antara lain berupa penggunaan konsep imbalan dan bagi hasil sebagai pengganti bunga, adanya suatu transaksi pendukung (underlying transaction) berupa aqad atau penjanjian antara para pihak yang disusun berdasarkan prinsipprinsip syariah untuk menjual, menyewakan atau kerjasama pemanfaatan sejumlah tertentu aset yang menjadi dasar penerbitan sukuk. Umumnya sukuk diterbitkan oleh Obligor melalui Special Purpose Vehicle (SPV). Dengan demikian, sukuk benarbenar instrumen keuangan yang aman dan terbebas dari riba, gharar dan maysir. Karakteristik Sukuk • merupakan bukti kepemilikan suatu aset berwujud atau hak manfaat (beneficial title); • pendapatan berupa imbalan (kupon), marjin, dan bagi hasil, sesuai jenis aqad yang digunakan; • terbebas dari unsur riba, gharar dan maysir; (gambling). • Berinvestasi sambil mengikuti dan melaksanakan syariah. Jenis-Jenis Sukuk Berbagai jenis struktur sukuk yang dikenal secara internasional dan telah mendapatkan endorsement dari The Accounting and Auditing Organisation for Islamic Financial Institutions (AAOIFI) antara lain: • Sukuk Ijarah, yaitu sukuk yang diterbitkan berdasarkan perjanjian atau akad Ijarah dimana satu pihak bertindak sendiri atau melalui wakilnya menjual atau menyewakan hak manfaat atas suatu aset kepada pihak lain berdasarkan harga dan periode yang disepakati, tanpa diikuti dengan pemindahan kepemilikan aset itu sendiri. Sukuk Ijarah dibedakan menjadi Ijarah Al-Muntahiya Bittamliek (Sale and Lease Back) dan Ijarah Headlease and Sublease. • Sukuk Mudharabah, yaitu sukuk yang diterbitkan berdasarkan perjanjian atau akad Mudharabah dimana satu pihak menyediakan modal (rab al-maal) dan pihak lain menyediakan tenaga dan keahlian (mudharib), keuntungan dari kerjasama tersebut akan dibagi berdasarkan perbandingan yang telah disetujui sebelumnya. Kerugian yang timbul akan ditanggung sepenuhnya oleh pihak yang menjadi penyedia modal. • Sukuk Musyarakah, yaitu sukuk yang diterbitkan berdasarkan perjanjian atau akad Musyarakah dimana dua pihak atau lebih bekerjasama menggabungkan modal untuk membangun proyek baru, mengembangkan proyek yang telah ada, atau membiayai kegiatan usaha. Keuntungan maupun kerugian yang timbul ditanggung bersama sesuai dengan jumlah partisipasi modal masing-masing pihak. • penerbitannya melalui special purpose vehicle (SPV); • memerlukan underlying asset; • penggunaan proceeds harus sesuai prinsip syariah. Tujuan Penerbitan Sukuk Negara (SBSN) • memperluas basis sumber pembiayaan anggaran negara; • Istisna’, yaitu sukuk yang diterbitkan berdasarkan perjanjian atau akad Istisna’ dimana para pihak menyepakati jual-beli dalam rangka pembiayaan suatu proyek/barang. Adapun harga, waktu penyerahan, dan spesifikasi barang/proyek ditentukan terlebih dahulu berdasarkan kesepakatan. • mendorong pengembangan pasar keuangan syariah; • menciptakan benchmark di pasar keuangan syariah; • diversifikasi basis investor; • mengembangkan alternatif instrumen investasi; Pihak-pihak yang Terlibat dalam Penerbitan Sukuk • mengoptimalkan pemanfaatan Barang Milik Negara; dan Obligor adalah pihak yang bertanggung jawab atas pembayaran imbalan dan nilai nominal sukuk yang diterbitkan. Dalam hal sovereign sukuk, obligornya adalah Pemerintah. • memanfaatkan dana-dana masyarakat yang belum terjaring oleh sistem perbankan konvensional • Memberikan penghasilan berupa imbalan atau nisbah bagi hasil yang kompetitif dibandingkan dengan instrumen keuangan lain. Special Purpose Vehicle (SPV) adalah badan hukum yang didirikan khusus untuk penerbitan sukuk dengan fungsi: (i) sebagai penerbit sukuk, (ii) menjadi counterpart pemerintah dalam transaksi pengalihan aset, (iii) bertindak sebagai wali amanat (trustee) untuk mewakili kepentingan investor. • Pembayaran Imbalan dan Nilai Nominal sampai dengan sukuk jatuh tempo dijamin oleh Pemerintah. Investor adalah pemegang sukuk yang memiliki hak atas imbalan, marjin, dan nilai nominal sukuk sesuai partisipasi masing-masing. • Dapat diperjual-belikan di pasar sekunder. Syariah Scholar adalah individu yang diakui secara luas pengetahuannya di • Memungkinkan diperolehnya tambahan penghasilan berupa margin (capital gain). Penggunaan Underlying Asset • Aman dan terbebas dari riba (usury), gharar (uncertainty), dan maysir Penerbitan sukuk memerlukan sejumlah tertentu aset yang akan menjadi objek >> >>> Kelebihan berinvestasi dalam Sukuk Negara, khususnya untuk struktur Ijarah bidang syariah atau institusi yang khusus membidangi masalah syariah. perjanjian (underlying asset). Aset yang menjadi objek perjanjian harus memiliki nilai ekonomis, dapat berupa aset berwujud atau tidak berwujud, termasuk proyek yang akan atau sedang dibangun. Fungsi underlying asset tersebut adalah: (i) untuk menghindari riba, (ii) sebagai prasyarat untuk dapat diperdagangkannya sukuk di pasar sekunder, dan (iii) akan menentukan jenis struktur sukuk. Dalam sukuk Ijarah Al-Muntahiya Bittamliek atau Ijarah-Sale and Lease Back, penjualan aset tidak disertai penyerahan fisik aset tetapi yang dialihkan adalah hak manfaat (beneficial title) sedangkan kepemilikan aset (legal title) tetap pada obligor. Pada akhir periode sukuk, SPV wajib menjual kembali aset tersebut kepada obligor. Syariah Compliance Penerbitan sukuk harus terlebih dahulu mendapatkan pernyataan kesesuaian prinsip syariah (syariah compliance endorsement) untuk meyakinkan investor bahwa sukuk telah distruktur sesuai syariah. Pernyataan syariah compliance tersebut bisa diperoleh dari individu yang diakui secara luas pengetahuannya di bidang syariah atau institusi yang khusus membidangi masalah syariah. Untuk penerbitan sukuk di dalam negeri, syariah compliance endorsement dapat dimintakan kepada Dewan Syariah Nasional - MUI. Untuk penerbitan sukuk internasional, diperlukan endorsement dari ahli/lembaga syariah yang diakui oleh komunitas syariah CONTOH MEKANISME PENERBITAN SUKUK IJARAH SALE AND LEASE BACK internasional, misalnya International Islamic Financial Market (IIFM). Deskripsi Sukuk Penerbit Pemerintah, Korporasi, SPV Pemerintah, Korporasi Obligor Pemerintah, Korporasi Pemerintah, Korporasi Sifat instrumen Sertifikat kepemilikan /penyertaan atas suatu aset Instrumen utang Penghasilan Imbalan, bagi hasil, margin Bunga/kupon, capital gain Jangka waktu Pendek - menengah Menengah - panjang Underlying asset Perlu Tidak perlu Pihak yang terkait Obligor, SPV, investor, Trustee Obligor/issuer, investor Price Market Price Market Price Investor Syariah dan konvensional konvensional Pembayaran pokok Bullet atau amortisasi Bullet atau amortisasi Penggunaan hasil penerbitan Harus sesuai syariah Bebas Perbandingan Sukuk dan Obligasi Penerbitan Sukuk PEMBAYARAN IMBALAN PEMERINTAH (OBLIGOR) Purchase and Sale Undertaking (1) Penjualan Aset Aset Rp PEMERINTAH (OBLIGOR) SPV (PENERBIT) Rp PEMEGANG SUKUK (INVESTOR) Rp (3) Penyewaan kembali Aset SPV (PENERBIT) (2) Penerbitan Sukuk Obligasi 1) Obligor membayar sewa (imbalan) secara periodik kepada SPV selama masa sewa. Imbalan dapat bersifat tetap (fixed rate) ataupun mengambang (floating rate). Aset MENGENAL SUKUK I N S T R U M E N I N V E S TA S I B E R B A S I S S YA R I A H 2) SPV melalui agen yang ditunjuk akan mendistribusikan imbalan kepada para investor. Rp PEMEGANG SUKUK SAAT JATUH TEMPO (INVESTOR) 1) SPV dan Obligor melakukan transaksi jual-beli aset, disertai dengan Purchase and Sale Undertaking dimana Pemerintah menjamin untuk membeli kembali aset dari SPV, dan SPV wajib menjual kembali aset kepada Pemerintah, pada saat sukuk jatuh tempo atau dalam hal terjadi default. 2) SPV menerbitkan sukuk untuk membiayai pembelian aset. 3) Pemerintah menyewa kembali aset dengan melakukan perjanjian sewa (Ijara Agreement) dengan SPV untuk periode yang sama dengan tenor sukuk yang diterbitkan. 4) Berdasarkan servicing agency agreement, Pemerintah ditunjuk sebagai agen yang bertanggungjawab atas perawatan aset. sukuk sukuk >>>> PEMERINTAH (OBLIGOR) Rp Aset SPV (PENERBIT) Rp Aset PEMEGANG SUKUK (INVESTOR) 1) Penjualan kembali aset oleh SPV kepada obligor sebesar nilai nominal sukuk, pada saat sukuk jatuh tempo. 2) Hasil penjualan aset, digunakan oleh SPV untuk melunasi sukuk kepada investor. >>>>> Direktorat Pembiayaan Syariah Direktorat Jenderal Pengelolaan Utang Gedung A.A. Maramis II Lt. 6 Jl. Lapangan Banteng Timur No. 1 - 4 Jakarta 10710 Telepon (021) 351 6296, 344 9230 ext. 2600 - 2601 Faksimili (021) 351 0727 Website http://www.dmo.or.id