Perbedaan Kinerja Keuangan dan Abnormal Return

advertisement

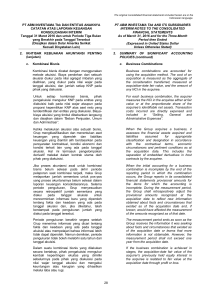

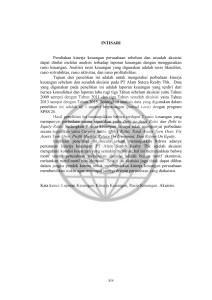

Trikonomika Volume 11, No. 2, Desember 2012, Hal. 195–211 ISSN 1411-514X Perbedaan Kinerja Keuangan dan Abnormal Return Sebelum dan Sesudah Akuisisi di BEI Fuji Jaya Lesmana PT Merck Tbk Jl. Tb. Simatupang Kav. 88, Pasar Minggu, Jakarta 12520 E-Mail: [email protected] Ardi Gunardi Fakultas Ekonomi Universitas Pasundan Jl. Tamansari No. 6-8, Bandung 40116 E-Mail: [email protected] ABSTRACT This research aimed at knowing the companies’ financial performance before and after acquisition (comparison study) of both the acquirer and acquired companies. The result showed that the financial performance of the acquirer companies was not significantly improved. But after performing acquisition, their financial performance showed an improvement - better than prior to the acquisition. The financial performance of acquired companies was not significantly improved either. But, after being acquired their financial performance showed an improvement - better than before being acquired. Keywords: acquisition, current ratio, quick ratio, debt to total asset, debt to total equity, total asset turn over, net profit margin, return on investment, return on equity, earning per share, abnormal return. ABSTRAK Tujuan dari penelitian ini adalah mengetahui kinerja keuangan perusahaan sesudah akuisisi dibanding dengan sebelum akuisisi pada perusahaan pengakuisisi dan diakuisisi. Hasil penelitian menunjukkan bahwa kinerja keuangan perusahaan pengakuisisi yang melakukan akuisisi dinyatakan tidak ada peningkatan yang signifikan, sedangkan kinerja keuangan sesudah akuisisi lebih tinggi dibandingkan dengan kinerja keuangan sebelum akuisisi pada perusahaan pengakuisisi. Kinerja keuangan pada perusahaan diakuisisi dinyatakan dengan tidak ada peningkatan yang signifikan, sedangkan kinerja keuangan sesudah akuisisi lebih tinggi dibandingkan dengan kinerja keuangan sebelum akuisisi pada perusahaan diakuisisi. Kata Kunci:akuisisi, current ratio, quick ratio, debt to total asset, debt to total equity, total asset turn over, net profit margin, return on investment, return on equity, earning per share, abnormal return. 195 PENDAHULUAN Perubahan yang signifikan dalam lingkungan bisnis seperti globalisasi, kemajuan teknologi komputer dan telekomunikasi, serta fragmentasi pasar telah menciptakan persaingan yang sangat ketat. Kondisi demikian menuntut perusahaan untuk selalu mengembangkan strategi perusahaan agar dapat bertahan hidup, berkembang, dan berdaya saing. Salah satu cara agar perusahaan dapat bersaing dan berusaha mengembangkan (membesarkan) perusahaan sesuai dengan ukuran besaran yang disepakati untuk mencapai tujuan jangka panjang perusahaan disebut strategi pertumbuhan atau ekspansi. Strategi ini dapat dilaksanakan melalui pertumbuhan internal atau pertumbuhan eksternal (Muhammad, 2004). Pertumbuhan internal dilakukan dengan cara memperluas kegiatan perusahaan yang sudah ada, misalnya dengan cara menambahkan kapasitas pabrik, menambah produk atau mencari pasar baru. Pertumbuhan eksternal dilakukan dengan melibatkan unit-unit yang berada di luar organisasi perusahaan. Unit-unit yang dilibatkan dapat berupa pesaing, pelanggan, perusahaan sejenis ataupun perusahaan yang tidak mempunyai hubungan operasional. Pertumbuhan eksternal ini bisa dilakukan dengan cara melakukan penggabungan usaha. Penggabungan usaha dapat digolongkan ke dalam tiga bentuk, yaitu akuisisi, merger, dan konsolidasi. Merger dan akuisisi merupakan bentuk penggabungan usaha paling yang banyak berkembang di Indonesia. Merger dilakukan dengan menggabungkan dua atau lebih perusahaan yang kemudian hanya ada perusahaan yang akan tetap hidup sebagai badan hukum, sementara yang lain menghentikan aktivitasnya. Akuisisi dilakukan dengan pembelian seluruh atau sebagian kepemilikan suatu perusahaan. Merger dan Akuisisi (M&A) merupakan fenomena bisnis paradoksal. Di satu sisi, intensitasnya terus meningkat, tetapi di sisi lain tingkat kegagalannya juga cukup tinggi (Sobirin, 2001). Sebagai gambaran, Schweiger et al. (1993) mengemukakan bahwa sejak tahun 1983 penggabungan usaha yang terjadi di Amerika, setiap tahunnya mencapai angka 2500 lebih. Angka ini belum termasuk keterlibatan perusahaan Amerika dalam M&A antar negara yang jumlahnya juga meningkat drastis. 196 Trikonomika Vol. 11 No. 2, Desember 2012 Aktivitas merger dan akuisisi merupakan hal yang biasa terjadi di Amerika Serikat. Aktivitas ini telah terjadi kira-kira 55.000 kali pada tahun 1980-an, sehingga pada tahun 1980-an sering disebut sebagai dekade merger mania (Hitt, 2002). Selain Amerika, tren yang sama juga terjadi di Eropa, Asia, dan wilayah negara lain. Di Cina misalnya, antara tahun 1985-1996 terjadi M&A dengan total nilai US $5,3 milyar (Milman, 1999). Aktivitas merger dan akuisisi mulai marak dilakukan di Indonesia seiring dengan majunya pasar modal. Merger dan akuisisi di Indonesia didominasi oleh perusahaan yang telah go public dengan target perusahaan yang belum go public, dengan perbandingan lebih banyak perusahaan yang melakukan akuisisi daripada merger. Perusahaan yang melakukan akuisisi memiliki alasan mengapa akuisisi lebih dipilih daripada merger, karena walaupun merger sama-sama bentuk penggabungan usaha, tetapi prosesnya memakan waktu yang cukup lama daripada akuisisi. Masing-masing pihak perlu melakukan negosiasi, baik terhadap aspek-aspek permodalan maupun aspek manajemen, sumber daya manusia serta aspek hukum dari perusahaan yang baru tersebut. Hal itu menyebabkan penggabungan usaha melalui akuisisi lebih banyak dilakukan oleh perusahaan-perusahaan yang ingin ekspansi. Perusahaan di Bursa Efek Indonesia (BEI) yang melakukan akuisisi di antaranya adalah PT Astra Otoparts yang mengakuisisi PT Anugrah, H. M. Sampoerna diakuisisi PT Philip Morris Indonesia dan PT Telkom yang mengakuisisi PT Sigma. Perusahaan lebih tertarik memilih akuisisi sebagai strateginya daripada merger dan pertumbuhan internal adalah karena akuisisi dianggap jalan cepat untuk mewujudkan tujuan perusahaan di mana perusahaan tidak perlu memulai dari awal suatu bisnis baru. Akuisisi dianggap dapat menciptakan sinergi atau nilai tambah, yaitu nilai keseluruhan perusahaaan setelah akuisisi yang lebih besar daripada penjumlahan nilai masing-masing perusahaan sebelum akuisisi. Keputusan untuk akuisisi juga bukan sekedar menjadikan dua ditambah dua menjadi empat, tetapi menjadikan dua ditambah dua sama dengan lima. Nilai tambah tersebut lebih bersifat jangka panjang dibanding nilai tambah yang bersifat sementara saja. Itu berarti ada tidaknya sinergi suatu akuisisi tidak Fuji Jaya Lesmana Ardi Gunardi dapat dilihat beberapa saat setelah akuisisi terjadi, tetapi diperlukan waktu yang relatif lama. Sinergi yang terjadi akibat akuisisi ini bisa memberikan banyak keuntungan bagi perusahaan antara lain peningkatan kemampuan dalam pemasaran, riset, skill manajerial, transfer teknologi, dan efisiensi berupa penurunan biaya produksi (Hitt, 2002). Akuisisi merupakan salah satu bentuk dari ekspansi perusahaan, dimana ekspansi adalah perluasan modal, baik itu perluasan modal kerja saja atau modal kerja dan modal tetap, yang digunakan secara tetap dan terus menerus di dalam perusahaan. Ekspansi dibagi dua apabila didasarkan akan kebutuhan modalnya, yaitu ekspansi bertahap dan ekspansi melonjak. Ekspansi bertahap merupakan ekspansi yang dilakukan pada perusahaan yang belum bekerja dalam kapasitas penuh. Kegiatan ekspansi ini dilakukan dengan penggunaan kapasitas yang dulu masih menganggur tanpa adanya penambahan aktiva tetap, sehingga hanya memerlukan tambahan modal kerja saja. Ekspansi melonjak adalah ekspansi yang dilakukan oleh perusahaan yang telah bekerja dalam kapasitas penuh, sehingga perlu menambah alat-alat produksi tahan lama atau aktiva tetap. Ekspansi ini tidak hanya modal kerjanya saja yang bertambah, tetapi juga modal tetapnya juga bertambah, sehingga menyebabkan perubahan pada struktur modal perusahaan, karena menyangkut perubahan modal sendiri dan utang jangka panjang. Akuisisi secara spesifik termasuk ke dalam ekspansi melonjak, karena pada umumnya dilakukan oleh perusahaan yang ingin menambah kapasitas produksi perusahaan yang sudah mencapai kapasitas penuh, sehingga perusahaan dapat terus tumbuh berkembang menjadi perusahaan yang lebih besar. Aktivitas akuisisi dalam kajian keuangan dapat dikatakan ekspansi, apabila perusahaan tersebut melakukan peluasan modal, baik modal kerja saja atau modal kerja dan modal tetap, serta peluasan tersebut menyebabkan perubahan struktur modal, tetapi akuisisi bisa menjadi capital split (pembagian modal) apabila perusahaan tidak melakukan perluasan modal, baik modal kerja dan modal tetap, dengan kata lain perusahaan menggunakan dana yang ada di dalam perusahaan seperti laba ditahan (retained earning), sehingga tidak menyebabkan perubahan pada struktur modal. Penggabungan usaha melalui akuisisi merupakan salah satu bentuk corporate action yang dilakukan perusahaan yang sudah go public, sehingga akuisisi menjadi pusat perhatian bagi para investor dan emiten yang ada di pasar modal, tetapi akuisisi tidak lepas dari permasalahan. Permasalahan yang dialami dalam melakukan akuisisi seperti untuk melaksanakan akuisisi sangat mahal dan hasilnya pun belum tentu sesuai dengan yang diharapkan. Pelaksanaan akuisisi juga memberikan pengaruh negatif terhadap posisi keuangan dari acquiring company apabila pembiayaan dari akuisisi melibatkan cara pembayaran melalui kas dan melalui pinjaman. Permasalahan yang lain adalah kemungkinan adanya corporate culture, sehingga berpengaruh pada sumber daya manusia yang akan dipekerjakan. Perubahan-perubahan yang terjadi setelah perusahan melakukan akuisisi biasanya akan tampak pada kinerja perusahaan dan penampilan finansialnya. Pasca akuisisi kondisi dan posisi keuangan perusahaan mengalami perubahan dan hal ini tercermin dalam laporan keuangan perusahaan yang melakukan akuisisi. Keberhasilan akuisisi dapat dilihat dari kinerja perusahaan setelah melakukan akuisisi terutama kinerja keuangan, baik bagi perusahaan pengakuisisi maupun perusahaan diakuisisi. Pengukuran berdasarkan akuntansi menyatakan bahwa jika skala bertambah besar ditambah dengan sinergi yang dihasilkan dari gabungan aktivitas-aktivitas yang simultan, maka laba perusahaan juga semakin meningkat, sehingga kinerja perusahaan pasca akuisisi seharusnya semakin baik dibandingkan dengan sebelum akuisisi. Perusahaan yang menjadi contoh keberhasilan akuisisi, yaitu di antaranya akuisisi PT Astra Otoparts terhadap PT Anugerah Paramitra Motorpart (APM) pada tahun 2006, di mana setelah akuisisi PT Astra Otoparts mengalami kenaikan kinerja keuangan dari rasio likuiditas yang awalnya 1.71 menjadi 2.16, rasio leverage mengalami penurunan dari 0.38 menjadi 0.32 (penurunan rasio leverage merupakan cermin peningkatan kinerja, karena tingkat penggunaan utang perusahaan menurun), rasio aktivitas meningkat dari 1.11 menjadi 1.22, rasio profitabiltas mengalami peningkatan yang diwakili oleh net profit margin (dari 0.07 menjadi 0.11), return on investment (dari 9.21 menjadi 13.17), return on equity (dari 17.05 menjadi Perbedaan Kinerja Keuangan dan Abnormal Return Sebelum dan Sesudah Akuisisi di BEI 197 20.15), dan earning per share (EPS) mengalami peningkatan dari Rp 362 menjadi Rp 590 setelah melakukan akuisisi (ICMD, data yang diolah). PT United Tractors Tbk mengakuisisi PT Nusantara Citra Jaya Abadi (NCJA) pada tahun 2006, dari data keuangan PT United Tractors Tbk menunjukan adanya peningkatan kinerja keuangan dari rasio profitabilitas, yaitu net profit margin meningkat dari 0.07 menjadi 0.08, rasio leverage mengalami penurunan dari 0.61 menjadi 0.55, rasio aktivitas meningkat dari 1.25 menjadi 1.40, dan EPS mengalami peningkatan setelah akuisisi dari Rp 326 menjadi Rp 524. PT H M Sampoena Tbk diakuisisi oleh PT Philip Morris Indonesia pada tahun 2006. Kinerja keuangan PT H M Sampoena Tbk setelah akuisisi mengalami peningkatan dari segi rasio profitabilitas, rasio aktivitas, rasio leverage, dan earning per share setelah diakuisisi oleh PT Philip Morris Indonesia (ICMD, data yang diolah). Pada kegiatan merger dan akuisisi ada dua hal yang patut dipertimbangkan, yaitu nilai yang dihasilkan dari kegiatan akuisisi dan siapakah pihak-pihak yang paling diuntungkan dari kegiatan tersebut. Dengan adanya akuisisi diharapkan akan menghasilkan sinergi, sehingga nilai perusahaan akan meningkat. Akan tetapi jika menyangkut siapa pihak yang paling diuntungkan dari kegiatan merger tersebut, para peneliti belum saling sepakat. Ada sebagian yang berpendapat, pemegang saham perusahaan target selalu diuntungkan dan pemegang saham perusahaan yang melakukan akuisisi (acquiring firm) selalu dirugikan. Keuntungan pemegang saham dapat diketahui melalui abnormal return yang mereka terima. Akan tetapi hasil tersebut hanya untuk jangka pendek di mana biasanya abnormal return dihitung pada periode preakuisisi sampai saat tanggal tertentu setelah tanggal pengumuman atau sebelum tanggal efektif. Sedangkan untuk pemegang saham acquiring firm jangka panjang tidak selalu memperoleh return yang positif jika dibandingkan perusahaan lain yang tidak melakukan akuisisi (Sutrisno dan Sumarsih, 2004). Uraian tersebut merupakan sedikit gambaran fenomena mengenai kondisi pasar modal sesudah beberapa perusahaan yang go public melakukan akuisisi. Fenomena-fenomena tersebut perlu adanya pembuktian, oleh karena itu studi ini bertujuan untuk memperoleh bukti empiris mengenai perilaku kinerja keuangan yang dipengaruhi oleh akuisisi bagi perusahaan yang tedaftar di Bursa Efek Indonesia. 198 Trikonomika Vol. 11 No. 2, Desember 2012 Praktik yang dilakukan oleh perusahaan publik banyak mendapatkan perhatian publik, karena menyangkut kepentingan berbeda dari banyak pihak, di antaranya pemerintah, pemegang saham, calon investor, kreditur, dan masyarakat umum. Masingmasing pihak dapat melihat manfaat akuisisi baik dari segi ekonomi maupun non ekonomi. Pembatasan masalah diperlukan agar penelitian menjadi lebih fokus dan tidak melebar, maka dalam penelitian ini permasalahan dalam akuisisi dibatasi pada dampak akuisisi terhadap kinerja perusahaan yang merupakan bagian dari aspek ekonomi saja. Aspek-aspek kinerja yang tidak diperhitungkan dalam penelitian ini yang meliputi aspek ekonomi dan non ekonomi, yaitu di antaranya dampak terhadap teknologi, pajak, tenaga kerja, perluasan pasar, jaringan distribusi, kemampuan manajerial, kepuasan pelanggan, dan sebagainya yang mungkin sangat terpengaruh akibat peristiwa akuisisi ini dilakukan. Uraian tersebut merupakan gambaran fenomena dan fakta-fakta mengenai akuisisi, berdasarkan gambaran fenomena dan fakta-fakta tersebut, maka peneliti tertarik untuk meneliti dampak akuisisi terhadap kinerja keuangan perusahaan pengakuisisi dan yang diakuisisi, yaitu mengenai dampak akuisisi terhadap kinerja keuangan, baik dari rasio-rasio keuangan, earning per share maupun return saham, yaitu dengan membandingkan kinerja keuangan dua tahun sebelum akuisisi dan dua tahun sesudah akuisisi pada perusahaan yang terdaftar di Bursa Efek Indonesia pada tahun 2005-2007 dengan menggunakan data keuangan tahun 2003-2009. Perusahaan yang diteliti bukan jenis industri perbankan dan keuangan lainnya dengan alasan metode untuk menilai kinerja keuangan industri jenis perbankan dan keuangan lainnya harus menggunakan metode lain. Kerangka Pemikiran Kinerja perusahaan akan menjadi barometer bagi investor, sehingga perusahaan akan tetap menjaga posisi keuangan yang terdapat dalam laporan keuangan perusahaan agar tetap dalam posisi aman. Posisi aman ini tercermin dalam analisis rasio keuangan, biasanya dikelompokan ke dalam empat kelompok rasio (Syamsudin, 2002) yaitu: 1) rasio likuiditas untuk mengukur kemampuan perusahaan untuk memenuhi kewajiban keuangan jangka pendek, 2) rasio leverage yang mengukur seberapa besar perusahaan dibiayai dengan utang, 3) rasio aktivitas untuk mengukur sejauh mana efektivitas perusahaan Fuji Jaya Lesmana Ardi Gunardi dalam menggunakan aktiva, 4) rasio profitabilitas untuk mengukur efektivitas perusahaan secara keseluruhan ditujukan oleh besar kecilnya tingkat keuntungan yang diperoleh dalam hubungannya dengan penjualan dan investasi. Metode abnormal return digunakan untuk mengevaluasi pengaruh akuisisi terhadap ke­ makmuran pemegang saham. Teori keuangan modern memberikan justifikasi bahwa cara yang paling realible dalam mengukur kinerja ekonomi perusahaan adalah dengan melacak harga sahamnya. Nilai yang diharapkan dari sebuah akuisisi akan diestimasi dengan menganalisis perubahan pasar setelah pengumuman transaksi akuisisi. Pengujian seperti ini biasanya menggunakan abnormal return yang merupakan metode untuk meneliti atau menguji kandungan informasi terhadap reaksi pasar (Moin, 2003). Penelitian-penelitian yang telah dilakukan untuk menginvestigasi pengaruh akuisisi terhadap kinerja keuangan perusahaan, namun hasilnya tidak selalu konsisten. Mulherin dan Boone (2000) menemukan bahwa akuisisi berpengaruh positif terhadap pemegang saham kedua perusahaan, karena adanya sinergi dan perubahan kontrol perusahaan dan pangsa pasarnya. Penelitian Mantravadi dan Reddy (2008) yang melakukan pengujian empiris atas analisis perbandingan tingkat kinerja perusahaan sebelum dan sesudah akuisisi, menyatakan bahwa akuisisi berpengaruh secara positif terhadap profitabilitas operasi bank dan lembaga keuangan lainnya, yang ditinjau dari rasio return on investment. Penelitian mengenai pengaruh akuisisi terhadap kinerja keuangan di Indonesia di antaranya adalah Payamta dan Setiawan (2004) yang hasil penelitiannya menunjukkan rasio-rasio keuangan dua tahun sebelum dan sesudah peristiwa akuisisi tidak mengalami perubahan yang signifikan, sedangkan abnormal return saham sebelum pengumuman akuisisi positif, namun setelah pengumuman akuisisi justru negatif. Penelitian lain menyebutkan bahwa tidak terdapat perbedaan yang signifikan rata-rata abnormal return saham sebelum dan setelah merger (Nurussobakh, 2009). Penelitian Widjanarko (2006) menunjukkan tidak ada perubahan yang signifikan dari kinerja keuangan perusahaan dua tahun sebelum dan sesudah akuisisi. Penelitian lainnya dilakukan Sutrisno dan Sumarsih (2004) yang meneliti return saham perusahaan yang melakukan akuisisi dalam jangka panjang, yaitu dengan jangka waktu pengamatan satu tahun sebelum dan dua tahun sesudah akuisisi, menunjukkan hasilnya bahwa akuisisi tidak memberi pengaruh pada return saham. Jensen dan Ruback (1983), menemukan adanya abnormal return yang negatif, karena ketidakkonsistenan efisiensi pasar dan adanya sugesti yang membuat perubahan harga pasar yang lebih tinggi, bahkan return yang negatif selama dua tahun setelah merger dan akuisisi adalah fakta yang tidak dapat dipungkiri. Wibowo dan Pakereng (2001) menemukan bahwa perusahaan pengakuisisi memperoleh abnormal return yang negatif di seputar pengumuman merger dan akuisisi. Dari hasil penelitian ini ditentukan juga bahwa pengumuman merger dan akuisisi dapat menunjukkan adanya transfer informasi antar perusahaan dalam sektor industri manufaktur. Agrawal et al. (1992) menemukan bahwa tender offer akan diikuti abnormal return yang signifikan, tetapi untuk merger akan diikuti abnormal return yang signifikan sebesar -10% setelah 5 tahun dari tanggal efektif akuisisi, sedangkan untuk akuisisi/merger konglomerat dan non konglomerat setelah 5 tahun juga memberikan hasil yang negatif. Hal tersebut tidak sesuai dengan pendapat umum yang menyatakan bahwa merger non konglomerat memberikan hasil yang lebih rendah dari merger konglomerat. Ooghe et al. (2006) meneliti tentang apakah akuisisi dapat menyejahterakan perusahaan yang melakukannya dan didapatkan kesimpulan bahwa rasio profitabilitas, solvabilitas, likuiditas tidak terdapat perbedaan yang signifikan selama 5 tahun setelah akuisisi, dan untuk variabel gross added value dan personal expenses per employee terdapat perbedaan, terjadinya peningkatan pada kedua variabel tersebut setelah akuisisi. Rachmawati dan Tendelilin (2001) juga melakukan penelitian terhadap pengumuman merger dan akuisisi terhadap return saham yang diukur dengan besarnya abnormal return. Jumlah perusahaan yang masuk sampel sebanyak 36, dengan menggunakan teknik event study dan event period, yaitu 81 hari bursa (40 hari sebelum dan 40 hari sesudah pengumuman merger dan akusisi). Hasil Perbedaan Kinerja Keuangan dan Abnormal Return Sebelum dan Sesudah Akuisisi di BEI 199 penelitiannya dengan menggunakan uji beda dua ratarata pada periode sebelum dan sesudah pengumuman merger dan akuisisi menunjukan secara statistik tidak terdapat perbedaan yang signifikan antara rata-rata abnormal return sebelum dan sesudah pengumuman M&A. Penelitian yang dilakukan oleh Nurdin (1996) bertujuan untuk menganalisis kinerja perusahaan sebelum dan sesudah akuisisi pada perusahaan go public di Indonesia, dari 55 perusahaan yang masuk kriteria, yaitu sebanyak 40 perusahaan, perusahaan melakukan akuisisi dari tahun 1989 sampai 1992. Teknik sampling yang digunakan adalah purposive sampling dan uji statistiknya menggunakan t-test sebelum dan setelah akuisisi. Hasil dari penelitian tersebut adalah terdapat perbedaan antara kinerja perusahaan yang digambarkan oleh rasio keuangan, yaitu rasio likuiditas, rasio rentabilitas, rasio solvabilitas, dan rasio tingkat pengembalian atas total aktiva yang semakin membaik setelah akuisisi dalam jangka waktu tiga tahun. Prasetyo (2007) meneliti mengenai dampak merger dan akuisisi terhadap cash flow operasi pada perusahaan yang melakukan merger dan akuisisi selama tahun 1998-2000. Dengan sampel penelitian sebanyak 16 populasi dengan periode 3 tahun sebelum dan 3 tahun setelah merger dan akuisisi. Penelitian ini menyimpulkan tidak ada perbedaan kinerja perusahaan disimpulkan tidak ada perbedaan kinerja perusahaan yang diukur dari operational cash flow untuk tahun sebelum dan setelah merger dan akuisisi, kecuali untuk satu tahun sebelum dan tiga tahun setelah merger dan akuisisi yang memberikan indikasi adanya perbedaan yang signifikan, namun perbedaan tersebut sifatnya temporer dan tidak konsisten. Hasil negatif dikemukakan oleh Payamta dan Sholikah (2001) yang menganalisis pengaruh merger dan akuisisi terhadap kinerja perbankan di Indonesia terhadap 87 bank dari tahun 1990 sampai 1995 dan yang masuk sampel adalah 9 bank, metode yang digunakan adalah purposive sampling. Kinerja bank dianalisis menggunakan CAMEL (aspek permodalan, kualitas aktiva, manajemen, rentabilitas, dan likuiditas), dengan hasil penelitian tidak adanya perbedaan yang signifikan pada tingkat kinerja bank yang diukur dengan rasio CAMEL untuk 1 tahun sebelum dan 1 tahun sesudah merger dan akuisisi. Suryawijaya (1998), penelitian ini mengambil kasus di sektor perbankan Amerika Serikat bertujuan 200 Trikonomika Vol. 11 No. 2, Desember 2012 untuk mengetahui reaksi pemegang saham terhadap agresivitas perusahaan (bank) dalam melakukan akuisisi dengan prosedur event study dan ditemukan bahwa segera setelah event study (yakni setelah pengumuman akuisisi) timbul abnormal return yang signifikan, kemudian dengan menggunakan regresi berganda ditemukan berhubungan positif dengan besarnya abnormal return. Gurendrawati dan Sudibyo (1999) melakukan pengujian terhadap volume perdagangan saham sebelum dan sesudah pengumuman M&A, ternyata hasilnya menunjukan tidak ada perbedaan yang signifikan. King et al. (2004) meneliti kinerja pasca akuisisi kinerja dan menggunakan teknik meta analisis untuk menilai dampak dari variabel dibahas dalam pada kinerja perusahaan yang telah melakukan merger. Studi menyimpulkan bahwa M&A tidak menyebabkan kinerja keuangan yang superior. Hal ini dapat dikatakan bahwa M&A memiliki efek negatif dalam jangka panjang pada kinerja keuangan perusahaan. Cabanda dan Pajara-Pascual (2007) meneliti dampak merger pada kinerja keuangan dan operasional perusahaan pelayaran Filipina. Hasil empiris diperoleh hasil yang beragam pra dan pasca merger. Beberapa ukuran kinerja perusahaan seperti acid test ratio, total asset turnover, dan net revenues secara statistik menunjukkan keuntungan yang signifikan dalam jangka panjang. Variabel kinerja lain seperti net income, return on asset, return on sales, return on equity, net profit margin, capital expenditure, capital expenditure/sales, dan capital expenditure/total asset menunjukkan hasil yang tidak signifikan setelah merger dalam jangka pendek. Studi menyimpulkan bahwa merger di industri pelayaran Filipina tidak mengarah pada perbaikan kinerja, baik jangka pendek dan jangka panjang. Ismail et al. (2010) meneliti kinerja operasi dengan sampel perusahaan di Mesir yang terlibat dalam merger dan akuisisi (M&A) pada periode 1996-2003 di sektor konstruksi dan teknologi. Hasil empiris menunjukkan bahwa beberapa ukuran kinerja perusahaan, seperti profitabilitas, menunjukkan keuntungan yang signifikan secara statistik setelah M&A terutama di sektor konstruksi. Ukuran kinerja lainnya seperti efisiensi, likuiditas, solvabilitas, dan posisi arus kas tidak menunjukkan perbaikan yang signifikan setelah merger dalam jangka pendek di kedua sektor. Fuji Jaya Lesmana Ardi Gunardi METODE HASIL Metode penelitian yang digunakan adalah metode deskriptif dengan pendekatan komparatif. Variabel-variabel penelitian yang digunakan sesuai dengan konsep sebelumnya, yaitu kinerja keuangan sebelum dan sesudah akuisisi, earning per share, dan return saham. Rasio keuangan yang digunakan meliputi rasio: current ratio, quick ratio, total asset turnover, debt to total asset, debt to equity ratio, net profit margin, return on equity, dan return on investment. Populasi dalam penelitian ini adalah seluruh perusahaan publik yang terdaftar di Bursa Efek Indonesia dengan rentang waktu antara tahun 20052007 dengan menggunakan data keuangan tahun 2003-2009. Sampel dibedakan menjadi dua, yaitu perusahaan pengakuisisi dan perusahaan diakuisisi. Sampel dari penelitian ini terdiri dari 7 perusahaan pengakuisisi dan 5 perusahaan diakuisisi: Kondisi Likuiditas Sebelum dan Sesudah Akuisisi 1) Perusahaan Pengakuisisi Kondisi current ratio perusahaan pengakuisisi sebelum akuisisi adalah 1.3008, sedangkan kondisi current ratio perusahaan sesudah akuisisi adalah 1.3418. itu berarti terdapat peningkatan sebesar 0.041 (3.15%) dan kondisi tersebut mencerminkan terjadinya peningkatan kemampuan perusahaan untuk memenuhi kewajiban jangka pendek dengan aktiva lancar yang dimiliki oleh perusahaan tersebut. Kondisi quick ratio perusahaan sebelum akuisisi adalah 0.8664, sedangkan sesudah akuisisi adalah sebesar 0.88842 mengalami peningkatan sebesar 0.01785 (2.06%). Kondisi ini mencerminkan terjadinya peningkatan kemampuan perusahaan memenuhi kewajiban jangka pendek dengan aktiva lancar yang benar-benar liquid (lancar). Tabel 1. Daftar Perusahaan Pengakuisisi dan Perusahaan Diakuisisi Tahun 2005-2007 No. Kode Saham Perusahaan Pengakuisisi Mengakuisisi Bulan Efektif/ Pengumuman Akuisisi Daftar Perusahaan Pengakuisisi Tahun 2005-2007 1. UNTR PT United Tractors Tbk PT Nusantara Citra Jaya Abadi (NCJA) Februari 2006 2. AUTO PT Astra Otoparts Tbk PT Anugerah Paramitra Motorpart (APM) Maret 2006 3. CPIN PT Charoen Pokphand Indonesia Tbk PT Multi sarana Pakanindo Desember 2006 4. AKRA PT AKR Corporindo Tbk Transhipment Co Ltd Juni 2006 5. AALI PT Astra Agro Lestari Tbk PT Borneo Indah Marjaya, PT Gelora Dinamika Abadi dan PT Perkebunan Lembah Bhakti Oktober 2006 6. TLKM PT Telekomunikasi Indonesia PT Sigma Cipta Caraka Tbk Januari 2007 7. TRST PT Trias Sentosa Tbk Juli 2007 Tianjin Sunshine Plastics Co. Ltd Daftar Perusahaan diakuisisi Tahun 2005-2007 Perusahaan Pengakuisisi Mengakuisisi Bulan Efektif/ Pengumuman Akuisisi No. Kode Saham 1. MEDC PT Medco Energy Internasional Tbk Encore Ltd Februari 2005 2. HMSP H M Sampoena Tbk PT Philip Morris Indonesia Mei 2005 3. LSIP PT Perusahaan Perkebunan London Sumatra Tbk Indofood Agri Resources Ltd Mei 2007 4. FPNI PT Fatrapolindo Nusa Industri Tbk Titan Chemicals Corp November 2007 5. ULTJ PT Ultrajaya Milk Industry & Trading Company Tbk PT Unilever Indonesia Tbk (Unilever) September 2007 Sumber: Indofinandz, detik.com, situs resmi emiten Perbedaan Kinerja Keuangan dan Abnormal Return Sebelum dan Sesudah Akuisisi di BEI 201 2) Perusahaan Diakuisisi Kondisi current ratio perusahaan diakuisisi sebelum akuisisi adalah 1.5984, sedangkan kondisi current ratio perusahaan sesudah akuisisi adalah 1.6159. itu berarti terdapat peningkatan sebesar 0.0175 (1.1%) dan kondisi tersebut mencerminkan terjadinya peningkatan kemampuan perusahaan untuk memenuhi kewajiban jangka pendek dengan aktiva lancar yang dimiliki oleh perusahaan tersebut. Kondisi quick ratio perusahaan sebelum akuisisi adalah 0.9798, sedangkan sesudah akuisisi adalah sebesar 1.0297 mengalami peningkatan sebesar 0.0499 (5.1%). Kondisi ini mencerminkan terjadinya peningkatan kemampuan perusahaan memenuhi kewajiban jangka pendek dengan aktiva lancar yang benar-benar liquid (lancar). Kondisi Aktivitas Sebelum dan Sesudah Akuisisi 1) Perusahaan Pengakuisisi Perhitungan total asset turnover perusahaan pengakuisisi sebelum akuisisi adalah 1.1608, sedangkan sesudah akuisisi adalah sebesar 1.3565 mengalami peningkatan sebesar 0.1957 (16.86%). Kondisi tersebut mencerminkan terjadinya peningkatan kemampuan perusahaan dalam mengelola aktiva yang dimiliki untuk menghasilkan penjualan. 2) Perusahaan Diakuisisi Perhitungan total asset turnover perusahaan diakuisisi sebelum akuisisi adalah 0.7825, sedangkan sesudah akuisisi adalah sebesar 1.0742 mengalami peningkatan sebesar 0.2917 (37.28%). Kondisi tersebut mencerminkan terjadinya peningkatan kemampuan perusahaan dalam mengelola aktiva yang dimiliki untuk menghasilkan penjualan. Kondisi Leverage Sebelum dan Sesudah Akuisisi 1) Perusahaan Pengakuisisi Perhitungan debt to total asset ratio perusahaan sebelum akuisisi adalah 0.4903, sedangkan sebelum akuisisi adalah sebesar 0.4781 mengalami penurunan sebesar 0.01225 (2.5%). Perhitungan debt to total equity perusahaan sebelum akuisisi adalah 1.2926, sedangkan sesudah akuisisi adalah 1.2753 mengalami penurunan sebesar 0.01737 (1.34%). Kondisi demikian mencerminkan penggunaan hutang perusahaan semakin kecil bila dibandingkan dengan seluruh aktiva perusahaan dan modal sendiri yang dimiliki perusahaan. Hal tersebut memberi sinyal positif terhadap kinerja perusahaan, karena beban perusahaan mengalami penurunan. 202 Trikonomika Vol. 11 No. 2, Desember 2012 2) Perusahaan Diakuisisi Perhitungan debt to total asset ratio perusahaan sebelum akuisisi adalah 0.5545, sedangkan sebelum akuisisi adalah sebesar 0.4692 mengalami penurunan sebesar 0.08525 (15.37%). Perhitungan debt to total equity perusahaan sebelum akuisisi adalah 1.8949, sedangkan sesudah akuisisi adalah 1.1512 mengalami penurunan sebesar 0.7437 (39.24%). Kondisi demikian mencerminkan penggunaan utang perusahaan semakin kecil bila dibandingkan dengan seluruh aktiva perusahaan dan modal sendiri yang dimiliki perusahaan. Hal tersebut memberi sinyal positif terhadap kinerja perusahaan karena beban perusahaan mengalami penurunan. Kondisi Profitabilitas Sebelum dan Sesudah Akuisisi 1) Perusahaan Pengakuisisi Perhitungan net profit margin perusahaan sebelum akuisisi adalah 0.0931, sedangkan net profit margin sesudah akuisisi sebesar 0.1332 mengalami peningkatan sebesar 0.0401 (43.07%). Kondisi return on investment perusahaan sebelum akuisisi adalah 0.1291, sedangkan sesudah akuisisi adalah sebesar 0.2304 mengalami peningkatan sebesar 0.1013 (78.46%). Kondisi return on equity perusahaan sebelum akuisisi sebesar 0.2539, sedangkan sesudah akuisisi adalah sebesar 0.4265 mengalami peningkatan 0.1726 (67.97%). Kondisi tersebut mencerminkan bahwa profitabilitas atau kemampuan perusahaan menciptakan laba yang dinilai dari efisiensi penjualan, penggunaan aktiva dan modal sendiri yang dimiliki perusahaan sesudah akuisisi secara keseluruhan menunjukan peningkatan kinerja dibanding dengan sebelum akuisisi. 2) Perusahaan Diakuisisi Perhitungan net profit margin perusahaan sebelum akuisisi adalah 0.0427, sedangkan net profit margin sesudah akuisisi sebesar 0.1213 mengalami peningkatan sebesar 0.0786 (184.1%). Kondisi return on investment perusahaan sebelum akuisisi adalah 0.0418, sedangkan sesudah akuisisi adalah sebesar 0.1446 mengalami peningkatan sebesar 0.1028 (246%). Kondisi return on equity perusahaan sebelum akuisisi sebesar -0.036, sedangkan sesudah akuisisi adalah sebesar 0.2949 mengalami peningkatan 0.3309 (919%). Kondisi tersebut mencerminkan bahwa profitabilitas atau kemampuan perusahaan menciptakan laba yang dinilai dari efisiensi penjualan, penggunaan aktiva dan modal sendiri yang dimiliki Fuji Jaya Lesmana Ardi Gunardi perusahaan sesudah akuisisi secara keseluruhan menunjukan peningkatan kinerja dibanding dengan sebelum akuisisi. Kondisi Earning per Share Sebelum dan Sesudah Akuisisi 1) Perusahaan Pengakuisisi Kondisi earning per share perusahaan sebelum akuisisi adalah sebesar 225.86, sedangkan sesudah akuisisi sebesar 546.37 mengalami peningkatan sebesar 320.51 (142%). Kondisi tersebut mencerminkan adanya peningkatan laba dari tiap lembar saham yang beredar dan hal ini memberikan sinyal positif kepada investor. 2) Perusahaan Diakuisisi Kondisi earning per share perusahaan sebelum akuisisi adalah sebesar 151.68, sedangkan sesudah akuisisi sebesar 364.05 mengalami peningkatan sebesar 153.17 (140.01%). Kondisi tersebut mencerminkan adanya peningkatan laba dari tiap lembar saham yang beredar dan hal ini memberikan sinyal positif kepada investor. Kondisi Abnormal Return Sebelum dan Sesudah Akuisisi 1) Perusahaan Pengakuisisi Perhitungan abnormal return perusahaan sebelum akuisisi adalah sebesar -0.00465, sedangkan sesudah akuisisi adalah sebesar -0.0032 mengalami peningkatan sebesar 0.00145 (31.2%). Hal ini menunjukan terjadinya lonjakan saham atau harga saham sesudah akuisisi secara rata-rata mengalami kenaikan. 2) Perusahaan Diakuisisi Perhitungan abnormal return perusahaan sebelum akuisisi adalah sebesar -0.00725, sedangkan sesudah akuisisi adalah sebesar -0.0179 mengalami penurunan sebesar 0.0106 (146.2%). Hal ini menunjukan harga saham sesudah akuisisi secara rata-rata mengalami penurunan. Evaluasi Kinerja Keuangan Sebelum dan Sesudah Akusisi pada Perusahaan yang Melakukan Akuisisi Semua variabel penelitian yang meliputi current ratio, quick ratio, total asset turn over, debt to to total asset, debt to total equity, net profit margin, ROI, ROE, earning per share, dan abnormal return pada perusahaan pengakuisisi sesudah akuisisi menunjukan kinerja yang lebih tinggi dibanding sebelum akuisisi, dan pada perusahaan diakuisisi indikator kinerja keuangan yang meliputi current ratio, quick ratio, total asset turn over, debt to to total asset, debt to total equity, net profit margin, ROI, ROE, dan earning per share sesudah akuisisi menunjukkan kinerja yang lebih tinggi dibanding sebelum akuisisi, sedangkan abnormal return perusahaan diakuisisi mengalami penurunan setelah dilakukan akuisisi. PEMBAHASAN Perusahaan Pengakuisisi Pengujian uji beda diperoleh gambaran tentang kinerja keuangan perusahaan pengakuisisi yang melakukan akuisisi pada periode tahun 2005-2007 dapat dilihat pada Tabel 2�. Tabel 2. Hasil Uji Penelitian Statistik Sepuluh Variabel Keuangan Sebelum dan Sesudah Akuisisi pada Perusahaan Pengakuisisi No. Variabel t-hitung t-tabel Tingkat Signifikansi Kriteria Uji Kesimpulan 1. Current ratio –0.363 1,782 0.729 t hitung < t tabel H0 diterima 2. Quick ratio –0.194 1,782 0.853 t hitung < t tabel H0 diterima 3. Total asset turn over 2.598 1,782 0.041 t hitung > t tabel H0 ditolak 4. Debt to total asset ratio –0.381 1,782 0.716 t hitung < t tabel H0 diterima 5. Debt to total equity ratio –0.117 1,782 0.911 t hitung < t tabel H0 diterima 6. Net profit margin 3.386 1,782 0.015 t hitung > t tabel H0 ditolak 7. Return on investment 3.210 1,782 0.018 t hitung > t tabel H0 ditolak 8. Return on equity 2.849 1,782 0.029 t hitung > t tabel H0 ditolak 9. Earning per share 2.464 1,782 0.049 t hitung > t tabel H0 ditolak 0.067 1.717 0.948 t hitung < t tabel H0 diterima 10. Abnormal return Sumber : data yang diolah Perbedaan Kinerja Keuangan dan Abnormal Return Sebelum dan Sesudah Akuisisi di BEI 203 Pengujian hipotesis variabel keuangan current ratio menyatakan H0 diterima yang artinya current ratio sesudah akuisisi lebih rendah atau sama dengan current ratio sebelum akuisisi pada perusahaan pengakuisisi. Hal ini kemungkinan disebabkan karena peningkatan currrent ratio sesudah akuisisi tidak begitu besar dibanding dengan sebelum akuisisi, walaupun secara keseluruhan atau rata-rata current ratio setelah akuisisi meningkat, tetapi jika dilihat masing-masing perusahaan, ada perusahaan yang mengalami penurunan current ratio, yaitu United Tractor. Peningkatan yang tidak signifikan perusahaan pengakuisisi sesudah akuisisi ini menjadi indikasi bahwa sinergi akuisisi dalam jangka waktu dua tahun belumlah cukup untuk meningkatkan aset lancar perusahaan guna mengimbangi atau melebihi kenaikan kewajiban lancar perusahaan. Kesimpulannya walaupun rata-rata current ratio perusahaan pengakuisisi mengalami peningkatan setelah akuisisi tetapi tidak signifikan secara statistik. Pengujian hipotesis variabel keuangan quick ratio menyatakan H0 diterima yang artinya quick ratio sesudah akuisisi lebih rendah atau sama dengan quick ratio sebelum akuisisi pada perusahaan pengakuisisi. Hal ini kemungkinan disebabkan karena kenaikan inventory tidak dimbangi oleh kenaikan aktiva lancar, sehingga sebagian besar perusahaan, peningkatan quick ratio-nya tidak terlalu besar dan juga menyebabkan ada perusahaan yang mengalami penurunan quick ratio. Kesimpulannya walaupun ratarata quick ratio perusahaan pengakuisisi mengalami peningkatan setelah akuisisi, tetapi tidak signifikan secara statistik. Pengujian hipotesis variabel keuangan total asset turnover menyatakan H0 ditolak yang artinya total asset turnover sesudah akuisisi lebih tinggi dibandingkan dengan total asset turnover sebelum akuisisi pada perusahaan pengakuisisi. Hal ini disebabkan karena terjadinya peningkatan yang signifikan pada angka penjualan perusahaan pengakuisisi pasca akuisisi. Peningkatan penjualan ini diduga sebagai efek sinergi akuisisi, yaitu peningkatan pangsa pasar dan peningkatan produksi perusahaan yang melakukan akuisisi, sehingga penjulan perusahaan dapat terdorong meningkat dengan adanya efek simbiosis mutualisme antara perusahaan pengakuisisi dan diakuisisi. Kesimpulannya terjadi peningkatan total asset turnover pada perusahaan pengakuisisi dan peningkatannya signifikan secara statistik. 204 Trikonomika Vol. 11 No. 2, Desember 2012 Pengujian hipotesis variabel keuangan debt to total asset ratio menyatakan H0 diterima yang artinya debt to total asset sesudah akuisisi lebih tinggi atau sama dengan debt to total asset sebelum akuisisi pada perusahaan pengakuisisi. Hal ini kemungkinan disebabkan karena kenaikan total utang perusahaan lebih tinggi dan tidak diimbangi oleh kenaikan total aktiva perusahaan, sehingga menyebabkan penurunan debt to total asset tidak terlalu besar dan menyebabkan beberapa perusahaan debt to total asset-nya lebih tinggi dibanding sebelum akuisisi. Hal itu menunjukkan penurunan kinerja keuangan karena pada instrumen ini rasio yang lebih kecil lebih menunjukkan penggunaan utang perusahaan semakin menurun. Kesimpulannya terjadi penurunan debt to total asset pada perusahaan pengakuisisi paska akuisisi, tetapi tidak penurunannya signifikan secara statistik. Pengujian hipotesis variabel keuangan debt to total equity ratio menyatakan H0 diterima yang artinya debt to total equity sesudah akuisisi lebih tinggi atau sama dengan debt to total equity sebelum akuisisi pada perusahaan pengakuisisi. Hal ini kemungkinan disebabkan karena kenaikan total utang perusahaan lebih tinggi dan tidak dimbangi oleh kenaikan total modal sendiri perusahaan, sehingga menyebabkan penurunan debt to total equity tidak terlalu besar dan juga menyebabkan beberapa perusahaan debt to total equity-nya lebih tinggi dibanding sebelum akuisisi. Hal itu menunjukkan penurunan kinerja keuangan karena pada instrumen ini rasio yang lebih kecil lebih menunjukkan penggunaan utang perusahaan semakin menurun. Kesimpulannya terjadi penurunan debt to total equity pada perusahaan pengakuisisi paska akuisisi, tetapi penurunannya tidak signifikan secara statistik. Pengujian hipotesis variabel keuangan net profit margin menyatakan H0 ditolak yang artinya net profit margin sesudah akuisisi lebih tinggi dibandingkan dengan net profit margin sebelum akuisisi pada perusahaan pengakuisisi. Hal ini disebakan karena meningkatkannya penjualan seluruh perusahaan pengakuisisi pasca akuisisi. Peningkatan tersebut menyebabkan terjadinya peningkatan laba bersih perusahaan setelah pajak, hal tersebut menunjukan bahwa setelah akuisisi kemampuan perusahaan menciptakan laba dibanding dengan penjualannya meningkat. Peningkatan net profit margin tersebut merupakan indikasi bahwa tujuan akuisisi untuk memperbesar volume penjulan dan laba telah terbukti. Fuji Jaya Lesmana Ardi Gunardi Kesimpulanya terjadi peningkatan net profit margin pada perusahaan pengakuisisi dan peningkatannya signifikan secara statistik. Pengujian hipotesis variabel keuangan return on invesment menyatakan H0 ditolak yang artinya return on invesment sesudah akuisisi lebih tinggi dibandingkan dengan return on invesment sebelum akuisisi pada perusahaan pengakuisisi. Hal ini disebabkan karena peningkatan laba perusahaan yang signifikan dari satu hingga dua tahun setelah akuisisi dan peningkatan laba tersebut melebihi peningkatan total aktiva perusahaan. Ini berarti kemapuan perusahaan untuk menciptakan laba dari sejumlah aktiva semakin besar dan ciri bahwa perusahaan tersebut sangat efektif dalam penggunaan aktivanya. Kesimpulannya terjadi peningkatan return on investment pada perusahaan pengakuisisi dan peningkatannya signifikan secara statistik. Pengujian hipotesis variabel keuangan return on equity menyatakan H0 ditolak yang artinya return on equity sesudah akuisisi lebih tinggi dibandingkan dengan return on equity sebelum akuisisi pada perusahaan pengakuisisi. Hal ini disebabkan karena peningkatan laba perusahaan yang signifikan dari satu hingga dua tahun setelah akuisisi dan peningkatan laba tersebut melebihi peningkatan total modal sendiri perusahaan. Ini berarti kemapuan perusahaan untuk menciptakan laba dari modal yang dimiliki semakin besar dan ciri bahwa perusahaan tersebut sangat efektif dalam penggunaan modalnya. Kesimpulannya terjadi peningkatan return on equity pada perusahaan pengakuisisi dan peningkatannya itu signifikan secara statistik. Pengujian hipotesis variabel keuangan earning per share menyatakan H0 ditolak yang artinya earning per share sesudah akuisisi lebih tinggi dibandingkan dengan earning per share sebelum akuisisi pada perusahaan pengakuisisi. Earning per share merupakan hasil bagi antara laba bersih dengan jumlah saham yang beredar. Peningkatan earning per share tersebut kemungkinan disebabkan oleh karena peningkatan laba perusahaan yang signifikan dari satu hingga dua tahun setelah akuisisi sehingga keuntungan per lembar saham pun meningkat. Kesimpulannya terjadi peningkatan Earning per share pada perusahaan pengakuisisi dan peningkatannya itu signifikan secara statistik. Pengujian hipotesis variabel keuangan abnormal return menyatakan H0 diterima yang artinya abnormal return sesudah akuisisi lebih rendah atau sama dengan abnormal return sebelum akuisisi pada perusahaan pengakuisisi. Hal ini disebabkan karena peningkatan harga saham sesudah akuisisi tidak cukup tinggi dibanding dengan harga sebelum akuisisi. Ini terjadi karena bebarapa perusahaan melakukan beberapa kali stock split pada periode setelah akuisisi, sehingga terjadi penurunan yang signifikan terhadap harga saham sesudah akuisisi dengan sebelum akuisisi. Kesimpulannya walaupun rata-rata abnormal return perusahaan pengakuisisi mengalami peningkatan setelah akuisisi tetapi tidak signifikan secara statistik. Pengujian hipotesis di atas dapat diambil kesimpulan bahwa kinerja keuangan perusahaan pengakuisisi yang melakukan akuisisi pada tahun 2005 dan 2007 dengan menggunakan variabel current ratio, quick ratio, debt to total asset, debt to total equity, dan abnormal return dinyatakan dengan H0 diterima yang artinya bahwa kinerja keuangan sesudah akuisisi lebih rendah atau sama dengan kinerja keuangan sebelum akuisisi pada perusahaan pengakuisisi. Hasil pembahasan dan penelitian ini menguatkan penelitian yang sudah dilakukan oleh Widjanarko (2006) yang menyatakan bahwa tidak ada perubahan yang signifikan dari kinerja keuangan perusahaan yang diproyeksikan dari rasio-rasio keuangan dua tahun sebelum dan dua tahun sesudah akuisisi. Ooghe et al. (2006) meneliti tentang apakah akuisisi dapat menyejahterakan perusahaan yang melakukannya dan didapatkan kesimpulan bahwa rasio, solvabilitas dan likuiditas tidak terdapat perbedaan yang signifikan selama 5 tahun setelah akuisisi. Jensen dan Ruback (1983), menemukan adanya abnormal return yang negatif, karena ketidakkonsistenan efisiensi pasar dan adanya sugesti yang membuat perubahan harga pasar yang lebih tinggi, bahkan return yang negatif selama dua tahun setelah merger dan akuisisi adalah fakta yang tidak dapat dipungkiri. Wibowo dan Pakereng (2001) menemukan bahwa perusahaan pengakuisisi memperoleh abnormal return yang negatif di seputar pengumuman merger dan akuisisi. Dari hasil penelitian ini ditentukan juga bahwa pengumuman merger dan akuisisi dapat menunjukkan adanya transfer informasi antar perusahaan dalam sektor industri manufaktur. Perbedaan Kinerja Keuangan dan Abnormal Return Sebelum dan Sesudah Akuisisi di BEI 205 Rachmawati dan Tendelilin (2001) hasil penelitiannya juga dengan menggunakan uji beda dua rata-rata pada periode sebelum dan sesudah pengumuman merger dan akuisisi menunjukan secara statistik tidak terdapat perbedaan yang signifikan antara rata-rata abnormal return sebelum dan sesudah pengumuman M&A. Pengujian hipotesis variabel keuangan lainnya seperti total asset turn over, net profit margin, return on investment, return on equity, dan earning per share menyatakan bahwa H0 ditolak, artinya bahwa kinerja keuangan sesudah akuisisi lebih tinggi dibandingkan dengan kinerja keuangan sebelum akuisisi pada perusahaan pengakuisisi. Hasil pembahasan dan penelitian ini menguatkan penelitian yang sudah dilakukan oleh Mulherin dan Boone (2000) di mana penelitian tersebut menyatakan akuisisi dapat berdampak positif dan meningkatkan kemakmuran pemegang saham kedua perusahaan. Efek kemakmuran tersebut disebabkan karena adanya sinergi antara perusahaan yang melakukan akuisisi. Hasil dari penelitian Nurdin (1996) menyatakan terdapat perbedaan antara kinerja perusahaan yang digambarkan oleh rasio keuangan, yaitu rasio rentabilitas dan rasio tingkat pengembalian atas total aktiva yang semakin membaik setelah akuisisi dalam jangka waktu tiga tahun. Perusahaan Diakuisisi Pengujian uji beda diperoleh gambaran tentang kinerja keuangan perusahaan diakuisisi yang melakukan akuisisi pada periode tahun 2005-2007 dapat dilihat pada Tabel 3�. Pengujian hipotesis variabel keuangan current ratio menyatakan H0 diterima yang artinya current ratio sesudah akuisisi lebih rendah atau sama dengan current ratio sebelum akuisisi pada perusahaan diakuisisi. Hal itu disebabkan karena peningkatan aktiva lancar perusahaan diakuisisi tidak bisa mengimbangi peningkatan keawajiban lancarnya sehingga menyebabkan rata-rata peningkatan current ratio perusahaan diakuisisi tidak terlalu besar, juga beberapa perusahaan seperti Medco Energi International dan HM Sampoerna kinerja current ratio sebelum akuisisi lebih besar dibanding sesudah akuisisi, ini juga menjadi faktor current ratio perusahaan diakuisisi tidak meningkat secara signifikan. Keadaan ini mencerminkan bahwa akuisisi dalam jangka waktu 1 hingga 2 tahun tidak bisa mendatangkan sinergi yang signifikan terhadap penambahan aktiva lancar perusahaan diakuisisi. Kesimpulannya rata-rata kinerja current ratio sesudah akuisisi mengalami peningkatan tetapi tidak signifikan. Pengujian hipotesis variabel keuangan quick ratio menyatakan H0 diterima yang artinya quick ratio sesudah akuisisi lebih rendah atau sama dengan quick ratio sebelum akuisisi pada perusahaan diakuisisi. Hal ini kemungkinan disebabkan karena kenaikan inventory tidak dimbangi oleh kenaikan aktiva lancar sehingga sebagian besar perusahaan, peningkatan quick rationya tidak terlalu besar dan juga menyebabkan ada perusahaan yang mengalami penurunan quick ratio, yaitu di antranya Medco Energi International, HM Sampoerna, dan PP London Sumatra. Kesimpulannya rata-rata kinerja quick ratio sesudah akuisisi mengalami peningkatan, tetapi tidak signifikan. Tabel 3. Hasil Uji Penelitian Statistik Sepuluh Variabel Keuangan Sebelum dan Sesudah Akuisisi pada Perusahaan Diakuisisi No. Rasio Keuangan t-hitung t-tabel Tingkat Signifikansi Kriteria Uji Kesimpulan 1. Current ratio 0.04 1,860 0.97 t hitung < t tabel H0 diterima 2. Quick ratio 0.165 1,860 0.877 t hitung < t tabel H0 diterima 3. Total asset turn over 2.436 1,860 0.072 t hitung > t tabel H0 diterima 4. Debt to total asset ratio -1.056 1,860 0.351 t hitung < t tabel H0 diterima 5. Debt to total equity ratio -0.0859 1,860 0.439 t hitung < t tabel H0 diterima 6. Net profit margin 2.815 1,860 0.048 t hitung > t tabel H0 ditolak 7. Return on investment 8.031 1,860 0.001 t hitung > t tabel H0 ditolak 8. Return on equity 2.127 1,860 0.101 t hitung > t tabel H0 diterima 9. Earning per share 3.080 1,860 0.037 t hitung > t tabel H0 ditolak 10 Abnormal return -1.086 1.717 0.301 t hitung < t tabel H0 diterima Sumber: data yang diolah 206 Trikonomika Vol. 11 No. 2, Desember 2012 Fuji Jaya Lesmana Ardi Gunardi Pengujian hipotesis variabel keuangan total asset turnover menyatakan H0 diterima yang artinya total asset turnover ratio sesudah akuisisi lebih rendah atau sama dengan quick ratio sebelum akuisisi pada perusahaan diakuisisi. Keadaan ini disebabkan karena peningkatan penjualan perusahaan diakuisisi tidak terlalu besar sehingga peningkatan tersebut tidak memberikan hasil yang signifikan. Hal ini juga disebabkan karena terjadinya peningkatan aktiva perusahaan, tetapi peningkatan tersebut tidak dibarengi dengan peningkatan penjualan, sehingga menyebabkan penggunaan aktiva perusahaan kurang efisien dalam menciptakan penjualan, tetapi walaupun tidak signifikan secara statistik, peningkatan secara rata-rata total asset turnover menunjukkan adanya dampak positif akuisisi terhadap perusahaan diakuisisi. Kesimpulannya rata-rata kinerja total asset turnover sesudah akuisisi mengalami peningkatan, tetapi tidak signifikan. Pengujian hipotesis variabel keuangan debt to total asset ratio menyatakan H0 diterima yang artinya debt to total asset sesudah akuisisi lebih tinggi atau sama dengan debt to total asset sebelum akuisisi pada perusahaan diakuisisi. Hal ini kemungkinan disebabkan karena kenaikan total utang perusahaan lebih tinggi dan tidak dimbangi oleh kenaikan total aktiva perusahaan, sehingga menyebabkan penurunan debt to total asset tidak terlalu besar dan menyebabkan beberapa perusahaan debt to total asset-nya lebih tinggi dibanding sebelum akuisisi. Hal itu menunjukkan penurunan kinerja keuangan karena pada instrumen ini rasio yang lebih kecil lebih menunjukkan penggunaan utang perusahaan semakin menurun. Kesimpulannya terjadi penurunan debt to total asset pada perusahaan diakuisisi pasca akuisisi, tetapi tidak penurunannya signifikan secara statistik. Pengujian hipotesis variabel keuangan debt to total equity ratio menyatakan H0 diterima yang artinya debt to total equity sesudah akuisisi lebih tinggi atau sama dengan debt to total equity sebelum akuisisi pada perusahaan diakusisi. Hal ini kemungkinan disebabkan karena kenaikan total utang perusahaan lebih tinggi dan tidak dimbangi oleh kenaikan total modal sendiri perusahaan, sehingga menyebabkan penurunan debt to total equity tidak terlalu besar dan juga menyebabkan beberapa perusahaan debt to total equity-nya lebih tinggi dibanding sebelum akuisisi. Hal itu menunjukkan penurunan kinerja keuangan karena pada instrumen ini rasio yang lebih kecil lebih menunjukan penggunaan utang perusahaan semakin menurun. Kesimpulannya terjadi penurunan debt to total equity pada perusahaan diakusisi paska akuisisi, tetapi penurunannya tidak signifikan secara statistik. Pengujian hipotesis variabel keuangan net profit margin menyatakan H0 ditolak yang artinya net profit margin sesudah akuisisi lebih tinggi dibandingkan dengan net profit margin sebelum akuisisi pada perusahaan diakuisisi. Hal ini disebakan karena meningkatkannya penjualan seluruh perusahaan diakuisisi pasca akuisisi. Peningkatan tersebut menyebabkan terjadinya peningkatan laba bersih perusahaan setelah pajak, hal tersebut menunjukkan bahwa setelah akuisisi kemampuan perusahaan menciptakan laba dibanding dengan penjualannya meningkat. Keadaan ini mencerminkan akuisisi memberi efek positif bagi perusahaan diakuisisi dalam memamfaatkan kekuatan pengakuisisinya dalam citra dan menjaring pangsa pasar guna memperbesar penjualan dan laba. Kesimpulanya terjadi peningkatan net profit margin pada perusahaan diakuisisi dan peningkatannya itu signifikan secara statistik. Pengujian hipotesis variabel keuangan return on investment menyatakan H0 ditolak yang artinya return on investment sesudah akuisisi lebih tinggi dibandingkan dengan return on investment sebelum akuisisi pada perusahaan diakuisisi. Hal ini disebabkan karena peningkatan laba perusahaan yang signifikan dari satu hingga dua tahun setelah akuisisi dan peningkatan laba tersebut melebihi peningkatan total aktiva perusahaan. Ini berarti kemampuan perusahaan untuk menciptakan laba dari sejumlah aktiva semakin besar dan ciri bahwa perusahaan tersebut sangat efektif dalam penggunaan aktivanya. Perhitungan tersebut memberikan cerminan bahwa akuisisi memberikan dorongan bagi perusahaan diakusisi untuk menciptakan laba dengan bantuan perusahaan pengakuisisi. Kesimpulannya terjadi peningkatan return on investment pada perusahaan diakuisisi dan peningkatannya itu signifikan secara statistik. Pengujian hipotesis variabel keuangan return on equity menyatakan H0 diterima yang artinya return on equity sesudah akuisisi lebih rendah atau sama dengan return on equity sebelum akuisisi pada perusahaan diakuisisi. Hal ini disebabkan karena peningkatan laba bersih tidak dibisa mengimbangi atau lebih kecil dari peningkatan modal sendiri, sehingga menjadikan peningkatan return on investment tidak begitu besar. Keadaan ini memberikan cerminan bahwa walaupun peningkatan return on equity tidak begitu signifikan, Perbedaan Kinerja Keuangan dan Abnormal Return Sebelum dan Sesudah Akuisisi di BEI 207 tetapi memberikan dampak positif terhadap kinerja return on equity perusahaan diakuisisi. Kesimpulannya terjadi peningkatan return on equity pada perusahaan diakuisisi, tetapi peningkatannya itu tidak signifikan secara statistik. Pengujian hipotesis variabel keuangan earning per share menyatakan H0 ditolak yang artinya earning per share sesudah akuisisi lebih tinggi dibandingkan dengan earning per share sebelum akuisisi pada perusahaan diakuisisi. Earning per share merupakan hasil bagi antara laba bersih dengan jumlah saham yang beredar. Peningkatan earning per share tersebut kemungkinan disebabkan oleh karena peningkatan laba perusahaan yang signifikan dari satu hingga dua tahun setelah akuisisi, sehingga keuntungan per lembar saham pun meningkat. Kesimpulannya terjadi peningkatan Earning per share pada perusahaan diakuisisi dan peningkatannya itu signifikan secara statistik. Pengujian hipotesis variabel keuangan abnormal return menyatakan H0 diterima yang artinya abnormal return sesudah akuisisi lebih rendah atau sama dengan abnormal return sebelum akuisisi pada perusahaan diakuisisi. Hal ini disebabkan karena peningkatan harga saham sesudah akuisisi tidak cukup tinggi dibanding dengan harga sebelum akuisisi. Ini terjadi karena selain bebarapa perusahaan melakukan stock split juga saham-saham perusahaan diakuisisi cenderung tidak stabil karena pada dasarnya perusahaan yang diakuisisi itu mempunyai permintaan yang kurang bagus di bursa, karena kondisi teknikal dan fundamentalnya kurang begitu bagus. Kesimpulannya rata-rata abnormal return perusahaan pengakuisisi mengalami penurunan setelah akuisisi dan tidak signifikan secara statistik. Pengujian hipotesis di atas dapat diambil kesimpulan bahwa kinerja keuangan perusahaan diakuisisi yang melakukan akuisisi pada tahun 2005 sampai dengan tahun 2007 dengan menggunakan variabel current ratio, quick ratio, total asset turn over, debt to total asset, debt to total equity, return on equity dan abnormal return dinyatakan dengan H0 diterima yang artinya bahwa kinerja keuangan sesudah akuisisi lebih rendah atau sama dengan kinerja keuangan sebelum akuisisi pada perusahaan diakuisisi. Hasil pembahasan dan penelitian ini menguatkan penelitian yang sudah dilakukan oleh Widjanarko (2006) yang menyatakan bahwa tidak ada perubahan yang signifikan dari kinerja keuangan 208 Trikonomika Vol. 11 No. 2, Desember 2012 perusahaan yang diproyeksikan dari rasio-rasio keuangan dua tahun sebelum dan dua tahun sesudah akuisisi. Penelitian mengenai pengaruh akuisisi terhadap kinerja keuangan di Indonesia di antaranya adalah Payamta dan Setiawan (2004) yang hasil penelitiannya menunjukkan rasio-rasio keuangan dua tahun sebelum dan sesudah peristiwa akuisisi tidak mengalami perubahan yang signifikan, sedangkan abnormal return saham sebelum pengumuman akuisisi positif, namun setelah pengumuman akuisisi justru negatif. Penelitian lain menyebutkan bahwa tidak terdapat perbedaan yang signifikan rata-rata abnormal return saham sebelum dan setelah merger (Nurussobakh, 2009). Penelitian lainnya dilakukan Sutrisno dan Sumarsih (2004) yang meneliti return saham perusahaan yang melakukan akuisisi dalam jangka panjang, yaitu dengan jangka waktu pengamatan satu tahun sebelum dan dua tahun sesudah akuisisi, menunjukkan hasilnya bahwa akuisisi tidak memberi pengaruh pada return saham. Hasil empiris Ismail et al. (2010) menunjukkan bahwa efisiensi, likuiditas, solvabilitas tidak menunjukkan perbaikan yang signifikan setelah merger dalam jangka pendek di kedua sektor. Ismail et al. (2010) meneliti kinerja operasi dengan sampel perusahaan di Mesir yang terlibat dalam merger dan akuisisi (M&A) pada periode 1996-2003 di sektor konstruksi dan teknologi. Hasil empiris menunjukkan bahwa beberapa ukuran kinerja perusahaan, seperti profitabilitas, menunjukkan keuntungan yang signifikan secara statistik setelah M&A terutama di sektor konstruksi. Ukuran kinerja lainnya seperti efisiensi, likuiditas, solvabilitas, dan posisi arus kas tidak menunjukkan perbaikan yang signifikan setelah merger dalam jangka pendek di kedua sektor. Pengujian hipotesis variabel keuangan lainnya seperti net profit margin, return on investment, dan earning per share menyatakan bahwa H0 ditolak, artinya bahwa kinerja keuangan sesudah akuisisi lebih tinggi dibandingkan dengan kinerja keuangan sebelum akuisisi pada perusahaan diakuisisi. Hasil pembahasan dan penelitian ini menguatkan penelitian yang sudah dilakukan oleh Mulherin dan Boone (2000) di mana penelitian tersebut menyatakan akuisisi dapat berdampak positif dan meningkatkan kemakmuran pemegang saham kedua perusahaan. Fuji Jaya Lesmana Ardi Gunardi Efek kemakmuran tersebut disebabkan karena adanya sinergi antara perusahaan yang melakukan akuisisi. Penelitian Mantravadi dan Reddy (2008) yang melakukan pengujian empiris atas analisis perbandingan tingkat kinerja perusahaan sebelum dan sesudah akuisisi, menyatakan bahwa akuisisi berpengaruh secara positif terhadap profitabilitas operasi bank dan lembaga keuangan lainnya, yang ditinjau dari rasio return on investment. Evaluasi Hasil Penelitian Berdasarkan Uji Beda (Hipotesis) pada Perusahaan yang Melakukan Akuisisi Penelitian ini dapat disimpulkan secara umum akuisisi tidak memberikan peningkatan secara signifikan pada kinerja keuangan yang diproyeksikan dengan rasio keuangan, earning per share dan abnormal return pada perusahaan pengakuisisi dan perusahaan diakuisisi, peningkatan kinerja keuangan yang signifikan hanya terjadi pada beberapa variabel saja baik pada perusahaan pengakuisisi dan diakuisisi. Keadaan ini menggambarkan bahwa akuisisi hanya berdampak positif terhadap rasio aktivitas dan profitabilitas bagi perusahaan pengakuisisi sedangkan bagi perusahaan diakuisisi hanya rasio profitabilitas. Sinergi yang diharapkan belum tercapai sepenuhnya. Hal ini mungkin dikarenakan lemahnya strategi, kurangnya pengalaman akuisisi pada perusahaan pengakuisisi, waktu pengamatan yang relatif singkat, sehingga tidak mencerminkan kondisi perusahaan pengakuisisi dan diakuisisi. KESIMPULAN Kondisi likuiditas sebelum dan sesudah akuisisi pada perusahaan yang melakukan akuisisi dapat dilihat dari variabel current ratio dan quick ratio. Kondisi current ratio dan quick ratio pada perusahaan pengakuisisi setelah akuisisi mengalami peningkatan dibanding dengan sebelum akuisisi, begitu juga pada perusahaan diakuisisi kondisi current ratio dan quick ratio setelah akuisisi sama-sama mengalami peningkatan dibanding dengan sebelum akuisisi. Kondisi aktivitas sebelum dan sesudah akuisisi pada perusahaan yang melakukan akuisisi dapat dilihat dari variabel total asset turnover. Perhitungan total asset turnover pada perusahaan pengakuisisi dan diakuisisi setelah akuisisi sama-sama mengalami peningkatan kinerja dari pada sebelum melakukan akuisisi. Kondisi leverage sebelum dan sesudah akuisisi pada perusahaan yang melakukan akuisisi dapat dilihat dari variabel debt to total asset ratio dan debt to total equity. Perhitungan debt to total asset ratio dan debt to total equity pada perusahaan pengakuisisi dan diakuisisi menunjukkan peningkatan kinerja setelah melakukan akuisisi, hal ini bisa dilihat setelah melakukan akuisisi kedua variabel ini mengalami penurunan. Kondisi demikian menjelaskan bahwa setelah akuisisi terjadi penurunan rasio leverage pada perusahaan pengakuisisi dan diakuisisi yang disebabkan karena penggunaan hutang perusahaan setelah akuisisi semakin kecil bila dibandingkan dengan seluruh aktiva perusahaan dan modal sendiri yang dimiliki perusahaan sebelum akuisisi. Kondisi profitabilitas sebelum dan sesudah akuisisi pada perusahaan yang melakukan akuisisi dapat dilihat dari variabel net profit margin, return on invesment dan return on equity. Perhitungan net profit margin, return on invesment dan return on equity perusahaan pengakuisisi dan diakuisisi secara berturut-turut mengalami peningkatan setelah melakukan akuisisi. Kondisi tersebut mencerminkan bahwa setelah akuisisi kondisi profitabilitas atau kemampuan perusahaan menciptakan laba yang dinilai dari efisiensi penjualan, penggunaan aktiva dan modal sendiri yang dimiliki perusahaan sesudah akuisisi secara keseluruhan menunjukan peningkatan kinerja dibanding dengan sebelum akuisisi pada perusahaan yang melakukan akuisisi. Kondisi earning per share sebelum dan sesudah akuisisi pada perusahaan yang melakukan akuisisi dapat dijelaskan sebagai berikut di mana kondisi earning per share perusahaan pengakuisisi dan diakuisisi setelah akuisisi mengalami peningkatan daripada sebelum melakukan akuisisi. Kondisi tersebut mencerminkan bahwa setelah akuisisi, kondisi earning per share meningkat yang disebabkan karena adanya peningkatan laba dari tiap lembar saham yang beredar pada perusahaan yang melakukan akuisisi. Kondisi abnormal return sebelum dan sesudah akuisisi pada perusahaan yang melakukan akuisisi dapat dijelaskan sebagai berikut dimana kondisi abnormal return perusahaan pengakuisisi mengalami peningkatan setelah melakukan akuisisi, sedangkan pada perusahaan diakuisisi kinerja abnormal return setelah akuisisi justru mengalami penurunan. Hal ini dikarenakan pada perusahaan diakuisisi setelah akuisisi harga sahamnya justru mengalami penurunan. Perbedaan Kinerja Keuangan dan Abnormal Return Sebelum dan Sesudah Akuisisi di BEI 209 Kinerja keuangan perusahaan sesudah akuisisi dibanding dengan sebelum akuisisi pada perusahaan yang melakukan akuisisi dapat diketahui dengan menggunakan uji t atau uji signifikansi. Uji t atau uji signifikansi menyatakan kinerja keuangan perusahaan pengakuisisi sesudah akuisisi dengan menggunakan current ratio, quick ratio, debt to total asset ratio, debt to total equity ratio, dan abnormal return lebih rendah atau sama dengan kinerja sebelum melakukan akuisisi. Pada perusahaan diakuisisi variabel yang dinyatakan lebih rendah atau sama dengan sebelum melakukan akuisisi adalah current ratio, total asset turn over, quick ratio, debt to total asset ratio, debt to total equity ratio, return on equity dan abnormal return. Pengujian hipotesis variabel keuangan lainnya pada perusahaan pengakuisisi seperti total asset turn over, net profit margin, return on investment, return on equity dan earning per share menyatakan bahwa H0 ditolak, artinya bahwa kinerja keuangan sesudah akuisisi lebih tinggi dibandingkan dengan kinerja keuangan sebelum akuisisi pada perusahaan pengakuisisi. Pada perusahaan diakuisisi hanya tiga dari sepuluh variabel yang menyatakan H0 ditolak yaitu net profit margin, return on investment, dan earning per share. Penelitian ini dapat disimpulkan secara umum akuisisi tidak memberikan peningkatan secara signifikan pada kinerja keuangan yang diproyeksikan dengan rasio keuangan, earning per share dan abnormal return pada perusahaan pengakuisisi dan perusahaan diakuisisi, peningkatan kinerja keuangan yang signifikan hanya terjadi pada beberapa variabel saja baik pada perusahaan pengakuisisi dan diakuisisi. Sinergi yang diharapkan belum tercapai sepenuhnya. Hal ini mungkin dikarenakan lemahnya strategi, kurangnya pengalaman akuisisi pada perusahaan pengakuisisi, waktu pengamatan yang relatif singkat sehingga tidak mencerminkan kondisi perusahaan pengakuisisi dan diakuisisi. DAFTAR PUSTAKA Agrawal, Anup, Jeffrey F. Jaffe dan Gershon N. Mandelker. 1992. The Post-Merger Performance of Acquiring Firms: A Re-examination of an Anomaly. Journal of Finance, 47 (4): 1605-1621. Cabanda, Emilyn dan Marianne Pajara-Pascual. 2007. Merger in the Philippines: Evidence in the Corporate Performance of William, Gothong, and Aboitiz (WG&A) Shipping Companies. Journal of Business Case Studies, 3 (4): 87-100. 210 Trikonomika Vol. 11 No. 2, Desember 2012 Gurendrawati, Etty dan Bambang Sudibyo. 1999. Studi Empiris tentang Pengaruh Pemilihan Metode Akuntansi untuk Merjer dan Akuisisi terhadap Volume Perdagangan Saham Perusahaan Publik di Indonesia. Jurnal Riset Akuntansi Indonesia, 2 (2): 196-210. Hitt, Michael A., Jeffrey S. Harrison, R. Duane Ireland. 2002. Merger dan Akuisisi: Penduan Meraih Laba Bagi Para Pemegang Saham. Jakarta: Raja Grafindo Persada. Ismail, Tariq Hassaneen, Abdulati A. Abdou, and Radwa Magdy. 2011. Exploring Improvements of Post-Merger Corporate Performance: The Case of Egypt. The IUP Journal of Business Strategy, 8 (1): 7-24. Jensen, Michael C. dan Richard S. Ruback. 1983. The Market For Corporate Control: The Scientific Evidence. Journal of Financial Economics, 11: 550. King, David R., Dan R. Dalton, Catherine M. Daily, dan Jeffrey G. Covin. 2004. Meta-analyses of Post-acquisition Performance: Indications of Unidentified Moderators. Strategic Management Journal, 25(2): 187-200. Mantravadi, Pramod dan A. Vidyadhar Reddy. 2008. Post-Merger Performance of Acquiring Firms from Different Industries in India. International Research Journal of Finance and Economics, 22 (3): 192-203. Milman, Claudio D. 1999. Merger and acquisition activity in China: 1985-1996. Multinational Business Review, 7 (2): 106-110. Moin, Abdul. 2003. Merger, Akuisisi dan Divestasi. (edisi ke-1). Yogyakarta: Ekonisia. Muhammad, Suwarsono. 2004. Manajemen Strategik: Konsep dan Kasus (edisi ke-3). Yogyakarta: AMPYKPN. Mulherin, J. Harold, dan Audra L. Boone. 2000. Comparing Acquisitions and Divestitures. Journal of Corporate Finance, 6 (2): 117-139. Nurdin, Djayani. 1996. Analisis Kinerja Keuangan Sebelum dan Sesudah Akuisisi pada Perusahaan Go Public di Indonesia. Jurnal Siasat Bisnis, 3 (1): 54-61. Nurussobakh. 2009. Perbedaan Actual Return, Abnormal Return, Trading Volume Activity, dan Security Return Variability Saham Sebelum dan Setelah Merger. Jurnal Keuangan dan Perbankan, 13 (1): 62-77. Fuji Jaya Lesmana Ardi Gunardi Ooghe, Hubert, Elisabeth van Laere, dan Tine de Langhe. 2006. Are Acquisition Worthwhile? An Empirical Study of the Post-Acquisition Performance of Privately Held Belgian Companies. Small Business Economics, 27 (2/3): 223-243. Payamta dan Doddy Setiawan. 2004. Analisis Pengaruh Merger dan Akuisisi terhadap Kinerja Perusahaan Publik di Indonesia. Jurnal Riset Akuntansi Indonesia, 7 (3): 265-282. Payamta dan Sholikah. 2001. Pengaruh Merger dan Akuisisi Terhadap Kinerja Perusahaan Perbankan Publik di Indonesia. Jurnal Bisnis dan Manajemen: 1 (1): 17-41. Prasetyo, Januar Eko. 2007. Dampak Merger dan Akuisisi Terhadap Cash Flow Operasi. Jurnal Ekonomi dan Bisnis, 5 (2): 158-165. Rachmawati, Eka dan Eduardus Tandelilin. 2001. Pengaruh Pengumuman Merger dan Akuisisi Terhadap Return Saham Perusahaan Target di Bursa Efek Jakarta. Jurnal Riset Akuntansi, Manajemen, dan Ekonomi, 1 (2): 153-170. Schweiger, David M., Ernst N. Csiszar, Nancy K. Napier. 1993. Implementing International Mergers and Acquisitions, Human Resource Planning, 16 (1): 53-70. Sobirin, Achmad. 2001. Merger dan Akuisisi: Sebuah Perkawinan Paradoksal. Jurnal Siasat Bisnis, 6 (1): 39-59. Suryawijaya, Marwan Asri. 1998. Banking Acquisition: Acquirers Aggresiveness and Stock Return (A Case Study in the American Banking System). Jurnal Riset Akuntansi, 1 (2): 208-218. Sutrisno dan Sumarsih. 2004. Dampak Jangka Panjang Merger dan Akuisisi terhadap Pemegang Saham di BEJ Perbandingan Akusisi Internal dan Eksternal, 8 (2): 189-210. Syamsudin, Lukman. 2002. Manajemen Keuangan Perusahaan (edisi baru). Jakarta: Raja Grafindo Persada. Wibowo, Amin dan Yulita Milla Pakereng. 2001. Pengaruh Pengumuman Merger dan Akuisisi terhadap Return Saham Perusahaan Akuisitor dan Non Akuisitor dalam Sektor Industri yang Sama di Bursa Efek Jakarta. Jurnal Ekonomi dan Bisnis Indonesia, 16 (4): 372-387. Widjanarko, Hendro. 2006. Merger, Akuisisi dan Kinerja Perusahaan Studi atas Perusahaan Manufaktur Tahun 1998-2002. Jurnal Manajemen Bisnis, 14 (1): 39-49. Perbedaan Kinerja Keuangan dan Abnormal Return Sebelum dan Sesudah Akuisisi di BEI 211