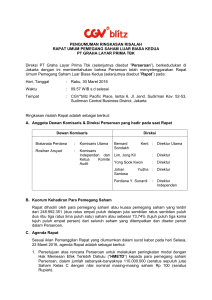

keterbukaan informasi kepada pemegang saham

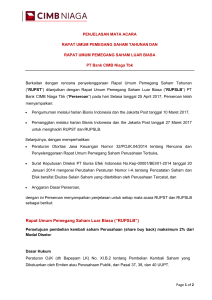

advertisement

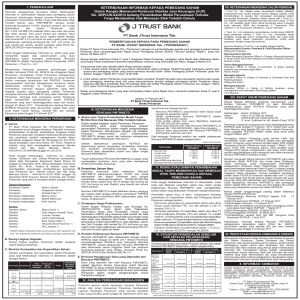

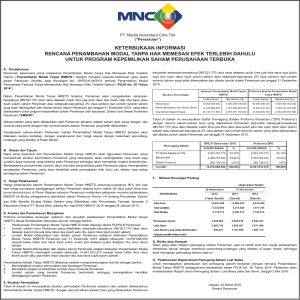

KETERBUKAAN INFORMASI KEPADA PEMEGANG SAHAM Dalam Rangka Memenuhi Peraturan Otoritas Jasa Keuangan No.38/POJK.04/2014 tentang Penambahan Modal Perusahaan Terbuka Tanpa Hak Memesan Efek Terlebih Dahulu PT BANK HARDA INTERNASIONAL Tbk (“Perseroan”) Kantor Pusat ASEAN TOWER Jl. K H Samanhudi No.10 Jakarta 10710 – Indonesia Tlp : (021) 3841178, Fax : (021) 3841022/23 www.bankbhi.co.id Keterbukaan Informasi ini diterbitkan dalam rangka rencana Perseroan untuk melakukan Penambahan Modal Tanpa Hak Memesan Efek Terlebih Dahulu sebanyak‐364,963,504 (tiga ratus enam puluh empat juta sembilan ratus enam puluh tiga ribu lima ratus empat) saham Perseroan atau sebanyak‐banyaknya 10% (sepuluh persen) dari jumlah seluruh saham yang telah ditempatkan dan telah disetor penuh dalam Perseroan. Rencana tersebut diatas dilakukan oleh Perseroan dalam rangka memperkuat struktur permodalan dan meningkatkan jumlah saham yang beredar sehingga secara tidak langsung meningkatkan likuiditas perdagangan atas saham Perseroan Dewan Komisaris dan Direksi Perseroan, baik secara sendiri‐sendiri maupun bersama‐sama, bertanggung jawab sepenuhnya atas kelengkapan dan kebenaran semua informasi yang dimuat dalam Keterbukaan Informasi ini dan setelah mengadakan penilitian dan pemeriksaan yang cukup, menegaskan bahwa informasi yang dimuat dalam Keterbukaan Informasi ini adalah benar dan tidak ada fakta material yang disembunyikan atau tidak diungkapkan yang dapat membuat atau mengakibatkan informasi atau fakta material dalam pengumuman ini menjadi tidak benar dan/atau menyesatkan. Keterbukaan Informasi ini diterbitkan di Jakarta pada tanggal 26 April 2017 PENDAHULUAN Informasi sebagaimana tercantum dalam Keterbukaan Informasi ini disampaikan kepada para Pemegang Saham Perseroan sehubungan dengan rencana Perseroan untuk melakukan PMTHMETD dengan mengacu pada Peraturan OJK No 38/POJK.04/2014. Perseroam bermaksud melaksanakan PMTHMETD untuk memperbaiki posisi keuangan Perseroan sehingga pelaksanaan PMTHMETD dapat dilakukan sampai dengan jumlah sebanyak‐banyaknya 10% (sepuluh persen) dari modal disetor yang tercantum dalam Anggaran Dasar Perseroan. Berdasarkan peraturan dan perundang‐undangan yang berlaku, termasuk Peraturan OJK No. 38/POJK.04/2014, PMTHMETD sebagaimana dimaksud dalam Keterbukaan Informasi ini harus terlebih dahulu memperoleh persetujuan RUPSLB. Oleh karenanya, sesuai dengan ketentuan peraturan perundang‐undangan yang berlaku, khususnya ketentuan Peraturan OJK No. 38/POJK.04/2014, Perseroan menyampaikan informasi sebagaimana tercantum dalam Keterbukaan Informasi ini dengan maksud untuk memberikan informasi maupun gambaran yang lebih lengkap kepada para Pemegang Saham Perseroan mengenai rencana PMTHMETD yang akan dilakukan oleh Perseroan. Rencana PMTHMETD Perseroan dilakukan sesuai dengan ketentuan Anggaran Dasar Perseroan, peraturan perundang‐undangan yang berlaku, serta tidak bertentangan dengan perjanjian‐perjanjjian yang sebelumnya telah dibuat oleh Perseroan. Dalam rangka kegiatan usaha, Perseroan merasakan perlu untuk memperkuat struktur permodalan dan meningkatkan jumlah saham yang beredar sehingga secara tidak langsung meningkatkan likuiditas perdagangan atas saham Perseroan. Sehubungan dengan hal tersebut, Perseroan akan menerbitkan Saham Baru dan setelah diperolehnya persetujuan RUPSLB serta dipenuhinya seluruh persyaratan berdasarkan ketentuan hukum dan peraturan perundang‐undangan yang berlaku, seluruh Saham Baru tersebut akan dicatatkan di BEI. ALASAN DAN LATAR BELAKANG Tingkat kecukupan dan struktur permodalan adalah salah satu faktor utama yang mempengaruhi kemampuan suatu bank dalam melakukan pengembangan usaha untuk meningkatkan pendapatan usaha melalui peningkatan aset produktif maupun perluasan jenis kegiatan usaha. Peningkatan aset Perseroan perlu didukung dengan peningkatan modal. Selain itu kecukupan permodalan juga menentukan jenis aktivitas dan jasa yang bisa ditawarkan kepada nasabah Sehubungan dengan hal tersebut, Perseroan melihat bahwa alternatif pendanaan dalam rangka peningkatan modal disetor adalah pengeluaran saham dari portepel dengan mekanisme penambahan modal tanpa memberikan hak memesan efek terlebih dahulu sesuai dengan POJK No. 38/POJK.04/2014. Penerbitan saham baru Perseroan melalui Penambahan Modal Tanpa HMETD akan ditawarkan dengan syarat‐ syarat dan harga yang sesuai dengan ketentuan perundang‐undangan yang berlaku termasuk ketentuan di bidang pasar modal. PMTHMETD ini dapat dilaksanakan sekaligus atau bertahap dalam 2 (dua) tahun terhitung sejak disetujui oleh Rapat Umum Pemegang saham Luar Biasa Perseroan pada hari Senin tanggal 5 Juni 2017. STRUKTUR PERMODALAN Tabel di bawah ini menunjukkan struktur permodalan Perseroan sebelum dan setelah dilakukannya Penambahan Modal Tanpa HMETD, dengan asumsi saham‐saham baru yang dikeluarkan Perseroan berjumlah sebanyak‐banyaknya 364,963,504 (tiga ratus enam puluh empat juta sembilan ratus enam puluh tiga ribu lima ratus empat) saham Perseroan atau sebanyak‐banyaknya 10% (sepuluh persen) dari jumlah seluruh saham yang telah ditempatkan dan telah disetor penuh dalam Perseroan. Keterangan Sebelum Penambahan Modal Tanpa HMETD Jumlah Saham Proforma Setelah Penambahan Modal Tanpa HMETD Nilai Nominal (Rp) Jumlah Saham Nilai Nominal (Rp) 10,000,000,000 1,000,000,000,000 10,000,000,000 1,000,000,000,000 Modal Ditempatkan 3,650,000,000 365,000,000,000 4,014,963,504 401,496,350,400 Modal Disetor 3,650,000,000 365,000,000,000 4,014,963,504 401,496,350,400 Sisa Saham Dalam Portepel 6,350,000,000 635,000,000,000 5,985,036,496 598,503,649,600 Modal Dasar Komposisi pemegang saham Perseroan per tanggal 31 Desember 2016 berdasarkan Daftar Pemegang Saham Perseroan yang dikeluarkan oleh PT Datindo Entrycom, Biro Administrasi Efek Perseroan dan Daftar Pemegang Saham Proforma Perseroan (“DPS Proforma”) dengan asumsi saham‐saham baru yang dikeluarkan Perseroan berjumlah sebanyak‐banyaknya 364,963,504 (tiga ratus enam puluh empat juta sembilan ratus enam puluh tiga ribu lima ratus empat) saham Perseroan. DPS 31 Desember 2016 Jumlah Saham PT. HAKIMPUTRA PERKASA Jumlah Saham (%) 2,651,961,000 72.66% 3,016,924,504 75.14% KWEE SINTO 198,039,000 5.43% 198,039,000 4.93% MASYARAKAT 800,000,000 21.92% 800,000,000 19.93% 3,650,000,000 100.00% 4,014,963,504 Jumlah (%) DPS Proforma 100.00% Ikhtisar Data Keuangan Diaudit 2015 Tidak Diaudit 2016 Mar-2017 Neraca (juta Rp) Total Aset Total Aset Produktif Kredit yang diberikan (bruto ) Efek-efek 2,079,034 1,876,587 1,505,335 180,165 2,058,463 1,794,727 1,398,464 147,078 2,045,250 1,771,854 1,446,625 109,066 Total Liabilitas Dana Pihak Ketiga Giro Tabungan Deposito Penempatan dari Bank Lain Total Ekuitas 1,703,066 1,594,193 138,370 102,300 1,353,523 78,704 375,968 1,676,655 1,568,478 130,798 109,667 1,328,013 70,880 381,808 1,611,117 1,505,797 117,234 112,980 1,275,583 60,296 434,133 Laba Rugi Komprehensif (juta Rp) Pendapatan Operasional Pendapatan Bunga Bersih Pendapatan Operasional selain Bunga Laba / (Rugi) Bersih Pendapatan / (Beban) Komprehensif Lainnya Total Laba Komprehensif Laba bersih per saham (dalam Rupiah penuh) RASIO KEUANGAN CAR NPL - Gross NPL - Netto ROA ROE NIM BOPO LDR 98,813 91,867 6,946 (45,978) 5,738 (40,240) (14.56) 104,583 94,492 10,091 7,087 (1,462) 5,625 1.94 21.90% 7.10% 3.97% -2.82% -15.25% 5.07% 124.94% 94.23% 21.73% 2.83% 1.90% 0.53% 2.11% 5.41% 96.37% 89.04% 25,133 23,061 2,072 2,325 2,325 2.55 23.68% 3.41% 2.42% 0.66% 2.52% 5.39% 93.68% 95.97% ANALISA DAN PEMBAHASAN MANAJEMEN Proforma konsolidasi keuangan sebelum dan sesudah pelaksanaan Penambahan Modal Tanpa HMETD dibuat berdasarkan beberapa asumsi sebagai berikut: a. Jumlah saham baru Perseroan yang diterbitkan sebanyak‐banyaknya 364,963,504 saham. b. Jumlah Modal Ditempatkan dan Disetor Penuh Perseroan sebelum dilakukan Penambahan Modal Tanpa HMETD per 31 Desember 2016 adalah sebesar 3.650.000.000 saham. c. Jumlah Modal Ditempatkan dan Disetor Penuh Perseroan setelah dilakukan Penambahan Modal Tanpa HMETD meningkat menjadi sebanyak 4.014.963.504 saham. PENETAPAN HARGA PELAKSANAAN Penetapan Harga Pelaksanaan Penambahan Modal Tanpa HMETD ini akan dilakukan dengan mengacu kepada Peraturan Bursa Efek Indonesia Nomor I‐A tentang Pencatatan Saham dan Efek Bersifat Ekuitas Selain Saham yang Diterbitkan oleh Perusahaan Tercatat (Lampiran Surat Keputusan Direksi PT. Bursa Efek Indonesia tanggal 20 Januari 2014 No. Kep‐00001/BEI/01‐2014) yaitu, sekurang‐kurangnya sama dengan rata‐rata harga penutupan saham Perseroan selama kurun waktu 25 (dua puluh lima) hari bursa berturut‐turut di pasar regular sebelum Perseroan menerbitkan iklan tentang rencana akan dilakukannya pengumuman RUPSLB yang memiliki agenda tentang Penambahan Modal Tanpa HMETD. Sehubungan dengan hal tersebut, berikut adalah informasi harga penutupan saham Perseroan selama 25 (dua puluh lima) hari bursa sebelum tanggal 26 April 2017 yang merupakan tanggal iklan pemberitahuan RUPSLB Perseroan : Harga (Rp) No Tanggal Penutupan 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 16/Mar/2017 17/Mar/2017 20/Mar/2017 21/Mar/2017 22/Mar/2017 23/Mar/2017 24/Mar/2017 27/Mar/2017 29/Mar/2017 30/Mar/2017 31/Mar/2017 03/Apr/2017 04/Apr/2017 05/Apr/2017 06/Apr/2017 07/Apr/2017 10/Apr/2017 11/Apr/2017 12/Apr/2017 13/Apr/2017 17/Apr/2017 18/Apr/2017 20/Apr/2017 21/Apr/2017 25/Apr/2017 Rata‐Rata 87 92 89 90 87 89 87 85 87 88 84 83 87 85 85 84 82 83 85 96 91 92 104 140 189 94.04 Berdasarkan informasi daftar harga saham tersebut di atas, harga rata‐rata dari harga penutupan saham‐ saham Perseroan dalam periode selama 25 (dua puluh lima) hari bursa sebelum tanggal 26 April 2017 adalah Rp 94,04,‐ (sembilan puluh empat koma nol empat Rupiah). Namun berdasarkan ketentuan Nomor V.3.2 Lampiran II Peraturan BEI No. I‐A, harga teoritis saham hasil tindakan penerbitan saham baru sekurang‐ kurangnya adalah Rp 100,‐ (seratus Rupiah) per saham. MANFAAT DILAKSANAKANNYA PMTHMETD Manfaat yang diperoleh dengan dilaksanakannya PMTHMETD adalah sebagai berikut: a. Perseroan akan mendapatkan tambahan dana yang akan memperkuat struktur permodalan Perseroan dalam rangka pengembangan usaha Perseroan; dan b. Jumlah saham beredar Perseroan akan bertambah yang akan meningkatkan likuiditas perdagangan saham Perseroan. DAMPAK PELAKSANAAN PMTHMETD TERHADAP PEMEGANG SAHAM Akibat penerbitan Saham Baru, maka jumlah saham yang dikeluarkan oleh Perseroan menjadi lebih banyak. Karenanya setelah penambahan modal ditempatkan dan disetor Perseroan dalam rangka kerangka pelaksanaan PMTHMETD ini efektif, persentase kepemilikan saham masing‐masing pemegang saham Perseroan akan mengalami penurunan (dilusi) sebesar 9,09% (sembilan koma nol sembilan persen). Akan tetapi jumlah saham yang dimiliki oleh pemegang saham sebelum dan sesudah penerbitan Saham Baru tidak mengalami perubahan kecuali PT Hakim Putra Perkasa yang akan mengambil seluruh bagian saham yang dikeluarkan. Dengan digunakannya dana yang diperoleh dari pelaksanaan PMTHMETD untuk pengembangan usaha Perseroan, diharapkan akan memberikan dampak positif bagi Perseroan yang dapat mengakibatkan meningkatnya shareholders’ value. PERNYATAAN DEWAN KOMISARIS DAN DIREKSI Dewan Komisaris dan Direksi Perseroan baik secara sendiri maupun bersama‐sama, bertanggung jawab sepenuhnya atas kelengkapan dan kebenaran seluruh informasi atau fakta material yang dimuat dalam Keterbukaan Informasi ini dan setelah mengadakan penelitian dan pemeriksaan yang cukup, menegaskan bahwa informasi yang dikemukakan dalam Keterbukaan Informasi ini adalah benar dalam aspek material dan tidak ada fakta material yang tidak dikemukakan yang dapat menyebabkan informasi material dalam Keterbukaan Informasi ini menjadi tidak benar dan/atau menyesatkan.