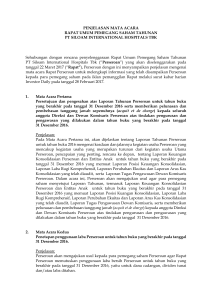

P.T. MULIA INDUSTRINDO Tbk DAN ENTITAS ANAK

advertisement