BANK DAN LEMBAGA KEUANGAN LAINNYA

advertisement

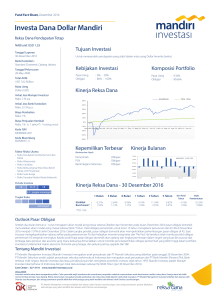

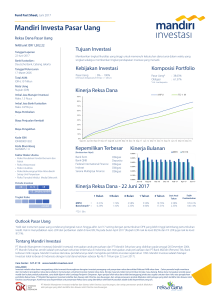

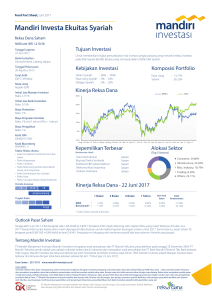

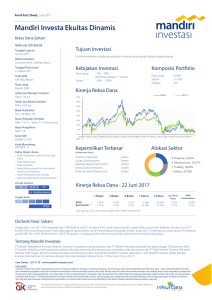

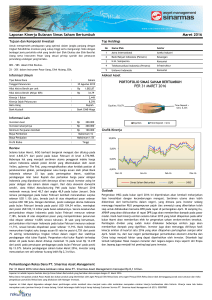

MENGENAL PASAR MODAL (BURSA EFEK) Oleh Drs. Supriyanto, MM. PENDIDIKAN DAN LATIHAN PROFESI GURU (PLGP) EKONOMI GELOMBANG 7 P4TK YOGYAKARTA, 24 Agustus – 2 September 2010 RAYON 11 - UNIVERSITAS NEGERI YOGYAKARTA LITERATUR/SUMBER BACAAN 1. 2. 3. 4. 5. HTTP://WWW.BEI.CO.ID atau HTTP://WWW.IDX.CO.ID Anonim. (1995). Undang-undang Republik Indonesia No. 8 Tahun 1995, tentang Pasar Modal. Frank. K. Reily (1989). Investment Analysis and Portfolio Management, Third Edition. New York: The Dryden Press Jusuf Anwar. (2005). Pasar Modal Sebagai Sarana Pembiayaan dan Investasi. Bandung: PT. Alumni. Supriyanto dan Ali Muhson. (2007). Ekonomi SMA Kelas XI. Solo: CV HaKa MJ. MATERI 1. 2. 3. 4. 5. PENDAHULUAN/MENGENAL PASAR MODAL SEJARAH PASAR MODAL INSTRUMEN YANG DIPERJUALBELIKAN DI PASAR MODAL PROSES GO PUBLIC DLL PENDAHULUAN Pengertian Pasar Modal: Pasar modal (capital market) merupakan pasar untuk berbagai instrumen keuangan jangka panjang yang bisa diperjualbelikan, baik surat utang (obligasi), ekuiti (saham), reksa dana, instrumen derivatif maupun instrumen lainnya Undang-Undang Pasar Modal No. 8 tahun 1995 tentang Pasar Modal mendefinisikan pasar modal sebagai kegiatan yang bersangkutan dengan Penawaran Umum dan perdagangan Efek, Perusahaan Publik yang berkaitan dengan Efek yang diterbitkannya, serta lembaga dan profesi yang berkaitan dengan Efek PERAN PASAR MODAL DALAM PEREKONOMIAN Pasar Modal memiliki peran penting bagi perekonomian suatu negara karena pasar modal menjalankan dua fungsi, yaitu: Pertama sebagai sarana bagi pendanaan usaha atau sebagai sarana bagi perusahaan untuk mendapatkan dana dari masyarakat pemodal (investor). Dana yang diperoleh dari pasar modal dapat digunakan untuk pengembangan usaha, ekspansi, penambahan modal kerja dan lain-lain, - Kedua pasar modal menjadi sarana bagi masyarakat untuk berinvestasi pada instrumen keuangan seperti saham, obligasi, reksa dana, dan lain-lain. Dengan demikian, masyarakat dapat menempatkan dana yang dimilikinya sesuai dengan karakteristik keuntungan dan risiko masing-masing instrumen SEJARAH PASAR MODAL 1. 2. 3. 4. 5. 6. Secara historis, Pasar modal atau bursa efek telah hadir sejak jaman kolonial Belanda dan tepatnya pada tahun 1912 di Batavia. Pemerintah Republik Indonesia mengaktifkan kembali pasar modal pada tahun 1977, (Pendirian BAPEPAM, Danareksa dan Go Public-nya PT Semen Cibinong) Tahun 1977 - 1987: Perdagangan di Bursa Efek sangat lesu. Jumlah emiten hingga 1987 baru mencapai 24. Tahun 1988 dan 1990: Paket deregulasi dibidang Perbankan dan Pasar Modal diluncurkan. Pintu BEJ terbuka untuk asing. Tanggal 16 Juni 1989: Bursa Efek Surabaya (BES) mulai beroperasi dan dikelola oleh Perseroan Terbatas milik swasta yaitu PT Bursa Efek Surabaya. Tanggal 13 Juli 1992: Swastanisasi BEJ dan BAPEPAM berubah menjadi Badan Pengawas Pasar Modal. lanjutan 7. Tanggal 22 Mei 1995: Sistem Otomasi perdagangan di BEJ dilaksanakan dengan sistem computer JATS (Jakarta Automated Trading Systems). 8. 9. 10. 11. Tanggal 10 November 1995: Pemerintah mengeluarkan Undang-Undang No. 8 Tahun 1995 tentang Pasar Modal. Tahun 2000: Sistem Perdagangan Tanpa Warkat (scripless trading) mulai diaplikasikan di pasar modal Indonesia. Tahun 2002: BEJ mulai mengaplikasikan sistem perdagangan jarak jauh (remote trading). Tanggal 1 Desember 2007: Penggabungan Bursa Efek Surabaya (BES) ke Bursa Efek Jakarta (BEJ) dan berubah nama menjadi Bursa Efek Indonesia (BEI) atau Indonesia Stock Exchange (IDX). STRUKTUR ORGANISASI BURSA DEWAN KOMISARIS No Nama 1. 2. 3. 4. 5. 6. 7. Bacelius Ruru Pande Putu Raka Fathiah Helmi Mochamad Aswin Lily Widjaja Mustofa Mardiasmo Jabatan Komisaris Utama Komisaris Komisaris Komisaris Komisaris Komisaris Komisaris LANJUTAN DEWAN DIREKSI No Nama 2. Erry Firmansyah M.S. Sembiring 3. Guntur Pasaribu 1. 4. 5. 6. 7. Justitia Tripurwasani Eddy Sugito Bastian Purnama Sihol Siagian Jabatan Direktur Utama Direktur Perdagangan Saham, Penelitian dan Pengembangan Usaha Direktur Perdagangan Fixed Income dan Derivatif, Keanggotaan dan Partisipan Direktur Pengawasan Direktur Pencatatan Direktur Teknologi Informasi Direktur Administrasi MENGENAL SAHAM Saham (stock) merupakan salah satu instrumen pasar keuangan yang paling popular. Menerbitkan saham merupakan salah satu pilihan perusahaan ketika memutuskan untuk pendanaan perusahaan. Pada sisi yang lain, saham merupakan instrumen investasi yang banyak dipilih para investor karena saham mampu memberikan tingkat keuntungan yang menarik. Saham dapat didefinisikan sebagai tanda penyertaan modal seseorang atau pihak (badan usaha) dalam suatu perusahaan atau perseroan terbatas. Dengan menyertakan modal tersebut, maka pihak tersebut memiliki klaim atas pendapatan perusahaan, klaim atas asset perusahaan, dan berhak hadir dalam Rapat Umum Pemegang Saham (RUPS). JENIS-JENIS SAHAM 1. Common Stock 2. Preffered Stock (Saham Biasa) (Saham Preferen) Poin Perbedaan Saham Biasa Saham Preferen RUPS Ada hak suara Tidak mempunyai suara Keuntungan Dividen (Kalau perusahaan untung) Hak keuntungan besarnya tertentu (Boleh ditunda dan berhak minta tambahan jika dividen lebih tinggi) Perush dibubarkan Hak Pengembalian terakhir Pengembalian diutamakan (setelah hutang jangka pendek dan jangka panjang) Kategori Equity (Modal Sendiri) Setengah saham setengah hutang Keuntungan Investor Keuntungan yang diperoleh investor dengan membeli atau memiliki saham: 1. Dividen Dividen merupakan pembagian keuntungan yang diberikan perusahaan dan berasal dari keuntungan yang dihasilkan perusahaan. Dividen diberikan setelah mendapat persetujuan dari pemegang saham dalam RUPS. Jika seorang pemodal ingin mendapatkan dividen, maka pemodal tersebut harus memegang saham tersebut dalam kurun waktu yang relatif lama Dividen yang dibagikan perusahaan dapat berupa dividen tunai atau dapat pula berupa dividen saham 2. (stock dividen). Capital Gain. Capital Gain merupakan selisih antara harga beli dan harga jual. Misalnya Investor membeli saham ABC dengan harga per saham Rp 3.000 kemudian menjualnya dengan harga Rp 3.500 per saham yang berarti pemodal tersebut mendapatkan capital gain sebesar Rp 500 untuk setiap saham yang dijualnya Kerugian Investor Sebagai instrumen investasi, saham memiliki risiko, antara lain: 1. Capital Loss Merupakan kebalikan dari Capital Gain, yaitu suatu kondisi dimana investor menjual saham lebih rendah dari harga beli. Misalnya saham PT. XYZ yang dibeli dengan harga Rp 2.000,- per saham, kemudian harga saham tersebut terus mengalami penurunan hingga mencapai Rp 1.400,- per saham. Karena takut harga saham tersebut akan terus turun, investor menjual pada harga Rp 1.400,- tersebut sehingga mengalami kerugian sebesar Rp 600,- per saham. 2. Risiko likuidasi Perusahaan yang sahamnya dimiliki, dinyatakan bangkrut oleh Pengadilan, atau perusahaan tersebut dibubarkan. Dalam hal ini hak klaim dari pemegang saham mendapat prioritas terakhir setelah seluruh kewajiban perusahaan dapat dilunasi MENGENAL OBLIGASI (BOND) 1. 2. 3. Surat pengakuan hutang dari penerbit kepada pemegang obligasi Obligasi merupakan surat utang jangka menengahpanjang yang dapat dipindahtangankan yang berisi janji dari pihak yang menerbitkan untuk membayar imbalan berupa bunga pada periode tertentu dan melunasi pokok utang pada waktu yang telah ditentukan kepada pihak pembeli obligasi tersebut. Jenis Obligasi yang diperdagangkan di Bursa Efek Indonesia : Corporate Bonds: obligasi yang diterbitkan oleh perusahaan, baik yang berbentuk badan usaha milik negara (BUMN), atau badan usaha swasta. Government Bonds: obligasi yang diterbitkan oleh pemerintah. Retail Bonds: obligasi yang diperjual belikan dalam satuan nilai nominal yang kecil, baik corporate bonds maupun government bonds JENIS-JENIS OBLIGASI (BONDS) Jenis Obligasi yang lain: 1. Obligasi dengan Fixed Rate (Coupon Rate) Obligasi dengan bunga tetap 2. Obligasi dengan Floating Rate Obligasi dengan bunga mengambang 3. Obligasi dengan Zero Coupon Obligasi dengan bunga nol atau hanya memberikan satu kali aliran kas masuk (Obligasi yang dijual dengan discount) 4. Obligasi Konversi Obligasi yang bisa saham dikonversikan menjadi Karakteristik Obligasi : Nilai Nominal (Face Value) Kupon (the Interest Rate) Jatuh Tempo (Maturity) Periode jatuh tempo obligasi bervariasi mulai dari 365 hari sampai dengan diatas 5 tahun. Penerbit / Emiten (Issuer). Mengukur resiko / kemungkinan dari penerbit obigasi tidak dapat melakukan pembayaran kupon dan atau pokok obligasi tepat waktu (disebut default risk) dapat dilihat dari peringkat (rating) obligasi yang dikeluarkan oleh lembaga pemeringkat seperti PEFINDO atau Kasnic Indonesia. Harga obligasi: Ada 3 (tiga) kemungkinan harga pasar dari obligasi yang ditawarkan, yaitu: Par (nilai Pari) : Harga Obligasi sama dengan nilai nominal Misal: Obligasi dengan nilai nominal Rp 50 juta dijual pada harga 100%, maka nilai obligasi tersebut adalah 100% x Rp 50 juta = Rp 50 juta. at premium (dengan Premi) : Harga Obligasi lebih besar dari nilai nominal Misal: Obligasi dengan nilai nominal RP 50 juta dijual dengan harga 102%, maka nilai obligasi adalah 102% x Rp 50 juta = Rp 51 juta. at discount (dengan Discount) : Harga Obligasi lebih kecil dari nilai nominal Misal: Obligasi dengan nilai nominal Rp 50 juta dijual dengan harga 98%, maka nilai dari obligasi adalah 98% x Rp 50 juta = Rp 49 juta. MENGENAL REKSA DANA Reksa dana merupakan salah satu alternatif investasi bagi masyarakat pemodal, khususnya pemodal kecil dan pemodal yang tidak memiliki banyak waktu dan keahlian untuk menghitung risiko atas investasi mereka. Reksa Dana dirancang sebagai sarana untuk menghimpun dana dari masyarakat yang memiliki modal, mempunyai keinginan untuk melakukan investasi, namun hanya memiliki waktu dan pengetahuan yang terbatas. Umumnya, Reksa Dana diartikan sebagai Wadah yang dipergunakan untuk menghimpun dana dari masyarakat pemodal untuk selanjutnya di investasikan dalam portofolio Efek oleh Manajer Investasi. Mengacu kepada Undang-Undang Pasar Modal No. 8 Tahun 1995, pasal 1 ayat (27)Â didefinisikan bahwa Reksa Dana adalah wadah yang dipergunakan untuk menghimpun dana dari masyarakat pemodal untuk selanjutnya diinvestasikan dalam portofolio efek oleh manajer investasi. RISIKO REKSA DANA Reksa Dana pun mengandung berbagai peluang risiko, antara lain: Risiko Berkurangnya Nilai Unit Penyertaan. Risiko ini dipengaruhi oleh turunnya harga dari Efek Risiko Likuiditas, Risiko ini menyangkut kesulitan yang dihadapi oleh Manajer Investasi jika sebagian besar pemegang unit melakukan penjualan kembali (redemption) atas unit-unit yang dipegangnya. Risiko Wanprestasi, Risiko ini merupakan risiko terburuk, dimana risiko ini dapat timbul ketika perusahaan asuransi yang mengasuransikan kekayaan Reksa Dana tidak segera membayar ganti rugi atau membayar lebih rendah dari nilai pertanggungan saat terjadi hal-hal yang tidak diinginkan, seperti wanprestasi dari pihak-pihak yang terkait dengan Reksa Dana, pialang, bank kustodian, agen pembayaran, atau bencana alam, yang dapat menyebabkan penurunan NAB (Nilai Aktiva Bersih) Reksa Dana. REKSA DANA DAPAT DIBEDAKAN: Reksa Dana dapat dibedakan menjadi: 1. 2. 3. 4. Reksa Dana Pasar Uang (Moneter Market Funds). Reksa Dana jenis ini hanya melakukan investasi pada Efek bersifat Utang dengan jatuh tempo kurang dari 1 (satu) tahun. Reksa Dana Pendapatan Tetap (Fixed Income Funds). Reksa Dana jenis ini melakukan investasi sekurang-kurangnya 80% dari aktivanya dalam bentuk Efek bersifat Utang. Tujuannya adalah untuk menghasilkan tingkat pengembalian yang stabil. Reksa Dana Saham (Equity Funds). Reksa dana yang melakukan investasi sekurang-kurangnya 80% dari aktivanya dalam bentuk Efek bersifat Ekuitas. Karena investasinya dilakukan pada saham, maka risikonya lebih tinggi dari dua jenis Reksa Dana sebelumnya namun menghasilkan tingkat pengembalian yang tinggi. Reksa Dana Campuran (Discretionary Funds). Reksa Dana jenis ini melakukan investasi dalam Efek bersifat Ekuitas dan Efek bersifat Utang. Tipe Reksa Dana 1. 2. Reksa Dana Terbuka (Open-end) Reksa dana ini dimaksudkan bahwa manajer investasi selalu siap membeli atau menebus kembali unit penyertaan yang dimiliki investor kapan saja investor tersebut ingin menjualnya, sesuai dengan nilai aktiva bersih per saham atau per unit. Reksa Dana Tertutup (Closed-end) Pada reksa dana tipe ini, jika investor ingin menjual unit penyertaannya, ia dapat langsung menjualnya ke bursa. Harga yang terbentuk di bursa tergantung dari permintaan dan penawaran yang terjadi. MENGENAL DERIVATIF 1. Mengenal Derivatif Derivatif menurut Undang-undang No. 8 Tahun 1995 diartikan sebagai instrumen kontrak berjangka yang diperdagangkan di pasar berjangka (derivative market). Terdapat perbedaan transaksi efek yang dilakukan pada spot market dan pada derivative market. Transaksi efek melalui spot market dilakukan dengan cara cash and carry, artinya di mana ada uang, maka ada barang. Sedangkan transaksi efek melalui derivative market, baik pihak pembeli maupun pihak penjual sama-sama tidak diwajibkan untuk memenuhi hak dan kewajibannya di saat itu juga, melainkan dengan mendasarkan pada perjanjian atau kontrak di antara mereka berkaitan dengan harga kontrak, jumlah kontrak, jatuh waktu kontrak serta penyelesaian transaksinya Derivatif dikenal juga sebagai instrumen turunan atau efek yang diturunkan dari instrumen efek lain (underlying). 2. a. b. c. Beberapa Instrumen Derivatif di Indonesia Bukti Right (Right Issued) Proses penerbitan saham baru, dimana hak yang melekat untuk memesan saham baru tersebut terlebih dahulu diberikan kepada pemegang saham lama. Waran (Warrant) Hak untuk membeli saham biasa pada waktu dan harga yang sudah ditentukan (waktunya untuk waktu yang akan datang tetapi harganya sudah ditentukan sekarang). Hak waran ini dijual dengan surat berharga lain (misal obligasi) dan berfungsi sebagai daya tarik bagi pembeli obligasi. Kontrak Berjangka Indeks Saham. Kontrak atau perjanjian antara 2 pihak yang mengharuskan mereka untuk menjual atau membeli produk yang menjadi variabel pokok di masa yang akan datang dengan harga yang telah ditetapkan sebelumnya. Contoh kontrak berjangka Indeks LQ45 dll.