analisis-leverage

advertisement

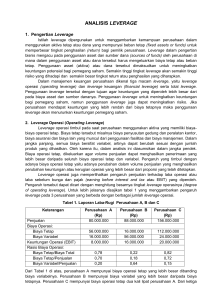

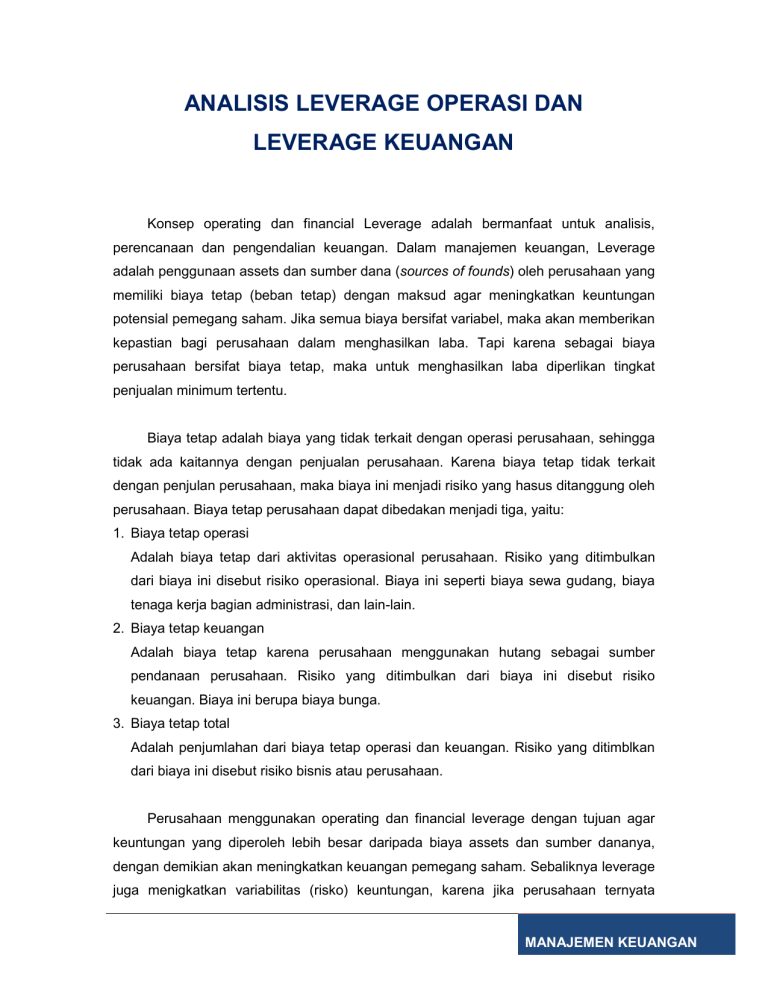

ANALISIS LEVERAGE OPERASI DAN LEVERAGE KEUANGAN Konsep operating dan financial Leverage adalah bermanfaat untuk analisis, perencanaan dan pengendalian keuangan. Dalam manajemen keuangan, Leverage adalah penggunaan assets dan sumber dana (sources of founds) oleh perusahaan yang memiliki biaya tetap (beban tetap) dengan maksud agar meningkatkan keuntungan potensial pemegang saham. Jika semua biaya bersifat variabel, maka akan memberikan kepastian bagi perusahaan dalam menghasilkan laba. Tapi karena sebagai biaya perusahaan bersifat biaya tetap, maka untuk menghasilkan laba diperlikan tingkat penjualan minimum tertentu. Biaya tetap adalah biaya yang tidak terkait dengan operasi perusahaan, sehingga tidak ada kaitannya dengan penjualan perusahaan. Karena biaya tetap tidak terkait dengan penjulan perusahaan, maka biaya ini menjadi risiko yang hasus ditanggung oleh perusahaan. Biaya tetap perusahaan dapat dibedakan menjadi tiga, yaitu: 1. Biaya tetap operasi Adalah biaya tetap dari aktivitas operasional perusahaan. Risiko yang ditimbulkan dari biaya ini disebut risiko operasional. Biaya ini seperti biaya sewa gudang, biaya tenaga kerja bagian administrasi, dan lain-lain. 2. Biaya tetap keuangan Adalah biaya tetap karena perusahaan menggunakan hutang sebagai sumber pendanaan perusahaan. Risiko yang ditimbulkan dari biaya ini disebut risiko keuangan. Biaya ini berupa biaya bunga. 3. Biaya tetap total Adalah penjumlahan dari biaya tetap operasi dan keuangan. Risiko yang ditimblkan dari biaya ini disebut risiko bisnis atau perusahaan. Perusahaan menggunakan operating dan financial leverage dengan tujuan agar keuntungan yang diperoleh lebih besar daripada biaya assets dan sumber dananya, dengan demikian akan meningkatkan keuangan pemegang saham. Sebaliknya leverage juga menigkatkan variabilitas (risko) keuntungan, karena jika perusahaan ternyata MANAJEMEN KEUANGAN mendapatkan keuntungan yang lebih rendah dari biaya tetapnya maka penggunaan leverage akan menurunkan keuntungan pemegang saham. LEVERAGE DAN LAPORAN RUGI LABA PT ASDB Laporan Rugi Laba 1 Januari – 31 Desember 1989 ( dalam Rp 000,- ) Bentuk yang Diperbaiki Penjualan Bersih Biaya operasi variabel Biaya operasi tetap Rp5.000.000,Rp3.000.000,1.000.000,Rp4.000.000,- Operating Financial Leverage Laba sebelum bunga dan pajak (EBIT) Bunga pinjaman Rp1.000.000,250.000,- Laba sebelum pajak (EBT) Pajak penghasilan (40%) Rp 750.000,300.000,- Laba setelah pajak (EAT) Deviden saham prefen Rp 450.000,150.000,- BIAYA TETAP DAN VARIABEL Biaya variable adalah biaya Laba yang jangka pendek berubah karena yangdalam tersedia bagi pemegang saham biasa Rp 300.000,Laba per lembar saham (EPS) – 100.000 lembar Rp 3.000,- perubahan operasi persuahaan. Biaya variable tersebut meliputi biaya bahan baku, biaya tenaga kerja langsung dan biaya pemasaran langsung. ========== Biaya tetap adalah biaya yang dalam jangka pendek tidak berubah karena variabilitas operasi (tingkat output yang dihasilkan) maupun penjualan. Biaya-biaya tersebut meliputi depresiasi bangunan kantor dan pabrik, kendaraan, peralatan kantor, asuransi kecelakaan, kesehatan dan gaji manajer. Biaya semivariabel adalah biaya yang menigkat secara bertahap dengan kenaikan output. Contohnya adalah gaji manajer Biaya va VC MANAJEMEN KEUANGAN FC AFC Output Output (a) Variabel (b) Tetap (b) Biaya SVC Output ( c ) Semivariabel Dengan adanya biaya tetap pada struktur biaya perusahaan, maka untuk mencapai tingkat keuntungan tertentu, perusahaan harus mampu menghasilkan penjualan inimum tertentu. Jika sebua biaya perusahaan bersifat variable, maka tidak ada risiko bagi perusahaan. Biaya tetap itu dapat diklasivikasikan menjadi: 1. Biaya tetap operasi 2. Biaya tetap keuangan 3. Biaya tetap total Bioaya tetap operasi menimbulkan risiko operasi bagi perusahaan. Biaya ini timbul dari kegiatan operasi keuangan. Biaya tetap keuangan menimbulkan risiko keuangan. Biaya ini timbul karena penggunaan hutang sebagai sumber dana perusahaan. Biata tetap total adalah penjumlahan dari biaya tetap operasi dengan biaya tetap keuangan. Seluruh biaya tetap itu menimbulkan risiko bagi perusahaan. Risiko yang ditimbulkan oleh biaya tetap operasi disebut risiko operasi. Tingkat risiko tersebut secara kuantitaif dapat diukur dengan leverage operasi. Risiko yang ditimbulkan dari biaya tetap keuangan disebut risiko keuangan. Tingkat risiko tersebut secara kuantitatif dapat diukur MANAJEMEN KEUANGAN dengan leverage keuangan. Secara keseluruhan risiko operasi dan risiko keuangan disebut risiko bisnis atau risiko perusahaan. Tingkat risiko tersebut secara kuantitatif dapat diukur dengan leverage total. OPERATING LEVERAGE Apabila perusahaan memiliki biaya operasi tetap atau biaya modal tetap, maka dikatakan perusahaan menggunakan leverage. Dengan menggunakan operating leverage, perusahaan mengharapkan bahwa perubahan penjualan akan mengakibatkan perubahan laba sebelum bunga dan pajak yang lebih besar. Multiplier effect hasil penggunaan biaya operasi tetap terhadap laba sebelum bunga dan pajak disebut dengan degree of operating leverage atau disingkat menjadi DOL. Sementara itu perusahaan yang menggunakan sumber dana dengan beban tetap dikatakan bahwa perusahaan mempunyai financial leverage. Penggunaan financial leverage ini dengan harapan agar terjadi perubahan laba per lembar saham (EPS) yang lebih besar daripada perubahan laba sebelum bungan dan pajak (EBIT). Multiplier effect yang dihasilkan karena penggunaan dana denga biaya tetap ini disebut dengan degree of financial leverage (DFL). DOL PADA X = % PERUBAHAN EBIT % PERUBAHAN PENJUALAN ATAU ∆ EBIT EBIT MANAJEMEN KEUANGAN DOL pada X = ∆ Penjualan Penjualan Atau: (P-V) Q DOL = (P-V) Q - F Setelah menghitung nilai DOL, selanjutnya menganalisis hasil dari perhitungan DOL. DOL dapat diartikan, jika volume penjualan berubah (naik/turun) sebesar m%, maka EBIT akan berubah searan sebesar m% x DOL. Jadi DOL menunjukkan tingkat sensitivitas volume penjualan terhadap laba operasinya. FINANCIAL LEVERAGE Financial leverage adalah penggunaan sumber dana yang memiliki beban tetap dengan harapan bahwa akan memberikan tambahan keuntungan yang lebih besar daripada beban tetapnya sehingga akan meningkat keuntungan yang tersedia bagi pemegang saham. Financial leverage dengan demikian menunjukan perubahan lab per lembar saham (earning per share atau EPS) sebagai akibat perubahan EBIT. % Perubahan EPS DFL pada X = % Perubahan EBIT Yang dapat diformulasikan menjadi : ∆ EPS EPS DFL pada X = ∆ EBIT EBIT Atau: (P-V) Q - F DFL = (P-V) Q – F – I MANAJEMEN KEUANGAN Setelah menghitung nilai DFL, selanjutnya menganalisis hasil dari perhitungan DFL. DFL dapat diartikan, jika EBIT berubah (naik/turun) sebesar n%, maka EPS akan berubah searah sebesar n% x DFL. Jadi DFL menunjukkan tingkat sensitivitas EBIT terhadap EPS. COMBINED LEVERAGE Leverage kombinasi terjadi apabila perusahaan memiliki baik operating leverage maupun financial leverage dalam usahanya untuk meningkatkan keuntungan bagi pemegang saham biasa. Degree combined leverage adalah multiplier atas perubahan laba per lembar saham (EPS) karena perubahan penjualan. Dengan kata lain degree of combined leverage adalah rasio antara persentase perubahan EPS dengan persentase perubahan penjualan. % Perubahan EPS DCL pada X = % Perubahan Penjualan Yang dapat diformulasikan menjadi : ∆ EPS EPS DCL pada X = ∆ Penjualan Penjualan ATAU DCL = DOL x DFL Setelah menghitung nilai DCL, selanjutnya menganalisis hasil dari perhitungan DCL. DCL dapat diartikan, jika volume penjualan berubah (naik/turun) sebesar m%, maka EPS akan berubah searah sebesar m% x DCL. Jadi DCL menunjukkan tingkat sensitivitas volume penjualan terhadap EPS. Seperti halnya degree of operating leverage dan degree of financial leverage, maka degree of combined leverage juga mengukur resiko perusahaan secara keseluruhan, baik risiko bisnis maupun risiko financial. Bagi investor yang ingin menanamkan dananya dalam hubungannya untuk menentukan tingkat keuntungan MANAJEMEN KEUANGAN yang diminta. Apabila DCL tinggi berarti resiko perusahaan secara keseluruhan juga tinggi maka investor juga akan tingkat keuntungan yang tinggi pula. Dengan kata lain perusahaan yang menggunakan excessive leverage akan menanggung beban tetap yang lebih tinggi pula kemudian beban tetap yang lebih tinggi ini cenderung akan offset keuntungan karean penggunaan leverage, dan akhirnya penggunaan leverage yang excessive akan menyebabkan harga pasar saham menurun yang berarti nilai perusahaan juga kemakmuran pemegang saham menurun. Contoh Soal The Corciva Inc. mempunyai data penjualan payung sebagai berikut : - Harga jual payung $50/unit. - Harga variabel sebesar 10% dari harga jual dan biaya tetap sebesar $3000. Hitunglah : a. Jika pada tahun 2004 terjual 1000 unit payung, berapakah DOL ? b. Jika interest yang harus dibayar sebesar $5000, berapakah DFL ? c. Berapakah DCL perusahaan ? Jawab : a. DOL = CM = 1.000($50-$5) = EBIT 1.000(45)-3000 Artinya : perubahan te 45.000 = 1,07 45.000-3.000 rhadap 1% penjualan akan mempengaruhi perubahan sebesar 1,07% pada operating income. b. DFL = EBIT EBIT – INTEREST = 42.000 = 1,14 42.000 – 5.000 Artinya : perubahan 1% pada EBIT mempengaruhi perubahan EPS sebesar 1,14%. c. DCL = DOL x DFL = 1,07 x 1,14 = 1,22 Artinya : setiap perubahan 1% penjualan akan mempengaruhi perubahan pada EPS sebesar 1,22%. d. Jika ditargetkan penjualan naik 10% pada satu tahun mendatang, maka diperkirakan EBIT perusahaan naik sebesar 10,7% (1,07 x 10%) dan EPSnya diperkirakan naik sebesar 12,2% (1,22 x 10%, atau 1,14 x 10,7%) ANALISIS BREAK-EVEN MANAJEMEN KEUANGAN Banyak perencanaan kegiatan dalam perusahaan yang didasarkan atas perkiraan tingkat output. Pemahaman hubungan antara skala perusahaan, biaya operasi dan EBIT pada berbagai tingkat output disebut analisis volume biaya laba atau cost profit volume analisis yang sering disebut juga dengan break event analysis atau analisis break event. Suatu perusahaan mencapai kondisi keuangan yang break even ketika hasil penjualannya sama dengan biaya operasinya. Hubungan antara pendapatan penjualan, biaya dan laba dapat diilustrasikan dengan gambar di bawah ini. Biaya, Pendapatan (Rp) Pendapatan Total Biaya Total BEP Biaya Variabel Biaya Tetap Q1 Qb Q2 Output Jika dikaitkan dengan raporan laba-rugi terhadap konsep biaya dalam ekonomi dapat dijelaskan dengan gambar sebagai berikut: LAPORAN LABA-RUGI MANAJEMEN KEUANGAN Sales COGS GROSS PROFIT Administrative expenses Other cash expenses Depreciation expenses EBIT Interest exopenses EBT Tax (%) EAT xxx (xxx) TR VC xxx (xxx) (xxx) (xxx) xxx Laba (xxx) xxx (xxx) xxx Biaya-biaya yang lain sebelum EBIT adalah biata tetap (FC). Atas dasar konsep biaya dan pendapatan di atas maka analisis break pont dapat dilakukan. Operating Break Even Adalah untuk menentukan besarnya penjualan yang akan memperoleh laba operasi (EBIT) mencapai brerak even. QBE FC P V FC 1 V Dan S BE atau P P x QBE Cash Break Even Pada komponen biaya tetap (FC) terdapat biaya depresiasi yang merupakan non cash expense, jika biaya depresiasi dikeluarkan dari biaya tetap maka dapat dihiting cash break even. MANAJEMEN KEUANGAN QCBE S CBE FC D P V FC D atau 1 V P P x QCBE MANAJEMEN KEUANGAN