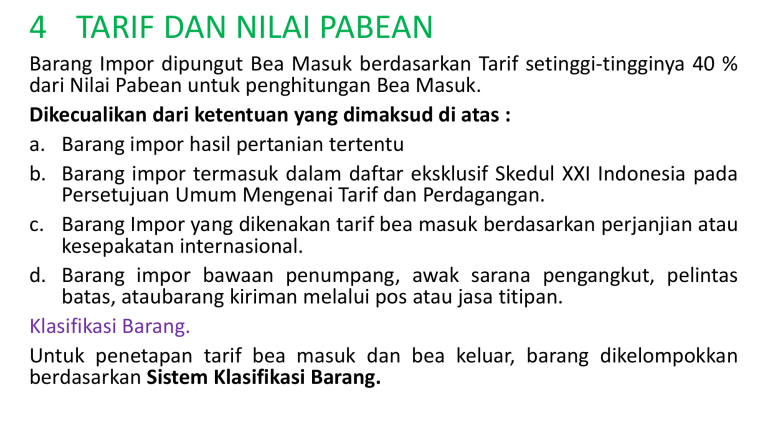

4 TARIF DAN NILAI PABEAN Barang Impor dipungut Bea Masuk berdasarkan Tarif setinggi-tingginya 40 % dari Nilai Pabean untuk penghitungan Bea Masuk. Dikecualikan dari ketentuan yang dimaksud di atas : a. Barang impor hasil pertanian tertentu b. Barang impor termasuk dalam daftar eksklusif Skedul XXI Indonesia pada Persetujuan Umum Mengenai Tarif dan Perdagangan. c. Barang Impor yang dikenakan tarif bea masuk berdasarkan perjanjian atau kesepakatan internasional. d. Barang impor bawaan penumpang, awak sarana pengangkut, pelintas batas, ataubarang kiriman melalui pos atau jasa titipan. Klasifikasi Barang. Untuk penetapan tarif bea masuk dan bea keluar, barang dikelompokkan berdasarkan Sistem Klasifikasi Barang. Nilai Pabean Nilai pabean untuk perhitungan bea masuk adalah nilai transaksi dari barang yang bersangkutan. Dalam hal nilai pabean untuk perhitungan bea masuk tidak dapat ditentukan berdasarkan nilai transaksi ,nilai pabean untuk perhitungan bea masuk ditentukan berdasarkan nilai transaksi barang dari barang identik. Dalam hal nilai pabean untuk perhitungan bea masuk tidak dapat ditentukan berdasarkan nilai transaksi seperti di atas , nilai pabean untuk perhitungan bea masuk ditentukan berdasarkan metode deduksi. Dalam hal nilai pabean untuk perhitungan bea masuk tidak dapat ditentukan berdasarkan semua yang disebut di atas, maka nilai pabean untuk perhitungan bea masuk ditentukan dengan menggunakan tatacara yang wajar dan konsisten berdasarkan data yang ada tersedia di daerah pabean dengan pembatasan tertentu. Penetapan Tarif dan Nilai Pabean Pejabat bea dan cukai dapat menetapkan tarif terhadap barang impor sebelum penyerahan pemberitahuan paean atau dalam waktu 30 (tiga puluh) hari sejak tanggal pemberitahuan pabean. Pejabat bea dan cukai dapat menetapkan nilai pabean barang impor untuk penghitungan bea masuk sebelum penyerahan pemberitahuan pabean atau dalam waktu 30 (tiga puluh) hari sejak tanggal pemberitahuan pbean. Importir yang salah memberitahukan nilai pabean untuk perhitungan bea masuk sehingga mengakibatkan kekurangan pembayaran bea masuk dikenai sangsi administrasi berupa denda paling sedikit 100% dari bea masuk yang kurang dibayar dan paling tinggi 1000% dari bea masuk yang kurang dibayar. Dalam hal penetapan nilai pabean yang mengakibatkan kelebihan pembayaran bea masuk, pengmbalian bea masuk dibayar sebesar kelbihannya. KETENTUAN BARANG PENUMPANG TERBARU Impor Barang Penumpang A. Ketentuan Pembawaan Uang Tunai. Dasar : - Peraturan Presiden No 99 th. 2016 - Peraturan Menteri Keuangan No. 157/KMK.04/2017 - Peraturan Bank Indonesia No. 201/2/PBI/2018 Pembawaan Uang Tunai dan/atau Instrumen Pembayaran lain dengan nilai paling sedikit Rp. 100.000.000 hingga Rp. 1.000.000.000 atau mata uang asing yang setara wajib diberitahukan di formulir Customs Declaration /CD ( BC. 22). Pembawaan Uang Tunai dan atau Instrmen Pembayaran lain lebih dari Rp. 1.000.000.000 hanya untuk Badan Berizin dengan izin dari Bank Indonesia. Bila membawa tiga jenis alat pembayaran ; Uang Tunai Rp. 100 jt Deposito Rp. 200 jt Instumen lain Rp. 500 jt Total 800 jt wajib diberitahukan. Bila nilai uang yang dibawa lebih besar dari nilai yang telah diberitahukan maka dikenakan denda 10 % dari selisih nilainya. Jika tidak diberitahukan maka dikenai sanksi administrasi berupa denda 10 % dari jumlah uang yang dibawa dengan denda maksimal Rp. 300.000.000. BARANG PRIBADI PENUMPANG Setiap Penumpang yang membawa barang pribadi ( bukan barang dagangan ) diberikan pembebasan sebesar Fob usd 500. Maka atas kelebihannya baru dikenakan Bea Masuk dan PDRI ( Pajak Dalam Rangka Impor ) PDRI = PPN, PPnBM, Pph Barang tersebut di atas dikenakan pungutan : Bea Masuk sebesar 10 % PPN 10 % Pph 7,5 % jika mempunyai NPWP Pph 15 % jika tidak mempunyai NPWP Contoh Kasus : Seorang Penumpang tidak punya NPWP membawa barang seharga usd 550 Kurs saat itu usd 1 = Rp. 14.000 Berapa besarnya pungutan yang harus dibayar ? Jwb : Fob = usd 550 - usd 500 = usd 50 Nilai Pabean = usd 50 x Rp. 14.000 = Rp. 700.000 Bea Masuk = 10 % x Rp. 700.000 = Rp. 70.000 PPN = 10 % x ( Rp. 700.000 + Rp. 70.000 ) = Rp. 77.000 Pph 22 = 15 % x ( Rp. 700.00 + Rp. 70.000 ) = Rp. 115.500 Jadi total pungutan yang harus dibayar : Rp.70.000 + Rp. 77.000 + Rp. 115.000 = Rp. 262.500 BARANG KIRIMAN YANG DIIMPOR MELALUI KANTOR POS ATAU PERUSAHAAN JASA TITIPAN. ( PJT ) Perhitungan Bea Masuk dan Pajak dalam Rangka Impor ( PDRI ) Ketentuan yang baru berdasarkan Peraturan Menteri Keuangan Republik Indonesia Nomor:199/PMK.10 / 2019 diberlakukan sejakl tgl. 30 Januari 2020. Aturan yang lama : Batas harga yang mendapat pembebasan Fob usd. 75 Bea Masuk sebesar 7,5 % PPN sebesar 10 % Pph 22 sebesar 10 % bagi yang punya NPWP Pph 22 sebesar 20 % bagi yang tidak punya NPWP Aturan Baru ( sejak tgl. 30 Januari 2020 ) Batas harga yang mendapat pembebasan Fob usd. 3 Secara umum besarnya tarif dibedakan ; Barang umum. Barang khusus. Barang umum adalah barang apa saja selain yang disebut barang khusus. Barang khusus meliputi; Tas, Sepatu dan Textile Ketentuan Pungutan Barang Umum : Bea Masuk sebesar 7,5 % PPN sebesar 10 % Pph 22 sebesar 0 % Total Tarif = 17,5 % Ketentuan untuk Barang/ Produk Khusus Tas. Bea Masuk sebesar 15 % - 20 % PPN sebesar 10 % Pph 22 sebesar 7,5 % - 10 % Jadi total Tarif = 32.5 % - 40 % Besarnya Pungutan Barang Khusus / Produk Sepatu; Bea Masuk sebesar 25 % - 30 % PPN sebesar 10 % Pph 22 sebesar 7.5 % - 10 % Jadi total tarif = 42,5 % - 50 % Besarnya Pungutan Barang khusus / Produk Textile; Bea Masuk sebesar 15 % - 25 % PPN sebesar 10 % Pph 22 sebesar 7,5 % - 10 % Jadi total tarif = 32,5 % - 45 % Barang lain adalah Buku ( buku Pngetahuan, buku Perpustakaan dll ) Besarnya pungutan adalah; Bea Nasuk sebesar 0 % PPN sebesar 10 % Pph 22 sebesar 0 % Jadi total tarif = 10 % DASAR PERHITUNGAN PUNGUTAN PABEAN : HARGA C I F C = COST ( Harga Fob /Invoice ) I = Insurance / Asuransi. F = Freight /ongkos kirim Contoh kasus / Barang Umum Barang kiriman berupa Casing HP harga Fob. Usd 100 Tidak ada asuransi. Ongkos kirim sebesar usd 10 Kurs saat itu usd 1 = Rp. 14.000 Jadi harga CIF = ( usd 100 + usd 0 + usd 10 ) = usd 110 x Rp.14.000 = Rp. 1.540.000 Bea Masuk 7,5 % x Rp. 1540.000 = Rp. 115.500 PPN 10 % x ( Rp. 1.540.000 + Rp. 115.500 ) = Rp. 165.550 Pph 22 0 % x ( Rp. 1.540.000 + Rp. 115.000 ) = Rp. 0 Jadi total Pungutan ( BM + PPN + Pph 22 ) = Rp.281.050