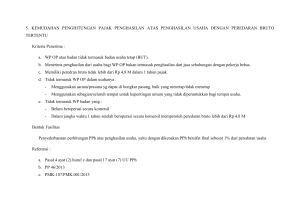

MACAM DAN JENIS PAJAK PUSAT DAN DAERAH D3 KP Angelina K 2018010947 Anung P. B. 2018010948 Frida S. O. 2018010949 PPh – PPh adalah pajak yang dibebankan atas suatu penghasilan yang diperoleh wajib pajak, baik yang berasal dari Indonesia maupun dari luar negeri. – Dasar hukum PPh adalah Undang-Undang (UU) Nomor 7 Tahun 1983 tentang Pajak Penghasilan. UU ini mengalami empat kali perubahan, yakni: 1. Undang-Undang Nomor 7 Tahun 1991 tentang Perubahan Atas UU No.7/1983 tentang Pajak Penghasilan 2. Undang-Undang Nomor 10 Tahun 1994 tentang Perubahan Kedua UU No.7/1983 tentang Pajak Penghasilan 3. Undang-Undang Nomor 17 Tahun 2000 tentang Perubahan Ketiga UU No.7/1983 tentang Pajak Penghasilan 4. Undang-Undang Nomor 36 Tahun 2008 tentang Perubahan Keempat UU No.7/1983 tentang Pajak Penghasilan. – Jenis – Jenis PPh PPh Pasal 21 adalah pajak atas penghasilan berupa gaji, upah, honorarium, tunjangan dan pembayaran lain dengan nama dan dalam bentuk apa pun sehubungan dengan pekerjaan atau jabatan, jasa dan kegiatan yang dilakukan oleh orang pribadi subjek pajak dalam negeri. PPh Pasal 22 adalah pajak penghasilan yang dikenakan kepada badan-badan usaha tertentu, baik milik pemerintah maupun swasta yang melakukan kegiatan perdagangan ekspor, impor dan reimpor. PPh Pasal 23 adalah pajak penghasilan yang dikenakan atas modal, penyerahan jasa, atau hadiah dan penghargaan, selain yang telah dipotong PPh Pasal 21. PPh Pasal 4 ayat (2) atau juga disebut PPh Final adalah pajak penghasilan yang dikenakan atas beberapa jenis penghasilan yang didapatkan dan pemotongan pajaknya bersifat final serta tidak dapat dikreditkan dengan pajak penghasilan terutang. PPh Final ini berdasarkan Peraturan Pemerintah (PP) Nomor 23 Tahun 2018 tentang Pajak Penghasilan Atas Penghasilan dari Usaha yang Diterima atau Diperoleh Wajib Pajak yang Memiliki Peredaran Bruto Tertentu. PPh Pasal 15 adalah pajak penghasilan yang dikenakan atau dipungut dari wajib pajak yang bergerak pada industri-industri tertentu yang ditetapkan dalam UU PPh. PPh Pasal 19 Dalam UU PPh No. 36/2008, pada Pasal 19 disebutkan: 1. Menteri Keuangan berwenang menetapkan peraturan tentang penilaian kembali aktiva dan faktor penyesuaian apabila terjadi ketidaksesuaian antara unsur-unsur biaya dengan penghasilan karena perkembangan harga. 2. Atas selisih penilaian kembali aktiva sebagaimana dimaksud pada ayat (1) diterapkan tarif pajak tersendiri dengan Peraturan Menteri Keuangan sepanjang tidak melebihi tarif pajak tertinggi sebagaimana dimaksud dalam Pasal 17 ayat (1). PPh Pasal 24 adalah pajak yang dibayar atau terutang di luar negeri atas penghasilan dari luar negeri yang diterima atau diperoleh wajib pajak dalam negeri, di mana pembayaran pajaknya bisa dikreditkan. PPh Pasal 25 adalah pajak yang dibayar secara angsuran setiap bulannya dalam tahun pajak berjalan dengan tujuan untuk meringankan beban wajib pajak, mengingat pajak yang terutang harus dilunasi dalam waktu satu tahun. Pajak penghasilan pasal 26 adalah pajak penghasilan yang dikenakan atas penghasilan yang diterima wajib pajak luar negeri dari Indonesia selain BUT dari pemerintah, subjek pajak dalam negeri, penyelenggara kegiatan, dan perwakilan perusahaan luar negeri – PPh Pasal 29 adalah pajak penghasilan atau PPh Kurang Bayar yang tercantum dalam SPT Tahunan PPh, yaitu sisa dari PPh yang terutang dalam tahun pajak yang bersangkutan dikurangi dengan kredit PPh (jenis PPh Pasal 21, 22, 23, dan 24) dan PPh Pasal 25. – PPh Pasal 21/26 adalah pajak atas penghasilan berupa gaji, upah, honorarium, tunjangan, dan pembayaran lain dengan nama dan dalam bentuk apa pun sehubungan dengan pekerjaan atau jabatan, jasa dan kegiatan yang dilakukan oleh orang pribadi subjek pajak dalam negeri dan subjek pajak luar negeri. PPN dan PPnBM – Definisi PPN PPN merupakan pajak yang dikenakan terhadap pertambahan nilai yang muncul karena pemakaian faktorfaktor produksi oleh Pengusaha Kena Pajak (PKP) yang menyiapkan, menghasilkan dan memperdagangkan Barang Kena Pajak (BKP) dan Jasa Kena Pajak (JKP). – Karakteristik PPN 1. Merupakan pajak tidak langsung 2. Merupakan pungutan yang sifatnya objektif 3. Multi stage tax 4. Dihitung dengan metode indirect substraction 5. Merupakan pajak atas konsumsi umum dalam negeri 6. Bersifat netral 7. Tidak menimbulkan pajak berganda – Definisi PPnBM PPnBM merupakan pajak yang dikenakan pada barang yang masuk golongan barang mewah. Pengenaan PPnBM dibebankan pada produsen atau PKP yang menghasilkan atau mengimpor barang mewah. – Karakteristik PPnBm 1. Merupakan pungutan tambahan 2. Hanya dikenakan satu kali 3. Tidak dapat dikreditkan 4. Jika diekspor, PPnBM yang dibayar pada saat perolehan dapat diminta kembali. – Perbedaan PPN dan PPnBM 1. Jenis pungutan. Pada PPN, jenis pungutan yang dibebankan adalah pungutan atas nilai tambah barang. Sementara, PPnBM merupakan pungutan tambahan yang dikenakan selain PPN kepada barang yang sifatnya mewah. 2. Pengenaan Pajak. PPN dikenakan di setiap mata rantai jalur produksi maupun jalur distribusi, mulai dari tingkat pabrikan, tingkat pedagang besar hingga tingkat pedagang pengecer. Sementara, PPnBM hanya dikenakan satu kali, yakni saat impor atau saat penyerahan BKP di dalam negeri oleh pabrikan yang menghasilkannya. 3. Pengkreditan. PPN dapat dikreditkan melalui mekanisme pajak masukan dan pajak keluaran. Sementara, PPnBM tidak dapat dikreditkan dengan PPN atau PPnBM lainnya. PBB – Pajak Bumi dan Bangunan (PBB) adalah pungutan atas tanah dan bangunan yang muncul karena adanya keuntungan dan/atau kedudukan sosial ekonomi bagi seseorang atau badan yang memiliki suatu hak atasnya atau memperoleh manfaat darinya. – Undang-Undang yang mengatur PBB : 1. UU No. 12 Tahun 1994 tentang Perubahan Atas UU No. 12 tahun 1985 tentang Pajak Bumi dan Bangunan mengatur semua tentang pungutan atas Pajak Bumi dan Bangunan 2. UU No. 28 tahun 2009 tentang Pajak dan Retribusi Daerah membahas kewenangan dalam pemungutan Pajak Bumi dan Bangunan sektor Pedesaan dan Perkotaan (PBB P2) yang telah diserahkan ke pemerintah kabupaten atau kota. 3. Undang-undang yang sama mengatur Pajak Bumi dan Bangunan sektor Pertambangan, Perhutanan dan Perkebunan (PBB P3) di bawah wewenang pemerintah pusat melalui Direktorat Jenderal Pajak (DJP) Pajak Daerah – Pajak Daerah adalah kontribusi wajib kepada daerah yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan undang-undang dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan daerah bagi sebesar-besarnya kemakmuran rakyat. – Ciri-Ciri Pajak Daerah : 1. Pajak daerah bisa berasal dari pajak asli daerah atau pajak pusat yang diserahkan ke daerah sebagai pajak daerah. 2. Pajak daerah hanya dipungut di wilayah administrasi yang dikuasainya. 3. Pajak daerah digunakan untuk membiayai urusan/pengeluaran untuk pembangunan dan pemerintahan daerah. 4. Pajak daerah dipungut berdasarkan Peraturan Daerah (PERDA) dan Undang-undang sehingga pajaknya dapat dipaksakan kepada subjek pajaknya. – Jenis –Jenis Pajak Daerah : Pajak Provinsi 1. Pajak Kendaraan Bermotor dan Kendaraan di Atas Air 2. Pajak Bea Balik Nama Kendaraan Bermotor (BBNKB) 3. Pajak Bahan Bakar Kendaraan Bermotor (PBB-KB) 4. Pajak Pengambilan dan Pemanfaatan Air Bawah Tanah 5. Pajak Rokok Pajak Kabupaten/Kota 1. Pajak hotel 2. Pajak restoran 3. Pajak hiburan 4. Pajak reklame 5. Pajak penerangan jalan 6. Pajak parkir Retribusi Daerah – Retribusi daerah merupakan pungutan daerah sebagai pembayaran atas jasa atau pemberian izin tertentu yang khusus disediakan dan/atau diberikan oleh Pemerintah Daerah untuk kepentingan pribadi atau badan. – Jenis-jenis Retribusi daerah : Retribusi Jasa Umum merupakan pungutan atas pelayanan yang disediakan atau diberikan pemerintah daerah untuk tujuan kepentingan dan kemanfaatan umum serta dapat dinikmati oleh orang pribadi atau badan. Retribusi Jasa Usaha merupakan pungutan atas pelayanan yang disediakan oleh Pemerintah Daerah dengan menganut prinsip komersial, baik itu pelayanan dengan menggunakan/memanfaatkan kekayaan daerah yang belum dimanfaatkan secara optimal dan/atau pelayanan oleh pemerintah daerah sepanjang belum dapat disediakan secara memadai oleh pihak swasta. Retribusi Perizinan Tertentu merupakan pungutan atas pelayanan perizinan tertentu oleh pemerintah daerah kepada pribadi atau badan yang dimaksudkan untuk pengaturan dan pengawasan atas kegiatan pemanfaatan ruang, penggunaan sumber daya alam, barang, sarana, atau fasilitas tertentu guna melindungi kepentingan umum dan menjaga kelestarian lingkungan. Retribusi daerah Pajak daerah Payung Hukum Peraturan Pemerintah, Peraturan Menteri atau pejabat negara yang lebih rendah. Undang-Undang No. 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan, Undang-Undang No. 7 Tahun 1983 tentang Pajak Penghasilan, dan Undang-Undang No. 8 Tahun 1983 tentang Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang Mewah. Objek Orang yang menggunakan jasa pemerintah dan pelayanan umum, seperti kesehatan, terminal, pasar, dan lain sebagainya Penghasilan, barang mewah, kendaraan, laba perusahaan, dan lain sebagainya Balas jasa Didapatkan secara langsung. Tidak didapatkan secara langsung. Lembaga pemungutan Dipungut hanya oleh Pemerintah Daerah, dalam hal ini Dinas Pendapatan Daerah (Dispenda) Dipungut oleh Pemerintah Pusat atau Pemerintah Daerah. Terima Kasih