Wajib Pajak

advertisement

E-LEARNING

MATA KULIAH

DOSEN

KELAS

HARI/TGL

: PERPAJAKAN 1

: MOMO

: 22

: RABU, 14 OKTOBER 15

PERINTAH

KERJAKAN SOAL DI SLIDE 6,7,18 DAN 19

DENGAN

TULIS

TANGAN

DAN

KUMPULKAN PALING LAMBAT PADA

HARI SELASA TGL 20 OKTOBER 2015 DI

PENGAJARAN GEJAYAN

DEFINISI PAJAK

Pajak adalah kontribusi wajib kepada negara

yang terutang oleh orang pribadi atau badan

yang bersifat memaksa berdasarkan UndangUndang, dengan tidak mendapatkan imbalan

secara langsung dan digunakan untuk keperluan

negara bagi sebesar-besarnya kemakmuran

rakyat.

(Pasal 1 angka 1 UU KUP)

ASPEK EKONOMI

ASPEK HUKUM

MANFAAT

HUKUM PAJAK

MATERIAL

FORMAL

Mengatur hal yang berkaitan

dengan timbulnya pajak terutang,

meliputi al: objek pajak, subjek

pajak, tarif, dasar pengenaan

pajak, dan saat terutang.

Mengatur segala hal agar pajak

yang terutang dapat terealisasi

menjadi penerimaan negara,

berisi ketentuan, prosedur dan

tata cara tentang al: kewajiban

mendaftarkan diri, pembukuan,

pelaporan, pembayaran/

penyetoran, sanksi dll.

UU KUP

memuat ketentuan umum dan tata cara

perpajakan yang pada prinsipnya berlaku

bagi undang-undang pajak materiil, kecuali

dalam undang-undang pajak yang bersangkutan

telah mengatur sendiri mengenai ketentuan

umum dan tata cara perpajakannya

UU Nomor 6 Tahun 1983 yang berlaku 1 Januari 2004

Perubahan I

UU Nomor 9 Tahun 1994 yang mulai berlaku 1 Januari

1995

Perubahan II

UU Nomor 16 Tahun 2000 yang mulai berlaku tanggal

1 Januari 2001

Perubahan III

UU Nomor 28 Tahun 2007 yang mulai berlaku tanggal

1 Januari 2008

Perubahan IV

UU Nomor 16 Tahun 2009 yang mulai berlaku tanggal

25 Maret 2009

UU KUP

Mengatur HAK dan

KEWAJIBAN

terutama bagi WAJIB PAJAK dan FISKUS

UU KUP

KEWAJIBAN

KAPAN KEWAJIBAN ITU TIMBUL?

BAGI SIAPA?

BAGAIMANA MENUNAIKANNYA?

APA SANKSINYA?

UU KUP

HAK

KAPAN DAN UNTUK APA HAK ITU ADA?

BAGI SIAPA?

BAGAIMANA MEMPEROLEHNYA?

APA KONSEKUENSINYA?

Fase timbulnya

hak dan

kewajiban

Berlakunya

UU

Fase self

assessment

Fase

Fase

Fase Sengketa

Penyelesaian

Pengawasan

Sengketa

Ber-NPWP

& PKP

Pengadilan Pajak

Pemeriksaan

Keberatan

Pembukuan

BANDING

Penetapan

Pembayaran

Hak dan

kewajiban

Ketetapan

Pajak

Surat Kep.

Keberatan

Menyampaikan SPT

Setuju?

Diperiksa ?

5 Th

Tidak

Setuju?

Tidak

Ya

Tidak

Ya

Ya

PUTUSAN

BANDING

S

E

L

E

S

A

I

I

MENDAFTARKAN DIRI dan

MELAPORKAN USAHANYA

MENDAFTARKAN DIRI

adalah KEWAJIBAN

bagi setiap WAJIB PAJAK

Yaitu:

Orang pribadi atau badan yang

telah memenuhi persyaratan

subjektif maupun persyaratan

objektif berdasarkan UU PPh 1984

Sebagai pemikul beban pajak ataupun

sebagai pemotong dan/ pemungut pajak

KEWAJIBAN MENDAFTARKAN DIRI

Setiap Wajib Pajak yang telah memenuhi persyaratan subjektif dan

objektif sesuai dengan ketentuan peraturan perundang-undangan

perpajakan wajib mendaftarkan diri pada kantor Direktorat

Jenderal Pajak yang wilayah kerjanya meliputi tempat tinggal atau

tempat kedudukan Wajib Pajak dan kepadanya diberikan Nomor

Pokok Wajib Pajak.

(Pasal 2 angka 1 UU KUP)

Sesuai dengan ketentuan

mengenai subjek pajak

dalam UU PPh 1984 dan

perubahannya.

Persyaratan bagi subjek pajak yang

menerima atau memperoleh penghasilan

atau diwajibkan untuk melakukan

pemotongan/pemungutan sesuai UU PPh

1984 dan perubahannya

Kewajiban mendaftarkan diri tsb berlaku pula thd wanita kawin yg dikenai pajak

secara terpisah karena hidup terpisah berdasarkan keputusan hakim atau

dikehendaki secara tertulis berdasarkan perjanjian pemisahan penghasilan & harta.

Wanita kawin selain tsb di atas dapat mendaftarkan diri untuk memperoleh NPWP

atas namanya sendiri agar wanita kawin tsb dapat melaksanakan hak & memenuhi

kewajiban perpajakannya terpisah dari hak & kewajiban perpajakan suaminya.

MELAPORKAN USAHANYA

adalah KEWAJIBAN

bagi setiap PENGUSAHA KENA PAJAK

Yaitu:

PENGUSAHA yang menyerahkan

Barang Kena Pajak dan atau

Jasa Kena Pajak yang dikenai

pajak berdasarkan UU PPN 1984

KEWAJIBAN MELAPORKAN USAHA

Setiap Wajib Pajak sebagai Pengusaha yang dikenai pajak berdasarkan UU

PPN 1984 dan perubahannya, wajib melaporkan usahanya pada kantor

Direktorat Jenderal Pajak yang wilayah kerjanya meliputi tempat tinggal atau

tempat kedudukan Pengusaha, dan tempat kegiatan usaha dilakukan untuk

dikukuhkan menjadi Pengusaha Kena Pajak.

(Pasal 2 angka 2 UU KUP)

orang pribadi atau badan dalam

bentuk apa pun yang dalam

kegiatan usaha atau

pekerjaannya menghasilkan

barang, mengimpor barang,

mengekspor barang, melakukan

usaha perdagangan,

memanfaatkan barang tidak

berwujud dari luar daerah

pabean, melakukan usaha jasa,

atau memanfaatkan jasa dari

luar daerah pabean.

(Pasal 1 angka 4 UU KUP)

Pengusaha yang melakukan penyerahan Barang

Kena Pajak dan/atau penyerahan Jasa Kena

Pajak yang dikenai pajak berdasarkan UndangUndang Pajak Pertambahan Nilai 1984 dan

perubahannya, tidak termasuk Pengusaha Kecil

yang batasannya ditetapkan dengan Keputusan

Menteri Keuangan, kecuali Pengusaha Kecil yang

memilih untuk dikukuhkan sebagai Pengusaha

Kena Pajak. (Pasal 1 angka 15 UU PPN)

pengusaha yang selama satu tahun buku melakukan

penyerahan BKP dan atau JKP dengan jumlah

peredaran bruto dan atau penerimaan bruto tidak lebih

dari Rp600juta.{Kep. Menkeu No:571/KMK.03/2003}

KETENTUAN MENGENAI JANGKA WAKTU

PENDAFTARAN

Jangka waktu pendaftaran dan pelaporan serta tata cara

pendaftaran dan pengukuhan termasuk penghapusan

Nomor Pokok Wajib Pajak dan atau pencabutan

Pengukuhan Pengusaha Kena Pajak diatur dengan

atau berdasarkan Peraturan Menteri Keuangan.

(Pasal 2 angka 5 UU KUP)

Peraturan Menteri Keuangan

Nomor 20/PMK.03/2008

NOMOR POKOK WAJIB PAJAK (NPWP)

adalah nomor yang diberikan kepada Wajib Pajak

sebagai sarana dalam administrasi perpajakan

yang dipergunakan sebagai tanda pengenal diri

atau identitas Wajib Pajak dalam melaksanakan

hak dan kewajiban perpajakannya.

(Pasal 1 angka 5 UU KUP)

terdiri dari 15 (lima belas) digit, yaitu 9 (sembilan) digit pertama

merupakan Kode Wajib Pajak dan 6 (enam) digit berikutnya merupakan

Kode Administrasi Perpajakan.

Peraturan Dirjen Pajak Nomor: PER-44/PJ/2008

01.234.567.8 – 999 . 000

Kode WP

Kode

KPP

Kode

cbg

JANGKA WAKTU PENDAFTARAN DIRI

WAJIB PAJAK

Peraturan Menteri Keuangan Nomor 20/PMK.03/2008

BADAN

Orang pribadi yang

menjalankan

usaha atau

pekerjaan bebas

wajib mendaftarkan diri

paling lama 1 (satu) bulan setelah

saat usaha mulai dijalankan

kepadanya

diberikan

NPWP

saat pendirian, atau saat

usaha atau pekerjaan bebas

nyata-nyata dimulai

Pekerjaan bebas : pekerjaan yg dilakukan oleh orang pribadi yg mempunyai keahlian khusus

sebagai usaha untuk memperoleh penghasilan yg tidak terikat oleh suatu hubungan kerja.

Orang pribadi yg tidak

menjalankan usaha atau

pekerjaan bebas, apabila

jumlah penghasilannya s/d

suatu bulan yg

disetahunkan telah

melebihi PTKP setahun

wajib mendaftarkan diri

paling lama pada akhir bulan

berikutnya

kepadanya

diberikan

NPWP

CONTOH

Udin bersama rekan-rekannya bermaksud mendirikan sebuah Yayasan

di bidang pendidikan. Akte pendirian dibuat dihadapan Notaris pada

tanggal 20 Mei 2008 dengan nama Yayasan Bhakti Utama. Kegiatan

usaha baru benar benar dilaksanakan secara aktif pada 1 November

2008.

Yayasan Bhakti Utama wajib mendaftarkan diri paling lama 1

(satu) bulan setelah saat usaha mulai dijalankan.

Saat usaha mulai dijalankan adalah saat yang terjadi lebih dulu antara saat

pendirian dan saat usaha nyata-nyata mulai dilakukan.

Saat usaha mulai dijalankan Yayasan Bhakti Utama adalah tanggal

20 Mei 2008.

Yayasan Bhakti Utama wajib mendaftarkan diri paling lama tanggal

20 Juni 2008.

CONTOH

Udin, seorang bujangan (TK/-) mulai bekerja pada tanggal 1 April

2008 sebagai karyawan pada sebuah perusahaan swasta nasional

dengan penghasilan neto sebulan sebesar Rp20.000.000,00.

Bagaimana kewajiban NPWPnya?

CONTOH

Seno, bujangan (TK/-) adalah pengangguran. Namun Seno memiliki

deposito dengan bunga per bulan sebesar Rp2.000.000,00. Bunga

tersebut mulai diperoleh sejak bulan Februari 2008. Atas penghasilan

bunga tersebut telah dipotong PPh yang bersifat Final oleh bank.

Bagaimana kewajiban NPWPnya?

JANGKA WAKTU PELAPORAN USAHA

WAJIB PAJAK

Peraturan Menteri Keuangan Nomor 20/PMK.03/2008

BADAN

Orang pribadi

yang

menjalankan

usaha atau

pekerjaan bebas

PENGUSAHA

KECIL

Sebagai

PENGUSAHA yang

menyerahkan

BKP/JKP

Tidak memilih sebagai PKP

sampai dengan suatu bulan

dalam suatu tahun buku

OMSET BKP &/ JKP>

batasan yang ditentukan

sebagai Pengusaha Kecil

wajib melaporkan

usahanya untuk

dikukuhkan sebagai PKP

sebelum melakukan

penyerahan BKP dan/

atau JKP

wajib melaporkan

usahanya untuk

dikukuhkan sebagai PKP

paling lama akhir bulan

berikutnya

Contoh

PT Pluto adalah perusahan yang mengelola rumah makan berdasarkan

perjanjian franchise dengan pemilik merk “Kentucky Fried Chicken” di USA.

Akte pendirian dibuat di hadapan Notaris pada tanggal 10 Januari 2008.

Usaha mulai aktif dijalankan pada tanggal 1 Maret 2008 dan rumah makan

mulai dibuka tanggal 1 April 2008.

PT Pluto adalah Wajib Pajak badan dan wajib mendaftarkan diri untuk

memperoleh NPWP paling lambat 1 bulan setelah tanggal 10 Januari

2008.

PT Pluto adalah PENGUSAHA, karena dalam kegiatan usaha atau

pekerjaannya melakukan usaha perdagangan dan memanfaatkan barang

tidak berwujud (franchise) dari luar Daerah Pabean.

Namun PT Pluto bukan PENGUSAHA KENA PAJAK karena yang diserahkan

adalah makanan minuman di rumah makan (bukan Barang Kena Pajak)

PT Pluto tidak wajib melaporkan usahanya untuk dikukuhkan sebagai

Pengusaha Kena Pajak

Contoh

PT Yupiter adalah pedagang besar komputer. Akte pendirian dibuat

dihadapan Notaris pada tanggal 10 Mei 2008. Usaha mulai aktif dijalankan

yaitu dengan mulai menjual komputer pada tanggal 1 Juni 2008.

PT Yupiter adalah Wajib Pajak badan dan wajib mendaftarkan diri untuk

memperoleh NPWP paling lambat 10 Juni 2008.

PT Yupiter adalah PENGUSAHA, karena dalam kegiatan usaha atau

pekerjaannya melakukan usaha perdagangan.

PT Yupiter adalah PENGUSAHA KENA PAJAK karena yang diserahkan adalah

komputer yang merupakan Barang Kena Pajak

PT Yupiter wajib melaporkan usahanya untuk dikukuhkan sebagai

Pengusaha Kena Pajak sebelum melakukan penyerahan BKP, yaitu sebelum

tanggal 1 Juni 2008 (bersamaan dengan kewajiban mendaftarkan diri).

Contoh

Misalkan PT Yupiter tersebut dalam tahun buku 2009 omset penjualan

komputernya tidak lebih dari Rp600juta.

PT Yupiter merupakan PENGUSAHA KECIL dan dengan permohonan,

pengukuhan PKP dapat dicabut.

Setelah pengukuhan PKP dicabut, apabila sampai dengan suatu masa pajak

dalam suatu tahun buku OMSET BKP dan atau JKP lebih dari Rp600juta

PT Yupiter wajib melaporkan usahanya untuk dikukuhkan sebagai PKP

paling lambat akhir masa pajak berikutnya

Penerbitan NPWP dan Pengukuhan

PKP JABATAN

Adalah kewenangan Direktur

Jenderal Pajak

apabila Wajib Pajak tidak

melaksanakan kewajiban

mendaftarkan diri dan atau

Pengusaha Kena Pajak tidak

melaporkan usahanya

NPWP dan PKP JABATAN

Pasal 2 angka 4 UU KUP

Direktur Jenderal Pajak menerbitkan Nomor Pokok Wajib

Pajak dan atau mengukuhkan Pengusaha Kena Pajak

secara jabatan, apabila Wajib Pajak tidak

melaksanakan kewajiban mendaftarkan diri dan

atau Pengusaha Kena Pajak tidak melaporkan

usahanya.

Dapat dilakukan apabila berdasarkan data yang diperoleh

atau dimiliki oleh Dirjen Pajak ternyata orang pribadi atau

badan atau Pengusaha tersebut telah memenuhi syarat

untuk memperoleh Nomor Pokok Wajib Pajak dan atau

dikukuhkan sebagai Pengusaha Kena Pajak.

Kewajiban Perpajakan untuk NPWP dan PKP JABATAN

Pasal 2 angka 4a UU KUP

Kewajiban perpajakan bagi Wajib Pajak yang diterbitkan NPWP dan/atau yang

dikukuhkan sebagai PKP secara jabatan dimulai sejak saat Wajib

Pajak memenuhi persyaratan subjektif dan objektif

sesuai dengan ketentuan peraturan perundang-undangan

perpajakan, paling lama 5 (lima) tahun sebelum

diterbitkannya Nomor Pokok Wajib Pajak dan/atau

dikukuhkannya sebagai Pengusaha Kena Pajak.

Misalnya terhadap Wajib Pajak diterbitkan Nomor Pokok Wajib

Pajak secara jabatan pada tahun 2008 dan ternyata Wajib

Pajak telah memenuhi persyaratan subjektif dan objektif

sesuai dengan ketentuan peraturan perundang-undangan

perpajakan terhitung sejak tahun 2003, kewajiban

perpajakannya timbul terhitung sejak tahun 2003.

Terhadap kekurangan pembayaran pajak sebagai akibat NPWP dan pengukuhan PKP

secara jabatan dikenai sanksi administrasi berupa bunga 2% per bulan paling lama 24

bulan dihitung sejak saat terutangnya pajak atau berakhirnya Masa Pajak, bagian Tahun

Pajak, atau Tahun Pajak sampai dengan diterbitkannya SKPKB.

(Pasal 13 ayat 2 UU KUP)

TEMPAT MENDAFTARKAN DIRI

pada kantor Direktorat Jenderal Pajak yang wilayah kerjanya meliputi

tempat tinggal WP

tempat kedudukan WP

dapat ditetapkan oleh

Dirjen Pajak

WP BADAN

tempat tinggal dan tempat

kegiatan usaha dilakukan, bagi

WP ORANG PRIBADI

PENGUSAHA TERTENTU

WP ORANG

PRIBADI

Pasal 2 ayat 1 dan 3 UU KUP

selain tempat tinggal dan

tempat kedudukan WP

WP TERTENTU

Wajib Pajak orang pribadi yang mempunyai

1 (satu) atau lebih tempat usaha.

(penjelasan Pasal 25 ayat 7 huruf c UU PPh)

BUMN;

PMA tertentu;

BUT dan orang asing tertentu;

perusahaan masuk bursa tertentu;

perusahaan besar tertentu.

Per Dirjen Pajak Nomor PER-9/PJ/2008

TEMPAT MENDAFTARKAN DIRI

pada kantor Direktorat Jenderal Pajak yang

wilayah kerjanya meliputi

tempat kedudukan Wajib

Pajak badan/ tempat tinggal

WP orang pribadi

tempat kegiatan usaha apabila

WP OP melakukan kegiatan

usaha/ kantor cabang

Untuk kewajiban perpajakan:

- PPh badan/PPh Orang Pribadi

(PPh Pasal 25 dan 29)

- PPh Pot Put

- PPN dan PPnBM

Untuk kewajiban perpajakan:

- PPh Pot Put

- PPN dan PPnBM

Kewajiban pemungutan, penyetoran dan pelaporan PPN dan PPnBM

terutang dapat dilakukan secara terpusat (sentralisasi) apabila memenuhi

persyaratan tertentu. Sedangkan untuk PPh Pasal 21 dan Pasal 26 tidak

dapat dilakukan pemusatan pemotongan, penyetoran dan pelaporan pajak

terutang. (SE-23/PJ.43/2000)

TEMPAT MENDAFTARKAN DIRI

Bagi WP OP yang berstatus sebagai

karyawan

Di KPP Domisili

Melalui KPP Lokasi

Diproses sesuai ketentuan

yang berlaku.

KPP yang wilayah kerjanya

meliputi tempat kegiatan usaha

Pemberi Kerja/Bendaharawan

Pemerintah terdaftar.

KPP lokasi mengirimkan

permohonan pendaftaran ke

KPP Domisili.

NPWP diberikan oleh KPP

Domisili.

Kep-338/PJ/2001

TEMPAT PELAPORAN KEGIATAN USAHA

pada kantor Direktorat Jenderal Pajak yang

wilayah kerjanya meliputi

tempat kegiatan

usaha Wajib Pajak

Ditetapkan oleh

Dirjen Pajak

PKP tertentu

BUMN;

PMA tertentu;

BUT dan orang asing tertentu;

perusahaan masuk bursa tertentu;

perusahaan besar tertentu.

Per Dirjen Pajak Nomor PER-9/PJ/2008

KEWAJIBAN MEMILIKI NPWP BAGI WAJIB PAJAK

ORANG PRIBADI PENGUSAHA TERTENTU

Kep-171/PJ./2002

Yang dimaksud dengan Wajib Pajak Orang Pribadi Pengusaha Tertentu

adalah Wajib Pajak yang melakukan kegiatan usaha di bidang

perdagangan grosir dan atau eceran barang-barang konsumsi melalui

tempat usaha/gerai (outlet) yang tersebar di beberapa lokasi, tidak

termasuk perdagangan kendaraan dan restoran.

Wajib Pajak Orang Pribadi Pengusaha Tertentu wajib mendaftarkan diri

untuk memperoleh NPWP bagi setiap tempat usaha/gerai (outlet) di

Kantor Pelayanan Pajak yang wilayah kerjanya meliputi tempat

usaha/gerai (outlet) tersebut (KPP lokasi) dan di Kantor Pelayanan

Pajak yang wilayah kerjanya meliputi tempat tinggal Wajib Pajak (KPP

domisili).

Lama

KEWAJIBAN MEMILIKI NPWP BAGI WAJIB PAJAK

ORANG PRIBADI PENGUSAHA TERTENTU

Baru

penjelasan Pasal 25 ayat 7 huruf c UU PPh didefinisikan sebagai

“Wajib Pajak orang pribadi yang mempunyai 1 (satu) atau lebih tempat

usaha.”

Peraturan Dirjen Pajak Nomor 9 Tahun 2008: “Wajib Pajak orang

pribadi yang mempunyai tempat usaha tersebar di beberapa tempat.”

Peraturan dirjen Pajak Nomor 44 Tahun 2008: “Wajib Pajak orang

pribadi yang mempunyai 1 (satu) tempat usaha yang berbeda dengan

alamat tempat tinggal atau lebih dari 1 (satu) tempat usaha.”

Peraturan Menteri Keuangan Nomor 255/PMK.03/2008: “Wajib Pajak

orang pribadi yang melakukan kegiatan usaha di bidang perdagangan

yang mempunyai tempat usaha lebih dari satu, atau mempunyai tempat

usaha yang berbeda alamat dengan domisili

Wajib Pajak orang pribadi pengusaha tertentu selain mendaftarkan diri ke

KPP/KP4/KP2KP yang wilayah kerjanya meliputi tempat tinggal Wajib Pajak

juga mendaftarkan diri ke KPP/KP4/KP2KP yang wilayah kerjanya meliputi

tempat-tempat kegiatan usaha Wajib Pajak.

(Peraturan Dirjen Pajak Nomor 44 Tahun 2008).

SANKSI BERKAITAN DENGAN KEWAJIBAN MENDAFTARKAN

DIRI DAN MELAPORKAN KEGIATAN USAHA

Administrasi

apabila WP tidak melaksanakan

kewajiban mendaftarkan diri dan

atau PKP tidak melaporkan

usahanya

Dirjen Pajak menerbitkan NPWP

dan atau mengukuhkan PKP secara

jabatan

Terhadap kekurangan pembayaran pajak

sebagai akibat NPWP dan pengukuhan

PKP secara jabatan dikenai sanksi

administrasi berupa bunga 2% per bulan

paling lama 24 bulan dihitung sejak saat

terutangnya pajak atau berakhirnya Masa

Pajak, bagian Tahun Pajak, atau Tahun

Pajak sampai dengan diterbitkannya

SKPKB.

(Pasal 13 ayat 2 UU KUP)

Pidana

Setiap orang yang dengan sengaja :

a. tidak mendaftarkan diri untuk

diberikan Nomor Pokok Wajib Pajak

atau tidak melaporkan usahanya untuk

dikukuhkan sebagai Pengusaha Kena

Pajak; b. menyalahgunakan atau

menggunakan tanpa hak Nomor Pokok

Wajib Pajak atau Pengukuhan

Pengusaha Kena Pajak; sehingga dapat

menimbulkan kerugian pada

pendapatan negara, dipidana dengan

pidana penjara paling singkat 6 (enam)

bulan dan paling lama 6 (enam) tahun

dan denda paling sedikit 2 (dua) kali

jumlah pajak terutang yang tidak atau

kurang dibayar dan paling banyak 4

(empat) kali jumlah pajak terutang

yang tidak atau kurang dibayar.

(Pasal 39 angka 1 UU KUP)

PENGHAPUSAN NPWP

Adalah hak setiap Wajib Pajak

dan kewenangan Dirjen Pajak

Apabila Wajib Pajak tidak

memenuhi persyaratan subjektif

dan objektif

PENGHAPUSAN NPWP

Penghapusan Nomor Pokok Wajib Pajak dilakukan dalam hal

Wajib Pajak orang pribadi meninggal dunia dan tidak meninggalkan warisan

Wanita kawin tidak dengan perjanjian pemisahan harta dan penghasilan

Warisan yang belum terbagi dalam kedudukan sebagai Subjek Pajak

sudah selesai dibagi

Wajib Pajak badan yang telah dibubarkan secara resmi berdasarkan

ketentuan peraturan perundang-undangan yang berlaku

bentuk usaha tetap yang karena sesuatu hal kehilangan statusnya sebagai

bentuk usaha tetap

Wajib Pajak orang pribadi lainnya yang tidak memenuhi syarat lagi

sebagai Wajib Pajak

Kep-161/PJ./2001

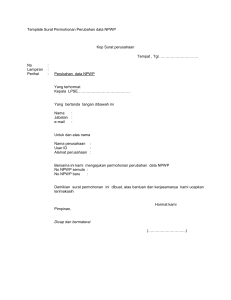

PENGHAPUSAN NPWP

Penghapusan NPWP dilakukan oleh Direktur Jenderal Pajak apabila:

a.

Diajukan permohonan penghapusan NPWP oleh WP dan/atau ahli warisnya

apabila WP sudah tidak memenuhi persyaratan subjektif dan/atau objektif

sesuai dengan ketentuan peraturan perundang-undangan perpajakan;

b.

WP badan dilikuidasi karena penghentian atau penggabungan usaha;

c.

WP bentuk usaha tetap menghentikan kegiatan usahanya di Indonesia; atau

d.

Dianggap perlu oleh Direktur Jenderal Pajak untuk menghapuskan NPWP dari

WP yang sudah tidak memenuhi persyaratan subjektif dan/atau objektif

sesuai dengan ketentuan peraturan perundang-undangan perpajakan.

(Pasal 2 angka 6 UU KUP)

Termasuk wanita yang sebelumnya telah memiliki NPWP dan menikah tanpa

membuat perjanjian pemisahan harta dan penghasilan

Direktur Jenderal Pajak setelah melakukan pemeriksaan harus memberikan

keputusan atas permohonan penghapusan NPWP dalam jangka waktu 6 (enam)

bulan untuk WP orang pribadi atau 12 (dua belas) bulan untuk WP badan, sejak

tanggal permohonan diterima secara lengkap.

(Pasal 2 angka 7 UU KUP)

PENCABUTAN PKP

Adalah hak setiap Pengusaha

Kena Pajak dan kewenangan

Dirjen Pajak

Apabila tidak memenuhi syarat

lagi sebagai PKP

PENCABUTAN PKP

Direktur Jenderal Pajak karena jabatan atau atas permohonan Wajib

Pajak dapat melakukan pencabutan pengukuhan Pengusaha Kena Pajak.

(Pasal 2 angka 8 UU KUP)

Direktur Jenderal Pajak setelah melakukan pemeriksaan harus

memberikan keputusan atas permohonan pencabutan pengukuhan PKP

dalam jangka waktu 6 (enam) bulan sejak tanggal permohonan

diterima secara lengkap.

(Pasal 2 angka 9 UU KUP)

Peraturan Menteri Keuangan Nomor 20/PMK.03/2008:

> PKP pindah alamat ke wilayah kerja Kantor Pelayanan

Pajak lain;

> Sudah tidak memenuhi persyaratan sebagai Pengusaha

Kena Pajak yang jumlah peredaran dan/atau penerimaan

bruto untuk suatu tahun buku tidak melebihi batas

jumlah peredaran dan/atau penerimaan brruto untuk

Pengusaha Kecil