BAB I PENDAHULUAN 1.1 Latar Belakang Indonesia merupakan

advertisement

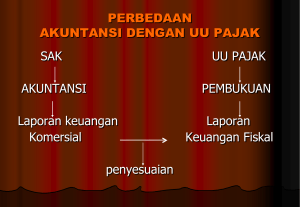

BAB I PENDAHULUAN 1.1 Latar Belakang Indonesia merupakan negara berkembang dan telah melaksanakan pembangunan di berbagai bidang. Dalam melaksanakan pembangunan tersebut sangat diperlukan adanya sumber daya manusia diperoleh dengan memberikan pendidikan kepada seluruh rakyat Indonesia. Sedangkan sumber dana dapat diperoleh dari sumber pemasukan negara seperti penjualan sumber daya alam, divisa negara dan sektor pajak. Pajak yang diterima oleh negara merupakan salah satu sumber dana yang digunakan untuk membiayai pembangunan. Adapun jenis-jenis pajak yang dipungut oleh negara diantaranya seperti Pajak Penghasilan, Pajak Bumi dan Bangunan, Pajak Pertambahan Nilai dan Bea Materai. Pajak Penghasilan Terutang diperoleh dari hasil perhitungan Penghasilan Kena Pajak (PKP) yang kemudian dikenakan tarif pajak penghasilan. Untuk menentukan pajak penghasilan terutang tersebut maka wajib pajak membuat Laporan Laba/Rugi. Ketentuan lebih jelas dimuat dalam Undang-Undang Perpajakan No. 36 Tahun 2008 Tentang Pajak Penghasilan. Penghasilan Kena Pajak (PKP) dapat dihitung dari penghasilan bruto yang dikurangi oleh biaya-biaya yang berhubungan dengan penghasilan wajib pajak. Pada kenyataan terdapat perusahaan yang melakukan perhitungan pajak penghasilan terutang yang masih belum sesuai dengan Undang-Undang Perpajakan. Hal ini disebabkan karena wajib pajak tidak melakukan koreksi atau penyesuaian 1 terhadap Laporan Keuangan Perusahaan. Kesalahan tersebut sebenarnya dapat dihindari apabila wajib pajak mau melakukan penyesuaian-penyesuaian yang diperlakukan. Laporan Keuangan yang harus dibuat oleh wajib pajak haruslah memberikan informasi yang wajar tentang laporan keuangan perusahaan dan pendapatan usaha yang diperoleh wajib pajak dalam satu periode tertentu. Laporan Keuangan tersebut harus sesuai dengan Standar Akuntansi Keuangan (SAK) agar dapat digunakan sebagai informasi untuk menilai posisi keuangan perusahaan guna mengambil keputusan serta memberi kepercayaan kepada investor yang ingin menginvestasikan dananya kepada perusahaan tersebut. Sedangkan di lain pihak untuk kepentingan perpajakan, Laporan keuangan yang disusun berdasarkan Standar Akuntansi Keuangan (SAK) perlu disesuaikan dengan ketentuan perpajakan sehingga pajak penghasilan yang dihitung dan dilaporkan dalam surat pemberitahuan pajak telah benar sesuian dengan undang-undang pajak penghasilan. Adapun laporan Keuangan PT. Y yaitu laporan Laba/Rugi PT. Y pada tahun 2013 sebagai berikut: 2 PT. Y LAPORAN LABA/RUGI PER 31 DESEMBER 2013 URAIAN JUMLAH (Rp) Pendapatan Harga Pokok Penjualan Laba Kotor Total Biaya Operasional Laba (Rugi) Usaha Pendapatan (Beban) Di Luar Usaha Pendapatan Diluar Usaha Beban Diluar Usaha Jumlah Pendapatan (Beban) Diluar Usaha Laba (Rugi) Usaha sebelum Pajak 8.631.167.563,00 (8.040.028.002,00) 591.139.542 (347.455.024) 243.684.518 180.000.000 (180.000.000) 63.684.518 Sumber : Kantor Konsultan Pajak CV. Tarik Consulting Di dalam laporan Laba Rugi PT. Y pada tahun 2013, PT Y mendapatkan Laba usaha sebelum pajak sebesar Rp 63.684.518 dengan total pendapatan sebesar Rp 8.631.167.563 dan total biaya sebesar Rp 347.455.024. Untuk menghitung Pajak yang terutang PT. Y, laporan keuangan PT. Y harus disesuaikan dengan ketentuan Perpajakan yaitu dengan cara rekonsiliasi fiskal atau mengkoreksi akun-akun yang tidak sesuai denga ketentuan Perpajakan. Berdasarkan latar belakang masalah tersebut, maka yang menjadi pokok permasalahan dalam penelitian ini adalah Bagaimana penyajian laporan keuangan secara fiskal untuk mengetahui pajak yang terutang pada PT. Y dan akun-akun apa saja yang perlu dikoreksi fiskal ? 3 1.2 Tujuan dan Kegunaan Penelitian 1.2.1 Tujuan Penelitian Berdasarkan pokok permasalahan tersebut, maka tujuan dari penelitian ini adalah mengetahui penyajian laporan keuangan secara fiskal untuk menghitung pajak yang terutang PT. Y dan mengetahui akun-akun yang perlu dilakukan koreksi fiskal. 1.2.2 Kegunaan Penelitian Hasil penelitian ini diharapkan dapat memberikan manfaat baik secara teoritis maupun praktis bagi pihak-pihak yang mempunyai kaitan dalam penelitian ini. 1) Kegunaan Teoritis Penelitian ini diharapkan dapat menambah wawasan dan penegtahuan pada umumnya dan dapat mengaplikasikan teori mengenai peranan rekonsiliasi fiskal dalam laporan keuangan fiskal untuk mengetahui besarnya pajak yang terutang PT.Y. 2) Kegunaan Praktis Penelitian ini diharapkan mampu memberikan informasi dan bahan referensi bagi pihak-pihak yang terkait, khususnya bagi PT.Y pada Tarik Consulting, maupun pihak pajak sebagai sumbangan pemikiran, pedoman atau acuan dalam melakukan rekonsiliasi fiskal pada laporan keuangan komersial PT. Y 4 1.3 Sistematika Penulisan Untuk lebih jelas dan terarahnya penyusunan penulisan ini, maka disajikan pokok-pokok pembahasan yang dibagi menjadi lima bab yang masing-masing mengandung pembahasan dengan rincian sebagai berikut : Bab I : Pendahuluan Bab ini menguraikan mengenai latar belakang dan pokok permasalahan, tujuan dan kegunaan penelitian serta sistematika penyajian. Bab II : Kajian Pustaka Bab ini menguraikan tentang teori-teori yang menunjang pembahasan terhadap masalah dalam laporan ini yaitu Bab III : Metode Penulisan Bab ini menguraikan mengenai lokasi penelitian, objek penelitian, jenis dan sumber data, metode pengumpulan data serta teknik analisis data yang digunakan dalam laporan penulisan penelitian. Bab IV : Pembahasan Hasil Penelitian Merupakan deskripsi dari hasil penelitian yang sudah dilakukan srta pembahasan hasil penelitian tersebut. Bab V : Simpulan Dan Saran 5 Bab ini menguraikan kesimpulan yang dapat diambil dari hasil penelitian serta memuat saran-saran yang dianggap perlu untuk diajukan terkait dengan kesimpulan yang diberikan. 6