Metodologi Pemeringkatan untuk Perusahaan Pembiayaan

advertisement

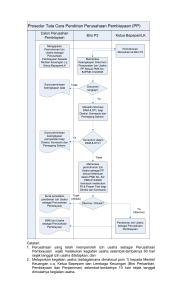

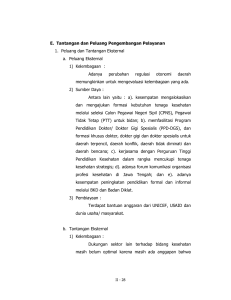

Fitur Pemeringkatan ICRA Indonesia Desember 2014 Metodologi Pemeringkatan untuk Perusahaan Pembiayaan Perusahaan pembiayaan, atau dikenal sebagai perusahaan multifinance, memainkan peran yang penting dalam pasar keuangan di Indonesia. Dibandingkan dengan bank, perusahaan pembiayaan memiliki fleksibilitas yang lebih besar dalam struktur pengendalian dan pengoperasian, dan juga diberi kebebasan untuk memberikan pinjaman tanpa harus memprioritaskan sektor-sektor tertentu, ataupun harus mencadangkan dana wajib kepada bank sentral. Namun, terdapat aturan-aturan yang membatasi jasa-jasa apa saja yang dapat ditawarkan oleh perusahaan pembiayaan dan pilihan-pilihan pembiayaan yang dapat mereka peroleh. Perusahaan pembiayaan juga tidak diperbolehkan menggalang dana langsung dari masyarakat. Menurut peraturan yang baru, kegiatan usaha perusahaan pembiayaan di Indonesia dapat meliputi: Pembiayaan investasi Pembiayaan modal kerja Pembiayaan multiguna Sewa guna usaha Kegiatan berbasis fee sepanjang tidak bertentangan dengan peraturan perundang-undangan di sektor jasa keuangan. Hal ini merupakan pengembangan dari sebelumnya, dimana pada umumnya kegiatan perusahaan pembiayaan mencakup pembiayaan konsumen, sewa guna usaha, anjak piutang dan kartu kredit. Dalam pemeringkatan terhadap perusahaan pembiayaan, ICRA Indonesia melakukan evaluasi atas risiko bisnis dan risiko keuangan dari perusahaan, dan menggunakan hasil evaluasi tersebut untuk memproyeksikan tingkat dan kestabilan dari kinerja keuangan perusahaan tersebut di masa depan berdasarkan berbagai macam kemungkinan skenario yang ada. Peringkat ditentukan berdasarkan asas “going concern” dan bukan hanya berdasarkan penilaian atas tingkat aset dan hutang perusahaan pada suatu tanggal tertentu saja. Parameter-parameter umum yang digunakan untuk menilai risiko bisnis dan risiko keuangan dari suatu perusahaan pembiayaan (seperti ditunjukkan oleh daftar di bawah) dibahas secara mendalam pada dua bagian berikut ini. Uraian metodologi ini tidak bertujuan untuk membahas seluruh parameter pemeringkatan yang digunakan dalam pemeringkatan kredit dari perusahaan pembiayaan, namun bertujuan menyampaikan secara umum kerangka kerja yang digunakan saat melakukan pemeringkatan. Risiko Bisnis Kondisi lingkungan operasional perusahaan Struktur kepemilikan Franchise dan ukuran perusahaan serta daya saing Manajemen, sistem dan strategi perusahaan, struktur tata kelola Risiko Keuangan Kualitas aset Likuiditas Profitabilitas Kecukupan modal ICRA Indonesia Walaupun terdapat beberapa parameter yang digunakan untuk menilai risiko bisnis dan risiko keuangan, seberapa penting suatu parameter dibandingkan dengan parameter yang lainnya dapat berbeda-beda untuk setiap perusahaan, tergantung potensi dari parameter tersebut untuk dapat mengakibatkan perubahan profil risiko secara keseluruhan. Sebagai contoh, dalam lingkungan operasional yang normal, suatu perusahaan pembiayaan konsumen yang relatif baru dapat menunjukkan profitabilitas yang sangat baik. Namun, hal itu mungkin tidak dapat dipertahankan setelah melalui beberapa siklus usaha. Oleh karena itu, bobot yang lebih tinggi akan dikenakan pada profil risiko bisnis dibandingkan kinerja keuangan perusahaan tersebut. Lebih jauh, suatu perusahaan yang memiliki profil bisnis yang kuat dan kinerja keuangan yang stabil akan dianggap lebih baik dibandingkan perusahaan lain yang kinerja keuangannya sama atau bahkan lebih baik, tapi memiliki profil bisnis yang lebih lemah. RISIKO BISNIS Penilaian yang dilakukan ICRA Indonesia atas risiko bisnis dilakukan dengan analisis yang menyeluruh atas kondisi lingkungan operasional perusahaan, struktur kepemilikan, serta nilai franchise, manajemen dan sistem yang dimiliki oleh perusahaan tersebut. Karena sebagian besar dari parameter ini bersifat kualitatif, ICRA Indonesia berusaha menghilangkan terjadinya subjektivitas dengan cara mendapatkan dan menilai informasi berdasarkan sub parameter yang terdefinisikan, yang akan diperbandingkan dengan perusahaan-perusahaan lain. Analisis yang dilakukan juga mempertimbangkan penilaian ICRA Indonesia akan kinerja dari berbagai sektor, prospek ekonomi di masa yang akan datang, serta hal-hal yang berhubungan dengan kondisi lingkungan operasional perusahaan. Lingkungan Operasional Perusahaan Lingkungan operasional perusahaan dapat mempengaruhi prospek pertumbuhan dan kualitas aset dari perusahaan pembiayaan secara signifikan dan oleh karenanya memiliki peran penting dalam pemeringkatan. Dalam melakukan penilaian akan lingkungan operasional perusahaan, ICRA Indonesia mempertimbangkan kondisi ekonomi secara keseluruhan, prospek dari industri dimana kelompok aset yang sedang diberikan pembiayaan beroperasi serta kondisi peraturan yang ada. Contoh, untuk perusahaan pembiayaan mobil komersial, tingkat kegiatan ekonomi dan biaya pengapalan/pengangkutan barang adalah sangat penting untuk diketahui, sementara untuk perusahaan pembiayaan perumahan, prospek industri real estate penting dicermati baik dari sisi peningkatan nilai aset maupun dari sisi kualitas aset. Perubahan-perubahan dalam peraturan dapat secara signifikan mempengaruhi (baik secara positif maupun negatif) besarnya kerugian kredit (credit losses) dari perusahaan pembiayaan. Sebagai contoh, Sistem Informasi Debitur (SID) yang dibuat Bank Indonesia bertujuan untuk membantu perusahaan pembiayaan mendapatkan informasi yang akurat dan tepat waktu akan debitur mereka. Namun, kenyataan di lapangan, saat ini perusahaan pembiayaan masih mengalami kendala teknis dalam memanfaatkan SID, dikarenakan belum adanya data kependudukan yang baku (masih terbuka kemungkinan untuk seorang debitur memiliki lebih dari satu kartu identitas dengan alamat berbeda). Hal ini tentu saja berakibat pada lemahnya validitas informasi yang dihasilkan dari SID. Peraturan lainnya yang memberikan dampak terhadap industri adalah pemberlakuan uang muka minimum, kewajiban adanya fidusia dalam pembiayaan kendaraan dan pengurangan subsidi bahan bakar minyak (BBM), di mana peraturan ini dipandang memiliki dampak yang kurang menguntungkan, paling tidak untuk jangka pendek, sehubungan dengan melambatnya pertumbuhan bisnis tersebut. Intensitas persaingan juga memiliki pengaruh yang signifikan terhadap profil kredit dari suatu perusahaan pembiayaan, dikarenakan intensitas kompetisi saat ini atau yang diantisipasi akan terjadi akan mempengaruhi prospek pertumbuhan, laba dan strategi manajemen perusahaan. Evaluasi dari ICRA Indonesia memfokuskan pada tingkat kompetisi saat ini dan juga daya tarik suatu segmen untuk mengundang kompetisi baru dengan menilai beberapa faktor termasuk potensi pertumbuhan, halangan untuk masuk (entry barriers) dan tingkat imbal hasil setelah memperhitungkan risiko. Struktur Kepemilikan Struktur kepemilikan dapat memainkan peran kunci dalam profil kredit suatu perusahaan. Perusahaan induk (promoter) yang kuat dan sinergi yang strategis antara bisnis perusahaan pembiayaan dan bisnis ICRA Indonesia Halaman 2 dari 7 perusahaan induk dapat berdampak positif bagi profitabilitas, likuiditas dan permodalan dari perusahaan pembiayaan tersebut yang pada akhirnya bermanfaat bagi profil kreditnya. Dalam menilai struktur kepemilikan suatu perusahaan pembiayaan, parameter-parameter yang menjadi bahan penilaian adalah profil kredit dari pemilik, struktur kepemilikan saham perusahaan pembiayaan tersebut, sinergi operasional antara perusahaan pembiayaan dengan promoter, tingkat keterlibatan promoter dalam perusahaan pembiayaan, tingkat komitmen dan rekam jejak promoter dalam menyediakan dukungan dana. Struktur Tata Kelola ICRA Indonesia meyakini bahwa struktur tata kelola perusahaan yang memadai adalah hal yang penting dalam memberikan kepercayaan bahwa kewenangan yang diberikan kepada lini manajer dari suatu perusahaan pembiayaan dilaksanakan sesuai dengan prosedur-prosedur yang sudah ditetapkan, dan prosedur-prosedur tersebut tidak bertentangan dengan acuan kebijakan dan tujuan-tujuan strategis secara luas dari perusahaan pembiayaan tersebut. Evaluasi ICRA Indonesia terhadap struktur tata kelola dari perusahaan pembiayaan mencakup penilaian aspek-aspek struktural dari dewan direksi, dewan komisaris dan dewan komite; dan penilaian akan berjalannya fungsi dari bermacam-macam dewan komite. Franchise dan Ukuran Perusahaan Bagi suatu perusahaan pembiayaan, kekuatan franchise menentukan kapasitas dari perusahaan pembiayaan untuk tumbuh dan di saat yang sama mempertahankan tingkat imbal hasil yang wajar yang telah mempertimbangkan faktor risiko, juga untuk mempertahankan ketahanan tingkat pendapatan (resilience of income) dan memfasilitasi prediktabilitas dari kinerja keuangannya di masa yang akan datang. Penting untuk diingat, suatu perusahaan pembiayaan dengan pangsa pasar yang signifikan (perusahaan yang besar karena posisinya dibandingkan pasar secara keseluruhan) maupun pemain segmentasi khusus (niche player - perusahaan lebih kecil yang target pasarnya unik atau yang hubungannya kuat dengan para pemain utama di segmen pasar yang mereka tuju) dapat memiliki franchise yang kuat1 yang dapat bermanfaat bagi profil kredit mereka. Sementara untuk ukuran perusahaan, biasanya penilaian dilakukan dengan memperhatikan bauran kredit dari perusahaan pembiayaan dan hal ini memiliki pengaruh terhadap posisi pasar, keberagaman, konsentrasi risiko kredit, stabilitas pendapatan dan fleksibilitas keuangan dari perusahaan. Manajemen, Sistem dan Strategi Kualitas dari manajemen (terutama dewan direksi), kebijakan dan sistem, ekspektasi pemegang saham dan strategi yang diambil untuk mengelola ekspektasi-ekspektasi tersebut serta kualitas akuntansi adalah batu fondasi yang membangun profil risiko kredit dari suatu perusahaan pembiayaan. Faktor-faktor ini akan semakin penting untuk perusahaan pembiayaan yang baru dibentuk, dengan rekam jejak yang masih pendek, atau perusahaan pembiayaan yang mengalami perubahan profil bisnis. Dalam mengevaluasi manajemen, sistem dan strategi dari suatu perusahaan pembiayaan, ICRA Indonesia melakukan penilaian atas daya saing perusahaan (kemampuan untuk menyesuaikan norma pinjaman dan/atau bunga pinjaman), ketergantungan pada jasa alih daya(outsourcing), kecepatan pertumbuhan, kecepatan tanggap terhadap perubahan-perubahan pasar, rekam jejak dan pengalaman dewan direksi (dalam hubungannya dengan rencana pertumbuhan dan siklus umur dari kredit yang diberikan), dan selain itu juga tingkat penyebaran portofolio kredit (pembiayaan)-nya. Untuk rekam jejak, evaluasi dilakukan berdasarkan siklus bisnis yang telah dilewati. Perusahaan pembiayaan konsumen untuk mobil dan motor (dimana jangka waktu pinjaman biasanya 3-4 tahun) yang sudah beroperasi 5-6 tahun dapat dianggap memiliki rekam jejak yang cukup baik. Namun, perusahaan pembiayaan perumahan berusia sama hanya akan dianggap memiliki rekam jejak berkualitas rata-rata karena jangka waktu pinjaman untuk kredit pemilikan rumah (KPR) bervariasi antara 5-20 tahun. Kemudian, bila perusahaan melakukan ekspansi ke produk atau wilayah baru, rekam jejak maupun 1 Untuk perusahaan yang besar dilihat dari kekuatan posisinya terhadap keseluruhan pasar dan untuk perusahaan kecil dilihat dari produk uniknya atau hubungannya yang kuat dengan pemain kunci pada rantai pembiayaan dari segmen yang ditargetkan ICRA Indonesia Halaman 3 dari 7 pengalaman manajemen mungkin tidak akan mencapai tingkat sejajar dengan perusahaan dengan pertumbuhan stabil yang tumbuh pada lokasi dan produk yang sama. Seluruh pemeringkatan kredit, termasuk untuk sektor perusahaan pembiayaan, melihat pentingnya penilaian akan kualitas dari manajemen perusahaan yang sedang diperingkat, dan juga kekuatan/kelemahan yang diakibatkan karena perusahaan tersebut berada dibawah suatu kelompok perusahaan tertentu. Penilaian ini sebagian besar bersifat subjektif, walaupun rekam jejak dari manajemen bisa dijadikan faktor pendukung yang aktual. Biasanya, diskusi yang mendalam dilakukan dengan manajemen perusahaan pembiayaan yang diperingkat yang bertujuan untuk memahami tujuan-tujuan, rencana dan strategi bisnis dan pandangan manajemen mengenai kinerja di masa lalu dan prospek kinerja di masa depan. Beberapa faktor lain yang dinilai adalah: Pengalaman dari promoter/manajemen pada bidang usaha perusahaan pembiayaan tersebut. Komitmen dari promoter/manajemen terhadap bidang usaha perusahaan pembiayaan tersebut. Kebijakan manajemen atas pengambilan dan pengendalian risiko. Kebijakan manajemen risiko dari perusahaan pembiayaan tersebut (risiko kredit dan risiko pasar) Kekuatan dari perusahaan lain dalam satu grup perusahaan yang sama dengan perusahaan pembiayaan tersebut. Kemampuan dan kemauan dari grup untuk mendukung perusahaan pembiayaan tersebut misalnya melalui penambahan modal, bila diperlukan. Evaluasi yang cermat atas kebijakan manajemen risiko harus dilakukan karena hal itu memberikan panduan penting dalam mengevaluasi pengaruh dari kondisi kritis dalam hal likuiditas, profitabilitas dan permodalan dari perusahaan. ICRA Indonesia membandingkan kebijakan-kebijakan underwriting yang dimiliki perusahaan pembiayaan tersebut dengan kelaziman (best practices) di industri untuk melakukan penilaian terhadap profil risiko perusahaan tersebut. Penilaian profil risiko juga melibatkan evaluasi terhadap praktek-praktek pelaksanaan bisnis perusahaan pembiayaan tersebut (dilakukan sendiri atau dialihdayakan), disamping sistem penagihan dan pengawasan mereka. ICRA Indonesia juga mengevaluasi rencana-rencana bisnis dan strategi dari perusahaan pembiayaan tersebut dan juga ekspektasi pemegang saham dari perusahaan. Walaupun pemeringkatan yang ditetapkan ICRA Indonesia ditujukan untuk pemegang surat hutang, memenuhi ekspektasi pemegang saham adalah penting karena, bila tidak, strategi perusahaan tersebut juga bisa mengalami perubahan (untuk memenuhi ekspektasi pemegang saham), yang pada akhirnya akan mempengaruhi profil kreditnya. RISIKO KEUANGAN Kualitas Aset Kualitas aset berperan penting dalam memprediksi kinerja finansial perusahaan pembiayaan di masa yang akan datang. Fokus dari evaluasi atas kualitas aset adalah pada proyeksi kerugian selama perusahaan beroperasi (lifetime losses), perubahan kerugian menurut beberapa skenario, pengaruh biaya-biaya yang timbul akibat pemberian kredit (credit costs) terhadap profitabilitas dan penyangga yang tersedia (dalam bentuk modal atau penyisihan/provisi) untuk melindungi pemegang surat hutang dari pemburukan kualitas aset yang tidak terduga. Dalam melakukan evaluasi atas kualitas aset dari perusahaan pembiayaan, ICRA Indonesia menilai kualitas dari proses evaluasi kredit dan norma pemberian kredit, tingkat risiko dari portofolio kredit, ketertarikan terhadap risiko (risk appetite), ketersediaan data untuk memfasilitasi keputusan kredit, dan rekam jejak dalam mengelola portofolio pinjaman dalam beberapa siklus bisnis perusahaan. Penilaian juga dilakukan atas konsentrasi risiko kredit, tren dalam kelayakan pelanggan, tren dalam kredit bermasalah (disesuaikan dengan umur dari kredit bermasalah tersebut), persentase aset bermasalah (non-performing loans/NPL) kotor, persentase NPL bersih dan NPL bersih dibandingkan dengan total modal dan sebagainya. ICRA Indonesia Halaman 4 dari 7 Di samping itu, seberapa tersebarnya aset dari perusahaan pembiayaan tersebut juga merupakan indikator penting dari kualitas asetnya. Dalam melakukan penilaian atas diversifikasi, faktor-faktor yang pada umumnya diperhatikan mencakup bauran kredit, risiko kredit, tingkat konsentrasi dari portofolio, diversifikasi geografis, dan profil peminjam. Tingkat diversifikasi yang tinggi dapat membentengi perusahaan pembiayaan dari pengaruh pemburukan kondisi di satu segmen. Tapi, diversifikasi ke segmensegmen yang lebih berisiko belum tentu meningkatkan ketahanan dari perusahaan dan oleh karenanya belum tentu akan memperbaiki peringkat. Kemampuan suatu perusahaan pembiayaan untuk mengelola diversifikasi, terutama dalam bisnis yang beragam dan/atau wilayah-wilayah baru adalah suatu hal penting, sepenting kedalaman manajemen dan kemampuan untuk mengadopsi keahlian dan teknik-teknik yang dibutuhkan untuk menjalankan suatu bisnis. Indikator-indikator dari kualitas aset dapat berbeda tergantung dari kelompok aset, profil peminjam, norma pencatatan/pengakuan NPLdan kebijakan akuntansi dalam mencatat hapus buku (write-offs). Karena itu, membandingkan indikator-indikator ini antara perusahaan yang berkecimpung dalam kelompok aset yang berbeda mungkin tidak memberikan hasil yang berarti. Untuk membuat perbandingan lebih berarti, ICRA Indonesia melakukan perbandingan atas kredit bermasalah pada tingkat 30hari+ (di atas 30 hari), 60hari+, 90hari+ untuk kelompok aset dan profil peminjam yang sama, disesuaikan dengan pengenaan hapus buku. Bila tersedia, analisis kelompok statis (static pool) dapat digunakan karena memberikan estimasi yang cukup berarti atas kerugian yang terjadi pada berbagai tahap yang terdapat dalam suatu siklus kredit dan juga proyeksi kerugian yang terjadi selama perusahaan beroperasi. Analisis ini juga terbebas dari distorsi yang disebabkan oleh tingkat pertumbuhan perusahaan yang tinggi. Likuiditas Penting bagi perusahaan pembiayaan untuk menjaga profil likuiditas yang cukup untuk lancarnya aktivitas pembiayaan mereka termasuk untuk meningkatkan nilai aset dan juga memenuhi kewajiban/komitmen secara tepat waktu. Penting juga bagi perusahaan pembiayaan untuk mengelola risiko tingkat suku bunga karena hal itu dapat mempengaruhi profitabilitas di masa depan. Penilaian ICRA Indonesia terhadap likuditas mencakup evaluasi atas kebijakan likuiditas perusahaan, profil jatuh tempo dari aset dan kewajiban yang dimilikinya dan kesenjangan yang terjadi serta cadangan yang tersedia untuk mengisi kesenjangan tersebut. Evaluasi yang dilakukan ICRA Indonesia juga memfokuskan pada diversifikasi dari sumber-sumber pendanaan dan kualitas dari sumber-sumber pendanaan tersebut (sering kali diukur melalui ketersediaan sumber-sumber tersebut pada saat krisis). Profitabilitas Kemampuan suatu perusahaan pembiayaan untuk menghasilkan laba yang memadai adalah hal yang penting baik dilihat dari sisi pemegang saham maupun pemegang surat hutang. Fokus dari evaluasi yang dilakukan ICRA Indonesia adalah memprediksi tingkat dan kualitas dari pendapatan di masa yang akan datang dengan secara cermat mengamati elemen-elemen dasarnya – selisih imbal hasil kredit dan biaya pendanaan (interest spreads), pendapatan non bunga (fee based income), biaya operasional dan biayabiaya yang terjadi akibat pemberian kredit (credit costs). Evaluasi atas profitabilitas dimulai dengan interest spreads dan kecenderungannya sehubungan dengan adanya perubahan pada lingkungan operasional perusahaan, posisi likuiditas dan strategi perusahaan. Penilaian juga dilakukan atas kemampuan perusahaan pembiayaan menghasilkan pendapatan non bunga (pendapatan berbasiskan fee). Porsi yang lebih tinggi dari pendapatan berbasiskan fee menandakan adanya diversifikasi dan karenanya dapat meningkatkan kehandalan dari pendapatan dan oleh karenanya positif bagi profil risiko perusahaan. Setelah melakukan penilaian atas arus pendapatan, ICRA Indonesia mengevaluasi efisiensi kegiatan operasional (biaya operasional dibandingkan total aset, dan rasio biaya terhadap pendapatan) dan kemudian membandingkan kedua parameter ini dengan perusahaan lain di industri yang sama. Akhirnya, biaya kredit diestimasi berdasarkan profil kualitas aset dari perusahaan tersebut. Profitabilitas2 kemudian dibandingkan dengan perusahaan lain di industri yang sama. Perlu dipahami bahwa imbal hasil ekuitas 2 Laba setelah pajak sebagai persentase dari rata-rata total aset dan laba setelah pajak sebagai persentase dari rata-rata modal ICRA Indonesia Halaman 5 dari 7 (ROE) yang tinggi belum tentu menghasilkan peringkat yang tinggi, karena profitabilitas yang tinggi mungkin disertai risiko melekat yang tinggi, yang mungkin memiliki volatilitas yang lebih tinggi dan lebih sulit untuk diprediksi. Kualitas Akuntansi Kebijakan pelaporan akuntansi yang konsisten dan wajar adalah pra-syarat untuk evaluasi keuangan dan perbandingan dengan perusahaan sejenis. ICRA Indonesia melakukan tinjauan atas kebijakan akuntansi, catatan atas laporan keuangan dan catatan auditor secara detil. Penyimpangan yang terjadi dari praktek akuntansi yang berlaku umum (pedoman standar akuntansi keuangan/PSAK) kemudian dicatat dan laporan keuangan dari perusahaan disesuaikan untuk merefleksikan akibat dari penyimpangan tersebut. Kecukupan Modal Modal suatu perusahaan pembiayaan memberikan proteksi tingkat kedua bagi pemegang surat hutang (proteksi tingkat pertama adalah laba perusahaan) dan, oleh karena itu, kecukupan modal (sehubungan dengan risiko pasar, kredit dan operasional yang melekat padanya) adalah hal penting yang harus diperhatikan saat melakukan pemeringkatan. Seberapa berisiko produk pinjaman tersebut dan seberapa terkonsentrasinya portofolio pinjaman menentukan jumlah modal yang dibutuhkan untuk memberikan tingkat perlindungan yang diinginkan oleh pemegang surat hutang yang dikeluarkan suatu perusahaan pembiayaan. Kebutuhan akan modal berbasiskan risiko bervariasi sesuai dengan konsentrasi dari dan tingkat risiko dari bauran produk (product mix) tersebut seperti yang diindikasikan pada gambar berikut. Bagan 1: Matriks kebutuhan modal berbasiskan risiko Konsentrasi Portofolio Kerugian kredit dan variabilitas yang diperkirakan Rendah Tinggi Tinggi Moderat Tinggi Rendah Rendah Cukup tinggi ICRA Indonesia memulainya dengan modal yang disesuaikan (sebagaimana dijelaskan pada bagian kualitas akuntansi) dan mempertimbangkan kemampuan internal untuk menambah modal dan kemungkinan adanya dukungan kuat dari perusahaan induk/perusahaan dalam satu grup, dan juga mengevaluasi kecukupan modal berbasiskan risiko dari perusahaan pembiayaan tersebut untuk kategori pemeringkatan tertentu. ICRA Indonesia juga melakukan evaluasi atas kualitas dari modal suatu perusahaan pembiayaan, disamping tingkat permodalannya. Persentase yang lebih tinggi dari modal Tier I dilihat sebagai hal yang lebih baik, karena sifatnya yang jauh lebih permanen. Di samping itu, kemampuan suatu perusahaan pembiayaan untuk memenuhi peraturan kecukupan modal yang dipersyaratkan (seperti rasio permodalan dengan total pinjaman) juga dievaluasi. Bila dirasakan perlu, ICRA Indonesia juga melakukan penyesuaian pada modal suatu perusahaan pembiayaan untuk secara tepat merefleksikan risiko yang mendasari suatu transaksi yang dilakukan oleh perusahaan pembiayaan tersebut, seperti misalnya skema penerusan pinjaman (loan channelling). ICRA Indonesia Halaman 6 dari 7 Ringkasan Pemeringkatan kredit yang diberikan oleh ICRA Indonesia adalah suatu representasi simbolis dari opini ICRA Indonesia saat ini terhadap risiko kredit relatif sehubungan dengan instrumen yang diperingkat. Opini tersebut dihasilkan setelah melalui evaluasi yang mendalam terhadap risiko bisnis dan keuangan dari perusahaan pembiayaan dan mempergunakannya untuk memproyeksikan tingkat dan stabilitas dari kinerja keuangan perusahaan pembiayaan yang bersangkutan di masa depan dalam beberapa skenario yang mungkin terjadi. Walaupun beberapa parameter digunakan untuk menilai profil risiko dari suatu perusahaan pembiayaan, seberapa penting suatu parameter dibandingkan parameter yang lainnya (kualitatif maupun kuantitatif) dapat berbeda-beda di tiap-tiap perusahaan, tergantung potensi dari parameter-parameter tersebut untuk merubah profil risiko keseluruhan dari perusahaan tersebut. © Copyright, 2014, ICRA Indonesia. All Rights Reserved. Semua informasi yang tersedia merupakan infomasi yang diperoleh oleh ICRA Indonesia dari sumber-sumber yang dapat dipercaya keakuratan dan kebenarannya. Walaupun telah dilakukan pengecekan dengan memadai untuk memastikan kebenarannya, informasi yang ada disajikan 'sebagaimana adanya' tanpa jaminan dalam bentuk apapun, dan ICRA Indonesia khususnya, tidak melakukan representasi atau menjamin, menyatakan atau menyatakan secara tidak langsung, mengenai keakuratan, ketepatan waktu, atau kelengkapan dari informasi yang dimaksud. Semua informasi harus ditafsirkan sebagai pernyataan pendapat, dan ICRA Indonesia tidak bertanggung jawab atas segala kerugian yang dialami oleh pengguna informasi dalam menggunakan publikasi ini atau isinya. *) Dimodifikasi dan diterjemahkan dari ICRA’s Credit Rating Methodology for Non-Banking Finance Companies. ICRA Indonesia Halaman 7 dari 7