Profil

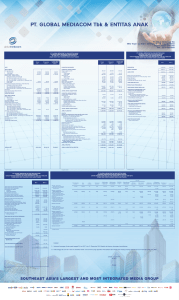

advertisement