analisis struktur kepemilikan, likuiditas, profitabilitas dan ukuran

advertisement

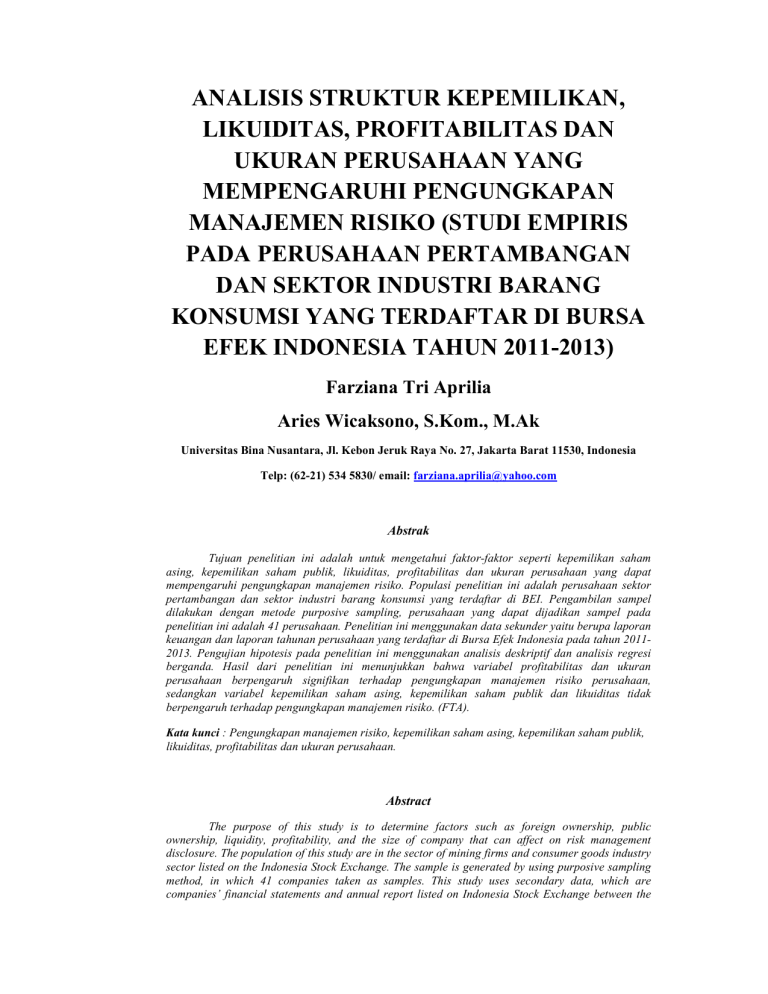

ANALISIS STRUKTUR KEPEMILIKAN, LIKUIDITAS, PROFITABILITAS DAN UKURAN PERUSAHAAN YANG MEMPENGARUHI PENGUNGKAPAN MANAJEMEN RISIKO (STUDI EMPIRIS PADA PERUSAHAAN PERTAMBANGAN DAN SEKTOR INDUSTRI BARANG KONSUMSI YANG TERDAFTAR DI BURSA EFEK INDONESIA TAHUN 2011-2013) Farziana Tri Aprilia Aries Wicaksono, S.Kom., M.Ak Universitas Bina Nusantara, Jl. Kebon Jeruk Raya No. 27, Jakarta Barat 11530, Indonesia Telp: (62-21) 534 5830/ email: [email protected] Abstrak Tujuan penelitian ini adalah untuk mengetahui faktor-faktor seperti kepemilikan saham asing, kepemilikan saham publik, likuiditas, profitabilitas dan ukuran perusahaan yang dapat mempengaruhi pengungkapan manajemen risiko. Populasi penelitian ini adalah perusahaan sektor pertambangan dan sektor industri barang konsumsi yang terdaftar di BEI. Pengambilan sampel dilakukan dengan metode purposive sampling, perusahaan yang dapat dijadikan sampel pada penelitian ini adalah 41 perusahaan. Penelitian ini menggunakan data sekunder yaitu berupa laporan keuangan dan laporan tahunan perusahaan yang terdaftar di Bursa Efek Indonesia pada tahun 20112013. Pengujian hipotesis pada penelitian ini menggunakan analisis deskriptif dan analisis regresi berganda. Hasil dari penelitian ini menunjukkan bahwa variabel profitabilitas dan ukuran perusahaan berpengaruh signifikan terhadap pengungkapan manajemen risiko perusahaan, sedangkan variabel kepemilikan saham asing, kepemilikan saham publik dan likuiditas tidak berpengaruh terhadap pengungkapan manajemen risiko. (FTA). Kata kunci : Pengungkapan manajemen risiko, kepemilikan saham asing, kepemilikan saham publik, likuiditas, profitabilitas dan ukuran perusahaan. Abstract The purpose of this study is to determine factors such as foreign ownership, public ownership, liquidity, profitability, and the size of company that can affect on risk management disclosure. The population of this study are in the sector of mining firms and consumer goods industry sector listed on the Indonesia Stock Exchange. The sample is generated by using purposive sampling method, in which 41 companies taken as samples. This study uses secondary data, which are companies’ financial statements and annual report listed on Indonesia Stock Exchange between the year 2011 to 2013.The hypothesis of the study is tested by using descriptive analysis and multiple regression analysis. The result of this study shows that the variable of profitability and the size of the companies significantly affect companies’ disclosure of management risk. Meanwhile, the variable of foreign ownership, public ownership and liquidity does not affect the disclosure of management risk.(FTA). Keywords : Management risk disclosure, foreign ownership, public ownership, liquidity, profitability, and size company. PENDAHULUAN Banyaknya perusahaan yang berinvestasi di suatu negara, dapat menyebabkan terjadinya kompetisi dalam persaingan bisnis. Persaingan bisnis antar perusahaan harus diimbangi dengan kualitas mutu perusahaan. Seiring dengan pelaksanaan tujuan perusahaan, akan ditemukan rintangan dan hambatan yang harus dihadapi oleh perusahaan. Perusahaan harus mengetahui bagaimana cara meminimalkan rintangan tersebut dengan melakukan visi & misi yang telah dirancang oleh perusahaan. Selain itu perlu juga dilaksanakannya tata kelola perusahaan. Struktur tata kelola perusahaan menentukan distribusi hak dan tanggung jawab diantara berbagai pelaku korporasi, seperti komisaris, manajer, pemegang saham, dan pemangku kepentingan lainnya, serta merinci aturan dan prosedur untuk membuat keputusan tentang kejadian perusahaan. Dengan melakukan ini, dapat menjelaskan pemantauan kinerja perusahaan dan juga dapat menyediakan informasi yang dibutuhkan untuk para stakeholders. Perusahaan perlu melakukan pengungkapan terhadap kinerjanya selama setahun melalui penerbitan laporan tahunan dan laporan keuangan. Oleh karena itu penyajian instrumen keuangan perlu pengungkapan, menurut PSAK 60 (Revisi 2010) tentang pengungkapan terhadap instrumen keuangan, terdapat pengungkapan jenis dan tingkat risiko yang timbul dari instrumen keuangan dan jenis-jenis risikonya terdiri dari risiko kredit, risiko likuiditas, risiko suku bunga, risiko mata uang, risiko harga dan risiko pasar. Selain risiko tersebut ada risiko lainnya seperti, risiko yang disebabkan oleh fluktuasi kurs atau suku bunga, persaingan usaha, pasokan bahan baku, ketentuan negara lain atau peraturan internasional, dan kebijakan pemerintah. Untuk lebih jelasnya tentang definisi risiko, menurut Sunaryo (2009) menyatakan bahwa, risiko adalah kerugian karena kejadian yang tidak diharapkan muncul. Untuk menanggulangi risiko tersebut, perusahaan membentuk satu departemen yaitu manajemen risiko. Pengertian manajemen risiko menurut Djojosoedarso (2003) secara sederhana adalah pelaksanaan fungsi-fungsi manajemen dalam penanggulangan risiko, terutama risiko yang dihadapi oleh organisasi/perusahaan, keluarga dan masyarakat. Pembentukkan departemen manajemen risiko ini harus disertai dengan berbagai pertimbangan dan juga persiapan yang matang. Dengan adanya peraturan mengenai pengungkapan risiko melalui PSAK 60 (Revisi 2010) maka sudah jelas bahwa wajib untuk melakukan pengungkapan risiko terkait dengan instrumen keuangan. Pengungkapan risiko juga terkait dengan penerapan Good Corporate Governance, yaitu prinsip tanggung jawab dan transparansi kepada stakeholders atau pihak eksternal, dimana pengungkapan yang dibutuhkan adalah informasi tentang apa saja yang timbul dari aktivitas perusahaan, bagaimana cara manajemen mengelola risiko tersebut, apakah risiko tersebut berdampak bagi pihak eksternal dan kaitannya dengan transparansi apakah penyajian laporan keuangan dan pengungkapan risiko disajikan secara wajar dan benar. Namun, selain dari pihak eksternal pengungkapan risiko pun menjadi pengamatan bagi pihak internal untuk mengetahui seberapa siap manajemen dalam menurunkan potensi risiko di perusahaan. Pentingnya pengungkapan manajemen risiko telah banyak membuat peneliti terdahulu melakukan penelitian tentang faktor-faktor yang mempengaruhi pengungkapan manajemen risiko dan menunjukkan hasil yang beragam. Seperti penelitian Prayoga (2013), Amran, Bin & Hassan (2008), Cahya Ruwita (2013), Magda Kumalasari (2014), Amalia Ratna Kusumaningrum (2013) dan Christian Johanes Doi (2014). Faktor – faktor yang digunakan dalam penelitian tersebut berbeda-beda namun rata-rata melihat dari sisi faktor corporate governance perusahaan. Pada penelitian ini menggunakan variabel kepemilikan saham asing, kepemilikan saham publik, likuiditas, profitabilitas dan ukuran perusahaan. Penelitian ini bertujuan untuk mengetahui faktor apa saja yang dapat berpengaruh terhadap pengungkapan manajemen risiko di perusahaan. Serta menganalisis bagaimana perusahaan mengungkapkan tingkat risiko perusahaan di masyarakat. Berdasarkan penjelasan diatas maka peneliti mengambil judul “Analisis Struktur Kepemilikan, Likuiditas, Profitabilitas dan Ukuran Perusahaan yang Mempengaruhi Pengungkapan Manajemen Risiko (Studi Empiris Pada Perusahaan Pertambangan dan Sektor Industri Barang Konsumsi yang Terdaftar di Bursa Efek Indonesia Tahun 2011-2013)”. Dalam hubungan kepemilikan saham asing dengan pengungkapan manajemen risiko ditemukan adanya hubungan yang signifikan, seperti penelitian yang dilakukan oleh Prayoga (2013), yang menyatakan bahwa kepemilikan saham asing berpengaruh terhadap pengungkapan manajemen risiko. Tetapi hasil yang berbeda ditemukan pada penelitian Fathimiyah et al, (2011), yang menyatakan bahwa kepemilikan saham asing tidak berpengaruh terhadap risk management disclosure. Pada variabel kepemilikan saham publik, ditemukan terdapat hubungan yang signifikan terhadap pengungkapan manajemen risiko. Seperti pada penelitian Prayoga (2013) yang menyatakan bahwa kepemilikan saham publik berpengaruh terhadap pengungkapan manajemen risiko. Namun, hasil yang berbeda ditemukan pada penelitian Ruwita (2013) yang menyatakan bahwa kepemilikan saham publik tidak berpengaruh terhadap pengungkapan manajemen risiko. Dalam hubungan likuiditas dan pengungkapan manajemen risiko ditemukan adanya hubungan yang tidak signifikan, yaitu pada penelitian yang dilakukan oleh Doi (2014) dan Ruwita (2013) . Pada variabel profitabilitas ditemukan hubungan signifikan terhadap pengungkapan manajemen risiko. Hal tersebut sesuai dengan penelitian Ruwita (2013) dan Kumalasari (2014) yang menyatakan bahwa profitabilitas berpengaruh terhadap pengungkapan manajemen risiko. Namun, hal ini berbeda dengan penelitian yang dilakukan oleh Doi (2014) dan Mubarok (2013) yang menyatakan bahwa profitabilitas tidak berpengaruh terhadap pengungkapan manajemen risiko. Dalam variabel ukuran perusahaan ditemukan hasil yang berbeda-beda. Pada penelitian Amran et al (2009), Doi (2014) dan Ruwita (2013) ditemukan bahwa ukuran perusahaan berpengaruh signifikan terhadap pengungkapan manajemen risiko sedangkan hasil yang berbeda ditemukan pada penelitian Prayoga (2013) yang menyatakan bahwa ukuran perusahaan tidak berpengaruh terhadap pengungkapan manajemen risiko. Landasan teori yang mendasari penelitian ini adalah teori keagenan, teori stakeholder, dan manajemen risiko. Hal pertama mengenai teori keagenan menjelaskan bahwa perusahaan dapat dilihat sebagai suatu hubungan kontrak (loosely defined) antara pemegang saham sumber daya. Suatu hubungan agensi muncul ketika satu atau lebih individu, yang disebut pelaku (principals) mempekerjakan satu atau lebih individu lain, yang disebut agen, untuk melakukan layanan tertentu dan kemudian mendelegasikan otoritas pengambilan keputusan kepada agen Jensen & Meckling, dalam (Kusumaningrum, 2013). Stakeholder theory mengatakan bahwa perusahaan bukanlah entitas yang hanya beroperasi untuk kepentingannya sendiri, namun harus memberikan manfaat bagi stakeholdernya (Ghozali & Chariri, 2007). Definisi stakeholder menurut Freeman dan McVea dalam Anisa (2012) adalah setiap kelompok atau individu yang dapat mempengaruhi atau dipengaruhi oleh pencapaian tujuan organisasi. Jadi stakeholder bukan hanya pemegang saham tetapi juga termasuk kelompok atau individu lain yang lebih luas, diantaranya kreditur, karyawan, konsumen, pemerintah, pemasok, dan pihak-pihak lain yang terkait dengan pencapaian tujuan perusahaan. Pada penelitian ini pengungkapan manajemen risiko dapat diukur dengan mengacu pada penelitian yang dilakukan oleh Kusumaningrum (2013) berdasarkan penelitian tersebut pengukuran pengungkapan manajemen risiko dalam annual report mengacu pada PSAK No. 60 (Revisi 2010) dan PP No. 60 tahun 2008 tentang pengungkapan sukarela menggunakan sistem pengendalian internal dengan framework COSO. Penyajian instrumen keuangan perlu pengungkapan, menurut PSAK 60 (Revisi 2010) tentang pengungkapan terhadap instrumen keuangan, terdapat pengungkapan jenis dan tingkat risiko yang timbul dari instrumen keuangan dan jenis-jenis risikonya terdiri dari risiko kredit, risiko likuiditas, risiko suku bunga, risiko mata uang, risiko harga dan risiko pasar. Untuk pengungkapan sukarela (voluntary disclosure), penelitian ini menggunakan sistem pengendalian internal dengan framework COSO. Berdasarkan PP No. 60 tahun 2008 tentang penerapan Good Corporate Governance pada badan usaha milik negara (BUMN) harus memelihara internal control. Pengembangan Hipotesis Peningkatan kepemilikan asing memberikan kontribusi untuk kinerja perusahaan, karena kepemilikan asing memainkan peran monitoring dalam mekanisme tata kelola perusahaan (Phung & Le, 2013). Menurut Kim & Yoo dalam Pratomo (2009), menemukan bahwa investor asing cenderung memilih perusahaan dengan tingkat transparansi yang tinggi dan perusahaan yang sedang tumbuh, baik dalam periode pembatasan kepemilikan asing dan periode tidak adanya pembatasan kepemilikan asing. Maka dari itu perusahaan dirasa sangat penting untuk mengungkapkan risikonya sebagai informasi yang relevan tentang pengungkapan proses bisnisnya. Berdasarkan uraian diatas maka hipotesis pertama penelitian ini : Ha1 : Kepemilikan Saham Asing berpengaruh terhadap pengungkapan Manajemen Risiko. Menurut Prayoga (2013) menyatakan bahwa semakin besar porsi saham yang dimiliki publik, maka akan semakin besar tekanan yang diterima perusahaan untuk menyediakan informasi lebih banyak dalam laporan tahunannya yang di dalamnya terdapat pula pengungkapan tentang manajemen risiko. Dengan adanya kepemilikan saham publik pihak perusahaan semakin dituntut untuk memberikan laporan yang transparan sebagai bentuk pertanggungjawaban terhadap investor. Keberadaan komposisi pemegang saham publik akan memudahkan monitoring, intervensi, atau beberapa pengaruh kedisiplinan lain pada manajer, yang pada akhirnya akan membuat manajer bertindak sesuai dengan kepentingan pemegang saham (Handayani, 2007). Berdasarkan uraian diatas maka hipotesis kedua penelitian ini : Ha2 : Kepemilikan Saham Publik berpengaruh terhadap pengungkapan Manajemen Risiko. Likuiditas adalah kemampuan perusahaan dalam memenuhi kewajiban jangka pendeknya. Pengertian lain adalah kemampuan seseorang atau perusahaan untuk memenuhi kewajiban atau utang yang harus segera dibayar dengan harta lancarnya. Menurut teori persinyalan, semakin tinggi tingkat likuiditas perusahaan, semakin banyak informasi mengenai risiko yang diungkapkan oleh perusahaan, karena semakin kuatnya kondisi keuangan perusahaan dalam memenuhi kewajiban jangka pendeknya diikuti dengan risiko yang semakin tinggi (Mubarok, 2013). Kondisi ini akan mendorong perusahaan mengungkapkan informasi risiko yang lebih luas kepada pihak luar karena ingin menunjukkan bahwa perusahaan itu kredibel Berdasarkan uraian diatas maka hipotesis ketiga penelitian ini : Ha3 : Likuiditas berpengaruh terhadap pengungkapan Manajemen Risiko. Tingkat profitabilitas yang tinggi akan menunjukkan rasa ketertarikan investor untuk membeli saham perusahaan. Tingkat profitabilitas juga memberikan gambaran prestasi perusahaan dalam mengelola sumber daya dan menghasilkan profit bagi pemegang saham. Hal ini akan mendorong perusahaan untuk mengungkapkan informasi lebih luas kepada stakeholder (Doi, 2014). Menurut Kumalasari (2014) menyatakan bahwa semakin besar profitabilitas yang dihasilkan perusahaan, maka akan semakin luas pengungkapan risiko yang dilakukan karena menunjukkan kepada stakeholder mengenai kemampuan perusahaan dalam mengefisienkan penggunaan modal di dalam perusahaannya. Berdasarkan uraian diatas maka hipotesis keempat penelitian ini : Ha4 : Profitabilitas berpengaruh terhadap pengungkapan Manajemen Risiko Besar (ukuran) perusahan dapat dinyatakan dalam total aktiva, penjualan, dan kapitalisasi pasar (Sudarmadji & Sularto, 2007). Perusahaan dengan ukuran yang besar perlu menyajikan laporan tahunannya secara lengkap serta detail. Menurut Prayogi dalam Doi (2014), menyatakan bahwa perusahaan besar memiliki entitas yang banyak disorot oleh pasar maupun publik secara umum, sehingga mengungkapkan lebih banyak informasi merupakan bagian dari upaya perusahaan untuk mewujudkan akuntabilitas publik dan menghindarkan risiko. Berdasarkan uraian diatas maka hipotesis kelima penelitian ini : Ha5 : Ukuran Perusahaan berpengaruh terhadap pengungkapan Manajemen Risiko. METODE PENELITIAN Penelitian ini menggunakan sampel perusahaan yang termasuk kedalam sektor pertambangan, dan sektor industri barang konsumsi yang terdaftar di Bursa Efek Indonesia tahun 2011 – 2013. Penentuan sampel dilakukan dengan menggunakan metode purposive sampling dengan kriteria sebagai berikut : a. b. c. Perusahaan sektor pertambangan dan sektor industri barang konsumsi yang terdaftar di BEI selama tahun 2011 – 2013. Perusahaan tersebut menerbitkan laporan tahunan (annual report) secara berturut-turut tahun 2011-2013. Perusahaan tersebut menyediakan informasi pengungkapan manajemen risiko dan variabel independen seperti kepemilikan saham asing, kepemilikan saham publik, likuiditas, profitabilitas dan ukuran perusahaan dalam laporan tahunan (annual report) atau laporan keuangan tahun 2011 – 2013, dan website perusahaan. Variabel yang digunakan dalam penelitian ini adalah 1 variabel dependen dan 5 variabel independen. Variabel dependen dalam penelitian ini adalah pengungkapan manajemen risiko, sedangkan variabel independennya adalah kepemilikan saham asing, kepemilikan saham publik, likuiditas, profitabilitas dan ukuran perusahaan. Variabel pengungkapan manajemen risiko (Y) pada penelitian ini menggunakan item pengungkapan tentang risiko keuangan yang wajib diungkapkan berdasarkan PSAK 60 (Revisi 2010) dan item pengendalian internal berdasarkan PP No. 60 Tahun 2008. Seperti penjelasan dibawah ini: No Jenis Risiko Pengungkapan Wajib (Mandatory Disclosure) 1. Risiko mata uang (Currency) 2. Risiko tingkat bunga atas nilai wajar (Interest rate) 3. Risiko harga (Price) 4. Risiko kredit (Credit) 5. Risiko likuiditas (Liquidity) Pengungkapan Sukarela (Voluntary Disclosure) 6. Penilaian risiko (Risk assessment) 7. Lingkungan pengendalian (Control environment) 8. Kegiatan/aktivitas pengendalian (Control activities) 9. Informasi dan komunikasi (Information and Communication) Sumber : PSAK 60 (Revisi 2010) dan PP No. 60 Tahun 2008 Sehingga item yang diungkapkan berjumlah 9 item. Apabila item informasi ada dalam laporan tahunan / laporan keuangan maka diberi skor 1, dan apabila item informasi tidak ada dalam laporan tahunan diberi skor 0. Rumus perhitungan indeks pengungkapan manajemen risiko sebagai berikut (Kusumaningrum, 2013) : % Pengungkapan Risiko = Berdasarkan penelitian Prayoga (2013), variabel kepemilikan saham asing dalam penelitian ini diukur dengan menghitung persentase kepemilikan saham asing terhadap total saham yang dimiliki perusahaan, dengan rumus sebagai berikut : % Kepemilikan Saham Asing = Variabel kepemilikan saham publik dalam penelitian ini diukur dengan persentase kepemilikan saham publik/masyarakat umum terhadap total saham yang dimiliki perusahaan, dengan rumus sebagai berikut : % Kepemilikan Saham Publik = Variabel likuditas dalam penelitian ini diukur dengan menggunakan Current Ratio (CR), dengan rumus sebagai berikut : Variabel profitabilitas dalam penelitian ini diukur dengan Return on Asset (ROA), dengan rumus sebagai berikut : Variabel ukuran perusahaan dalam penelitian ini diukur dengan menggunakan total asset milik perusahaan yang ditransformasikan kedalam bentuk logaritma natural. TA = Ln (total asset) Teknik analisis data yang digunakan dalam penelitian ini adalah a. Statistik Deskriptif b. Uji Asumsi Klasik yaitu uji normalitas data, uji multikolinearitas, uji heteroskedastisitas dengan menggunakan uji spearman rho dan uji autokorelasi dengan menggunakan uji run test. c. Untuk mengetahui pengaruh setiap variabel yaitu kepemilikan saham asing, kepemilikan saham publik, likuiditas, profitabilitas dan ukuran perusahaan terhadap pengungkapan manajemen risiko dapat digunakan metode analisis regresi berganda dengan persamaan regresi sebagai berikut : MR = a + b1SA + b2SP+ b3CR +b4ROA+ b5TA + e Keterangan : MR = Pengungkapan Manajemen Risiko a = Konstanta b1, b2, b3, b4, b5, b6, b7 = Koefisien Regresi Variabel Independen SA = Saham Asing SP = Saham Publik CR = Likuiditas ROA = Profitabilitas TA = Ukuran Perusahaan e = Error HASIL DAN BAHASAN Uji Statistik Deskriptif Menurut Latan & Temalagi (2013:27) statistik deskriptif bertujuan untuk memberikan gambaran atau deskripsi dari data yang di analisis meliputi nilai minimum, maksimum, rata – rata (mean), standar deviasi, kurtosis dan skewness. Tab el 1 Has il Pen gola han Dat a Stat isti k Des kriptif Sumber : Output SPSS Berdasarkan uji statistik deskriptif pada tabel 1 diatas, kepemilikan saham asing yang diukur dengan persentase kepemilikan saham asing dilihat dari 123 sampel penelitian menunjukkan bahwa rata - rata kepemilikan saham asing sebesar 0,5425 dengan standar deviasi 0,28327, sedangkan nilai minimumnya sebesar 0,01 dengan nilai maksimumnya sebesar 0,99. Kemudian, kepemilikan saham publik yang diukur persentase kepemilikan saham publik dilihat dari 123 sampel penelitian menunjukkan bahwa rata – rata kepemilikan saham publik perusahaan diperoleh sebesar 0,2453 dengan standar deviasi sebesar 0,19002, sedangkan nilai minimumnya sebesar 0,00, sedangkan nilai maksimumnya diperoleh sebesar 0,70. Selanjutnya, rasio likuiditas yang diukur dengan CR dilihat dari 123 sampel penelitian menunjukkan bahwa rata – rata current ratio perusahaan sampel diperoleh sebesar 2,5539 dengan standar deviasi sebesar 2,12961, sedangkan nilai minimumnya sebesar 0,26 dengan nilai maksimumnya 11,74. Pada rasio profitabilitas yang diukur dengan ROA, dilihat dari 123 sampel penelitian menunjukkan bahwa rata – rata rasio likuiditas perusahaan diperoleh sebesar 0,0810 dengan standar deviasi sebesar 0,14755, sedangkan nilai minimumnya sebesar -0,22 dan nilai maksimumnya sebesar 0,66. Selanjutnya, ukuran perusahaan diukur dengan logaritma natural total asset dari 123 sampel penelitian menunjukkan bahwa rata – rata ukuran perusahaan diperoleh sebesar 28,2978 dengan standar deviasi sebesar 1,77667, sedangkan nilai minimumnya sebesar 22,90 dengan nilai maksimumnya sebesar 32,08. Kemudian, pengungkapan manajemen risiko dari 123 sampel penelitian menunjukkan bahwa rata – rata pengungkapan MR perusahaan sampel diperoleh sebesar 0,8845 dengan standar deviasi sebesar 0,09785, sedangkan pengungkapan MR yang terkecil sebesar 0,56 dengan pengungkapan MR yang terbesar sebesar 1. Analisis Regresi Berganda Ta bel 2. Hasil Analisis Regresi Berganda Note : SA (Kepemilikan Saham Asing), SP (Kepemilikan Saham Publik), CR (Likuiditas), ROA Profitabilitas), TA (Ukuran Perusahaan) Sumber : Output SPSS Pengujian Hipotesis Pertama (Ha1) Kepemilikan saham asing memiliki nilai signifikansi sebesar 0,870 > 0,05 yang dapat disimpulkan bahwa kepemilikan saham asing tidak berpengaruh terhadap pengungkapan manajemen risiko dan Ha1 ditolak. Hasil penelitian ini sesuai dengan penelitian Agustina A.P. (2012) dan Waryanto (2010), tetapi tidak sejalan dengan penelitian yang dilakukan oleh Prayoga (2013). Pengujian Hipotesis Kedua (Ha2) Kepemilikan saham publik memiliki signifikansi sebesar 0,404 > 0,05 yang dapat disimpulkan bahwa kepemilikan saham publik tidak berpengaruh terhadap pengungkapan manajemen risiko dan Ha2 ditolak. Hasil penelitian ini sesuai dengan penelitian Ruwita (2013) dan Agustina L. (2012) tetapi tidak sejalan dengan penelitian Prayoga (2013) yang menyatakan bahwa kepemilikan saham publik berpengaruh terhadap pengungkapan manajemen risiko. Pengujian Hipotesis Ketiga (Ha3) Likuiditas yang diukur dengan Current ratio memiliki signifikansi sebesar 0,450 > 0,05 yang dapat disimpulkan bahwa likuiditas tidak berpengaruh terhadap pengungkapan manajemen risiko dan Ha3 ditolak. Hasil penelitian ini sesuai dengan penelitian Doi (2014), dan Wardani (2012). Pengujian Hipotesis Keempat (Ha4) Profitabilitas yang diukur dengan Return on Asset memiliki signifikansi sebesar 0,033 < 0,05 yang dapat disimpulkan bahwa profitabilitas berpengaruh terhadap pengungkapan manajemen risiko dan Ha4 diterima. Hasil penelitian ini sesuai dengan penelitian ini sejalan dengan penelitian yang dilakukan oleh Ruwita (2013) dan Kumalasari (2014). Namun, tidak sejalan dengan penelitian yang dilakukan oleh Doi (2014), dan Mubarok (2013) Pengujian Hipotesis Kelima (Ha5) Ukuran perusahaan memiliki signifikansi sebesar 0,002 < 0,05 yang dapat disimpulkan bahwa ukuran perusahaan berpengaruh terhadap pengungkapan manajemen risiko dan Ha5 diterima. Hasil penelitian ini sesuai dengan penelitian Amran et al (2009) dan Doi (2014). Namun tidak sejalan dengan penelitian yang dilakukan oleh Mubarok (2013) dan Prayoga (2013). SIMPULAN DAN SARAN Simpulan Penelitian ini menguji analisis variabel struktur kepemilikan yang terdiri dari kepemilikan asing, dan kepemilikan publik, likuiditas, profitabilitas dan ukuran perusahaan terhadap pengungkapan manajemen risiko (studi empiris pada perusahaan pertambangan dan sektor industri barang konsumsi yang terdaftar di Bursa Efek Indonesia (BEI) tahun 2011 – 2013). Sampel yang digunakan dalam penelitian ini berjumlah 41 perusahaan dengan periode 2011 – 2013 (3 tahun), sehingga total sampel penelitian yang digunakan sebanyak 123 sampel. Dari hasil pengujian hipotesis dengan menggunakan analisis regresi berganda dapat diambil kesimpulan sebagai berikut : 1. Variabel yang memiliki pengaruh signifikan terhadap pengungkapan manajemen risiko terdiri dari variabel profitabilitas yang diukur dengan return on asset (ROA) dan variabel ukuran perusahaan yang diukur dengan logaritma natural total asset. Sedangkan variabel kepemilikan saham asing, kepemilikan saham publik dan likuiditas tidak berpengaruh secara signifikan yang artinya bahwa besar kecilnya jumlah kepemilikan saham asing, publik maupun hasil current ratio perusahaan tidak akan mempengaruhi keputusan manajemen dalam menentukan pengungkapan risiko perusahaan. Berikut hasil dari uji signifikansi tiap variabel: a. Variabel kepemilikan saham asing tidak berpengaruh signifikan terhadap pengungkapan manajemen risiko dengan nilai signifikansi uji t sebesar 0,870. b. Variabel kepemilikan saham publik tidak berpengaruh signifikan terhadap pengungkapan manajemen risiko dengan nilai signifikansi uji t sebesar 0,404. c. Variabel likuiditas yang diukur melalui perhitungan current ratio tidak berpengaruh signifikan terhadap pengungkapan manajemen risiko dengan nilai signifikansi uji t sebesar 0,450. d. Variabel profitabilitas yang diukur melalui perhitungan return on asset berpengaruh signifikan terhadap pengungkapan manajemen risiko dengan nilai signifikansi uji t sebesar 0,033. e. Variabel ukuran perusahaan berpengaruh signifikan terhadap pengungkapan manajemen risiko dengan nilai signifikansi uji t sebesar 0,002. 2. Selain untuk mengetahui faktor apa saja yang berpengaruh terhadap pengungkapan manajemen risiko, penelitian ini juga bertujuan untuk menganalisa bagaimana perusahaan mengungkapkan tingkat risiko perusahaan kepada investor maupun masyarakat luas, berdasarkan penelitian yang telah dilakukan, penulis menemukan bahwa perusahaan sektor pertambangan dan perusahaan sektor industri barang konsumsi telah menyajikan dengan baik tentang risiko keuangan yang telah diwajibkan untuk diungkapkan pada laporan keuangan sesuai dengan peraturan PSAK No. 60 (Revisi 2010). Rata-rata pengungkapan manajemen risiko yang dilakukan perusahaan pertambangan dan industri barang konsumsi selama 2011-2013 mencapai 88%. Namun, untuk pengungkapan risiko lainnya seperti yang berkaitan dengan operasional perusahaan masih belum terlaksana dengan baik karena masih ada beberapa perusahaan yang belum mengungkapkan risiko apa saja yang berkaitan dengan operasional perusahaan. Saran 1. 2. 3. 4. 5. 6. Perlunya dukungan dari Bursa Efek Indonesia untuk menetapkan peraturan yang jelas tentang hal apa saja yang perlu diungkapkan dalam manajemen risiko selain dari risiko keuangan, agar perusahaan-perusahaan yang terdaftar di BEI akan lebih siap dalam mengelola risiko perusahaan yang terkait dengan proses bisnisnya, serta demi kemajuan perusahaan dalam menerapkan corporate governance. Seharusnya perusahaan lebih aware dengan hal dimasa depan tentang kejadian-kejadian yang belum pasti, sehingga pengungkapan manajemen risiko pun bisa dilaksanakan dengan baik untuk investasi di masa depan dan juga dapat digunakan untuk perencanaan penyelesaian risiko yang akan terjadi. Sebaiknya perusahaan yang akan dijadikan sampel bisa hanya satu sektor saja, agar lebih terarah dan dapat dijadikan masukkan kepada perusahaan dengan sektor tersebut. Menambahkan variabel lain yang tidak digunakan dalam penelitian ini seperti variabel lain yang memungkinkan, seperti kepemilikan manajemen, diversifikasi geografis, diversifikasi produk dan juga komisaris independen. Menggunakan industri bidang lain seperti industri jasa dalam sektor infrastructure, utilities, and transportation, atau dalam sektor property, real estate and building construction yang tentunya memiliki risiko tersendiri dalam proses bisnis di sektor tersebut. Dapat juga peneliti selanjutnya untuk meneliti secara kualitatif tentang evaluasi manajemen risiko di salah satu perusahaan yang terdaftar di BEI yang telah menerapkan manajemen risiko di perusahaannya dengan baik dan terdapat komite manajemen risiko agar lebih terarah dan dapat memberikan saran langsung kepada komitenya. REFERENSI Agustina, A. P. (2012). Analisis Pengaruh Ukuran Perusahaan, Kinerja Keuangan, Struktur Kepemilikan, Leverage, dan Auditor terhadap Pengungkapan Sukarela. Skripsi Universitas Indonesia, 89. Agustina, L. (2012). Pengaruh Karakteristik Perusahaan Terhadap Pengungkapan Laporan Tahunan. Jurnal Dinamika Akuntansi, 4 No. 1, 3. Amran, A., Bin, A. M., & Hassan, B. H. (2008). Risk Reporting An exploratory study on risk management disclosure in Malaysian annual reports. Managerial Auditing Journal, 39-57. Anisa, W. G. (2012). Analisa Faktor yang Mempengaruhi Pengungkapan Manajemen Risiko (Studi empiris pada laporan tahunan perusahaan-perusahaan Non-Keuangan yang terdaftar di BEI tahun 2010). Skripsi Universitas Diponegoro. Chariri, A., & Ghozali, I. (2007). Teori Akuntansi. Semarang: Badan Penerbit Universitas Diponegoro. Djojosoedarso, S. (2003). Prinsip-prinsip Manajemen Risiko dan Asuransi. Jakarta: Salemba Empat. Doi, C. J. (2014). Analisis Pengaruh Karakteristik Perusahaan Terhadap Pengungkapan Risiko. Diponegoro Journal of Accounting, 3 No. 2, 4. Fathimiyah, V., Zulfikar, R., & Fitriani, F. (2011). Pengaruh Struktur Kepemilikan terhadap Risk Management Disclosure. Skripsi Universitas Sultan Ageng Tirtayasa. Handayani, C. (2007). Analisis Pengaruh Proporsi Kepemiikan Saham Terhadap Kebijakan Pendanaan Dalam Meningkatkan Kinerja Perusahaan (Studi pada Industri Manufaktur di Bursa Efek Jakarta Periode Tahun 2001-2005). Thesis Universitas Diponegoro. Ikatan Akuntansi Indonesia. (2010). Exposure Draft (ED) Pernyataan Standar Akuntansi Keuangan (PSAK) No. 60 (Revisi 2010). Jakarta: Ikatan Akuntansi Indonesia. Kumalasari, M. (2014). Faktor-Faktor yang Berpengaruh Terhadap Luas Pengungkapan Manajemen Risiko. Accounting Analysis Journal. Kusumaningrum, A. R. (2013). Pengaruh Kepemilikan Institusional Dan Karakteristik Dewan Komisaris Terhadap Pengungkapan Manajemen Risiko. Diponegoro Journal of Accounting. Latan, H., & Temalagi, S. (2013). Analisis Multivariate Teknik dan Aplikasi menggunakan Program IBM SPSS 20.0 . Bandung: Alfabeta. Mubarok, M. A. (2013). Pengaruh Karakteristik Perusahaan Dan Mekanisme Corporate Governance Terhadap Pengungkapan Risiko Dalam Laporan Keuangan Interim. Diponegoro Journal of Accounting. Peraturan Pemerintah. (2008). Peraturan Pemerintah Republik Indonesia Nomor 60 Tahun 2008 Tentang Sistem Pengendalian Intern. Jakarta: BPKP Phung, D. N., & Le, T. V. (2013). Foreign Ownership, Capital Structure and Firm Performance: Empirical Evidence from Vietnamese Listed Firms. IUP Journal of Corporate Governance, 40-58. Pratomo, T. (2009). Analisis Pengaruh Blok Kepemilikan Saham dan Konsentrasi Kepemilikan terhadap Struktur Modal serta Dampaknya terhadap Kinerja Keuangan Perusahaan : Studi empiris pada perusahaan manufaktur yang terdaftar di BEI tahun 2003 sampai 2007. Skripsi Universitas Indonesia. Prayoga, E. B. (2013). Pengaruh Struktur Kepemilikan Dan Ukuran Perusahaan Terhadap Pengungkapan Manajemen Risiko. Jurnal Akuntansi & Keuangan, 4 No. 1, 3. Ruwita, C. (2013). Analisis Pengaruh Karakteristik Perusahaan dan Corporate Governance terhadap Pengungkapan Risiko Perusahaan. Diponegoro Journal of Accounting. Sudarmadji, A. M., & Sularto, L. (2007). Pengaruh Ukuran Perusahaan, Profitabilitas, Leverage, dan Tipe Kepemilikan Perusahaan terhadap Luas Voluntary Disclosure Laporan Keuangan Tahunan. Proceeding PESAT (Psikologi, Ekonomi, Sastra, Arsitek, dan Sipil), 53-61. Sunaryo, T. (2009). Manajemen Risiko Finansial. Jakarta: Salemba Empat. Wardani, R. P. (2012). Faktor-Faktor yang Mempengaruhi Luas Pengungkapan Sukarela. JURNAL AKUNTANSI DAN KEUANGAN. Waryanto. (2010). Pengaruh Karakteristik Good Corporate Governance (GCG) Terhadap Luas Pengungkapan Corporate Social Responsibility (CSR) di Indonesia. Skripsi Universitas Diponegoro. RIWAYAT PENULIS Farziana Tri Aprilia lahir di kota Jakarta tanggal 2 April 1993. Penulis menamatkan pendidikan S1 di Universitas Bina Nusantara dalam bidang Akuntansi pada tahun 2015.