BAB II KAJIAN PUSTAKA 2.1 Teori Umum 2.1.1 Perbankan Bank

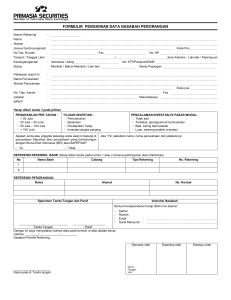

advertisement

BAB II KAJIAN PUSTAKA 2.1 Teori Umum 2.1.1 Perbankan Bank berasal dari bahasa Italia yaitu “Banca” yang berarti tempat pertukaran uang. Pengertian bank berdasarkan UU Negara Republik Indonesia No. 10/1998 pasal 1 huruf dua yang mengatur tentang perbankan menjelaskan bahwa pengertian bank adalah Badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak. Dari pengertian bank menurut Undang-undang Negara Republik Indonesia Nomor 10 Tahun 1998 dapat disimpulkan bahwa usaha perbankan meliputi tiga kegiatan, yaitu menghimpun dana, menyalurkan dana, dan memberikan jasa bank lainnya. Kegiatan menghimpun dan menyalurkan dana merupakan kegiatan pokok bank sedangkan memberikan jasa bank lainnya hanya kegiatan pendukung. Kegiatan menghimpun dana, berupa mengumpulkan dana dari masyarakat dalam bentuk simpanan giro, tabungan, dan deposito. Biasanya sambil diberikan balas jasa yang menarik seperti, bunga dan hadiah sebagai rangsangan bagi masyarakat agar lebih senang menabung. Kegiatan menyalurkan dana, berupa pemberian pinjaman kepada masyarakat. Sedangkan jasa-jasa perbankan lainnya diberikan untuk mendukung kelancaran kegiatan utama tersebut. Ada beberapa definisi bank yang dikemukakan sesuai dengan tahap perkembangan bank. Untuk memberikan definisi yang tepat harus memerlukan penjabaran, karena definisi tentang bank dapat dilihat dari berbagai sudut pandang. Berikut ini dapat dikemukakan beberapa pendapat tentang pengertian bank, yaitu : 1. Bank merupakan salah satu badan usaha lembaga keuangan yang bertujuan memberikan kredit, baik dengan alat pembayaran sendiri, dengan uang yang diperolehnya dari orang lain, dengan jalan mengedarkan alat-alat pembayaran baru berupa uang giral. (Prof G.M. Veryn Stuart Dalam bukunya Bank Poitic). 2. Bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan, dan menyalurkan kepada masyarakat dalam rangka meningkatkan taraf hidup rakyat banyak (Undang-undang Nomor 7 Tahun 1992 tentang Perbankan). 3. Bank adalah badan usaha yang menghimpun dana dari masyarakat dalam bentuk simpanan dan menyalurkannya kepada masyarakat dalam bentuk kredit dan atau bentuk-bentuk lainnya dalam rangka meningkatkan taraf hidup rakyat banyak (Undang-undang Nomor 10 Tahun 1998 Perubahan Undang-undang Nomor 7 Tahun 1992 tentang Perbankan). 2.1.2 Jenis – jenis Bank Jenis Bank berdasarkan Fungsinya 1) Bank Sentral (BI) Bank Sentral (BI) adalah lembaga negara yang independen dalam melaksanakan tugas dan wewenangnya, bebas dari campur tangan pemerintah dan atau pihak lain, kecuali untuk hal-hal yang secara tegas diatur dalam undang-undang. 2) Bank Umum Pengertian bank umum menurut Peraturan Bank Indonesia No. 9/7/PBI/2007 adalah bank yang melaksanakan kegiatan usaha secara konvensional dan atau berdasarkan prinsip syariah yang dalam kegiatannya memberikan jasa dalam lalu lintas pembayaran. Jasa yang diberikan oleh bank umum bersifat umum, artinya dapat memberikan seluruh jasa perbankan yang ada. Bank umum sering disebut bank komersial (commercial bank). 3) Bank Perkreditan Rakyat (BPR) BPR adalah bank yang melaksanakan kegiatan usaha secara konvensional atau berdasarkan prinsip syariah yang dalam kegiatannya tidak memberikan jasa dalam lalu lintas pembayaran. Kegiatan BPR jauh lebih sempit jika dibandingkan dengan kegiatan bank umum. 1. Jenis Bank Berdasarkan Kegiatan Oprasionalnya 1) Bank Konvensional Pengertian kata “konvensional” menurut Kamus Umum Bahasa Indonesia adalah menurut apa yang sudah menjadi kebiasaan. Sementara itu, menurut Kamus Besar Bahasa Indonesia adalah berdasarkan kesepakatan umum seperti adat, kebiasaan, kelaziman. Berdasarkan pengertian itu, bank konvensional adalah bank yang dalam operasionalnya menerapkan metode bunga, karena metode bunga sudah ada terlebih dahulu, menjadi kebiasaan dan telah dipakai secara meluas dibandingkan dengan metode bagi hasil. Bank konvensional pada umumnya beroperasi dengan mengeluarkan produk-produk untuk menyerap dana masyarakat antara lain tabungan, simpanan deposito, simpanan giro, menyalurkan dana yang telah dihimpun dengan cara mengeluarkan kredit antara lain kredit investasi, kredit modal kerja, kredit konsumtif, kredit jangka pendek; dan pelayanan jasa keuangan antara lain kliring, inkaso, kiriman uang, Letter of Credit, dan jasa-jasa lainnya seperti jual beli surat berharga, bank draft, wali amanat, penjamin emisi, dan perdagangan efek. Bank konvensional dapat memperoleh dana dari pihak luar, misalnya dari nasabah berupa rekening giro, deposit on call, sertifikat deposito, dana transfer, saham, dan obligasi. Sumber ini merupakan pendapatan bank yang paling besar. Pendapatan bank tersebut, kemudian dialokasikan untuk cadangan primer, cadangan sekunder, penyaluran kredit, dan investasi. Bank konvensional contohnya bank umum dan BPR. Kedua jenis bank tersebut telah kalian pelajari pada subbab sebelumnya. 2) Bank Syariah Sekarang ini banyak berkembang bank syariah. Bank syariah muncul di Indonesia pada awal tahun 1990-an. Pemrakarsa pendirian bank syariah di Indonesia dilakukan oleh Majelis Ulama Indonesia (MUI) pada tanggal 18 – 20 Agustus 1990. Bank syariah adalah bank yang beroperasi sesuai dengan prinsip-prinsip syariah Islam, maksudnya adalah bank yang dalam operasinya mengikuti ketentuan-ketentuan syariah Islam, khususnya yang menyangkut tata cara bermuamalah secara Islam. Falsafah dasar beroperasinya bank syariah yang menjiwai seluruh hubungan transaksinya adalah efesiensi, keadilan, dan kebersamaan. Efisiensi mengacu pada prinsip saling membantu secara sinergis untuk memperoleh keuntungan sebesar mungkin. Keadilan mengacu pada hubungan yang tidak dicurangi, ikhlas, dengan persetujuan yang matang atas proporsi masukan dan keluarannya. Kebersamaan mengacu pada prinsip saling menawarkan bantuan dan nasihat untuk saling meningkatkan produktivitas. Kegiatan bank syariah dalam hal penentuan harga produknya sangat berbeda dengan bank konvensional. Penentuan harga bagi bank syariah didasarkan pada kesepakatan antara bank dengan nasabah penyimpan dana sesuai dengan jenis simpanan dan jangka waktunya, yang akan menentukan besar kecilnya porsi bagi hasil yang akan diterima penyimpan. Berikut ini prinsip-prinsip yang berlaku pada bank syariah antara lain, sebagai berikut : a) Pembiayaan berdasarkan prinsip bagi hasil (mudharabah). b) Pembiayaan berdasarkan prinsip penyertaan modal (musharakah). c) Prinsip jual beli barang dengan memperoleh keuntungan (murabahah). d) Pembiayaan barang modal berdasarkan sewa murni tanpa pilihan (ijarah). e) Pilihan pemindahan kepemilikan atas barang yang disewa dari pihak bank oleh pihak lain (ijarah wa iqtina). Dalam rangka menjalankan kegiatannya, bank syariah harus berlandaskan pada Alquran dan hadis. Bank syariah mengharamkan penggunaan harga produknya dengan bunga tertentu. Bagi bank syariah, bunga bank adalah riba. 2.1.3 Perbedaan Bank Syariah Dengan Bank Konvensional Ismail (2011), menyatakan bahwa ada beberapa karakteristik yang dimiliki oleh bank syariah sehingga membedakan dengan bank konvensional. Perbedaan bank syariah dengan bank konvensional dapat dilihat pada Tabel 1. Tabel 1. Perbedaan bank syariah dengan bank konvensional No 1 Bank Syariah Bank Konvensional Investasi hanya untuk proyek dan Investasi tidak mempertimbangkan produk yang halal serta halal atau haram asalkan proyek yang menguntungkan. 2 dibiayai menguntungkan. Return yang dibayar atau diterima Return berasal dari pendapatan bagi lainnya hasil yang dibayar kepada atau nasabah penyimpan dana dan return berdasarkan yang diterima dari nasabah pengguna prinsip syariah. 3 baik dana berupa bunga. Perjanjian dibuat dalam bentuk Perjanjian menggunakan hukum positif. akad sesuai dengan syariat Islam. 4 Orientasi pembiayaan tidak hanya Oriantasi untuk keuntungan akan tetapi juga pembiayaan untuk memperoleh keuntungan atas dana yang ialah oriented, yaitu berorientasi dipinjamkan. pada kesejahteraan masyarakat. 5 Hubungan antara bank dan nasabah Hubungan antara bank dan nasabah adalah mitra. 6 adalah kreditur dan debitur. Dewan pengawas terdiri dari BI, Dewan pengawas terdiri dari BI, Bapepam, Komisaris, dan Dewan Bapepam, dan Komisaris. Pengawas Syariah (DPS). 7 Penyelesaian sengketa diupayakan Penyelesaian diselesaikan secara sengketa melalui musyawarah pengadilan negeri setempat. antara bank dan nasabah melalui peradilan agama. 2.1.4 Perbedaan Bagi Hasil Dengan Bunga 1. Bagi Hasil a. Besarnya rasio bagi hasil ditentukan diawal akad dengan memperhatikan kemungkinan untung – rugi. b. Bagi hasilyang diperoleh berdasarkan pada jumlah keuntungan yang dioperoleh. c. Besar rasio bagi hasil berdasarkan pada jumlah keuntungan yang diperoleh. d. Jumlah bagi hasil berbanding lurus terhadap peningkatan pendapatan bank e. Bagi hasil atau bonus yang diberikan berasal dari penyaluran dana yang sesuai dengan prinsip syariah. 2. Bunga a. Penentuan presentase bungan ditentukan diawal akad dengan berpedoman selalu untung. b. Bunga yang diperoleh sesuai dengan presentase bunga yang ditetapkan diawal akad. c. Besarnya presentase bengan berdasarkan pada jumlah uang (modal) yang diberikan. d. Jumlah bunga yang diterima nasabah tidak boleh berubah walaupun pendapatan bank meningkat return yang diberikan dapat tidak sesuai dengan prinsip. 2.2 Teori Khusus 2.2.1 Pengertian Monitoring Pembiayaan Pengertian monitoring atau pengawasan pembiayaan adalah proses pengamatan pada seluruh kegiatan organisasi menjamin agar semua pekerjaan yang dilakukan berjalan sesuai dengan rencana yang telah ditetapakn semula. Monitoring atau pengawasan pembiayaan adalah kegiatan manager yang mengusahakan agar pekerjaan terlaksana sesuai dengan rencana yang telah ditetapakan dan diatas hasil yang dikehendaki. 2.2.2 Pengertian Pembiayaan 1. Pengertian Pembiayaan Pembiayaan merupakan aktivitas bank syariah dalam menyalurkan dana kepada pihak lain selain bank berdasarkan prinsip syariah. Penyaluran dalam bentuk pembiayaan didasarkan pada kepercayaan yang diberikan oleh pemilik dana. Pemilik dana percaya kepada penerima dana, bahwa dana dalam bentuk pembiayaan yang diberikan pasti akan terbayar. Menurut undang-undang perbankan No. 10 tahun 1998, pembiayaan adalah penyediaan uang atau tagihan yang dapat dipersamakan dengan itu, berdasarkan persetujuan atau kesepakatan antara bank dan pihak lain yang dibiayai untuk mengembalikan uang atau tagihan tersebut setelah jangka waktu dengan imbalan atau bahi hasil. Didalam perbankan syariah, pembiayaan yang diberikan kepada pihak pengguna dana berdasarkan pada prinsip syariah. Aturan yang digunakan yaitu sesuai dengan pihak hokum islam. Menurut Ismail (2011 hal 105-106) pembiayaan pada intinya berarti I Believe, I Trust (saya percaya atau saya menaruh kepercayaan). Dengan demikian pengertian pembiayaan adalah: 1) Penyerahan nilai ekonomi sekarang atas kepercayaan dengan harapan mendapatkan kembali suatu ekonomi yang sama di kemudian hari. 2) Suatu tindakan atas dasar perjanjian yang dalam perjanjian tersebut terdapat jasa dan balas jasa (prestasi dan kontra prestasi) yang keduanya dipisahkan oleh unsur waktu. 3) Pembiayaan adalah suatu hak, dengan hak mana seseorang dapat mempergunakannya untuk tujuan tertentu, dalam batas waktu tertentu dan atas pertimbangan tertentu pula. 2.2.3 Pengertian Pembiayaan Murabahah Dalam daftar istilah buku himpunan fatwa DSN (Dewan Syariah Nasional) dijelaskan bahwa yang dimaksud dengan Murabahah adalah menjual suatu barang dengan menegaskan harga belinya kepada pembeli dan pembeli membayarnya dengan harga yang lebih sebagai laba. Jual beli ini berbeda dengan jual beli musawwamah (tawar menawar). Murabahah terlaksana antara penjual dan pembeli berdasarkan harga barang, harga asli pembelian penjual diketahui oleh pembeli dan keuntungan penjual pun diberitahukan kepada pembeli, sedangkan musawamah adalah transaksi yang terlaksana antara penjual dengan pembeli dengan suatu harga tanpa melihat harga asli barang. Murabahah merupakan bagian terpenting dari jual beli dan prinsip akad ini mendominasi pendapatan Bank dari produk-produk yang ada disemua Bank Islam. Pengertian Murabahah secara lafdzi berasal dari masdar ribh (keuntungan). Murabahah adalah masdar dari rabaha – yurabihu – murabahatan (memberi keuntungan). Sedangkan pengertian Murabahah secara istilah adalah sebagai berikut: 1. Murabahah adalah persetujuan jual beli suatu barang dengan harga sebesar harga pokok ditambah dengan keuntungan yang disepakati bersama dengan pembayaran yang ditangguhkan 1 bulan sampai 1 tahun. 2. Murabahah adalah jual beli barang dengan harga asal dengan tambahan keuntungan yang disepakati. 3. Murabahah adalah jual beli barang pada harga asal dengan tambahan keuntungan yang disepakati antara pihak Bank dan nasabah. Dari beberapa pengertian diatas dapat disimpulkan bahwa Murabahah adalah jual beli barang pada harga asal dengan tambahan keuntungan yang disepakati antara pihak Bank dengan nasabah. Dalam Murabahah, penjual menyebutkan harga pembelian barang kepada pembeli, kemudian ia mensyaratkan atas laba dalam jumlah tertentu. Pada perjanjian Murabahah, bank syariah membiayai pembelian barang yang dibutuhkan oleh nasabah dan menjualnya kembali kepada nasabah dengan harga jual sebesar harga pokok dengan ditambah keuntungan yang disepakati antara bank dengan calon nasabah dan pembayaran dapat dilakukan dengan cara ditangguhkan. Atau dapat dikatakan sebagai suatu perjanjian yang disepakati antara BPR Islam dengan nasabah, dimana BPR Islam menyediakan pembiayaan untuk pembelian bahan baku atau modal kerja lainnya yang dibutuhkan oleh nasabah, yang akan dibayar kembali oleh nasabah sebesar harga jual Bank (harga beli Bank plus margin keuntungan pada saat jatuh tempo). Dapat dilihat pada gambar 1 Gambar 1 skema pembiayaan Murabahan 2.2.4 Pembiayaan Bermasalah Tujuan utama bank menyalurkan kredit kepada debitur yaitu debiturdapat mengembalikan seluruh pinjamannya sesuai dengan jangka waktu yang telah diperjanjikan dengan memberikan imbalan berupa bunga. Namun demikian, hamper tidak ada bank yang semua kreditnya lancar. Kredit bermasalah adalah suatu keasadaan dimana nasabah sudah tidak sanggup membayar sebagian atau seluruh kewajibannya kepada bank seperti yang diperjanjikan. kredit bermasalah akan berakibat pada kerugian bank, yaitu kerugian karena tidak diterimanya kembali dana yang telah disalurkan maupun pendapatan bunga yang tidak dapat diterima. Artinya bank kehilangan kesempatan mendapat bunga, yang berkaitan pada penurunan pendapatan secara total. Menurut Muhammad (2011:312) secara umum penggolongan koleltibilitas pembiayaan dikategorikan menjadi lima macam, yaitu : 1. Lancar atau kolektibilitas 1 Pembiayaan digolongkan lancar apabila memenuhi kriteria sebagai berikut : a. Tidak terdapat tunggakan angsuran pokok b. Terdapat tunggakan angsuran pokok tetapi tidak melampaui satu bulan. 2. Kurang lancar atau kolektibilitas 2 Pembiayaan digolongkan kurang lancar apabila memenuhi kriteria sebagai berikut : a. Terdapat tunggakan angsuran pokok yang melampaui satu bulan tetapi belum melampaui dua bulan. b. Terdapat tunggakan bagi hasil/profit margin. 3. Diragukan Pembiayaan digolongkan diragukan apabila pembiayaan yang bersangkutan tidak memenuhi kreteria lancar dan kurang lancar, akan tetapi pembiayaan masih dapat diselamatkan dan anggunannya sekurang kurangnya 75% dari total pembiayaan. 4. Perhatian khusus atau kolektibilitas 5. Macet Pembiayaan digolongkan maet apabila memenuhi kriteria sebagai berikut : a. Tidak memenuhi kriteria lancar dan kurang lancar dan diragukan. b. Memenuhi kriteria diragukan tersebut tetapi jangka waktu 21 bulan sejak digolongkan diragukan belum ada pelunasan atau usaha penyelamatan. 2.2.5 Faktor Penyebab Pembiayaan Bermasalah 1. Faktor intern bank Beberapa factor penyebab kredit bermasalah yang bersal dari bank antara lain : a. Analisis yang dilakukan oleh pejabat bank kurang tepat, sehingga tidak dapat memprediksi apa yang akan terjadi dalam kurun waktu selama jangka waktu kredit. b. Adanya kolusi antara pejabat bank yang menangani kredit dan nasabah, sehingga bank memutuskan kredit yang tidak seharusnya diberikan. c. Keterbatasan pengetahuan pejabat bank terhadap jenis usaha debitur, sehingga tidak dapat melakukan analisis kredit dengan tepat dan akurat. d. Campur tangan terlalu besar dari pihak terkait, misalnya komisaris, direktur bank sehingga petugas bank tidak independen dalam memutuskan pembiayaan. e. Kelemahan dalam melakuakan pembinaan dan monitoring pembiayaan. 2. Faktor ekstern bank Beberapa faktor ekstern yang dapat menyebabkan pembiayaan bermasalah antara lain : a. Debitur dengan sengaja tidak melakukan pembayaran angsuran kepada bank, karena nasabah tidak memiliki kemauan dalam memenuhi kewajibannya. b. Debitur melakukan ekspansi terlalu besar, sehingga dana yang dibutuhkan terlalu besar. Hal ini akan memiliki dampak terhadap keuangan perusahaan dalam memenuhi kebutuhan modal kerja. c. Penyelewengan yang dilakukan nasabah dengan menggunakan dana kredit tersebut tidak sesuai dengan tujuan penggunaan (side streaning). Misalnya dalam pengajuan kredit, disebutkan kredit digunakan untuk modal kerja. d. Adaanya unsur ketidak sengajaan, misalnya bencana alam, ketidak stabilan perekonomian negara sehingga inflasi tinggi. 2.2.6 Prinsip Dasar Perbankan Ada lima prinsip dasar perbankan syariah, yaitu: a. Mudharabah Prinsip mudharabah yaitu perjanjian antara dua pihak dimana pihak pertama sebagai pemilik dana/sahibul mal dan pihak kedua sebagai pengelola dana/mudharib untuk mengelola suatu kegiatan ekonomi dengan menyepakati nisbah bagi hasil atas keuntungan yang akan diperoleh sedangkan kerugian yang timbul adalah risiko pemilik dana sepanjang tidak terdapat bukti bahwa mudharib melakukan kecurangan atau tindakan yang tidak amanah (misconduct). Berdasarkan kewenangan yang diberikan kepada mudharib maka mudharabah dibedakan menjadi mudharabah mutlaqah dimana mudharib diberikan kewenangan sepenuhnya untuk menentukan pilihan investasi yang dikehendaki, sedangkan jenis yang lain adalah mudharabah muqayyaddah dimana arahan investasi ditentukan oleh pemilik dana sedangkan mudharib bertindak sebagai pelaksana/pengelola. b. Musyarakah Prinsip musyarakah yaitu perjanjian antara pihak-pihak untuk menyertakan modal dalam suatu kegiatan ekonomi dengan pembagian keuntungan atau kerugian sesuai nisbah yang disepakati Musyarakah dapat bersifat tetap atau bersifat temporer dengan penurunan secara periodik atau sekaligus diakhir masa proyek. c. Wadiah Prinsip Wadiah adalah titipan dimana pihak pertama menitipkan dana atau benda kepada pihak kedua selaku penerima titipan dengan konsekuensi titipan tersebut sewaktu-waktu dapat diambil kembali, dimana penitip dapat dikenakan biaya penitipan. Berdasarkan kewenangan yang diberikan maka wadiah dibedakan menjadi waadiah yadhamanah yang berarti penerima titipan berhak menggunakan dana atau barang titipan untuk didayagunakan tanpa ada kewajiban penerima titipan untuk memberikan imbalan kepada penitip dengan tetap pada kesepakatan dapat diambil setiap saat diperlukan, sedang disisi lain wadiah amanah tidak memberikan kewenangan kepada penerima titipan untuk mendayagunakan barang atau dana yang dititipkan. a. Prinsip Jual Beli (Al Buyu’) yaitu terdiri dari: 1. Murabahah Murabahah yaitu akad jual beli antara dua belah pihak dimana pembeli dan penjual menyepakati harga jual yang terdiri dari harga beli ditambah ongkos pembelian dan keuntungan dari penjual. Murabahah dapat dilakukan secara tunai bisa juga secara bayar tangguh atau bayar dengan angsuran. 2. Salam Salam yaitu pembelian barang dengan pembayaran dimuka dan barang diserahkan kemudian. 3. Ishtisna’ Ishtisna’ yaitu pembelian barang melalui pesanan dan diperlukan proses untuk pembuatannya sesuai dengan pesanan pembeli dan pembayaran dilakukan dimuka sekaligus atau secara bertahap. b. Jasa-jasa terdiri dari: 1. Ijarah Ijarah yaitu kegiatan penyewaan suatu barang dengan imbalan pendapatan sewa, bila terdapat kesepakatan pengalihan pemilikan pada akhir masa sewa disebut ijarah mumtahiya bi tamlik (sama dengan operating leas). Wakalah yaitu pihak pertama memberikan kuasa kepada pihak kedua (sebagai wakil) untuk urusan tertentu dimana pihak kedua mendapat imbalan berupa fee atau komisi. 2. Salam Salam yaitu pembelian barang dengan pembayaran dimuka dan barang diserahkan kemudian. 3. Ishtisna’ Ishtisna’ yaitu pembelian barang melalui pesanan dan diperlukan proses untuk pembuatannya sesuai dengan pesanan pembeli dan pembayaran dilakukan dimuka sekaligus atau secara bertahap. 4. Kafalah Kafalah yaitu pihak pertama bersedia menjadi penanggung atas kegiatan yang dilakukan oleh pihak kedua sepanjang sesuai dengan yang diperjanjikan dimana pihak pertama menerima imbalan berupa fee atau komisi (garansi). c. Macam-macam produk tabungan BRI Syariah, antara lain: 1. Tabungan Faedah BRI Syariah iB (Fasilitas Serba Mudah) Tabungan Faedah BRI Syariah iB merupakan produk simpanan dengan prinsiptitipan yang diperuntukkan bagi nasabah yang menginginkan kemudahan serta kenyamanan dalam transaksi keuangan. Manfaat memiliki Tabungan Faedah yakni, ketenangan serta kenyamanan yang penuh nilai kebaikan serta lebih berkah karena pengelolaan dana sesuai prinsip syariah. 2. Tabungan Haji BRISyariah iB Manfaat dari tabungan haji ini adalah Ketenangan, kenyamanan serta lebih berkah dalam penyempurnaan ibadah karena pengelolaan dana sesuai syariah. 3. Tabungan Impian BRI Syariah iB Tabungan Impian BRISyariah iB adalah tabungan berjangka dari BRISyariah dengan prinsip bagi hasil yang dirancang untuk mewujudkan impian Anda dengan terencana. Tabungan Impian BRI Syariah iB memberikan ketenangan serta kenyamanan yang penuh nilai kebaikan serta lebih berkah karena pengelolaan dana sesuai syariah serta dilindungi asuransi. 4. Deposito BRISyariah iB Deposito BRISyariah iB adalah produk investasi berjangka kepada Deposan dalam mata uang tertentu. Keuntungan yang diberikan adalah dana dikelola dengan prinsip syariah sehingga shahibul maal tidak perlu kawatir akan pengelolaan dana. Fasilitas yang diberikan berupa ARO (Automatic Roll Over) dan Bilyet Deposito. 5. Giro BRI Syariah iB Giro BRI Syariah iB merupakan simpanan untuk kemudahan berbisnis dengan pengelolaan dana berdasarkan prinsip titipan (wadi’ah yad dhamanah) yang penarikannya dapat dilakukan setiap saat dengan Cek/Bilyet Giro. Keuntungan dan fasilitas yang diberikan berupa Online real time di seluruh kantor BRI Syariah dan laporan dana berupa rekening koran setiap bulannya. Persyaratan yang diberikan oleh produk ini adalah setoran awal Rp2.500.000,- (Perorangan) dan Rp5.000.000,- (Perusahaan), Biaya saldo minimal Rp20.000,-, serta Saldo mengendap minimal Rp500.000,-. 2.2.7 Analisis pembiayaan Adapun analisis pembiayaan menurut Ismail (2011 hal. 120-130) antara lain, sebagai berikut : a. Character Menggabarkan watak dan kepribadian calon nasabah. Bank perlu melakukan analisa terhadap karakter calon nasabah dengantujuan untuk mengetahui bahwa calon nasabah mempunyai keinginan untuk memenuhi kewajiban membayar kembali pembiayaan yang telah diterima hingga lunas. b. Capacity Analisis terhadap capacity ini ditunjukan untuk mengetahui kemampuan keuangan calon nasabah dalam memenuhi kewajibannya sesuai jangka waktu pembiayaan. Bank perlu mengetahui dengan pasti kemampuan keuangan calon nasabah dalam memenuhi kewajibannya setelah setelah bank memberikan pembiayaan. c. Capital Capital atau modal yang diperlukan disertakan dalam objek pembiayaan perlu dilakukan analisa yang lebih mendalam. Modal merupakan jumlah dana yang dimiliki oleh calon nasabah atau jumlah dana yang akan disertakan dalam proyek yang dibiayai. d. Colleteral Merupakan agunan yang diberikan oleh calon nasabah atas pembiayaan yang diajukan. Agunan merupakan sumber pembiayaan kedua. Dalam hal nasabah tidak dapat membeya angsurannya, maka bank syariah dapat melakukan penjualan terhadap agunan. e. Condition of economy Merupakan analisa terhadap kondisi perekonomian. Bank perlu mempertimbangkan sector usaha calon nasabah dikaitkan dengan kondisi ekonomi. Bank perlu melakukan analisis dampak kondisi ekonomi terhadap usaha calon nasbah dimasa yang akan dating, untuk mengetahui pengaruh kondisi ekonomi terhadap usaha calon nasabah. 2.2.8 Pedoman Pemberian Monitoring Pembiayaan yang diterapkan di PT Bank BRI Syariah Adapun pedoman pemberian monitoring terhadap nasabah yang mengalami pembiayaan bermasalah yang diterapkan dalam PT. Bank BRI Syariah KCP Bandar Jaya, anatara lain sebagai berikut : a. Apabila nasabah terlambat dalam melakukan pembayaran angsuran yang sudah tiba pada waktu jatuh tempo. b. Nasabah sulit untuk ditemui jika pihak bank dating kerumah untuk mengambil angsuran yang telah jatuh tempo. c. Apabila persediyaan barang dalam usaha nasabah yang semakin berkurang, dan tidak ada barang baru untuk persediyaan penjualan yang akan diperjualkan dikemudian hari. d. Nasabah yang sudah terlambat membayar angsuran selama 90 hari, maka nasabah harus diberikan surat peringatan (SP) I, II, dan III. Apabila nasabah sudah tidak ada kemampuan dalam membayar pembiayaan maka pihak bank wajib menjual agunan yang diperjanjikan oleh nasabah, penjualan agunan dapat dilakukan dengan cara suka rela ataupun dilakukan penjualan agunan dengan pihak lelang. 2.2.9 OTORITAS JASA KEUANGAN (OJK) 1. Pengertin Otoritas Jasa Keuangan Otoritas Jasa Keuangan (OJK) adalah lembaga Negara yang dibentuk berdasarkan Undang-undang Nomor 21 Tahun 2011 yang berfungsi menyelenggarakan sistem pengaturan dan pengawasan yang terintegrasi terhadap keseluruhan kegiatan di dalam sektor jasa keuangan baik di sektor perbankan, pasar modal, dan sektor jasa keuangan non-bank seperti Asuransi, Dana Pensiun, Lembaga Pembiayaan, dan Lembaga Jasa Keuangan lainnya. Secara lebih lengkap, OJK adalah lembaga independen dan bebas dari campur tangan pihak lain yang mempunyai fungsi, tugas, dan wewenang pengaturan, pengawasan, pemeriksaan dan penyidikan sebagaimana dimaksud dalam Undang-undang Nomor 21 tersebut. Tugas pengawasan industri keuangan non-bank dan pasar modal secara resmi beralih dari Kementerian Keuangan dan Bapepam-LK ke OJK pada 31 Desember 2012. Sedangkan pengawasan di sektor perbankan beralih ke OJK pada 31 Desember 2013 dan Lembaga Keuangan Mikro pada 2015. 2. Nilai-nilai Otoritas Jasa Keuangan a. Integritas Integritas adalah bertindak objektif, adil, dan konsisten sesuai dengan kode etik dan kebijakan organisasi dengan menjunjung tinggi kejujuran dan komitmen. b. Profesionalisme Profesionalisme adalah Bekerja dengan penuh tanggung jawab berdasarkan kompetensi yang tinggi untuk mencapai kinerja terbaik. c. Sinergi Sinergi adalah berkolaborasi dengan seluruh pemangku kepentingan baik internal maupun eksternal secara produktif dan berkualitas. d. Inklusif Inklusif adalah terbuka dan menerima keberagaman pemangku kepentingan serta memperluas kesempatan dan akses masyarakat terhadap industri keuangan. e. Visioner Visioner adalah memiliki wawasan yang luas dan mampu melihat kedepan (Forward Looking) serta dapat berpikir di luar kebiasaan (Out of The Box Thinking). 3. Tujuan Otoritas Jasa Keuangan Otoritas Jasa Keuangan dibentuk dengan tujuan agar keseluruhan kegiatan di dalam sektor jasa keuangan: a. Terselenggara secara teratur, adil, transparan, dan akuntabel; b. Mampu mewujudkan sistem keuangan yang tumbuh secara berkelanjutan dan stabil, dan c. Mampu melindungi kepentingan konsumen dan masyarakat. 4. Tugas dan Wewenang a. Tugas OJK melaksanakan tugas pengaturan dan pengawasan terhadap: Kegiatan jasa keuangan di sektor perbankan Kegiatan jasa keuangan di sektor pasar modal, dan Kegiatan jasa keuangan di sektor perasuransian, dana pensiun, lembaga pembiayaan, dan lembaga jasa keuangan lainnya b. Wewenang Untuk melaksanakan tugas pengaturan, OJK mempunyai wewenang: Menetapkan peraturan pelaksanaan Undang-Undang ini Menetapkan peraturan perundang-undangan di sektor jasa keuangan Menetapkan peraturan dan keputusan OJK Menetapkan peraturan mengenai pengawasan di sektor jasa keuangan Menetapkan kebijakan mengenai pelaksanaan tugas OJK Menetapkan peraturan mengenai tata cara penetapan perintah tertulis terhadap Lembaga Jasa Keuangan dan pihak tertentu Menetapkan peraturan mengenai tata cara penetapan pengelola statuter pada Lembaga Jasa Keuangan Menetapkan struktur organisasi dan infrastruktur, serta mengelola, memelihara, dan menatausahakan kekayaan dan kewajiban, dan Menetapkan peraturan mengenai tata cara pengenaan sanksi sesuai dengan ketentuan peraturan perundang-undangan di sektor jasa keuangan. c. Wewenang II Untuk melaksanakan tugas pengawasan, OJK mempunyai wewenang: Menetapkan kebijakan operasional pengawasan terhadap kegiatan jasa keuangan Mengawasi pelaksanaan tugas pengawasan yang dilaksanakan oleh Kepala Eksekutif Melakukan pengawasan, pemeriksaan, penyidikan, perlindungan Konsumen, dan tindakan lain terhadap Lembaga Jasa Keuangan, pelaku, dan/atau penunjang kegiatan jasa keuangan sebagaimana dimaksud dalam peraturan perundang-undangan di sektor jasa keuangan Memberikan perintah tertulis kepada Lembaga Jasa Keuangan dan/atau pihak tertentu Melakukan penunjukan pengelola statuter Menetapkan penggunaan pengelola statuter Menetapkan sanksi administratif terhadap pihak yang melakukan pelanggaran terhadap peraturan perundang-undangan di sektor jasa keuangan, dan Memberikan dan/atau mencabut: 1. Izin usaha 2. Izin orang perseoranga 3. Nefektifnya pernyataan pendaftaran 4. Surat tanda terdaftar 5. Persetujuan melakukan kegiatan usaha 6. Pengesahan 7. Persetujuan atau penetapan pembubaran, dan Penetapan lain, sebagaimana dimaksud dalam peraturan perundang-undangan di sektor jasa keuangan.