BAB II LANDASAN TEORI 2.1 Sistem Manajemen Kualitas 2.1.1

advertisement

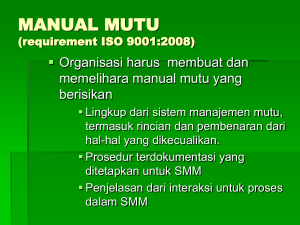

BAB II LANDASAN TEORI 2.1 Sistem Manajemen Kualitas 2.1.1 Pengertian Kualitas Jika didefinisikan kata kualitas memiliki definisi yang berbeda, mulai dari yang konvensional sampai dengan yang lebih strategik. Ditinjau dari definisi konvesional pengertian kualitas pada umumnya menggambarkan karakteristik langsung dari suatu produk seperti : performansi, keandalan, mudah dalam penggunaan, dan sebagainya. Sedangkan dari definisi strategik kualitas dapat diartikan sebagai segala sesuatu yang mampu memenuhi keinginan atau kebutuhan pelanggan (Gaspersz, 2002). Disamping pendapat tersebut mendefinisikan kualitas sebagai berikut : para pakar mutu telah mencoba 1. Menurut Juran, Kualitas adalah kecocokan penggunaan produk (fitness for use) untuk memenuhi kebutuhan dan kepuasan pelanggan. 2. menurut crosby, kualitas adalah comformance to requirement, yaitu sesuai dengan di isyaratkan atau di standarkan. 3. Menurut Deming, kualitas adalah kesesuaian dengan kebutuhan pasar. 4. Menurut Feigenbaum, Kualitas adalah kepuasan pelanggan sepuasnya (full costumer satisfaction). 5. Menurut Garvin, kualitas adlah suatu kondisi dinamis yangberhubungan dengan produk, manusia/tenaga kerja, proses dan tugas, serta lingkungan yangmemenuhi dan melebihi harapan pelanggan atau konsumen. (Gaspersz, 2002) terrdapat beberapa elemen-elemen ysng membahas mengenai definisi mutu/kualitas yang diterima secara universal dan dari definisi yang telah ada dapat dilihat beberapa persamaan diantaranya adalah : a. Kualitas meliputi suatu usaha untuk memenuhi atau melebihi harapan pelanggan b. Kualitas mencangkup produk, jasa, proses, dan lingkungan c. kualitas merupakan kondisi yang selalu berubah - ubah 5 2.1.2 Pengertian Sistem manajemen Kualitas Sistem manajemen kualitas merupakan sekumpulan prosedur terdokumentasi dan praktek - praktek standar utu manajemen sistem yang bertujuan menjamin kesesuaian dari suatu proses dan produk (barang/jasa) terhadap kebutuhan dan persyaratan tertentu (gaspersz,2002). sistem manajemen kualitas memeberi gambaran bagaimana organi sasi menerapkan praktek - praktek manajemen kualitas secara konsisten untuk memenuhi kebutuhan pelanggan dan pasar. terdapat beberapa krakteristik umum dari manajemen kualitias antara lain : 1. Sistem manajemen kualitas berfokus pada konsistensi dari proses kerja. Hal ini sering mencangkup beberapa tingkat dokumentasi terhadap standar - standar kerja. 2. sistem manajemen kualis berlandaskan pada pencegahan terhadap kesalahan - kesalahan yang akan timbul. 3. sistem manajemen kualitas mencangkup elemen - elemen : tujuan (objectives), pelanggan (costomer), hasil-hasil (output), proses-proses (processes), masukan-masukan (input), pemasok (suppliers), dan pengukuran umpan balik dan umpan maju (measurements for feedback and feedforward). (gaspersz,2002) dalam sistem manajemen kualitas sering terdengar istilah Quality Control dan Quality Assurance. Quality Control adalah kegiatan teknik dan kegiatan memantau, mengevaluasi dan menindak lanjuti agar persyaratan yangtelah di tetapkan tercapai, sedangkan Istilah Quality Assurance berati semua tindakan terencana dan sistematis yang diterpakan , untuk meyakinkan pelanggan bahwa proses kerja hasil kontraktor akan memenuhi persyaratan. Dalama mengontrol kualitas suatu produk yang dihasilkan, harus mempersiapkan dokumen - dokumen yang berupa panduan - panduan kerja secara tertulis, serta rekaman/catatan hasil kerja. dalam setiap lingkungan, pelaksanaan proses yang konsisten merupakan kunci untuk peningkatan terus menerus yang efektif agar selalu memberikan produk (barang/jasa) yang memenuhi harapan pelanggan dan pasar global. 6 2.2 Pengenalan ISO 9001:2008 2.2.1 Latar Belakang Pendirian ISO ISO ( International Organization for Standarization ) merupakan badan standar dunia yang dibentuk untuk meningkatkan perdagangan internasional yang berkaitan dengan perubahan barang dan jasa (Suardi,2001). ISO dapat disimpulkan sebagai koordinasi standar internasional, harmonisasi dan promosi pemakaian standar internasional. publikasi standar ISO merupakan badan organisasi non-pemerintahan yang beranggotakan 140 badan standar nasional dan didirikan di Switzerland pada tahun 1917. Awal berdirinya ISO karena adanya “ technical barriers to trade “ yang disebabkan oleh ketidakseragaman standar di berbagai Negara, dan karena kalangan industri telah lama membutuhkan standar dunia untuk membantu mewujudkan perdagangan internasional. Standar mutu ISO pertama kali diterbitkan pada tahun 1987, direvisi pada tahun 1994, dan diterbitkan kembali pada versi terbaru tahun 2000. Standar terbaru ini mengenai “ ISO 9000:2000 Standards”. ISO bertujuan untuk meningkatkan standar perdagangan barang dan jasa internasional, dan meningkatkan kerjasama di bidang intelektual, pengetahuan, teknologi dan aktivitas ekonomi serta untuk memudahkan perdagangan internasional dengan menyediakan satu kumpulan standar agar masyarakat dunia mengakui dan mematuhinya (Suardi,2001). Komisi TC 176 menyatakan misi ISO adalah “promote the development of standardization and related activities in the world with a view to facilitating the international exchange of goods and services, and to developing cooperation in the spheres of intellectual, scientific, technological and economic activity” (ISO.2000). Perdagangan bebas internasional (Worldwide progress in trade liberalization), penetrasi ke berbagai sector (Interpenetration of sectors), sistem komunikasi yang mendunia (Worldwide communications system), standar dunia bagi teknologi baru (Global standards for emerging technologies), dan Negara berkembang (Developing countries) merupakan alasan utama diperlukannya ISO 9000. Oleh karena itu ISO menerbitkan standar yang memuat sistem manajemen mutu organisasi dan standar ini adalah ISO 9000. ISO 9000 dapat diterapkan 7 disemua jenis organisasi dalam mencapau standar mutu produk dan jasa yang diakui dunia. 2.2.2 Gambaran Umum ISO 9001 ISO 9001 merupakan kumpulan standar proses mengenai sistem manajemen mutu dan bukan merupakan standar produk. Memiliki standar, pedoman, dan laporan teknis yang terangkum didalam ISO 9000 series. ISO 9000:2000 sendiri terdiri dari beberapa bagian yang memuat tentang sistem manajemen mutu yang berisi tentang pemahaman standard dan definisi istilah – istilah dasar dalam ISO 9000:2000 series. Sedangkan bagian ISO 9001:2000 dan ISO 9004:2000 berisi persyaratan sistem manajemen mutu dan pedoman untuk kinerja peningkatan sistem manajemen mutu. ISO 9001:2000 berisikan persyaratan standar yang digunakan untuk mengukur kemampuan organisasi dalam memenuhi persyaratan pelanggan dan peraturan yang sesuai. ISO 9001:2000 merupakan suatu standar internasional untuk sistem manajemen mutu yang menetapkan persyaratan – persyaratan dan rekomendasi untuk desain dan penilaian dari suatu sistm manajemen mutu. ISO 9004:2000 berisikan pedoman standar yang menyediakan acuan dalam peningkatan berkelanjutan sistem manajemen mutu untuk memberikan keuntungan pada semua pihak, termasuk kepuasan pelanggan. Dalam skripsi ini akan dibahas lebih dalam mengenai Sistem Manajemen Mutu ISO 9001:2000. 2.2.3 Langkah – langkah Untuk Memperoleh ISO 9001:2000 Sesudah mengetahui gambaran umum dan keuntungan dari sistem manejemen mutu ISO 9001:2000, bagi organisasi yang ingin menerapkannya sekaligus memperoleh sertifikat ISO 9001:2000 dapat mengikuti langkah- langkah berikut : 1. Adanya komitmen dari pemimpin puncak tanpa adanya komitmen dari pimpinan puncak, untuk mengimplementasi ISO 9001:2000 tidak akan mungkin dan akan sulit untuk dilakukan. 2. Membentuk komite pengarah koordinator ISO Fungsi komite untuk mengangkat atau menunjuk salah satu atau lebih auditor internal untuk ISO 9001:2000. Auditor internal merupakan orang 8 yang dilatih terlebih dahulu sebagai penilai. Komite juga dapat berfungsi sebagai sumber informasi dan penasihat yang berkaitan dengan sistem manajemen kualitas ISO 9001:2000. 3. Mempelajari persyaratan - persyaratan standart dari sistem manajemen kualitas ISO 9001:2000 dapat memahami persyaratan - persyaratan standart dari sistem manajemen kualitas ISO 9001:2000 dakah kunci sukses menuju keberhasilan dalam penerapannya 4. Mengimplementasikan sistem manajemen kualitas ISO 9001:2000 pengimplementasi sistem manajemen kualitas ISO 9001:2000 berpedoman pada persyaratan standar dari klausal/elemen 1 sampai 8. 5. Audit sistem manajemen kualitas perusahaan secara internal dalam hal ini manajemen sebagai auditor internal melakukan audit terhadap sistem manajemen kualitas perusahaan, sehingga telah terbukti persyaratan standar dari sistem manajemen kualitas ISO 9001:2000 terpenuhi. 6. Memilih registar Setelah manajemen yakin dan percaya bahwa sistem manajemen kualitas organisasi telah memenuhi persyaratan standar sistem manajemen kualitas ISO 9001:2000, maka manajemen perlu memilih registar untuk mulai melakukan penilaian. biasanya registrar untuk melakukan penilaian. Biasanya registrar untuk melakukan penilaian akan meninjau ulang dan akan memberitahukan tentang kelengkapan dokumen perusahaan. pada tahap ini apabila masih ada kekurangan, dokumen itu harus diperbaiki dan dilengkapi. 7. regitrasi jika sistem manajemen kualitas ISO 9001:2000 yang diimplementasikan dalam organisasi telah sesuai dengan persyaratan, dan olehkarena itu dinyatakan lulus dalam penilaian, kepada organisasi itu akan diberikan sertifikat ISO 9001:2000 (Gaspersz, 2003) 9 2.2.4 Manfaat Penerapan ISO 9001:2000 Manfaat dari penerapan ISO 9001:2000 telah diperoleh banyak perusahaan diantaranya sebagai berikut: 1. Meningkatkan Kepercayaan dan kepuasan pelanggan melalui jaminan kualitas yang terorganisasi dan sistematik. 2. perusahaan yang telah bersertifikasi ISO 9001:2000 diijinkan untuk mengiklankan pada media masa bahwa sistem manajemen kualitas dari perusahaan itu telah diakui secara internasional. Hal ini berarti meningkatkan harga diri serta daya saing perusahaan dalam memasuki pagar global. 3. Audit sistem manajemen kualitas dari perusahaan yang telah memperoleh sertifikat ISO 9001:2000 dilakukan secara periodik oleh register dali lembaga regitrasi, sehingga pelanggan tidak perlu melakukan audit sistem kualitas. Hal ini akan menghemat biaya pelanggan dan mengurangi duplikasi audit sistem kualitas oleh pelanggan. 4. meningkatkan kualitas dan produktifitas dari manajemen melalui kerjasama dan komunikasi yang lebih baik, sistem pengendalian yang konsisten, serta pengurangan dan pencegahan pemborosan karena operasi internal menjadi lebih baik. 5. meningkatkan kesadarab kualitas dalam perusahaan 'Memberikan pelatihan secarasistematik kepada seluruh karyawan dan manajer organisasi melalui prosedur - prosedur dan instruksi - instruksi yang terdefinisi secara baik. (Gaspersz, 2003). 2.2.5 Elemen - elemen ISO 9001:2008 1. 2. 3. 4. 5. ISO 9001:2000 terdiri atas 8 klausal/elemen sebagai berikut : Elemen 1. Ruang Lingkup Elemen 2. Refrensi Normatif Elemen 3. Istilah dab Definisi Elemen 4. Sistem Manajemen Kualitas Elemen 5. Tanggung Jawab 10 6. Elemen 6. manajemen Sumber daya. 8. Elemen 8. Pengukuran analisis dan peningkatan 7. 2.3 Elemen 7. Realisasi produk Laporan Keuangan 2.3.1 Pengertian Laporan Keuangan Pengelolaan susunan kekayaan yang dimiliki perusahaan dan bagai mana cara perusahaan memperoleh sumber - sumber kekayaan tersebut dan juga melihat perkembangan perusahaan yang dikelola manajemen dengan baik disebut dengan laporan keuangan. Menurut Mamduh M. Hanafi dan Abdul Halim, dalam buku Analisis Laporan Keuangan (2002), menyatakan laporan keuanga adalah sebagai berikut : "Laporan Keuangan adalah sebagai memberi laporan yang diharapkan bisa informasi mengenai perusahaan, dan digabungkan dengan informasi yang lain, seperti industri, kondisi ekonomi, bisa memberikan gambaran yang lebih baik mengenai prospek dan risiko perusahaan." Sedangangkan dalam Standar Akuntansi Keuangan (PSAK) Laporan Keuangan adalah : "Laporan yang menggambarkan dampak keuangan dari transaksi dan peristiwa lain yang diklasifikasikan dalam beberapa kelompok besar menurut karakteristik ekonominya”. (IAI, 2002)" Dan Pengertian laporan keuangan menurut Munawir S dalam bukunya yang berjudul Analisa Laporan Keuangan (2007) mengemukakan sebagai berikut: “Laporan keuangan merupakan hasil dari proses akuntansi yang dapat memberikan informasi tentang suatu keadaan perusahaan sekaligus merupakan alat komunikasi antara data keuangan dengan pihak yang berkepentingan dengan data perusahaan tersebut” Dari definisi diatas bahwa laporan keuangan merupakan gambaran informasi dari hasil akutansi dan digabungkan dengan informasi lain seperti industri dan kondisi ekonomi yang dimana diaporkan dlam periode tertentu sebagai alat komunikasi antara data keuangan dengan pihak yang berkepentingan dengan data perusahaan tersebut. 11 2.3.2 Tujuan dan Kegunaan Laporaan keuangan Laporan keuangan dipersiapkan atau di buat dengan maksud untuk memberikan gambaran atau laporan kemajuan (Progres Report) dalam waktu yang periodik dan dilakukan oleh pihak manajemen perusahaan yang bersangkutan. Menurut Sawir (2005) tujuan laporan keuangan dalam Standart Akutansi Keuangan sebagai adalah berikut: a. menyediakan informasi yang menyangkut posisi keuangan, kinerja serta perubahan posisi keuangan suatu perusahaan yang bermanfaat bagi sejumlah besar pemakai dalam pengambilan keputusan ekonomi, b. laporan keuangan disusun untuk memenuhi kebutuhan bersama oleh sebagian besar pemakainya, yang secara umum menggambarkan pengaruh keuangan dari kejadian masa lalu, c. laporan keuangan juga menunjukkan apa yang dilakukan manajemen atau pertanggungjawaban manajemen atas sumber daya yang dipercayakan kepadanya. sedangkan tujuan laporan keuangan menurut M. Sadeli (2002) Tujuan laporan keuangan adalah: a. Menyediakan informasi yang dapat diandalkan tentang kekayaan dan kewajiban. b. Menyajikan informasi yang dapat diandalkan tetang perubahan kekayaan bersih perusahaan sebagai tentang perubahan kekayaan bersih perusahaan sebagai hasil dari kegiatan usaha. c. menyajikan informasi yang dapat diandalkan tentang perubahan kekayaan bersih yang bukan berasal dari kegiatan usaha. d. Menyajikan informasi yang dapat membantu para pemakai dalam menaksir kemampuan perusahaan memperoleh laba. e. Menyajikan informasi lain yang sesuai atau relevan dengan keperluan para pemiliknya. Dari urain diatas maka dapat disimpulkan bahwa tujuan dari laporan keuangan adalah sebagai wadah untuk menyajikan informasi yang dapat di andalkan yang membahas tentang kekayaan, kewajiban perusahaan, laba perusahaan dan 12 informasi - informasi lain yang sesuai dan relevan dengan keputusan para pemiliknya. 2.3.3 Jenis - Jenis laporan keuangan Jenis laporan keuangan utama dan pendukung , menurut Harahap (2004) adalah sebagai berikut : 1. Daftar Neraca Merupakan laporan yang menggambarkan posisi keuangan perusahaan pada suatu tanggal tertentu 2. Perhitungan Laba Rugi Laporan yang menggambarkan jumlah hasil biaya dan laba rugi perusahaan. 3. Laporan Sumber dan Penggunaan Dana Laporan berikut memuat tentang sumber dan pengeluaran perusahaan selama satu periode 4. Laporan Arus Kas Menggambarkan sumber penggunaan kas dalam satu periode 5. Laporan Harga Pokok Produksi Disini laporan menggambarkan berapa dan unsur apa yang diperhitungkan dalam harga pokok produksi suatu barang. Dalam hal tertentu harga pokok produksi (HPPd) ini disatukan dalam laporan harga pokok penjualan (HPP) HPP = PPd + Persediaan awal - persediaan akhir 6. Laporan Laba Ditahan laporan laba ditahan menjelaskan posisi laba ditahan yang tidak dibagikan kepada pemilik saham 7. Laporan Perubahan Modal Laporan perubahaan modal ini menjelaskan perubahan posisi modal baik saham dalam PT atau modal dalam perusahaan perseroan. 8. Laporan Kegiatan Keuangan Laporan ini menggambarkan transaksi laporan keuangan perusahaan yang mempengaruhi kas. Laporan ini jarnang digunakan. Laporan ini merupakan rekomendasi Trueblood committe tahun 1974 13 2.3.4 Pihak - Pihak yang Berkepentingan dengan laporan Keuangan Sedangkan dalam buku Sofyan Safri Harafah yang berjudul Analisa Kritis Laporan Keuangan (2001), ada 12 pihak-pihak yang berkepentingan atau para pemakai laporan keuangan adalah : 1) Pemegang saham 3) Analisa Pasar Modal 2) 4) 5) 6) 7) 8) 9) Investor Manajer Karyawan dan Serikat Pekerja Instansi Pajak Pemberi Dana (Kreditur) Supplier Pemerintah atau Lembaga Pengatur Resmi 10) Langganan 11) Lembaga Swadaya Masyarakat 12) Peneliti/Akademisi/Lembaga Peringkat Adapun penjelasan mengenai para pemakai laporan keuangan sebagai berikut : 1) Pemegang Saham Pemegang saham ingin mengetahui kondisi keuangan perusahaan, aset, hutang, modal, hasil, biaya dan laba. Pemegang saham juga ingin melihat prestasi perusahaan dalam pengelolaan manajemen yang diberikan dan juga mengetahui jumlah deviden yang akan diterima, jumlah pendapatan per saham, jumlah laba yang ditahan. Dari informasi tersebut pemegang saham dapat mengambil keputusan apakah ia akan menambahnya. mempertahankan sahamnya, menjual atau 2) Investor Investor dalam hal tertentu juga sama seperti pemegang saham. Bagi investor potensial ia akan melihat kemungkinan potensi keuntungan yang akan diperoleh dari perusahaan yang dilaporkan. 14 3) Analisa Pasar Modal Analis pasar modal selalu melakukan analisa tajam dan lengkap terhadap laporan keuangan perusahaan yang go publik maupun berpotensi masuk pasar modal. Analisa pasar modal dapat mengetahui nilai perusahaan, kekuatan dan posisi keuangan perusahaan. Apakah layak disarankan untuk dibeli sahamnya, dijual atau dipertahankan. Informasi ini akan disampaikan kepada langganannya berupa investor baik individual maupun lembaga. 4) Manajer Manajer juga berhak untuk mengetahui situasi ekonomi perusahaan yang dipimpinnya. Seorang manajer selalu dihadapkan kepada seribu masalah yang memerlukan keputusan cepat dan setiap saat. Untuk sampai pada keputusan yang tepat maka manajer harus mengetahui selengkap-lengkapnya kondisi keuangan perusahaan baik posisi semua pos neraca (aset, hutang, modal), laba rugi likuiditas, rentabilitas, solvabilitas, break even, laba kotor dan sebagainya. 5) Karyawan dan Serikat Pekerja Karyawan pun perlu mengetahui kondisi keuangan perusahaan untuk menetapkan apakah ia masih harus bekerja di perusahaan tersebut atau pindah. Karyawan juga perlu mengetahui hasil usaha perusahaan supaya ia bisa menilai apakah penghasilan (renumerasi) yang diterimanya adil atau tidak dan juga mengetahui jumlah modal yang dimiliki karyawan. Demikian juga tentang cadangan dan pensiun, asuransi kesehatan, asuransi atau jaminan sosial tenaga kerja (jamsostek) dinegara yang demokrasi dan hak-hak dilindungi informasi seperti ini agat penting. 6) Instansi Pajak Perusahaan selalu memiliki kewajiban Pajak Pertambahan Nilai (PPN), Pajak Bumi dan Bangunan (PBB), Pajak Pembangunan Pajak Penjualan Barang Mewah (PPn Bm), Pajak Daerah, Retribusi, Pajak Penghasilan (PPh). Perusahaan juga dikenakan potongan, perhitungan dan pembayarannya. Semua kewajiban ini mestinya akan tergambar 15 dalam laporan keuangan, dengan demikian instansi pajak (fiskus) dalam hal ini dapat menggunakan laporan keuangan sebagai dasar menentukan kebenaran perhitungan pajak, pembayaran pajak, pemotongan pajak, retribusi dan juga untuk dasar pemindahan. 7) Pemberi Dana Sama seperti pemegang saham investor, lender seperti Bank, Investment Fund, perusahaan leasing, juga dapat mengetahui informasi tentang situasi dan kondisi perusahaan baik yang sudah diberi pinjaman maupun yang akan diberi pinjaman. Bagi yang sudah diberikan laporan keuangan dapat menyajikan informasi tentang penggunaan dana yang diberikan, kondisi keuangan seperti likuiditas, solvabilitas, rentabilitas perusahaan. Bagi perusahaan calon kreditur laporan keuangan dapat menjadi sumber informasi untuk menilai kelayakan perusahaan utuk menerima kredit yang akan diluncurkan. 8) Supplier 9) Supplier hampir sama dengan kreditur. Laporan keuangan bisa menjadi informasi untuk mengetahui apakah perusahaan layak diberikan fasilitas kredit, seberapa lama akan diberikan dan sejauh mana potensi risiko yang dimiliki perusahaan. 10) Pemerintah dan Lembaga Pengatur Resmi Pemerintahan dan lembaga pengatur resmi sangat membutuhkan laporan keuangan. Karena ingin mengetahui apakah perusahaan telah mengikuti peraturan yang telah ditetapkannya. Laporan keuangan dapat memberikan informasi apakah perusahaan telah mentaati standar laporan yang ditetapkan atau belum. Jika belum maka lembaga dapat memberikan teguran atau sanksinya. 11) Langganan Langganan dalam era modern sepeti sekarang ini khususnya di negara maju benar-benar raja. Dengan konsep ekonomi pasar dan ekonomi persaingan konsumen sangat diuntungkan dan ia juga berhak mendapat layanan memuaskan (satisfaction quarentee) dengan harga equilibrium, dalam kondisi ini konsumen terlindungi dari 16 kemungkinan praktek yang merugikan baik dari sisi kualitas, kuantitas, harga dan lain sebagainya. 12) Lembaga Swadaya Masyarakat Banyak jenis Lembaga Swadaya Masyarakat. Untuk lembaga swadaya masyarakat tertentu bisa saja memerlukan laporan keuangan misalnya lembaga swadaya masyarakat yang bergerak melindungi konsumen, lingkungan, serikat pekerja. Lembaga swadaya masyarakat seperti ini membutuhkan laporan keuangan untuk menilai sejauh mana perusahaan merugikan pihak tertentu yang dilindunginya. 13) Peneliti/Akademisi/Lembaga Peringkat Bagi peneliti maupun akademisi laporan keuangan sangat penting sebagai data primer dalam melakukan penelitian terhadap topik tertentu yang berkaitan dengan laporan keuangan atau perusahaan. Laporan keuangan menjadi bahan dasar yang diolah untuk mengambil kesimpulan dari suatu hipotesa atau penelitian yang dilakukan. 2.3.5 Sifat - Sifat dan Keterbatasan Laporan Keuangan Laporan keuangan sebagai hasil akhir proses akuntansi memiliki beberapa keterbatasan. Di dalam analisis laporan keuangan, Munawir (1992) menyatakan keterbatasan-keterbatasan tersebut adalah : a. Laporan keuangan yang dibuat secara periode pada dasarnya merupakan intern report (laporan yang dibuat antara waktu tertentu yang bersifat sementara) dan bukan merupakan laporan final. b. Laporan keuangan menunjukkan angka dalam rupiah yang kelihatannya bersifat pasti dan tepat, tetapi sebenarya dasar penyusunanya dengan standar nilai yang mungkin berbeda. Laporan keuangan dibuat tercantum dalam laporan keuangan hanya merupakan nilai buku yang belum tentu sama dengan harga pasar sekarang maupun nilai gantinya. c. Laporan keuangan disusun berdasarkan hasil pencatatan transaksi keuangan atau nilai rupiah dari berbagai waktu lalu dimana daya beli (purchasing power) uang tersebut akan menurun dibandingkan dengan tahun-tahun sebelumnya, sehingga kenaikan volume penjualan yang dinyatakan dalam rupiah belum tentu mencerminkan bahwa unit yang dijual semakin besar. 17 Mungkin kenaikan itu disebabkan karena naiknya harga jual barang tersebut yang mungkin juga akan diikuti dengan tingkat kenaikkan harga-harga. Jadi suatu pembuatan penyesuaian terhadap perubahan tingkat harga maka akan diperoleh kesimpulan yang keliru. d. Laporan keuangan tidak dapat mencerminkan beberapa factor yang mempengaruhi posisi keuangan perusahaan karena faktor-faktor tersebut tidak dapat dinyatakan dalam satuan uang (dikuantifisir). Misalnya : reputasi dan prestasi perusahaan, kemampuan serta integritas manajernya dan sebagainya. Dengan memahami keterbatasan-keterbatasan tersebut diharapkan pada pemakai laporan keuangan lebih cermat dalam melakukan analisis. 2.4 Analisis Laporan Keungan 2.4.1 Pengertian Analisis Laporan Keuangan Menganalisis suatulaporan keuangan setelah akhir tahun adlah salah satu tugas penting manajeman atau investor. Analisa kuangan dibagi menjadi dua bagian yaitu analisa dan laporan keuangan, analisa di definisikan sebagai cara memecahkan atau menguraikan suatu unit menjadi berbagai unit kecil. Sedangkan laporan keuangan biasanya tersiri dari neraca, laba/rugi, dan arus kas (dana). Maka sehingga jika dua pengertian diatas di satuakan akan sesuai dengan pernyataan menurut Harahap (2004) sebagai berikut : "Menguraikan pos - pos laporan keuangan menjadi unit informasi yang lebih kecil dan melihat hubungannya yang bersifat signifikan atau yang mempunyai makna antara satu dengan yang lai aik antaea data kualitatif dan non kualitatif dengan tujuan untuk mengetahui kondisi keuangan lebih dalam yang sangat penting dalam proses menghasilkan keputusan yang tepat". Menyimpulkan uraian diatas pengertian analisis keuangan adalah suatau cara metode atau teknik menganalisis suatu data keuangan dengan laporan keuangan yang menjadi bahan mentahnya, dan menjadikan informasi yang lebih berguna, guna mengetahui kondisi keuangan guna menghasilkan keputusan yang tepat. 18 2.4.2 Tujuan Analisis laporan Keuangan Menurut Harahap (2006) tujuan analisis laporan keuangan adalah sebagai berikut : 1. Memberikan informasi yang lebih luas, dan lebih dalam dari laporan 2. Laporan keuangan dapat memberikan informasi yang tidak tampak secar 3. 4. 5. 6. 7. 8. 9. keuangan yang biasa. kasat mata (explicit) dari saatu laporan keuangan atau yang berada dibalik laporan (implicif). Dapat mengetahui kesalahan yang terkandung dudalam laporan keuangan. Dapat membongkar hal - hal yang berhubungan dengan suatu laporan keuangan yang bersifat tidak konsisten baik intern maupun informasi yang di dapat dari luar perusahaan. Dapat mengetahui sifat - sofat hubungan yang akhirnya dapat melahirkan teori - teori atau model - model yang terdapat dilapangan seperti untuk prediksi, maupun peningkatan (rating). Menjadi Informasi yang diinginkan oleh para pengambil keputusan. Bisa menentukan peringkat (rating) suatu perusahan menurut kriteria kriteria tertentu yang sudah dikenal perusahaan. Bisa membandingkan situasi perusahaan satu dengan perusahaan yang lai dengan periode sebelumnya dapat memeahami situasi dan kondisi keuangan yang didalam perusahaan, baik dalam posisi keuangan, hasil usaha, struktur keuangan, dan sebagainnya. 10. Bisa juga memprediksi potensi apa yangmungkin dialami persahaan dimasa yang akan datang. 2.4.3 Sifat - sifat Analisis Laporan Keuangan Sifat - sifat analisi laporan keuangan menurut Harahap (2006) sebagai berikut : 1. Fokus laporan keuangan adalah, laporan laba rugi, neraca keuangan, arus kas, yang merupakan akumulasi transaksi dari kejadian histories, dan penyebab terjadinya dalam perusahaan. 2. Prediksi, mengkaji atau menganalisis implikasi kejadian dimasalalu terhadap dampak dan prospek perkembangan keuangan dimasa mendatang. 19 3. dasar - dasar analisis adalah laporan keuangan yang memiliki sifat dan prinsip tersendiri sehingga hasil analisis sangat tergantung pada kualitas suatu laporan keuangan. Dalam menganalisi laporan keuangan diperlukan penguasaan pada sifat akutansi, dan prinsip akutansi. 2.4.4 Kelemahan Analisis Keuangan Berikut adalah kelemahan dari laporan analisis keuangan menurut Harahap (2006) : 1. Analisis laporan keuangan didasarkan pada laporan keuangan, oleh karenanya kelemahan laporan keuangan harus selalu diingat agar kesimpulan dari analisis itu tidak salah. 2. Objek analisis laporan keuangan hanya laporan keuangan. Untuk menilai suatu laporan keuangan tidak cukup hanya angka-angka laporan keuangan. Kita juga harus melihat aspek-aspek lainnya seperti tujuan perusahaan, situasi ekonomi, situasi industri, gaya manajemen, budaya perusahaan dan budaya masyarakat. 3. Objek analisis adalah data historis yang menggambarkan masa lalu dan kondisi ini bisa berbeda dengan kondisi masa depan. 4. Jika melakukan perbandingan dengan perusahaan lain maka perlu dilihat beberpa perbedaan prinsip yang bisa menjadi penyebab perbedaan angka. misalnya : a) Prinsip akutansi b) Ukuran perusahaan c) Jenis Industri d) Periode Laporan e) Laporan Individu / laporan konsulidasi f) jenis perusahaan aspek profit motive dan non profit motive 5. Laporan keuangan hasil konsulidasi atau konversi matauang asing perlu mendapat perhatian tersendiri karena perbedaan bisa saja timbul karena masalh kurs konversi atau metode konsulidasi. 6. Kelemahan analisis rasio. Teknik analisis rasio merupakan sebagian dari konsep analisis laporan keuangan. 20 Teknik analisis rasio mempunyai kelemahan sebagai berikut : 1. Rasio itu diambil dari data akutansi yang juga memiliki sifat - sifat tersendiri yang harus diketahui, dan memerlukan tafsiran tersendiri. Dan bukan tidak mungkin data akutansi itu sendiri mengandung data manipulasi atau kesalahan - kesalahan lainnya. Perbedaan yang boleh sama dalam akutansi misalnya penyusutan akan memberikan data keuangan yang berbeda, penilaian persedian, periode akutansi, dan lain - lain. Kalau kita ingin membandingkannya maka kita harus melakukan : a. Analisis tentang prinsip akutansi yang dianut. b. Penyesuaian rekonsiliasi atas hal - hal yang berbeda 2. Dalam menilai suatu rasio baik atau buruk analisis harus hati - hati, turn over yang tinggi belum tentu baik. Mungkin perusahaan melakukan obral besar - besaran dan cenderung mau bangkrut atau mungkin jenis perusahaannya berbeda, misalnya rasio turn over untuk super market berbeda sekali dengan perusahaan dealer mobil mewah. 3. Membandingkan dengan industrial ratio (yang belum ada di indonesia) harus hati - hati karena banyak trick yang digunakan manajemen yang diperbaiki rasio. 4. Harus juga disadari bahwa laporan keuangan yang di analisa tidak menggambarkan perubahan nilai ung dan tanggal belinya 5. Hati - hati terhadap kemungkinan adanya individu dressing, income, smoothing atau laporan konsulidasi. Dari hasil [ernyataan diatas, dapat disimpulkan bahwa analisis laporan keuangan memiliki beberapa kelemahan dan keterbatasan yang diantaranya disebabkan dari kualitas laporan keuangan yang dianalisis. 2.4.5 Teknik dan Metode Analisis Laporan Keuangan Dalam menentukan dan mengukur hubungan antara pos yang ada dalam laporan keuangan digunakan metode dan teknik analisis laporan keuangan, sehingga dapat diketahui perubahan dari masing-masing pos bila dibandingkan dengan laporan dari beberapa periode untuk satu perusahaan tertentu atau 21 dibandingkan dengan alat pembanding lainnya, misalnya dibandingkan dengan laporan keuangan yang dianggarkan (laporan keuangan performa) atau dengan laporan keuangan dari perusahaan lain. Untuk menyederhanakan data sehingga dapat lebih dimengerti menjadi tujuan dari setiap metode dan teknik analisa. Dalam menganalisa laporan keuangan, langkah pertama yang dilakukan adalah mengumpulkan data yang diperlukan, mengukur, kemudian menganalisa dan menginterprestasikan sehingga data tersebut menjadi lebih berarti. Menurut S. Munawir, dalam bukunya yang berjudul Analisa Laporan Keuangan (2004) sebagai berikut : “metode dan teknik analisis digunakan untuk menentukan dan mengukur hubungan antara pos-pos yang ada dalam laporan, sehingga dapat diketahui perubahan-perubahan masing-masing pos pos tersebut bila diperbandingkan dengan laporan dari beberapa periode untuk satu perusahaan tertentu atau diperbandingkan dengan alat-alat pembanding”. Dengan demikian menyederhanakan data sehingga dapat dimengerti oleh yang berkepentingan menjadi tujuan setiap metode dan teknik analisis. Menurut Munawir (2004) Ada dua metode analisis yang digunakan dalam analisis laporan keuangan yaitu: a. Analisa Horizontal Yaitu analisis yang menghasilkan data perkembangan keuangannya dengan cara mengadakan perbandingan laporan keuangan untuk beberapa periode atau beberapa saat. Metode ini disebut juga metode analisis dinamis. b. Analisa Vertikal Yaitu analisis yang hanya menghasilkan keadaan keuangan atau hasil operasi pada saat itu juga dengan mengadakan perbandingan antara pos yang satu dengan pos lainnya dalam laporan keuangan yang hanya meliputi satu periode. Analisis ini disebut juga Metode analisis statis, karena kesimpulan yang dapat diperoleh hanya untuk periode itu saja tanpa mengetahui perkembangannya. 22 Adapun teknik dan metode analisa laporan keuangan yang biasa digunakan dalam menganalisa laporan keuangan menurut Munawir (2004) adalah sebagai berikut : a. Analisa perbandingan laporan keuangan metode dan teknik analisa dengan cara memperbandingkan laporan keuangan untuk dua periode dan teknik analisa dengan cara memperbandingkan laporan keuangan untuk dua periode atau lebih dengan menunjukan data absolut, kenaikan atau penurunan dalam jumlah moneter, kenaikan atau penurunan dalam prosentase, perbandingan yang dinyatakan dalam rasio dan prosentase dari total. Analisa dengan metode ini akan dapat diketahui perubahanperubahan yang terjadi dan perubahan mana yang memerlukan penelitian lebih lanjut. b. Trend atau tendensi posisi dan kemajuan keuangan perusahaan dinyatakan dalam prosentase adalah suatu metode atau teknik analisa untuk mengetahui tendensi dari pada keadaan keuangannya, apakah menunjukan tendensi tetap, naik atau bahkan turun. c. Laporan dengan prosentase per komponen atau common size statement adalah suatu metode analisa untuk mengetahui prosentase investasi pada masing-masing aktiva terhadap total aktivanya, juga untuk mengetahui struktur permodalan dan komposisi biaya/beban yang terjadi dihubungkan dengan jumlah penjualannya. d. Analisa sumber dan penggunaan modal kerja adalah suatu analisa untuk mengetahui sumber-sumber serta penggunaan modal kerja atau untuk mengetahui sebab-sebab berubahnya modal kerja dalam periode tertentu. e. Analisa sumber dan penggunaan kas adalah suatu analisa untuk mengetahui sebab-sebab berubahnya jumlah uang kas atau untuk mengetahui sumber-sumber serta penggunaan uang kas selama periode tertentu. f. Analisa rasio adalah sutau periode analisa untuk mengetahui hubungan dari pos-pos tertentu dalam neraca atau laporan laba rugi secara individu atau kombinasi dari kedua laporan tersebut. 23 g. Analisa perubahan laba kotor adalah suatu metode dan teknik analisa untuk menganalisa sebab-sebab perubahan laba kotor suatu perusahaan dari periode ke periode yang lain atau periode laba kotor suatu periode dengan laba yang dianggarkan untuk periode tertentu. h. Analisa break even point adalah analisa untuk menentukan tingkat penjualan yang harus dicapai oleh suatu perusahaan agar perusahaan tersebut tidak menderita kerugian, tetapi juga belum memperoleh laba, dengan analisa ini juga akan diketahui berbagai tingkat keuntungan atau kerugian untuk berbagai tingkat penjualan. Metode dan teknik analisis yang telah dipaparkan diatas merupakan permulaan proses analisis yang diperlukan untuk menganalisis laporan keuangan dan setiap periode analisis mempunyai tujuan yang sama, yaitu membuat agar data dapat lebih dimengerti sehingga dapat digunakan sebagai dasar pengambilan keputusan bagi pihak-pihak yang membutuhkan. 2.5 Rasio Keuangan 2.5.1 Pengertian Rasio Keuangan Rasio keuangan adalah suatu angka yang menunjukkan hubungan antara suatu unsur dengan unsur lainnya dalam laporan keuangan. Dengan menggunakan alat analisis berupa rasio ini dapat menjelaskan atau memberi gambaran kepada penganalisis tentang baik atau buruknya keadaan atau posisi keuangan suatu perusahaan terutama apabila angka rasio tersebut dibandingkan dengan angka ratio perbandingan yang digunakan sebagai standar. 2.5.2 Penggolongan Rasio Penggolongan angka rasio menurut Drs. S Munawir, Ak dalam bukunya Analisa Laporan Keuangan (2004) adalah sebagai berikut : a. Penggolongan berdasarkan sumber data, penggolongan ini dibedakan menjadi: a. Rasio neraca rasio yang sumber datanya diambil dari neraca seperti current ratio, acid test ratio, quick ratio, dll. 24 b. Rasio laporan laba rugi rasio yang sumber datanya diambil dari laporan laba rugi seperti Gross profit margin ratio, Net operating margin ratio, Operating ratio, dll. c. Rasio antar laporan ratio yang sumber datanya diambil dari neraca dan laporan laba rugi seperti Inventory turn over, Account receivable turn over, dll. b. Penggolongan rasio berdasarkan tujuan penganalisis, penggolongan ini dibagi menjadi : a. Rasio likuiditas mengukur kemampuan perusahaan untuk memenuhi kewajiban financial jangka pendek. b. Rasio Leverage mengukur seberapa jauh perusahaan dibelanjai dengan hutang. Sering disebut rasio solvabilitas. c. Rasio aktifitas mengukur kemampuan perusahaan dalam menggunakan dana yang tertentu yang tercermin dari perputaran modalnya. d. Rasio Profitabilitas mengukur kemampuan perusahaan untuk menghasilkan laba. 2.5.3 Analisa Rasio Dalam menganalisis laporan keuangan untuk menentukan kesehatan keuangan PT. Hutama Karya (Persero), penulis hanya menggunakan 2 (dua) rasio, yaitu : 2.5.3.1 Rasio Solvabilitas ( Leverage ) pengertian Solvabilitas ( Leverage ) menurut James C. Van Horne dan John M. Wachowicz Jr dalam buku Prinsip-prinsip Manajemen Keuangan (2005) yang diterjemahkan oleh Dewi Fitriasari dan Deny Arnos Kwary menerangkan: “Rasio hutang (Leverage) adalah rasio yang menunjukkan sejauh mana perusahaan dibiayai oleh hutang. Rasio leverage atau rasio solvabilitas adalah rasio untuk mengetahui kemampuan perusahaan dalam membayar kewajiban jika perusahaan tersebut dilikuidasi”. 25 Semakin besar tingkat solvabilitas perusahaan, maka akan semakin besar jumlah hutang yang digunakan dan semakin besar pula risiko bisnis yang dihadapi terutama apabila kondisi perekonomian memburuk. Menurut Sutrisno dalam buku Manajemen Keuangan Teori, Konsep, dan Aplikasi (2007) ada empat rasio solvabilitas yang bisa dimanfaatkan oleh perusahaan dalam menjadikan indikator perhitungan, Sebagai berikut: a) Debt to Total Assets Ratio Menurut Arthur J. Keawn, David F. Scott Jr, John D. Martin dan J. William Petty dalam buku Dasar-Dasar Manajemen Keuangan (2001) yang diterjemahkan oleh Chaerul D. Djakman memberikan pengertian mengenai Debt to Total Assets Ratio sebagai berikut : “Rasio total hutang dengan total aktiva yang biasa disebut rasio hutang (debt ratio), mengukur besarnya persentase utang baik utang jangka pendek maupun jangka panjang untuk mendanai aktiva perusahaan”. Debt to ratio atau debt to asset ratio merupakan rasio yang digunakan untuk mengukur perbandingan antara total hutang dengan total aktiva. Artinya seberapa besar aktiva perusahaan yang dibiayai oleh hutang atau seberapa besar hutang perusahaan berpengaruh terhadap pengelolaan aktiva dengan rumus : Debt To Assetts Ratio = x 100 (2.1) b) Debt To Equity Ratio Menurut James C. Van Horne dan John M. Wachowicz Jr dalam buku Prinsip-prinsip Manajemen Keuangan (2005) yang diterjemahkan oleh Dewi Fitriasari dan Deny Arnos Kwary memberikan pengertian mengenai Debt to Equity Ratio yaitu “ Rasio hutang dengan ekuitas (Debt to Equity Ratio)menunjukkan sejauh mana pendanaan dari hutang digunakan jika dibandingkan dengan pendanaan ekuitas”. Debt to equity ratio adalah rasio yang membandingkan utang perusahaan dengan total ekuitas. DER merupakan financial leverage yang dipertimbangkan sebagai variabel keuangan karena secara teoritis menunjukkan resiko suatu perusahaan sehingga berdampak pada ketidakpastian harga saham. DER 26 yang tinggi mempunyai dampak yang buruk terhadap kinerja perusahaan karena tingkat utang yang semakin tinggi berarti beban bunga akan semakin besar yang berarti mengurangi keuntungan. ( Debt To Equity Ratio = ) X 100 (2.2) c) Long Term Debt to Equito Ratio (LTDtER) LTDeER Merupakan Rasio Antara Utang Jangka Panjang Dengan Modal Sendiri. Tujuannya Adalah Untuk Mengukur Berapa Bagian Dari Setiap Rupiah Modal Sendiri Yang Dijadikan Jaminan Utang Jangka Panjang Dengan Cara Membandingkan Antara Utang Jangka Panjang Dengan Modal Sendiri Yang Disediakan Oleh Perusahaan. Long Term Debt = X 100 (2.3) d) Time Interest Earned Menurut Darsono dan Ashari dalam bukunya yang Berjudul Pedoman Praktis Memahami Laporan Keuangan (2005) memberikan pengertian mengenai Time Interest Earned Ratio yaitu “Time Interest Earned Ratio rasio yang berguna untuk mengetahui kemampuan laba dalam membayar biaya bunga untuk periode sekarang”. Times Interest Earned = ( ( ) ) X100 (2.4) 2.5.3.2 Rasio Rentabilitas Analisis rasio rentabilitas penting dalam menganalisis laporan keuangan dan analisis pengembalian. Analisis rentabilits lebih dari ukuran akuntansi, seperti: penjualan, harga pokok penjualan, serta beban operasi dan beban non operasi untuk menilai sumber, daya tahan (persistence), pengukuran, dan hubungan ekonomi utamanya. Hasil penilaian ini memungkinkan kita untuk mengestimasikan pengembalian dan karakteristik risiko perusahaan dengan lebih 27 baik. Analisis rentabilitas juga memungkinkan kita untuk membedakan antara kinerja yang terkait dengan keputusan operasi dan kinerja yang terkait dengan keputusan pendanaan dan investasi. Bagi investor ekuitas, laba merupakan satu-satunya faktor penentu perubahan nilai efek (sekuritas). Pengukuran dan peramalan laba merupakan pekerjaan paling penting bagi investor ekuitas. Bagi kreditor laba dan arus kas operasi umumnya merupakan sumber pembayaran bunga dan pokok. Menurut James C. Van Horne dan John M. Wachowicz Jr dalam buku Prinsip- prinsip Manajemen Keuangan (2007) yang diterjemahkan oleh Dewi Fitriasari dan Deny Arnos Kwary menerangkan: “Rasio Rentabilitas yaitu rasio yang menghubungkan laba dari penjualan dan investasi”. Berdasarkan pengertian diatas kita dapat menarik kesimpulan mengenai rasio rentabilitas memiliki peranan yang sangat penting dalam menganalisis Laporan Keuangan khususnya bagi investor atau pun kreditor dalam melihat kinerja perusahaan dalam menanamkan investasinya. Rasio rentabilitas ini berguna untuk mengukur seberapa besar tingkat keuntungan perusahaan. Semakin besar tingkat rentabilitas menunjukkan semakin baik manajemen dalam mengelola perusahaan. Menurut Sutrisno dalam buku Manajemen Keuangan Teori, Konsep, dan Aplikasi (2007) menyebutkan ada beberapa indikator untuk mengukur tingkat rasio rentabilitas yaitu: a) Gross Profit Margin Menurut Sutrisno dalam buku Manajemen Keuangan Teori, Konsep, dan Aplikasi (2006) menyebutkan arti dari Gross Profit Margin yaitu: Gross Profit Margin merupakan kemampuan perusahaan untuk menghasilkan keuntungan dibandingkan dengan penjualan yang dicapai”. Gross Profit Margin Rasio = x 100% (2.5) b) Net Operating Profit Margin (OPM) ratio Menunjukkan laba bersih operasi sebelum bunga dan pajak (net Operating Income) yang dihasilkan oleh setiap rupiah penjualan, dengan rumus : 28 Net Operating Income = x 100% (2.6) c) Net Profit Margin (NPM) Ratio Menunjukkan laba bersih setelah pajak per rupiah dari penjualan, dengan rumus : Net Profit Margin Ratio = x 100% d) Return On Invesment (ROI) (2.7) Menunjukkan kemampuan dari keseluruhan modal sendiri untuk menghasilkan laba bagi para pemegang saham, dengan rumus : ROI = e) Return On Assets (ROA) x 100% (2.8) Menunjukkan kemampuan dari keseluruhan investasi dalam aktiva untuk menghasilkan laba, dengan rumus : ROA = f) Return On Equity (ROE) x 100% (2.9) Menunjukkan kemampuan dari keseluruhan investasi dalam aktiva untuk menghasilkan laba bersih setelah pajak, dengan rumus : ROE = 2.6 x 100% (2.10) Kebangkrutan 2.6.1 Pengertian Kebangkrutan Kebangkrutan biasanya diartikan sebagai kegagalan perusahaan dalam menjalankan operasi perusahaan untuk menghasilkan laba. Kebangkrutan juga sering disebut likuidasi perusahaan atau penutupan perusahaan atau insolvabilitas. Menurut Drs. A. Abdurrachman dalam Ensiklopedia Ekonomi Keuangan Perdagangan, kebangkrutan adalah "suatu proses yang dilakukan oleh seorang debitur dengan mengisi suatu petisi yang menyatakan bahwa ia tidak mampu untuk memenuhi kewajibankewajibanya atau hutang-hutangnya dan bersedia dinyatakan bangkrut". 29 Kebangkrutan sebagai kegagalan didefinisikan dalam beberapa arti (Muhammad Akhyar Adnan dan Eha Kurniasih, 2000) : yaitu kegagalan ekonomi (Economic failure) dan kegagalan keuangan (financial failure). menurut Undang-Undang No. 4 Tahun 1998, kebangkrutan adalah keadaan dimana suatu institusi dinyatakan oleh keputusan pengadilan bila debitur memiliki dua atau lebih kreditur dan tidak membayar sedikitnya satu utang yang telah jatuh tempo dan dapat ditagih. Kebangkrutan sebagai kegagalan didefinisikan dalam beberapa arti, Martin et.al (1995) 1. Kegagalan ekonomi (economic failure) Kegagalan dalam arti ekonomi biasanya berarti bahwa perusahaan kehilangan uang atau pendapatan Universitas Sumatera Utaraperusahaan tidak menutup biayanya sendiri, ini berarti tingkat labanya lebih kecil dari biaya modal atau nilai sekarang dari arus kas perusahaan lebih kecil dari kewajiban. Kegagalan terjadi bila arus kas sebenarnya dari perusahaan tersebut jatuh di bawah arus kas yang diharapkan. Bahkan kegagalan dapat juga berarti bahwa pendapatan atas biaya historis dari investasinya lebih kecil daripada biaya modal perusahaan. 2. Kegagalan keuangan (financial failure) Kegagalan keuangan bisa diartikan sebagai insolvensi yang membedakan antara dasar arus kas dan dasar saham. Insolvensi atas dasar arus kas ada dua bentuk: Insolvensi teknis (technical insolvency). Perusahaan dapat dianggap gagal jika perusahaan, tidak dapat memenuhi kewajiban pada saat jatuh tempo. Walaupun total aktiva melebihi total utang atau terjadi bila suatu perusahaan gagal memenuhi salah satu atau lebih kondisi dalam ketentuan hutangnya seperti rasio aktiva lancar terhadap utang lancar yang telah ditetapkan atau rasio kekayaan bersih terhadap total aktiva yang disyaratkan. Insolvensi teknis juga terjadi bila arus kas tidak cukup untuk memenuhi pembayaran bunga pembayaran kembali pokok pada tangga tertentu. Insolvensi dalam pengertian kebangkrutan. Dalam pengertian ini kebangkrutan didefinisikan dalam ukuran sebagai kekayaan bersih negatif dalam 30 neraca konvensional atau nilai sekarang dari arus kas yang diharapkan lebih kecil dari kewajiban. 2.6.2 Model Prediksi Kebangkrutan Analisis kesulitan keuangan akan sangat membantu pembuatan keputusan untuk menentukan sikap terhadap perusahaan yang mengalami kesulitan keuangan. makadari itu, dicarolah model - model analisis sebagai penunjuk perusahaan yang mengalami kesulitan dan kebangkrutan. melalui situs http://infoapaaja.blogspot.co.id/2011/09/model-prediksi- kebangkrutan.html, berikut terdapat beberapa teknis menganalisis dengan menggunakan beberapa model prediksi kebangkrutan, yaitu : 1. The Zmijewski Model Zmijewski (1984) menggunakan analisis rasio yang mengukur kinerja, leverage, dan likuiditas suatu perusahaan untuk model prediksinya. Zmijewski menggunakan probit analisis yang diterapkan pada 40 perusahaan yang telah bangkrut dan 800 perusahaan yang masih bertahan saat itu. Model yang berhasil dikembangkan sebagai berikut: X = –4.3 – 4.5X1 + 5.7 X2– 0.004X3 (2.11) Notasi: X1 = ROA (return on asset) X2 = Leverage (debt ratio) X3 = Likuiditas (current ratio) 2. The Altman Model dan Revised Altman Model Altman (1968) menggunakan metode Multiple Discriminant Analysis dengan lima jenis rasio keuangan yaitu working capital to total asset, retained earning to total asset, earning before interest and taxes to total asset, market value of equity to book value of total debts, dan sales to total asset. Sampai saat ini, Z-Score masih lebih banyak digunakan oleh para peneliti, praktisi, serta para 31 akademis di bidang akuntansi dibandingkan model prediksi lainnya. Hasil penelitian yang dikembangkan Altman, yaitu: Z = 1.2Z1 + 1.4Z2 + 3.3Z3 + 0.6Z4 + 0.999Z5 (2.12) Notasi: Z1 = working capital / total asset Z2 = retained earnings / total asset Z3 = earnings before interest and taxes / total asse Z4 = market capitalization / book value of debt Z5 = sales / total asset Model yang dikembangkan oleh Altman ini mengalami suatu revisi. Revisi yang dilakukan oleh Altman merupakan penyesuaian yang dilakukan agar model prediksi kebangkrutan ini tidak hanya untuk perusahaan manufaktur yang go publik melainkan juga dapat diaplikasikan untuk perusahaan-perusahaan di sektor swasta. Model yang lama mengalami perubahan pada salah satu variabel yang digunakan. Z' = 0.717Z1 + 0.874Z2 + 3.107Z3 + 0.420Z4 + 0.988Z5 (2.13) Notasi: Z1 = working capital / total asset Z2 = retained earnings / total assets Z3 = earnings before interest and taxes / total asset Z4 = book value of equity / book value of debt Z5 = sales / total asset. 3. The Springate Model Model ini dikembangkan oleh Springate (1978) dengan menggunakan analisis multidiskriminan, dengan menggunakan 40 perusahaan sebagai sampelnya. Model ini dapat digunakan untuk memprediksi kebangkrutan dengan 32 tingkat keakuratan 92,5%. Model yang berhasil dikembangkan oleh Springate adalah: S = 1.03A + 3.07B + 0.66C + 0.4D (2.14) Notasi: A = working capital / total asset B = net profit before interest and taxes / total asset C = net profit before taxes / current liabilities D = sales / total asset Model prediksi kebangkrutan ini dapat digunakan sebagai sistem peringatan dini bagi perusahaan, agar perusahan terhindar dari delisting yang berujung pada kebangkrutan. 2.6.3 Analisis Altman Z-Score Memberikan panduan bagi pihak -pihak tentang keuangan perusahaan apakah akan mengalami keulitan keuangan atau tidak dimasa mendatang menjadi fungsi prediksi kebangkrutan. Kebangkrutan merupakan persoalan yang sangat serius dan memakan biaya, maka untuk mengantisipasi munculnya kesulitan keuangan yang dapat menyebabkan kebangkrutan perlu disusun suatu sistem yang dapat memberikan peringatan dini (early warning system) dimana manajemen akan sangan terbantu. Untuk menghindari kebangkrutan sedini mungkin manajemen bisa melakukan perbaikan - perbaikan yang diperlukan. Salah seorang professor di New York University, yang bernama Edward Altman, melakukan suatu penelitian terhadap kinerja keuangan perusahaan yang mengalami kebankrutan dengan kinerja keuangan perusahaan yang sehat. Altman menggunakan Multiple Discriminant Analysis (MDA) yang merupakan salah satu teknik statistik yang menghasilkan suatu indeks dimana natinya memungkinkan pengklasifikasian dari suatu pengamatan menjadi satu dari beberapa pengelompokan yang bersifat a priori. Hasil penelitiannya dirumuskan dalam suatu rumus matematis yang disebut dengan rumus Altman Z-score. 33 Laporan keuangan menjadi komponen yang digunakan dalam rumus ini sebagai alat prediksi terhadap kemungkinan bangkrut tidaknya perusahaan. pada awalnya Altman memiliki sample 66 perusahaan manufaktur yang terdiri dari 33 perusahaan yang bangkrut dan 33 perusahaan yang tidak mengalami kebangkrutan. Selanjutnya dipilih 22 variable (rasio) yang potensial untuk di evaluasi yang dikelompokan ke dalam 5 kelompok, yaitu liquidity, profitability, leveraage, solvency. dan activity. dari 22 variable tersebut kemudian dipilih yang merupakan kombinasi terbaik untuk memprediksi kebangkrutan. berdasarkan model Multiple Discriminant Analysis, koefisien dari kelima rasio keuangan tersebut kemudian ditentukan penjumblahan dan perkalian antara masing - masing koefisien dengan rasio keuangan menghasilkan nilai multivariate. oleh Altman nilai multivariate ini dinamakan Z-score. Dalam website melalui situs https://en.wikipedia.org/wiki/Altman_Z- score. terdapat tiga macam fungsi diskriminan Altman Z-score, antara lain : 1. Original Z-score (for public manufacture) Fungsi diskriminan Z-score original dikembangkan pada tahun 1966. Fungsi diskriminan ini dikembangkan untuk perusahaan manufaktur publik. Z = 1.2X1 + 1.4X2 + 3.3X3 + 0.6X4 + 1 X5 Dimana : (2.15) X1 = Working Capital / Total Assets X2 = Retained Earnings / Total Assets X3 = Earnings Before Interest and Taxes / Total Assets X4 = Market Value of Equity / Total Liabilities X5 = Sales / Total Assets Nilai cut-off untuk hasil perhitungan nilai Original Z-score, sebagai berikut Z ≤ 1,81 Bangkrut ( perusahaan mengahadapi ancaman kebangkrutan yang serius) 1,81 < Z < 2,67 Grey area (apabila perusahaan tidak melakukan perbaikan yang berarti da;am manajemen maupun struktur keuangan, perusahaan 34 mungkin terancam kebangkrutan dalam jangka waktu satu atau dua tahaun mendatang). Z ≥ 2,67 Tidak bangkrut (perusahaan dalam keadaa aman tidak mengalami masalah dalam keuangan) Z-score dapat memprediksi kemungkinan kebangkrutan perusahaan perusahaan dengan tingkat akurasi 72% dua tahun sebelum kebangkrutan dan 95% pada satu tahun sebelum kenbangkrutan terjadi. 2. Model A Z-score (for private manufacture) Pada tahun 1983, Altman mengembangkan dua model A Z-score dan Model B Z-score. Model A Z-score dikembangkan untuk perusahaan manufaktur tertutup. Variable X4 pada fungsi ini menggunakan nilai buku stockholder's equity karena tidak memiliki market value of equity. Z = 0.717X1 + 0.847X2 + 3.107X3 + 0.420X4 + 0.998X5 Dimana : (2.16) X1 = (Current Assets − Current Liabilities) / Total Assets X2 = Retained Earnings / Total Assets X3 = Earnings Before Interest and Taxes / Total Assets X4 = Book Value of Equity / Total Liabilities X5 = Sales/ Total Assets Nilai cut-off untuk hasil perhitungan nilai Original Z-score, sebagai berikut Z ≤ 1,23 Bangkrut ( perusahaan mengahadapi ancaman kebangkrutan yang serius) 1,23 < Z < 2,90 Grey area (apabila perusahaan tidak melakukan perbaikan yang berarti da;am manajemen maupun struktur keuangan, perusahaan mungkin terancam kebangkrutan dalam jangka waktu satu atau dua tahaun mendatang). Z ≥ 2,90 35 Tidak bangkrut (perusahaan dalam keadaa aman tidak mengalami masalah dalam keuangan) 3. Model B Z-score (for private general firm/non manufacturing firm) Altman mengembangkan model ini untuk memprediksi kebangkrutan perusahaan - perusahaan non manufackturing seperti usaha - usaha kecil, retail, sales, wholesaler, dan sektor jasa. Model ini tidak menghitung nilai X5 (sales to total assets0 karena sellu berubah - ubah secara signifikan dalam industri. Rumus : Z-Score bankruptcy model: Z = 3.25 + 6.56X1 + 3.26X2 + 6.72X3 + 1.05X4[4] (2.17) Z = 6.56X1 + 3.26X2 + 6.72X3 + 1.05X4 (2.18) Z-Score bankruptcy model (Emerging Markets): Dimana : X1 = (Current Assets − Current Liabilities) / Total Assets X2 = Retained Earnings / Total Assets X3 = Earnings Before Interest and Taxes / Total Assets X4 = Book Value of Equity / Total Liabilities Nilai cut-off untuk hasil perhitungan nilai Original Z-score, sebagai berikut Z ≤ 1,10 Bangkrut ( perusahaan mengahadapi ancaman kebangkrutan yang serius) 1,10 < Z < 2,60 Grey area (apabila perusahaan tidak melakukan perbaikan yang berarti da;am manajemen maupun struktur keuangan, perusahaan mungkin terancam kebangkrutan dalam jangka waktu satu atau dua tahaun mendatang). Z ≥ 2,60 Tidak bangkrut (perusahaan dalam keadaa aman tidak mengalami masalah dalam keuangan) 36 2.6.4 Faktor - faktor yang Mendorong Terjadinya Kebangkrutan Faktor Internal : 1. Manajemen yang tidak efisien Manajemen yang tidak efisien akan mengakibatkan kerugian terus menerus yang pada akhirnya menyebabkan perusahaan tidak dapat membayarkewajibannya. pemborosan manajemen. dalam Ketidakefisienan biaya, kurangnya ini diakibatkan keterampilan dan oleh keahlian 2. Ketidakseimbangan dalam modal yang dimiliki dengan jumlah piutanghutang yang dimiliki Hutang yang terlalu besar akan mengakibatkan biaya bunga yang besar sehingga memperkecil laba bahkan bisa menyebabkan kerugian. Piutang yang terlalu besar juga akan merugikan karena aktiva yang menganggur terlalu banyak sehingga tidak menghasilkan pendapatan. 3. Moral hazard oleh manajemen Kecurangan yang dilakukan oleh manajemen perusahaan bisa mengakibatkan kebangkrutan. Kecurangan ini akan mengakibatkan kerugian bagi perusahaan yang pada akhirnya membangkrutkan perusahaan. Kecurangan dapat berupa manajemen yang korup atau memberikan informasi yang salah pada pemegang saham atau investor. Faktor External 1. Perubahan dalam keinginan pelanggan yang tidak diantisipasi oleh perusahaan yang mengakibatkan pelanggan lari atau berpindah sehingga terjadi penurunan dalam pendapatan. 2. Kesulitan bahan baku karena supplier tidak dapat memasok lagi kebutuhan bahan baku yang digunakan untuk produksi. 3. Faktor debitor juga harus diantisipasi untuk menjaga agar debitor tidak melakukan kecurangan. Terlalu banyak piutang yang diberikan kepada debitor dengan jangka waktu pengembalian yang lama akan yang besar bagi mengakibatkan banyak aktiva menganggur yang tidak memberikan penghasilan perusahaan. sehingga mengakibatkan kerugian 37 4. Persaingan bisnis yang semakin ketat menuntut perusahaan agar selalu memperbaiki diri sehingga bisa bersaing dengan perusahaan lain dalam memenuhi kebutuhan pelanggan. Semakin ketatnya persaingan menuntut perusahaan agar selalu memperbaiki produk yang dihasilkan, memberikan nilai tambah yang lebih baik lagi kepada pelanggan. 5. Kondisi perekonomian secara global juga harus selalu diantisipasi oleh perusahaan. Kasus perkembangan pesat ekonomi Cina yang mengakibatkan tersedotnya kebutuhan bahan baku ke Cina dan kemampuan Cina memproduksi barang dengan harga yang murah adalah contoh kasus perekonomian global yang harus diantisipasi oleh perusahaan. 38