pengaruh faktor-faktor fundamental keuangan dan risiko sistematik

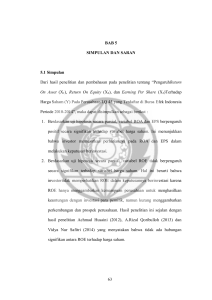

advertisement

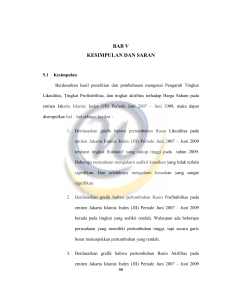

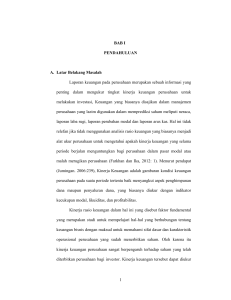

Efektif Juni Jurnal Bisnis dan Ekonomi Vol. 2, No. 1, Juni 2011, 17 - 30 Handoko AH. & Endra J. 17 PENGARUH FAKTOR-FAKTOR FUNDAMENTAL KEUANGAN DAN RISIKO SISTEMATIK TERHADAP HARGA SAHAM PERUSAHAAN YANG TERGABUNG DALAM JAKARTA ISLAMIC INDEX (JII) Handoko A.Hasthoro Fakultas Ekonomi Universitas Janabadra Endra Jepriyanto Alumnus Fakultas Ekonomi Universitas Janabadra ABSTRAKSI Penelitian ini bertujuan untuk memperoleh bukti secara empiris pengaruh faktorfaktor fundamental keuangan yang terdiri dari return on assets (ROA), return on equity (ROE), debt to total assets ratio (DTA), debt to equity ratio (DTE), dan risiko sistematik terhadap harga saham perusahaan yang tergabung dalam Jakarta Islamic Index (JII). Obyek penelitian ini adalah 46 perusahaan yang diambil secara purposive sampling dari tahun 2005 sampai dengan 2008. Hasil perhitungan, pengujian, dan pembahasan membuktikan bahwa faktor-faktor fundamental keuangan memiliki pengaruh signifikan terhadap harga saham yang tergabung dalam Jakarta Islamic Index. Beta saham sebagai risiko sistematik tidak berpengaruh secara signifikan terhadap harga saham perusahaan yang tergabung dalam Jakarta Islamic Index. Kata kunci : Faktor Fundamental Keuangan, Risiko Sistematik, Harga saham PENDAHULUAN 1. Latar Belakang Keputusan investasi yang diambil investor diharapkan dapat memberikan hasil maksimal dengan risiko tertentu atau hasil tertentu dengan risiko yang minimal (Abidin, 2009). Harga saham di pasar modal ditentukan oleh kekuatan mekanisme pasar berdasarkan kinerja perusahaan. Dalam menganalisa suatu saham, investor perlu landasan, sehingga digunakan konsep analisis fundamental keuangan dan risiko sistematik yang menunjukkan sensitivitas pergerakan saham. Menurut Indra (2006) dan Abidin (2009) analisis fundamental dan risiko sistematik dapat membantu para investor dan calon investor mengetahui mahal atau terlalu murah harga saham. Statemen keuangan memberikan ikhtisar mengenai keadaan finansial suatu perusahaan, dimana neraca dan statemen laba rugi mencerminkan hasil-hasil yang dicapai selama suatu periode tertentu yang biasanya meliputi periode satu tahun (Riyanto, 2001:327). Publikasi statemen keuangan perusahaan merupakan salah satu hal penting dan ditunggu para investor di pasar modal, karena dari publikasi tersebut investor dapat mengetahui perkembangan perusahaan. Penelitian Nguyen dalam Abidin (2009) menunjukkan bahwa analisis fundamental dapat membantu pengembalian saham dimasa yang akan datang dan menjelaskan momentum hargaharga saham. Beberapa penelitian terhadap analisa fundamental keuangan 18 Efektif Jurnal Bisnis dan Ekonomi diantaranya Natarsyah (2000), Setiawan (2003), Anastasia et al. (2003), Indra (2006), Kartikasari (2007). Aruzzi dan Bandi (2003) mengatakan bahwa parameter penting dalam menilai risiko suatu saham syariah antara lain adalah tingkat suku bunga, rasio profitabilitas, dan beta akuntansi. Penelitian Setiawan (2003) dengan menggunakan proksi assets growth, leverage, likuiditas, total assets turn over dan return on investment sebagai variabel fundamental menunjukkan adanya pengaruh yang signifikan terhadap beta saham. Penelitian Abidin (2009) menunjukkan bahwa ada beberapa rasio keuangan seperti return on investmen (ROI), earning per share (EPS), operating profit margin (OPM), book value (BV) dan beta saham sebagai risiko sistematik yang berpengaruh signifikan terhadap harga saham perusahaan consumer goods yang terdaftar di Bursa Efek Indonesia (BEI). Penelitian ini memfokuskan pada perusahaan yang masuk dalam perhitungan Jakarta Islamic Index (JII) dimana indeks ini merupakan saham-saham syariah. Saham-saham di JII di satu sisi merupakan saham yang diperdagangkan sebagaimana saham biasa, tetapi di lain pihak saham tersebut merupakan “ethical investment” karena telah memenuhi beberapa kriteria ekonomi islam (Hanafi, 2007). Ethical investment merupakan bentuk investasi yang mengaitkan dengan ajaran ataupun nilai-nilai tertentu. Kriteria syariah yang ditetapkan oleh Dewan Syariah Nasional terhadap saham-saham di JII merupakan saham yang berlabel halal. Hubungan yang terjadi antara tingkat kembalian (return) dan risiko terhadap saham yang berlabel halal yaitu adanya harapan hasil investasi yang baik dan tidak melanggar asas-asas dalam ekonomi islam. Saham syariah menunjukkan Juni perkembangan yang cenderung naik dan memiliki prospek yang baik sampai tahun 2007 (Nafik, 2009:264). Penelitian ini merupakan replikasi dari penelitian yang dilakukan Setiawan (2003), Anastasia et al (2003), dan Abidin (2009). Perbedaan dari penelitian sebelumnya adalah pada periode dan sampel penelitian yang digunakan yaitu dari tahun 2005 sampai dengan 2008 yang terbatas pada perusahaan yang masuk dalam Jakarta Islamic Index dan yang terdaftar pada Bursa Efek Indonesia. Penelitian ini juga menggunakan variable debt to total assets ratio (DTA) dan debt to equity ratio (DTE) untuk mengukur kemampuan perusahaan dalam membayar utangnya dengan assets dan equity yang dimilikinya. Selain itu, variabel kinerja perusahaan menggunakan rasio return on equity (ROE) digunakan dalam penelitian ini. 2. Perumusan Permasalahan Berdasarkan latar belakang di atas, maka pertanyaan penelitian adalah: apakah faktor-faktor fundamental keuangan dan risiko sistematik berpengaruh terhadap harga saham perusahaan yang tergabung dalam Jakarta Islamic Index (JII) ? KAJIAN PUSTAKA DAN HIPOTESIS 1. Investasi Syariah di Pasar Modal Indonesia Dalam perekonomian yang semakin modern, peran bursa efek semakin penting khususnya di dunia investasi. Perkembangan bursa efek konvensional yang sangat pesat menjadi daya tarik tersendiri bagi investor terutama yang biasa berspekulasi dalam investasi (Nafik, 2009). Industri pasar modal Indonesia mulai melirik pengembangan penerapan prinsip-prinsip syariah islam sebagai Juni Handoko AH. & Endra J. alternatif instrumen investasi dalam kegiatan pasar modal di Indonesia. Sejak secara resmi Badan Pengawas Pasar Modal (BAPEPAM) meluncurkan prinsip pasar modal syariah pada tanggal 14 dan 15 Maret 2003 dengan ditandatanganinya nota kesepahaman antara BAPEPAM dengan Dewan Syariah Nasional Majelis Ulama Indonesia (DSN-MUI), maka dalam perjalanannya perkembangan dan pertumbuhan transaksi efek syariah di pasar modal Indonesia terus meningkat. Kendala yang dihadapi adalah selain masih belum meratanya pemahaman dan pengetahuan masyarakat Indonesia tentang investasi di pasar modal yang berbasis syariah. Kendala lainnya belum ditunjangnya dengan peraturan yang memadai tentang investasi syariah di pasar modal Indonesia serta adanya anggapan bahwa untuk melakukan investasi di pasar modal syariah dibutuhkan biaya yang relatif lebih mahal apabila dibandingkan dengan investasi pada sektor keuangan lainnya. Perbedaan secara umum antara pasar modal konvensional dengan pasar modal syariah dapat dilihat pada instrumen dan mekanisme transaksinya, sedangkan perbedaan nilai indeks saham syariah dengan nilai indeks saham konvensional terletak pada kriteria saham emiten yang harus memenuhi prinsip-prinsip dasar syariah. Secara umum konsep pasar modal syariah dengan pasar modal konvensional tidak jauh berbeda meskipun dalam konsep pasar modal syariah disebutkan bahwa saham yang diperdagangkan harus berasal dari perusahaan yang bergerak dalam sektor yang memenuhi kriteria syariah dan terbebas dari unsur ribawi, serta transaksi saham dilakukan dengan menghindarkan berbagai praktik spekulasi. 1 19 2. Jakarta Islamic Index Indeks syariah atau biasa dikenal dengan Jakarta Islamic Index (JII) merupakan kumpulan indeks saham beberapa perusahaan yang kegiatan usahanya tidak bertentangan dengan syariah. Indeks ini diperkenalkan oleh Bursa Efek Jakarta (BEJ) bekerja sama dengan PT Danareksa Investment Management (DIM) pada tanggal 3 Juli 2000. JII ini diharapkan menjadi tolok ukur kinerja saham-saham yang berbasis syariah serta untuk lebih mengembangkan pasar modal syariah di Indonesia. Saham dalam JII terdiri atas 30 saham yang keanggotaannya akan terus ditinjau secara berkala berdasarkan kinerja transaksi di perdagangan bursa, rasio-rasio keuangannya, dan ketaatannya pada prinsip-prinsip syariah (Nafik, 2009:260). Seiring perkembangan pasar, tugas pemilihan saham-saham dalam JII dilakukan oleh BAPEPAM-LK bekerja sama dengan Dewan Syariah Nasional (DSN). Kriteria yang digunakan untuk menentukan saham-saham yang masuk dalam perhitungan JII adalah: a. Memilih kumpulan saham dengan jenis usaha utama yang tidak bertentangan dengan prinsip1 prinsip syariah dan sudah tercatat lebih dari 3 bulan (kecuali bila termasuk di dalam saham-saham 10 berkapitalisasi besar). b. Saham yang berdasarkan laporan keuangan tahunan atau tengah tahun memiliki rasio kewajiban terhadap aktiva maksimal sebesar 30%. c. Memilih 60 saham dari susunan diatas berdasarkan urutan rata-rata kapitalisasi pasar terbesar selama satu tahun terakhir. d. Kemudian dipilih dari 30 saham dengan urutan tingkat likuiditas rata- Prinsip-prinsip syariah adalah (1) Emiten tidak menjalankan usaha perjudian/permainan yang tergolong judi atau perdagangan yang dilarang, (2) bukan merupakan lembaga keuangan konvensional, (3) emiten tidak memproduksi, mendistribusikan, memperdagangkan makanan dan minuman haram, (4) emiten bukan usaha yang memproduksi, mendistribusikan, dan menyediakan barang/jasa yang merusak moral dan bersifat mudarat. 20 Efektif Jurnal Bisnis dan Ekonomi rata nilai perdagangan reguler selama satu tahun terakhir. Kinerja saham-saham syariah yang terdaftar di Jakarta Islamic Index (JII) mengalami perkembangan yang cukup baik, hal ini terlihat dari kenaikan indeks JII sebesar 307,62 di tahun 2006 menjadi 476,02 di tahun 2007 (Nafik, 2009:264). Kondisi ini menunjukkan bahwa kinerja Jakarta Islamic Index terus meningkat dan lebih stabil. 3. Harga Saham Menurut Jogiyanto (2009) harga saham dapat ditentukan berdasarkan nilai buku (book value), nilai pasar (market value), dan nilai intrinsik (intrinsic value). Nilai buku merupakan nilai saham menurut pembukuan perusahaan emiten. Nilai pasar merupakan nilai saham di pasar saham dan nilai intrinsik merupakan nilai yang sebenarnya dari saham. Nilai pasar merupakan harga saham yang terjadi di pasar bursa pada saat tertentu yang ditentukan oleh pelaku pasar (Jogiyanto, 2009). Harga pasar ini merupakan harga jual dari investor yang satu dengan investor yang lain. Oleh sebab itu harga pasar inilah yang menyatakan naik turunnya suatu saham di pasar bursa. Riset Chen, Roll, dan Ross (1996) dalam Hijriah (2007) menyatakan bahwa terdapat empat faktor yang mendasari perubahan harga saham, seperti kegiatan industri, tingkat inflasi, perbedaan antara tingkat bunga jangka pendek dan jangka panjang, dan perbedaan antara tingkat keuntungan obligasi yang beresiko tinggi dan rendah. Akan tetapi yang menjadi penyebab utama terjadi fluktuasi harga saham yaitu kondisi perekonomian dan kinerja perusahaan. Juni Penilaian harga saham bertujuan untuk menilai saham-saham manakah yang paling menguntungkan bagi investor. Saham-saham yang harga pasarnya lebih rendah dari nilai intrinsik (under price), layak untuk dibeli, sebaliknya sahamsaham yang harga pasarnya lebih tinggi dari nilai intrinsik (over price), tidak layak dibeli. Menurut Jogiyanto (2009) penilaian harga saham menjelaskan dua pendekatan untuk nilai intrinsik saham, yaitu: a. Pendekatan nilai sekarang (present value approach) Pendekatan nilai sekarang juga disebut dengan metode kapitalisasi laba (capitalization of income method) karena melibatkan proses kapitalisasi nilai-nilai masa depan yang didiskontokan menjadi nilai sekarang. b. Pendekatan PER (P/E ratio approach) Pendekatan ini menunjukan rasio dari harga saham terhadap earning. Rasio ini menunjukkan berapa besar investor menilai harga dari saham terhadap kelipatan dari earnings. Reaksi pasar terhadap laporan keuangan yang informasinya dipublikasikan, memengaruhi harga saham dan volume transaksi saham perusahaan yang bersangkutan. Jika publikasi tersebut mengandung informasi positif, maka investor diharapkan akan bereaksi positif pada saat informasi tersebut diterima pasar. Sebaliknya apabila publikasi mengandung informasi negatif, maka investor juga akan bereaksi secara negatif. Dengan demikian reaksi pasar akan tercermin dengan adanya perubahan harga dan volume transaksi saham perusahaan yang bersangkutan dan diukur dengan menggunakan harga saham pada saat penutupan (closing price). Juni Handoko AH. & Endra J. 4. Analisis Fundamental Analisis fundamental adalah metode analisis yang didasarkan pada fundamental ekonomi suatu perusahaan. Teknis ini menitik beratkan pada rasio finansial dan kejadian yang secara langsung maupun tidak langsung memengaruhi perusahaan. Menurut Jogiyanto (2009: 130) analisis fundamental merupakan analisis untuk menghitung nilai intrinsik saham dengan menggunakan data keuangan perusahaan. Nilai intrinsik saham merupakan nilai yang sebenarnya dari suatu saham. Analisis fundamental menggunakan data yang berasal dari keuangan perusahaan seperti laba, dividen yang dibayar, penjualan, dan lain sebagainya. Sementara menurut Stoner dikutip dalam Anastasia et al. (2003) mengatakan bahwa analisis fundamental berkaitan dengan penilaian kinerja perusahaan, tentang efektifitas dan efisiensi perusahaan dalam mencapai sasarannya. Untuk menganalisis kinerja perusahaan dapat digunakan rasio keuangan yang terbagi dalam empat kelompok, yaitu rasio likuiditas, aktivitas, utang, dan profitabilitas (Gitman dikutip dalam Anastasia et al. 2003). Umumnya faktor-faktor fundamental yang diteliti adalah nilai intrinsik, nilai pasar, return on assets (ROA), return on investment (ROI), return on equity (ROE), book value (BV), book value per share (BVS), price to book value (PBV), debt equity ratio (DER), deviden earning, price earning ratio (PER), deviden payout ratio (DPR), deviden yield, dan likuiditas saham. Penelitian terhadap faktor-faktor fundamental, khususnya terhadap rasiorasio keuangan telah banyak dilakukan. Setiawan (2003) melakukan penelitian 21 dengan menggunakan proksi assets growth, leverage, likuiditas, total asset turn over dan return on investment sebagai variabel fundamental menunjukkan pengaruh yang signifikan terhadap beta saham. Penelitian serupa juga dilakukan oleh Anastasia et al. (2003) yang menggunakan proksi ROA, ROE, BV, β, DER, r sebagai variabel fundamental dan risiko sistematik berpengaruh signifikan terhadap harga saham properti di BEJ. Hasil penelitian Indra (2006) menyatakan bahwa faktor-faktor fundamental seperti DER, ROE, EPS, PER, dan OPM mempunyai pengaruh terhadap risiko sistematik yang signifikan. Selain itu penelitian Kartikasari (2007) tentang variabel fundamental (DOL, DFL, Size, Pr) menunjukkan hasil yang signifikan terhadap risiko sistematik baik pada saat perekonomian dalam kondisi normal maupun krisis. Anwar (2009) mengatakan bahwa faktor fundamental dan risiko sistematik secara bersama-sama berpengaruh signifikan terhadap harga saham pada perusahaan sektor pembiayaan di Bursa Efek Indonesia. Abidin (2009) menyatakan bahwa ada beberapa rasio keuangan seperti return on investment (ROI), earning per share (EPS), operating profit margin (OPM), book value (BV) dan beta saham sebagai risiko sistematik yang berpengaruh signifikan terhadap harga saham perusahaan consumer goods yang terdaftar di BEI. Berdasarkan uraian diatas, maka variabel yang digunakan sebagai indikator faktor fundamental perusahaan dalam penelitian ini adalah (1) return on assets, (2) return on equity, (3) debt to equity ratio, (4) debt to total assets ratio, sehingga hipotesis yang diajukan dalam penelitian ini adalah: 22 Efektif Jurnal Bisnis dan Ekonomi H1:Faktor fundamental keuangan (ROA, ROE, DTA, DTE) berpengaruh positif terhadap harga saham perusahaan yang tergabung dalam Jakarta Islamic Index. 5. Risiko Sistematik dan Harga Saham Menurut Brigham dikutip dalam Abidin (2009) risiko diartikan sebagai peluang akan terjadinya suatu peristiwa yang tidak diinginkan. Risiko pada dasarnya ada dua macam, yaitu risiko sistematik (systematic risk) dan risiko tidak sistematik (unsystematic risk). Risiko sistematik merupakan risiko yang melekat dan tidak dapat dihilangkan dengan melakukan diversifikasi misal inflasi, suku bunga, kurs mata uang, dan sebagainya. Risiko yang dapat dihilangkan dengan melakukan diversifikasi disebut risiko tidak sistematik, penyebabnya ada di dalam perusahaan atau kelompok industri itu sendiri. Contoh adalah pemogokan buruh, tuntutan oleh pihak lain dan sebagainya. Risiko sistematik disebut juga dengan beta, karena beta merupakan suatu pengukur volatilitas tingkat kembalian suatu sekuritas. Volatilitas adalah sebagai fluktuasi dari return suatu sekuritas dalam suatu periode tertentu. Untuk mengukur risiko sistematik digunakan koefisien beta. Beta suatu sekuritas menunjukan kepekaan tingkat keuntungan suatu sekuritas terhadap perubahan-perubahan pasar. Beta suatu sekuritas dapat dihitung dengan teknik estimasi yang menggunakan data historis. Beta yang dihitung dengan menggunakan data historis ini selanjutnya dapat digunakan untuk mengestimasi beta di masa yang akan datang (Jogiyanto, 2009). Data historis tersebut dapat berupa data pasar (return sekuritas dan return pasar). Mengetahui beta masing- Juni masing sekuritas juga berguna untuk pertimbangan memasukkan sekuritas tersebut ke dalam portofolio yang akan dibentuk (Jogiyanto, 2009). Dalam penilaian saham, terdapat beberapa model teoritis yang dapat digunakan terkait dengan analisis fundamental. Namun secara sederhana variabilitas harga saham tergantung pada earning dan deviden suatu perusahaan seperti yang dinyatakan Fuller and Farrell dikutip dalam Hijriah (2007), “key determinant of security price is expectations concerning the firm’s earning and dividends and their associated risk”. Model yang dikembangkan adalah pendekatan Gordon yaitu Devidend Discount Model (DDM) yang constant growth. Faktor-faktor tersebut sebagai variabel bebas yang didasarkan pada pemikiran bahwa faktor tersebut menggambarkan risiko dan tingkat kembalian yang akan diterima para pemodal atas investasinya pada saham. Anggriyani (2003) meneliti price to book value (PBV) dan Beta terhadap return sekuritas portofolio, menunjukkan bahwa beta tidak memiliki pengaruh yang signifikan terhadap return sekuritas portofolio. Aruzzi dan Bandi (2003) mengatakan bahwa parameter penting dalam menilai risiko suatu saham syariah adalah seperti tingkat suku bunga, rasio profitabilitas, dan beta akuntansi. Penelitian terhadap 30 perusahaan menunjukkan bahwa beta saham yang digunakan dengan model pasar menghasilkan beta rata-rata sebesar 1,66 pada periode Januari 2001 sampai dengan Desember 2002. Penelitian serupa dilakukan oleh Hamzah (2005) yang mengukur risiko sistematik dari suatu saham JII dari tahun 2001 sampai dengan 2004 menghasilkan beta rata-rata sebesar 0,56165. Hal ini menunjukkan bahwa secara umum Juni 23 Handoko AH. & Endra J. perusahaan yang tergabung dalam JII memiliki risiko sistematik yang lebih kecil dibanding risiko pasar. Waskito dan Rahmatika (2010) mela-kukan penelitian terhadap risiko sistematik dan risiko tidak sistematik terhadap expected return saham yang tergabung dalam LQ-45. Hasil dari penelitian yang dilakukan, variabel risiko sistematik dan risiko tidak sistematik tidak berpengaruh terhadap expected return. Abidin (2009) dalam penelitian menggunakan 30 sampel perusahaan di BEI dengan menggunakan variabel beta saham sebagai risiko sistematik tidak berpengaruh secara signifikan terhadap harga saham jika diuji secara parsial, tetapi secara simultan variabel beta berpengaruh secara signifikan. Berdasarkan uraian tersebut, maka dapat dirumuskan hipotesis 2: H2 :Risiko sistematik (Beta) berpengaruh positif terhadap harga saham perusahaan yang tergabung dalam Jakarta Islamic Index. METODA PENELITIAN 1. Data dan Sampel Penelitian ini merupakan penelitian penjelasan (explanatory research) karena untuk menguji hipotesis mengenai pengaruh variabel independen dengan variabel dependen. Penelitian ini menggunakan perusahaan yang terdaftar di Bursa Efek Indonesia (BEI) dan termasuk ke dalam kelompok perusahaan berbasis syariah islam yang tergabung dalam Jakarta Islamic Index (JII). Pengambilan sampel menggunakan metode purposive sampling. Perusahaan yang dijadikan sampel merupakan perusahaan yang memenuhi kriteria berikut: a. Saham-saham tersebut terdaftar di Jakarta Islamic Index (JII) dan telah ditetapkan oleh Dewan Pengawas Syariah. b. Perusahaan masuk 30 besar dalam Jakarta Islamic Index selama periode Januari 2005 sampai dengan Desember 2008. c. Menerbitkan statemen keuangan tahunan selama periode 2005 sampai dengan 2008. d. Memiliki data harga pasar saham selama periode pengamatan pada tahun 2005 sampai dengan tahun 2008. 2. Variabel Penelitian Penelitian ini menggunakan dua variabel yaitu: a. Variabel dependen Variabel dependen dalam penelitian ini adalah harga saham perusahaan. Harga saham dipandang layak untuk mewakili pencerminan kinerja perusahaan dalam satu periode statemen keuangan. Harga saham yang dipakai dalam penelitian ini yaitu rata-rata harga saham penutupan perbulan selama satu tahun. Secara sistematis dapat digambarkan dalam rumus berikut ini: Rata-rata harga saham (Price) = ClosingPrice t1 + t2 + .... + t12 12bulan b. Variabel independen Variabel independen penelitian ini adalah : 1) Faktor fundamental keuangan Indikator faktor fundamental terdiri dari 4 (empat) rasio keuangan yaitu: a) Return On Assets (ROA) Rasio ini dapat digunakan untuk menilai apakah perusahaan ini efisien dalam memanfaatkan aktivanya dalam kegiatan operasional perusahaan. ROA dapat diukur dengan rumus: Laba Bersih Setelah Pajak ROA = –––––––––––––––––––––––– Total Aktiva 24 Efektif Jurnal Bisnis dan Ekonomi Rm : Return indeks pasar αi : Bagian return saham i yang tidak dipengaruhi kinerja pasar βi : Ukuran kepekaan return saham i terhadap perubahan return saham ℮i : Kesalahan residual b) Return On Equity (ROE) Rasio ini dapat digunakan untuk mengukur tingkat kemampuan perusahaan untuk memperoleh laba yang tersedia bagi pemegang saham perusahaan. ROE dapat dirumuskan: Laba Bersih Setelah Pajak ROE = –––––––––––––––––––––––– Total Modal c) Debt to Total Assets Ratio (DTA) Rasio ini dapat digunakan untuk mengukur seberapa besar aktiva perusahaan dibiayai dengan hutang. DTA dihitung dengan rumus : Total Utang DTA = –––––––––––––––– Total Aktiva d) Debt to Equity Ratio (DTE) Rasio ini dapat digunakan untuk mengukur tingkat penggunaan utang (leverage) terhadap total ekuitas yang dimiliki oleh perusahaan. Rasio ini diukur dengan cara: Total Utang DTE = –––––––––––––––– Total Modal 2) Risiko sistematik Pengukuran risiko sistematik diproksi dengan beta. Untuk mengukur beta saham digunakan single index model (Jogiyanto, 2009). Beta saham dihitung dengan: Ri = αi + βiRm + ℮i Keterangan : Ri : Return saham i Juni 3. Model dan Teknik Analisis Data Model analisis data yang digunakan dalam penelitian ini adalah analisis regresi linear berganda, dengan persamaan sebagai berikut : γ = α + β1 χ1.1 + β2 χ 1.2 + β3 χ 1.3+ β4 χ 1.4 + β5 χ 2+ e Keterangan : γ : Harga Saham a : Konstanta χ1.1 : return on assets (ROA) χ1.2 : return on equity (ROE) χ1.3 : debt to total assets ratio (DTA) χ1.4 : debt to equity ratio (DTE) χ2 : Beta e : Variabel pengganggu β 1-5 : Koefisien Regresi HASIL DAN PEMBAHASAN 1. Uji Statistik Deskriptif Sampel perusahaan dalam penelitian ini adalah perusahaan yang masuk perhitungan Jakarta Islamic Index (lihat Tabel 1). Total perusahaan yang masuk dalam Jakarta Islamic Index (JII) dari tahun 2005 sampai dengan tahun 2008 berjumlah 68 perusahaan. Perusahaan yang listing di Bursa Efek Indonesia (BEI) di atas tahun 2005 dan relatif baru dikeluarkan dari sampel sebanyak 22 perusahaan. Berdasarkan uraian tersebut maka sebanyak 46 perusahaan menjadi sampel akhir untuk diteliti. Juni 25 Handoko AH. & Endra J. Tabel 1 Prosedur Pemilihan Sampel Perusahaan Perusahaan yang masuk dalam perhitungan Jakarta Islamic Index periode: • Januari s.d. Juni 2005 dan Juli s.d. Desember 2005 • Januari s.d. Juni 2006 dan Juli s.d. Desember 2006 • Januari s.d. Juni 2007 dan Juli s.d. Desember 2007 • Januari s.d. Juni 2008 dan Juli s.d. Desember 2008 32 Perusahaan 33 Perusahaan 34 Perusahaan 41 Perusahaan Total Perusahaan yang masuk perhitungan JII tahun 2005-2008 68 Perusahaan* Dikurangi : Perusahaan yang masuk dalam perhitungan JII dan Listing di BEI 22 Perusahaan diatas tahun 2005 dan relatif baru tidak dimasukkan dalam sampel Jumlah Sampel Akhir 46 Perusahaan Sumber Hasil Penelitian, 2010 (data diolah) *) Merupakan jumlah kumulatif perusahaan yang masuk dalam perhitungan JII, baik emiten tetap dan baru juga dihitung untuk tahun 2005-2008. Berdasarkan deskriptif statistik (Tabel 2) dapat disimpulkan bahwa ratarata harga saham (price) perusahaan yang masuk dalam Jakarta Islamic Index (JII) yang dijadikan sampel selama periode pengamatan tahun 2005 sampai dengan tahun 2008 yaitu Rp3.823,97. Nilai standar deviasi sebesar 6.547,806 artinya bahwa penyebaran variabel harga saham adalah 6.547,806 selama 4 tahun dari 46 perusahaan yang diteliti. Hasil dari deviasi standar ini dapat digunakan untuk mendukung pengambilan suatu kesimpulan. Hasil rata-rata ROAsebesar 0,86202% dan ukuran penyebaran dari variabel ROA adalah 0,1423670% selama 4 tahun. Ini menunjukkan bahwa berdasarkan nilai rata-ratanya dapat disimpulkan bahwa perusahaan yang dijadikan sampel yaitu 46 perusahaan yang masuk dalam JII ini mampu menghasilkan laba secara efektif dengan semua aktiva yang dimiliki perusahaan. Selama periode penelitian ratarata ROE yaitu sebesar 0,145497% dan untuk penyebaran variabel ROE adalah 0,2645309 selama 4 tahun dari 46 perusahaan sampel yang diteliti. Nilai rata-rata ROE dapat disimpulkan bahwa perusahaan yang masuk dalam JII sebagai sampel penelitian mampu menghasilkan keuntungan dengan modal sendiri yang dimiliki. Rata-rata DTE selama periode pengamatan adalah 1,184195%, menunjukkan kemampuan perusahaan dalam melunasi utangnya jika menggunakan modal sendiri. Nilai standar deviasi sebesar 3,8207020 dapat diartikan bahwa selama periode penelitian ukuran penyebaran dari variabel DTE adalah sebesar 3,8207020 selama 4 tahun dari 46 perusahaan yang diteliti. Hasil dari rata-rata DTA yaitu 0,495018% dan untuk ukuran penyebaran dari variabel DTA yaitu 0,2400595 selama 4 tahun pengamatan yang menggunakan 46 sampel perusahaan yang masuk dalam 26 Efektif Jurnal Bisnis dan Ekonomi JII. Berdasarkan hal tersebut maka dapat disimpulkan bahwa rata-rata perusahaan menunjukkan kemampuan dalam membiayai aktiva dengan hutang yang dimiliki. Beta saham sebagai risiko sistematik berkisar dengan nilai rata-rata sebesar 0,107348 artinya bahwa selama periode penelitian rata-rata beta saham dari 46 perusahaan yang masuk dalam Jakarta Islamic Index sebesar 0,107348. Sementara ukuran penyebaran dari variabel beta saham adalah sebesar 0,3224223 selama 2005 sampai dengan 2008. Tabel 2 Deskriptif Statistik PRICE ROA ROE DTE DTA BETA Mean 3823,97 ,086202 ,145497 1,184195 ,495018 ,107348 Std. Deviation 6547,806 ,1423670 ,2645309 3,8207020 ,2400595 ,3224223 N 184 184 184 184 184 184 Sumber: Hasil Penelitian, 2010 (data diolah) 2. Hasil Uji Asumsi Klasik Uji normalitas menunjukkan hasil bahwa model regresi yang diteliti mempunyai distribusi normal dengan melihat Normal Probability Plots. Hasil pengujian multikolinieritas menunjukkan bahwa semua nilai variance inflation factor (VIF) berada di bawah angka 10, sehingga dapat disimpulkan bahwa variabel-variabel yang diuji dalam penelitian ini tidak mengandung multikolinieritas. Hasil grafik scatterplot terlihat bahwa model regresi tidak mengandung heteroskedastisitas. Hasil uji autokorelasi diperoleh nilai Durbin-Watson (DW) sebesar 1,334 dimana nilai tersebut lebih rendah dari batas bawah atau lower bound (dL) yaitu 1,70 berarti ada autokorelasi positif. Juni Pada penelitian sebelumnya yaitu pada penelitian Anastasia et al. (2003) terjadi problem autokorelasi. Hasil uji ini dapat dimaklumi, karena masalah autokorelasi sering ditemukan pada data runtut waktu (time series). 3. Hasil Uji Hipotesis Berdasarkan persamaan regresi (tabel 3) dapat diinterprestasikan bahwa nilai konstanta sebesar 16,825 menunjukan bahwa jika variabel ROA, ROE, DTA, DTE, BETA dianggap konstan maka harga saham (price) perusahaan yang terdaftar dalam Jakarta Islamic Index sebesar Rp 16.825,-. ROA memiliki koefisien regresi sebesar 10,860 dan signifikan positif terhadap harga saham. Nilai koefisien regresi ROE yaitu -4,126 dengan nilai signifikansi 0,0000 maka dapat disimpulkan ROE berpengaruh signifikan terhadap harga saham. Nilai koefisien regresi DTA sebesar -4,263 dengan nilai signifikansi 0,0000 maka dapat disimpulkan bahwa DTA signifikan positif terhadap harga saham. Berdasarkan Tabel 3 DTE tidak signifikan terhadap harga saham perusahan yang tergabung dalam JII dengan nilai signifikansi sebesar 0,761. Beta sebagai risiko sistematik mempunyai nilai koefisien sebesar 0,034 dan nilai signifikansi sebesar 0,944 maka dapat disimpulkan bahwa beta tidak signifikan terhadap harga saham. Berdasarkan uraian diatas maka ROA, ROE, DTA berpengaruh signifikan positif terhadap harga saham perusahaan yang tergabung dalam Jakarta Islamic Index tetapi untuk DTE tidak berpengaruh signifikan, sehingga dapat disimpulkan bahwa hipotesis pertama (H1) diterima. Penelitian sebelumnya yaitu Anastasia et al. (2003) menggunakan debt to equity ratio juga tidak berpengaruh signifikan terhadap harga saham perusahaan properti. Juni 27 Handoko AH. & Endra J. Penelitian ini juga mendukung penelitian Nurmalasari (2008) yang mengatakan bahwa ROA berpengaruh positif terhadap harga saham. Beta sebagai risiko sistematik menghasilkan nilai signifikansi lebih besar dari nilai 0,05 maka dapat disimpulkan bahwa beta tidak berpengaruh terhadap harga saham perusahaan yang tergabung dalam JII, sehingga dapat disimpulkan bahwa menolak hipotesis kedua (H2). Anastasia et al. (2003) juga menyatakan bahwa Beta tidak berpengaruh positif terhadap harga saham perusahaan properti. Penelitian ini juga mendukung penelitian yang dilakukan oleh Abidin (2009) yang menyatakan bahwa beta tidak berpengaruh terhadap harga saham. Waskito dan Rahmatika (2009) menyatakan bahwa risiko sistematik dan risiko tidak sistematik juga tidak berpengaruh terhadap expected return. Pola hubungan faktor fundamental dan risiko sistematik terhadap harga saham terlihat lemah dikarenakan nilai Adjusted R Square 0,258. Oleh karena itu dapat disimpulkan bahwa variabel independen pada model regresi ini hanya mampu menjelaskan 25,8% pola pergerakan harga saham perusahaan yang tergabung dalam Jakarta Islamic Index. SIMPULAN DAN SARAN 1. Simpulan Penelitian ini untuk menguji apakah faktor-faktor fundamental keuangan dan risiko sistematik berpengaruh terhadap harga saham perusahaan yang tergabung dalam Jakarta Islamic Index (JII). Obyek penelitian ini adalah 46 perusahaan yang diambil secara purposive sampling dari tahun 2005 sampai dengan 2008. Hasil analisis data penelitian dapat disimpulkan bahwa faktor-faktor fundamental keuangan seperti return on assets (ROA), return on equity (ROE), debt to total assets ratio (DTA), debt to equity ratio (DTE), dan beta saham sebagai risiko sistematik memiliki pengaruh signifikan terhadap harga saham yang tergabung dalam Jakarta Islamic Index dengan melihat nilai T hitung sebesar 13,704. Pola pergerakan harga saham dapat dipengaruhi oleh faktorfaktor fundamental dan risiko sistematik secara bersama-sama. Hasil penelitian Tabel 3 Hasil Regresi Linear Berganda Variabel Independen ROA ROE DTA DTE BETA Konstanta Adj. R Square R Square R F Sig. F Koefisien Regresi 10,860 -4,126 -4,263 0,014 0,034 16,825 0,258 0,278 0,527 13,704 0,000 Sumber: Hasil Penelitian, 2010 (data diolah) Standar Error 1,702 0,945 0,710 0,046 0,493 t-Hitung Signifikan Keterangan 6,383 -4,364 -0,002 0,304 0,070 0,000 0,000 0,000 0,761 0,944 Signifikan Signifikan Signifikan Tidak Signifikan Tidak signifikan 28 Efektif Jurnal Bisnis dan Ekonomi ini mendukung penelitian Anastasia et al. (2003) dan Hijriah (2007). Hasil penelitian ini menunjukkan bahwa hipotetis pertama (H1) variabel fundamental keuangan return on assets (ROA), return on equity (ROE), debt to total assets ratio (DTA) berpengaruh signifikan positif terhadap harga saham perusahaan yang tergabung dalam Jakarta Islamic Index, sementara untuk debt to equity ratio (DTE) sebagai faktor fundamental keuangan tidak berpengaruh secara signifikan terhadap harga saham. Hipotesis kedua (H2) ditolak karena beta saham sebagai risiko sistematik tidak berpengaruh secara signifikan terhadap harga saham perusahaan yang tergabung dalam Jakarta Islamic Index. Hal ini menunjukkan bahwa faktor fundamental keuangan dengan indikator ROA, ROE, dan DTA berpengaruh dominan terhadap harga saham. 2. Keterbatasan Penelitian Ada beberapa keterbatasan yang teridentifikasi dalam penelitian ini. Pertama, periode penelitian hanya terbatas 4 tahun yaitu dari tahun 2005 sampai dengan tahun 2008. Kedua, sedikitnya rasio keuangan yang digunakan dalam penelitian ini, sebab terdapat kemungkinan rasio-rasio keuangan lain yang lebih signifikan pengaruhnya terhadap perubahan harga saham untuk perusahaan yang tergabung dalam Jakarta Islamic Index. Ketiga, penelitian ini terjadi masalah autokorelasi dan ini dapat dimaklumi karena masalah autokorelasi terjadi pada data runtun waktu (time series). 3. Saran Mengacu pada beberapa keterbatasan penelitian yang telah diuraikan diatas, maka penelitian ini Juni berupaya memberikan saran untuk penelitian selanjutnya. Penelitian selanjutnya sebaiknya membandingkan pengaruh faktor-faktor fundamental antara LQ45 dengan JII. DAFTAR PUSTAKA Abidin, Jamalul. 2009. Analisis Faktor Fundamental Keuangan dan Risiko Sistematik Terhadap Harga Saham Perusahaan Consumer Goods yang terdaftar di Bursa Efek Indonesia. USU Repository @ 2009. Anastasia, Njo., Gunawan, dan YW, Wijayanti. 2003. Analisis Faktor Fundamental Dan Risiko Sistematik Terhadap Harga Saham Properti Di Bursa Efek Indonesia. Jurnal Akuntansi dan Keuangan. Universitas Kristen Petra Fakultas Ekonomi, Vol.5, No.2, November 2003: 123132. Anggriyani, 2003. Pengaruh Beta dan Price To Book Value Terhadap Return Sekuritas Portofolio Perusahaan: Studi Pada Perusahaan Manufaktur di Bursa Efek Jakarta. Jurnal KOMPAK, No.9, SeptemberDesember 2003: 367-368. Anwar, Solichin. 2009. Pengaruh Faktor Fundamental dan Risiko sistematik Terhadap Harga Saham Perusahaan Sektor Pembiayaan Di Bursa Efek Indonesia tahun 2007-2008. Artikel Online Jurusan Akuntansi Fakultas Ekonomi Universitas Gunadarma Jakarta. Juni Handoko AH. & Endra J. Aruzzi, M.I dan Bandi. 2003. Pengaruh Tingkat Suku Bunga, Rasio Profitabilitas, dan Beta Akuntansi Terhadap Beta Saham Syariah Di Bursa Efek Jakarta. Jurnal Simposium Nasional Akuntansi VI, Surabaya 16-17 Oktober 2003. Fatwa Dewan Syariah Nasional No: 40/ DSN-MUI/X/2003 tanggal 4 Oktober 2003, Tentang Pasar Modal dan Pedoman Umum Penerapan Prinsip Syariah di Bidang Pasar Modal. Hamzah, Ardi. 2005. Analisis ekonomi Mikro, Industri, dan Karakteristik Perusahaan Terhadap Beta Saham Syariah. Jurnal Simposium Nasional Akuntansi VIII, Solo 15-16 September 2005. Hanafi, Syafiq M. 2007. Ethical Screening Pada Jakarta Islamic Index (JII): Antara Strategi Bisnis Dan Bisnis Strategi? Jurnal Online dari http://www. google.co.id Hijriah, Almas. 2007. Pengaruh Faktor Fundamental Keuangan dan Risiko Sistematik Terhadap Harga Saham Properti Di Bursa Efek Jakarta. USU Repository@ 2009. Indra, A. Zubaidi. 2006. Faktor-Faktor Fundamental Keuangan yang Mempengaruhi Risiko Saham. Jurnal Bisnis dan Manajemen, Volume 2 No.3, Mei 2006: 159-256 : Bandar Lampung. Jogiyanto, 2009. Teori Portofolio dan Analisis Investasi. Edisi Keenam, Badan Penerbit 29 Fakultas Ekonomi Universitas Gadjah Mada, Yogyakarta. Jogiyanto, 2004/2005. Metodologi Penelitian Bisnis : Salah Kaprah dan Pengalamanpengalaman. Badan Penerbit Fakultas Ekonomi Universitas Gajah Mada, Yogyakarta. Kartikasari, Lisa. 2007. Pengaruh Variabel Fundamental Terhadap Risiko Sistematik Pada Perusahaan Manufaktur yang Terdaftar Di Bursa Efek Jakarta. Jurnal Akuntansi dan Manajemen. STIE YKPN Volume. XVII April 2007. Natarsyah, Syahib. 2000. Analisis Pengaruh Beberapa Faktor Fundamental dan Risiko sistematik Terhadap Harga Saham (Kasus Industri Barang Komsumsi yang Go Publik di Pasar Modal Indonesia). Jurnal Ekonomi dan Bisnis Indonesia, Volume 15/3. Nafik, Muhammad HR, 2009. Bursa Efek Dan Investasi Syariah. PT Serambi Ilmu Semesta, Jakarta. Riyanto, Bambang. 2001. Dasar-dasar Pembelajaran Perusahaan. Badan Penerbit Fakultas Ekonomi Universitas Gadjah Mada, Yogyakarta. Setiawan, Doddy. 2003. Analisis Faktor-Faktor Fundamental Keuangan Yang Memengaruhi Risiko Sistematik Sebelum dan Sesudah Krisis Moneter. Jurnal Simposium Nasional Akuntansi VI, Surabaya 16-17 Oktober 2003. 30 Efektif Jurnal Bisnis dan Ekonomi Waskito, Jaka dan Rahmatika, N. Dien. 2010. Analisis Pengaruh Risiko Sistematik dan Risiko Tidak Sistematik Terhadap Expected Return Saham Perusahaan Manufaktur Di Bursa Efek Indonesia. Jurnal PERMANA Volume. 1 No.2, Februari 2010: 113-120. Juni www.bapepam.co.id (Diakses pada tanggal 25 Oktober 2010) www.idx.co.id (Diakses Terakhir Hari Senin 15 November 2010)