ANALISIS Dan PENGARUH PENGGUNAAN HUTANG

advertisement

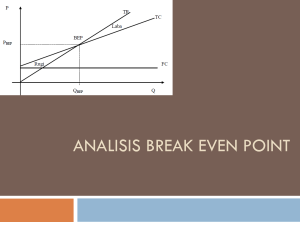

Analisis Dan Pengaruh Penggunaan hutang ANALISIS Dan PENGARUH PENGGUNAAN HUTANG I. RISIKO BISNIS Dan RISIKO FINANSIAL Dalam mempelajari teknik penggunaan modal, kita mendefinisikan Risiko sebagai variabilitas dari keuntungan atau pendapatan yg diharapkan terjadi. Karena perhatian kita saat ini difokuskan pada keputusan pendanaan investasi. Variasi arus pendapatan yang disebabkan oleh : 1. keterbukaan perusahaan terhadap risiko bisnis 2. keputusan perusahaan yg menimbulkan risiko finansial 1. Risiko Bisnis Risiko Bisnis adalah ketidakpastian pada perkiraan pendapatan operasi perusahaan dimasa mendatang. Risiko Bisnis mewakili tingkat risiko dari operasi-operasi perusahaan yg tidak menggunakan hutang. Risiko bisnis ini diukur dengan deviasi standar dari ROE (Return On Equity). EAT R O E = -------------------Modal Sendiri Risiko bisnis dipengaruhi oleh faktor-faktor : a. Variabilitas permintaan. Semakin pasti permintaan untuk produk perusahaan, cateris paribus, semakin rendah risiko bisnis. b. Variabilitas Harga. Semakin mudah harga berubah, semakin besar risiko bisnis. c. Variabilitas biaya input. Semakin tidak menentukan biaya input, semakin besar risiko bisnis d. Kemampuan menyesuaikan harga jika ada perubahan biaya. Semakin besar kemampuan ini, semakin kecil risiko bisnis e. Tingkat penggunaan biaya tetap (Operating Leverage). Semakin tinggi operating leverage, semakin besar risiko bisnis. Pada umumnya, semakin besar biaya tetap, biaya variabel cenderung mengecil (misal : investasi pada mesin mahal akan mengruangi jam kerja karyawan). Sebaliknya biaya tetap yg kecil pada umumnya membawa konsekuensi biaya variabel yang besar. Perusahaan A : memiliki biaya tetap besar, biaya variabel relatif kecil Perusahaan B : memiliki biaya tetap kecil dan biaya variabel relatif besar. Sri Setya Handayani 1 Analisis Dan Pengaruh Penggunaan hutang Gambar Perusahaan A : Keuntungan / Biaya Pendapatan total Biaya Total Keuntungan (EBIT) BEP Biaya tetap Penjualan Gambar Perusahaan B Keuntungan / Biaya Pendapatan total Biaya Total BEP Keuntungan (EBIT) Biaya tetap Penjualan 2. Risiko Finansial Risiko Finansial adalah risiko tambahan pada perusahaan akibat keputusan menggunakan hutang atau risiko yg ditimbulkan dari penggunaan hutang (Financial Leverage) Risiko Financial = ROE ( L ) ROE (U ) Dimana : ROE( L ) = Risiko perusahaan yg menggunakan hutang (Leverage Firm) ROE (U ) = Risiko perusahaan yg tdk menggunakan hutang (Unliverage Firm) atau risiko bisnis Sri Setya Handayani 2 Analisis Dan Pengaruh Penggunaan hutang ROE( L ) adalah lebih besar dari ROE (U ) . Perhatikan ilustrasi berikut : Modal perusahaan Rp. 1.000.000,00. Perusahaan tidak menggunakan hutang. EBIT = Rp. 400.000,00 dan pajak 20 %. EBIT Bunga EBT Pajak (20%) EAT Rp 400.000 Rp 0 -------------------Rp. 400.000 Rp 80.000 --------------------Rp 320.000 EAT 320.000 ROE = ------ = ---------------= 32 % MS 1.000.000 Jika perusahaan menggunakan hutang sehingga struktur modal menjadi 50% modal sendiri dan 50% hutang. Biaya hutang (Kd) = 24 %, maka EBIT Bunga (24%) EBT Pajak (20%) EAT Rp. 400.000 (tdk berubah) Rp. 120.000 -------------------Rp. 280.000 Rp. 56.000 -------------------Rp. 224.000 EAT 224.000 ROE = ------ = ---------------= 44,8 % MS 500.000 Penggunaan hutang meningkatkan ROE perusahaan sebesar 12,8 %. Namun demikian penggunaan hutang juga meningkatkan risiko pada pemegang saham (equity investor). Seandainya EBIT tidak Rp. 400.000 tapi hanya Rp. 200.000 (ini mungkin saja terjadi karena ketidakpastian dalam bisnis), maka pengaruh pada perusahaan jika menggunakan hutang dan tidak adalah : EAT Tanpa Hutang 200.000 0 ----------200.000 40.000 ----------160.000 Hutang Rp. 500.000 200.000 120.000 -----------80.000 16.000 -----------64.000 ROE 16 % ( 160 rb/ 1 juta) 12,8 % (64 rb/ 500 rb) EBIT Bunga (24%) EBT Pajak (20%) Nampak jika realisasi EBIT hanya 50% dari yg diharapkan, ROE tanpa hutang hanya turun 16% (32%-16%), sedangkan ROE dengan hutang turun 32% (44,8% - 12,8%). Sri Setya Handayani 3 Analisis Dan Pengaruh Penggunaan hutang Satu hal penting yg perlu diperhatikan dalam penggunaan hutang adalah : penggunaan hutang akan meningkatkan ROE hanya jika tingkat keuntungan pada aktiva (diukur dg EBIT / Total aktiva) lebih besar dari biaya modal (biaya hutang) II. RISIKO BISNIS Dan FINANSIAL : DARI PERSPEKTIF BETA Robert Hamada menggabungkan teori CAPM dengan model MM – dengan pajak untuk mendapatkan suatu model biaya modal untuk perusahaan yang menggunakan hutang sebagai berikut : K s L = Suku bunga bebas risiko + Premi untuk risiko bisnis + premi untuk risiko finansial Atau dinyatakan sebagai : K s L = krf + ( K M krf )bu ( K M krf )bu .(1 T )( D / S ) Dimana : K s L = biaya modal sendiri perusahaan yg menggunakan hutang krf = suku bunga bebas risiko K M = tingkat keuntungan yg disyaratkan pada portfolio pasar bu = beta untuk perusahaan yg tidak menggunakan hutang (ulivered firm) T = pajak (tax rate) D = hutang perusahaan S = modal sendiri perusahaan Contoh : Suatu perusahaan yg tidak menggunakan hutang memiliki beta = 2. Diketahui K M = 20 %, krf = 10% dan modal sendiri 100 juta. Tingkat pajak 20% Biaya modal sendiri adalah : K sU = krf + ( K M krf )bu (persamaan CAPM) = 10 % + (20% - 10%) 2 = 30 % Jika perusahaan mengganti 20 juta modal sendiri dengan hutang, maka biaya modal sendiri adalah : K s L = krf + ( K M krf )bu ( K M krf )bu .(1 T )( D / S ) = 10% + (20% - 10%) 2 + (20% - 10%) 2.(1-20%)(20/84) = Perhitungan untuk S (modal sendiri) setelah adanya D (hutang) : Penggunaan hutang akan menaikkan nilai perusahaan sebagai berikut : Vl = Vu + TD ( Model MM – dengan pajak) = 100 + 0,2 (20) = 104 V =S+D S =V–D = 104 – 20 = 84 Hamada mengembangkan perhitungan untuk menentukan hubungan antara beta untuk Levered Firm (bl) dan beta untuk unlevered firm (bu) Sri Setya Handayani 4 Analisis Dan Pengaruh Penggunaan hutang Menurut Security Market Line pada CAPM : K s L KR f ( K M KR f )bu Menurut Hamada : Maka : KR f ( K M KR f )bL KR f ( K M KR f )bU ( K M KR f )bU .(1 T )( D / S ) ( K M KR f )bL ( K M KR f )bu ( K M KR f )bu .(1 T )( D / S ) bL bu bu (1 T )( D / S ) bL bu 1 (1 T )( D / S ) Dimana : bL = beta untuk perusahaan yg menggunakan hutang bu = beta untuk perusahaan yg tidak menggunakan hutang T = tingkat pajak D = hutang S = modal sendiri Jadi berdasarkan asumsi-asumsi MM dan CAPM, beta untuk Levered firm adalah sama dengan untuk Unlevered firm yang telah disesuaikan dengan suatu faktor yang tergantung pada : a. pajak perusahaan b. jumlah hutang perusahaan Semakin besar tingkat pajak, semakin kecil faktor penyesuaian tersebut, sebaliknya semakin besar hutang, semakin besar faktor penyesuai Dalam konteks suatu risiko pasar, risiko bisnis suatu perusahaan diukur dengan unlevered beta (bu), risiko total perusahaan diukur dengan levered beta (bl) dan risiko finansial diukur dengan perbedaan bu dan bl. Risiko Total = Risiko Bisnis + Risiko Finansial Dimana : Risiko Total = bl Risiko Bisnis = bu Risiko Finansial = bl – bu III. ANALISIS BREAKEVEN Analisis Breakeven digunakan untuk menentukan jumlah penjualan (dalam Rp atau unit) yang menghasilkan EBIT (Earning Before Interest and Tax atau laba bersih sebelum bunga dan pajak) sebesar 0. Dengan kata lain Breakeven Point (BEP) adalah suatu titik yang menunjukkan tingkat penjualan yang menyebabkan perusahaan tidak untung dan juga tidak rugi. Rumus BEP : F BEP dalam unit =------P–V Dimana : F = total Fixed cost (biaya tetap) P = harga jual per unit V = variable cost (biaya variable) per unit Sri Setya Handayani 5 Analisis Dan Pengaruh Penggunaan hutang Rumus ini diperoleh dari perhitungan berikut ini : EBIT = Penjualan – (Total biaya variable + Total biaya tetap) = 0 = (P.Q) – (V.Q + F) = 0 = (P.Q) – (V.Q) – F = 0 Q (P.V) = F F QBEP P V BEPdalamRu piah F V 1 P Dimana : F = fixed cost per unit V = variable cost per unit P = harga jual per unit Rumus ini diperoleh dari perhitungan sebagai berikut : EBIT = penjualan dalam Rupiah – Total biaya variabel – total biaya tetap EBIT = S – TVC – F = 0 TVC S .S F 0 S TVC S .1 F S TVC S .1 F 0 S F S BEP TVC 1 S Karena : TVC (Variable Cost/unit) x unit penjualan ------ = --------------------------------------------S (Harga jual/unit) x unit penjualan V -P Maka : F V 1 P Contoh : Variable cost Total Fixed Cost Harga jual S BEP Sri Setya Handayani = Rp. 6 / unit = Rp. 100.000 = Rp. 10 / unit 6 Analisis Dan Pengaruh Penggunaan hutang F BEP dalam unit =------P–V 100.000 =----------10 – 6 = 25.000 unit F V 1 P 100.000 6 1 10 = Rp. 250.000 BEPdalamRu piah Pembuktian : EBIT = Penjualan – Total biaya variable – total biaya tetap = (25.000 x 10) – (25.000 x 6) – 100.000 =0 Beberapa penerapan analisis breakeven : a. Analisis penggunaan modal Analisis Breakeven digunakan dalam analisis penggunaan atau penggunaan modal sebagai metode pelengkap untuk metoda-metoda lain yang menggunakan pendekatan “discounted cashflows” seperti NPV atau IRR b. Kebijakan harga Harga jual dari suatu produk baru dapat ditentukan guna mencapai tingkat EBIT yang diinginkan. Selain itu analisis breakeven memberikan gambaran sejauh mana harga jual dapat diturunkan tanpa menyebabkan kerugian (EBIT yang negative) c. Negosiasi kontrak karyawan Efek dari kenaikan biaya variable akibat kenaikan upah karyawan terhadap jumlah breakeven (BEP) dapat dianalisis d. Struktur biaya Alternatif mengurangi biaya variable dengan konsekuensi kenaikan biaya tetap dapat dievaluasi. Misal suatu perusahaan yang ingin memilih padat karya (biaya variable tinggi, biaya tetap rendah) atau padat modal (biaya variable rendah, biaya tetap tinggi) dapat menggunakan analisis breakeven untuk melihat efek dari ke-2 alternatif tersebut terhadap EBIT Dan BEP e. Keputusan pendanaan Analisis terhadap struktur biaya perusahaan memberikan informasi tentang proporsi biaya operasi tetap yang ditanggungkan pada penjualan. Jika proporsi ini terlalu tinggi, perusahaan dapat memutuskan untuk tidak menambah biaya tetap. IV. OPERATING LEVERAGE 1. Operating Leverage adalah kepekaan EBIT terhadap perubahan penjualan perusahaan. Operating leverage timbul karena perusahaan menggunakan biaya operasi tetap. Sri Setya Handayani 7 Analisis Dan Pengaruh Penggunaan hutang Contoh : Suatu perusahaan meramalkan penjualan sebesar Rp. 300.000 (30.000 unit). VC/unit = Rp. 6, FC = Rp. 100.000. Apa yg terjadi dengan EBIT jika ternyata penjualan yang terjadi adalah 20% dari yg diperkirakan ? Penjualan Total Variabel Cost Fixed Cost EBIT Prediksi Rp. 300.000,00 Rp. 180.000,00 Rp. 100.000,00 Rp. 20.000,00 Realisasi Rp. 360.000,00 Rp. 216.000,00 Rp. 100.000,00 Rp. 44.000,00 EBIT naik sebesar Rp. 24.000,00 yg berasl dari kenaikan penjualan sebesar Rp. 360.000,00, dikurangi kenaikan biaya variable total sebesar Rp. 36.000,00 44.000 – 20.000 Persentase perubahan EBIT = --------------------20.000 = 120 % Pada penjualan Rp. 300.000 persentase perubahan EBIT adalah 6x persentase perubahan penjualan. 2. Degree of Operating Leverage (DOL) mengukur berapa persen EBIT berubah jika penjualan berubah 1 % Persentase perubahan pada EBIT DOL Rp.= ----------------------------------------------Persentase perubahan pada penjualan Dimana DOL Rp = DOL pada pada rupiah penjualan tertentu EBIT DOL EBIT Q Q Karena EBIT = Q (P-V) – F Maka Q (P – V) karena F tetap DOL Q( P V ) Q x Q( P V ) F Q DOLRp Q( P V ) Q( P V ) F Dimana : Q = unit penjualan P = harga jual per unit V = biaya variable per unit F = total biaya tetap Contoh : Diketahui harga/unit (P) = Rp. 10, Biaya variable/unit = Rp. 6, Total biaya tetap (F) = Rp. 100.000. Berapa DOL pada penjualan sebesar Rp. 300.000 atau 30.000 unit ? Sri Setya Handayani 8 Analisis Dan Pengaruh Penggunaan hutang Jawab : Q( P V ) Q( P V ) F 30.000 (10 – 6) =----------------------------30.000(10-6) – 100.000 120.000 = ------------20.000 =6x Artinya : pada saat penjualan sebesar Rp. 300.000 atau 30.000 unit (jika harga jual Rp. 10/unit) jika penjualan naik 1%, EBIT akan naik 6x atau 6%, jika penjualan turun 1%, EBIT akan turun 6x atau 6%. DOLRp .300.000 Rumus DOL Q( P V ) dapat dirubah menjadi : Q( P V ) F S - TVC DOL Rp = ------------------S – TVC – F Dimana : S = Jumlah penjualan total dalam rupiah TVC = Total variable cost atau biaya variable total F = Total Fixed Cost atau biaya tetap total 3. Semakin tinggi tingkat penjualan perusahaanm semakin rendah DOL. Contoh : Diketahui harga jual per unit = P = Rp. 10, biaya variable per unit = V = Rp. 6 biaya tetap total = F = Rp. 100.000 F 100.000 BEP = ------- = ----------- = 25.000 unit atau Rp. 250.000 P-V 10 – 6 Tabel : Hubungan antara unit atau rupiah penjualan dengan DOL Unit Penjualan Rupiah Penjualan DOL Rp 25.000 Rp. 250.000 Tidak terdefinisi 30.000 Rp. 300.000 6 35.000 Rp. 350.000 3,5 40.000 Rp. 400.000 2,67 45.000 Rp. 450.000 2,25 50.000 Rp. 500.000 2 75.000 Rp. 750.000 1,5 100.000 Rp. 1.000.000 1,33 Q( P V ) dapat disimpulkan bahwa selama Q( P V ) F perusahaan masih menggunakan biaya tetap (F), Q(P-V) akan lebih besar dari Q(P-V)-F artinya DOL lebih besar dari 1. Jika F = 0, Q( P V ) =1 DOL Q( P V ) F Semakin besar DOL perusahaan, semakin peka atau semakin besar variasi keuntungan akibat perubahan pada penjualan perusahaan. Maka DOL jelas merupakan suatu atribut dari risiko bisnis perusahaan. Semakin tinggi DOL, semakin besar pula risiko bisnis perusahaan. 4. Dari rumus DOL Sri Setya Handayani 9 Analisis Dan Pengaruh Penggunaan hutang V. FINANCIAL LEVERAGE 1. Suatu perusahaan dikatakn menggunakan “Financial Leverage” jika ia membelanjai sebagian dari aktivanya dengan sekuritas yang membayar bunga yang tetap (misal : hutang pada bank, menerbitkan obligasi atau saham preferen). Jika perusahaan menggunakan “financial leverage” atau hutang, perubahan pada EBIT perusahaanakan mengakibatkan perubahan yang lebih besar pada EPS ( Earning per share) atau penghasilan per lembar saham perusahaan. 2. Degree of Financial Leverage (DFL) mengukur kepekaan EPS terhadap perubahan EBIT perusahaan PersentasePerubahanPadaEPS DFLEBIT PersentasePerubahanPadaEBIT Dimana DFL adalah degree of financial leverage pada EBIT tertentu. EBIT Q (P – V) - F DFL = ------------------------- atau DFL = ---------------------EBIT – biaya bunga Q (P – V) – F – C Dimana : Q = unit penjualan P = harga jual per unit V = biaya variabel per unit F = biaya tetap total C = biaya bunga Contoh : P = Rp. 100 V = Rp. 50 F = Rp. 100.000 C = Rp. 20.000 T = Pajak = 50 % a. EBIT pada Q = 4000 unit adalah : Q (P – V) – F = 4000 (100 – 50) – 100.000 = Rp. 100.000 b. Perhitungan EPS EBIT Biaya bunga EBIT Pajak (50%) EAT Saham beredar EPS c. Sri Setya Handayani Rp. 100.000 Rp. 20.000 ---------------Rp. 80.000 Rp. 40.000 ---------------Rp 40.000 10.000 Rp 4 DFL pada EBIT Rp. 100.000 adalah : Q (P – V) - F DFL 100.000 =---------------------Q (P – V) – F - C = 4000 (100 – 50) – 100.000 -------------------------------------------40000 (100 – 50) – 100.000 – 2.000 = 1,25 x Artinya jika EBIT berubah 1 % EPS akan berubah 1,25 %. Ini berlaku pada saat EBIT sebesar Rp. 100.000 10 Analisis Dan Pengaruh Penggunaan hutang d. Pembuktian : Misal : EBIT naik 20 % menjadi Rp. 120.000, maka EPS menjadi : EBIT Rp. 120.000 Biaya bunga Rp. 20.000 ----------------EBIT Rp. 100.000 Pajak 50% Rp. 50.000 ----------------EAT Rp. 50.000 Saham Beredar 10.000 EPS Rp. 5 EPS naik sebesar 5 -4 / 4 = 1,25 % Hasil ini sesuai dengan DFL yg artinya jika EBIT naik 20 %, EPS naik (1,25 x 20 %) = 25 % 3. Semakin besar DFL, semakin besar pula fluktuasi EPS akibat perubahan pada EBIT perusahaan. Besar kecilnya DFL tergantung pada besar kecilnya hutang yg digunakan perusahaan. Semakin besar hutang yg digunkan, semakin besar pula DFL sehingga semakin besar risiko financial perusahaan. Contoh : hubungan positif jumlah hutang dengan DFL perusahaan Suatu perusahaan merencanakan 3 alternatif pendanaan untuk modal Rp. 200.000. Alternatif A : tidak menggunakan hutang, alternative B : menggunakan 20 % hutang dan alternative C : menggunakan 40 % hutang. Asumsikan bunga adalah 8% untuk jumlah hutang berapapun dan EBIT perusahaan sebesar Rp. 20.000 Jawab : Pada EBIT Rp. 20.000, DFL untuk masing-masing alternative pendanaan adalah : DFL = EBIT / EBIT – C Alternatif A : DFL = 20.000 / 20.000 – 0 = 1 x Alternatif B : DFL = 20.000 / 20.000 – 3200 = 1,19 x (3200 (200.000 x 20%) x 8% ) Alternatif C : DFL = 20.000 / 20.000 – 6400 = 1,47 x (6400 (200.000 x 40%) x 8 %) VI. KOMBINASI OPERATING DAN FINANCIAL LEVERAGE DOL mengukur kepekaan EBIT terhadap perubahan penjualan DFL mengukur kepekaan EPS terhadap perubahan EBIT Jika DOL dikalikan DFL, kita akan mendapatkan Degree of Combined Leverage (DCL) yang menunjukkan kepekaan EPS terhadap perubahan penjualan. Rumus DCL DCL = DOL x DFL Q ( P – V) Q (P – V) - F = ---------------- x ---------------------Q (P – V) – F Q (P – V) – F – C Sri Setya Handayani 11 Analisis Dan Pengaruh Penggunaan hutang Maka : DCLRp Q( P V ) Q( P V ) F V Dimana DCL Rp adalah Degree of Combined Leverage pada rupiah penjualan tertentu. Contoh : P V C Pajak F = Rp. 100 = Rp. 50 = biaya bunga = Rp. 20.000 = 50 % = Rp. 100.000 a. DOL pada Q = 4000 unit DOL = Q (P – V) / Q (P - V) – F = 4000 (100 – 50) / 4000 (100 – 50) – 100.000 =2x b. DFL pada Q = 4000 unit DFL = Q (P – V) - F / Q (P - V) – F - C = 4000 (100 – 50) – 100.000 / 4000 (100 – 50) – 100.000 – 20.000 = 1,25 x c. DCL pada Q = 4000 unit DCL = Q (P – V) / Q (P - V) – F - C = 4000 (100 – 50) / 4000 (100 – 50) – 100.000 – 20.000 = 2,5 x Atau DCL = DOL x DFL = 2 x 1,25 = 2,5 x Sri Setya Handayani 12