Bab 2 - Widyatama Repository

advertisement

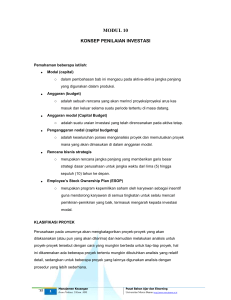

BAB II KAJIAN PUSTAKA dan KERANGKA PEMIKIRAN 2.1 Kajian Pustaka Banyak pengguna motor di Indonesia, khususnya di kota Bandung mendorong para pebisnis mendirikan beberapa usaha yang menawarkan jasa service motor. Hal ini menyebabkan banyaknya para pebisnis menginvestasikan modalnya dengan cara mendirikan toko-toko yang menawarkan jasa service motor. Faktor analisis investasi mempunyai peranan penting dalam mengambil keputusan untuk rencana investasi. Dalam skripsi ini aspek keuangan menjadi perhatian dalam kegiatan analisis investasi 2.1.1 Pengertian Investasi “Investasi (capital expenditure) adalah pengeluaran-pengeluaran yang dilakukan oleh perusahaan dengan harapan bahwa pengeluaran tersebut akan memberikan manfaat atau hasil (benefit) jangka waktu yang lebih dari setahun “.(Syamsuddin, 2009:410) 9 “Investasi adalah komitmen atas sejumlah dana atau sumberdana lainnya yang dilakukan pada saat ini, dengan tujuan memperoleh sejumlah keuntungan di masa datang.” (Eduardus Tandelilin 2007;3) Pada dasarnya, tujuan orang melakukan investasi adalah untuk menghasilkan sejumlah uang. Dalam dunia bisnis, investasi merupakan modal dan keuntungan dari modal yang telah ditanamkan dalam suatu periode tertentu. Jika investor menanamkan uangnya maka ia akan mengharapkan memperoleh uang pengembalian yang lebih banyak dimasa mendatang. Dalam hal ini keputusan perluasan mengandung derajat ketidakpastian yang kadangkadang sangat tinggi, akan tetapi perusahaan sekurang-kurangnya mempunyai kesempatan untuk mengevaluasi pengalaman penjualannya dari toko yang pernah dimilikinya. Untuk mengurangi risiko ketidakpastian tersebut perusahaan harus menggunakan suatu metode analisis yang baik sehingga kerugian yang akan terjadi dapat diminimalisasikan. 2.1.2 Jenis-jenis dan usulan Investasi Investasi menurut Suad Husnan dikelompokkan menjadi 3 bagian yaitu: 10 1. Modal Kerja Modal yang digunakan untuk berusaha, yang umumnya terdiri dari asset-aset yang tergabung dalam kelompok aktiva lancar. 2. Aktiva Tetap Aset yang diperoleh tidak untuk dijual kembali, digunakan untuk operasi/kegiatan perusahaan dalam jangka waktu lebih dari 1 periode akuntansi (biasanya relative mahal) dengan harapan memperoleh hasil pengembalian yang memuaskan dari investasi tersebut. 3. Surat Berharga Investasi yang dilakukan pada pembelian surat-surat berharga, misalnya pembelian saham, obligasi, deposito dan lain-lain. (Suad husnan, 166-168 : 2005) Menurut Riskin usulan investasi secara garis besar dikelompokkan dalam empat golongan yaitu: 1. Penggantian (Replacement) Investasi penggantian asset karena sudah using atau karena adanya teknologi baru 2. Perluasaan (Expantion) 11 Investasi ekspansi berupa penambahan kapaitas produksi karena adanya kesempatan usaha yang lebih baik. 3. Pertumbuhan (Growth) Investasi penambahan produk baru atau diversifikasi produk 4. Lain-lain Investasi lain yang tidak termasuk kedalam ketiga kategori tersebut meliputi investasi peralatan, pengendalian polusi dan investasi peningkatan keselamatan kerja (Riskin, 2010) 2.1.3 Pengertian Dan Peranan Capital Budgeting 2.1.3.1 Pengertian Capital Budgeting “Capital Budgeting pengevaluasian,penyeleksian dan merupakan penentuan proses alternative pengumpulan, investasi yang diharapkan akan memberikan hasil bagi suatu perusahaan dalam jangka waktu lebih dari satu tahun”. (Syamsudin, 2009:412-413) “Capital Budgeting is the process of evaluating and selecting longterm investment that are consistent with thw firm’s goal of maximizing owner wealth.”(Gitman ,2006 ;307) 12 “Capital Budgeting is the process of planning expenditure on assets whose Cash Flows are expected beyond one years.”(Brigham and Houston, 2006:506) 2.1.4.2 Peranan Capital Budgeting Dalam pengembalian keputusan Investasi, banyak mengandung resiko dan ketidakpastian. Kesalahan dalam perencanaan dapat mengakibatkan timbulnya kerugian dimasa yang akan datang. Kesalahan dalam mengadakan peramalan akan dapat mengakibatkan adanya “over” atau “under investment” dalam aktiva tetap. Apabila Investasi dalam aktiva tetap terlalu besar melebihi dari pada yang diperlukan akan memberikan beban tetap yang besar bagi perusahaan. Sebaliknya kalau jumlah Investasi dalam aktiva tetap terlalu kecil akan dapat mengakibatkan kekurangan peralatan, ini akan mengakibatkan perusahaan bekerja dengan harga pokok yang tinggi sehingga mengurangi daya persaingan atau kemungkinan lain adalah kehilangan sebagian dari pasar produknya. Oleh karenanya keputusan investasi harus lah direncanakan dan dilakukan secara hati-hati dan teliti, karena pengeluaran dana untuk keperluan 13 investasi modak biasanya meliputi jumlah yang besar. Jumlah dana yang besar itu mungkin tidak dapat diperoleh dalam jangka waktu yang singkat atau mungkin tidak dapat diperoleh sekaligus. Dana yang sudah ditanamkan akan terikat dalam jangka waktu yang panjang. Ini berarti bahwa perusahaan harus menunggu selama waktu yang panjang atau lama sampai keseluruhan dana yang tertanam dapat diperoleh kembali oleh perusahaan, ini akan berpengaruh bagi penyedia dana untuk keperluan lain. Kesalahan dalam pengambilan keputusan di bidang ini tidak dapat diperbaiki tanpa adanya kerugian-kerugian yang harus ditanggung perusahaan. Untuk mengantisipasi dan mengurangi faktor resiko dan unsur ketidakpastian diperlukan Capital Budgeting. Oleh sebab itu Capital Budgeting menjadi keputusan yang mungkin paling penting dalam manejemen keuangan karena kelangsungan semua departemen yang ada pada perusahaan, baik aspek pemasaran, aspek produksi dan sebagainya bahkan keputusan layak atau tidaknya suatu investasi sekalupun sangat dipengaruhi oleh keputusan Capital Budgeting. 14 2.1.4.3 Langkah-langkah Proses Capital Budgeting Lima langkah dalam proses Capital Budgeting menurut Gitman (2006;377) yaitu : 1. Proposal generation. Proposal are made at all levels within a business organizations and are reviewed by finance personnel. 2. Review and analysis. Format review and analysis is performed to assess the appropriateness of proposals and evaluate their economic viability. 3. Decision making. Firms typically delegate capital expenditure decision making on the basis of dollar limits. 4. Implementations. Following approval, expenditures are made and projects implemented. 5. Follow-up. Results are monitored, actual costs and benefit are compared with those that were expected. 2.1.5 Proyeksi Laporan Rugi Laba dengan Pendekatan Praktis (Shortcut Appruach) 15 Ada beberapa cara dalam pendekatan praktis ini tetapi yang paling banyak dan sering adalah yang didasarkan atas adanya suatu keyakinan atau pemikiran bahwa hubungan dari data financial historis yang terlihat dalam laporan-laporan keuangan perusahaan tidak akan berubah dalam periode yang akan datang atau dengan perkataan lain, hubungan-hubungan dari data financial tersebut akan tetap berada dalam proporsi yang sama. Menurut Syamsuddin : “Input utama yang dibutuhkan dalam pembuat proyeksi laporan keuangan perusahaan yang menggunakan pendekatan praktis adalah laporanlaporan keuangan periode sekarang atau periode baru berlalu rencana pendapatan yang akan dilakukan oleh perusahaan”. (Syamsuddin, 2009:167) “Bahwa volume penjualan perusahaan adalah predictor yang baik untuk investasi yang dibutuhkan dalam aktiva. Prakiraan penjualan, oleh karena itu, merupakan langkah pertama dalam memperkirakan kebutuhan-kebutuhan keuangan”. (Weston dan Copeland,2010:316) “Persentase yang digunakan dapat diambil dari laporan keuangan terbaru: yaitu persentase penjualan saat ini, dari nilai rata-rata yang dihitung 16 untuk beberapa tahun dari penilaian analisis, atau kombinasi dari berbagai sumber-sumber ini”.(Keown, Scott, Martin William, 2005:131) 2.1.5.1 Langkah-langkah Membuat Proyeksi Laporan Rugi- Laba dengan Pendekatan Praktis (Shortcut Approach) Berikut adalah tahapan untuk membuat proyeksi laporan rugi-laba menurut Syamsuddin: 1. Langkah awal adalah membuat perencanaan pendapatan atau penjualan yang akan diinvestasikan untuk tahun-tahun yang akan datang. 2. Biaya-biaya dikelompokan kedalam komponen-komponen yang tetap dan variabel. 3. Melakukan estimasi biaya-biaya yang terdapat pada laporan rugi laba periode sekarang atau periode yang baru berlalu dengan menggunakan “Metode Presentase Penjualan”. Dengan cara ini dimaksudkan bahwa biaya-biaya dan beban adalah merupakan suatu persantase tetap dari volume pendapatan atau penjualan. 17 4. Menentukan estimasi biaya-biaya yang akan diproyeksikan dengan mengalihkan prosentase tetap dengan rencana pendapatan atau penjualan yang akan diinvestasikan. (Syamsudin. 2009:165) 2.1.6 Pengertian Biaya Tetap dan Variabel Adapun pengertian biaya tetap dan variabel menurut Welsch, Hilton dan Gordon adalah: - Biaya tetap merupakan biaya yang tidak berubah dengan adanya perubahan keluaran atau aktivitas produktif. Biaya ini bertambah terutama dengan adanya lintasan waktu, biaya tersebut tetap konstan dalam jumlah untuk periode jangka pendek dalam suatu batas aktivitas yang relawan. - Biaya variabel merupakan biaya yang akan mengalami perubahan langsung secara proporsional dengan perubahan keluaran atau aktifitas pada suatu pusat tanggung jawab. Biaya variabel berubah berdasarkan aktivitas karena mereka timbul sebagai akibat langsung dari keluaran, aktivitas produktif, atau pekerjaan yang dilakukan. 18 Biaya ini tidak aka nada jika tidak terdapat aktivitas. Biaya nol apabila aktifitas nol. Biaya variabel meningkat atau menurun secara langsung dan sebanding dengan perubahan dalam keluaran. (welsch, Hilton dan Gordon,2007:345-348) 2.1.7 Cash Flow Dalam Capital Budgeting, Cash Flow digunakan sebagai dasar untuk melakukan penilaian terhadap usulan investasi dan bukan menggunakan konsep laba yang biasa digunakan dalam perhitungan akuntansi. Oleh karena itu, estimasi aliran kas (Cash Flow) dimasa dating yang mencakup arus kas masuk dan arus keluar adalah tugas yang sangat penting bagi seorang investor. Jika estimasi aliran kas akurat, maka keputusan data yang diambil berdasarkan data aliran kas tersebut juga akan akurat pula. Sebaliknya, jika aliran kas yang diestimasikan tidak akurat, maka keputusan yang diambil tidak akurat pula. Menurut Weston & Copeland, pendekatan untuk menghitung aliran kas adalah dimulai dari pendapatan pada baris teratas dari ikhtisar rugi laba dan kemudian bergerak ke bawah, dimana persamaan aljabarnya adalah : Arus kas= (1-T) EBIT+Depresiasi 19 Kemudian cara lain menurut Weston & Copeland adalah dapat dimulai dari baris terbawah ikhtisar rugi laba yaitu perubahan laba bersih (NI) dan bergerak ke atas, persamaan aljabarnya adalah sebagai nerikut: Arus kas= NI+Depresiasi+(1-T) Biaya Bunga Arus kas tersebut tidak dipengaruhi oleh keputusan pembiayaan perusahaan, misalnya jumlah hutang yang digunakan, keputusan Investasi dan keputusan pembelanjaan (Financing) perlu dipisahkan dalam penggunaan definisi cash flow untuk tujuan capital Budgeting. (Weston & Copeland,2010:401) Sedangkan menurut Suad Husnan dan Suswarsono penentuan aliran kas untuk investasi yang 100% dananya dibiayai oleh modal sendiri, dapat ditentukan sebagai berikut: Aliran Kas Masuk= Laba setelah pajak+Depresiasi Dan apabila proyek investasi itu dibiayai oleh modal pinjaman, baik itu sebagian maupun seluruhnya maka penentuan aliran kasnya adalah sebagai berikut: 20 Aliran Kas Masuk= Laba Setelah Pajak+ Depresiasi+(1-T) Biaya Bunga Hal ini dilakukan untuk menghindari perhitungan ganda (double counting), karena mengurangi terhadap, pendapatan dan selanjutnya biaya bunga tersebut digunakan sebagai tingkat diskonto untuk mempresentvaluekan aliran kas. (Suad Husnan dan Swarsono, 2008:186). Nilai waktu dari uang dalam Capital Budgeting perlu diperhatikan karena nilai uang yang diterima sekarang dengan uang yang akan diterima dimasa mendatang berbeda. Dengan jumlah uang yang sama pada masa sekarang lebih besar nilainya dengan nilai dimasa yang akan datang. 2.1.8 Metode Penilaian Investasi Ada beberapa metode untuk melakukan kegiatan Capital Budgeting dan biasanya dilakukan dalam rangka penilaian suatu investasi, seperti yang dikemukakan oleh Horne dan Wachowicz, yaitu : 1. Payback Period Method 2. Net Pesent Value Method 3. Internal Rate Of Return Method 21 4. Prifitability Index Method (Horne and Wachowicz, 2012 : 325) 1. Paback Period Payback Period dari suatu investasi menggambarkan panjangnya waktu yang diperlukan agar dana yang tertanam pada suatu investasi dapat diperoleh kembali seluruhnya. Apabila Procedds setiap tahunnya sama jumlahnya, maka Payback Period dari suatu investasi dapat dihitung dengan membagi jumlah investasi dengan Proceeds tahunan. Setelah Payback Period dihitung, maka tahap berikutnya adalah membandingkan Payback Period dari investasi yang diusulkan dengan maximum Payback Period yang dapat diteima. Apabila Payback Period dari suatu investasi yang diusulkan lebih pendek daripada periode Payback maximum, maka usul investasi tersebut dapat diterima. Sebaliknya, bila Payback Periodnya lebih panjang daripada Payback Period Maximum, maka usul investasi tersebut seharusnya ditolak. 22 Konsep ini didasarkan pertimbangan tentang pentingnya dipertahankannya likuiditas perusahaan. Juga konsep ini sejau mungkin mengurangi unsure ketidakpastian yang ada pada suatu investasi. Hal ini disebabkan karena semakin pendek usia suatu investasi, semakin kecil pula resiko ketdakpastian yang mungkin ditimbulkannya. Apabila kita harus memilih salah satu dari beberapa usul investasi atas dasar metode ini, maka kita akan memilih usul investasi yang mempunyai Payback Period yang paling pendek. Bila aliran masuk kas per tahun selalu sama, maka dipergunakan rumus sebagai berikut : Keterangan : Payback Period = Jumlah waktu pengembalian yang dibutuhkan Initial Investment = Investasi awal yang digunakan 23 Annual NetCFs = Arus Kas Bersih per tahun (Sumber : Indriyo Gitosudarmo & Basri 2008;141 ) Contoh Payback Period dengan Proceeds investasi tiap tahun sama : Investasi penggantian mesin lama dengan mesin baru, maka Payback Periodnya adalah : Payback Period = Rp. 20.000.000 x 1 Tahun Rp. 7.000.000 = 2,87 Tahun = 2 Tahun 10 Bulan 8 hari Contoh Payback Period dengan Proceeds investasi tiap tahun tidak sama besarnya : Ada usul investasi dalam proyek yang membutuhkan investasi sebesar Rp. 120.000 yang diperkirakan mempunyai Proceeds selama usianya seperti tampak dibawah ini : 24 Pola Proceeds (keuntungan netto sesudah pajak plus depresiasi). Tahun Proceeds Cash Flow 1 Rp 60.000 2 Rp 50.000 3 Rp 40.000 4 Rp 30.000 5 Rp 20.000 6 Rp 10.000 Payback Period dari investasi yang diusulkann itu dapat dihitung dengan cara sebaai berikut : Jumlah Investasi Rp. 120.000 Proceeds tahun ke1 Rp. 60.000 (-) Rp. 60.000 Proceeds tahun ke-2 Rp. 50.000 (-) Investasi belum tertutup sesudah tahun ke-2 Rp. 10.000 25 Proceeds tahun ke-3 sebesar Rp. 40.000 padahal dana yang dibutuhkan menutup kekurangan investasi sebesar Rp. 10.000, ini berarti bahwa waktu yang diperlukan untuk memperoleh dana sebesar Rp. 10.000 dalam tahun ke-3 adalah ¼ tahun, yaitu : 10.000 x 1 Tahun = 1/4 tahun 40000 Dengan demikian maka Payback Period dari suatu investasi yang diusulkan itu adalah 2 1/4 tahun atau 1 tahun 3 bulan. Metode Payback Period ini sering digunakan oleh perusahaan-perusahaan dikarenakan metodenya sederhana dan mudah perhitungannya. Metode ini juga tepat untuk menyaring secara kasar peluang investasi-investasi yang seringkali terlalu banyak dihadapi. 2. Net Present Value (NPV) NPV merupakan teknik Capital Budgeting yang dihitung dengan mengurangkan investasi awal pada nilai sekarang aliran kas bersih yang didiskontokan pada tingkat yang sama dengan biaya modal perusahaan. Hal ini sesuai seperti yang dikemukakan oleh Lawrence J.Gitman (2006;423) : 26 “NPV is a sophisticated Capital Budgeting technique; found by subtracting a project’s initial investment from the present value of its cash inflows discounted at a rate equal to the firm’s cost of capital.” Persamaan : Keterangan : NPV =Net Present value = Present Value of Cash Flow pada periode t = Initial Investment (Sumber : Gitman 2006;423) 27 Dengan menggunakan NPV, baik aliran kas masuk maupun aliran kas keluar diukur dengan nilai sekarang. Nilai sekarang suatu proyek dapat dihitung dengan mengurangi nilai sekarang aliran kas keluar dengan nilai sekarang aliran kas masuk. Kriteria keputusan dalam menggunakan NPV untuk menerima atau menolak suatu investasi : Jika NPV > 0, maka investasi diterima Jika NPV < 0, maka investasi ditolak Kelebihan menggunakan Net Present Value (NPV) : 1. Memperhitungkan nilai waktu dari uang. 2. Menggunakan semua aliran kas selama umur investasi. Kekurangannya : 1. Membutuhkan perhitungan yang cermat dan tepat dalam menentukan biaya modal. 28 2. Mengasumsikan bahwa semua aliran kas bersih yang masuk langsung diinvestasikan kembali pada tingkat pengembalian yang sama. 3. Internal Rate Of Return (IRR) “Internal Rate of Return is the discount rate that equates the NPV of an investment opportunity with $0 (because the present value of cash inflows equals the initial investment).” Dikemukakan oleh Lawrence J.Gitman (2006;425) Persamaan : Keterangan : IRR = Internal Rate of Return CFt = Present Value of Cash Flow pada periode t CFo = Initial Investment 29 (Sumber : Gitman 2006;426) Kriteria keputusan dalam menggunakan IRR untuk menerima atau menolak suatu investasi : Jika IRR > Cost of Capital, maka investasi diterima Jika IRR < Cost of Capital, maka investasi ditolak Kelebihan dari metode IRR : 1. Perusahaan tidak perlu menetapkan tingkat pengembalian minimum yang ingin dicapai. 2. Tingkat pengembalian yang sebenarnya dapat diketahui oleh perusahaan. Kekurangannya : 1. Sulit untuk memasukkan faktor resiko dan analisis sensitivitas. 2. Tidak dapat digunakan pada proyek atau investasi yang berbeda ukuran. 30 4. Profitabilitas Index Profitability index atau sering disebut Benefit Cost Ratio adalah rasio antara nilai sekarang bersih dengan investasi awal. Profitability index ini digunakan untuk membuat pilihan atas investasi yang akan dilaksanakan dengan cara melakukan perangkaian atas investasi yang akan dilakukan oleh perusahaan. Persamaan : Keterangan : PI = Profitability Index PV = Present Value IO = Initial Outlay Perhitungan menggunakan metode PI ini mudah dan tidak serumit metode PI ini mudah dan tidak serumit metode NPV dan IRR. Tetapi jika 31 jumlah metode yang dinilai banyak, metode ini menjadi rumit sehingga membutuhkan alat bantu program komputer. Metode ini juga terkadang menolak investasi yang memiliki NPV lebih besar dan menerima investasi yang memiliki investasi lebih kecil. Hal ini dapat terjadi ketika membandingkann investasi yang memiliki NPV besar dan PI kecil dengan investasi yang memiliki NPV kecil tetapi mempunyai nilai PI besar. Hal ini dapat membingungkan dalam pengambilan keputusan. Kriteria dalam menggunakan Profitability Index untuk menerima dan menolak suatu investasi : Jika PI > 1, maka investasi diterima Jika PI < 1, maka investasi ditolak 2.1.9 Analisis Sensitivitas Analisis sensitivitas adalah: “Sensitivity analysis is approach examines how sensitive a particular NPV calculation is to changes in underlying assumptions”. (Ross,Westrfield, jaffe, 2010:195) 32 Analisis sensitivitas ini tidak lain adalah suatu analisis simulasi dimana nilai variabel-varibel penyebab diubah-ubah untuk mengetahui bagaimana dampaknya terhadap hasil yang diharapkan, dalam hubungan ini adalah arus kas. Dengan analisis sensitivitas diharapkan dapat menilai kembali estimasi arus kas suatu proyek yang telah disusun, untuk mengetahui seberapa jauh tingkat kepekaan arus kas dipengaruhi oleh berbagai perubahan dari masingmasing variabel penyebab. Apabila suatu variabel tertentu berubah, sedangkan variabel-variabel lainnya dianggap tetap dan tidak berubah, seberapa jauh arus kas akan berubah karena perubahan variabel tertentu tersebut. Dengan menggunakan analisis sensitivitas maka ada tiga kemungkinan hasil yang didapat yaitu: 1. Kondisi pesimis (pessimistic), kondisi dimana biaya variabel per unit naik, total biaya tetap naik, dan penjualan atau pendapatan menurun. 2. Kondisi yang diharapkan (expected), kondisi dimana variabelvariabel biaya dan penadapatan tidak mengalami perubahan. 33 3. Kondisi optimis (optimistic), kondisi dimana biaya variabel per unit turun, total biaya tetap naik, dan penjualan atau pendapatan naik. Analisi sensitivitas dapat digunakan setelah ditentukan penilaian investasi dengan menggunakan analisis anggaran modal (Capital Budgeting). Analisis sensitivitas ini mengambarkan keadaan: Yang diharapkan Yang diharpkan adalah kondisi dimana variabel-variabel biaya dan pendapatan tidak mengalami perubahan. Perubahan Kondisi optimis (optimistic) : o Total biaya tetap turun o Unit yang terjual atau pendapatan naik o Biaya Variabel per unit Kondisi Pesimis (pessimistic) : o Total biaya tetap naik o Unit yang terjual atau pendapatan turun 34 o Biaya variable per unit Jadi analisis sensitivitas digunakan untuk mengukur pengaruh perubahan kondisi-kondisi yang mungkin terjadi terhadap sensitivitas NPV dan IRR yang telah ditentukan nilainya dengan menggunakan alat analisis anggaran modal (Capital Budgeting). Dengan demikian kita akan melihat pengaruh perubahan-perubahan biaya investasi, biaya operasi, nilai jual produk, dan biaya modal (tingkat diskonto) terhadap hasil analisis anggaran modal (Capital Budgeting) dalam rencana investasi yang akan dilakukan perusahaan. 2.2 Kerangka Pemikiran Analisis rencana investasi yang akan dilakukan oleh perusahaan baik itu perusahaan besar maupun kecil seringkali menghadapi kebutuhan dana dan masalah perencanan strategi untuk mengantisipasi resiko kerugian akibat keputusan rencana investasi yang akan datang ditetapkan. Hal ini berkaitan dengan resiko ketidakpastian pada masa yang akan datang. Oleh karena itu, perkembangan perusahaan dimasa yang akan datang. Oleh karena itu, perkembangan perusahaan dimasa yang akan datang ditentukan oleh kemampuan dalam mengantisipasi dan mengelola hasil dan resiko dari rencana 35 investasi yang dilakukan. Menurut Syamsuddin bahwa investasi (Capital expenditure) adalah: “Merupakan pengeluaran-pengeluaran yang dilakukan oleh perusahaan dengan harapan bahwa pengeluaran tersebut akan memberikan manfaat atau hasil (benefit) untuk jangka waktu yang lebih dari setahun”.(Syamsuddin,2009:410) Dalam hal pengembangan usaha perusahaan, keputusan dalam investasi merupakan tindakan penting ini dikarenakan menyangkut waktu yang cukup lama. Investasi ini dibagi menjadi dua bagian yaitu investasi jangka pendek yang berupa investasi lancer dan investasi jangka panjang yang berupa investasi aktiva tetap. Investasi modal ini juga akan melibatkan modal kerja dalam investasi jangka pendek. karena merupakan mempertimbangkan suatu tolak suatu Tingkat diskonto perlu dipertimbangkan ukur investasi. yang Suku dapat digunakan bunga atau tingkat dalam hasil pengembalian dari aktiva merupakan bagian dari manjemen keuangan karena menunjukan biaya kesempatan dari investasi. 36 Menganalisis investasi berarti menganalisis arus kas (Cash Flows),maka banyak variabel yang terkait di dalamnya. Tak dapat dipungkiri bahwa perkiraan aliran kas (Cash Flows) merupakan hal yang sulit, karena setiap usulan pengeluaran modal selalu mengandung aliran kas (Cash Flows). Inilah yang menyebabkan keputusan pengembalian suatu rencana investasi terkait erat dengan aliran kas (Cash Flows). Hasil perhitungan aliran kas (Cash Flows) yang akan dilakukan baik positif maupun negative akan berhubungan dengan penggangaran modal (Capital Budgeting). Ini berarti bahwa penentuan tingkat leuntungan adalah dengan membandingkan nilai investasi yang ditanam, dengan estimasi pendapatan yang diterima. Oleh sebab itu rencana investasi jangka panjang akan selalu terkait dengan persoalan penganngaran modal (Capital Budgeting). Menurut Van Horne and Warchowicz, Pengangaran modal (Capital Budgeting) adalah sebagai berikut: “Capital Budgeting is the process of identifying, analyzing, and selecting investment projects whose returns (Cash Flows) are expected to extend neyond one years”. (Van Horne and Warchowicz, 2007:307) 37 Kemudian untuk mengukur, menguantitatifkan dan menginterprestasikan resiko yang terkandung dalam investasi dapat digunakan analisis sensitivitas. Penggunaan pendekatan analisis sensitivitas untuk mengukur resiko ke dalam anggaran modal (Capital Budgeting) perlu dilakukan. Menurut Ross, Wasterfield, Jaffe, Analisis sensivitas adalah: “Sensitivity analysis is approach examines how sensitive a particular NPV calculation is to changes in underlying assumtions”. (Ross, Wasterfield, Jaffe, 2007:195) Setiap rencana investasi pasti mengandung unsur ketidakpastian yang dapat disebut sebagai resiko rencana investasi. Resiko investasi dapat diartikan sebagai kemungkinan tidak tercapainya tingkat keuntungan yang diharapkan, atau kemungkinan pengembalian yang diterima menyimpang dari yang diharapkan. Semakin besar tingkat penyimpangan yang terjadi akan semakin besar pula tingkat resikonya. Dengan menggunakan analisis sensitivitas maka aka nada tiga kemungkinan hasil yang didaptkan yaitu: 1. Kondisi Pesimis (pessimistic), kondisi dimana hasil yang diperoleh adalah hasil yang terburuk. 38 2. Kondisi yang diharapkan (expected), kondisi dimana hasil yang diperoleh adalah yang mungkin untuk tercapai. 3. Kondisi optimis (optimistic), kondisi dimana hasil yang diperoleh adalah hasil yang terbaik. Dengan pendekatan analisis sensitivitas ini, diharapkan hasil yang diperoleh dapat dijadikan sumber informasi yang memadai untuk melakukan pengembalian keputusan rencana investasi yang akan dilakukan oleh perusahaan. Dengan demikian maka dapatlah diketahui apakah layak atau tidak layaknya suatu rencana investasi tersebut. 39 Gambar 2.1 Kerangka Pemikiran Capital Budgeting Perhitungan Arus Kas (Cash Flow) (X1) Kelayan Investasi Layak atau Tidak? Analisis Sensitivitas Payback Period NPV IRR Profitability Index (Y) (X2) Sumber menurut Kasmir (2008:40) 40