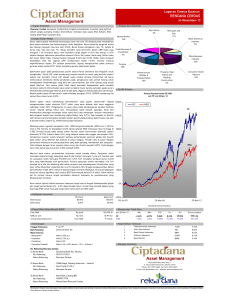

dinamika bursa saham asing dan makroekonomi terhadap indeks

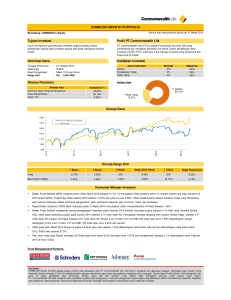

advertisement