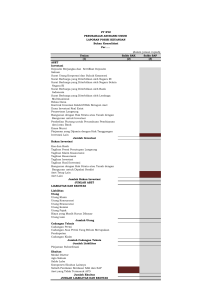

P.T. FAJAR SURYA WISESA Tbk DAN ANAK PERUSAHAAN

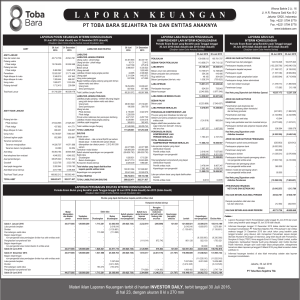

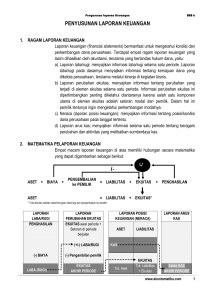

advertisement